De maneira geral, o segmento de Materiais Básicos deve apresentar mais um trimestre com números mistos: forte para mineração e papel e celulose, mas fraco para siderurgia e alumínio sob nossa cobertura. Durante as teleconferências, esperamos que as discussões girem sobre: (i) a reabertura chinesa e possíveis impactos sobre a demanda por commodities; (ii) temores de recessão econômica na Europa e nos EUA, e; (iii) Inflação OPEX e CAPEX. Os principais destaques do 4T22 foram: (i) momentum positivo para o minério de ferro; (ii) preços resilientes de celulose e papel e; (iii) desaceleração da demanda por aço. Damos mais detalhes sobre os resultados das empresas ao longo do relatório.

Minério de Ferro & Aço: O 4T22 deve apresentar resultados mais fortes para Mineradoras e resultados mais fracos para Siderurgia quando comparado ao último trimestre. Esperamos discussões sobre a reabertura chinesa impactando a demanda de minério de ferro e aço e temores de recessão econômica na Europa e nos EUA. Para as Mineradoras de ferrosos esperamos um Ebitda maior em relação ao 3T22 (impulsionado pela alavancagem operacional devido à melhor produção), enquanto para as siderúrgicas, projetamos que o Ebitda deve cair dois dígitos trimestralmente (menores volumes, menores preços de venda e custos crescentes).

Invista melhor com as recomendações

e análises exclusivas dos nossos especialistas.

Alumínio e Ouro: Apesar dos altos preços de energia e baixos estoques de alumínio, os preços do alumínio continuaram caindo ao longo do trimestre, com algum alívio no final do 4T22 após as expectativas de reabertura chinesa. Para a CBA, esperamos resultados mais fracos (Ebitda deve cair 62% T/T) devido aos preços mais baixos do alumínio e maiores custos-caixa. Para a Aura, preços e volumes mais altos podem impactar positivamente os resultados da empresa no 4T22 (especialmente quando comparado a um 3T fraco).

Papel e Celulose: O setor de papel e celulose deve registrar resultados mistos no 4T22. Para a celulose, esperamos preços realizados mais altos, mas volumes de vendas menores e custos caixa mais altos por tonelada. Para papel e embalagens, esperamos preços e volumes resilientes e custos-caixa estáveis. A atenção estará voltada para os preços da papel e celulose daqui para frente. Além disso, as preocupações com a queda dos preços da celulose após o pico continuam impactando o posicionamento dos investidores no setor. Destacamos: (i) posicionamento leve no setor, (ii) baixos múltiplos de entrada e (iii) ações já estão precificando uma alta correção de preço de papel e celulose, o que, a nosso ver, dá uma desvantagem limitada para empresas brasileiras sob nossa cobertura.

Minério de Ferro & Aço

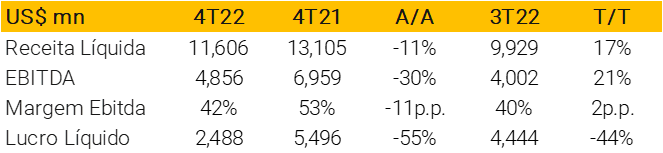

Vale (VALE3) | Compra – R$97,10

Esperamos Ebitda consolidado de US$ 4,9 bilhões (+21% T/T), principalmente devido aos sólidos resultados da divisão de ferrosos, para a qual projetamos Ebitda de US$ 4,8 bilhões devido a: (i) maiores volumes de vendas (+18% T/T) principalmente devido à melhor sazonalidade e consumo de estoques; (ii) maiores preços realizados (+2% T/T) nos mecanismos de precificação, e (iii) custo caixa C1 mais estável, o que se traduz em margens Ebitda maiores (51% vs. 48% no 3T22). De Metais básicos esperamos Ebitda de US$ 429 milhões, devido a: (i) maiores preços realizados; (ii) menores custos; e (iii) maior volumes na divisão de níquel.

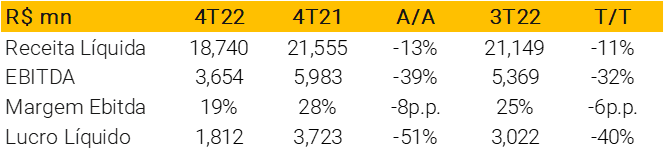

Gerdau (GGBR4) | Compra – R$33,80

Esperamos Ebitda consolidado de R$ 3,7 bilhões (-32% T/T), principalmente devido a menores volumes e preços, com margens consolidadas caindo de 25,4% para 19,5% no 4T22. As margens devem diminuir em todos os segmentos neste trimestre. Da Unidade América do Norte, estimamos: (i) volumes e custos estáveis e; (ii) preços mais baixos com margens caindo de 32,9% para 26,4%. Da Unidade Brasil, projetamos: (i) menores volumes de vendas consolidadas (-13% T/T), explicado maioritariamente pela sazonalidade e festas de final de ano, (ii) preços mais baixos (queda 5% T/T) e (iii) custos flat, que se traduzem em margens menores (11,9% no 4T22).

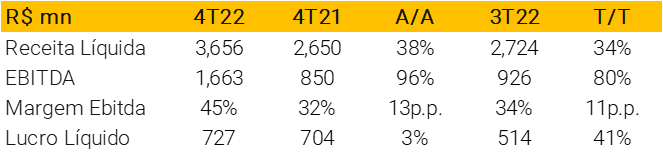

CSN Mineração (CMIN3) | Compra – R$7,80

Projetamos um resultado sequencialmente melhor para o CMIN, com o Ebitda Ajustado atingindo R$ 1,7 bilhão (+80% T/T) em 4T22, principalmente devido a: (i) maiores preços realizados (+30% T/T) já que o 3T22 foi fortemente afetado por provisão de preços, (ii) maiores volumes de vendas (+9% T/T) e (iii) custo caixa C1 ligeiramente maior (+3% T/T). Tudo incluído, esperamos que o top line mais do que compense os custos ligeiramente mais elevados, e entre isso, prevemos que as margens melhorem de 34% no 3T22 para 45% no 4T22.

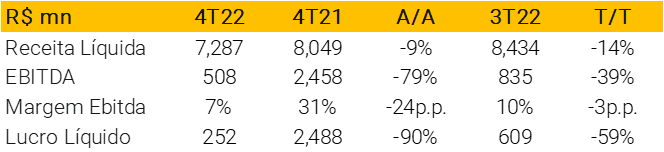

Usiminas (USIM5) | Neutro – R$15,50

Esperamos que a Usiminas reporte um 4T22 fraco, com Ebitda consolidado de R$508 milhões (-39% T/T). Da divisão de aço, esperamos Ebitda de R$167 milhões (-58% T/T) devido a: (i) menores volumes de vendas (-10% T/T), (ii) menor preços domésticos (-6% T/T) e (iii) CPV caixa por tonelada ligeiramente menor (-2% T/T), devido ao menor preço da placa e os preços do coque. Para a divisão de mineração, projetamos Ebitda de R$ 152 milhões (-5% T/T), principalmente devido ao menor preços realizados (-7% T/T) e COSG caixa por tonelada ligeiramente maior (+4% T/T), parcialmente compensados por maiores volumes (+4% T/T).

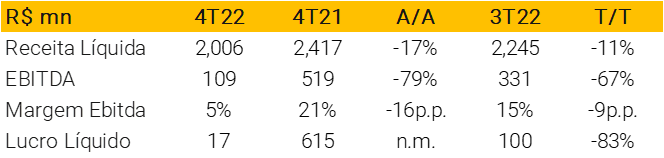

CBA (CBAV3) | Compra – R$18,0

Esperamos que a CBA reporte resultados fracos no 4T22, com Ebitda consolidado de R$109 milhões (-67% QoQ, -79% A/A). Da divisão de alumínio, esperamos Ebitda de R$ 152 milhões (-55% T/T), e destacamos: (i) queda nos volumes de vendas (-7% T/T) principalmente devido à sazonalidade, (ii) menores preços realizados (-7% T/T), principalmente devido a preços da LME mais baixos e prêmios mais baixos, e (iii) CPV caixa por tonelada estável, impactado pelos preços ainda altos do refrigerante e do coque. Para Energia, projetamos Ebitda negativo de R$ 33 milhões, e para níquel, projetamos mais um trimestre de Ebitda negativo (-R$ 10 milhões).

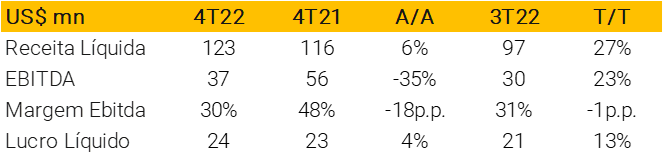

Aura Minerals (AURA33) | Compra – R$50.0

Prevemos que a Aura reporte um Ebitda de US$ 37 milhões (+23% T/T, -35% A/A), principalmente devido ao (i) maior produção, principalmente de EPP, (ii) maiores preços de cobre e níquel, (iii) custos de caixa na faixa superior de orientação tanto para EPP quanto para Aranzazu.

Papel & Celulose

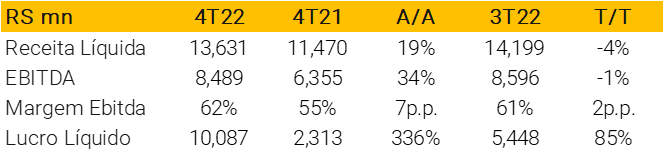

Suzano (SUZB3) | Compra – R$72,90

Esperamos que a Suzano reporte resultados ainda sólidos no 4T22, com Ebitda consolidado de R$ 8,5 bilhões (-1% T/T). A partir de divisão de celulose, esperamos Ebitda de R$ 7,5 bilhões (-2% T/T), e destacamos: (i) menores volumes de vendas (-8% T/T)

principalmente na sazonalidade, (ii) maiores preços realizados (+4% T/T) devido a preços mais altos de PIX, e (iii) maior CPV caixa por tonelada, impactado por maior custo de madeira e maiores custos fixos. Para papel, projetamos Ebitda de R$ 944 milhões, principalmente devido a: (i) maiores volumes de vendas (+7% no trimestre), (ii) preços consolidados estáveis e (iii) parcialmente compensados por custos mais elevados.

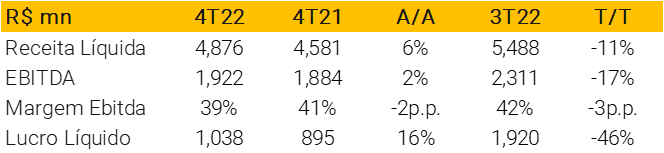

Klabin (KLBN11) | Compra – R$ 26,8

Projetamos um Ebitda de R$ 1,9 bilhão no 4T22 (-17% T/T). Para Celulose: (i) menor volume consolidado (-8% T/T); (ii) preços consolidados estáveis, e; (iii) custos ainda elevados, principalmente de madeira que, a nosso ver, não devem diminuir no curto prazo. Para Papel & Conversão, estimamos: (i) menores volumes de kraftliner (-16% T/T) e preços com queda de 15% no trimestre; (ii) para papelão, estimamos volumes e preços estáveis; (iii) volumes inferiores de papelão ondulado, principalmente pela sazonalidade (-1% T/T), (iv) volumes estáveis de sacos industriais, e; (v) preços ligeiramente mais baixos tanto para caixas de papelão ondulado quanto para sacos industriais. No geral, prevemos que a margem EBITDA diminua de 42% para 39% no 4T22.

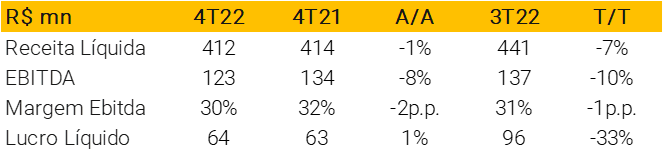

Irani (RANI3) | Neutro – R$9,4

Esperamos que a Irani apresente resultados ligeiramente mais fracos no 4T22, com Ebitda consolidado de R$123 milhões (-10% T/T). Para papel para embalagens, esperamos: (i) volumes de vendas estáveis e (ii) preços ligeiramente superiores (+5%T/T). Em embalagens, projetamos: (i) menores volumes consolidados de vendas devido principalmente à sazonalidade (-10%T/T) e (ii) preços e custos estáveis no trimestre. Margem Ebitda consolidada deve cair de 31% no 3T22 para 30% no 4T22.

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)