Nos últimos dias, o estado do Rio Grande do Sul (RS) sofreu intensas chuvas, que geraram graves inundações para a região. A capital Porto Alegre e mais de 300 municípios do estado declararam estado de calamidade pública, com milhares de moradores obrigados a deixar suas casas. Na segunda-feira, 6 de maio, houve algum alívio nas chuvas, mas os impactos para as pessoas e para a economia são bastante significativos.

Este evento climático extremo já desencadeou discussões em torno do quadro fiscal e se poderia alterar as perspectivas de crescimento do Brasil. Para a inflação, a equipe de economia da XP mantém a projeção do IPCA em 3,7% para 2024, com viés de alta limitado (em torno de 0,1 p.p.), com desafios em torno da capacidade de medição do IBGE devido à suspensão da coleta de dados. A projeção de crescimento do PIB também foi mantida em 2,2% para este ano, embora reconhecendo os efeitos negativos e incertos das cheias.

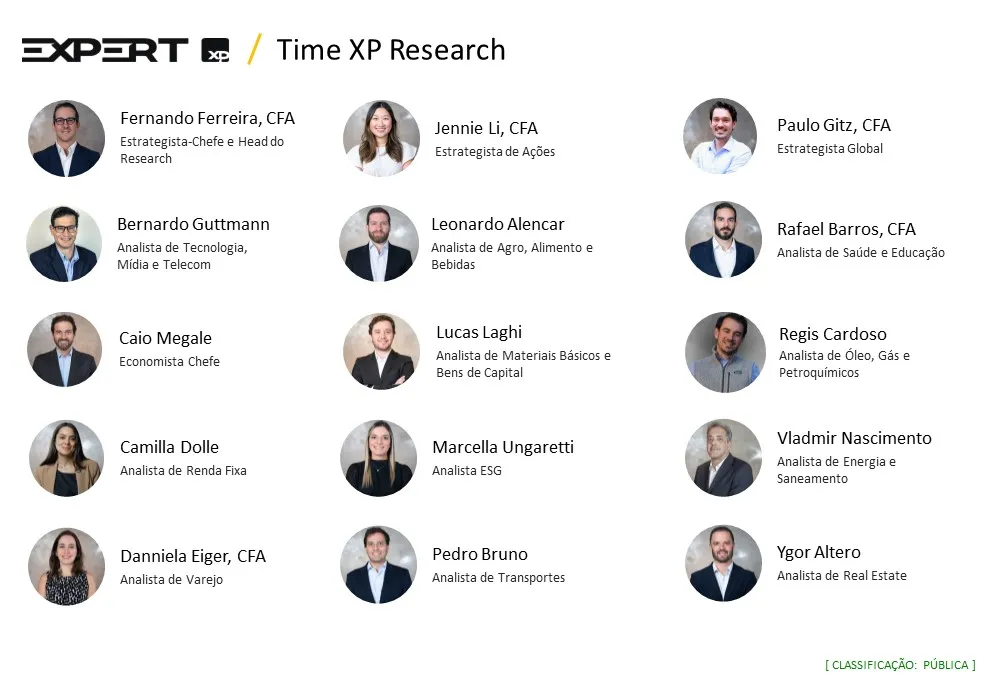

Neste artigo, estimamos o impacto nas empresas brasileiras listadas na Bolsa. Consolidamos as perspectivas dos nossos analistas sobre as consequências do evento nos seus respectivos setores, apontando quais seriam os mais impactados e os menos afetados pelo desastre.

Todos pelo Rio Grande do Sul e Santa Catarina; faça sua doação

Maior impacto

Propriedades comerciais

Todas as operadoras de shopping centers de nossa cobertura possuem ativos localizados na região afetada pelas enchentes no Rio Grande do Sul. A Iguatemi tem a maior exposição, com três ativos (Iguatemi Porto Alegre, Praia de Belas e I Fashion Outlet Novo Hamburgo), que juntos representam 14% da ABL própria e 18% da receita total (aluguel + estacionamento). A Multiplan possui dois ativos na região (BarraShoppingSul e ParkShoppingCanoas), representando 13% da ABL própria e 8% da receita. A Allos tem a menor exposição, apenas com Villagio Caxias do Sul, representando 2% da ABL própria e 1% da receita. Todos os ativos estão funcionamento parcialmente no momento, para apoiar os esforços humanitários, o que acreditamos pode resultar num potencial impacto nas vendas dos inquilinos. Por fim, a Multiplan suspendeu temporariamente a construção do Golden Lake (projeto de incorporação imobiliária da Companhia em Porto Alegre), o que acreditamos que poderá impactar potencialmente o reconhecimento de receitas no trimestre, dependendo da duração da suspensão.

Saneamento & Elétricas

A CPFL teve impactos em seus segmentos de distribuição, transmissão e geração. Devido ao evento climático, sua controlada RGE está com 250 mil clientes sem energia (dos 3,1 milhões de clientes atendidos). No segmento de geração, a UHE 14 de julho teve sua barragem parcialmente rompida (valor patrimonial de R$ 580 milhões), vale ressaltar que suas instalações estão seguradas. Em transmissão, a empresa teve problemas em uma de suas linhas na região da Candelária, e algumas subestações foram inundadas, e o ONS solicitou o desligamento. Assumindo que os 250 mil clientes da RGE vão permanecer sem energia por cinco dias, estimamos que o impacto na receita da empresa seria de aproximadamente R$ 15 milhões – não incluímos estimativas de danos à rede – (vs. R$ 38 bilhões market cap).

A Equatorial foi afetada por meio de sua distribuidora CEEE. Segundo a empresa, cerca de 188 mil clientes ficaram sem energia (de um total de 1,9 milhão de clientes atendidos). Pelas nossas estimativas, a CEEE representa apenas 6% do EBITDA anual projetado da Equatorial em 2024. Assumindo que esses 150 mil clientes vão permanecer sem energia por cinco dias, estimamos que o impacto na receita da empresa seria de aproximadamente R$ 10 milhões – não incluem estimativas de danos à rede – (vs. R$ 36 bilhões de market cap).

Ativos da Eletrobras na região foram afetados pelo evento climático. A subestação Nova Santa Rita, pertencente à sua subsidiária CTG Eletrosul, foi totalmente paralisada devido ao alagamento de extensa área ao longo do canal do Rio Caí, que ocasionou alagamentos do pátio, casa de controle e demais instalações da subestação. Contudo, ressaltamos que a paralisação foi realizada em coordenação com o Operador Nacional do Sistema Elétrico (ONS).

É importante ressaltar que outras empresas do setor possuem ativos de geração e/ou transmissão no estado, como Engie (UHE Passo Fundo), AES Brasil (Complexo Eólico Cassino), Serena (Complexo Eólico Chuí), Alupar (UHE Ijuí), Taesa (Saíra, STE, Sant’ana, ETAU), CTEEP (IESUL). Todas estas empresas afirmaram que, até ao momento, não houve qualquer impacto nas operações dos ativos em questão.

Mineração & Siderurgia

Vemos impactos diretos das fortes chuvas para as empresas com instalações industriais no estado, incluindo Gerdau, CSN e Usiminas (embora esperemos que os impactos potenciais sejam limitados a implicações de curto prazo).

Vemos uma maior exposição em termos de produção da Gerdau. A Gerdau informou que suspendeu as operações nas unidades Riograndense (unidade de aços longos) e Charqueadas (unidade de aços especiais) devido às fortes chuvas no Rio Grande do Sul. As operações representam cerca de 5% da capacidade total de produção de aço da empresa e cerca de 10% da capacidade siderúrgica brasileira (incluindo o BD do Brasil e o BD de Aços Especiais). A Gerdau também indicou que as operações serão suspensas até que possam ser retomadas com segurança.

Além disso, a CSN possui uma unidade de energia (CEEE-G) na região, enquanto a Usiminas tinha ~10% do volume de vendas da Soluções Usiminas localizado no estado do RS (2022).

Impactadas

Construtoras

Melnick, Tenda e MRV são as empresas de nossa cobertura com exposição nas regiões afetadas pelas enchentes no Rio Grande do Sul. Melnick tem a maior exposição com ~100% de seus empreendimentos localizados no RS, o que acreditamos que poderá impactar no reconhecimento de receita dada a suspensão das atividades nos canteiros de obras, além de um possível impacto no desempenho líquido de vendas contratadas. Acreditamos que Tenda e MRV deverão sofrer efeitos semelhantes na região (ambas as empresas tiveram suas obras paralisadas devido às condições climáticas), embora ressaltemos que ambas as empresas têm exposição relativamente baixa à região.

Alimentos & Bebidas

No setor de Alimentos, todas as empresas poderão ser impactadas, principalmente pela importância do RS na produção de alimentos. Em termos de abate, o estado é responsável por 17% do volume de carne suína, 13% do volume de aves e 5% do bovino. Além disso, também é responsável por cerca de 60% da produção de arroz do Brasil, além de ser um importante produtor de soja, conforme discutido na seção “Agronegócio”. Contudo, em nossa opinião, as empresas em nossa cobertura que podem ser mais diretamente afetadas são BRF, JBS e Camil. A BRF possui 5 fábricas (de um total de 35) no estado, além de centros de distribuição, poucas unidades de ração animal e pet food. Segundo informações públicas, algumas usinas tiveram suas operações suspensas ou afetadas negativamente pelas enchentes.

A companhia não fornece a capacidade total afetada, mas acreditamos que é justo usar uma proxy da produção nacional, o que significa que cerca de 10-15% da capacidade pode ter sido afetada. A Seara não divulga o detalhamento, mas, segundo a ABPA, pelo menos uma usina teve sua operação suspensa. Também não temos o detalhamento da capacidade de abate, mas acreditamos que seja justo utilizar a proxy nacional (cerca de 10-15% da produção total).

Para os frigoríficos, acreditamos que o principal desafio continua sendo a logística, tanto no transporte de animais e rações, como nas vendas internas e externas. É plausível imaginar que possa haver algum impacto nos preços da carne. Assim, acreditamos que empresas com mais usinas e maior poder de arbitragem, como BRF e Seara, podem mitigar os impactos ou até mesmo se beneficiar de potenciais aumentos de preços. Em relação à Camil, estimamos que 15% da colheita de arroz da região Sul do estado (a mais afetada pelas chuvas) ainda estava pendente. As fábricas da Camil estão localizadas nas regiões Oeste e Leste do estado, que já concluíram a colheita, e a Camil continua operando suas fábricas normalmente. Dada a importância do estado na produção de arroz, vemos um impacto plausível dos aumentos de preços, que historicamente beneficiam a Camil, traduzindo-se em melhores margens.

Bens de capital

Vemos impactos diretos (mas esperados de curto prazo) das fortes chuvas para as empresas com instalações industriais no estado, incluindo Marcopolo, Randoncorp, FrasleMobility, WEG e Kepler Weber.

Vemos uma exposição maior em termos de produção para Marcopolo (POMO4), já que grande parte de seus volumes nacionais são produzidos em suas plantas de Caxias do Sul (RS) (2 das 3 plantas no Brasil, com produção local representando ~70% de vendas) – que foram suspensas temporariamente por alguns dias, mas desde hoje segunda-feira retomaram a produção. Na semana passada, durante a teleconferência de resultados do 1T24, o CEO da Marcopolo, Sr. Armaganijan, garantiu que a empresa tinha estoques suficientes de matéria-prima para garantir a produção em meio ao cenário infeliz.

A Randoncorp (RAPT4) e a FrasleMobility (FRAS3) também anunciaram a suspensão temporária de suas fábricas de Caxias do Sul (RS) desde a última terça-feira (2), com retomada parcial da produção a partir de segunda (6), conforme divulgado em nota ao mercado. No 4T23, a cidade representava 50% da produção da Randon. Embora a WEG (WEGE3) também tenha suspendido temporariamente suas operações nas plantas de Gravataí e Bento Gonçalves (RS) (que produzem respectivamente redutores e transformadores), vemos uma relevância muito menor dessas instalações industriais em termos de volumes de produção consolidados. Por fim, no caso da Kepler Weber (KEPL3), embora a empresa possua uma unidade industrial em Panambi (RS) (até o momento funcionando normalmente), vemos impactos indiretos das perdas na produção de soja e milho na região, provavelmente prejudicando a rentabilidade dos produtores.

Por enquanto, o estado do RS anunciou o bloqueio de 58 estradas, aeroporto e porto. Se essas restrições perdurarem, veremos riscos aumentados em termos de logística e cadeia de suprimentos para os nomes.

Agronegócio

Estimamos que o RS represente 14,5% da produção brasileira na safra 23/24. Cerca de ~25% da soja ainda precisava ser colhida. Levando em consideração as regiões mais afetadas, estimamos que o impacto poderá representar uma perda de colheita de aproximadamente 5% no estado. Dito isto, acreditamos que a oferta total de soja do Brasil não deve ser afetada materialmente. Em relação à saúde financeira dos agricultores, podemos ter alguns casos específicos de inadimplência em agricultores localizados nas regiões mais afetadas, que deverão enfrentar dificuldades devido às perdas de safra, embora a safra 23/24 seja a maior da história do estado.

Na nossa opinião, a companhia dentro de nossa cobertura que poderia ser mais afetada é a 3Tentos, já que ~80% de sua receita de insumos agrícolas vem do RS, enquanto duas das três esmagadoras de soja estão localizadas no estado. Nessas duas unidades, acreditamos que o impacto na continuidade das operações e na economia não é material. O segundo trimestre é sazonalmente fraco para o negócio de insumos.

Além disso, os agricultores já estavam adiando as suas decisões de compra tanto quanto possível, portanto o nosso cenário base não muda. Em relação à esmagamento de soja, as duas fábricas estão operando normalmente, pois não estão localizadas nas regiões mais afetadas. Reforçamos a nossa visão de que o principal gargalo está relacionado à logística, com estradas fechadas ou inoperantes, o que é difícil de quantificar e pode afetar potencialmente as vendas de biodiesel e farelo de soja.

A Rumo (veja mais detalhes na seção Transportes) comunicou em Fato Relevante que embora sua Operação Sul tenha sido parcialmente impactada, não espera impacto material suficiente para alterar seu guidance financeiro. Além disso, a 3Tentos poderia até se beneficiar com a compra de soja mais barata e de qualidade inferior, o que reduziria o custo médio de moagem, embora esta seja uma suposição difícil de quantificar. Em nossa opinião, o fraco movimento do preço das ações constitui um ponto de entrada interessante, especialmente porque estimamos que o 1T24 seja forte, o que deve ajudar a endereçar as preocupações do mercado em relação aos resultados da companhia.

Papel & Celulose

Vemos uma maior exposição em termos de produção para a Irani. Embora não tenhamos recebido nenhum fato relevante da empresa, antecipamos um potencial impacto no segmento de Resinas (5-10% da Receita Líquida da empresa), pois está localizada no RS.

Para a Klabin esperamos impactos moderados a neutros. A empresa possui uma pequena unidade de embalagem (fábrica São Leopoldo) que pode ser potencialmente impactada pelas fortes chuvas (com riscos potenciais caso fortes chuvas atinjam os estados de SC e/ou PR, onde a empresa mantém operações florestais).

Observamos que as informações são baseadas em dados disponíveis publicamente e não recebemos quaisquer fatos relevantes sobre possíveis suspensões da Irani (RANI3) e da Klabin (KLBN11).

Varejo

Também mapeamos a exposição do varejo na região, sendo Panvel (67% da presença no RS) e Lojas Renner (11%) as mais impactadas. Notamos também riscos ascendentes para os preços do arroz e da carne, especialmente carne de porco e de frango, dadas as perturbações na oferta na região. Se isso se confirmar, deverá impulsionar a inflação alimentar para cima, embora se torne potencialmente um obstáculo para a recuperação do poder de compra dos consumidores.

Óleo & Gás

É provável que o setor de petróleo e gás não seja afetado de forma muito material, uma vez que a maioria das operações do setor não estão localizadas na região afetada (particularmente à montante). Braskem foi a mais afetada. A Braskem possui uma parcela significativa de sua capacidade em sua unidade industrial em Triunfo-RS, cerca de 30% da capacidade da Braskem para produtos químicos de 1ª geração (por exemplo, eteno) ou cerca de 20% de 2ª geração (por exemplo, PE). Contudo, esperamos que o impacto financeiro seja muito menos relevante do que o que a participação da capacidade industrial pode sugerir.

Existem iniciativas que a Braskem pode implementar para mitigar eventuais impactos das condições climáticas adversas. Petrobras também opera plantas industriais no Rio Grande do Sul, notadamente a refinaria REFAP, que representa pouco mais de cerca de 10% da capacidade de refino da PBR. Além disso, a refinação representa cerca de 15% do EBITDA consolidado da Petrobras. O impacto potencial, se houver, deverá ser inferior a 1% do EBITDA do trimestre, na nossa opinião. Não prevemos qualquer impacto nas operações upstream da Petrobras. Da mesma forma, acreditamos que os outros players à montante (os óleos juniores, PRIO, RECV, etc.) também não serão impactados.

A distribuição de combustível também foi interrompida nas áreas afetadas. O estado do Rio Grande do Sul representa cerca de 7,2% do volume acumulado no ano da Ipiranga, cerca de 6,4% do volume da Raízen e cerca de 5,9% do volume acumulado no ano da Vibra. Nem todas as áreas do estado foram afetadas pelas cheias, por isso acreditamos que os volumes reais afetados deverão ser cerca de metade ou menos do total do estado. Também para a distribuição de combustíveis acreditamos que o impacto financeiro não será muito material (ou seja, um dígito baixo do EBITDA do trimestre).

Menores impactos

Financeiro

No setor financeiro, na perspectiva dos bancos incumbentes, espera-se que o impacto seja limitado, com efeitos apenas marginais nas taxas de inadimplência nas regiões afetadas. Considerando que o Rio Grande do Sul representa aproximadamente 6% do PIB nacional, prevemos um impacto limitado tanto na originação de crédito quanto nas taxas de inadimplência. Para as empresas de pagamentos, espera-se também que o efeito no volume total de pagamentos (TPV) seja limitado. No entanto, no setor dos seguros (sem cobertura), o impacto deverá ser ligeiramente mais significativo, uma vez que as companhias de seguros poderão registar um aumento pontual nos sinistros durante o segundo trimestre. Entretanto, entendemos que parte dos riscos pode ter sido transferida através de resseguro.

Transportes

No setor de Transportes, apesar da grande relevância para a comunidade, vemos impactos financeiros limitados das chuvas excepcionalmente fortes no sul do Brasil. Destacamos: (i) CCR e Rumo em Infraestrutura, com impactos temporários na rodovia ViaSul e na Operação Sul, respectivamente (ambas representando 5% ou menos do resultado global); (ii) Localiza e Movida no Aluguel de Carros, que poderão ter impactos limitados decorrentes de (a) menor demanda (parcialmente mitigada por restrições de tráfego aéreo e substituição de seguros), e (b) danos/perdas parciais de ativos/frota; e (iii) Azul nas Companhias Aéreas que deverá enfrentar restrições aeroportuárias na região de acordo com a mídia local (também limitada a ~5% de exposição ASK para a região).

Saúde

Não esperamos que as empresas de saúde sob nossa cobertura sofram significativamente com as chuvas e inundações na região Sul do Brasil. A maioria delas tem uma pequena parte de seus negócios no RS e, mesmo que houvesse um grande impacto nas operações localizadas naquela região, o efeito em bases consolidadas provavelmente seria insignificante. A exceção pode ser a Viveo, que tem cerca de 45% de sua força de trabalho no Sul. Contudo, ainda estamos avaliando a extensão do impacto causado aos negócios da empresa.

Baixo impacto

TMT

Esperamos um impacto limitado para as grandes operadoras que têm presença nacional, como TIM e Vivo. Estimamos que cerca de ~3% da receita venha do RS. Ambas as empresas sofreram danos em alguns locais, afetando as operações nas cidades. As três operadoras oferecem roaming gratuito para clientes de outras operadoras, a fim de criar uma única rede para compensar as perdas. Já houve um esforço coordenado durante alguns dias para ativar as redes.

Entre os ISPs, esperamos um impacto maior para a Unifique, que possui 178 mil clientes no RS (25% de sua base de acesso total). A empresa estima que aproximadamente 15% das operações no RS estão sendo afetadas, o que representa 3% do total da Unifique. A empresa está trabalhando ativamente para restaurar os serviços nas áreas afetadas e está totalmente mobilizada para retomar as operações. Embora possa haver algum impacto limitado nas operações da empresa, eles acreditam que o impacto deve ser gerenciável. No entanto, esperamos alguns efeitos negativos no churn de clientes e na PDD durante o segundo trimestre de 2024 para a Unifique.

Educação

Não esperamos que as empresas de educação sob nossa cobertura sejam significativamente impactadas pelas chuvas e inundações no Sul do Brasil, uma vez que a maioria de suas operações não está localizada nessa região.

Todos pelo Rio Grande do Sul e Santa Catarina; faça sua doação

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)