Iniciamos a cobertura de ações do Grupo Mateus (GMAT3) com recomendação de compra e preço-alvo para o fim de 2021 de R$ 11,0/ação, representando 29% de potencial de valorização. Vemos a empresa como bem posicionada para consolidar o mercado no Norte e Nordeste, dada sua estratégia de expansão bem-sucedida, formatos de lojas complementares e sólida rede logística. Além disso, o Grupo Mateus deve mais que dobrar suas lojas para 325 lojas em 2025e, levando a um crescimento médio anual de receita de 26% entre 2019 e 2024 e de 39% para o lucro, uma vez que a margem EBITDA deve expandir 1,7 p.p. por conta da alavancagem operacional.

Conquistando um estado de cada vez. Após decidir o estado e cidade da expansão, o Grupo Mateus entram primeiro com o modelo de atacado (Armazém), que conta com quase 2 mil representantes comerciais, para abrir o mercado e entender a concorrência, o mix de produtos e a estratégia de preços, além de desenvolver a sua marca. Depois que o Armazém desbrava o caminho, a empresa desenvolve uma estratégia de rotas e define o formato mais adequado para o perfil de consumo da região. Uma vez que a cidade é consolidada, eles expandem para a próxima, adensando assim suas rotas. Nós acreditamos que essa estratégia mitiga riscos de expansão e execução.

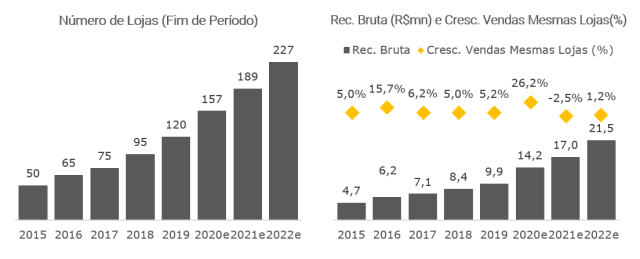

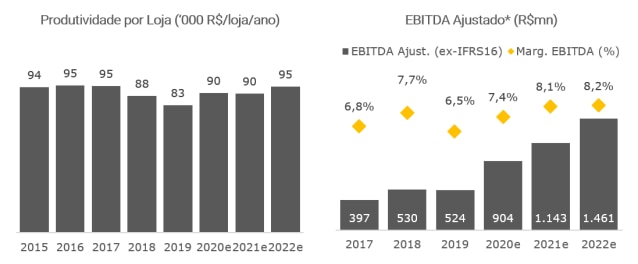

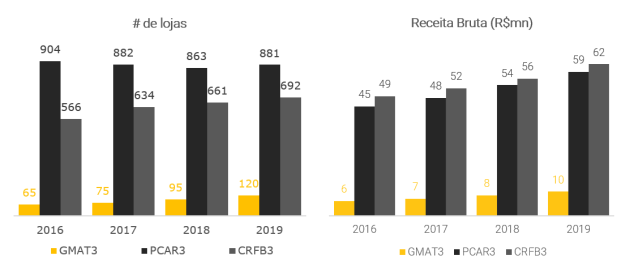

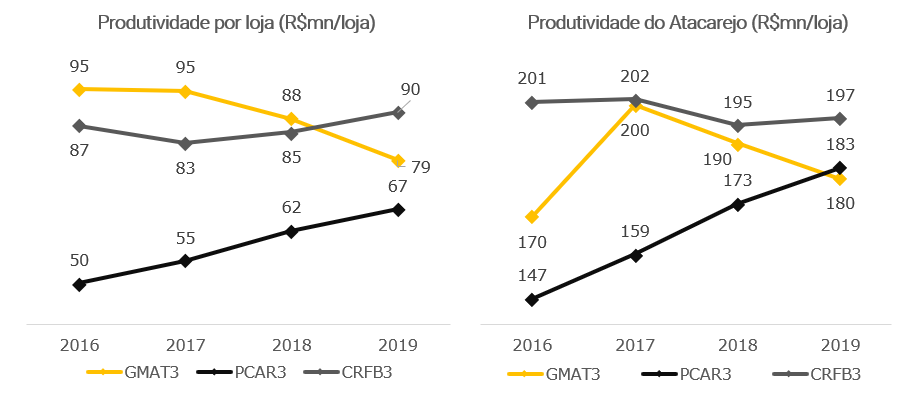

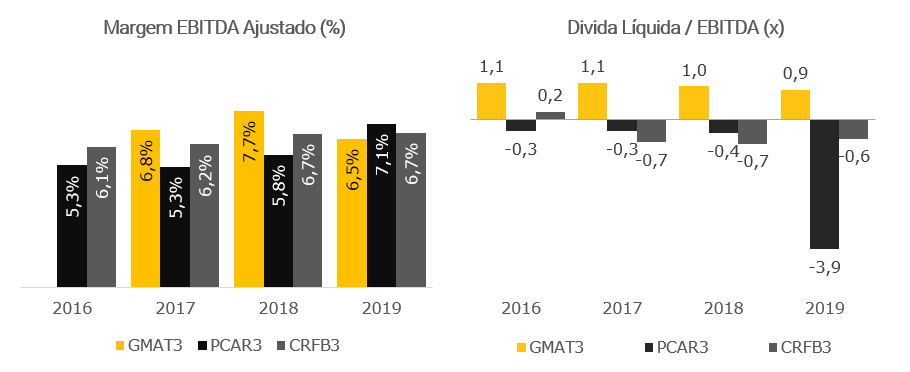

Isso é apenas o começo. Grupo Mateus está ainda no começo do seu processo de crescimento uma vez que suas lojas estão principalmente localizadas em dois estados, o Maranhão e o Pará. Os recursos do IPO serão usados para acelerar a expansão para outros estados na região, mais do que dobrando o número de lojas para 325 até 2025e, de 145 lojas atualmente. Dessa forma, estimamos um crescimento médio anual de receita em 26% entre 2019 e 2024, explicado principalmente pela abertura e maturação de lojas. Nós também estimamos que a margem EBITDA ajustada expanda 1,7 p.p. até 2024, decorrente de alavancagem operacional. Com isso, estimamos um crescimento médio anual de lucro de 39% entre 2019 e 2024. Isso se compara a um crescimento de receita e lucro de 9%-25% para o Carrefour e 16%-22% para GPA, respectivamente. Portanto, acreditamos que a empresa deve negociar a um prêmio para seus comparáveis, em 25x P/L no nosso preço alvo ou um P/L ajustado pelo crescimento de 0,65x.

Adicionando riscos positivos ao carrinho de compras. Nós vemos riscos positivos interessantes para a tese de investimento, uma vez que o digital ainda é bastante incipiente, representando menos de 1% das vendas; os serviços financeiros estão em estágio inicial, com penetração de ~3% nas vendas vs. concorrentes listados em torno de 20%; e desenvolvimento de programas de fidelidade e cashback.

Endereçando os principais riscos: (i) Benefícios fiscais: não consideramos o impacto positivo na perpetuidade do nosso modelo; (ii) Execução: realizamos duas análises de sensibilidade da produtividade das lojas e expansão da margem EBITDA. Mesmo se assumirmos que as vendas por loja do Varejo e do Atacarejo não crescem a partir de 2022 (o que é improvável), ainda vemos um potencial de alta entre 15%-20% para o preço da ação. Além disso, estimamos que a ação está precificando atualmente uma margem EBITDA de longo prazo de 7,2% comparado com nossa estimativa em 8,5%; (iii) Auxílio emergencial: nós tentamos estimar o impacto do auxílio emergencial (veja mias na seção de riscos) e assumimos uma queda de vendas no conceito mesmas lojas consolidado de -2,5% A/A em 2021e para refletir o impacto do fim do Auxílio em 2021; (iv) Notícias sobre deficiências internas: nós damos mais detalhes no relatório para sustentar nossa visão que a reação do papel a essas notícias foi exagerada.

Observação: Para uma melhor experiência de leitura, recomendamos a utilização do índice de conteúdos, que pode ser encontrado na parte inferior esquerda da tela tanto na versão para computador quanto mobile.

Saiba mais sobre o Grupo Mateus

Visão Geral: Nossas projeções em seis gráficos

Um cara local com força nacional

Líder absoluto na região Norte / Nordeste

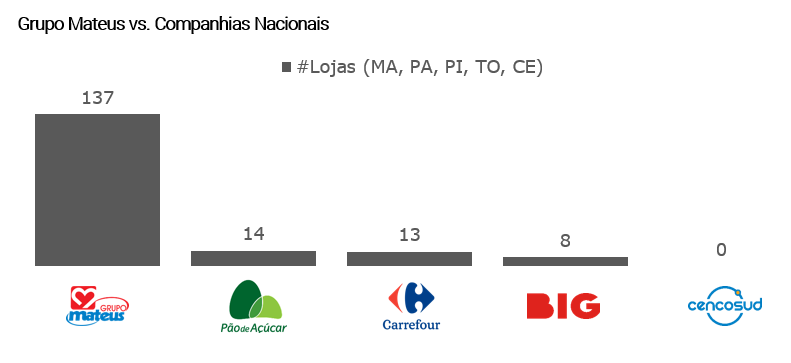

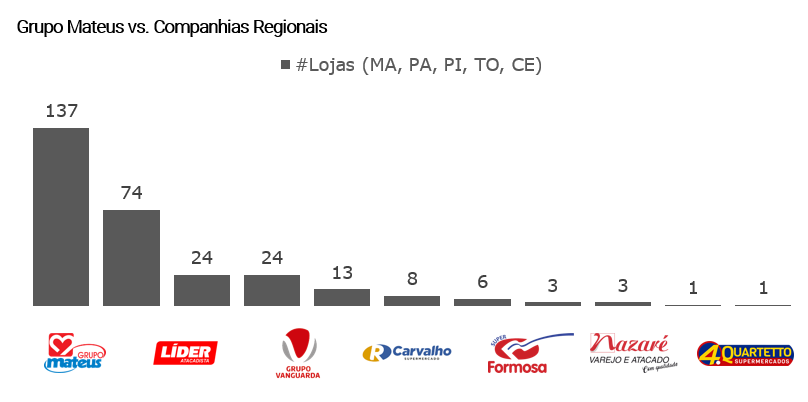

O Grupo Mateus é um player regional, com 48 lojas na região Norte e 89 na região Nordeste. Diferentemente dos players nacionais, o Grupo Mateus possui uma maior concentração nos estados em que atua (principalmente Maranhão e Pará), oferecendo produtos e serviços adaptados às preferências regionais, com maior capilaridade e flexibilidade. Ao olhar para os players regionais, o Grupo Mateus também se destaca por conta da força das suas marcas, diferentes formatos de lojas, escala e modelo de negócio (oferecendo diversos serviços nas suas lojas).

Posicionado para vencer; preparado para lutar

Formatos de loja complementares para atender todas as necessidades dos consumidores

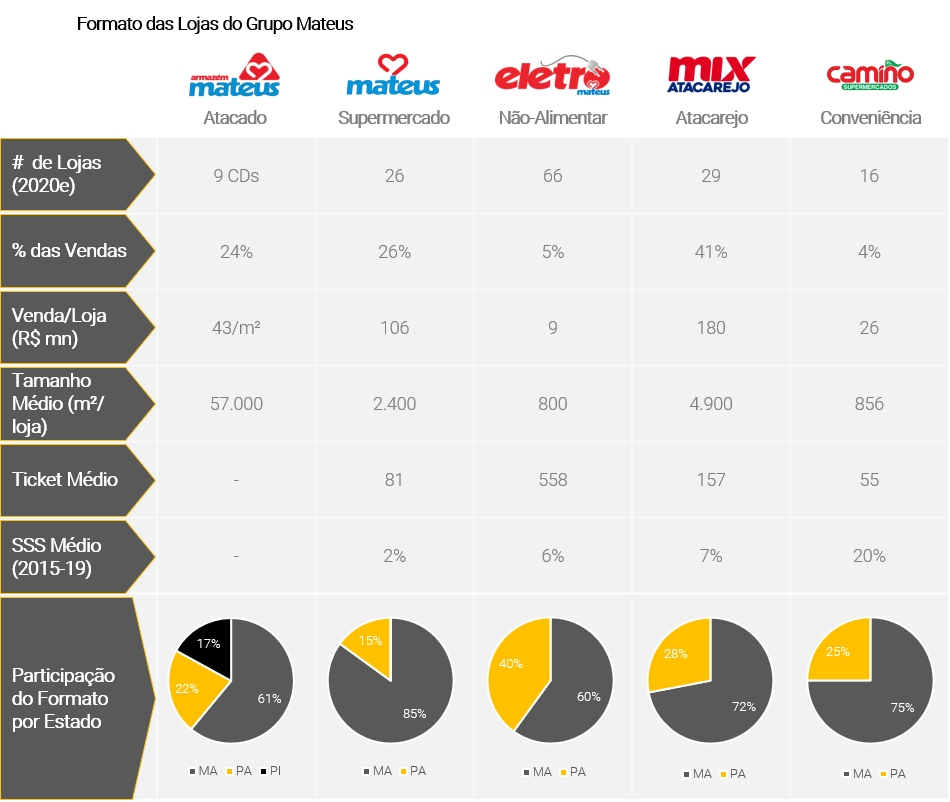

A empresa atua através de cinco formatos principais: (i) Armazém Mateus (Atacado); (ii) Mateus (Supermercado); (iii) Mateus Eletro (não alimentar); (iv) Mix Atacarejo (Atacarejo) e (v) Camiño (lojas de vizinhança). Cada formato tem uma abordagem e um objetivo diferente, mas todos focados em oferecer a melhor experiência aos clientes ao mesmo em que atendem todas as suas necessidades. Essa também é uma boa estratégia para enfrentar a concorrência, pois a empresa adapta o mix de formatos de loja às necessidades de cada região / cidade.

Vivendo para servir; Serviços como um diferencial chave

Um dos grandes diferenciais da empresa nas lojas são os serviços oferecidos em todos os seus formatos de varejo, com destaque para a operação de Atacarejo onde esta não é a estratégia utilizada pelos demais players listados. Segundo a empresa, os serviços oferecidos não só contribuem para o tráfego das lojas, já que as regiões onde a Mateus opera normalmente são mal atendidas nesta categoria, mas também são rentáveis. Cada seção (por exemplo, padaria ou açougue) tem seu próprio demonstrativo de resultados (DRE), que é monitorado de perto. Aproximadamente 10-20% das vendas do Mateus derivam dessas categorias.

Estratégia de verticalização como um contribuidor para margens e escala

O Grupo Mateus iniciou a verticalização de suas operações de panificação em 2007, com o Bumba Meu Pão. Em 2015, a empresa verticalizou a compra de frutas e hortaliças e, em 2018, inaugurou uma fábrica de frios. Essas iniciativas permitem que a empresa se beneficie de custos mais baixos, ao mesmo tempo em que permite controlar o mix de produtos e adaptá-lo de acordo com as necessidades do consumidor.

Otimização como um dever; logística é um diferencial

Logística no centro do negócio

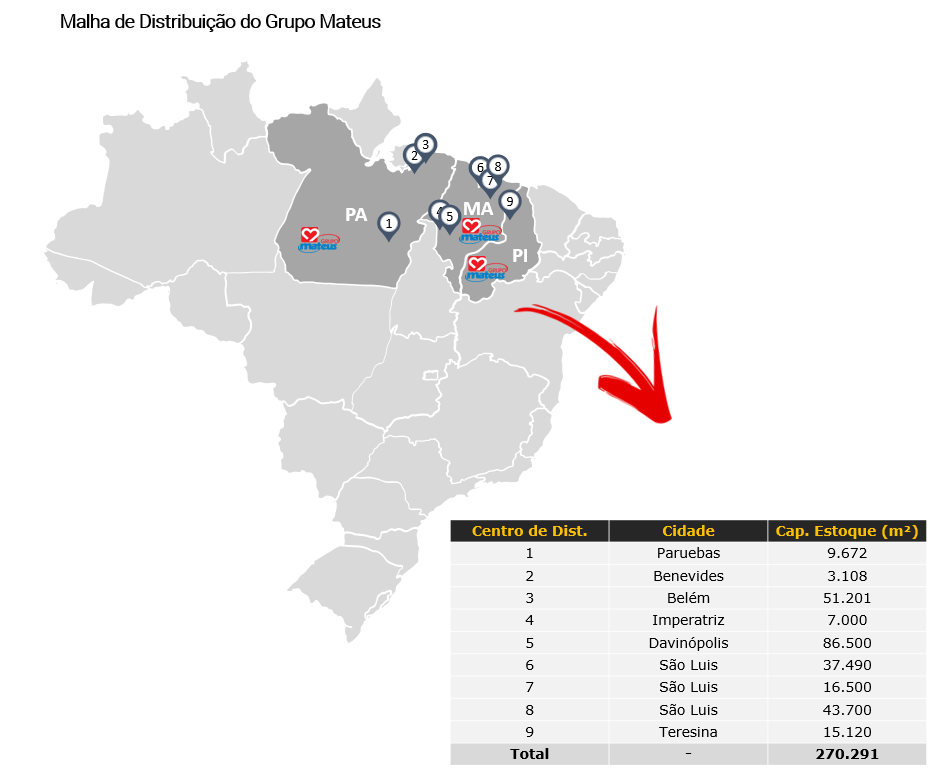

Um dos principais diferenciais do Grupo Mateus é a sua malha logística. A empresa conta com nove Centros de Distribuição (CD) localizados no Pará, Maranhão e Piauí, sendo três dedicados ao Eletro Mateus e um a frios. A empresa abastece cerca de 600 cidades, por meio de mais de 100 rotas, e tem como foco o adensamento contínuo de suas rotas, buscando redução de custos e aumento de agilidade. Atualmente, as entregas nas lojas demoram até 5 dias, dependendo da sua distância dos CDs, sendo 4 horas se forem abaixo de 150km ou 5 dias para localidades acima de 700km de distância. Além disso, a empresa detém 35-40% de sua frota, o que lhe permite ter maior controle de custos e ganhos de produtividade.

Funcionando em plena capacidade; ampliando São Luís e novo CD no Pará

Atualmente, a utilização da capacidade está próxima a 95%, com os CDs de alimentos perto de 100% e os do Eletro em 70-80% da capacidade. Com isso, a empresa está investindo na ampliação de quase 50% da capacidade do Centro de Distribuição de São Luís (MA) e na construção de um novo CD no Pará com entrega prevista para o primeiro trimestre de 2021 (1T21), que substituirá um alugado atualmente e aumentará a capacidade em cerca de 50%.

Conquistando um Estado de cada vez; A seguir: Ceará

Fazendo mais do mesmo; Estratégia de expansão bem-sucedida já definida

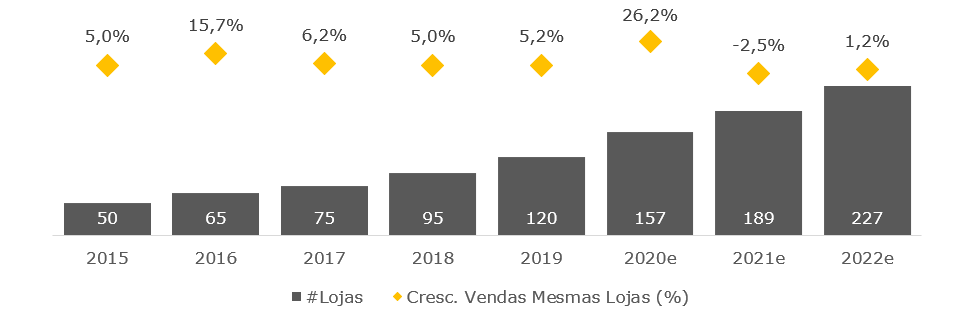

O Grupo Mateus já desenvolveu uma estratégia de expansão de sucesso, abrindo 15-25 lojas por ano nos últimos 5 anos, e mantendo o crescimento das vendas no conceito mesmas lojas em níveis sólidos (acima de 5% ao ano). Atualmente, a empresa está negociando mais de 30 aquisições de terrenos e tem quase 50 novos contratos de lojas já assinados para suportar sua expansão nos próximos 2 anos.

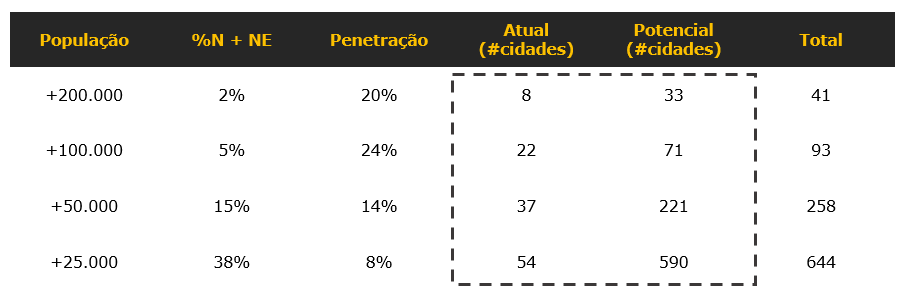

No futuro, prevemos uma aceleração da expansão da empresa para cerca de 35 lojas/ano, chegando a 325 lojas em 2025e. É importante ressaltar que a expansão de médio prazo será estritamente focada nas regiões Norte e Nordeste, onde o Grupo Mateus já mapeou mais de 900 lojas potenciais. Atualmente, a empresa está focada em entrar no Ceará, sendo o novo CD no Pará o primeiro passo para suportar essa expansão.

Uma olhada rápida na performance de vendas em 2020 e 2021. Depois de reportar um crescimento de vendas mesmas lojas médio de 7,5% entre 2015-19, o Grupo Mateus deve reportar um crescimento recorde de 26% A/A em 2020, principalmente puxado pelo atacarejo (+36%). Atribuímos essa forte performance ao (i) aumento do consumo em casa; (ii) auxílio emergencial do governo e (iii) uma maior participação de pessoa física nas vendas. Nós estimamos uma queda consolidada vendas mesmas lojas de 2,5% A/A para 2021, por conta do fim do auxílio emergencial (veja mais detalhes na seção de riscos) combinado com uma demanda mais normalizada, à medida que as pessoas voltam a comer fora de casa.

Armazém como infantaria; exército de representantes comerciais para abrir caminho

A operação de atacado conta com quase 2 mil representantes comerciais autônomos que abastecem cerca de 800 cidades e cerca de 20 mil pontos de venda. Eles são a base da estratégia de expansão do Grupo Mateus, já que a empresa primeiro entra através do Armazém (atacado) para entender a concorrência, o mix de produtos e a estratégia de preços, ao mesmo tempo em que desenvolve a sua marca no novo mercado. Depois que o Armazém desbrava o caminho, a empresa desenvolve uma estratégia de rotas e define o formato mais adequado para o perfil de consumo da região. Uma vez que a cidade é consolidada, eles expandem para a próxima, adensando assim suas rotas.

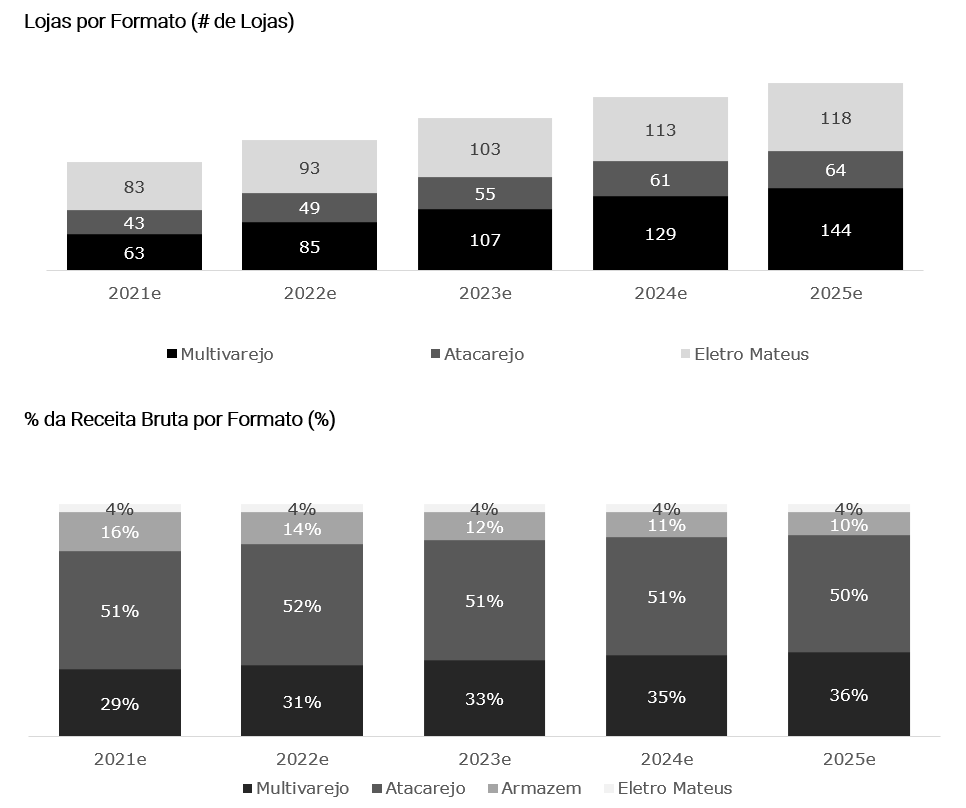

Expansão mais focada nos formatos Camiño/Eletro; Mix Atacarejo impulsionando crescimento de vendas

A empresa planeja expandir em todos os seus formatos, uma vez que a escolha do formato depende da sua estratégia de estudar o mercado primeiro, conforme discutido anteriormente. No entanto, devemos ver uma participação maior principalmente do Camiño, por se adequar mais facilmente às cidades menores. Além disso, eles desenvolveram um modelo onde lojas Camiño e Eletro são combinadas no mesmo local, criando um tipo de “shopping aberto”, que ajuda a gerar tráfego para as lojas e, ao mesmo tempo, otimiza as operações. Esperamos que o Camiño ganhe participação das vendas dentro do segmento de varejo, enquanto o Mix Atacarejo (Atacarejo) também deverá ser um importante contribuidor do crescimento das vendas, por conta da maior produtividade das suas lojas. Esperamos que o formato represente 50% da receita bruta em 2025e (vs. 41% em 2019).

Adicionando riscos positivos ao carrinho de compras

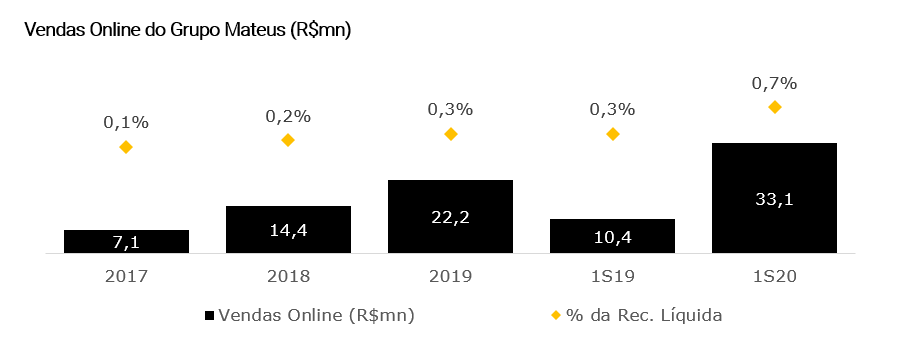

Digital ainda incipiente; menos de 1% das vendas no 1S20

Atualmente a empresa possui três canais digitais: (i) Canto do Chef: lançado em Fev/17 para atender empresas de serviços alimentares; (ii) Mateus Online: lançado em Jan/19 voltado para produtos não alimentícios; e (iii) Super App: lançado em Mar/20 para atender consumidores em meia à pandemia. Acreditamos que há geração de valor, à medida que os consumidores se tornam mais digitais, enquanto a empresa se beneficia de sua rede de logística robusta, principalmente no Mateus Online.

Serviços financeiros: uma vantagem, mas com muito potencial

O Grupo Mateus está começando a focar nos potenciais ganhos com a operação do seu cartão próprio (MateusCard), com um dos membros do seu Board sendo ex-CEO do Banco Carrefour com uma forte experiência no setor. Atualmente, a participação dos cartões nas vendas é inferior a 3% comparado com o Carrefour em 25% e GPA em 20%. O aumento dessa penetração deve contribuir para a produtividade da loja por conta de um aumento no ticket médio destes clientes, além de receitas financeiras adicionais obtidas com cobrança de juros. Como referência, o GPA divulgou no seu resultado do 3º trimestre que os clientes que utilizam o Passaí (cartão do Atacarejo) possuem um ticket médio 40% acima da média. A empresa também possui o cartão CredNosso, direcionado principalmente para os seus funcionários.

Programa de fidelidade também é uma vantagem; programa de cashback em desenvolvimento

A empresa lançou seu programa de fidelidade em 2017, com quase 1 milhão de clientes cadastrados e cerca de 400 mil adicionados no 1S20. Eles também estão desenvolvendo um programa de cashback, que acreditamos que deve ser alavancado pelo crescimento dos cartões próprios.

Endereçando os Principais Riscos

Destacamos quatro preocupações principais que os investidores podem ter:

#1. Benefícios fiscais: a empresa tem acesso a diversos benefícios fiscais associados ao ICMS no Maranhão (por meio do Centro de Distribuição da empresa) e no Piauí. Esses benefícios são concedidos por cada estado em troca do cumprimento de alguns critérios de investimentos e geração de empregos, estando sujeitos a renovação na data de vencimento. Isso é muito comum, principalmente nas regiões Norte e Nordeste, para fomentar a atividade e motivar as empresas a se instalarem na região. Os vencimentos dos benefícios variam entre os diferentes estados, mas são garantidos até dezembro/2022 desde que os estados sigam condições pré-estabelecidas pelo Governo Federal. No vencimento, cada estado decidirá se o benefício fiscal será renovado ou não. O impacto no resultado da companhia é visto através de uma menor alíquota de imposto de renda, em torno de 4% do LAIR. No entanto, nós não incluímos esse ganho com o benefício fiscal na perpetuidade do nosso modelo.

#2. Execução: a empresa pode não conseguir entregar a expansão de margem esperada devido à menor alavancagem operacional. Realizamos duas análises de sensibilidade para entender melhor esse risco:

Duas conclusões interessantes:

- Mesmo assumindo crescimento zero para ambos os formatos a partir de 2022e (o que é altamente improvável, na nossa opinião), ainda vemos um potencial de alta entre 15%-20% para o preço da ação.

- Estimamos que a ação está precificando atualmente uma margem EBITDA de longo prazo de 7,2% comparado com nossa estimativa em 8,5%.

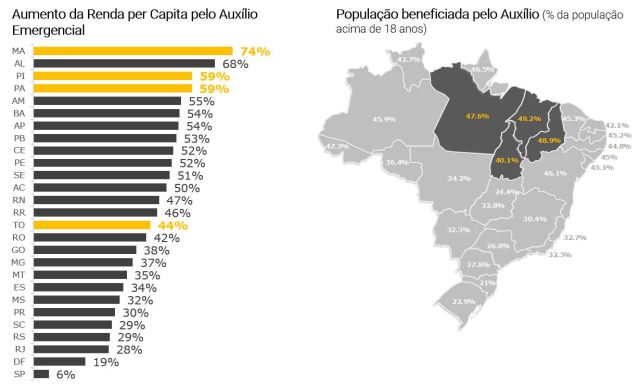

#3. Auxílio Emergencial: os resultados da empresa em 2020 podem ter sido beneficiados pela ajuda emergencial concedida pelo governo para apoiar famílias durante a Covid-19, principalmente no Mix Atacarejo. Como esse benefício acaba em 2021, as vendas podem ser afetadas negativamente, com a redução da renda disponível das famílias. Portanto, assumimos um crescimento de vendas no conceito mesmas lojas consolidado de -2,5% A/A em 2021e para considerar esse impacto.

De fato, o Norte e Nordeste foram as regiões onde o benefício teve o maior alcance, com cerca de 45% da população beneficiada pelo benefício comparado com 25-30% nas regiões Sul e Sudeste. Nós tentamos estimar a magnitude desse impacto e encontramos que os Estados onde o Mateus tem operações estão dentre os mais beneficiados, com o auxílio aumentando a renda per capita em 60-75% entre Abril e Agosto.

Entretanto, a performance do setor, especialmente no Atacarejo, continua muito sólida, com todas companhias listadas reportando resultados fortes no 3T20, mesmo após a redução do benefício em 50% para R$300/mês desde Setembro. Ainda, tanto o Grupo Mateus como o Carrefour comentaram em seu call de resultados que eles não têm visto uma desaceleração das vendas do formato até o momento. De acordo com a companhia, as vendas de outubro estão crescendo 54% A/A, em linha com o crescimento de receita reportado no 3T20. Nós acreditamos que uma possível explicação pela resiliência é o fato de que o gasto com alimentos é essencial para as famílias, de forma que já era priorizado antes do auxílio. Dessa forma, a renda adicional pode ter sido destinada a outros tipos de gastos, como pré-pagamento de dívida, reformas e/ou eletrodomésticos.

#4. Concorrência: a expansão para outros estados/cidades implica em enfrentar a concorrência, que pode não ser racional em relação a preços e, portanto, obrigar a empresa a pressionar as margens para ser competitiva e ganhar participação de mercado. Além disso, os players nacionais podem ser mais agressivos nas regiões em que a empresa já opera, a fim de ganhar participação de mercado e impactar negativamente os volumes e/ou margens da companhia.

Nossas Estimativas e Cálculo do Preço-Alvo

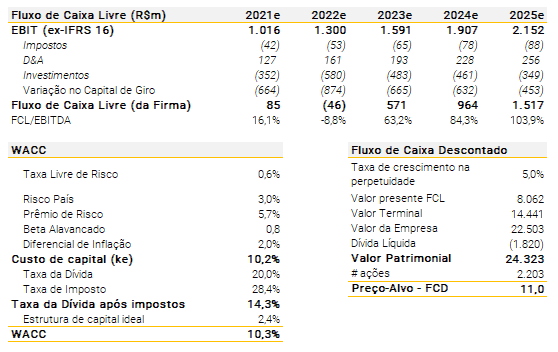

Nosso preço-alvo para o fim de 2021 de R$ 11,0/ação é baseado em um fluxo de caixa descontado de 10 anos (para a firma) usando um custo de capital de 10,3% (WACC), 5,0% de taxa de crescimento de longo prazo e 8,5% de margem EBITDA Ajustado de longo prazo (excluindo efeito do IFRS-16 e ajustando para os custos de taxas de cartão de crédito). Em nosso preço-alvo, as ações seriam negociadas a múltiplos EV/EBITDA de 2021-22e de 18,3x e 14,3x, e P/L de 25,4x e 19,3x, respectivamente.

Cenário Conservador e Agressivo: No nosso cenário conservador (vendas por loja em todos formatos voltando ao patamar de 2019 em 2021 e crescendo inflação para frente, combinado com uma margem EBITDA de 7,5% em 2021), nosso preço alvo seria de R$9,0 por ação para o final de 2021. No nosso cenário agressivo (vendas mesma lojas crescendo em linha com inflação em 2021 e +5% para frente), nosso preço alvo seria de R$13,0 para final de 2021.

Com relação às nossas projeções:

- Receita: estimamos um crescimento médio de receita de 26% até 2025e, explicado pelo crescimento de novas lojas, maturação de lojas existentes e ganhos de produtividade. A empresa planeja abrir 180 novas lojas até 2025e, sendo em torno de 100 no segmento de varejo, 50 Eletro Mateus e 35 Mix Atacarejo. Além disso, projetamos um crescimento de receita no conceito mesmas lojas consolidado de aproximadamente 4,5% ao ano.

- EBITDA: esperamos que a margem EBITDA tenha uma expansão de 1,7p.p. nesse período, com a queda nas margens brutas por conta da mudança no mix de formatos sendo compensada por ganhos de alavancagem operacional juntamente com diluição das despesas de aluguel dado que 50-60% da expansão será feita via lojas próprias. Como resultado, esperamos que a margem EBITDA Ajustada consolidada (ex-IFRS16 e subtraindo a taxa de desconto do lojista) atinja 8,5% em 2025 (de 7,4% em 2020e).

- Lucro Líquido: estimamos que o lucro líquido cresça a uma taxa de crescimento anual de 39%, principalmente suportada pela aceleração do crescimento da receita, assim como expansão da margem.

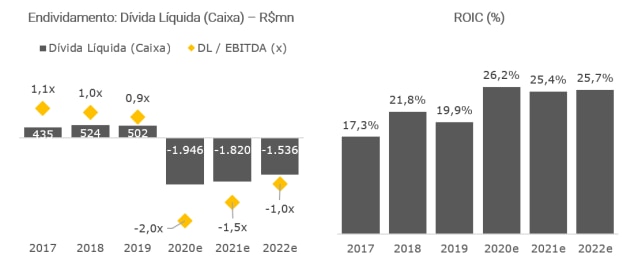

- Fluxo de Caixa Livre: esperamos uma baixa geração de caixa no curto prazo, por conta dos altos investimentos em expansão de lojas, com 2021-22e pressionados também por investimentos em novos Centros de Distribuição (~R$ 450 milhões). No entanto, projetamos uma geração de caixa sólida a partir de 2023, com conversão de Fluxo de Caixa / EBITDA entre 30%-60%. Quanto à alavancagem, o Grupo Mateus deve permanecer caixa líquido no futuro próximo.

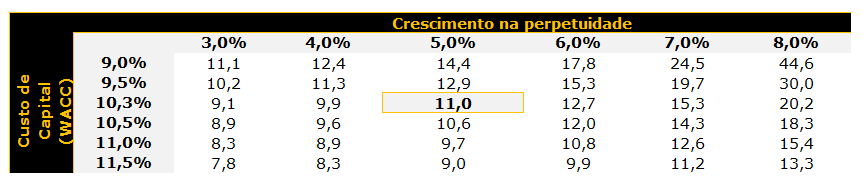

Análise de Sensibilidade do Preço Alvo das Ações do GMAT3 (R$/ação)

Principais estimativas da XP:

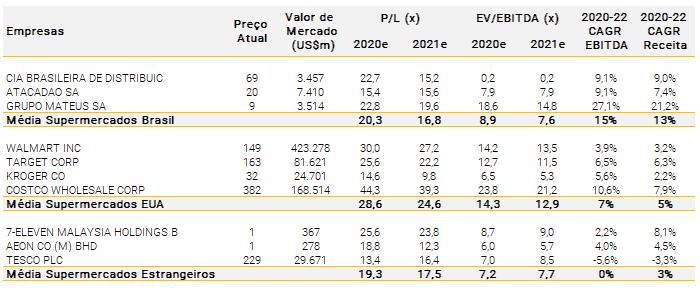

Um prêmio merecido vs. comparáveis. No nosso preço alvo, GMAT negociaria a 25,4x P/L, um prêmio aos comparáveis, o que vemos como justo. Depois de levantar quase R$3bn com o seu IPO, a companhia está pronta para acelerar sua expansão para outros estados da região, com o objetivo de mais que duplicar o número de lojas até 2025 para 325 lojas, comparado com 145 hoje. Dessa forma, estimamos um crescimento médio anual de receita em 26% entre 2019 e 2024, explicado principalmente pela abertura e maturação de lojas. Nós também estimamos que a margem EBITDA ajustada expanda 1,7 p.p. até 2024, decorrente de alavancagem operacional. Com isso, estimamos um crescimento médio anual de lucro de 39% entre 2019 e 2024. Isso se compara a um crescimento de receita e lucro de 9%-25% para o Carrefour e 16%-22% para GPA, respectivamente. Se ajustarmos os múltiplos de P/L no preço alvo pelo crescimento de lucro esperado entre 2019-24e, Grupo Mateus estaria negociando a um P/L ajustado pelo crescimento de 0,65x, um desconto de 15% aos seus comparáveis.

O maior IPO de 2020

Em 13 de outubro, o Grupo Mateus precificou seu IPO, captando R$3 bilhões ao preço de R$ 8,97 por ação. Este foi o maior IPO da bolsa brasileira desde 2017 e o maior dentre empresas do Nordeste brasileiro. As ações do grupo estão listadas no Novo Mercado (segmento de maior nível de governança corporativa), negociando sob o código GMAT3.

Uso dos recursos. Os recursos captados na oferta primária serão utilizados para acelerar o plano de expansão das lojas da empresa, sendo principalmente destinados aos formatos de Supermercados (61%) e Camiño (23%), com o restante dividido entre Armazém Mateus (13%) e a Indústria de Panificação (3%).

Muita fumaça, sem fogo. No dia 16 de outubro, uma reportagem de um jornal brasileiro chamou a atenção para uma seção sobre o prospecto da empresa, onde eram detalhadas deficiências de controles internos apontadas pelo auditor. O artigo alegou que a seção foi incluída após a precificação do IPO e sugere que as deficiências poderiam ter um impacto material no histórico e nas projeções financeiras. Destacamos os principais pontos para sustentar nossa visão de que a reação à notícia foi exagerada:

Nenhum impacto material: as deficiências listadas não levam a nenhum ajuste no histórico da empresa ou no seu plano de negócios.

Isso é muito comum: todas as empresas listadas recebem esse relatório de seus auditores e, inclusive, algumas delas inclusive divulgam deficiências graves em seus formulários de referência.

Data da divulgação da seção: a empresa incorporou o relatório no dia útil seguinte ao recebimento do relatório, sendo este dia 5 de outubro. Portanto, cerca de uma semana antes da precificação.

O relatório do auditor é um entregável exigido: o “relatório circunstanciado” é uma entrega obrigatória por parte da empresa de auditoria, juntamente com as Demonstrações auditada, onde são apontadas deficiências e/ou sugestões de melhorias para os controles internos da empresa. Essas falhas podem ser classificadas em leves, moderadas ou graves.

A divulgação não é obrigatória: as empresas só são obrigadas a divulgar deficiências graves em seu prospecto ou formulário de referência. Portanto, o Grupo Mateus não precisava divulgar nenhuma dessas informações e apenas o fez para ser transparente.

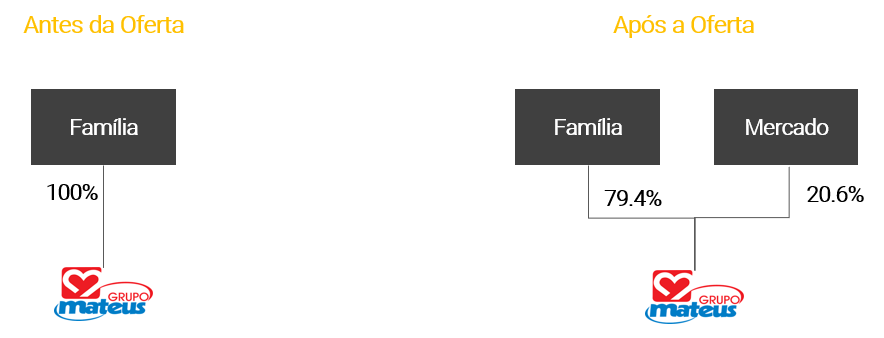

Estrutura de acionistas. Antes da oferta, a estrutura acionária da empresa era 100% detida pela família do Sr. Ilson Mateus Rodrigues, fundador e CEO da empresa. Após o IPO, a família manteve o controle, com 79,4% do capital, enquanto 20,6% estão sendo negociadas na B3.

Perfil da companhia

Uma companhia construída por um empreendedor

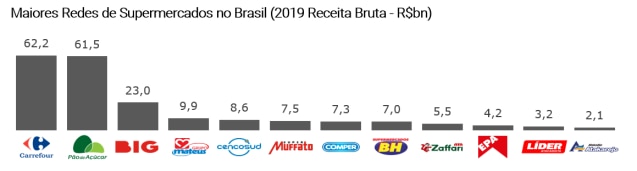

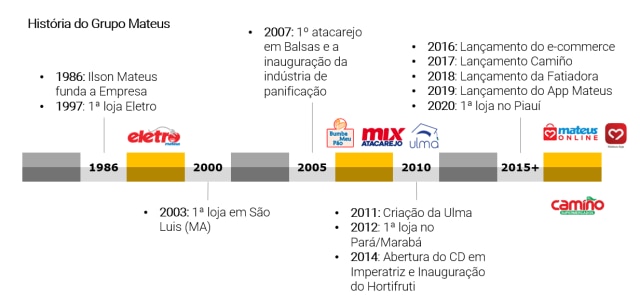

O Grupo Mateus é a 4ª maior rede de supermercados do Brasil, com aproximadamente 3% de participação de mercado, R$ 14 bilhões em vendas brutas anuais (2020e) e 150 lojas nas regiões Norte e Nordeste. A empresa nasceu em São Luís (Maranhão), fundada pelo Sr. Ilson Mateus, ex-torneiro mecânico, garimpeiro e vendedor de cachaça. O Sr. Ilson iniciou suas operações por meio de uma mercearia em 1986, que posteriormente se expandiu para atacado e varejo (a primeira loja foi inaugurada em 2003). Em 2007, a empresa verticalizou sua atuação no setor de panificação por meio do “Bumba meu Pão” e ingressou no Atacarejo através da bandeira Mix Atacarejo. Em 2009, foi inaugurado o primeiro Eletro Mateus, marcando a entrada no segmento não alimentar e, em 2011, foi lançado o Mateus Card em parceria com o Banco Bradesco. Em 2012, a empresa iniciou sua expansão para fora do Maranhão, abrindo lojas no estado do Pará. Por fim, a empresa lançou um e-commerce em 2016 focado principalmente em foodservice e lançou seu aplicativo e seu e-commerce de produtos não alimentares em 2017.

Feito pelo povo para o povo

A empresa tem um foco forte em desenvolver pessoas, formando-as desde a educação básica até programas de negócios internacionais. Como resultado, quase 70% dos cargos de liderança são de pessoas com mais de 10 anos de casa e 100% da equipe de operações foi desenvolvida internamente. Além disso, o Grupo Mateus possui uma sólida equipe de tecnologia para desenvolver sistemas internos proprietários, reduzindo custos e aumentando a eficiência.

Grupo Mateus vs. Competidores

Estrutura de Executivos do Grupo Mateus

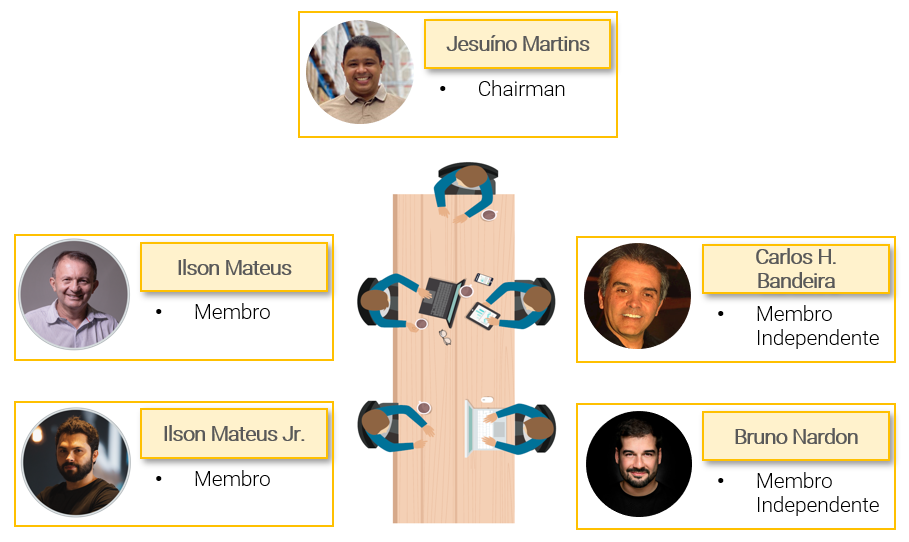

Estrutura do Conselho do Grupo Mateus

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)