Estamos retomando a cobertura dos supermercados brasileiros com uma recomendação fora do consenso, pois acreditamos que o setor esteja estruturalmente melhor do que antes da pandemia, dado algumas questões:

- Maior consumo em casa no “novo normal” impulsionado por políticas flexíveis de home office e novos hábitos de consumo;

- Vemos que parte da mudança para o atacarejo é estrutural, uma vez que as pessoas perceberam que podem obter os mesmos produtos a preços mais baixos;

- Esperamos que a maior penetração de marcas próprias seja sustentável e até aumente, contribuindo para a lucratividade do setor.

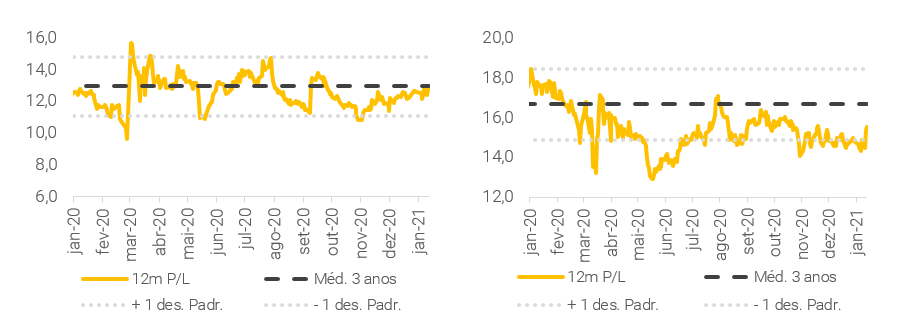

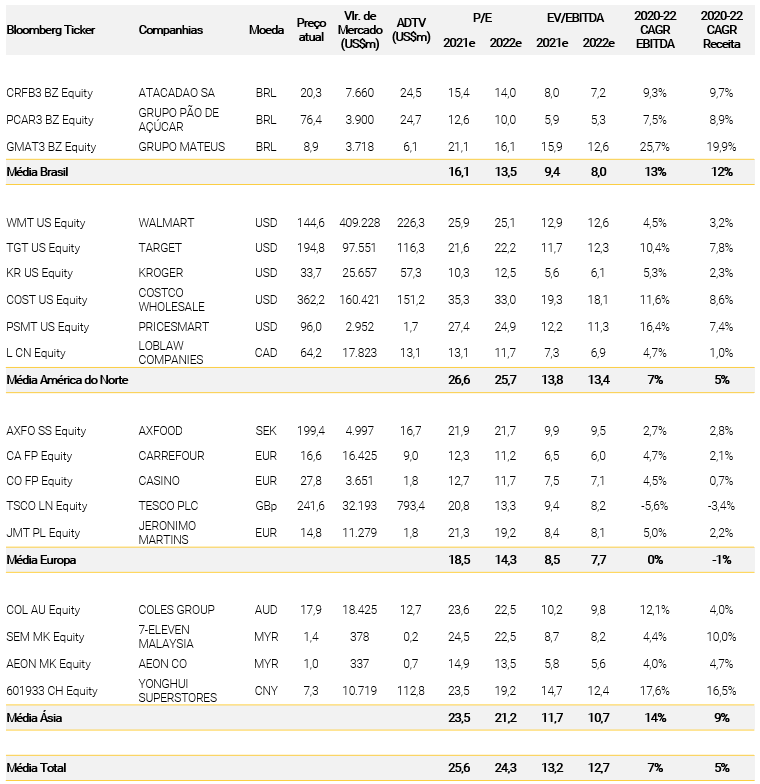

Além desses pontos, as ações das empresas não refletiram os resultados fortes entregues ao longo de 2020 e, na verdade, estão abaixo dos níveis do primeiro semestre de 2019. Como consequência, vemos o valor do setor como muito atrativo, negociando com descontos de 40% em comparação a empresas internacionais e abaixo de seus níveis históricos, além de enxergarmos um espaço para um re-rating (aumento de patamar de múltiplo) puxado pela perspectiva estruturalmente melhor em comparação ao período pré-pandemia.

Abra espaço no seu prato

Vemos o setor de supermercados como uma boa escolha para se ter por conta da dinâmica de resultados de curto prazo favorável uma vez que Covid-19 se mantém uma realidade e também pelas expectativas pessimistas em relação ao setor, enquanto na verdade vemos um cenário é estruturalmente melhor para o setor no “novo normal”. Adicionalmente, destacamos que o nível de preços das empresas está muito atrativo e até mais barato do que antes da pandemia.

As nossas preferências na cesta

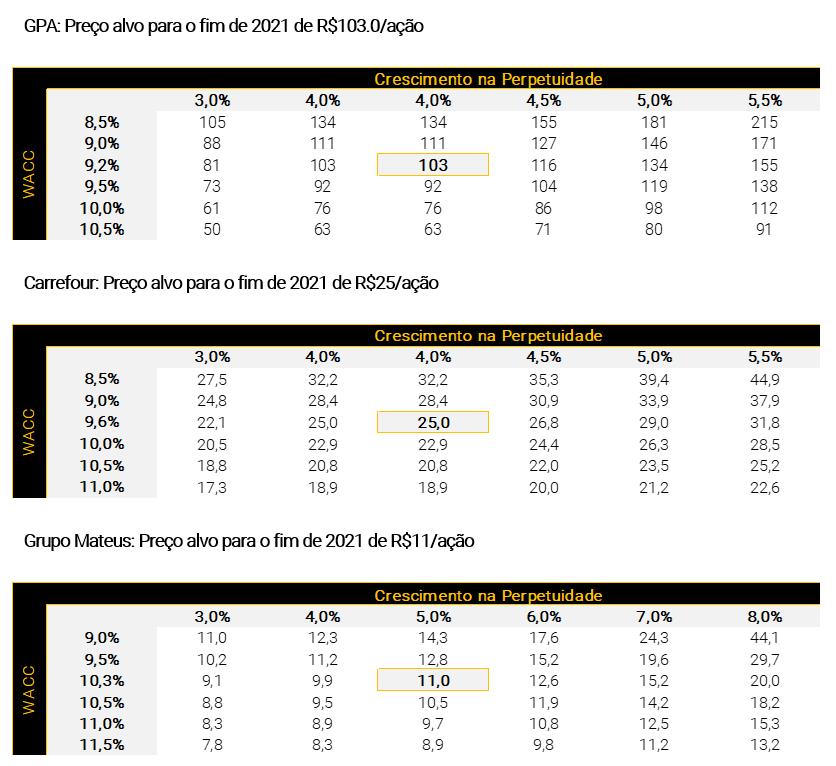

Estamos retomando a cobertura do Grupo Pão de Açúcar (PCAR3) com recomendação de Compra e preço-alvo para o fim de 2021 de R$ 103,0/ação, Carrefour Brasil (CRFB3) com Neutro e preço-alvo para o fim de 2021 de R$ 25,0/ação e mantendo nossa recomendação de Compra para as ações do Grupo Mateus (GMAT3) com preço-alvo para o fim de 2021 de R$ 11,0/ação:

Pão de Açúcar (PCAR3): Entenda a nossa preferência no setor

Vemos a o Pão de Açúcar (PCAR3) como uma história sólida e cheia de opcionalidades para geração de valor, além de um valuation atrativo, sendo uma das ações de supermercado mais baratas do mundo a 12,6x P/L (50% de desconto para os comparáveis internacionais). Adicionalmente, vemos espaço para uma revisão das estimativas de consenso de mercado para cima, enquanto a empresa também se destaca em relação aos pares quando se trata dos fatores ESG.

Grupo Mateus, uma história de crescimento

Nós estimamos um crescimento médio anual de lucro (CAGR) entre 2019-24e de 39%. Embora entendemos as preocupações de investidores quanto aos impactos do fim do auxílio emergencial em 2021, destacamos que (i) as vendas da companhia não desaceleraram desde que este foi reduzido pela metade em Set/20, (ii) nós já incorporamos uma queda no SSS (Vendas no conceito mesmas lojas) para 2021; e (iii) grande parte do crescimento vem da abertura de lojas e sua maturação.

Carrefour com maior exposição ao Atacarejo

Nós estimamos o crescimento médio anual da receita (CAGR) do canal entre 2020-25e em 12%, comparado com +4% para o Multivarejo. Apesar do sólido histórico da empresa e das suas alavancas de valor, nossa recomendação Neutra é baseada em uma recomendação relativa ao GPA, além de enxergarmos muito a ser evoluído na frente ESG.

Os seis principais temas do setor em 2021

#1. Dinâmica positiva de resultados no curto prazo: Esperamos que os resultados de curto prazo permaneçam sólidos, pois (i) esperamos que as pessoas permaneçam em casa no 1S21 e, portanto, continuem comendo em casa; (ii) mesmo com uma vacinação mais ampla, esperamos que o setor esteja melhor no “novo normal” do que antes da pandemia; e (iii) com a reabertura de bares, restaurantes e escolas, o Atacarejo deve se beneficiar e contribuir para os resultados;

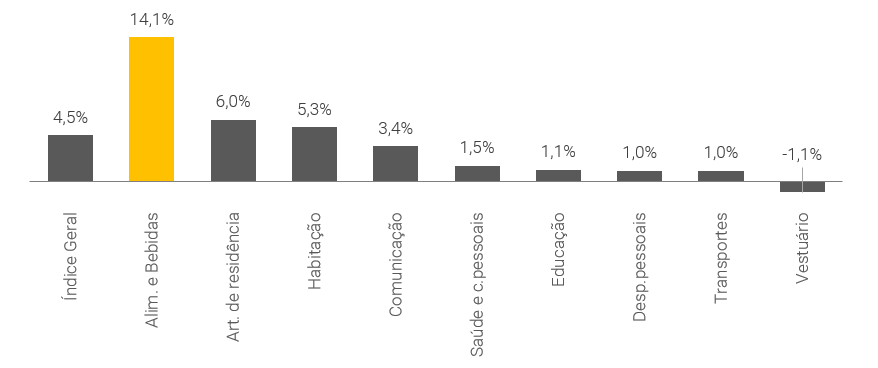

#2. Inflação: os preços de alimentos e bebidas dispararam em 2020, subindo 14% a/a, em comparação a inflação geral em +4,5%, impulsionada principalmente pelos componentes da cesta básica. Apesar do desafio em repassar isso aos consumidores, o que pode ter prejudicado as margens brutas; isso também abriu espaço para que os supermercados alavancassem os produtos de suas marcas próprias. Por meio delas, os supermercados puderam oferecer os mesmos produtos que marcas conhecidas mas a preços mais acessíveis, enquanto estes contribuíam para suas margens. Para 2021, nossa equipe econômica espera que a inflação geral (IPCA) cresça 5%, enquanto a inflação de alimentos e bebidas cresça +3,3%. Vemos esses níveis (de até +5%) como saudáveis, pois podem ser repassados aos consumidores e, ao mesmo tempo, favorecerem o crescimento da receita bruta;

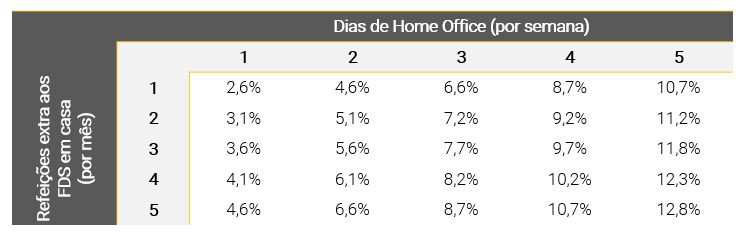

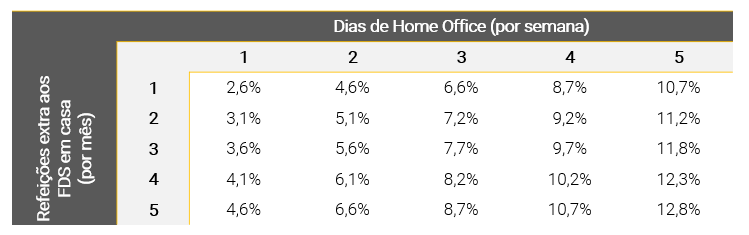

#3. Novo Normal significa Novos Hábitos: acreditamos que a pandemia trouxe novos hábitos de consumo que contribuem para que a perspectiva da demanda de supermercados seja estruturalmente melhor dado: (i) maior consumo dentro de casa, impulsionado por políticas de home office flexíveis e consumidores mais acostumados a comer e socializar em casa (Homentertainment). Estimamos que o aumento estrutural da demanda dos supermercados decorrente desses dois fatores está entre 2,6% e 12,8% ; (ii) mudança de canal estrutural, à medida que as pessoas perceberam que o Atacarejo oferece produtos que são recorrentes no dia a dia das famílias a preços mais baixos; e (iii) melhor mix de produtos, por meio de uma a) maior penetração das marcas próprias, uma vez que os consumidores experimentaram esses produtos em busca de melhores preços e perceberam que eles oferecem a mesma ou até melhor qualidade do que produtos de marca; e b) tendências de saúde e bem-estar, já que as empresas oferecem produtos orgânicos e alternativas mais saudáveis com preços atrativos por meio de suas marcas próprias;

#4. Competição: vemos que ainda há espaço para consolidação no setor, uma vez que as 10 maiores empresas detêm ~40% do mercado em comparação com os EUA em ~55%. Embora a indústria brasileira de supermercados seja relativamente fragmentada, acreditamos que as empresas possam enfrentar concorrência em cidades/estados específicos, dado que entendemos que os supermercados regionais desempenham um papel fundamental nessas localidades, oferecendo uma experiência mais personalizada aos costumes da região, enquanto a maioria das grandes empresas expandem suas operações organicamente para outros estados.

#5. Digitalizando o que antes era um setor praticamente analógico: As restrições da pandemia fizeram com que 72% dos consumidores passassem a usar ou aumentassem o uso de entregas de compras de supermercado, segundo a Ebit/Nilsen. A principal motivação para aumentar as compras online foi evitar sair de casa, mas os consumidores perceberam que na verdade é muito conveniente ter suas compras entregues em casa, especialmente porque as empresas investiram em logística e parcerias de entrega para melhorar o serviço aos consumidores.

#6. ESG: O setor de supermercados está fazendo o suficiente para lidar com seus riscos ESG? Embora as empresas do setor tenham feito melhorias ao implementar medidas de segurança alimentar, uso de energia e capital humano, as controvérsias frequentes que vem ocorrendo continuam se mostrando um desafio chave para o setor. Para essas empresas, vemos a frente Social como a mais importante das três, seguida pelos pilares de Governança e Meio Ambiente, respectivamente.

Os principais riscos para o setor

Nós vemos três riscos principais para o setor:

- #1: Remoção do auxílio emergencial, apesar de não vermos a categoria de alimentos como uma que pode simplesmente ser eliminada e, portanto, acreditamos que o impacto mais provável será em uma piora no mix de produtos e/ou uma mudança de canal para o Atacarejo;

- #2: Competição acirrada;

- #3 Base comparável forte no segmento não alimentar, pois acreditamos que os supermercados ganharam muita participação nessa categoria em 2020, especialmente no segundo trimestre, devido ao fechamento de lojas do varejo tradicional. No entanto, este segmento representa apenas 5%-7% das vendas consolidadas das empresas.

Um banquete em 2020, mas ainda não é hora para dieta

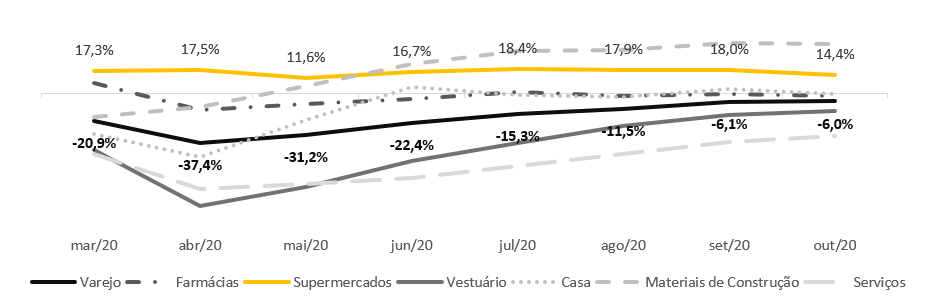

Uma das melhores categorias do Varejo em termos de desempenho em 2020, favorecida pelo consumo em casa, apesar do forte impacto da crise da covid-19 em 2020, os supermercados, de fato, se destacaram. De acordo com o IBGE, as vendas dos supermercados aumentaram 6% A/A no período de janeiro a outubro, em comparação com o varejo geral em +0,4% A/A.

Isso reflete o aumento do consumo em casa, impulsionado por restrições de mobilidade e fechamentos de bares e restaurantes de março a junho, além de uma renda disponível protegida pelo auxílio emergencial do governo. No entanto, mesmo com a reabertura desde julho e com a redução do auxílio desde setembro, a demanda dos supermercados continua sólida, com a Nielsen apontando para um crescimento de + 8% A/A em novembro.

Índice Cielo do Varejo Ampliado (ICVA) – Variação Mensal (A/A)

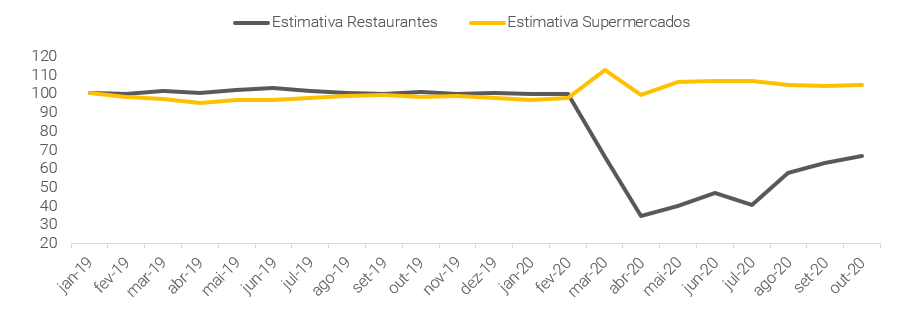

A lacuna entre supermercados e restaurantes está diminuindo devido à recuperação dos restaurantes

Embora a demanda de restaurantes esteja se recuperando gradativamente desde abril e tenha apresentado uma melhora significativa em relação a agosto, após a reabertura, a demanda no multivarejo (excluindo Atacarejo) tem sido bastante sólida em +6% de abril a agosto/20. De acordo com o gráfico abaixo, podemos observar que a demanda dos supermercados não aumentou na mesma magnitude que a de restaurantes caiu, o que acreditamos ser explicado por dois fatores: (i) A margem dos restaurantes é muito maior que a dos supermercados e, portanto, se você substituir o hambúrguer que você come em um restaurante por um feito em casa, a demanda dos restaurantes diminuiria em uma proporção maior (em R$) do que a dos supermercados aumentaria; (ii) a penetração do comércio eletrônico afetou o desempenho dos supermercados; e (iii) acreditamos que parte dessa mudança foi também para o Atacarejo, o que não está refletido nos dados de supermercados do IBGE.

Lacuna entre a demanda de supermercados e restaurantes (Jan/19 = base 100)

Resultados de 2020 não precificados; Desempenho inferior ao Ibovespa desde março

Apesar dos resultados recordes em 2020, as ações dos supermercados tiveram um desempenho inferior ao mercado. Os investidores entenderam que como o ganho não era estrutural, não deveria levar a qualquer reclassificação de múltiplo, uma vez que as perspectivas de longo prazo das empresas permaneceram as mesmas. No entanto, nós discordamos. Nós acreditamos que os supermercados foram um dos beneficiários estruturais da pandemia e vamos mostrar isso mais adiante no relatório.

Performance de supermercados vs. Ibovespa (Março/20 = base 100)

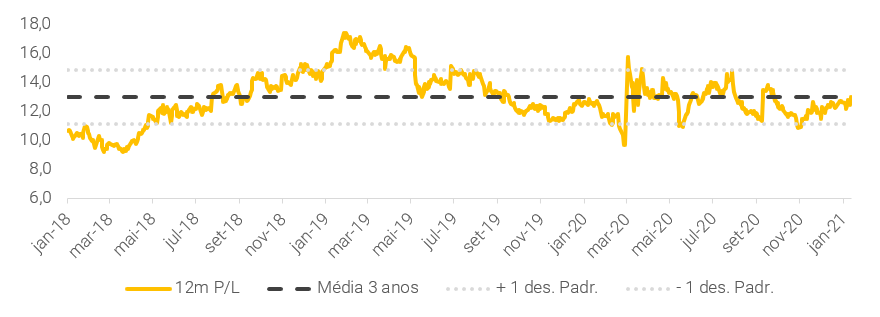

PCAR3: Projeções de Múltiplo P/L

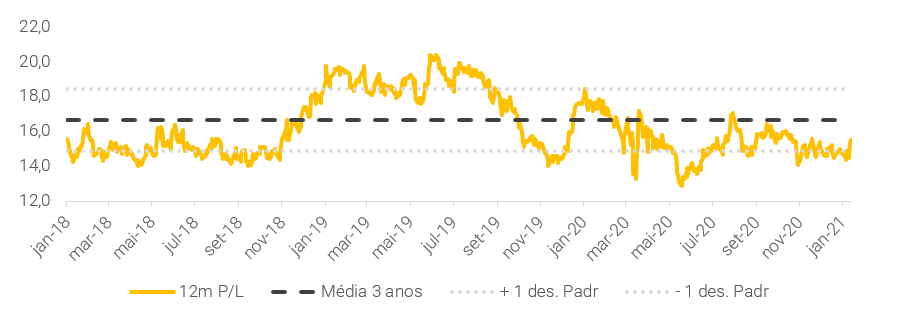

CRFB3: Projeções de Múltiplo P/L

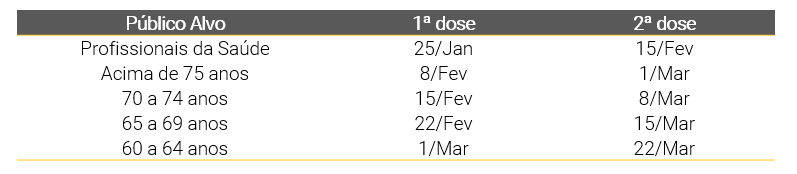

Momento de resultados ainda é favorável; vacinação ampla deve ocorrer apenas no segundo trimestre de 2021

Esperamos que os resultados de curto prazo permaneçam sólidos, pois (i) esperamos que as pessoas permaneçam em casa no 1S21 e, portanto, continuem comendo em casa; (ii) mesmo com uma vacinação mais ampla, esperamos que o setor esteja melhor no “novo normal” do que antes da pandemia; e (iii) com a reabertura de bares, restaurantes e escolas, o Atacarejo deve se beneficiar e contribuir para os resultados.

Cronograma estimado de vacinação do Estado de São Paulo contra o COVID-19

A inflação de alimentos disparou em 2020, sendo o principal fator de alta para a inflação geral medida pelo IPCA

Os preços dos alimentos dispararam em 2020, subindo 14,1% no acumulado do ano, comparado a +4,5% da inflação geral (IPCA). Esse aumento foi principalmente puxado pelos componentes da cesta básica da população brasileira, como arroz, feijão, tomate, batata, leite, laticínios, óleos e gorduras.

Detalhamento do IPCA Acumulado (Jan-Dez/20)

Fazendo uma limonada do limão; A alta da inflação abriu espaço para marcas próprias

Com os consumidores enfrentando preços altos e um orçamento limitado, criou-se uma oportunidade para que as empresas aumentassem a penetração de marcas próprias nas vendas. Esse foi um mecanismo importante de repasse de preços aos clientes enquanto, ao mesmo tempo, evitou que parte deles mudassem de canal em busca de produtos mais baratos. De acordo com a ABRAS (Associação Brasileira de Supermercados), as marcas próprias foram responsáveis por ~ 6% das vendas do setor em 2019, comparado com 15% do Carrefour e 20% do Pão de Açucar no 3T20. Acreditamos que este aumento deve ser estrutural pois, após experimentá-los pela primeira vez, o consumidor percebeu que a marca própria tem qualidade semelhante ou até melhor que de alguns produtos de marcas conhecidas, mas a preços mais baixos.

GPA: produtos da marca própria Qualitá

Carrefour: produtos da marca própria Carrefour

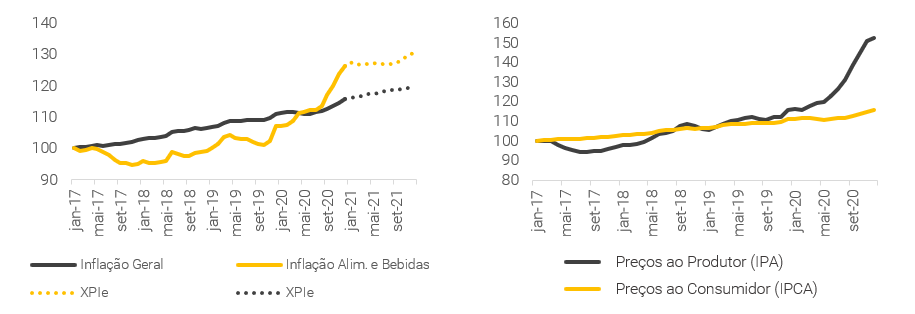

No entanto, esperamos que a inflação desacelere em 2021 para níveis mais saudáveis

Para 2021, nosso time de Economia espera que a inflação geral (IPCA) suba 5% A/A, com a inflação de alimentos em +3,3% A/A. Nós vemos esses níveis (de até +5%) como saudáveis, pois podem ser repassados aos consumidores e, ao mesmo tempo, favorecerem o crescimento da receita bruta.

Inflação geral vs. de Alimentos (Jan/17 = base 100)

Preços ao consumidor vs. produtor (Jan/17 = base 100)

Ainda há espaço para consolidação, mas cuidado com a concorrência

Ainda vemos espaço para consolidação no setor, uma vez que as 10 maiores empresas detêm ~40% do mercado em comparação com os EUA em ~55%. Embora a indústria brasileira de supermercados seja relativamente fragmentada, acreditamos que as empresas possam enfrentar concorrência em cidades/estados específicos, dado que entendemos que os supermercados regionais desempenham um papel fundamental nessas localidades, oferecendo uma experiência mais personalizada aos costumes da região, enquanto a maioria das grandes empresas devem expandir suas operações organicamente para outros estados.

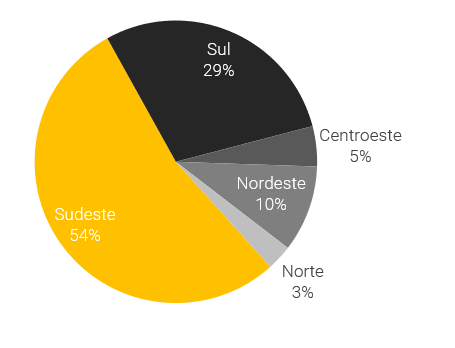

Ainda concentrado nas regiões Sul e Sudeste; Oportunidades de expansão em outros estados

De acordo com a ABRAS (Associação Brasileira de Supermercados), os 10 maiores estados do Brasil concentram ~ 90% das vendas do setor, com o mercado ainda fortemente concentrado nas regiões Sudeste (50% das vendas) e Sul (30% das vendas). Portanto, há muitas oportunidades de crescimento nas demais regiões, com as maiores empresas já fazendo um movimento de expansão para elas. No entanto, destacamos que elas podem enfrentar forte concorrência de empresas regionais em algumas cidades/estados, visto que as vemos como bem posicionados para atender aos costumes de cada região, como é o caso do Grupo Mateus (veja no relatório de início de cobertura aqui).

ABRAS: Detalhamento das vendas de supermercados por região (2019)

ABRAS: Detalhamento das vendas de supermercados por estado

Ainda não está na hora de ir ao caixa; o carrinho de compras ainda não está cheio

Novo normal significa novos hábitos, e eles favorecem os supermercados

Acreditamos que a pandemia trouxe novos hábitos de consumo que devem contribuir para uma perspectiva estruturalmente melhor para os supermercados, sendo eles:

- Maior consumo em casa, impulsionado por políticas flexíveis de home office e consumidores mais acostumados a comer e se socializar em casa, além de entendermos que podemos ver uma demanda estruturalmente maior por produtos de limpeza;

- Mudança de canal, à medida que as pessoas perceberam que o Atacarejo oferece produtos do dia a dia da população a preços mais baixos; e

- Melhor mix de produtos, conforme discutido antes, os consumidores experimentaram mais produtos de marcas próprias das empresas e perceberam que eles têm a mesma qualidade ou são até melhores em comparação com produtos de marca conhecidas, com preços mais baixos, enquanto as tendências de saúde e bem-estar devem continuar apoiando o aumento da penetração das mesmas, uma vez que elas também oferecem produtos orgânicos e alternativas mais saudáveis a preços atrativos.

As políticas do Home-Office devem ser mantidas; Pessoas vão comer mais em casa durante a semana

Segundo o Ipea (Instituto de Pesquisa Econômica e Aplicada), 23% das profissões vão adotar home-office após a pandemia, o equivalente a mais de 20 milhões de pessoas. Além disso, de acordo com o Ibre/FGV (Instituto Brasileiro de Economia da Fundação Getulio Vargas), quase 60% das empresas que adotaram o home office por conta da Covid-19 manterão suas políticas após a vacinação. Isso deve levar a uma demanda de supermercados estruturalmente mais alta, já que a maior parte das pessoas que trabalham em casa comem em suas casas e não em restaurantes.

Criando Chefs na pandemia; “Em casa” é o novo “para viagem”

Acreditamos que as pessoas experimentaram cozinhar e socializar em casa (“Hometainment”) durante a pandemia e descobriram que, além de ser agradável, também é mais barato do que ir a restaurantes (especialmente se incluirmos as bebidas alcoólicas na conta). Como resultado, esperamos que o consumo em casa por lazer também seja maior do que antes da pandemia. Destacamos alguns dados de pesquisas para apoiar nossa visão:

- Quase 60% da Geração Z não pediram comida em aplicativos durante março-abril;

- Mais de 70% da Geração Z está cozinhando com mais frequência;

- Antes da pandemia, 50% deles pediam todas as suas refeições;

- 43% dos entrevistados da Geração Z e 46% dos Millennials disseram que pretendem cozinhar mais em casa depois que a pandemia acabar;

- 54% dos americanos estão cozinhando mais do que antes da pandemia, e 51% deles continuarão cozinhando quando a crise do Coronavírus terminar;

- Os principais motivos para comer em casa são: economizar dinheiro (58%); comer mais saudável (52%); experimente novas receitas (50%); e cozinhar é relaxante (50%);

- 30%-35% esperam comer fora com menos frequência ou dizem que vão parar de comer fora após o Covid-19;

- No Brasil, 58% dos brasileiros planejam cozinhar mais em casa após a pandemia.

Nós realizamos uma análise de sensibilidade e estimamos que o aumento estrutural na demanda dos supermercados decorrente desses dois fatores está entre 2,6% e 12,8%. Nossas principais premissas são:

- 23% das profissões/empresas adotam algum tipo de política de home office (com base na pesquisa do Ipea)

- Só consideramos duas refeições por dia: almoço e jantar

- 75% das refeições eram feitas/cozinhadas em casa antes da pandemia (mais detalhes no fim do relatório)

XP: Análise de sensibilidade do potencial aumento de demanda estrutural para supermercados

Acreditamos que o Atacarejo deve permanecer no centro das atenções; Tendências positivas permanecem

Nós esperamos que o segmento de Atacarejo seja o destaque em 2021, uma vez que acreditamos que parte dos consumidores deve adotar o costume de fazer compras no canal de forma estrutural, pois perceberam que eles compram os mesmos produtos mas a preços mais baixos. Além disso, esperamos que a economia permaneça fragilizada no curto prazo, com a remoção do auxílio emergencial, alto desemprego devido às incertezas de vacinação e renda disponível limitada. Por fim, a recuperação da demanda de bares e restaurantes também deve sustentar a demanda do canal. De acordo com a Nielsen, as vendas do Atacarejo aumentaram +32% A/A em Nov/20 comparado com supermercados em + 8% A/A.

Ano novo, hábitos mais saudáveis

Comer de forma mais saudável é geralmente uma escolha popular de resolução de ano novo, mas acreditamos que este ano ela deve ser ainda mais forte. Conforme discutido em nosso relatório sobre o setor farmacêutico (veja aqui), acreditamos que o consumidor se tornará estruturalmente mais preocupado com Saúde e Bem-Estar, pois percebeu que se cuidar é importante e pode efetivamente reduzir a probabilidade de desenvolver uma doença. Além disso, também esperamos que os consumidores prestem mais atenção na origem dos produtos comprados e no processo de fabricação e sustentabilidade da produção. Já estamos vendo empresas atuando nessas frentes, introduzindo corredores dedicados a alimentos mais saudáveis e oferecendo alternativas orgânicas e/ou mais saudáveis por meio de suas próprias marcas ou por meio de iniciativas como o “Act for Food” do Carrefour, a fim de promover pequenos produtores locais (veja mais em nosso relatório ESG aqui).

Mix de produtos: supermercados oferecendo alternativas saudáveis através de suas marcas próprias

Digitalizando o que antes era praticamente analógico

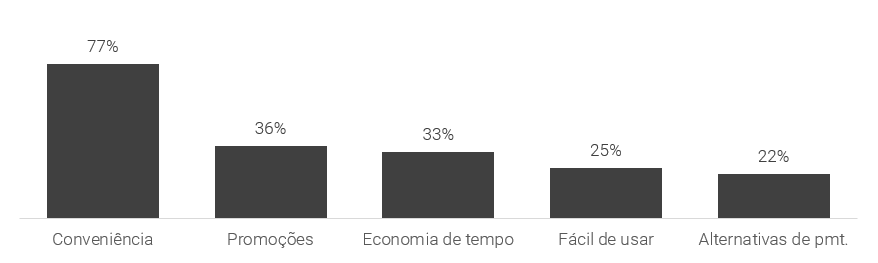

As restrições da pandemia fizeram com que 72% dos consumidores passassem a usar ou aumentassem o uso de entregas de compras de supermercado, segundo a Ebit/Nilsen. A principal motivação para aumentar as compras online foi evitar sair de casa, mas os consumidores perceberam que na verdade é muito conveniente ter suas compras entregues em casa, especialmente porque as empresas investiram em logística e parcerias de entrega para melhorar o serviço aos consumidores.

Principais motivações para fazer compras pelo aplicativo

Parte da mudança para o canal online deve ser estrutural; consumidores valorizam a conveniência

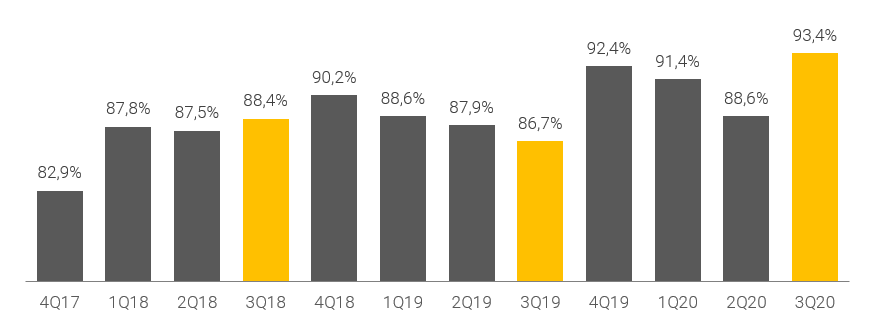

De acordo com o EBIT / Nielsen, mais de 93% dos consumidores esperam continuar usando a internet para comprar algo nos próximos 3 meses, o que é ainda maior que no pico da pandemia (em 91,4%). Esperamos que parte dessa mudança seja estrutural, uma vez que os consumidores devem continuar a valorizar a conveniência e as empresas invistam em melhorar seus serviços neste canal.

Você pretende fazer alguma compra pela internet nos próximos 3 meses?

Endereçando os principais riscos

#1 Remoção do auxílio emergencial. Podemos ver alguma pressão nos resultados com a retirada do auxílio emergencial a partir de Jan/21, uma vez que os consumidores que estavam recebendo o benefício deverão enfrentar um orçamento familiar mais apertado. No entanto, alimentos não é uma categoria que pode simplesmente ser eliminada e, portanto, acreditamos que o impacto mais provável será em uma piora no mix de produtos e/ou uma mudança de canal para o Atacarejo.

#2 Competição. Embora a indústria brasileira de supermercados seja relativamente fragmentada, acreditamos que as empresas possam enfrentar concorrência em cidades/estados específicos, dado que os supermercados regionais desempenham um papel fundamental nessas localidades, oferecendo uma experiência mais personalizada à região, enquanto a maioria das grandes empresas devem expandir suas operações organicamente para outros estados.

#3 Base comparável forte no segmento não alimentar. Depois de entregar um forte desempenho em 2020, acreditamos que a demanda do segmento não alimentar deve desacelerar em 2021. Embora esperemos que a demanda de produtos de linha branca permaneça sólida dada a dinâmica de crédito positiva e normalização da oferta desses segmento, acreditamos que os supermercados ganharam muita participação nessa categoria em 2020, especialmente no segundo trimestre, devido ao fechamento de lojas do varejo tradicional. No entanto, este segmento representa apenas 5%-7% das vendas consolidadas das empresas.

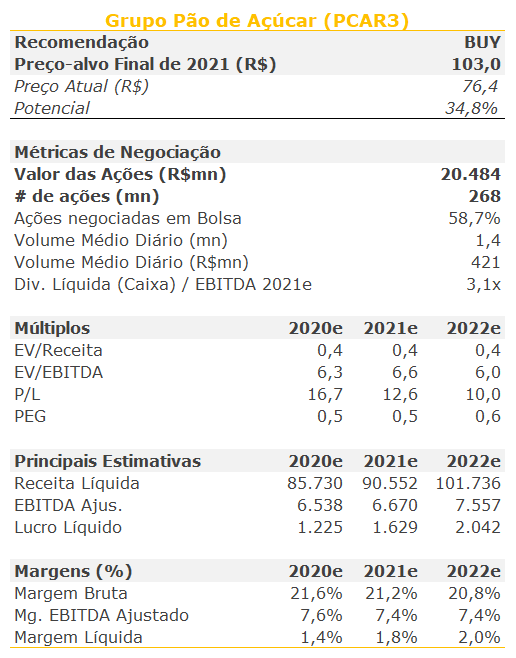

GPA: Um banquete de opcionalidades de valor – Compra

Estamos retomando a cobertura do GPA com recomendação de compra e preço-alvo para o fim de 2021 de R$ 103,0/sh (35% de potencial de valorização). Nós a destacamos como nossa preferência no setor, por acreditarmos que a empresa tem muito potencial de geração de valor por meio de (i) abertura de lojas do Atacarejo; (ii) otimização de portfólio e implementação de melhorias operacionais no Multivarejo e no Grupo Exito; (iii) fortalecimento e expansão de sua operação online; e (iv) aumento de produtividade das lojas através do novo programa de fidelidade (Stix – Parceria com RD). Além disso, a empresa possui os mais altos padrões ESG dentre nossa cobertura de supermercados, enquanto as ações estão sendo negociadas a um valuation atrativo, com um desconto de 50% em relação aos comparáveis internacionais e levemente abaixo da média dos últimos 3 anos, apesar melhoria recente dos resultados operacionais e iniciativas de governança.

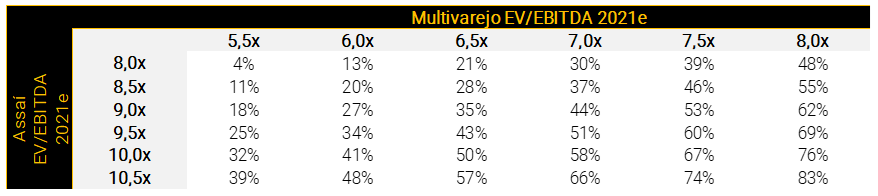

Operação do Atacarejo (Assaí) em destaque. Nós esperamos que a empresa continue a expansão de lojas desse canal, atingindo 275 lojas em 2025, vs. 176 no 3T20, devido ao seu sólido desempenho em termos de vendas (crescimento do SSS de 10%/ano entre 2017-20) e rentabilidade (margem EBITDA ajustada estimada em ~ 7,5%). Além disso, acreditamos que a cisão do Assaí, que deve ser concluída no 1T21, deve permitir que a empresa se torne mais ágil, ao mesmo tempo em que deve levar a um re-rating das ações para patamares mais próximos dos demais players listados. Nós fizemos uma análise de “Soma das partes” das duas operações (multivarejo e atacarejo) a fim de estimar o potencial de criação de valor que seria destravado simplesmente com uma potencial reavaliação das ações. Fica claro de enxergar a assimetria uma vez que, ao assumirmos que o Atacarejo negocia a níveis de pelo menos 8x EV/EBITDA 2021, em linha com CRFB3 atualmente (70% das vendas do Atacadão), vemos que só há potencial de valorização positivo em relação ao nível de preço atual. Como referência, o CostCo e o PriceSmart, que tem modelos de negócios semelhantes ao Atacarejo mas com mix de produtos e país de atuação diferentes, estão negociando a 19.3-12.2x EV/EBITDA 2021.

Potencial de valorização dos níveis atuais de preços a partir da análise de soma das partes

Ganhos estruturais a serem obtidos nas operações de varejo. O GPA tem focado na otimização do portfólio de varejo com mudanças nos formatos de lojas (como as reformas para o modelo G7 e conversões do Extra Hiper em Assaí), ajustes no mix de lojas por meio de seu plano de expansão (mais focado na marca Pão de Açúcar e nos formatos de conveniência) e em implementação de melhorias operacionais para aumentar estruturalmente sua lucratividade, que já começaram a ser entregues em 2020, mas devem continuar a sustentar expansões de margem no futuro. Assim, estimamos sua margem EBITDA ajustada de longo prazo em 8,1% contra 7,2% de 2019.

Ecossistema digital robusto em funcionamento. Acreditamos que o GPA oferece a melhor experiência digital aos clientes no segmento de alimentos, dada a força de sua marca e sua posição consolidada (com 77% de participação no comércio eletrônico de alimentos), amplo sortimento de produtos e conveniência multicanal, com o James Delivery (entregas finais) como destaque na melhoria da experiência dos clientes. Além disso, o canal já é rentável (margem EBITDA acima de 8%) e vemos parte do aumento de penetração visto em 2020 como estrutural.

Potenciais alavancas de valor como a cereja no topo do bolo. Vemos riscos positivos e interessantes para o caso de GPA, sendo (i) seu novo programa de fidelidade (parceira com Raia Drogasil), que deve melhorar a produtividade das lojas por meio de maior recorrência dos clientes e também trazer ganhos de participação de mercado à medida que capturam novos clientes da base de clientes da RD; (ii) o lançamento no Marketplace, que deve contribuir para o crescimento em 2021, uma vez que a companhia espera oferecer mais de 400k SKUs até o fim de 2021 vs. 30k atualmente; (iii) serviços financeiros, visto que a empresa está trabalhando na criação de sua carteira digital, mas que ainda é incipiente; e (iv) monetização do crédito fiscal referente à exclusão do ICMS da base do PIS/Cofins (R$ 1,2bi em 5 anos), que ainda está pendente de homologação.

Endereçando os principais riscos: (i) Execução: assumimos que parte dos ganhos obtidos em 2020 foram resultantes das melhorias operacionais e da otimização do portfólio das empresas e, portanto, estão sujeitos a riscos de execução; (ii) Cisão do Assaí: algumas sinergias podem deixar de ser capturadas após a cisão, já que será necessário duplicar determinadas estrutura corporativas, enquanto as conversões do Extra Hiper enfrentarão mais desafios em relação a potencias conflito de interesses; e finalmente (iii) Competição: conforme discutido anteriormente, podemos ver uma concorrência mais acirrada em cidades/regiões específicas, enquanto a empresa também pode enfrentar a concorrência em seu recém-lançado marketplace.

Uma das ações de supermercado mais baratas do mundo. O GPA está atualmente sendo negociado a 12,6x P/L 2021, um desconto de ~50% para pares internacionais e um pequeno desconto à média de 3 anos antes da pandemia (2017-19), o que não vemos como justo. Durante 2020, as ações não refletiram nenhuma melhoria operacional e, inclusive, estão abaixo dos níveis do 1S19 (em ~15x P/L). Conforme discutido anteriormente, acreditamos que há espaço para um re-rating decorrente de (i) uma demanda estruturalmente mais alta no “novo normal”; (ii) melhorias operacionais da empresa que foram ofuscadas pelos ganhos da Covid-19; (iii) melhoria na governança corporativa após a conversão das ações para o Novo Mercado; e (iv) conclusão da cisão do Assaí.

GPA: Múltiplo de P/L para os próximos 12 meses

ESG. Fortes esforços nos pilares E e S. Vemos o GPA se destacando em relação aos pares, principalmente nos pilares Ambiental e Social. Na frente Ambiental, destacamos os esforços robustos da empresa para reduzir sua pegada de carbono, enquanto na frente Social, damos as boas-vindas à forte presença do GPA nos mercados saudáveis e orgânicos através de sua própria marca “Taeq” e destacamos o controle de gestão da cadeia de suprimentos da empresa e um Código de Conduta forte. No que diz respeito à Governança, apesar de reconhecermos positivamente que as ações do GPA (PCAR3) estão listadas no Novo Mercado, a falta de maioria independente do Conselho do GPA, bem como de um presidente independente, levanta preocupações.

Clique aqui para ler a análise ESG completa do GPA e demais empresas do setor

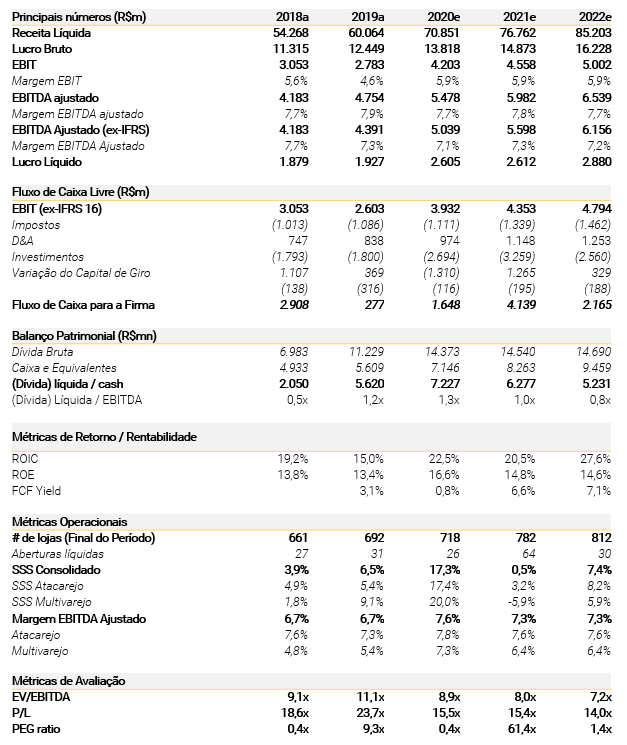

Retomando a cobertura com recomendação de compra e preço-alvo para o fim de 2021 de R$ 103,0/ação. Nossa avaliação é baseada em um fluxo de caixa descontado (DCF) de 10 anos (FCFF) usando um custo de capital de 9,2% (WACC), 4,0% de taxa de crescimento de longo prazo e 7,7% de margem EBITDA ajustada de longo prazo ou 6,0% (ex-IFRS 16). Em nosso preço alvo, as ações seriam negociadas em múltiplos de P/L de 2021-22e de 16,9x e 13,5x, respectivamente.

Cenários agressivo e conservador. Em nosso cenário conservador (SSS de lojas maduras crescendo apenas com a inflação de 2021 e margem EBITDA de 2021 em diante em linha com 2019), nosso preço alvo para o fim de 2021 seria de R$ 64,0/ação, enquanto em nosso cenário agressivo (SSS de lojas maduras crescendo 5% a partir de 2021 e margem EBITDA ex-IFRS 16 de 6,1% no longo prazo), nosso preço alvo para o fim de 2021 seria de R$ 127,0/ação.

Nossas estimativas para as ações do Grupo Pão de Açúcar (PCAR3)

Carrefour: Espaço limitado na prateleira – Neutro

Estamos retomando a cobertura do Carrefour, com recomendação Neutra e com preço alvo para o fim de 2021 de R$ 25,0/ação (23% de potencial de valorização). Vemos a empresa como de alta qualidade, com bom histórico de execução e que deve continuar apresentando sólidos resultados, impulsionados principalmente pela operação de do Atacarejo (Atacadão). Além disso, vemos que a operação do banco CSF pode destravar valor adicional para a companhia. No entanto, nossa recomendação Neutra decorre de uma avaliação relativa no setor, além de vermos ESG como um risco.

Uma história de Atacarejo. O principal motor de crescimento do Carrefour é o Atacadão, que deve continuar a abrir cerca de 20 lojas/ano, enquanto a aquisição das lojas do Makro deve dobrar o crescimento no ano, à medida que são convertidas. Estimamos um crescimento médio anual (CAGR) de vendas para 2020-25e de 12% e uma normalização da lucratividade em 2021 em relação aos níveis históricos, com uma margem EBITDA ajustada de longo prazo estimada em 7,0%.

Abordagem de parcerias na expansão do varejo. Acreditamos que a estratégia do Carrefour de se unir com supermercados regionais para expandir suas operações de varejo reduz os riscos de expansão/competição, mas também reduz os retornos (já que os resultados são divididos entre as empresas). Conforme discutido anteriormente, vemos os supermercados regionais desempenhando um papel fundamental em suas regiões, oferecendo uma experiência mais personalizada aos costumes locais e, portanto, vemos a estratégia de forma positiva, equilibrando o risco-benefício de suas expansões.

Potenciais alavancas de valor como acompanhamento. O principal risco de alta, em nossa opinião, é o Banco Carrefour. Depois de um 2020 pressionado, esperamos uma rápida recuperação em 2021, se aproximando dos níveis pré-pandêmia, enquanto esperamos que o crescimento no médio prazo resulte de uma maior penetração nas vendas e desenvolvimento de novos produtos, como a carteira digital. Além de sua alta lucratividade, acreditamos que o Banco deve contribuir para o processo de fidelização e recorrência do consumidor. Ainda, a empresa lançou recentemente seu novo programa de fidelidade junto com um novo aplicativo para melhorar a experiência do cliente e oferecer novas funcionalidades e serviços enquanto o ecommerce vem melhorando, com rentabilidade atualmente próxima do ponto de equilíbrio.

Endereçando os principais riscos: (i) Remoção do Auxílio Emergencial: embora não conseguimos quantificar o impacto exato do auxílio no setor, acreditamos que sua maior contribuição foi para o segmento do Atacarejo (70% das vendas do CRFB), o qual geralmente tem uma maior participação das classes de renda mais baixa. No entanto, devemos ter em mente que este segmento também é o principal beneficiário da normalização da demanda de bares e restaurantes; (ii) Concorrência: conforme discutido anteriormente, podemos ver uma concorrência mais acirrada em cidades/regiões específicas, bem como em seu comércio eletrônico; (iii) Recuperação do Banco Carrefour: embora esperemos uma recuperação rápida do Banco, ela pode ser impactada por uma confiança do consumidor ainda fragilizada decorrente do aumento recente de casos do Covid-19 assim como incertezas quanto ao calendário de vacinação no país; (iv) Nós vemos riscos de queda para os preços atuais uma vez que o controlador do Carrefour anunciou no sábado (16 de janeiro) que as negociações sobre uma potencial fusão com a Couche-Tard terminaram, o que levou a uma alta de 7% nas ações do CRFB3 desde a notícia; e (v) ESG: reconhecemos os esforços e compromissos do Carrefour dentro da agenda ESG, embora as controvérsias frequentes continuem se mostrando um desafio importante para a empresa (veja mais detalhes na seção dedicada a ESG).

Recomendação com base em uma avaliação relativa. A CRFB3 está hoje negociando a um prêmio de 22% ao PCAR3 olhando o P/L de 2021e ou 40% para 2022e. Além disso, se assumirmos que a operação do Multivarejo negocia a 6,0x EV/EBITDA 2021e e o Banco CSF negocia a 12,0x P/L 2021, os preços atuais das ações refletem um EV/EBITDA de 9,1x para sua operação de Atacarejo. Isso se compara a 7,1x EV/EBITDA 2021 para a operação de Atacarejo do GPA, assumindo o mesmo múltiplo para o seu Multivarejo. Não vemos motivo para uma diferença dessa magnitude e, portanto, esperamos que ela diminua, com o spin-off do Assaí sendo um potencial gatilho.

Carrefour: Múltiplo de P/L para os próximos 12 meses

ESG. Corrida por melhorias; Todos os olhos voltados para os próximos passos. Apesar de reconhecermos os compromissos da empresa dentro da agenda ESG, reforçamos que há muito mais a ser feito para melhorar as métricas e esforços ESG da empresa. Assim, apesar de saudarmos as iniciativas da empresa após a morte brutal e trágica do Sr. João Alberto Silveira Freitas, destacamos que, a nosso ver, não se admite mais que as empresas procurem se eximir de responsabilidades por atos praticados por terceirizados. Dito isso, vemos um longo caminho pela frente para o CRFB no combate à discriminação racial e esperamos que a empresa aprimore suas políticas de terceiros, fortaleça a capacitação de seus colaboradores próprios e terceiros, além de valorizar seus práticas e comitês de governança corporativa.

Lamentamos profundamente o falecimento de João Alberto Silveira Freitas e enviamos nossas condolências à sua família e colegas.

Clique aqui para ler a análise ESG completa do CRFB e demais empresas do setor

Retomando a cobertura com recomendação Neutra e preço alvo para o fim de 2021 de R$ 25,0/ação. Nossa avaliação é baseada em um DCF (FCFF) de 10 anos usando um custo de capital de 9,6% (WACC), 4,0% de taxa de crescimento de longo prazo e 7,5% de margem EBITDA ajustada de longo prazo ou 7,1% (ex-IFRS 16). Em nosso preço alvo, as ações seriam negociadas em múltiplos P/L de 2021-22e de 19,0x e 17,2x, respectivamente.

Cenários agressivo e conservador. Em nosso cenário conservador (SSS de lojas maduras crescendo apenas com a inflação a partir de 2021 e margem EBITDA ex-IFRS 16 de 6,5% no longo prazo), nosso preço alvo para o fim de 2021 seria de R$ 20,0/ação, enquanto em nosso cenário agressivo (SSS de lojas maduras crescendo 5% a partir de 2021 e margem EBITDA ex-IFRS 16 de 7,5% no longo prazo), nosso preço alvo para o fim de 2021 seria de R$ 30,0 /ação.

Nossas estimativas para as ações do Carrefour (CRFB3)

Grupo Mateus: Uma joia garimpada no Nordeste – Compra

Nós mantemos nossa recomendação de compra e preço-alvo para o fim de 2021 de R$ 11,0/ação (24% de potencial de valorização). Vemos o caso da empresa como uma história de consolidação do seu mercado regional, por entendermos que a empresa está bem posicionada para consolidar os mercados do Norte e Nordeste, dada sua estratégia de expansão bem-sucedida, formatos de lojas complementares e sólida rede logística. Além disso, o Grupo Mateus deve mais que dobrar suas lojas para 325 lojas em 2025e, levando a um crescimento médio anual de receita de 26% entre 2019 e 2024 e de 39% para o lucro, uma vez que a margem EBITDA deve expandir 1,7 p.p. por conta da alavancagem operacional.

Conquistando um estado de cada vez. Nós gostamos da estratégia de expansão da companhia, por acreditarmos que é ela mitiga riscos de execução. Após decidir o estado e cidade da expansão, o Grupo Mateus entra primeiro com o modelo de atacado (Armazém), que conta com quase 2 mil representantes comerciais, para abrir o mercado e entender a concorrência, o mix de produtos e a estratégia de preços, além de desenvolver a sua marca. Depois que o Armazém desbrava o caminho, a empresa desenvolve uma estratégia de rotas e define o formato mais adequado para o perfil de consumo da região. Uma vez que a cidade é consolidada, eles expandem para a próxima, adensando assim suas rotas.

Uma história de crescimento. Grupo Mateus está ainda no começo do seu processo de crescimento uma vez que suas lojas estão principalmente localizadas em dois estados, o Maranhão e o Pará. Os planos da empresa são de mais do que dobrar sua presença até 2025e, uma vez que eles consolidam as operações em estados que já são presentes e expandem para outros da mesma região. Dessa forma, estimamos um crescimento médio anual de receita em 26% entre 2019 e 2024, explicado principalmente pela abertura e maturação de lojas. Nós também estimamos que a margem EBITDA ajustada expanda 1,7 p.p. até 2024, decorrente de alavancagem operacional. Com isso, estimamos um crescimento médio anual de lucro de 39% entre 2019 e 2024.

Adicionando riscos positivos ao carrinho de compras. Nós vemos riscos positivos interessantes para a tese de investimento, uma vez que o digital ainda é bastante incipiente, representando menos de 1% das vendas; os serviços financeiros estão em estágio inicial, com penetração de ~3% nas vendas vs. concorrentes listados em torno de 20%; e desenvolvimento de programas de fidelidade e cashback.

Endereçando os principais riscos: (i) Benefícios fiscais, que retiramos de nosso modelo na perpetuidade; (ii) Execução: a expansão do EBITDA depende de alavancagem operacional e, portanto, existem riscos de execução para entregá-la. No entanto, mesmo assumindo que as vendas de varejo e do atacarejo por loja não crescem nada até 2022 (o que é altamente improvável), ainda encontramos potencial de valorização (veja mais em nosso relatório de início de cobertura aqui); (iii) Auxílio Emergêncial: uma das principais preocupações deste papel é o impacto da remoção do auxílio do governo nos resultados. Embora acreditamos que ele contribui para os resultados, especialmente dada a região de atuação da empresa, vemos ganhos estruturais para o setor após a pandemia (conforme discutido anteriormente) além de esperarmos que os consumidores tenham direcionado o auxílio para outras despesas também, como itens de casa e pré-pagamento de dívidas.

ESG. Ainda no começo; Longo caminho pela frente. O Grupo Mateus ainda está no início de sua agenda ESG. Embora vemos um longo caminho adiante, reconhecemos positivamente que em nossa última reunião com a empresa ficou claro que a gestão do Grupo Mateus reconhece essa necessidade e está evoluindo para avançar nessa agenda. No que diz respeito à divulgação da companhia de práticas e dados em relação aos fatores ambientais, sociais e de governança, notamos que o Grupo Mateus ainda não tem um relatório de sustentabilidade, o que acaba limitando a nossa análise e a dos investidores em relação às iniciativas na agenda ESG da empresa.

Clique aqui para ler a análise ESG completa do GMAT e demais empresas do setor

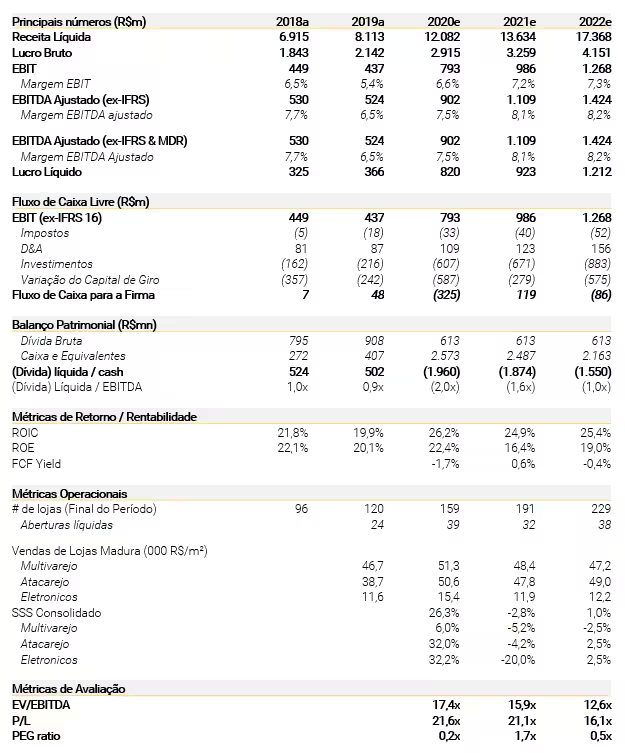

Mantendo nossa recomendação de compra e preço-alvo para o fim de 2021 de R$ 11,0/ação: nossa avaliação da empresa é baseado em um fluxo de caixa descontado de 10 anos (para a firma) usando um custo de capital de 10,3% (WACC), 5,0% de taxa de crescimento de longo prazo e 8,5% de margem EBITDA Ajustado de longo prazo (excluindo efeito do IFRS-16 e ajustando para os custos de taxas de cartão de crédito). Em nosso preço-alvo, as ações seriam negociadas a múltiplos EV/EBITDA de 2021-22e de 18,3x e 14,3x, e P/L de 25,4x e 19,3x, respectivamente.

Cenário conservador e agressivo: No nosso cenário conservador (vendas por loja em todos formatos voltando ao patamar de 2019 em 2021 e crescendo inflação para frente, combinado com uma margem EBITDA de 7,5% em 2021), nosso preço alvo seria de R$9,0 por ação para o final de 2021. No nosso cenário agressivo (vendas mesma lojas crescendo em linha com inflação em 2021 e +5% para frente), nosso preço alvo seria de R$13,0 para final de 2021.

Nossas estimativas para as ações de Grupo Mateus (GMAT3)

Análise de sensibilidade dos preços-alvo das ações

Estimativas da XP vs. consenso de mercado (Bloomberg)

Valuation de empresas comparáveis

Apêndice

Mais detalhes sobre a nossa análise de sensibilidade do potencial aumento estrutural na demanda de supermercados

As principais premissas para apoiar nossa análise são:

- 23% das profissões / empresas adotam algum tipo de política de home office (com base na pesquisa do Ipea)

- Consideramos apenas duas refeições por dia: almoço e jantar;

- 75% das refeições eram realizadas em casa antes da pandemia

- Assume-se que 15% da população brasileira pertence às classes A / B (dados sociais da FGV);

- Assume-se que as classes A / B almoçam todos dias fora de casa (no escritório) e uma vez por semana jantam fora de casa ou fazem pedidos (entrega) durante a semana. Para o fim de semana, assumimos que 50% das refeições são feitas fora de casa ou pedidas via delivery.

- Para outras classes sociais, assumimos que 100% das refeições durante os dias úteis são feitas (“marmita”) ou comidas na casa deles ou de seus empregadores. Para o fim de semana, assumimos que uma vez por mês come-se fora de casa ou via delivery.

Realizamos abaixo uma análise de sensibilidade adicional para outras premissas da nossa análise caso os investidores queiram testar diferentes hipóteses para os hábitos alimentares dos consumidores brasileiros:

Análise de sensibilidade do potencial aumento de demanda estrutural de supermercados

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)