Para os grandes bancos brasileiros, esperamos que o quarto trimestre seja muito semelhante, em termos de dinâmica, ao terceiro trimestre. Os NPLs ainda se encontram num nível elevado, sendo provável que o trimestre anterior tenha marcado o pico do atual ciclo. Esta interrupção da tendência de alta permitiu que os bancos aumentassem ligeiramente o seu apetite pelo risco. BB e Itaú, apesar de enfrentarem bases fortes, devem manter a recente tendência positiva de crescimento da carteira de crédito e apresentar taxas de inadimplência praticamente estáveis. Por outro lado, prevemos outro trimestre decepcionante para o Bradesco, principalmente devido ao elevado provisionamento e a uma margem financeira (NII) pressionada. Para as empresas do mercado de capitais, embora a atividade não tenha se beneficiado totalmente dos cortes nas taxas de juros, ela já mostrou sinais de melhora, especialmente para os volumes de dívida. No entanto, os volumes (ADTV) mais baixos ainda suscitam algumas preocupações. Como resultado, prevemos um trimestre positivo para o BPAC e o BRBI, enquanto o B3 deverá ter um trimestre pouco inspirador. No geral, acreditamos que os resultados do 4T estarão bastante alinhados com nossas preferências no setor, com Itaú, BB e BR Partners sendo os destaques positivos da temporada.

Bancos:

- Embora os NPLs estejam começando a dar sinais de alívio, prevemos um 4T ainda com provisões significativas para Bradesco e Santander. É importante notar que existe a possibilidade de que um ou mais bancos precisem fazer provisões extraordinárias devido a eventos adversos no segmento corporativo, sejam eles ocorridos no passado ou recentemente. No entanto, esperamos que esse impacto seja assimétrico, com um efeito menor no Itaú e no Banco do Brasil devido a seu melhor momento de resultados.

- Como resultado, acreditamos que o BB e o Itaú estão bem-posicionados para liderar em lucratividade. Para o Bradesco e o Santander, o quarto trimestre ainda não deve trazer melhorias suficientes para que nós (e o consenso) nos tornemos mais positivos em relação a ambos os bancos.

Mercado de Capitais

- Embora o ciclo de flexibilização monetária tenha começado a se fazer sentir no final de 2023, melhorando ligeiramente os resultados das empresas durante o trimestre, esperamos que essa tendência evolua ainda mais ao longo de 2024, ajudando a firmar atividades mais fortes no mercado de capitais (ADTV, Renda Variável e Dívida).

Bancos

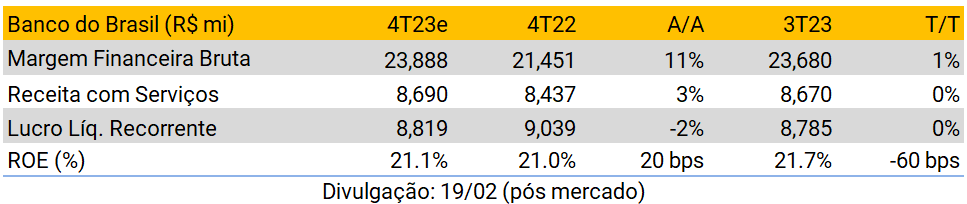

Banco do Brasil (BBAS3) | Compra; Preço-alvo R$ 61,00/ação

Esperamos mais um trimestre de crescimento robusto na carteira de crédito do Banco do Brasil, provavelmente em linha com o ponto médio do seu guidance (8% – 12%), mais uma vez impulsionado principalmente pelo crédito rural. Esperamos que seu NII salte 11% quando comparado ao ano passado e praticamente estável T/T, principalmente devido a receitas de tesouraria mais fracas. No que diz respeito à inadimplência, prevemos um ligeiro aumento (+10bps para 2,9%), que continua a ser a mais baixa entre os seus pares e reflete o perfil defensivo da sua carteira. Como resultado, esperamos que o índice de cobertura da empresa se mantenha elevado, em 200% (+80bps T/T). Antecipamos um lucro líquido de R$8,8 bilhões no quarto trimestre (-2% A/A e estável T/T), resultando num ROAE de 21,1% para o Banco do Brasil.

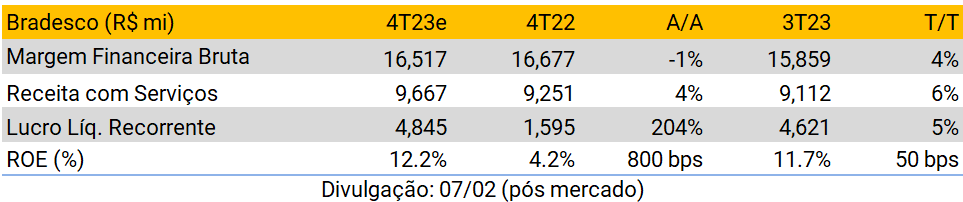

Bradesco (BBDC4) | Neutro; Preço-alvo R$ 19,00/ação

Esperamos uma queda de -2,9% A/A (+3,0% T/T) na carteira de crédito do banco neste trimestre, uma vez que as concessões de crédito permanecem conservadoras a fim de controlar a inadimplência. Esperamos que o Bradesco apresente um decréscimo de -1,0% no NII neste trimestre (+4,2% T/T), uma vez que spreads mais apertados e um menor NII com o mercado continuam a impactar negativamente esta linha de receita. Esperamos uma diminuição marginal da sua inadimplência no 4T23 (-10bps para 6,1%), uma vez que as novas safras continuam a ter um melhor desempenho do que as anteriores e o banco começa a recuperar o controle sobre a inadimplência. Isso deve levar o banco a reportar um índice de cobertura próximo a 152% (-336bps T/T). Como resultado, esperamos que o BBDC apresente um crescimento nos seus resultados recorrentes (+204% A/A e +5% T/T) e um ROE de 12,2% (+800bps A/A e 50 bps T/T).

Santander (SANB11) | Neutro; Preço-alvo R$ 34,00/ação

Esperamos um aumento de 10% A/A na carteira de crédito do Santander no 4T23 (+0,7% T/T), já que o banco ainda está focado em linhas mais colateralizadas. O seu NII deverá registar um crescimento de 10,5% A/A, e +3,1% T/T. As receitas de tarifas deverão registar um ligeiro aumento de +4,5% face ao ano anterior. Antecipamos uma inadimplência marginalmente superior de 3,1% (+10bps T/T), ainda em níveis controlados, e um índice de cobertura saudável (233% XPe). No entanto, isto deverá levar a um resultado líquido recorrente ainda pressionado de R$2,96 bilhões no trimestre (+8,5% T/T), implicando um ROE de 14,1%.

Itaú Unibanco (ITUB4) | Compra; Preço-alvo R$ 35,00/ação

Por mais um trimestre consecutivo, esperamos que o Itaú Unibanco apresente um crescimento de um dígito na sua carteira de crédito, impulsionado pelas linhas de crédito relacionadas com o consumo. A margem financeira deverá continuar a ser impulsionada pelo aumento da carteira de crédito, aumentando 3,6% em termos homólogos e 4,2% em termos trimestrais. Adicionalmente, prevemos que a inadimplência se mantenha estável no trimestre, em 3,0%, juntamente com um sólido índice de cobertura de 205% (-400bps no trimestre). Consequentemente, não esperamos qualquer aumento significativo no custo do crédito no trimestre. O resultado líquido deverá continuar a sua tendência positiva e registar um sólido crescimento de 22% em termos anuais (+3,2% T/T). Em suma, não prevemos que os resultados trimestrais desencadeiem qualquer reação forte do mercado (nem positiva nem negativa).

Mercado de Capitais

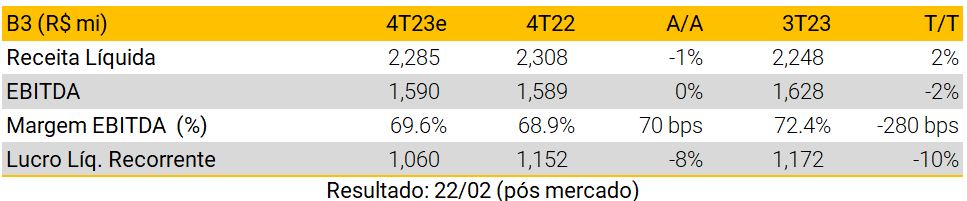

B3 (B3SA3) | Neutro; Preço-alvo R$ 16,00/ação

Antecipamos resultados pouco inspiradores para a B3. Os mercados de capitais foram mais uma vez pressionados pelas taxas de juro ainda elevadas, o que afeta os negócios de ADTV e Renda Variável. No entanto, esses efeitos foram parcialmente compensados pelas receitas de renda fixa (recuperando após o stress trazido pelos eventos de crédito adversos no início de 2023), e receitas provenientes das empresas recentemente adquiridas. Como resultado, o lucro líquido deverá cair 10% no trimestre, e o EBITDA deverá registar uma ligeira queda de -2% no trimestre.

BTG Pactual (BPAC11) | Neutro; Preço-alvo R$ 40,00/ação

Historicamente, o quarto trimestre é um trimestre com um pouco menos de atividade dos clientes. Além disso, em 2023, as taxas de performance cobradas na Asset Management também foram menores. Ainda assim, prevemos um trimestre positivo para o BTG, especialmente devido a um ritmo saudável em banco de investimento (M&A) e mercado de capitais (DCM). Além disso, o banco apresentou mais um trimestre saudável em empréstimos corporativos. S&T deve manter o momento positivo (XPe R$1,5 bilhão). Além disso, esperamos que o segmento de Wealth Management continue a ter um bom desempenho, devido à sua forte franquia. No geral, vemos a receita diminuindo 1% T/T, mas crescendo 55% A/A. Como resultado, o BTG deve apresentar um lucro líquido recorrente de BRL 2,7 bilhões (+53% A/A e -1% T/T) e um ROE de 22,5% (+620 bps A/A e -100 bps T/T) no 4T23.

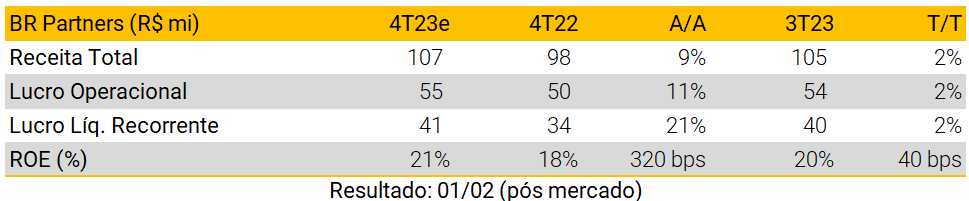

BR Partners (BRBI11) | Compra; Preço-alvo R$ 20,00/ação

Prevemos uma ligeira melhoria no trimestre para o BRBI. Recentemente, as atividades de consultoria e fusões e aquisições apresentaram melhora ao longo do último trimestre, portanto, esperamos que as receitas permaneçam resilientes e marginalmente maiores no trimestre (+9% ano-a-ano). Do lado das despesas, deveremos assistir a mais um trimestre de crescimento das despesas com pessoal (28% A/A), devido aos investimentos no desenvolvimento do segmento de Wealth Management. Embora vejamos um potencial início de tendência positiva para o BRBI, o aquecimento do mercado de capitais só deve ocorrer ao longo do 1S24, à medida que os benefícios proporcionados pelo ciclo de redução de juros se reflitam nos resultados futuros. Portanto, prevemos um lucro líquido de R$ 41 milhões no trimestre, totalizando ROE de 21% (+320bps A/A e +40bps T/T) para o BR Partners no 4T23.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)