Este relatório é uma análise independente do Follow On do fundo FGAA11

Visão Geral: destacamos a seguir os principais pontos da oferta da 2ª Emissão de Cotas do FG/Agro Fundo de Investimento nas Cadeias Produtivas Agroindustriais (FGAA11), em conformidade com a CVM 400 e a Resolução CVM nº 20:

(i) O setor do Agronegócio segue resiliente, com participação significativa na economia brasileira, e vem apresentando ganhos de produtividade nos últimos anos;

(ii) O mercado de CRAs nos parece um meio de financiamento promissor com sólida base de crescimento;

(iii) Investimento no Agro como fator diversificador, tendo em vista que o FIAgro é um produto que pode oferecer diversificação para as carteiras (produto com rendimentos isentos de IR);

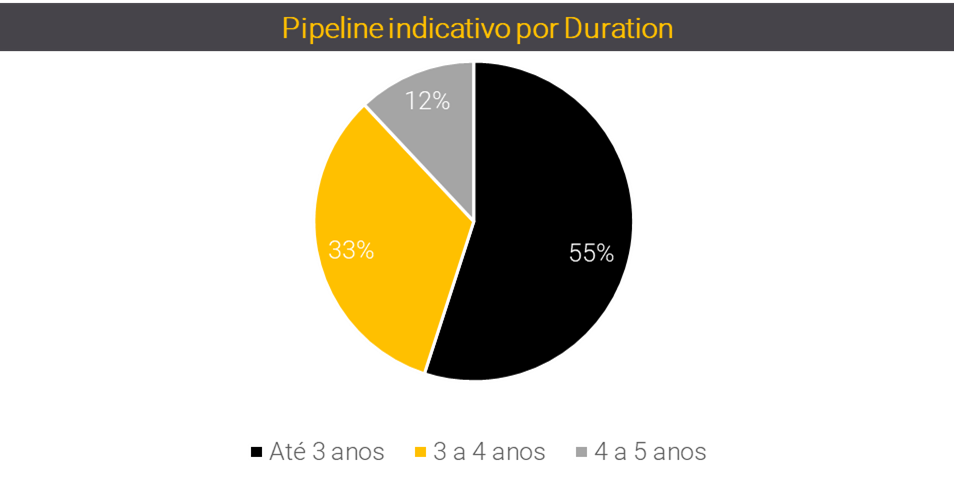

(iv) Rendimento esperado, com dividend yield projetado entre 16,9% – 18,3% para os próximos 12M, com pipeline indicativo da gestora 100% indexado ao CDI, que se beneficia em ambiente de juros mais elevados.

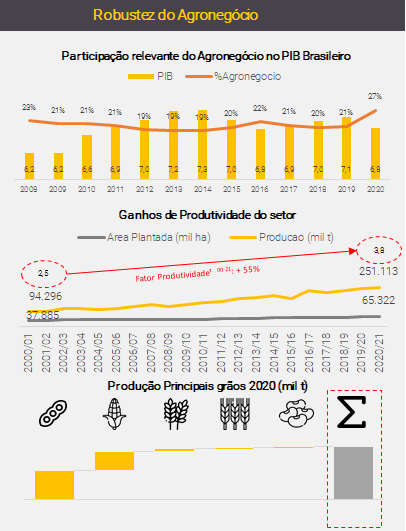

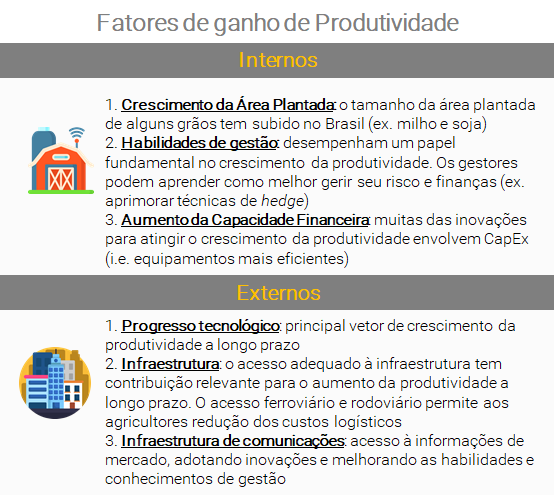

Setor resiliente e que apresentou ganhos de produtividade: o agronegócio contribuiu com 27,4% do total do PIB brasileiro em 2021. O setor aumentou sua participação no PIB entre 2019-20 mesmo em cenário de retração da economia brasileira, se mostrando resiliente e com natureza anticíclica. Adicionalmente, o setor aumentou sua produtividade no cultivo: a relação Total da Produção de grãos (mil t)/ Área Plantada (Mil ha) observou um aumento de 55% de 2000 para 2020 – saindo de 2,5x para 3,8x –. Entendemos que parte desses ganhos são explicados por melhorias tecnológicas, bem como nas técnicas de cultivo.

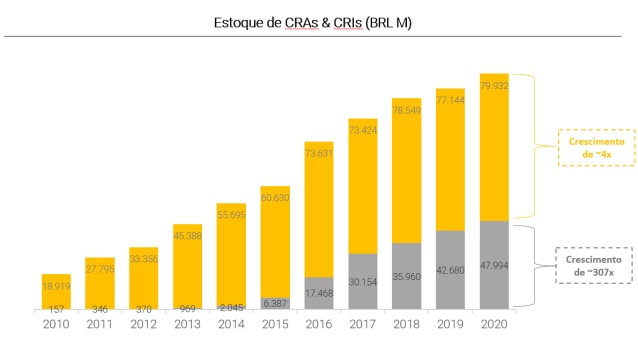

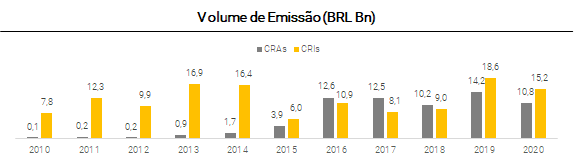

Mercado CRAs parece promissor: o produto ganhou espaço nos últimos anos entre as pessoas físicas no Brasil por conta da sua isenção de impostos e popularidade do setor. De 2010 a 2020, o estoque de CRA saiu de BRL 157M para BRL ~48Bn. (crescimento de 307x). Entendemos que exista mais espaço de crescimento para os CRAs: a relação de crédito imobiliário / PIB é de ~10%, enquanto o agronegócio representa ~27% do PIB. Dito isso, entendemos que exista mais lastro potencial na classe de ativos CRAs para novas emissões, entretanto, o estoque total dos CRAs foi de BRL 48Bn vs. BRL 80Bn dos CRIs ao fim de 2020.

Rendimento Esperado: dado o pipeline indicativo, esperamos rendimentos equivalentes a 18,3% de DY para uma emissão de BRL 200M na base BRL 10,0/cota. Para uma emissão de BRL 30M, os rendimentos esperados seriam de 16,9% de DY. No mais, a gestora indicou emissões atreladas ao CDI, que se beneficiam em cenário de juros mais elevado.

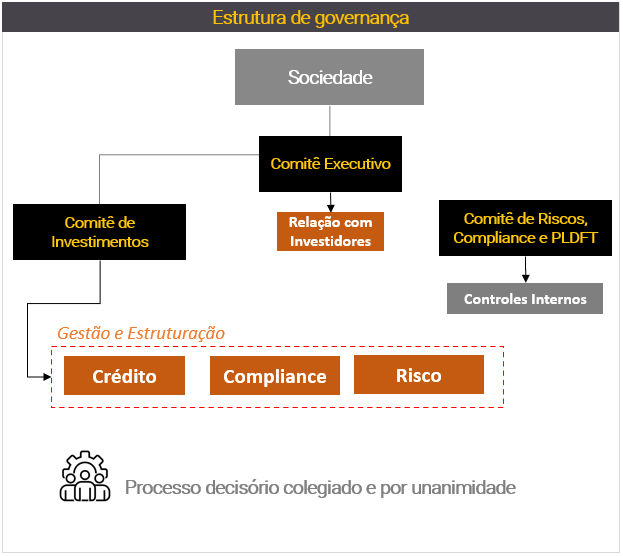

Gestora com foco no agronegócio: time experiente na estruturação de emissões voltadas ao agronegócio e com expertise setorial.

1. Visão geral

2. Equipe & Histórico

3. Rendimento esperado

Histórico desde o IPO

Cronologia da Primeira emissão do fundo:

– 04/01/2022: Liquidação Financeira: emissão de R$ 90,9 mi;

– 12/01/2022: Início das negociações na B3;

– 18/03/2022: Alocação dos recursos completa.

| Jan/22 | Fev/22 | Mar/22 | |

| Resultado Distribuído (R$/Cota) | 0,09 | 0,14 | 0,15 |

| Valor da cota patrimonial (R$/Cota) | 9,52 | 9,57 | 9,67 |

| Preço Médio (R$/Cota) | 9,90 | 9,94 | 10,30 |

| Dividend Yield Anualizado (%) | 10,9% | 16,9% | 17,5% |

| Volume Negociado Médio (R$ mil) | 165,8 | 256,4 | 567,1 |

Custos

A remuneração do administrador será composta pela taxa de administração do FG/AGRO, de 1,15% a.a. sobre seu Patrimônio Líquido, e pela taxa de performance do FG/AGRO, que será de 10% do valor distribuído aos cotistas no semestre, já deduzidos todos os encargos, inclusive taxa de administração e custos de ofertas de cotas, sobre o que exceder 100% do CDI.

| Comparáveis | Taxa de Administração | Taxa de Performance | Custo da Oferta indicativo¹ (% do Total da Oferta) |

| FGAA11 | 1,15% a.a. | 10% do que exceder o CDI | 4,7% |

| XPCA11 | 1,02% a.a. | 10% do que exceder o CDI | 4,7% |

| RZAG11 | 1,15% a.a. | 10% do que exceder o CDI | 4,8% |

Pipeline indicativo e exposição

Indexadores: no pipeline indicativo, 100% das emissões estão atreladas ao CDI. Essas emissões se beneficiam em ambiente de juros mais elevado.

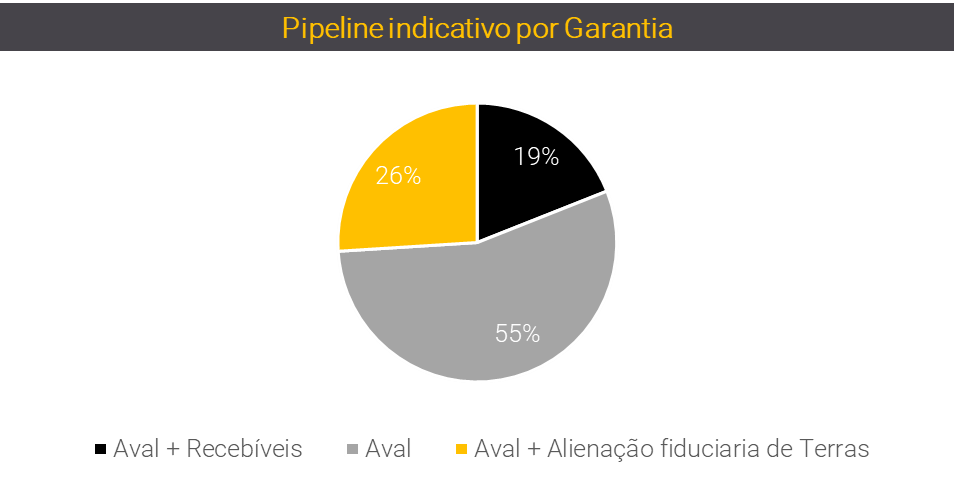

Bom nível de garantias no pipeline indicado: ~55% do pipeline contém Aval como garantia, ~19% do pipeline contém Aval + Recebíveis e ~26% contém Aval + Alienação Fiduciária de Terras.

Pipeline Indicativo:

| Ativos | Valor de Aquisição | Rentabilidade (CDI +) | Duration |

| CRA 1 | BRL 100 M | 3,0% a 4,0% a.a. | 4,5 |

| CRA 2 | BRL 100 M | 3,0% a 4,0% a.a. | 4,5 |

| CRA 3 | BRL 100 M | 3,0% a 4,0% a.a. | 4,5 |

| CRA 4 | BRL 50 M | 3,0% a 4,0% a.a. | 4,5 |

| CRA 5 | BRL 50 M | 3,5% a 4,5% a.a. | 3,9 |

| CRA 6 | BRL 30 M | 3,5% a 4,5% a.a. | 3,9 |

| CRA 7 | BRL 40 M | 3,5% a 4,5% a.a. | 3,9 |

| CRA 8 | BRL 50 M | 4,5% a 5,0% a.a. | 3,4 |

| CRA 9 | BRL 40 M | 4,5% a 5,0% a.a. | 3,4 |

| CRA 10 | BRL 30 M | 6,0% a 7,0% a.a. | 2,9 |

| CRA 11 | BRL 45 M | 6,0% a 7,0% a.a. | 2,9 |

| Pipeline Total | BRL 635 M | – | – |

Retorno esperado

Rendimento esperado com dividend yield projetado entre 16,9% e 18,3% para os próximos 12M, com pipeline indicativo da gestora 100% indexado ao CDI, que se beneficia em ambiente de juros mais elevado.

Premissas: (i) Foi utilizado o DI aproximado de 12,76% para o Ano 1; (ii) taxa de performance equivalente a 10% do excesso de retorno sobre o CDI projetado e; (iii) taxa de administração equivalente a 1,15%, conforme informado em prospecto.

DISCLAIMER: AS PROJEÇÕES INDICADAS NESTE SLIDE FORAM BASEADAS EM SIMULAÇÕES E OS RESULTADOS REAIS PODEM SER SIGNIFICATIVAMENTE DIFERENTES

4. Análise Setorial: Agronegócio

Nossa Análise Setorial Resumida em Alguns Gráficos…

Análise Setorial: Agronegócio

Setor resiliente com participação significativa na economia brasileira, que apresentou ganhos de produtividade

Elevada contribuição para o PIB do país. Em 2021, o setor do agronegócio contribui com 27,4% do total do PIB brasileiro. O setor aumentou sua contribuição para o PIB entre 2019-20 mesmo em cenário de retração da economia doméstica, se mostrando resiliente e demonstrando sua natureza anticíclica.

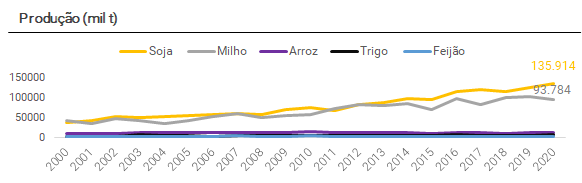

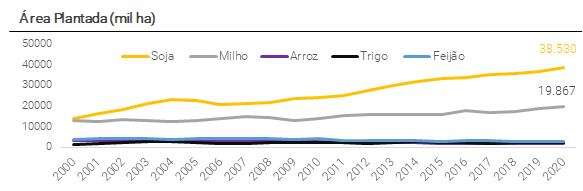

Dinâmica saudável no mercado de Grãos: crescimento de (+63%) na produção total (~5% a.a.) e (+83%) na área total plantada (~3% a.a.) entre 2000 e 2021, liderado pelo aumento de produção nos cultivos de soja (+251%) e milho (+121%) no período.

Com significativo aumento de produtividade: a relação total produção de grãos (mil t)/ área plantada (Mil ha) observou um aumento de +55% de 2000 para 2020 – saindo de 2,5x para 3,8x. Entendemos que parte desses ganhos são explicados por melhorias tecnológicas e técnicas no cultivo do plantio.

Análise Setorial: Mercado de CRAs

Mercado promissor com sólida base de crescimento

Certificados de Recebíveis do Agronégocio “CRA”: são títulos de renda fixa de crédito privado que estão vinculados a direitos creditórios de negócios, em sua grande maioria, por produtores agrícolas, cooperativas e terceiros, abrangendo financiamentos da atividade agropecuária. O CRA tem sido uma boa alternativa para os investidores que querem se posicionar no risco de crédito do agronegócio e fornece, em geral, retorno mais atrativo que as LCAs (Letras de Crédito Agropecuário), pois, por não contar com a garantia do FGC (Fundo Garantidor de Crédito), oferece um prêmio de risco mais elevado.

Dinâmica favorável dessa classe de ativos: o produto ganhou espaço nos últimos anos entre as pessoas físicas no Brasil por conta de sua isenção de impostos e popularidade do setor. De 2010 a 2020 o estoque de CRA saiu de BRL 157Mi para BRL ~48Bi. (crescimento de 307x)

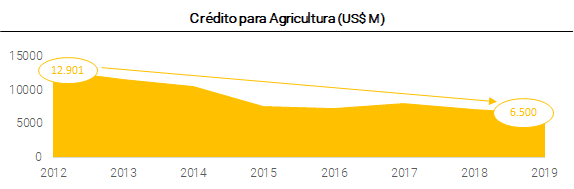

Mais espaço de crescimento da classe: a relação de crédito imobiliário / PIB é de ~10%, enquanto o agronegócio representa ~27% do PIB. Dito isso, entendemos que existe mais lastro potencial na classe de ativos CRAs para novas emissões, entretanto, o estoque total dos CRAs foi de BRL 48Bi vs. BRL 80Bi dos CRIs ao fim de 2020.

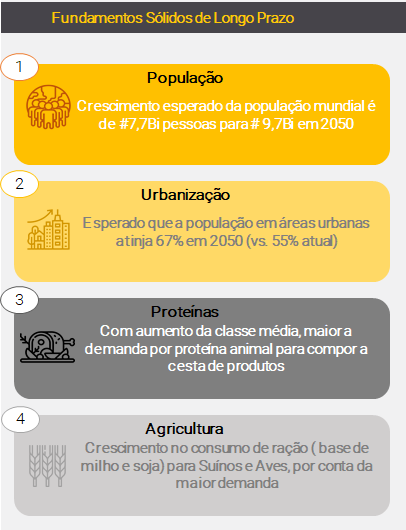

Análise Setorial: Drivers de Longo Prazo para Agronegócio

Entendemos que existem drivers de longo prazo e ganhos de produtividade para serem extraídos no setor

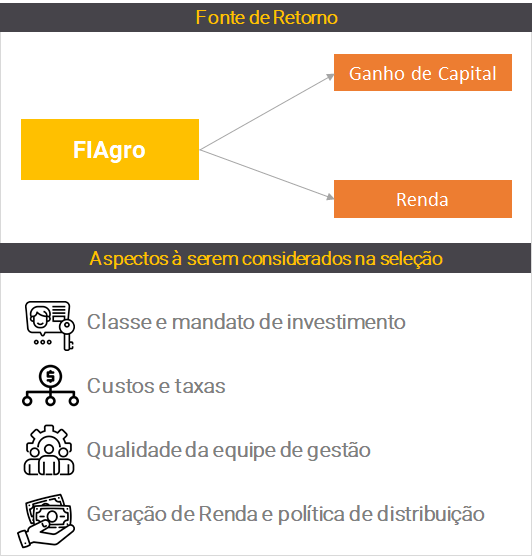

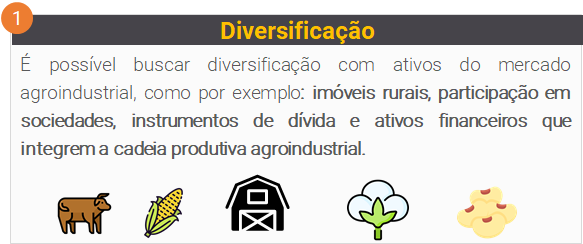

5. Educacional FIAgro

Visão geral

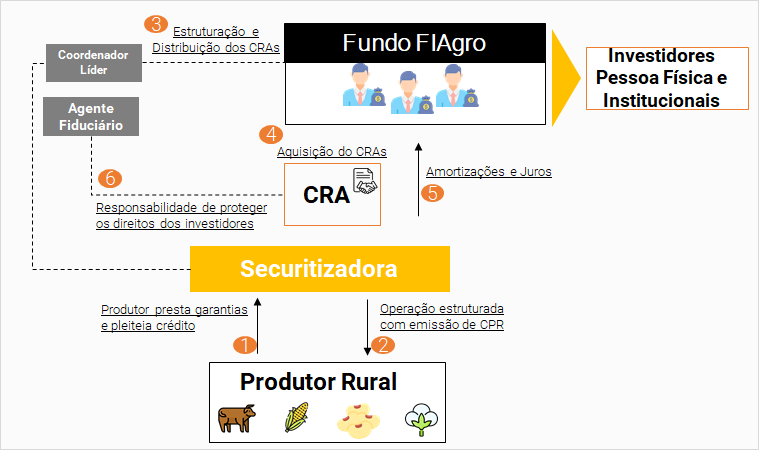

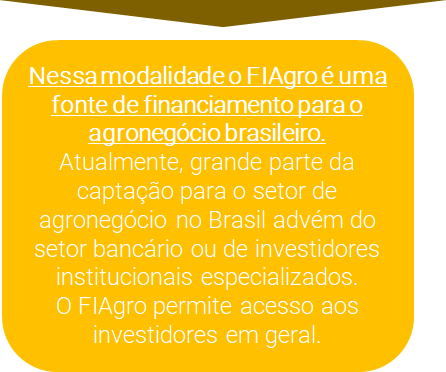

O Fundo de Investimento nas Cadeias Produtivas Agroindustriais (“FIAgro”) é uma junção dos recursos de vários investidores para a aplicação em ativos de investimentos do agronegócio, sejam eles de natureza imobiliária rural ou de atividades relacionadas à produção do setor.

O FIAgro pode investir em uma ampla variedade de ativos, tais como: direitos creditórios, imóveis, valores mobiliários, ações ou cotas de sociedades, sempre no contexto das atividades integrantes da cadeia produtiva agroindustrial.

De acordo com a resolução CVM n°39, o FIAgro listado pode ser negociado nas seguintes categorias:

1. Direitos Creditórios (FIAgro-FIDC): voltados para a agroindústria, que apliquem em direitos creditórios, constituído nos termos da ICVM 356;

2. Imobiliários (FIAgro-FII): voltados para ativos imobiliários e títulos constituídos nos termos da Instrução CVM 472;

3. Participações (FIAgro-FIP): fundos de investimento em participações em sociedade, constituídos nos termos da Instrução CVM 578.

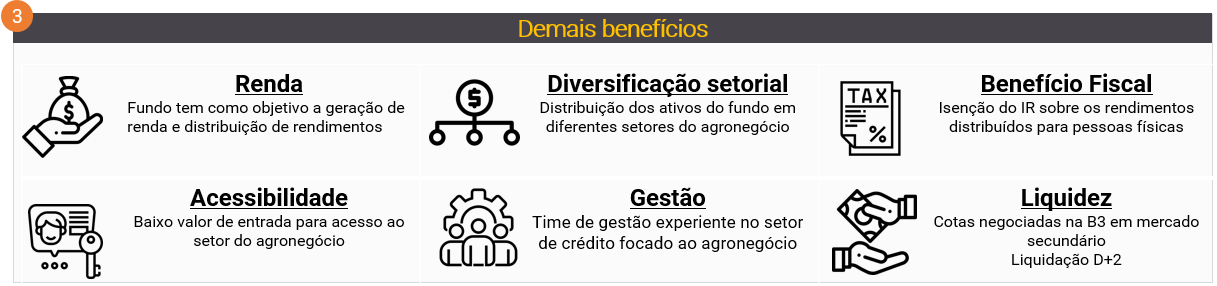

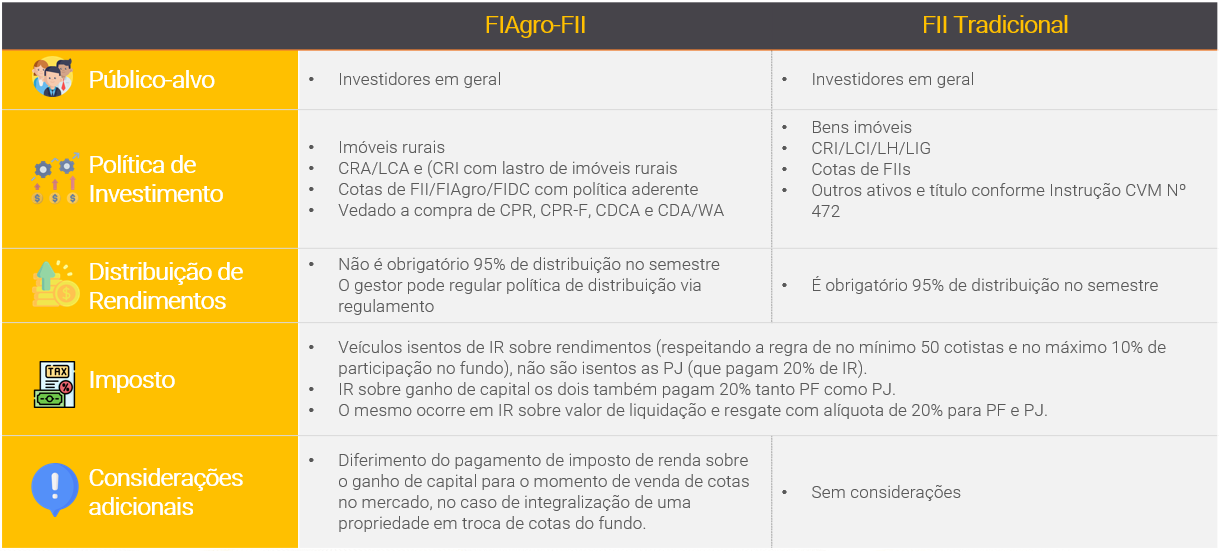

A receita do investimento é periodicamente distribuída para os cotistas, entretanto, diferente dos fundos imobiliários, não há obrigatoriedade regulatória de distribuir o resultado.

Pessoas físicas estão isentas de imposto de renda sobre rendimentos, desde que:

I. As cotas do FIAgro sejam admitidas à negociação exclusivamente em bolsas de valores ou no mercado de balcão organizado;

II. O fundo escolhido possua, no mínimo, 50 (cinquenta) cotistas.

Estrutura & rendimentos

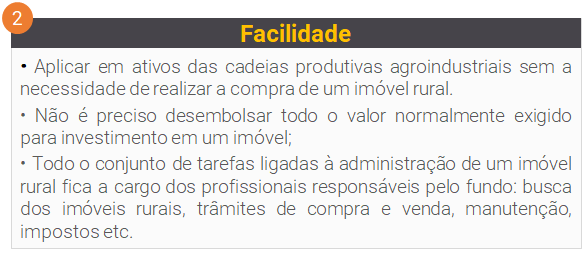

A estrutura do FIAgro é bem parecida com os Fundos Imobiliários, no entanto foi aprimorada para se tornar mais adequada ao setor agropecuário.

Os rendimentos recebidos pelo FIAgro, obtidos com venda ou locação de imóveis rurais, são distribuídos periodicamente aos seus cotistas, entretanto, é resguardado ao gestor do fundo definir a política de distribuição. Entendemos que a maior parte dos gestores dos FIAgros adotará a mesma política daqueles de fundos imobiliários, ou seja, distribuição mensal dos rendimentos.

No caso da aplicação do FIAgro em títulos e valores mobiliários, a renda se originará dos rendimentos distribuídos por esses ativos ou ainda pela diferença entre o seu preço de compra e de venda (ganho de capital).

Ressaltamos que o FIAgro pode ser constituído sob a forma de condomínio aberto, para emissões feitas com registro no balcão e somente condomínio fechado para emissões feitas no mercado listado de bolsa.

As ofertas dos Fiagros no mercado listado, por serem condomínio fechado, possuem prazo de duração indeterminado, portanto, não é estabelecida uma data para a sua liquidação. Nesses casos, se o investidor decidir sair do investimento, somente poderá fazê-lo por meio da venda de suas cotas no mercado secundário.

Principais vantagens

Liquidação D+2

Estrutura de FII-FIAgro com foco em “CRA”

Matriz comparativa

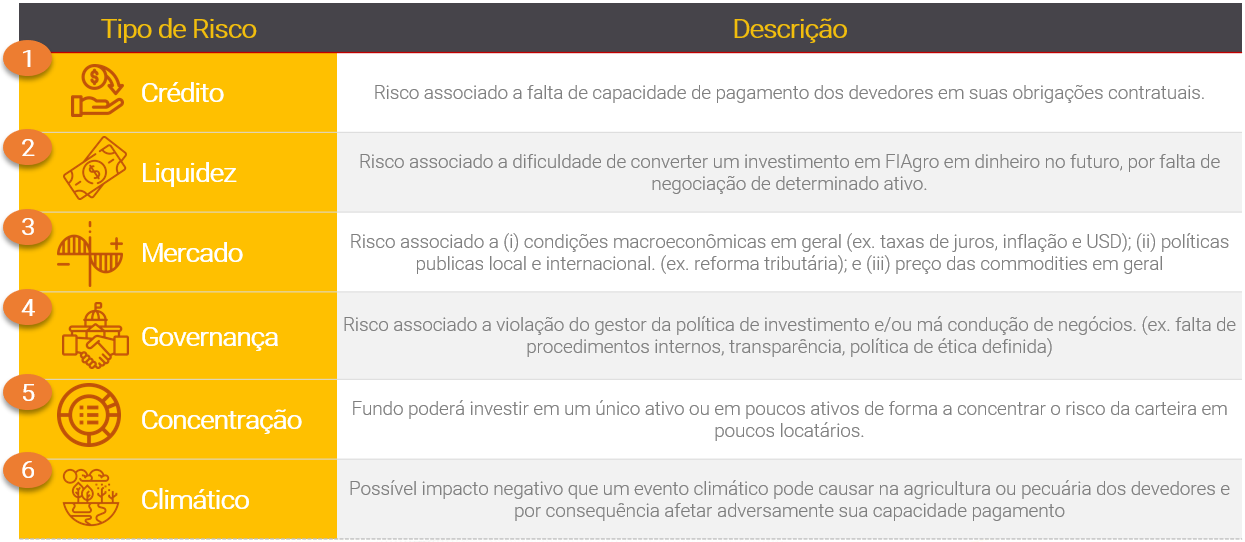

Principais Riscos

6. Disclaimer do Relatório

Este relatório de análise foi elaborado pela XP Investimentos CCTVM S.A. (“XP Investimentos ou XP”) de acordo com todas as exigências previstas na Resolução CVM 20/2021, tem como objetivo fornecer informações que possam auxiliar o investidor a tomar sua própria decisão de investimento, não constituindo qualquer tipo de oferta ou solicitação de compra e/ou venda de qualquer produto. As informações contidas neste relatório são consideradas válidas na data de sua divulgação e foram obtidas de fontes públicas. A XP Investimentos não se responsabiliza por qualquer decisão tomada pelo cliente com base no presente relatório.

Este relatório foi elaborado considerando a classificação de risco dos produtos de modo a gerar resultados de alocação para cada perfil de investidor.

O(s) signatário(s) deste relatório declara(m) que as recomendações refletem única e exclusivamente suas análises e opiniões pessoais, que foram produzidas de forma independente, inclusive em relação à XP Investimentos e que estão sujeitas a modificações sem aviso prévio em decorrência de alterações nas condições de mercado, e que sua(s) remuneração(es) é(são) indiretamente influenciada por receitas provenientes dos negócios e operações financeiras realizadas pela XP Investimentos.

O analista responsável pelo conteúdo deste relatório e pelo cumprimento da Resolução CVM nº 20/2021 está indicado acima, sendo que, caso constem a indicação de mais um analista no relatório, o responsável será o primeiro analista credenciado a ser mencionado no relatório.

Os analistas da XP Investimentos estão obrigados ao cumprimento de todas as regras previstas no Código de Conduta da APIMEC para o Analista de Valores Mobiliários e na Política de Conduta dos Analistas de Valores Mobiliários da XP Investimentos.

O atendimento de nossos clientes é realizado por empregados da XP Investimentos ou por agentes autônomos de investimento que desempenham suas atividades por meio da XP, em conformidade com a Resolução CVM 16/2021, os quais encontram-se registrados na Associação Nacional das Corretoras e Distribuidoras de Títulos e Valores Mobiliários – ANCORD. O agente autônomo de investimento não pode realizar consultoria, administração ou gestão de patrimônio de clientes, devendo atuar como intermediário e solicitar autorização prévia do cliente para a realização de qualquer operação no mercado de capitais.

Os produtos apresentados neste relatório podem não ser adequados para todos os tipos de cliente. Antes de qualquer decisão, os clientes deverão realizar o processo de suitability e confirmar se os produtos apresentados são indicados para o seu perfil de investidor. Este material não sugere qualquer alteração de carteira, mas somente orientação sobre produtos adequados a determinado perfil de investidor.

A rentabilidade de produtos financeiros pode apresentar variações e seu preço ou valor pode aumentar ou diminuir num curto espaço de tempo. Os desempenhos anteriores não são necessariamente indicativos de resultados futuros. A rentabilidade divulgada não é líquida de impostos. As informações presentes neste material são baseadas em simulações e os resultados reais poderão ser significativamente diferentes.

Este relatório é destinado à circulação exclusiva para a rede de relacionamento da XP Investimentos, incluindo agentes autônomos da XP e clientes da XP, podendo também ser divulgado no site da XP. Fica proibida sua reprodução ou redistribuição para qualquer pessoa, no todo ou em parte, qualquer que seja o propósito, sem o prévio consentimento expresso da XP Investimentos.

SAC. 0800 77 20202. A Ouvidoria da XP Investimentos tem a missão de servir de canal de contato sempre que os clientes que não se sentirem satisfeitos com as soluções dadas pela empresa aos seus problemas. O contato pode ser realizado por meio do telefone: 0800 722 3710.

O custo da operação e a política de cobrança estão definidos nas tabelas de custos operacionais disponibilizadas no site da XP Investimentos: www.xpi.com.br.

As opiniões, estimativas e/ou projeções expressas neste relatório refletem a opinião atual do analista responsável pelo seu conteúdo na data de divulgação e estão, portanto, sujeitas a alterações sem aviso prévio. Tais informações têm por embasamento, em grande parte, as expectativas atuais, estimativas das projeções futuras e tendências que afetam ou podem potencialmente vir a afetar o Fundo e seus ativos e estão sujeitas a diversos riscos, incertezas e suposições. Não há qualquer garantia de precisão e tais informações não foram objeto de auditoria por terceiros. Os investidores não devem basear nenhuma tomada de decisão com base na opiniões, estimativas e/ou projeções expressas neste relatório.

A XP Investimentos se exime de qualquer responsabilidade por quaisquer prejuízos, diretos ou indiretos, que venham a decorrer da utilização deste relatório ou seu conteúdo.

A Avaliação Técnica e a Avaliação de Fundamentos seguem diferentes metodologias de análise. A Análise Técnica é executada seguindo conceitos como tendência, suporte, resistência, candles, volumes, médias móveis entre outros. Já a Análise Fundamentalista utiliza como informação os resultados divulgados pelas companhias emissoras e suas projeções. Desta forma, as opiniões dos Analistas Fundamentalistas, que buscam os melhores retornos dadas as condições de mercado, o cenário macroeconômico e os eventos específicos da empresa e do setor, podem divergir das opiniões dos Analistas Técnicos, que visam identificar os movimentos mais prováveis dos preços dos ativos, com utilização de “stops” para limitar as possíveis perdas.

Para fins de verificação da adequação do perfil do investidor aos serviços e produtos de investimento oferecidos pela XP Investimentos, utilizamos a metodologia de adequação dos produtos por portfólio, nos termos das Regras e Procedimentos ANBIMA de Suitability nº 01 e do Código ANBIMA de Regulação e Melhores Práticas para Distribuição de Produtos de Investimento. Essa metodologia consiste em atribuir uma pontuação máxima de risco para cada perfil de investidor (conservador, moderado e agressivo), bem como uma pontuação de risco para cada um dos produtos oferecidos pela XP Investimentos, de modo que todos os clientes possam ter acesso a todos os produtos, desde que dentro das quantidades e limites da pontuação de risco definidas para o seu perfil. Antes de aplicar nos produtos e/ou contratar os serviços objeto deste material, é importante que você verifique se a sua pontuação de risco atual comporta a aplicação nos produtos e/ou a contratação dos serviços em questão, bem como se há limitações de volume, concentração e/ou quantidade para a aplicação desejada. Você pode consultar essas informações diretamente no momento da transmissão da sua ordem ou, ainda, consultando o risco geral da sua carteira na tela de carteira (Visão Risco). Caso a sua pontuação de risco atual não comporte a aplicação/contratação pretendida, ou caso existam limitações em relação à quantidade e/ou volume financeiro para a referida aplicação/contratação, isto significa que, com base na composição atual da sua carteira, esta aplicação/contratação não está adequada ao seu perfil. Em caso de dúvidas sobre o processo de adequação dos produtos oferecidos pela XP Investimentos ao seu perfil de investidor, consulte o FAQ. A duração recomendada para o investimento é de curto prazo e o patrimônio do cliente não está garantido neste tipo de produto. As condições de mercado, mudanças climáticas e o cenário macroeconômico podem afetar o desempenho do investimento.

Em atendimento à Resolução CVM nº 20/2021, informamos que a XP Investimentos, entidade à qual o(a)(s) analista(s) está(ão) vinculado(a)(s), está atuando como coordenador líder da oferta pública de distribuição de cotas de emissão do FG/Agro Fundo de Investimento nas Cadeias Produtivas Agroindustriais – Fiagro-Imobiliário (“Fundo” e “Oferta”), nos termos da Instrução CVM nº 400, de 29 de dezembro de 2003, conforme alterada, serviço pelo qual a XP será remunerada. Além disso, a XP e/ou suas afiliadas mantém relacionamento comercial com o Fundo e o gestor do Fundo, inclusive prestando serviços de assessoria com interesses financeiros e comerciais relevantes. Assim, o leitor deve ter ciência de tal informação e fazer sua própria análise e julgamento sobre eventual existência de conflito de interesses ou sobre a imparcialidade deste relatório.

Este material de análise não deve ser considerado como um documento da Oferta. Qualquer decisão de adquirir as cotas no contexto da Oferta deve ser exclusivamente baseada nas informações contidas no “Prospecto Preliminar da Distribuição Pública Primária da Segunda Emissão de Cotas do FG/AGRO Fundo de Investimento nas Cadeias Produtivas Agroindustriais– FIAGRO-Imobiliário” (“Prospecto Preliminar”) e nos demais documentos da Oferta.

ESTA INSTITUIÇÃO É ADERENTE A Resolução CVM 16/2021

7. Fontes para elaboração do material

- XP Research

- Documentos da Oferta (Prospecto preliminar)

- The Food and Agriculture Organization (FAO)

- LCA Consultores

- CONAB

- ONU – World Urbanization Prospects (2018)

- IPE

- FAO(ONU)

- B3

- CVM

- FG/A RI

Se você ainda não tem conta na XP Investimentos, abra a sua!