Em março, o pano de fundo macroeconômico foi marcado pelo quadro de continuidade da recuperação da economia americana, com reflexo no aumento das expectativas de aceleração da inflação e elevação das taxas de juros ao redor do mundo.

Nesse ambiente, as bolsas globais seguiram o movimento de valorização: os índices que representam os mercados acionários dos EUA (S&P 500), da Europa (MSCI Europe) e do mundo (MSCI ACWI) tiveram alta (em dólar) de 4,2%, 2,7% e 2,5%, respectivamente. O destaque negativo ficou por conta do mercado acionário chinês, que registrou queda de -3,5% (em dólar), devido ao aumento marginal de receio quanto à desaceleração da atividade no país, o que também contribuiu para o recuo na tendência de valorização no mercado de commodities em geral.

No Brasil, o quadro de agravamento da pandemia e atraso na campanha de vacinação, em conjunto com as incertezas recorrentes nos âmbitos político e fiscal, tem contribuído para que a moeda local siga depreciada – no mês, o dólar valorizou 3,0% contra o real. Por outro lado, no mercado de ações, o resultado mensal foi positivo, com alta de 6,0% para o Ibovespa, impulsionado pelo desempenho de empresas mais sensíveis à reabertura da economia e ligadas ao setor de commodities.

No dia 17 de março, os diretores do banco central brasileiro voltaram a elevar a taxa básica de juros após quase seis anos, com um aumento de 0,75 ponto percentual. O evento provocou um movimento de elevação dos juros futuros no país, e os índices de renda fixa que representam os títulos prefixados (IRF-M) e atrelados à inflação (IMA-B) tiveram queda mensal de -0,84% e -0,46%, respectivamente.

Principais indicadores

Fundos de Crédito

No mês, o Idex-CDI (índice de debêntures atreladas ao CDI) subiu 0,62%, e o IDA IPCA Infraestrutura (índice de debêntures incentivadas) teve alta de 0,37%.

O carrego médio das debêntures (retorno esperado com o rendimento das taxas dos ativos) vem oscilando pouco desde outubro e continua em patamares bastante atrativos (se considerarmos o nível atual dos juros básicos): CDI+1,95% ao ano, na média (segundo o Idex-CDI). No início de 2020, pré-pandemia, o carrego girava em torno de CDI+1,30% ao ano.

Após um período bastante negativo para a classe de fundos de Renda Fixa e de Crédito entre o segundo semestre de 2019 e o fim de 2020, observamos um mês de forte captação líquida para a classe. Os dados da Anbima mostraram fluxos positivos próximos de R$ 12 bilhões no mês de março e cerca de R$ 59 bilhões para o primeiro trimestre do ano.

Além disso, com a retomada do ciclo de alta da Selic, a taxa de juros básicos da economia, do patamar de 2,00% para 2,75% no mês de março, a atratividade da classe Renda Fixa começa a voltar e pode se intensificar conforme os juros subam.

No ano de 2021, houve a retomada de emissões de crédito privado, que, segundo os gestores de crédito, estavam em falta nos últimos meses. Segundo dados da Anbima, o número de emissões de debêntures no ano de 2021 foi de R$ 16,7 bilhões até fevereiro de 2021, contra R$ 11,1 bilhões do mesmo período no ano passado considerando apenas os meses de janeiro e fevereiro.

O que vale ressaltar é que, mesmo com a retomada das emissões, a concentração em emissões mais restritas, do tipo ICVM 476, continua e faz com que os gestores que não acessem estas emissões tenham que reforçar o trabalho de compra e venda de ativos no mercado secundário de crédito.

Confira abaixo os retornos médios das principais categorias de fundos de Crédito em nossa amostra de acompanhamento:

Fundos Multimercados

A indústria dos multimercados fechou o mês de março no campo positivo. Em meio ao ambiente de alta volatilidade para ativos de risco, o IHFA – índice de multimercados da Anbima – teve alta mensal de 0,48%, acumulando retorno de 13,8% em 12 meses, contra 2,2% do CDI no mesmo período.

Entre as estratégias que compõem a classe dos multimercados, o destaque ficou por conta dos fundos quantitativos / sistemáticos e dos fundos macro, com retornos mensais médios de 0,71% e 0,70% respectivamente. No geral, todos os grupos tiveram retornos médios positivos, assim como no mês de fevereiro.

Em março, um dos eventos que impactaram o posicionamento dos fundos, sobretudo os de estratégia macro, foi o Comitê de Política Monetária (Copom), em que os diretores do Banco Central decidiram elevar a taxa Selic. Em consulta realizada pela XP com gestores de multimercados da plataforma, os resultados indicaram que um terço dos gestores já apresentavam posições que se beneficiam da alta dos juros no Brasil – posicionamento em direção contrária às apostas que foram comuns nos últimos anos (a favor da queda dos juros).

Em geral, as carteiras dos gestores apresentavam também posições compradas na bolsa brasileira, o que contribuiu positivamente para a performance dos fundos em geral, no mês de março. Confira os resultados da pesquisa realizada com os gestores na íntegra (link).

Fundos de Ações

Em um mês de recuperação para o mercado de ações no Brasil, com alta de 6,0% para o Ibovespa, o desempenho médio dos fundos de renda variável foi também positivo, ainda que em menor magnitude que a do índice. O mês de março de 2021 marcou o período em que se completou um ano após o pior momento da crise para a Bolsa – em 23 de março de 2020, o Ibovespa atingia a marca dos 63 mil pontos. Desde então, os fundos de renda variável tiveram uma recuperação expressiva, impulsionados pela abundância de estímulos monetários e fiscais ao redor do mundo.

No mês, o retorno mensal médio dos fundos de estratégia long only monitorados pela XP foi de 3,7%, e a performance mensal para os fundos de estratégia long biased foi de 1,6%. No ano, os fundos de renda variável superam o rendimento do Ibovespa.

Para a avaliação adequada da performance de produtos focados em ações, que possuem horizontes de investimento de longo prazo, as janelas de 24 a 36 meses – pelo menos – são indicadas, e nesses períodos tanto os fundos long only quanto os fundos long biased monitorados pela XP superam o desempenho do Ibovespa.

Em linhas gerais, os gestores têm mantido níveis elevados de alocação em ações, refletindo o nível de convicção com o cenário para a bolsa e as oportunidades encontradas com base na análise dos fundamentos das empresas. Entre os setores mais comuns investidos pelos gestores, figuram o de Varejo, Financeiro e de Mineração e Siderurgia.

Fundos Internacionais

O fechamento do trimestre de 2021 foi marcado para consolidar a retomada da economia ao redor do mundo, dado o aumento considerável nos esforços de vacinação.

Analisando os Estados Unidos, um ambiente de forte retomada da economia somado a novos pacotes de estímulos aprovados no mês de março foram bem absorvidos pelo que aliados a última sinalização do FOMC, que reforçou que existe um ambiente saudável no que diz respeito à tolerância com a inflação.

Tamanho otimismo com a economia americana teve impacto tanto na cotação da moeda, como na bolsa de valores, com um novo marco histórico do S&P 500, que passou dos 4 mil pontos ainda em março.

No que diz respeito ao comportamento do segmento de renda fixa, houve desempenho negativo para o índice S&P 500 Investment Grade Corporate Bond Index, com retorno de -1,78% e também para o S&P U.S. High Yield Corporate Bond Index, de -0,07%.

Os novos pacotes de estímulos aprovados nos EUA provocaram uma reação de elevação das taxas de juros americanas, o que refletiu nos preços dos ativos de renda fixa com a preocupação de que o reaquecimento da economia americana possa gerar inflação e provocar uma posterior elevação das taxas de juros americana.

Fundos Alternativos

Analisando-se os dados de fechamento do ano de 2020 fornecidos em estudo pela ABVCAP, conseguimos ver que a captação de fundos alternativos continua focada em fundos de private equity.

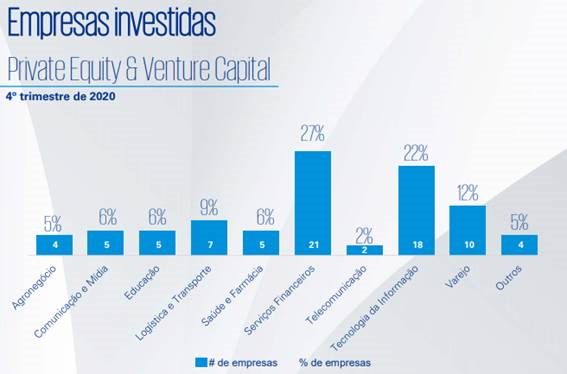

Quando falamos em termos de empresas investidas, quase metade dos investimentos realizados por fundos de investimentos no último trimestre de 2020 foram realizados em empresas de serviços financeiros e de tecnologia da informação.

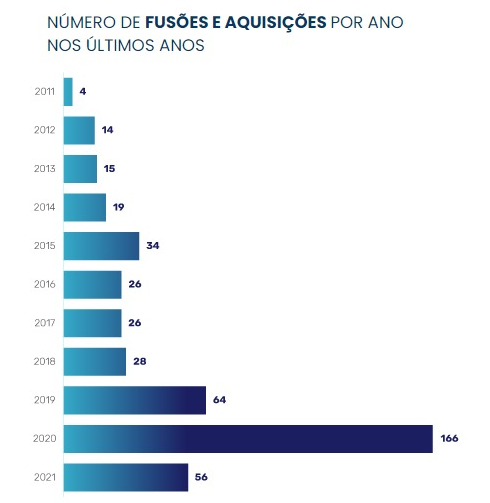

Ao analisar os dados elaborados pelo Hub de informações chamado Distrito, o número de fusões e aquisições no primeiro trimestre de 2021 já supera o número para os anos de 2019 e 2020 no mesmo período. Foram realizadas 30 operações de fusões/aquisições no mês de março e 56 no primeiro trimestre.

Fundos Imobiliários

O mês de março foi marcado pelo aumento da taxa de juros Selic para 2,75% a.a. e pela sinalização do Copom para possíveis novos aumentos nas próximas reuniões. Para os economistas da XP, a expectativa é de taxa Selic a 5,0% no final de 2021 e 6,5% para 2022. Já a inflação medida pelo IPCA-15, no mês de março, veio ligeiramente abaixo das expectativas, com variação de 0,93% ao mês. O Índice Geral de Preços – Mercado (IGP-M) apresentou crescimento de 2,94% no mês de março contra 2,53% em fevereiro. Com essa alta, o índice acumula crescimento de 8,26% no ano e 31,10% em 12 meses, sendo a maior variação do índice desde 2003.

Além disso, permanece em destaque o crescente número de casos de Covid-19 no Brasil. A fim de evitar um colapso generalizado do sistema de saúde, medidas de restrições mais rígidas têm sido implantadas basicamente em todo país. Recentemente o estado do Rio de Janeiro decretou maiores restrições à atividade econômica, enquanto que o Distrito Federal e a região Sul do país ampliaram a base das atividades em funcionamento, mesmo que com restrições de horário. Nesse sentido, as atenções continuam voltadas para o avanço da vacinação contra a Covid-19 e para o pacote de estímulos.

No entanto, com as constantes mudanças relacionadas às restrições, permanecemos mais conservadores em relação a alguns segmentos (como shopping centers e em menor grau, lajes corporativas), já que são significativas as incertezas relacionadas ao ritmo da retomada de desempenho destes setores no curto prazo.

Sobre os fundos imobiliários, o IFIX apresentou performance de -1,38% em março, impulsionado positivamente pelos fundos do segmento de recebíveis. O índice XPFI, índice geral de fundos imobiliários da XP, apresentou a performance de -1,52%, enquanto o XPFT, índice de fundos imobiliários de tijolos da XP, apresentou queda de -2,96% e o XPFP, índice de fundos imobiliários de papel da XP, apresentou performance de -0,15%.

Se você ainda não tem conta na XP Investimentos, abra a sua!