Para melhor entendimento do relatório, sugerimos consultar o Glossário ao final da página, caso seja necessário.

A Tenda é uma das principais incorporadoras do país com foco em habitação popular, com atividades nos estados da Bahia, Ceará, Minas Gerais, Paraná, Rio Grande do Sul, Goiás, Pernambuco, Rio de Janeiro e São Paulo, sendo que os dois últimos são os principais focos de atuação. Todos os empreendimentos são lançados na faixa 2 do programa governamental Casa Verde Amarela. O setor de construção civil no Brasil vem sofrendo pressões nos custos de materiais, reflexo da inflação alta e persistente, o que afeta adversamente as empresas que operam no programa. Os desafios enfrentados levaram a companhia a rever seu orçamento ao final de 2021, tendo impacto negativo relevante sobre seus resultados financeiros, o que fez com que a empresa passasse, em 2022, a priorizar a retomada de margem em detrimento de vendas. No 1T22, a margem bruta ajustada atingiu 21,6%, recuperação relevante em relação à margem negativa de -8,3% no 4T21 . A alavancagem, medida pela relação (Dívida Financeira Líquida-SFH)/Patrimônio Líquido ficou em 32,2%, ante covenant de até 15%.

Destaques positivos

- Foco no segmento de baixa renda (mais resiliente a ciclos econômicos).

- Eficiência operacional.

- Redução de distratos ao longo dos anos.

Pontos de atenção

- Revisão recente de orçamentos (impactos sobre rentabilidade e alavancagem).

- Grande dependência de programa governamental.

Quem é a Construtora Tenda?

Histórico

No primeiro trimestre de 2021, a Tenda iniciou a instalação de linha de montagem para a fabricação de casas no modelo off-site, localizada no município de Jaguariúna (SP). Por meio desta abordagem, a companhia produz parte dos imóveis a serem lançados sob a marca Alea na fábrica para, em seguida, transportá-los para os canteiros de obra apenas no momento de montagem e acabamento. A fábrica, com capacidade produtiva de dez mil unidades por ano, foi inaugurada em dezembro de 2021.

De acordo com a empresa, o método construtivo da Tenda, de forma de alumínio com parede de concreto, restringe o potencial de atuação da companhia para as 13 regiões metropolitanas do país que possuem demanda suficiente para absorver esta oferta de edifícios.

Atuação

A Tenda é uma das principais construtoras do país com foco em habitação popular. Todos os empreendimentos são lançados na faixa 2 do programa governamental Casa Verde Amarela (PCVA; antigas Faixas 1,5 e 2 do programa MCMV), voltado para famílias com renda familiar mensal bruta de até R$ 4 mil.

Visando maior eficiência construtiva e de custos, a empresa adota abordagem industrial nos projetos, utilizando apenas três modelos de construção: prédios sem elevador, prédios com 1 elevador (até 10 andares) e com mais de 1 elevador (mais de 11 andares).

Por meio da sua subsidiária Alea, a empresa constrói condomínios de casas fora de regiões metropolitanas. Seus projetos utilizam como técnica construtiva o wood frame, método que usa perfis de madeira e placas estruturais. As casas são produzidas no ambiente fabril, realizando somente a montagem no canteiro de obras.

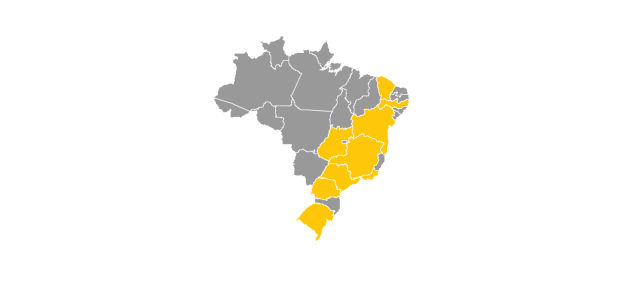

Presença

A Construtora Tenda possui empreendimentos nos estados da Bahia, Ceará, Minas Gerais, Paraná, Rio Grande do Sul, Goiás, Pernambuco, Rio de Janeiro e São Paulo, sendo que os dois últimos são os principais focos de atuação, representando cerca de 60% das vendas brutas.

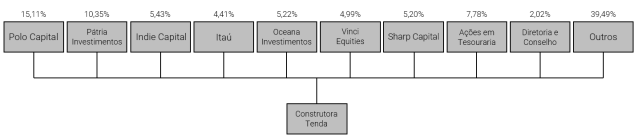

Composição acionária

A Tenda é uma empresa de capital aberto, cujas ações são negociadas na B3. A companhia é listada no segmento “Novo Mercado” da bolsa, que concentra as empresas com mais alto nível de governança. Com free float acima de 90% das ações emitidas, a empresa não tem acionistas controladores e seu Conselho de Administração é composto apenas por membros independentes.

Principais fatores do crédito

Para melhor entendimento, esclarecemos que a nomenclatura “1T22” significa “primeiro trimestre de 2022”. Suas variações também se aplicam (ex: 4T21 seria o quarto trimestre de 2021).

Os números a seguir apresentados consolidam as operações da Tenda e da Alea.

Cenário atual

Nos últimos trimestres, o setor de construção civil no Brasil sofreu pressões nos custos de materiais. O Índice Nacional de Custo da Construção (INCC), que mede o aumento dos custos de insumos empregados nas construções habitacionais que são financiadas, apresentou alta de 13,84% em 2021 e de 11,52% nos últimos 12 meses.

A inflação da construção civil afeta adversamente as empresas que operam no programa Casa Verde e Amarela, já que o preço das residências tem um teto. Sendo assim, a Tenda precisou rever seu orçamento em dezembro, alterando estimativas em relação a três componentes, contabilizando um incremento de custo de R$ 532 milhões em 2021. Isto impactou de forma significativa seu resultado anual (apesar de bons números operacionais) e deve continuar pressionando suas métricas no curto a médio prazo.

Ademais, aponta-se que a taxa Selic se encontra em ciclo de alta, devendo atingir 13,75% em junho de 2022. Como a alta da Selic afeta as taxas de juros praticadas no país, há uma preocupação no setor de construção civil de que os juros em alta possam afetar as novas contratações de empréstimos imobiliários.

Contudo, a Caixa Econômica Federal optou por reduzir os juros do PCVA em outubro de 2021, além de ampliar o teto do valor dos imóveis considerados habitação popular, o que tende a favorecer as vendas da Tenda daqui para frente e, adicionalmente, a companhia decidiu focar seus esforços em retomada de margens, elevando os preços das unidades (alta de 19% no 1T22 em relação ao 4T21), mesmo que isso signifique menor velocidade de vendas.

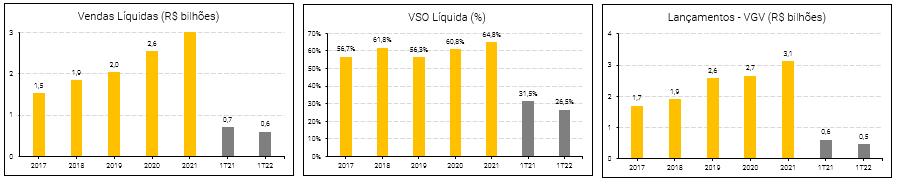

Destaques operacionais

No primeiro trimestre de 2022, a Tenda observou desaceleração em seus indicadores de vendas e lançamentos. Foram lançados R$ 467 milhões em Valor Geral de Vendas (VGV), redução de 23,5% em relação ao 1T21. Já as vendas líquidas alcançaram R$ 597 milhões, sendo uma queda de 15% no mesmo período. A velocidade de vendas líquida (VSO líquida), que já subtrai os distratos (cancelamento de vendas por parte dos compradores), foi de 26,5% no trimestre, queda de cinco pontos percentuais no ano.

Essa retração tem explicação no foco da companhia em retomar a sua margem bruta após o resultado fortemente impactado pela revisão de orçamento no 4T21, o que passa por elevar o preço médio de suas unidades. Isso tem como efeito a desaceleração nas vendas.

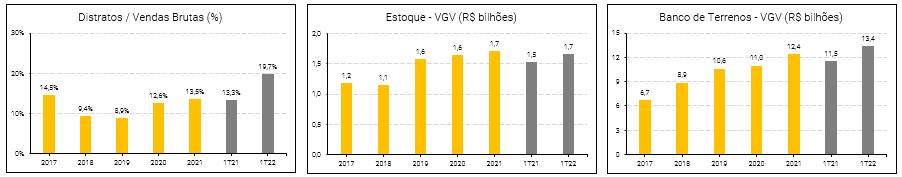

O índice Distratos/Vendas Brutas no 1T22 foi de 19,7%, ante 13,3% no 1T21, impactado pelas condições macroeconômicas desfavoráveis. Por outro lado, a companhia informou que as unidades estão sendo revendidas por 5% de ganho sobre o preço da unidade devolvida. Já o estoque a valor de mercado somou R$ 1,7 bilhão, quase em linha com o final de 2021.

Ao fim do primeiro trimestre, o banco de terrenos (landbank) atingiu R$ 13,4 bilhões em VGV, 16,6% superior ao VGV do 1T21, sendo suficientes para cobrir lançamentos por cerca de quatro anos (considerando VGV lançado nos últimos 12 meses). Atualmente, 47,8% do landbank foi adquirido via permuta (80% sendo permuta financeira), ou seja, sem desembolso de caixa pela companhia. O percentual tem crescido nos últimos trimestres.

Destaques financeiros

Receita líquida e EBITDA

A métrica de Earning Before Interests, Taxes, Depreciation and Amortization (EBITDA) é um indicativo da geração de caixa operacional da empresa, sem levar em consideração os efeitos de receitas e despesas financeiras, impostos, depreciação e amortização. Apesar de não ser uma métrica auditada ou enquadrada nos padrões contábeis, é amplamente utilizada para análise de empresas. O endividamento líquido em relação ao EBITDA é uma das principais métricas utilizadas na análise de crédito.

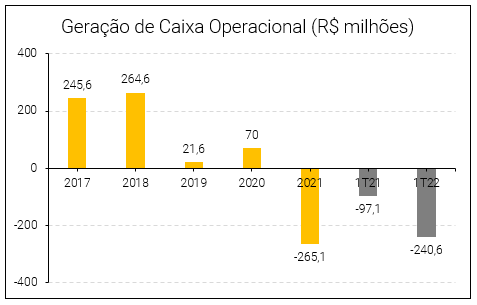

No entanto, para o setor imobiliário, devido o método contábil distinto (percentage of completion – POC), que leva em consideração o percentual concluído das obras para o reconhecimento de receita e custos, o EBITDA pode não ser o melhor indicador, sendo mais utilizada a geração de caixa (cash burn).

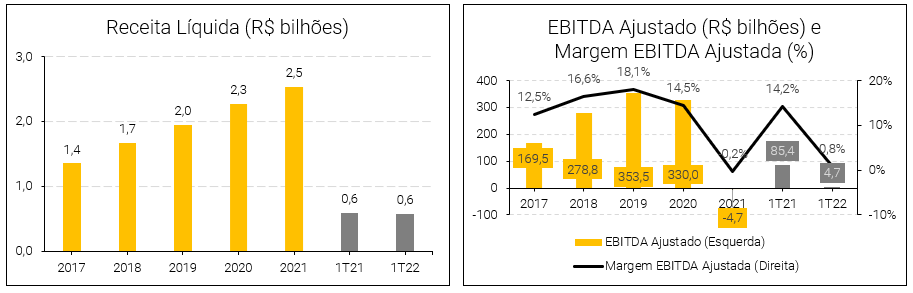

A receita líquida da Tenda no 1T22, de R$ 571,1 milhões, veio 5% abaixo do reportado no 1T21, porém já representou melhora de 12,8% em relação ao 4T21, o que pode ser efeito dos esforços da empresa neste sentido.

No entanto, devido aos desafios enfrentados pelas empresas do setor, com elevação relevante nos custos de construção e necessidade de revisão orçamentária por parte da Tenda, houve nova queima de caixa no trimestre, de R$ 240,1 milhões.

Endividamento e alavancagem

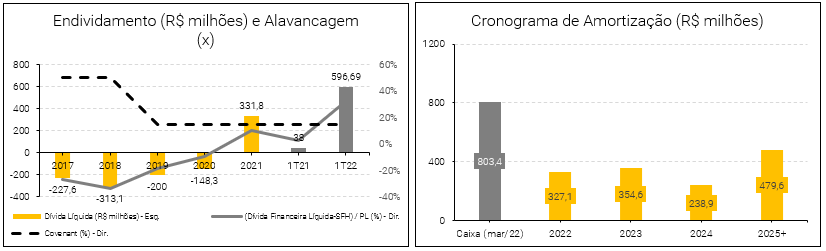

No 1T22, a dívida bruta da Tenda cresceu 35,1% ante o saldo do 1T21, porém se manteve praticamente estável na comparação com o final de 2021, em R$ 1,4 bilhão. Já a dívida líquida ao fim do trimestre foi de R$ 597 milhões, ante R$ 331 no fechamento do último ano. O aumento pode ser explicado, principalmente, pelo consumo de caixa da companhia no trimestre explicado acima.

A alavancagem, medida pela relação (Dívida Financeira Líquida-SFH)/Patrimônio Líquido ficou em 32,2% ao fim do ano, indicador utilizado para efeitos de covenants em suas emissões. O covenant de alavancagem mais restritivo é de até 15%, ou seja, a alavancagem reportada ultrapassou o limite contratual.

Conforme mencionado nas escrituras de emissão de debêntures, a não manutenção pela Tenda do índice financeiro apenas em um trimestre não acarretará o vencimento antecipado das debêntures, desde que ocorra o reenquadramento em todos os três trimestres imediatamente seguintes.

A posição de caixa da empresa registrada ao fim de 2021 foi de R$ 800 milhões, sendo suficiente para cumprimento de seu cronograma de amortização de dívidas, incluindo SFH (Sistema Financeiro de Habitação), até meados de 2024. A empresa afirma que a recorrência de eventos que podem impactar a geração de caixa, como os atrasos nos repasses do PCVA, sustenta a decisão de manter as disponibilidades elevadas.

As dívidas do SFH são pagas com os fluxos de pagamento em relação às vendas das unidades. Portanto, possuem risco mais baixo, uma vez que a companhia não realizará desembolso de caixa próprio para sua amortização.

Pontos de atenção

Revisão recente de orçamentos (impactos sobre rentabilidade e alavancagem)

A conjuntura de preços dos fatores de construção tem afetado de forma significativa as incorporadoras, assim como a Tenda. Ao longo de 2021, a companhia constatou esses efeitos negativos, principalmente da inflação do custo de materiais, em suas operações. Esse incremento nos orçamentos levou a companhia a uma revisão mais generalizada de suas perspectivas de custos, o que levou a rebaixamento de seu rating pela S&P Global Ratings.

Foram três os componentes revistos: orçamento por verba, inclusão de inflação futura nos orçamentos, perda de produtividade devido à pandemia. Todos esses fatores em conjunto somaram uma revisão de custos para o ano de 2021 de R$ 532 milhões, pressionando significativamente sua rentabilidade. Essa pressão deve continuar ao longo de 2022 e 2023.

Para buscar a retomada de sua margem bruta, a Tenda concentrará seus esforços em três alavancas: ganho de preço em detrimento da velocidade de vendas, neutralização do efeito chicote da pandemia e revisões nos parâmetros do PCVA, capturando preço sem prejudicar a velocidade de vendas. Com isso, espera recompor a margem de novas vendas, tendo impacto positivo sobre a margem bruta consolidada.

Já se pôde observar melhora no desempenho financeiro da Tenda no 1T22, em detrimento do desempenho operacional. No entanto, o impacto negativo observado em 2021 foi relevante e devemos continuar monitorando os resultados dos próximos trimestres, de maneira a avaliar a capacidade da companhia em atingir os resultados esperados frente ao cenário macroeconômico ainda desafiador.

Dependência grande de programa governamental

O atual modelo de negócios da Tenda foca exclusivamente projetos imobiliários enquadrados na faixa 2 do programa Casa Verde e Amarela. Portanto, pode-se afirmar que a empresa é altamente dependente do programa habitacional e de suas regulamentações, ficando assim sujeita a eventuais mudanças que possam afetá-lo negativamente.

O financiamento habitacional do PCVA é oriundo de recursos do Fundo de Garantia de Tempo de Serviço (FGTS). Uma possível exaustão dos recursos do FGTS e, consequentemente, de escassez de crédito imobiliário no caso de saques extraordinários adicionais ou mudanças inesperadas e restritivas do programa habitacional podem diminuir a rentabilidade dos novos projetos, prejudicando os resultados da companhia.

Além disso, exemplos de mudanças que podem impactar negativamente os resultados da companhia são: o atraso nos repasses de recursos, sua suspensão ou cancelamento, aumento nas taxas de juros, redução no prazo do financiamento ou alteração das condições de financiamento.

Por fim, conforme citado anteriormente, o preço das residências do programa habitacional tem um teto. Portanto, em cenário de alta dos custos de construção como o atual, a rentabilidade das incorporadoras pode ser comprimida.

Glossário

VGV (Valor Geral de Vendas): corresponde ao valor a ser obtido com as vendas, de acordo com o preço estimado no lançamento. Um lançamento de um empreendimento de 100 unidades com VGV de R$ 10 milhões significa que a incorporadora estima vender as 100 unidades a R$100 mil cada uma.

Banco de Terrenos (ou landbank): é o estoque de terrenos que a empresa possui para construir e incorporar seus projetos. Sugere-se comparar o banco de terrenos com a estimativa de lançamentos para os próximos anos, medidos em VGV, para avaliar qual o período coberto pelo banco de terrenos para os futuros lançamentos sem a necessidade novas aquisições.

SFH (Sistema Financeiro de Habitação): principal programa de financiamento habitacional do Brasil. No balanço das empresas, se refere às dívidas contraídas com a Caixa Econômica Federal (intermediária), que são pagas com o fluxo de recebimento de caixa das vendas dos projetos.

Casa Verde e Amarela: é um Programa do Governo Federal que tem como objetivo ampliar o acesso da população à habitação em áreas urbanas, com renda mensal de até R$ 7.000,00 (sete mil reais). Através dele, os compradores têm acesso a condições especiais de financiamento, que podem contar com subsídios do governo. O nível varia de acordo com a seguinte segmentação, agrupadas por faixas de renda: Grupo 1, Grupo 2 e Grupo 3 – para o último, não são disponibilizados subsídios, mas são oferecidas taxas de juros abaixo das praticadas no mercado.

Distratos: cancelamentos de vendas. Entre a compra da unidade e a entrega das chaves, o comprador pode desistir da compra do imóvel. Isso prejudica os resultados das incorporadoras, uma vez que precisam assim devolver pagamentos já feitos e voltar a vender a unidade. Por isso é um dos principais indicadores desse setor.

Veja mais

Fonte

Se você ainda não tem conta na XP Investimentos, abra a sua!