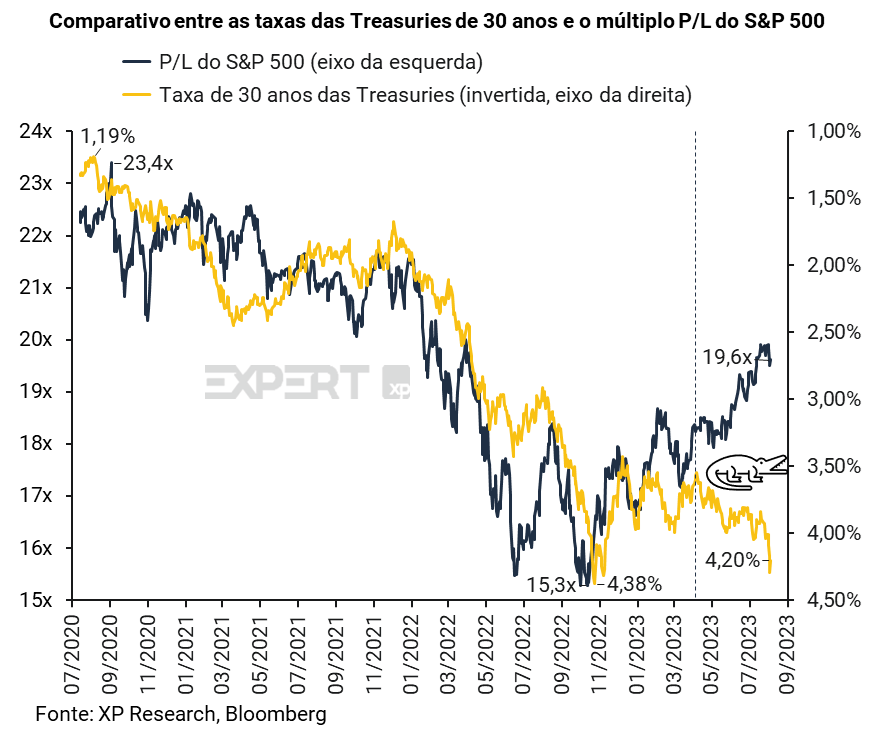

1. Temporada de Resultados – Caminhando para um final “melhor que o temido”

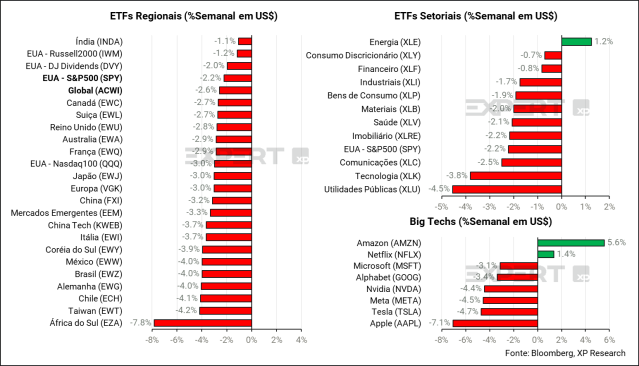

A segunda semana mais movimentada da temporada se encerra com 84% das empresas do S&P 500 já tendo divulgado seus números do 2º trimestre de 2023. O setor imobiliário é o primeiro a chegar aos 100% e o setor financeiro não fica muito distante, com 98% (falta apenas 1 empresa). Bens de consumo é o setor mais atrasado, mas ainda assim, já está em 69%.

De forma geral:

Receita: 58% das empresas das empresas superaram as estimativas de receita, com uma média agregada de +1,8% acima das projeções. Destaque para Consumo Discricionário, com 70% de surpresas positivas e uma média agregada de 3,9%. Por outro lado, Utilidades Públicas teve apenas 37% das empresas superando as estimativas e uma média agregada negativa de -3,6%.

Lucros: 79% das empresas superaram as expectativas de lucro, com uma média agregada de +7,3%. Destaques positivo, novamente, para Consumo Discricionário, com 83% de “beats” e média agregada de impressionantes +25%. Do lado negativo, o setor imobiliário com apenas 63% reportando acima e média agregada de 3,0%.

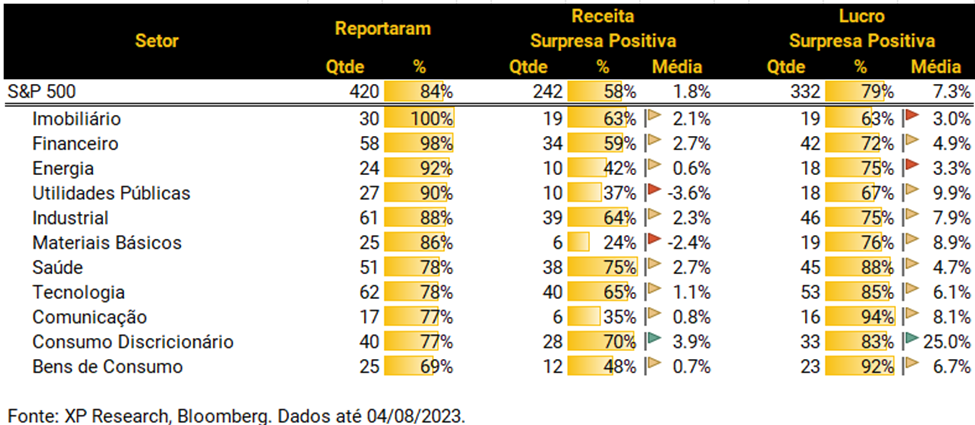

Com isso, podemos afirmar que a temporada de resultados do segundo trimestre de 2023 foi “melhor que a temida”, ou seja, as expectativas do mercado de queda de 6,4% dos lucros, conforme havíamos publicado na nossa prévia, não se materializará. Entretanto, caminhamos para o terceiro trimestre consecutivo de queda dos lucros do S&P 500.

Usando tanto os números das empresas que já reportaram e as estimativas das empresas que ainda reportarão, o mercado hoje estima que o lucro por ação do S&P 500 fique em torno de US$ 53,27. Valor acima dos US$ 52,08 que o mercado tinha há 3 semanas e que, caso materialize-se, representará uma queda de 4,3% ante o segundo trimestre de 2022.

Veja todas as análises da Temporada de Resultados 2T23 Internacional

2. Curva de juros americana – “Mãe de todas as curvas” gera impactos no mundo

Costumamos chamar a curva de juros dos EUA, composta pela taxa de rendimento das Treasuries ao longo dos diversos vencimentos (desde as T-Bills, com vencimentos até 1 ano, até os bonds, com prazos acima de 20 anos), de “mãe de todas as curvas”, dada sua importância para a valoração de muitos (quiçá todos) os ativos de risco do mundo.

Para precificar a taxa de juros que uma empresa americana irá pagar ao emitir títulos de dívida, por exemplo, vamos considerar a taxa de juros da Treasury de vencimento similar e adicionaremos um spread, que levará em consideração uma série de informações como setor, envididamento, nota de crédito, perspectivas, entre outros. Caso esteja em um país fora dos EUA, adiciona-se um spread de risco-país.

Para câmbio, o diferencial entre taxas de juros é essencial para calcular o valor justo de um par de moedas. Como, em geral, esses pares são contra o dólar, a diferença entre as taxas de juros de um determinado país e as taxas dos EUA terão impacto direto na apreciação ou depreciação da sua moeda.

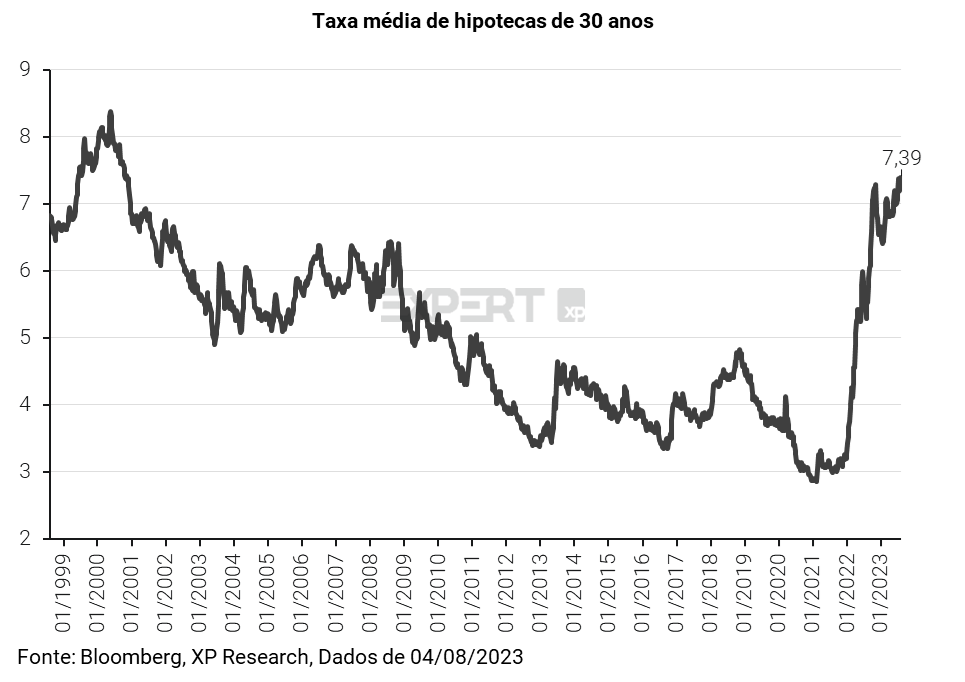

No maior mercado do mundo, o imobiliário, as taxas das hipotecas (como veremos mais adiante neste Top 5 Temas Globais), são precificadas a partir de um spread em relação às taxas de juros do governo mais longas, dada a natureza desse tipo de empréstimo.

Ou seja, ativos de risco ao redor do mundo, direta ou indiretamente, terão seus preços ligados à mãe de todas as curvas. Para o mercado de ações não é diferente. O CAPM (Capital Asset Pricipal Model), conceito disseminado por Harry Markowitz (que homenageamos aqui), considera que o retorno esperado de um ativo é composto por dois componentes: o retorno livre de risco e um prêmio de risco. O retorno livre de risco nada mais é do que a taxa de rendimentos do governo, no caso, do Tesouro dos EUA.

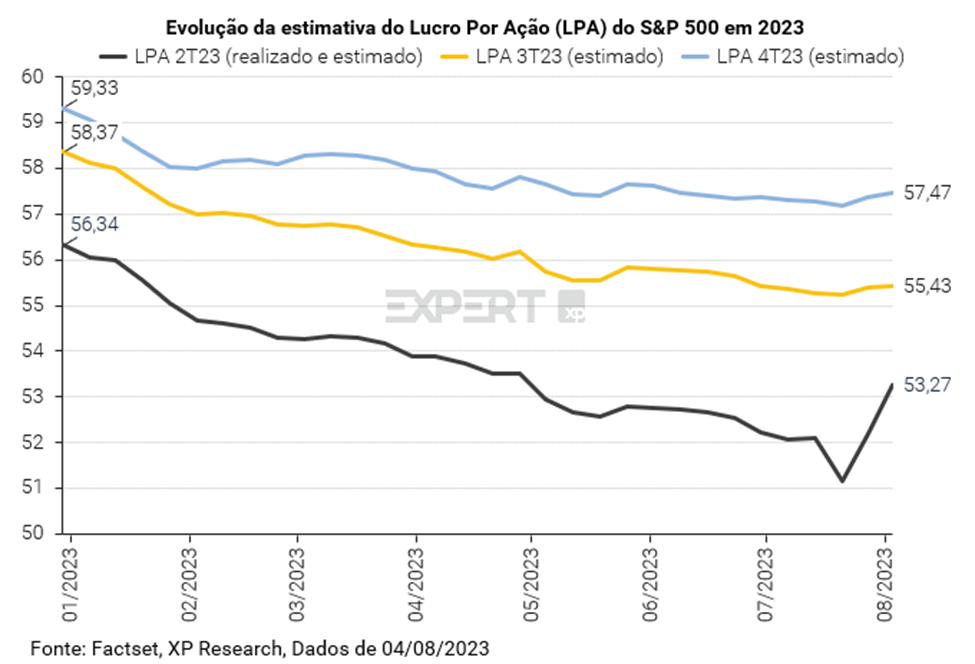

Toda essa longa introdução para dizer que as taxas das Treasuries estão subindo. Nas últimas duas semanas as taxas de 10 anos subiram 20bps (de 3,84 para 4.04%) e as de 30 anos “abriram” 30bps (de 3,90% para 4,20%). Enquanto movimentos mais sutis tendem a ser bem absorvidos pelo mercado, movimentos dessa magnitude fazem preço.

No mercado de ações entendemos que há uma relação muito forte entre o nível das taxas longas e múltiplos justos. De forma simples, podemos pensar que, quanto mais altas as taxas dos títulos livres de risco, mais barato (menores múltiplos) deveríamos comprar ações para justificar o risco inerente à classe de ativo.

Olhando para os últimos 3 anos, as taxas de 30 anos das Treasuries fizeram sua mínima no dia 04/08/2020 aos 1,19% e o múltiplo Preço sobre Lucro (P/L) do S&P 500 fez sua máxima aos 23,4x no dia 02/09/2020 (pouco menos de 1 mês de diferença!). Por outro lado, as taxas de 30 anos fizeram suas máximas no dia 24/10/2022 aos 4,38% ao passo que o P/L do S&P fez sua mínima aos 15,3x pouco menos de 1 mês antes, também, no dia 30/09/2022.

Em meados de março de 2023 notamos que essa relação entre taxas e múltiplos deixou de funcionar, com expansão de múltiplos dos índices de ações a despeito dos juros terem voltado a subir. Vemos o movimento de alta dos juros das últimas duas semanas como um importante sinal de alerta para os múltiplos elevados que temos observado nos mercados de ações. Hoje, a taxa de 30 ano está a 18bps das máximas recentes e o S&P 500 ainda negocia a 19,6x – patamar bem acima das mínimas recentes (15,3x).

3. Sinais conflitantes no mercado de trabalho americano

Nessa semana, foram divulgados novos dados de emprego da economia americana: no início da semana, o relatório privado ADP registrou 324 mil novas contratações em junho, preocupando o mercado por indicar resiliência do mercado de trabalho além do que se esperava, o que prejudica o curso de ação da política monetária e pode fazer com que o Fed mantenha juros mais elevados por mais tempo. Posteriormente, no entanto, dados do JOLTS indicaram que a quantidade de vagas abertas diminuiu em junho, e o payroll revelou um número menor de vagas criadas em julho, possíveis sinais iniciais de fraquezas no mercado de trabalho. A taxa de desemprego, por sua vez, caiu de 3,6% para 3,5% no mês. Em resumo, as vagas abertas começaram a diminuir, mas não o emprego em si.

Dados de emprego são conhecidos como lagging indicators, ou seja, indicadores que tendem a reagir depois dos outros após uma mudança nas condições econômicas (neste caso, política monetária contracionista). Isto ocorre, pois, empregos e salários são menos elásticos e demoram a se ajustar. Os bancos centrais monitoram as condições do mercado de trabalho para obterem pistas acerca das condições relacionadas à renda da população e disposição a consumir. Quando há pouca ociosidade no mercado de trabalho, os trabalhadores tendem a ter maior poder para definir salários. Com isso a renda disponível fica mais elevada e o consumo continua em alta, o que se reflete em inflação persistentemente elevada.

No cenário atual, o mercado se preocupa que o mercado de trabalho não esteja se ajustando para um equilíbrio com mais desemprego, que seria um sinal de que a política monetária está sendo efetiva e o Fed poderá manter a taxa no nível atual e poderá começar a promover cortes mais cedo. Este é o cenário de ajuste não-recessivo, que não acreditamos ser o mais provável.

Com taxas de juros em patamar elevado, como o de agora, as empresas terão que diminuir seus investimentos e contratações, o que acreditamos que irá gerar uma desaceleração mais profunda na economia americana com uma recessão no próximo ano. Condições financeiras piores e lucros comprimidos, como acontece em uma recessão, tendem a se refletir na bolsa performando pior conforme este cenário se revela.

A reunião do comitê de política monetária do Fed em setembro e a Conferência de Jackson Hole devem dar mais pistas sobre os rumos da política monetária nos meses adiante. Os mercados atualmente precificam que o Fed não voltará a elevar a taxa de juros e que os primeiros cortes ocorrerão já em março de 2024.

Clique aqui para receber os materiais do Research Internacional por e-mail

4. Mercado imobiliário americano segue ficando menos acessível

O mercado imobiliário nos Estados Unidos está enfrentando sérios desafios, à medida que se torna mais difícil para os compradores adquirir novas casas. O baixo estoque, os altos preços e taxas de juros elevadas conduziram o índice de affordability (acessibilidade financeira) do mercado imobiliário americano para as alturas.

O aumento dos aluguéis e inflação dificultam o consumidor a poupar, enquanto o aumento dos preços, aliado à alta nas taxas de juros de hipotecas (financiamento imobiliário nos EUA) prejudicam quem quer adquirir ou trocar de casa. Além disso, as regulamentações locais e a escassez de materiais e mão-de-obra estão dificultando a produção de novas residências, resultando em uma escassez estimada entre 4 a 6 milhões de unidades nos Estados Unidos.

Dentro do principal índice de inflação ao consumidor nos EUA, o CPI, a habitação tem um peso de 35%. A alta nos preços de habitação afeta a renda disponível da população, que tende a desacelerar o consumo discricionário, ou seja, não essencial. Com isso, empresas têm mais dificuldades para repassar preços na ocasião de aumentos de custos, e pode ocorrer compressão das margens.

As taxas de hipotecas americanas avançaram e se encontram em seu maior nível desde 2000, para 7,39%.

5. Temporada de resultados – Destaques e agenda da próxima semana

Confira aqui a cobertura da XP com os comentários sobre os resultados das principais empresas dos mercados globais:

Uber: Pioneira do transporte compartilhado divulga resultados do 2T23

Merck: Farmacêutica divulga resultados do 2T23

BP: Petroleira britânica divulga resultados do 2T23

AMD: Fabricante de chips divulga resultados do 2T23

Starbucks: Rede de cafés divulga resultados do 2T23

CVS: Rede de saúde divulga resultados do 2T23

Kraft Heinz: Empresa alimentícia divulga resultados do 2T23

Exelon: Companhia elétrica divulga resultados do 2T23

Ferrari: Famosa fabricante de carros esportivos divulga resultados do 2T23

Bunge: Empresa agrícola divulga resultados do 2T23

Qualcomm: Fabricante de chips divulga resultados do 2T23

MercadoLibre: Varejista latino americana divulga resultados do 2T23

Warner Bros Discovery: Empresa de entretenimento divulga resultados do 2T23

Apple: Maior empresa do mundo divulga resultados do 2T23

Amazon: Gigante do e-commerce divulga resultados do 2T23

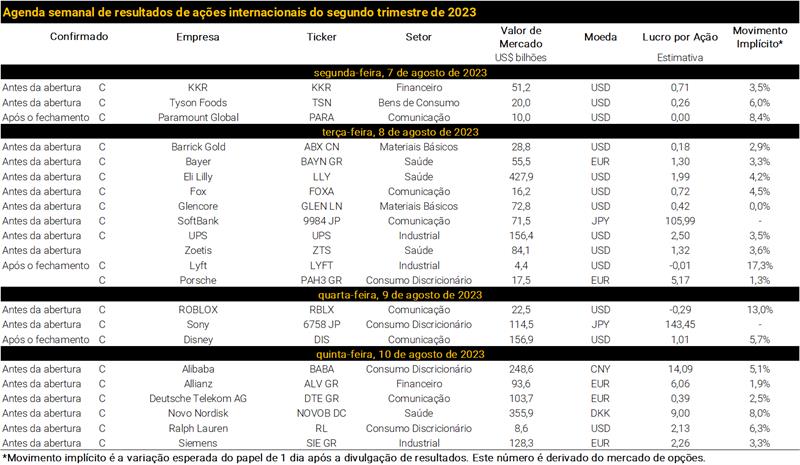

E na próxima semana, a temporada desacelera. Os destaques serão Eli Lilly, UPS e Zoetis na terça-feira, Disney na quarta-feira e Alibaba na sexta-feira.

Clique aqui para acessar o calendário completo da temporada de resuldados

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)