Após um início de ano turbulento, os fundos de renda fixa que investem em crédito privado vêm apresentando um movimento de recuperação relevante. A virada no humor com o mercado de crédito pode ser observada tanto pelo fechamento generalizado dos spreads, quanto pela queda no volume de resgates observada desde o início do ano.

Apesar de o foco do início do ano ter sido na volatilidade de preços de debêntures e até mesmo de alguns bonds de empresas brasileiras emitidos no mercado externo, queremos explorar um pouco mais um instrumento/produto cada vez utilizado por gestores de fundos de crédito privado para diversificar seus portfólios, buscando maiores retornos com redução de volatilidade. Estamos falando dos Fundos de Investimentos em Direitos Creditórios (“FIDC”).

Neste relatório buscamos abordar de forma mais detalhada o funcionamento dos FIDCs, os diferentes tipos de cotas, a marcação a mercado nesses títulos, bem como a importância da gestão ativa, diversificação e até pulverização dos portfólios dos fundos de crédito, ainda mais em tempos de incertezas.

Antes de aprofundar na temática, vale entender o panorama atual dos fundos de crédito high grade e high yield como os fundos de renda fixa mais arriscados passaram pelo atual cenário.

1. Panorama Fundos de Crédito em 2023

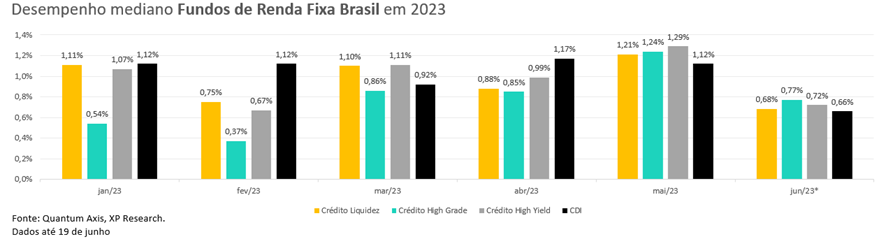

Após um início de ano turbulento, os fundos de renda fixa que investem em crédito privado, voltaram apresentar retornos acima do CDI. O principal movimento de recuperação para esses fundos foi observado da metade para o final do mês de maio, marcando uma virada no humor com o mercado de crédito e fechamento generalizado dos spreads.

No ano, até 19 de junho, os fundos de renda fixa high yield se destacam com uma variação de 5,99%, contra 5,87% dos fundos de crédito liquidez e 4,72% para os fundos de crédito high grade. No mesmo período, o CDI apresentou variação acumulada de 6,06%. Os fundos de crédito mais impactados pelos eventos recentes foram os que possuíam estratégia de investir em empresas com boas notas de crédito – também vistos como mais conservadores.

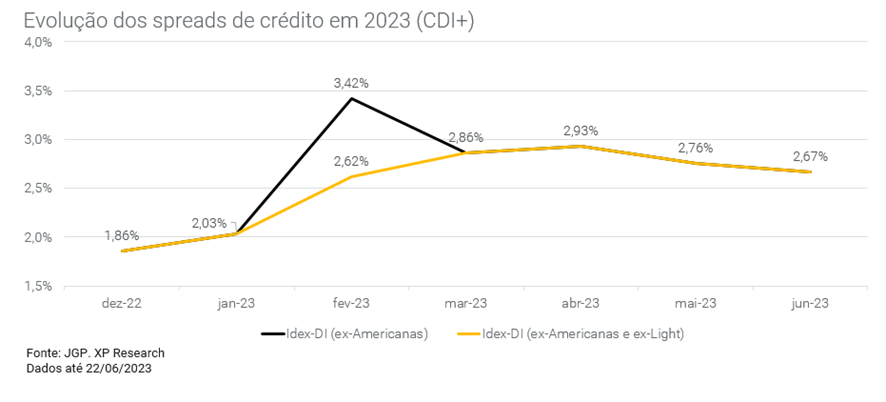

Quando olhamos para os spreads de crédito em junho, vemos a continuidade do movimento de fechamento observado em maio. O movimento pode ser explicado tanto pela ausência de novos eventos relevantes no mercado de crédito, quanto pela retomada de emissões do mercado primário.

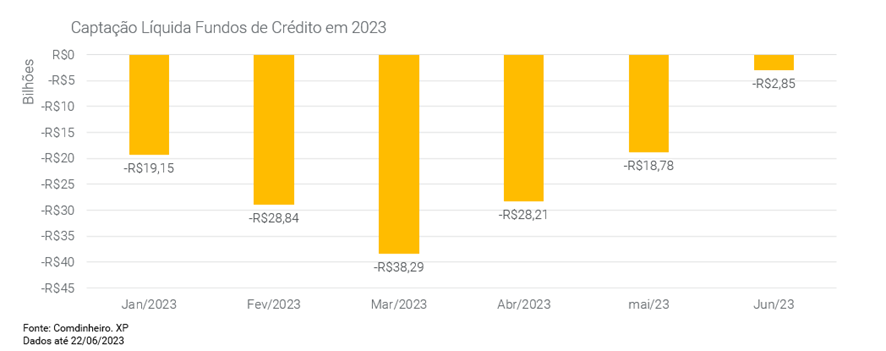

O fluxo de resgates dos fundos de crédito também tem apresentado estabilização corroborando com essa visão de recuperação mais sustentável para esses fundos. No mês de junho até o dia 22, o fluxo total de saída foi de R$ 2,85 bilhões, sendo apenas 15% do total de saída observado em maio, e 7,5% do pico observado em março. A amostra contém fundos com pelo menos 15% do PL em crédito privado, tendo no mínimo 5% em debentures. Ao todo foram analisados 918 fundos, que juntos somam um patrimônio de R$ 1 trilhão.

Em resumo, no cenário atual, os fundos de crédito high yield, tiveram um desempenho melhor, com menos volatilidade nas cotas. O movimento pode ser explicado tanto pela natureza dos eventos de crédito recentes, quanto pelas características dos títulos de crédito presentes no portfólio dos fundos de crédito mais arrojados.

Vale pontuar que dentro da estratégia dos “fundos de crédito high yield”, existe um universo amplo e diverso. Existem fundos que investem em debêntures e letras financeiras de empresas e bancos com baixas notas de risco, outras que compram títulos de dívida emitidos no exterior, fundos investem em cotas de FIDCs (Fundos de Investimento em Direitos Creditórios), entre outros.

No caso dos FIDCs, a existência de diferentes classes de cotas, com níveis distintos de senioridade, faz com que a exposição ao risco de crédito varie – apresentando níveis de volatilidade e retornos diferenciados. Confira mais detalhes a seguir.

2. Subordinação como mecanismo de proteção

Os Fundos de Investimentos em Direitos Creditórios (FIDC) foram regulamentados em 2001, através da Resolução n° 2.907/01, do CMN (Conselho Monetário Nacional), e da Instrução n° 356/01 da CVM (Comissão de Valores Mobiliários), se tornando assim uma alternativa ao empréstimo bancário. Sob está ótica, a retirada do banco como intermediário no fornecimento de crédito, torna os FIDCs uma alternativa de antecipação de recursos com custos menores, permitindo também maior acesso a empresas de pequeno e médio porte.

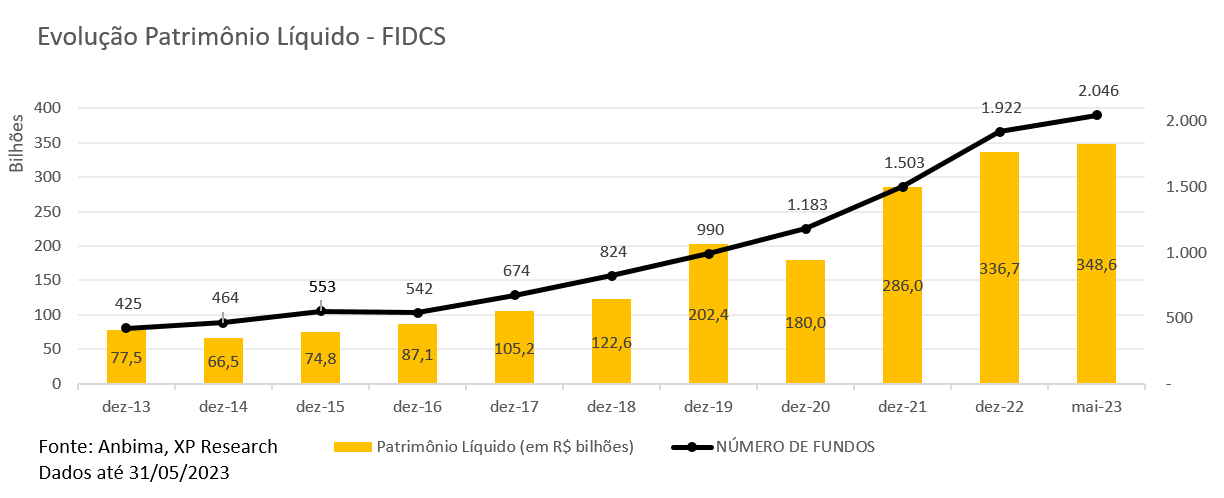

Nos últimos cinco anos, os FIDCs experimentaram um crescimento notável tanto em termos de patrimônio líquido quanto no número de fundos. Em relação ao patrimônio líquido, houve um aumento significativo de R$ 122 bilhões em 2018 para R$ 348 bilhões em 2023, o que representa um impressionante crescimento de aproximadamente 185%. A tendência durante o período se manteve sólida, apesar de uma pequena redução no patrimônio líquido entre 2019 e 2020, resultado das incertezas macroeconômicas relacionadas à pandemia da covid-19.

O número de fundos também mostrou uma expansão robusta nos últimos anos. Em 2018, havia 824 FIDCs, enquanto em 2023 esse número saltou para 2.046 fundos, um aumento substancial de cerca de 148%.

Por natureza, esses fundos possuem alta complexidade estrutural – robustez necessária para garantir proteção aos cotistas e oferecer uma estrutura com retornos que possam superar o risco corrido na operação.

Neste sentido, os FIDCs podem ser do tipo padronizado que envolve a compra de títulos de crédito convencionais, sem nenhuma particularidade, podendo ter uma estrutura high grade, ou não padronizado, que envolve a compra de títulos (i) vencidos e não pagos; (ii) originados de empresas em processo de recuperação judicial ou extrajudicial; (iii) que resultem de ações judiciais em curso ou que constituam seu objeto de litígio; e (iv) de existência futura e montante desconhecido, desde que emergentes de relações já constituídas, entre outros.

Os FIDCs podem ter lastro em operações comerciais, imobiliárias, financeiras (como crédito consignado e cartão de crédito), industriais, prestação de serviços, entre outros. Em termos de remuneração, os FIDCs podem ter seus contratos com rendimentos atrelados a um percentual do CDI ou ao CDI acrescido de uma taxa prefixada (CDI+), podendo também ser atrelado a índices de preços como IPCA e IGPM, ou até mesmo ter uma taxa prefixada somente.

As cotas podem ser segmentadas da seguinte forma:

- Sênior: possuem preferência para efeitos de recebimento de amortização e juros;

- Mezanino (Subordinada Preferencial): se subordinam no resgate, e nos pagamentos de juros e amortizações em relação às cotas seniores, mas têm prioridade diante da Subordinada;

- Subordinada (Subordinada Ordinária): geralmente são adquiridas pela empresa que origina os recebíveis que o fundo adquire, mas podem ser também vendidas a investidores. Funcionam como uma espécie de garantia ou colateral prestado pelo cedente dos direitos creditórios, servindo como colchão para absorver eventuais inadimplências por parte dos sacados, bem como outras despesas do fundo e oscilações que impactem negativamente o cotista sênior.

Em resumo, a subordinação é um percentual do patrimônio do fundo investido que assumirá a primeira parcela do risco de inadimplência, caso essa ocorra, gerando um “colchão” para o retorno dos fundos de crédito que investem nas chamadas cotas seniores ou mezanino dos FIDCs.

Deste modo, quanto maior a subordinação, maior a segurança para os investidores das cotas mais seniores. A subordinação cumpre ainda um papel de alinhamento de interesses do gestor com o resultado do fundo, uma vez que quanto menor a perda, maior será o seu ganho.

3. Modelo de precificação de cotas nos FIDCs

A marcação a mercado é obrigatória para todos os fundos de investimento desde 2002, ou seja, há mais de 20 anos. Atualmente, via de regra, todos os ativos de renda fixa são marcados a mercado nas carteiras dos fundos de investimentos. A marcação a mercado dos ativos nos fundos é necessária para que não exista transferência de riqueza entre os cotistas.

Entretanto, levando em consideração os diferentes níveis de exposição ao risco de crédito que as cotas do FIDCs possuem, o modelo de precificação adotado também tende a variar de acordo com o tipo de estrutura.

Cota sênior: se a rentabilidade do fundo for inferior que a prevista, ela é paga primeiro e de acordo com a remuneração prefixada.

Cota mezanino: estas ficam subordinadas às cotas seniores, mas estão protegidas dos efeitos da inadimplência dos direitos creditórios pela integralidade do patrimônio referente às cotas subordinadas.

Cotas subordinadas: são as primeiras a sofrer o impacto da inadimplência, apresentando maior volatilidade em cenários de incertezas. Por outro lado, existe ainda a hipótese de que o FIDC tenha uma rentabilidade maior do que a prevista na hora da compra, e essa é uma boa notícia para os cotistas subordinados. Nesse caso, a cota sênior recebe o valor prefixado, mas quando o lucro é maior, o dono da cota subordinada recebe mais.

4. PDD e o papel do administrador nos FIDCs

No processo de provisão de devedores dentro de um FIDC, o administrador desempenha um papel fundamental. Ele realiza avaliações para determinar os riscos associados aos direitos creditórios adquiridos pelo fundo. Com base nessas avaliações, o administrador toma decisões sobre a constituição de provisões para mitigar os riscos de inadimplência, que também serão segmentadas por tipo de cotas.

É importante destacar que a provisão para perdas por redução no valor de recuperação só é reconhecida quando há uma deterioração na estimativa inicial de perdas esperadas, como esclarecido na Nota Explicativa à Instrução CVM 489. O Ofício Circular nº 01/2013 também enfatiza que a provisão não é reconhecida no momento da aquisição do crédito, uma vez que, nesse momento, acredita-se que o valor recebido permitirá aos cotistas obter pelo menos a taxa de retorno esperada.

Abaixo estão as etapas envolvidas nesse processo:

Avaliação dos riscos da operação: O administrador avalia se há coobrigação (formal ou informal) do cedente ou se existem mecanismos que mitigam o risco e a inadimplência dos sacados.

Avaliação dos riscos relacionados ao coobrigado ou garantidor: No caso de direitos creditórios com coobrigação, o administrador avalia os riscos associados ao coobrigado ou garantidor das operações. Se houver informações suficientes para uma avaliação satisfatória desses riscos e se forem consideradas aceitáveis, não são constituídas provisões.

Avaliação discricionária: Nos casos de direitos creditórios sem coobrigação, o Comitê de Riscos avalia, de forma discricionária e com base em informações específicas sobre o sacado, características do devedor e outros fatores relevantes, como se existem motivos para o provisionamento de uma parcela do fluxo de caixa esperado.

Provisionamento por deterioração da qualidade: Em situações em que há deterioração na qualidade dos direitos creditórios, o provisionamento é feito de forma discricionária. Os fatores que motivaram o provisionamento são evidenciados no demonstrativo financeiro do fundo.

Classificação por faixas de atraso: Os direitos creditórios são classificados por faixas de atraso, estabelecendo-se um percentual de provisão para cada faixa de acordo com o grupo em que o direito creditório se enquadra. Os critérios de provisionamento por faixa de atraso e grupo são detalhados posteriormente no documento.

Contabilização dos provisionamentos: Os provisionamentos são contabilizados e refletidos nos registros financeiros do fundo. É importante destacar que os provisionamentos por deterioração da qualidade dos direitos creditórios (qualitativo) e por faixa de atraso e grupo (quantitativo) são cumulativos.

Além disso, em casos em que cedentes coobrigados ou sacados entram em recuperação judicial, o administrador pode contabilizar uma provisão de até 100% para os direitos creditórios assim que tomar conhecimento do fato.

5. Gestão especializada e monitoramento são critérios chave

Os títulos high yield como os FIDCs exigem avaliação, monitoramento e gestão mais sofisticados do que os investimentos em renda fixa de baixo risco. Como as empresas detentoras dos direitos creditórios geralmente apresentam menor qualidade de crédito (rating mais baixo), existem desde aquelas que já estão no mercado e conhecem seu funcionamento, àquelas que estão iniciando seu relacionamento no mercado de capitais. Por isso, atuar como o intermediário dessas operações não é algo trivial. Quando falamos em fundos que investem nessa classe de ativos, é preciso que tenham uma equipe robusta, especializada e que consiga ter o controle da estrutura e negociação das emissões.

Para ativos que apresentam essa dinâmica elevada de riscos e uma margem baixa de liquidez, a gestão especializada irá possibilitar tranquilidade ao investidor em termos de alocação. Dessa forma, a aplicação através de fundos de investimentos vai possibilitar ao investidor com um único aporte o acesso a diversos títulos de crédito com prazos e taxas distintas.

Além disso, acompanhar de perto o desempenho da carteira é crucial, observando indicadores como o índice de liquidez (pagamentos em dia), recompras (substituição de créditos), volume de créditos em atraso e renegociações. Caso uma empresa enfrente dificuldades e ocorra um default nos contratos de crédito privado, que é o maior risco inerente a esses ativos, é importante ter garantias robustas e bem estruturadas para evitar impacto no resultado da carteira do fundo.

Para se proteger desses riscos, é fundamental que o investidor busque gestores reconhecidos, com longa experiência na concessão desse tipo de crédito. Além disso, é importante observar se esses gestores mantêm disciplina na alocação da carteira, pulverizando os créditos e diversificando os setores e regiões onde operam.

Por fim, a pior performance dos fundos de renda fixa que investem em crédito privado devido a um movimento pontual e não sistêmico não deveria ser motivo para resgatar os ativos. O mercado é cíclico e esses movimento irão acontecer diversas vezes em diversas classes de ativos, por isso reforçamos a importância de um portfólio balanceado com capacidade de gerar bons retornos com risco equilibrado em um horizonte a longo prazo.

O momento atual segue exigindo cautela e diligência redobradas para investir em crédito privado em geral, em linha com cenário econômico desafiador. No entanto, em momentos mais difíceis, temos a possibilidade de adquirir ativos com preços mais atrativos, e também uma análise mais aprofundada se torna mais essencial ainda. Dentro desse contexto reforçamos a importância de uma gestão profissional nos investimentos em crédito e os fundos de investimentos podem oferecer esse serviço de alocação em crédito privado.