Confira a análise completa, fazendo login com seu número de usuário e senha de cliente XP.

Invista melhor com as recomendações

e análises exclusivas dos nossos especialistas.

Destaques

- Estimamos que a proposta de correção da tabela do Imposto de renda pessoa física pode ter um impacto entre R$ 132 bilhões e R$ 142 bilhões, a depender das hipóteses de correção das faixas de tributação e das deduções;

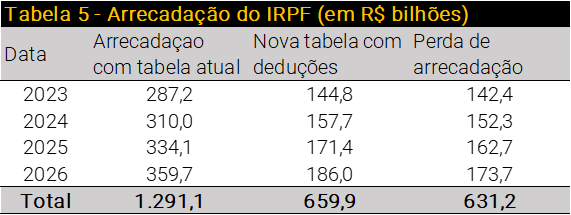

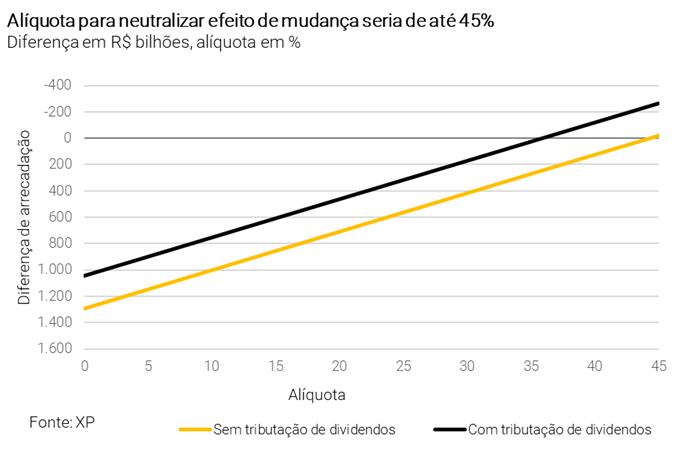

- Se a correção for realizada integralmente neste ano, o impacto acumulado seria de R$ 631 bilhões em 4 anos. Para compensar essa perda, seria necessário tributar os contribuintes restantes (aproximadamente 25% da base) em 45%. Se for instituída uma tributação de 15% sobre lucros e dividendos, a alíquota para neutralizar a perda seria de 36%.

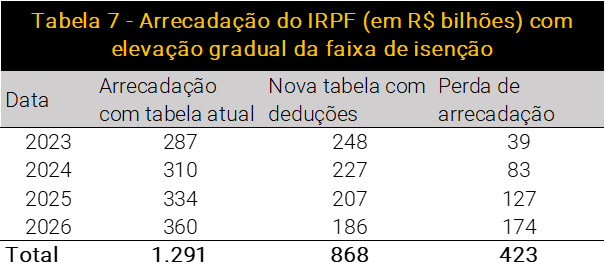

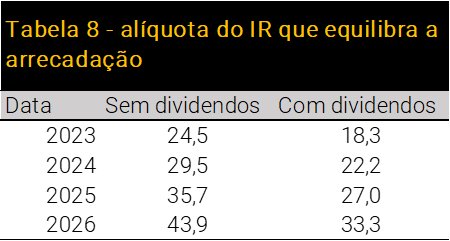

- Caso opte por fazer uma correção gradual neste e nos próximos anos, o impacto total cai para R$ 423 bilhões. Neste caso, uma alíquota que neutraliza os efeitos da perda subiria ano após ano, até atingir 33% em 2026 se houver tributação de lucros e dividendos, e 44% se não houver.

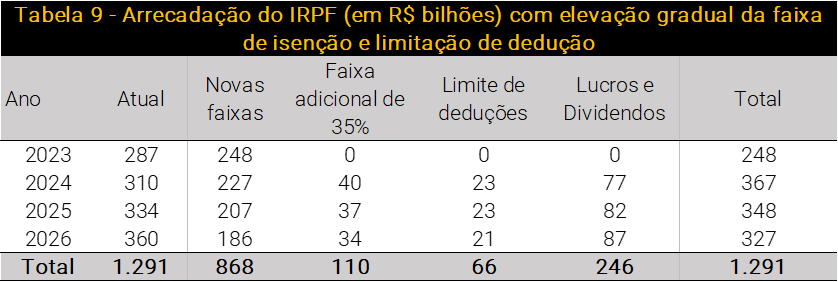

- Simulamos também um cenário em que haveria neutralidade na arrecadação. Para tanto, seria necessário uma correção gradual da tabela do imposto, a instituição de uma alíquota adicional de 35%, a tributação de lucros e dividendos, a limitação de dedução sobre despesas médias e a redução do limite para desconto-padrão.

- Avaliamos que elevação das faixas na tabela do imposto de renda esbarra em restrições fiscais existentes, em particular na expectativa de déficits primários e crescimento da dívida do setor público. Com isso, entendemos que eventuais mudanças no imposto devem ser compensadas, ainda que parcialmente, por outras medidas que elevem a arrecadação.

Proposta de correção da tabela do imposto de renda

Discussões sobre mudanças na tributação sobre a renda e, principalmente, sobre a elevação das faixas de tributação do imposto sobre a renda da pessoa física (em especial sobre a faixa de isenção) ressurgem neste início de ano. Embora não existam maiores detalhes, uma das propostas ventiladas consiste em isentar as rendas até R$ 5 mil reais do IR. Em comparação com a tabela atual, isso representaria uma elevação de 162,6%, muito acima da defasagem de 51,4% desde sua última correção, em 2015.

Para avaliar o impacto da proposta, realizamos na sequência algumas simulações utilizando metodologia similar à apresentada na Nota Técnica nº 26/2022 do Unafisco[1], conforme descrito no anexo desta nota. Avaliamos três possíveis cenários: no primeiro, consideramos a implementação da isenção até R$ 5 mil ainda em 2023; no segundo, uma implementação gradual a partir deste ano, mas chegando a R$ 5 mil apenas em 2026; e no último, apresentamos um cenário em que a mudança é neutra em termos fiscais.

Em linhas gerais, avaliamos que a proposta de elevação é fiscalmente inviável sem que ocorra uma reestruturação de toda a tributação da pessoa física. Isso deve requerer uma reforma mais profunda, com a instituição de medidas como a tributação de lucros e dividendos, a criação de uma nova faixa de tributação e a limitação de algumas deduções.

1 – Cenário de alteração a tabela do IRPF em 2023

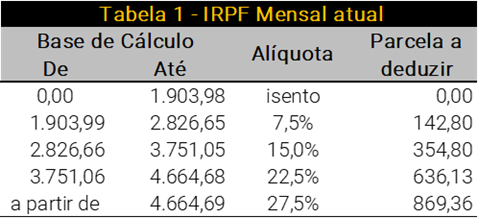

Última atualização da tabela do IRPF ocorreu em 2015. A correção em abril de 2015 elevou as faixas de tributação entre 4,5% (na faixa mais elevada) e 6,5% (para a faixa de isenção) em relação à tabela anterior, vigente em 2014. Desde lá, a inflação acumulada no período chega a 51,4%. Se considerado desde a última atualização integral da tabela em 1996, a defasagem acumulada chega a 147,9%, segundo informações consolidadas pelo Unafisco.

Isenção poderia chegar a aproximadamente R$ 2,9 mil. Considerando uma correção da tabela do imposto de renda pela inflação acumulada desde maio de 2015, a faixa de isenção chegaria a aproximadamente R$ 2,9 mil, enquanto a alíquota de 27,5%, incidiria apenas em rendimentos a partir de R$ 7 mil. Com isso, o governo teria uma arrecadação menor em R$ 78 bilhões em 2023, se não houvesse a correção dos limites das deduções, e de R$ 90 bilhões, se houvesse reajuste dessas pela inflação do período.

Ausência de correção implica elevação da alíquota efetiva. Tendo em vista que o rendimento dos contribuintes costuma crescer em termos nominais acompanhando a inflação, a ausência de atualização dos valores do imposto de renda corresponde a uma elevação da tributação sem que seja necessário aprovar lei nesse sentido no Congresso.

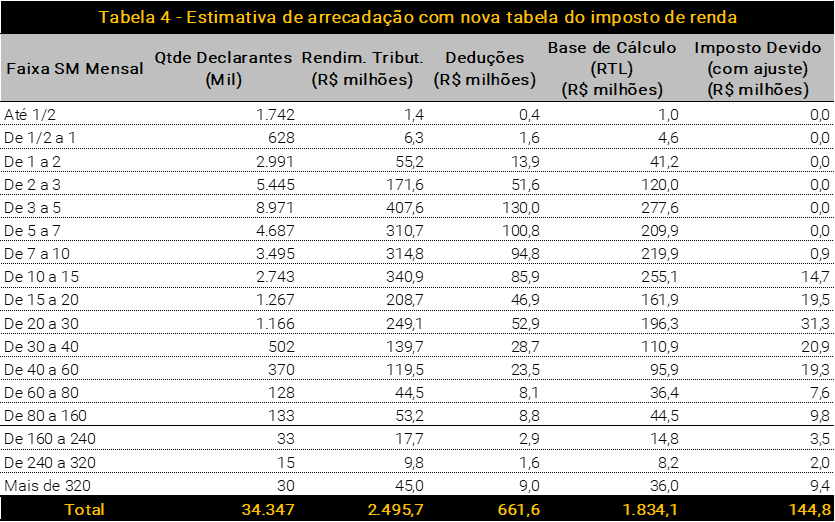

Governo discute a possibilidade de elevação da faixa de isenção para R$ 5 mil. Trata-se de uma promessa de campanha, mas há um impacto significativo em termos de perda de arrecadação, já que a mudança isentaria em torno de 26 milhões (75% da base) de contribuintes.

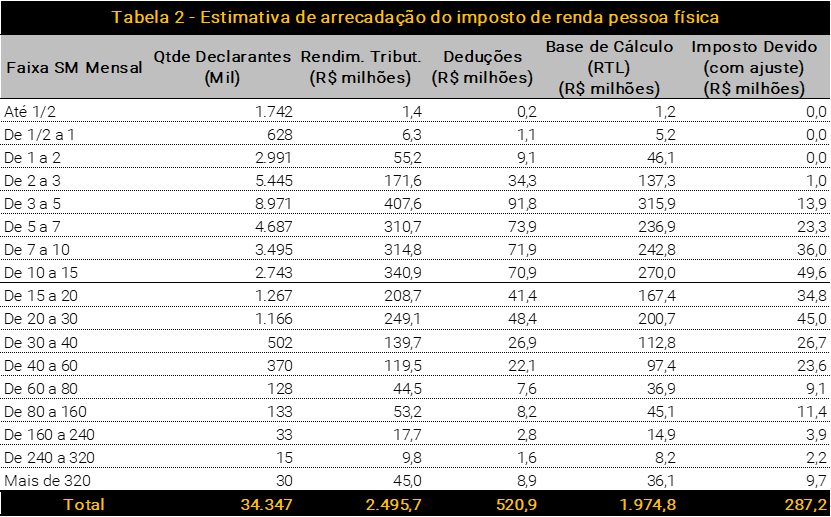

Limitações das informações disponíveis impacta precisão das estimativas. Para simular o impacto da mudança na tabela do IR, utilizamos as informações disponibilizadas pela Receita Federal (RFB) no documento “Grandes Números do IRPF 2021 – ano calendário 2020”[2]. As estimativas podem indicar uma magnitude de perdas, mas é preciso ressaltar que, pelo nível de agregação e defasagem da informação, os resultados têm sua precisão afetada.

Arrecadação em 2023 deve atingir R$ 287 bilhões na ausência de mudanças na tabela vigente. Abaixo mostramos que nesse caso a arrecadação do IRPF em 2023 teria um crescimento de 40% em relação ao realizado em 2021 (ano-calendário 2020), o que pode ser explicado pela combinação de inflação elevada no período (o que fez crescer os rendimentos nominais), crescimento econômico e manutenção das faixas IR[3].

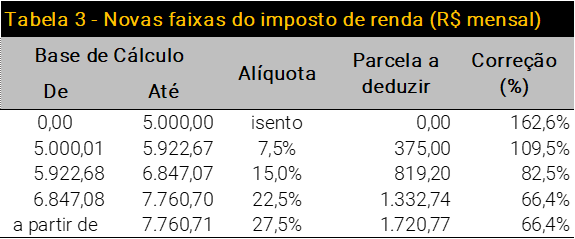

Impacto na arrecadação com elevação da faixa de isenção a R$ 5 mil depende também da correção das demais faixas. Assumimos, por conservadorismo, que a atual diferença em termos nominais entre as faixas será preservada, ou seja, a correção das faixas será diferente para cada alíquota, como mostramos na tabela abaixo.

O impacto total da medida poderia atingir R$ 142 bilhões em 2023. Para se chegar a esse resultado, consideramos que as deduções seriam corrigidas pela menor variação das faixas de tributação (66,4%) e comparamos os resultados em ambos os cenários. Se as deduções não forem corrigidas, o impacto se reduz a R$ 132 bilhões.

Alteração em 2023 implica perda acumulada de R$ 631 bilhões em 4 anos. Considerando um cenário sem reajuste na tabela ante outro em que há elevação da faixa de isenção desde este ano, a diferença de arrecadação ultrapassa os R$ 631 bilhões, um valor que torna praticamente inviável uma mudança como a proposta pelo governo neste ano diante da necessidade de recursos para promover o ajuste fiscal.

Compensação das perdas exigiria alíquota de até 45%. Se o governo quiser neutralizar a perda de arrecadação decorrente elevação da faixa de isenção a R$ 5 mil, terá que adotar uma alíquota efetiva próxima a 45% a para rendimentos acima de R$ 5 mil, o que colocaria o país no grupo dos que praticam as maiores alíquotas no mundo.

Outras medidas podem atenuar a necessidade de aumento de alíquotas. Se o governo instituir uma tributação sobre lucros e dividendos de 15% sobre toda a base tributável (sem tratamento diferenciado) e considerando que o princípio da anualidade impõe que mudanças que aumentem a tributação só entram em vigência no exercício fiscal seguinte, o governo pode arrecadar R$ 77 bilhões em 2024 e aproximadamente R$ 246 bilhões em três anos. Com isso, seria necessária uma alíquota de quase 36% para equilibrar a conta a arrecadação ao final de 2026.

Isenção em R$ 5 mil em 2023 esbarra em restrições fiscais. Como mostramos, o impacto em termos de perda de arrecadação da elevação da faixa de isenção a R$ 5 mil é significativo, ainda mais se considerarmos o atual contexto das contas públicas. Nesse sentido, entendemos que a proposta é pouco viável, já que a compensação exigiria alterações na estrutura do imposto que elevaria substancialmente a alíquota sobre os rendimentos acima de R$ 5 mil e demais medidas que tributem rendimentos isentos, como lucros e dividendos.

2 – Cenário com elevação gradual da faixa de isenção

Proposta alternativa é a correção gradual do limite de isenção. Em um segundo cenário, consideramos que a faixa de isenção é elevada gradualmente até atingir R$ 5 mil em 2026. Para chegar a esse valor, dividimos a correção de forma uniforme de 2023 a 2026, o que resulta em uma correção de 27,3% ao ano para a faixa de isenção e de 13,6% na faixa da alíquota mais elevada. De forma semelhante, reajustamos os limites de deduções anualmente pela mesma correção da faixa de alíquota mais elevada, ou seja, 13,6%.

Mudança gradual reduz impacto, mas esse ainda é elevado. Utilizando a mesma abordagem do cenário anterior, o impacto da elevação gradual da faixa de isenção cai de R$ 631 bilhões em 4 anos para R$ 423 bilhões, uma redução de mais de R$ 200 bilhões. Ainda assim, a perda de arrecadação estimada seria significativa diante de um contexto de restrição de contas públicas.

Alíquota que neutraliza perda de arrecadação também sobe ao longo dos anos. Novamente, realizamos um exercício simples para equilibrar a perda de arrecadação de 2023 a 2026 considerando uma estrutura com apenas duas faixas, uma de isenção e a outra com a alíquota proposta. Assim, com a mudança em 2023, todos os rendimentos tributáveis acima de R$ 5 mil teriam de ser tributados em 24,5% caso não houvesse tributação sobre lucros e dividendos, valor que sobe a quase 44% em 2026. No caso em que se obtém receitas adicionais de lucros e dividendos, a alíquota da faixa complementar teria de subir de 18,3% em 2023 para 33,3% em 2026.

3 – Cenário com neutralidade na arrecadação

Por fim, simulamos um cenário com neutralidade de arrecadação. Para tanto, consideramos o cenário com correção gradual das faixas de tributação e algumas medidas adicionais de receita: primeiro, instituição da tributação sobre lucros e dividendos, a partir de 2024, como discutido anteriormente; segundo, a criação de uma alíquota adicional de 35% adicional a partir de 2024, em respeito ao princípio da anterioridade anual, incidindo sobre valores acima de R$ 7,8 mil, corrigido anualmente até 2026 por 13,6% (valor similar ao da faixa de 27,5%), atingindo R$ 8,7 mil em 2026; e terceiro, a instituição de um limite para despesas médicas, nos moldes ao já existente para despesas com instrução, e a redução limite para desconto padrão.

Volta de tributação sobre lucros e dividendos deve ser parcialmente compensada por redução em outros tributos. Hoje, IRPJ e CSLL tem alíquota de 34% em conjunto (incluindo o adicional de 10% do IRPJ). A adoção da tributação sobre lucros e dividendos levaria a carga tributária sobre o lucro das empresas a nível próximo a 50%, um valor bastante elevado em termos internacionais e que traria implicações inclusive sobre a competitividade das empresas nacionais e a atividade econômica. Assim, é provável que existam reduções compensatórias de IRPJ e CSLL para diminuir o ônus às empresas, o que não incluímos em nossas simulações.

Nova faixa de tributação de 35% não seria novidade. A alíquota de 35% já esteve vigente no país entre 1994 e 1995. Além disso, a alíquota máxima vigente hoje (27,5%) é relativamente mais baixa do que a adotada em países desenvolvidos, como Estados Unidos (37%), Reino Unido e França (45%), e países da América Latina, como Chile (35,5%), Uruguai (36%), Equador (37%) e Colômbia (39%). Assim, há espaço para adoção de uma nova alíquota, cuja incidência atingiria 20% dos contribuintes com renda mais elevada.

Limite de deduções também melhora progressividade do imposto. Em geral, as despesas médicas crescem na medida em que aumenta a renda, já que os indivíduos com maiores rendas utilizam mais comumente o sistema privado. A introdução de limite um pode contribuir para melhorar o desenho do imposto, aumentando seu caráter progressivo. Consideramos em nossa simulação uma limitação de 2/3 dos atuais patamares praticados, mas esse patamar pode ser alterado dentro de certos parâmetros para compensar perdas em outras medidas.

Considerações finais

Proposta de elevação da faixa de isenção do imposto de renda é viável apenas com mudanças estruturais significativas. Em primeiro lugar, a mudança deve ser efetivada de forma gradual, pois isso reduz o custo ao longo do tempo. Adicionalmente, medidas compensatórias, como a tributação de lucros e dividendos, a criação de uma nova faixa com alíquota mais elevada e a instituição de um limite para doações são requisito para neutralidade da arrecadação ao longo do tempo.

Ressaltamos que nosso exercício é meramente exemplificativo. Há diversas outras configurações possíveis, como mudanças na estrutura de faixas do IR ou a adoção de medidas de compensação por meio da elevação de tributos sobre outras bases tributárias, os quais fogem do escopo desta nota.

Por fim, avaliamos que a atualização da tabela do imposto de renda deve ser ponderada pelas restrições fiscais existentes. Como destacamos, a ausência de atualização equivale a um aumento na alíquota efetiva diante do crescimento do rendimento nominal e pode, no limite, afetar até trabalhadores que ganham pouco mais que um salário-mínimo. Por outro lado, há que se considerar que a elevação das faixas do IR acima da inflação pode gerar uma perda de arrecadação muito alta justamente em um momento de fragilidade nas contas públicas. Encontrar um meio-termo que permita equilibrar esses dois pontos será fundamental para reduzir o ônus tributário e garantir a sustentabilidade fiscal.

[1] https://unafisconacional.org.br/wp-content/uploads/2022/07/NT-26.pdf

[2] Disponível em https://www.gov.br/receitafederal/pt-br/centrais-de-conteudo/publicacoes/estudos/imposto-de-renda/estudos-por-ano

[3] Vale ressaltar que a arrecadação estimada do IRPF não é diretamente comparável àquela divulgada nos Relatórios de Arrecadação da RFB e de Resultado do Tesouro Nacional, principalmente porque as simulações se referem à competência do imposto (relativo ao ano-calendário), enquanto os relatórios apresentam os valores por caixa. Logo, como os recursos podem entrar no ano-calendário, quando tributados na fonte, ou no ano seguinte, quando do ajuste anual, haverá discrepância nos valores.

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)