1. Temporada de Resultados: Todo carnaval tem seu fim… – Temporada se encaminha para o final, com 78% de supresas positivas de lucros

2. Inflação: rumores sobre a minha morte foram amplamente exagerados – Aceleração da inflação nos EUA provoca volatilidade nas treasuries

3. Países desenvolvidos entram em recessão técnica – Japão e Reino Unido entram em recessão técnica e Zona do Euro permanece estagnada no 4T23

4. Lyft: Um zero que não foi à esquerda – Apesar de erro em divulgação de resultados, ações da Lyft disparam

5. SuperMicro: Ou seria SuperMacro? – Empresa de tecnologia tem crescimento de mais de 100% A/A em seu faturamento e ações disparam

1. Temporada de Resultados: Todo carnaval tem seu fim…

O bloco dos resultados de quase 80% das empresas do S&P 500 já passou, mas ainda tem bastante folia na próxima semana! Gigantes como Walmart, Home Depot, Berkshire e ela, a rainha da bateria (para os cariocas), o Bel Marques (para os baianos) da temporada: Nvidia reporta na quarta-feira, dia 21. Essa gigante da tecnologia se tornou a 3ª maior empresa dos EUA em capitalização de mercado e pode ditar o humor do setor de semicondutores e do mercado como um todo.

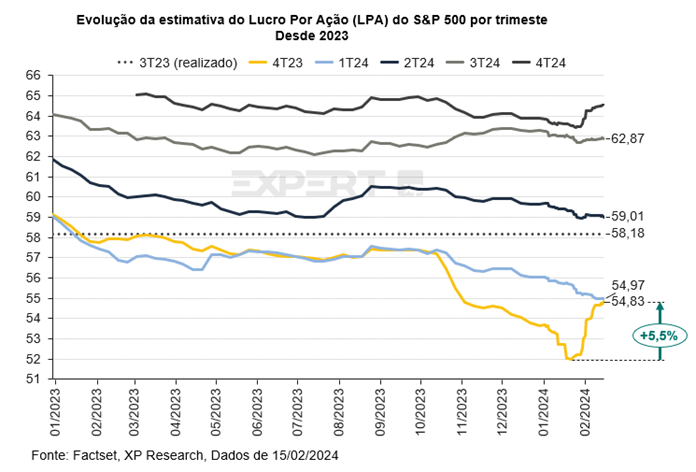

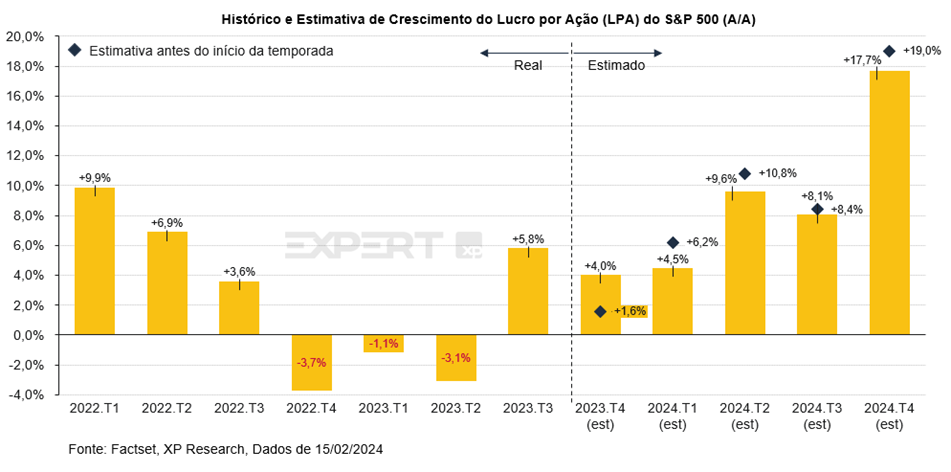

Olhando no detalhe as estimativas de lucros para o 4º trimestre de 2023 (lembrando que o número, agora, tem 80% de “verdade” e apenas 20% de estimativas) seguimos considerando a temporada um sucesso. Com crescimento de 5,5% no número de lucro por ação (LPA) do índice S&P 500 desde o pior momento dessa estimativa, estamos caminhando para o segundo trimestre consecutivo de crescimento de LPA com uma magnitude maior do que o esperado no início da temporada (+4,0% ante +1,6%).

Apesar do sucesso do presente, as estimativas dos trimestres à frente não têm desfrutado do mesmo otimismo. Os números de todos os trimestres de 2024 foram revisados para baixo nas últimas 4 semanas.

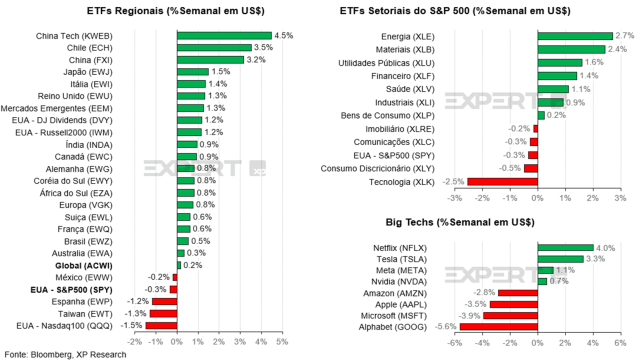

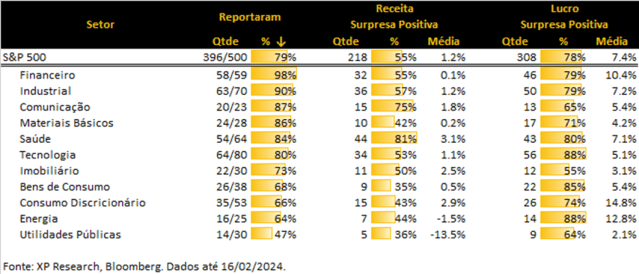

De forma geral, todos os setores já têm cerca de 66% ou mais de empresas reportadas. A única exceção é o setor de Utilidades Públicas, com apenas 47%. O setor financeiro, por sua vez, aguarda apenas a Berkshire Hathaway para completar os 100%.

Em termos de receita, 55% de surpresas positivas e 1,2% de média – em linha com a semana anterior. Já em termos de lucro, 78% de surpresas positivas e 7,4% de média – uma pequena queda na semana.

2. Inflação: rumores sobre a minha morte foram amplamente exagerados

Nesta semana, a divulgação dos dados de inflação ao consumidor (CPI) na terça-feira e da inflação ao produtor (PPI) na sexta-feira, ambos referentes a janeiro, causou forte reação negativa do mercado de treasuries, cujas taxas tiveram fortes altas. O CPI teve uma alta de 0,3% M/M (contra 0,2% em dezembro e expectativa de 0,1% para janeiro) e desacelerou na comparação anual (de 3,4% para 3,1%) devido a um efeito base favorável. Ambas as divulgações trouxeram números que preocupam o mercado, com desvios relevantes que indicam que o processo de retorno da inflação à meta pode ainda não ter chegado ao fim.

A secretária do tesouro, Janet Yellen, declarou que achou “excessiva” a reação negativa do mercado aos dados de inflação ao consumidor de janeiro. Dirigentes do Federal Reserve que se pronunciaram ao longo da semana, por sua vez, sinalizaram que o banco central seguirá com postura cautelosa ao longo das próximas reuniões, e que é precipitado pensar em um corte em breve.

Na terça-feira em que o CPI foi divulgado, a taxa de 10 anos chegou a subir mais de 15 pontos-base no dia e atingir 4,32%, enquanto a de 30 anos teve alta diária de 8 pontos-base e atingiu 4,46%%. Com a declaração de Yellen e dados de atividade econômicas mais fracos, os juros caíram, e o índice S&P 500 chegou a atingir sua máxima histórica. Na sexta-feira, entretanto, com sinalizações de cautela de banqueiros centrais e o dado de inflação ao produtor confirmando a existência de pressões persistentes nos preços, a taxa de 10 anos encerrou a semana em 4,28%, e a de 30 anos em 4,43%.

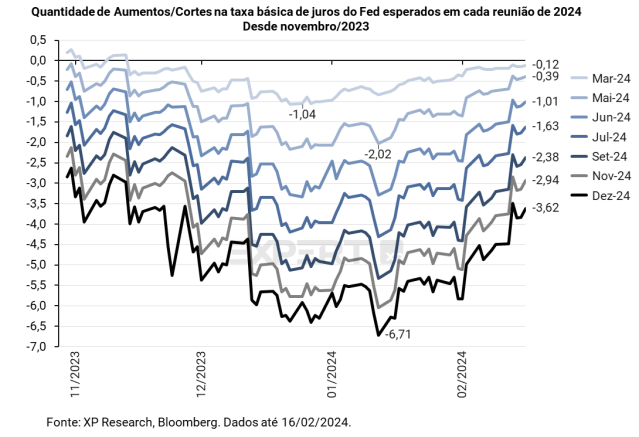

Com isso, a expectativa de cortes de juros no primeiro semestre fica comprometida: A expectativa de um corte de juros em março caiu para apenas 12% (contra 20% na semana passada), em maio caiu para 39% (contra 73%). No ano, os cortes totais esperados caíram para 3,6, com taxa terminal de 4,42%, menos de 100bps abaixo da atual.

3. Países desenvolvidos entram em recessão técnica

Uma série de dados indicaram enfraquecimento da atividade econômica em países desenvolvidos nesta semana. Notadamente, o Reino Unido e o Japão entraram em recessão técnica, designada por dois trimestres consecutivos de contração do PIB.

No Reino Unido, o PIB do quarto trimestre de 2023 apresentou uma queda de -0,3%, com contração em todos os principais setores. Ainda nessa semana, dados de inflação vieram abaixo do esperado (-0,6% M/M contra expectativa de -0,3%), o que levou a inflação anual para 4%, e um aumento na expectativa de cortes de juros ao longo deste ano.

No Japão, o PIB apresentou uma contração de 0,1% no trimestre, perdendo o posto de terceira maior economia do mundo para a Alemanha. Apesar disso, o mercado segue esperando que o Banco do Japão (BoJ) termine com sua prolongada política de juros negativos, ainda que a demanda doméstica siga dependendo do aumento de estímulos.

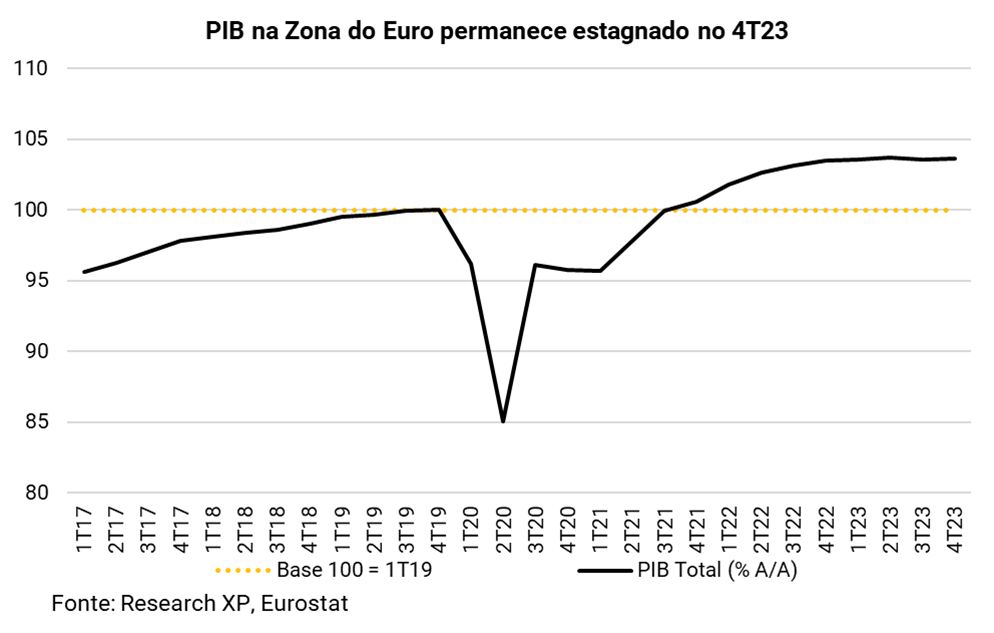

A Zona do Euro evitou entrar em uma recessão, mas permanece estagnada (0% no quarto trimestre de 2023). A região enfrenta desafios provenientes do baixo crescimento estrutural, assim como dificuldades advindas dos problemas nas cadeias de produção e o efeito dos juros elevados. Diante disso, Galhau, dirigente do Banco Central Europeu (BCE) advertiu que a autoridade monetária não deve esperar por muito tempo para iniciar o ciclo de cortes de juros. O BCE tem mantido uma postura dura (hawkish), o que evitou volatilidade elevada nas taxas longas, tornando possível um corte mais cedo.

4. Lyft: Um zero que não foi à esquerda

Nesta semana, a Lyft (ticker: LYFT) divulgou resultados do quarto trimestre de 2023, que vieram acima do esperado, e com um forte guidance, o que levou as ações da companhia a subir mais de 50% no after market de NY. Entretanto, o mercado foi pego de surpresa quando na conferência de resultados, o CFO da companhia, Erin Brewer, declarou que a margem de expansão para 2024 estava incorreta, e ao invés de projetar um crescimento 500 pontos base (ou 5pp) para 2024, a companhia espera 50 pontos base (ou 0,5pp).

A companhia, reportou surpresas positivas na receita (US$ 1,22bi x 1,21bi esperada), lucro por ação (US$ 0,18 x 0,07 esperado) e EBITDA (US$ 66,6mi x 56,0mi esperado), fruto de esforços de cortes de custos e redução de investimentos, que têm impulsionado a geração de caixa e de lucros, com crescimento de receita.

Após a correção, a alta do after market caiu de 50% para 12%, o que se traduziu em uma alta de cerca de 36% para a companhia no pregão da quarta-feira, dia seguinte à divulgação de resultados, devido a surpresa positiva, e possivelmente com impulso proveniente de cobertura de shorts (operações vendidas nas ações da companhia) realizadas no momento de forte alta.

A Lyft vem enfrentando desafios desde o seu IPO em 2019, consumindo capital à medida que tenta reter motoristas para concorrer com a Uber, líder e pioneira em ridesharing. Em 2024, a Lyft registrou número recorde de corridas, e um aumento de 26% nas corridas entre o quarto trimestre de 2022 e de 2023.

5. SuperMicro: Ou seria SuperMacro?

A SuperMicro (ticker: SMCI) está chamando atenção por sua performance estratosférica nos últimos meses. Fundada em 1993 pelo taiwanês Charles Liang em São José, Califórnia, a supermicro oferece soluções de servidores de alta performance e alta eficiência. Com um sistema modular e proprietário, a Supermicro consegue atender às diversas e dinâmicas demandas dos seus clientes de forma rápida e, com seus sistemas de refrigeração a líquido, melhorar o desempenho de processamento em diversos mercados incluindo data centers, computação na nuvem, 5G e, mais recentemente, inteligência artificial.

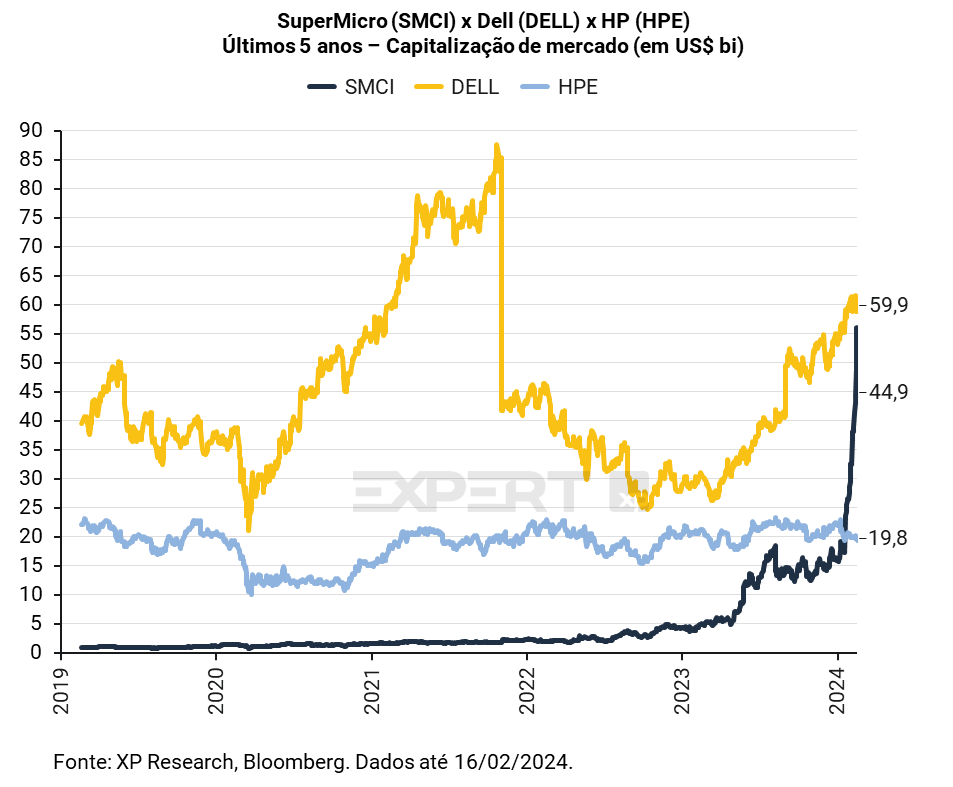

Atuando num mercado extremamente competitivo, a Supermicro conseguiu ganhar market share num nicho antes dominado por gigantes como HP e Dell e, em 2018, se tornou a 3ª maior fornecedora de servidores do mundo com aproximadamente 6% do mercado (fonte: IDC). Porém, nos últimos meses, a crescente demanda por processamento ligado a inteligência artificial e a proximidade da empresa com a maior fornecedora de GPUs do mundo, a Nvidia, fez os prognósticos de crescimento da SuperMicro melhorarem consideravelmente.

A empresa tem sido bem-sucedida em incorporar rapidamente as últimas inovações tecnológicas em seus produtos, fazendo da SuperMicro a escolha preferida para servidores dedicados a A.I. A capacidade da SuperMicro de implantar rapidamente “racks resfriados a líquido” tem sido particularmente atraente para os clientes, pois esses racks oferecem uma solução de resfriamento mais eficiente em termos de energia para servidores multi-rack, gerando economias de até 30% nas “contas de luz”.

Com desempenho impressionante no último trimestre, a SuperMicro cresceu seu faturamento em nada menos que 103%, no comparativo anual, saindo de US$ 1,80bi para US$ 3,66bi e a expectativa da empresa é de que esse crescimento continue nos próximos trimestres, dado o volume de ordens que a empresa tem recebido.

Impressionante, também, foi o desempenho das ações da SuperMicro. O último ano que a empresa caiu na bolsa de valores foi 2018, quando fechou 34% para baixo, aos US$ 13,80. Respirem fundo, agora, para as performances dos anos seguintes:

2019: +74,1%

2020: +31,8%

2021: +38,8%

2022: +86,8%

2023: +246,2%

2024 (até o fechamento de sexta-feira, 16/02): +182,6% aos US$ 803,32 (bem abaixo do high de US$ 1077,87 às 09:40 da manhã). O caso da SuperMicro ilustra o tamanho das oportunidades que o mercado norte-americano oferece, especialmente quando estamos buscando vencedores globais em tecnologias disruptivas, como o caso da inteligência artificial. Antes uma small cap (tecnicamente, ainda está no índice Russell 2000) a SMCI já se aproxima dos US$ 50 bilhões de capitalização de mercado, número já próximo a Dell e mais que 2x maior que a HP.

Agenda de resultados da próxima semana

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)