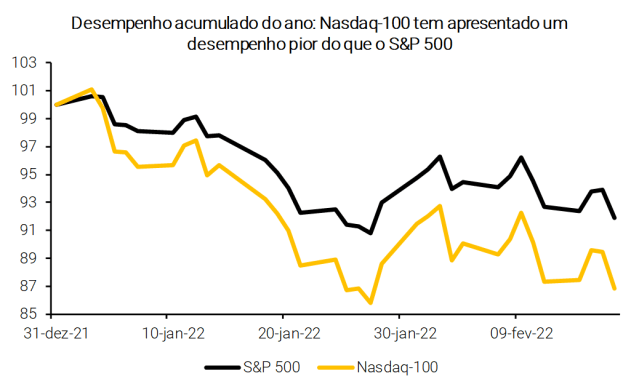

Desde o início de 2022, o Índice Nasdaq-100® vem apresentando desempenho inferior ao S&P 500: enquanto o último já caiu -8,1% até o dia 17 de fevereiro, o primeiro acumula queda de mais de 13% durante o mesmo período. Mas por que isso está acontecendo e ainda vale a pena investir nesse índice? Neste relatório, explicamos essa performance até agora e por que ainda achamos que vale a pena ter Nasdaq-100® em seu portfólio.

Por que o Nasdaq-100® está caindo tanto nesse ano?

Desde 2021, uma das principais discussões no mercado americano tem sido sua política monetária. Os mercados têm observado cada passo do Federal Reserve, o banco central americano, sobre quando começaria a retirada da grande quantidade de estímulos implementados durante a crise da pandemia. Com o avanço na vacinação contra a Covid-19, a recuperação da atividade econômica e os choques na cadeia global levaram a inflação nos EUA ao seu nível mais alto desde 1982!

E os preços estão subindo há algum tempo. O banco central dos EUA manteve sua mensagem de que a inflação era transitória na maior parte de 2021 até o final do ano passado, quando finalmente reconheceu que poderia durar mais do que o esperado. Na sua reunião de dezembro do ano passado, o Fed finalmente sinalizou que seus membros veem as taxas de juros subindo a partir de 2022, do nível atual de 0-0,25%.

E, na última reunião em janeiro, o Federal Reserve indicou que deve elevar a taxa básica de juros americana já em março com o presidente, Jerome Powell, sinalizando que o comitê estaria disposto a aumentar os juros em todas as reuniões até o final do ano pra conter a inflação.

Como resultado, o mercado, que começou o ano esperando ao redor de 3 subidas em 2022, agora já espera entre 5 a 7 subidas, com alguns analistas apostando em uma alta de 0,5p.p. de uma vez ao invés do 0,25p.p. que geralmente o Fed sobe. O mercado então começou a precificar essa alta de juros por meio das taxas de juros dos títulos do governo americano, as chamadas Treasuries. As taxas de juros dos títulos de 2, 5 e 10 anos subiram para os níveis mais altos vistos desde o início da pandemia. Em particular, o título de 10 anos (o famoso Treasury de 10 anos) chegou a ultrapassar dos 2,0% pela primeira vez desde o início da pandemia.

E o aumento das taxas de juros de longo prazo, como é o caso da Treasury de 10 anos, está levando as ações de tecnologia a sofrer mais do que os outros setores.

A razão disso é que as empresas de tecnologia são ações de crescimento, ou seja, grande parte do crescimento de lucros dessas empresas ainda vão vir no futuro. Isso significa que o mercado espera que a maior parte do retorno de empresas como Apple, Amazon e Microsoft ainda não foi materializada e seja obtida daqui a muitos anos. Pra “trazer” esse crescimento para o presente, os analistas usam uma taxa de juros de referência – que á a taxa de juros de longo prazo, ou o Treasury de 10 anos. Essa taxa, por sua vez, tem uma relação inversão com o valor presente das companhias. Portanto, esse aumento da taxa do Treasury de 10 anos que temos visto significa um desconto no valor justo dessas ações.

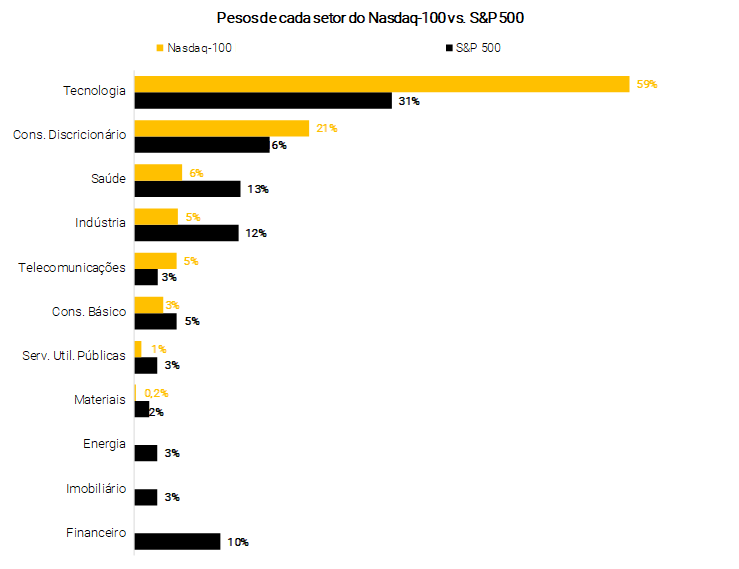

Em outras palavras, quando as taxas sobem, esses ganhos futuros tornam-se menos valiosos no dinheiro de hoje. E como o Nasdaq-100® é um índice que tem maior peso em empresas de tecnologia (de crescimento) do que o S&P 500, ele vem sofrendo mais com o aumento dos rendimentos dos títulos do Tesouro.

Ainda assim, acreditamos que vale ter exposição ao Nasdaq-100® devido a:

1. Maiores retornos de longo prazo, mas com volatilidade semelhante ao S&P 500

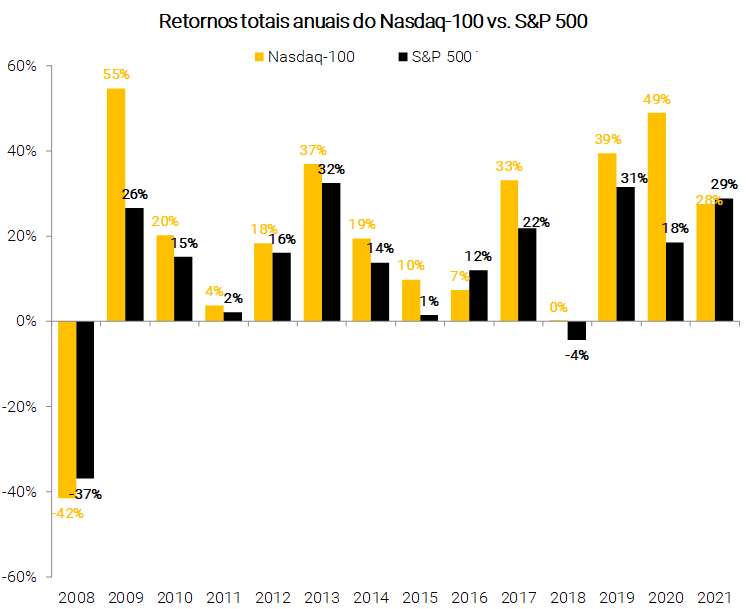

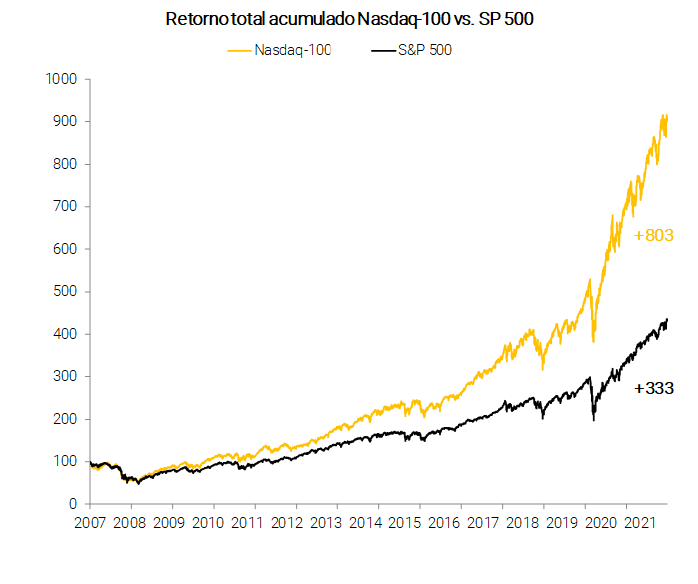

O Nasdaq-100® e o S&P 500 são dois dos índices de ações mais populares nos EUA. O primeiro está fortemente alocado em indústrias de forte desempenho, como Tecnologia, Consumo Discricionário e Saúde, que ajudaram, em 2020, a recuperação mais forte do Nasdaq-100® após a crise da Covid-19, e que, em meados de abril, já havia atingido níveis vistos no início do ano. Olhando para um horizonte de tempo mais longo, a Nasdaq-100® também superou o S&P 500 em 11 dos últimos 14 anos, inclusive em mais de 30% no ano de 2020. Além disso, os retornos totais acumulados de 2008 a 2021 foram de 801% para Nadaq-100® – mais que o dobro dos retornos de 332% para o S&P 500.

Dada a forma como a tecnologia está influenciando o mundo e tornando as empresas mais eficientes, é mais do que provável que essa tendência continue avançando.

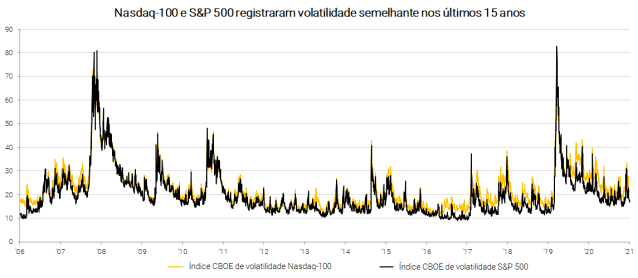

E mesmo com a grande exposição que o Nasdaq-100® possui em Tecnologia e maiores retornos no índice em relação ao S&P 500, a volatilidade histórica de ambos os índices foi muito semelhante durante o mesmo período.

2. Mais inovações em empresas quem pertencem ao Índice Nasdaq-100®

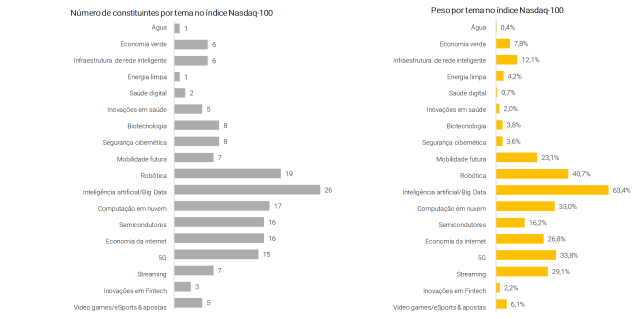

Outro fator extremamente atrativo no Nasdaq-100® é a presença de empresas mais inovadoras no índice, incluindo maior exposição a temas de crescimento estrutural de longo prazo como energia verde, biotecnologia, segurança cibernética, entre outros.

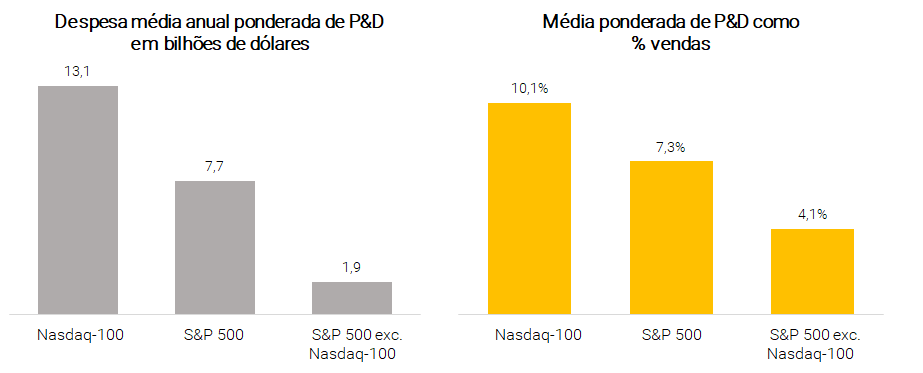

As empresas do Nasdaq-100® gastam, em média, quase o dobro em Pesquisa e Desenvolvimento (P&D – um fator chave de inovação e crescimento econômico) em comparação com as companhias do S&P 500; 77 empresas do Nasdaq-100 atualmente também fazem parte do S&P 500. Calculando P&D como porcentagem das vendas, nos últimos 12 meses, as empresas do Nasdaq-100® tiveram uma média de 38% acima do S&P 500.

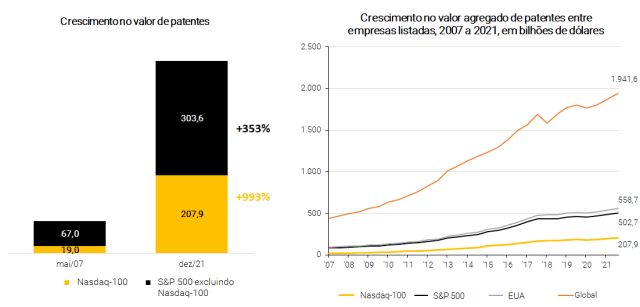

Quando se trata de crescimento de ativos intangíveis, as empresas que atualmente compõem o Nasdaq-100® aumentaram o valor de suas patentes em quase dez vezes desde maio de 2007, contra ao redor de 3,4 vezes em todas as empresas listadas em todo o mundo. O crescimento geral do S&P 500 foi de quase cinco vezes, mas, excluindo a contribuição das empresas que fazem parte de ambos os índices, o crescimento fica apenas em cerca de 5,5x. O crescimento global excluindo os EUA foi de apenas 3x. Além disso, 62 empresas do Nasdaq-100® (representando 85,6% do peso do índice) recentemente registraram patentes em uma ou mais das 35 principais áreas de Tecnologia Disruptiva, como Inteligência Artificial, Energia Limpa ou Blockchain.

3. Exposição a importantes temas de investimentos inexistentes no Brasil

O Índice Nasdaq-100® oferece, em um único investimento, a exposição em temas de crescimento de longo prazo. Abaixo, mostramos temáticas que são quase inacessíveis pela Bolsa brasileira. Enquanto alguns dos temas abaixo podem ser acessados por investimentos individuais em ações internacionais (BDRs) ou ETFs temáticos, Nasdaq-100® oferece uma exposição significativa para vários dessas oportunidades estruturais em um “pacote” único.

4. Metodologia transparente

A composição do Nasdaq-100® é 100% baseada em regras e composta por 101 papéis emitidos pelas 100 das maiores empresas não-financeiras listadas na Bolsa de Valores da Nasdaq. Em comparação, o S&P 500 acompanha o desempenho das 500 maiores empresas listadas nas bolsas dos Estados Unidos e seus componentes são selecionados por um comitê.

Devido à diferença dessas duas metodologias, sendo o S&P 500 mais subjetivo, podemos ter um impacto significativo, principalmente em empresas de alto crescimento.

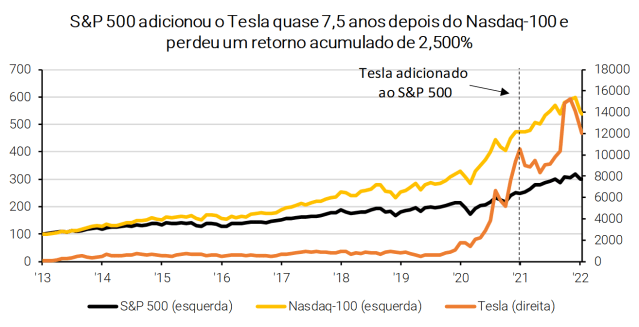

Um dos eventos mais recentes e importantes foi a inclusão da Tesla (TSLA34) em ambos os índices. A fabricante de veículos elétricos foi incluída como constituinte do S&P 500 em dezembro de 2020 – quase 7,5 anos após ser adicionada ao Nasdaq-100®. Durante o período, o preço das ações valorizou cerca de 2.500%, o que significa que os investidores que não investiram na Nasdaq-100®, e portanto teriam exposição a esse forte crescimento, perderam uma valorização significativa.

Conclusão

No curto a médio prazos, podemos ver mais volatilidade nos índices dos EUA, em particular no Nasdaq-100®, impulsionado pelo setor de tecnologia, devido ao discurso cada vez mais duro do banco central americano em relação à retirada de estímulos monetários. No longo prazo, ainda acreditamos nos benefícios de diversificação de ter investimentos internacionais, especialmente para investidores brasileiros que tendem a estar pouco alocado em ativos não-domésticos. O mercado brasileiro é fortemente voltada para os setores de commodities e financeiros, e, consequentemente, contém uma exposição muito pequena a temas estruturais de longo prazo que são oferecidos pelo Nadaq-100®.

Para ter exposição às empresas inovadoras do Nasdaq-100®, temos o ETF NASD11 (em Dólar, sem proteção cambial USD/BRL) e o Fundo Trend NASDAQ (em Reais, com proteção cambial USD/BRL) que replicam o retorno do índice NASDAQ-100 e têm investimento mínimo a partir de R$ 10,00 e R$ 100,00 respectivamente.

Nasdaq® is a registered trademark of Nasdaq, Inc. The information contained above is provided for informational and educational purposes only, and nothing contained herein should be construed as investment advice, either on behalf of a particular security or an overall investment strategy. Neither Nasdaq, Inc. nor any of its affiliates makes any recommendation to buy or sell any security or any representation about the financial condition of any company. Statements regarding Nasdaq-listed companies or Nasdaq proprietary indexes are not guarantees of future performance. Actual results may differ materially from those expressed or implied. Past performance is not indicative of future results. Investors should undertake their own due diligence and carefully evaluate companies before investing. ADVICE FROM A SECURITIES PROFESSIONAL IS STRONGLY ADVISED.

© 2022. Nasdaq, Inc. All Rights Reserved.

Gostou do conteúdo? Nos avalie abaixo:

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)