Passado o momento mais agitado da divulgação de resultados do 1º trimestre de 2022 nos EUA, em que mais de 70% do valor de mercado do S&P 500 já reportou os seus números, vemos que a temporada caminha no curso esperado: a surpresa é positiva, mas menos positiva. Há uma desaceleração do crescimento dos lucros frente os trimestres anteriores. Entre os principais nomes, o destaque fica para as gigantes de tecnologia. As famosas FAANGs têm passado por um movimento de correção frente (i) ao aumento das taxas de Tesouro nos EUA; e (ii) a perspectiva de desaceleração do crescimento. Apesar do momento desfavorável para o setor, é importante avaliar o micro de cada empresa para entender se essa correção seria uma oportunidade de entrada para um investimento de longo prazo.

Resumo da divulgação de resultados do 1º trimestre de 2022 nos EUA

► Até a última quarta-feira (04/05), 391 empresas do S&P 500 divulgaram seus resultados. Nomes de grande peso na composição do índice, como as gigantes de tecnologia, reportaram na semana passada. Assim sendo, a soma dessas 391 empresas representa mais de 70% do valor de mercado do S&P 500.

► Das companhias que já divulgaram até agora, 79% apresentaram lucros acima das expectativas, considerando o consenso da Bloomberg. A surpresa agregada é de 4,0%, com destaque para os setores de Materiais e Consumo Básico, que apresentaram respectivamente números 9,7% e 8,4% acima do esperado. Na ponta oposta, o setor de Consumo Discricionário foi a principal decepção, com resultados 30,0% abaixo do esperado, impactado principalmente por empresas ligadas ao lazer e turismo.

► Em relação a receita, a superação veio 2,2% acima do consenso, com 67% das companhias apresentando números acima do esperado. Nessa linha, os principais destaques foram Energia e Materiais, reportando receita 5,2% e 3,5% acima do esperado, respectivamente. Por outra lado, o setor de Comunicações apresentou resultados praticamente em linha com o consenso.

► Em termos de crescimento, a receita subiu 14,1% em comparação com o mesmo período do ano anterior. Se essa taxa de expansão se mantiver, será o quinto trimestre consecutivo que a receita cresce acima de 10% na comparação anual.

► Enquanto isso, os lucros crescem 6,6%. Esse crescimento mostra uma desaceleração frente aos trimestres do último ano, que é explicada por uma base de comparação mais alta, com o crescimento excepcional dos lucros no primeiro trimestre de 2021, e um cenário macroeconômico menos favorável. Dentre os setores, Consumo Discricionário e Financeiro representaram as maiores quedas, com lucros caindo -41,7% e -21,4% respectivamente, sendo que a Amazon foi o maior detrator do crescimento de lucros do S&P 500, segundo o FactSet. Enquanto o destaque positivo, como era esperado, está sendo o setor de Energia. A indústria de Óleo e Gás apresentou o maior crescimento de lucros, acima de 200%, em um contexto favorável surfando os altos preços do petróleo.

Atenção para as gigantes de tecnologia, resultados trazem dúvidas sobre o ritmo de crescimento

As gigantes de tecnologia, conhecidas pelo acrônimo FAANGs (Facebook, Amazon, Apple, Netflix e Google), trouxeram muitas alegrias para investidores do mundo todo na última década. Ganhou dinheiro quem capturou através da valorização das ações o crescimento dessas companhias, que passaram de startups para gigantes em poucos anos. A precificação dessas ações também chamou a atenção ao longo dos últimos 10 anos. Nomes como Amazon e Netflix chegaram a ser negociados a mais de 100x o valor de seus lucros por ação (Preço/Lucro), enquanto a média do S&P 500 na última década é próxima a 17x. Mas, se o otimismo com esses nomes já vinha desacelerando desde o fim do ano passado, os resultados do 1º trimestre reforçaram as preocupações.

Temos acompanhado um noticiário mais negativo para as empresas de tecnologia desde o início de 2022. As FAANGs mais a Microsoft, que representam juntas quase 25% do valor de mercado do S&P 500, são responsáveis por mais de 50% da queda do índice no ano, segundo a casa de análise americana Bespoke Investment Group. Em fevereiro, o Facebook reportou um resultado abaixo das expectativas no último trimestre de 2021, mostrando estagnação no número de usuário. Nesse dia, as ações da empresa sofreram a maior perda de valor diário da história. As ações da Netflix também caíram 35% quando a empresa divulgou os números do 1º trimestre de 2022, e anunciou que, pela primeira vez em uma década, havia perdido assinantes. Vemos essas quedas no preço das ações no gráfico de Preço/Lucro, em que o múltiplo dessas companhias mostram um movimento de correção.

Lembrando que, quanto menor a relação de Preço/Lucro, a ação está mais “barata”, tanto uma relação ao seu histórico quanto comparando com ações do mesmo setor.

O que explica a queda das ações de tecnologia?

Além dos fatores micro de cada empresa, que você encontrará detalhes nos comentários sobre cada nome, pontuamos dois fatores macro que têm impactado o setor:

1. O aumento das taxas do Tesouro dos EUA, que diminuem o valor presente dos lucros futuros

Empresas de tecnologia são teses de crescimento, que tem a valorização das ações pautadas no aumento futuro dos lucros. Logo, esse é um dos setores mais impactados pelo aumento dos juros dos títulos de longo prazo nos Estados Unidos. Para saber mais sobre o tema, leia a nossa revisão do preço-alvo do S&P 500.

Por que juros mais altos impactam negativamente a Bolsa?

O “valor justo” das empresas é calculado a partir da geração de caixa no futuro. Pra “trazer” esse crescimento para o presente, os analistas usam uma taxa de juros de referência – que á a taxa de juros de longo prazo, ou o Treasury de 10 anos. Essa taxa, por sua vez, tem uma relação inversa com o valor presente das companhias. Portanto, esse aumento da taxa do Treasury de 10 anos que temos visto significa um desconto maior no valor justo dessas ações. Em outras palavras, quando as taxas sobem, esses ganhos futuros tornam-se menos valiosos no dinheiro de hoje.

2. Perspectiva de desaceleração do crescimento

Como dissemos, o sucesso da tese do setor de tecnologia está muito associado ao crescimento das empresas. O que é cada vez mais desafiador a medida que a base de comparação aumenta, combinado com um cenário menos favorável, em que é esperado uma desaceleração do crescimento econômico.

A própria Apple, que é o único membro do grupo que está superando o S&P 500 em 2022, é difícil argumentar que a maior empresa do mundo é uma ação em crescimento. Sua receita saltou durante a pandemia dado o contexto “ficar em casa”, mas, no atual ano fiscal, as vendas devem crescer apenas 8% e continuar a desacelerando, pelo menos até 2024, de acordo com estimativas da Bloomberg. Na divulgação de resultados, a Apple foi uma das poucas empresas do setor que surpreendeu positivamente o mercado, mas ainda assim alertou sobre uma possível desaceleração nos próximos períodos.

Segundo a Bloomberg, a Amazon e o Google são as únicas FAANGs que ainda podem ser consideradas empresas em crescimento. É esperado um aumento da receita nesse ano fiscal de 15% e 18% respectivamente para os nomes. De maneira geral, o sentimento que ficou dessa temporada de resultados sobre o setor foi menos otimista, já esperando uma desaceleração do crescimento nos próximos períodos.

Vale a pena investir no setor?

Levantados as principais razões que têm impactado a performance das ações, fica claro que o momento para o setor não é favorável. O ciclo de aumento de juros nos Estados Unidos ainda está no início e, por ora, não temos clareza de nenhum fator macro que deva beneficiar as empresas de tecnologia. Entretanto, vale pontuar que muitas delas passaram por uma correção interessante nos últimos meses. Avaliando os múltiplos da Meta, por exemplo, hoje a ação negocia a um Preço/Lucro menor que o S&P 500. Logo, apesar do momento desfavorável para o setor, é importante avaliar o micro de cada empresa para entender se essa correção seria, na verdade, uma oportunidade de entrada para um investimento de longo prazo.

Veja abaixo os comentários sobre os resultados do 1º trimestre por empresa.

Ações da Meta (NASDAQ: FB, BDR: FBOK34) disparam após surpresa nos lucros: A big tech reportou seus resultados no período pós-mercado com uma receita de US$ 27,9bi vs. US$ 28,1bi, em linha com o esperado; o lucro por ação foi de US$ 2,72 vs. US$ 2,56, superando em 6,3% as estimativas. O bom resultado foi fruto de uma recuperação no volume de usuários ativos diariamente de 1,93 bilhões para 1,96 bilhões, o que contribuiu para uma melhora do sentimento do mercado após a contração deste número no trimestre anterior, e uma surpresa positiva no faturamento por usuário (US$ 9,54 vs. US$ 9,50 esperados). Já a sua divisão voltada ao metaverso, Reality Labs, foi responsável por apenas US$ 695 milhões da receita total da companhia e registrou um prejuízo líquido de US$ 2,96bi. O Facebook também reduziu suas projeções de despesas para 2022, de US$ 90-95bi para US$ 87-92bi, ainda assim o maior catalisador para o crescimento dos gastos deverá ser o investimento na divisão do metaverso.

Contudo, apesar das surpresas positivas, a companhia pontuou que o cenário macroeconômico está impactando seus negócios, uma vez que os anunciantes pausaram muitas campanhas após o início da guerra entre Rússia e Ucrânia. Ainda assim, a empresa acredita que possui uma vantagem competitiva sobre seus competidores e conseguirá se sobressair neste momento de incertezas. Por fim, a Meta estima que seu faturamento será entre US$ 28-30 bilhões no próximo trimestre, um número levemente abaixo do consenso de US$ 30,6bi.

Ação da Apple (NASDAQ: AAPL, BDR: AAPL34) cai após empresa alertar sobre possível restrições de oferta: A Apple reportou resultado, com a receita totalizando US$ 97,3 bilhões, acima dos US$ 94,0 bilhões estimados pelo consenso, enquanto o lucro por ação (LPA) também surpreendeu, sendo reportado US$ 1,52 vs US$ 1,42 estimados. Apesar do crescimento de quase 9% da receita, as ações da Apple caíram quase 4% nas negociações estendidas depois que o CFO da companhia alertou sobre os desafios no trimestre atual, incluindo restrições de oferta que podem prejudicar as vendas em até US$ 8 bilhões. O aumento de receita, de 8,59% no ano a ano, mostra um forte crescimento e contraria as preocupações dos investidores com a deterioração do ambiente macroeconômico que afeta a demanda por smartphones e computadores de última geração.

A receita com a divisão de smartphones cresceu mais de 5% durante o trimestre, gerando mais evidências de que o modelo atual do iPhone 13 está vendendo bem. Tim Cook, CEO da Apple, disse que o negócio do iPhone teve um trimestre de sucesso em vendas para os chamados switchers, ou pessoas que anteriormente tinham um telefone Android, mas decidiram comprar um iPhone. Entretanto, o CEO corroborou com as preocupações colocadas por Luca Maestri, CFO da Companhia, que alertou sobre vários desafios no trimestre atual, incluindo restrições de oferta que podem prejudicar as vendas entre US$ 4 bilhões e US$ 8 bilhões. A gigante da tecnologia também alertou que a demanda na China estava sendo prejudicada pelos bloqueios relacionados ao Covid. Tim Cook, acrescentou que a empresa “não está imune” aos desafios da cadeia de suprimentos.

Além disso, a Apple disse que seu conselho de administração autorizou US$ 90 bilhões em recompras de ações, mantendo seu ritmo como a empresa pública que mais gasta comprando suas próprias ações. Ela gastou US$ 88,3 bilhões em recompras em 2021, de acordo com a S&P Dow Jones Indices. A gigante tech também aumentou seu dividendo em 5%, para 23 cents por ação. Para os próximos resultados, a Apple não forneceu uma previsão – a empresa não divulga orientação oficial de receita desde fevereiro de 2020, citando incertezas ligadas à pandemia.

Ações da Amazon (NASDAQ: AMZN, BDR: AMZO34) caem com perspectiva fraca de crescimento: A gigante do e-commerce divulgou uma receita de US$ 116,4bi vs US$ 116,3bi, em linha com o esperado, resultando em um prejuízo por ação de US$ -7,56 vs. um LPA de US$ 8,36 projetados pelo mercado. A empresa registrou uma perda de US$ 7,6bi em seu investimento na Rivian depois que as ações da empresa de veículos elétricos perderam mais da metade de seu valor no trimestre. Isso resultou em uma perda líquida total de US$ 3,8bi. Além disso, a receita da Amazon aumentou +7% durante o primeiro trimestre, em comparação com a expansão de +44% no mesmo período do ano passado, marcando a taxa mais lenta para qualquer trimestre desde a Bolha da Internet em 2001 e o segundo período consecutivo de crescimento de um dígito.

A companhia tem enfrentado uma série de desafios econômicos, incluindo inflação crescente, custos mais altos de combustível e mão de obra, problemas na cadeia de suprimentos global e a pandemia em andamento. Para compensar alguns desses custos, a Amazon, no início de abril, introduziu uma sobretaxa de 5% para alguns de seus vendedores nos EUA, a primeira taxa desse tipo em sua história. No entanto, a unidade de computação em nuvem da Amazon continua performando bem. A receita da Amazon Web Services aumentou +36,5% em relação ao ano anterior, para US$ 18,4bi, acima dos US$ 18,3bi projetados por Wall Street. Por fim, as previsões do segundo trimestre sugerem que o crescimento pode cair ainda mais, para entre +3% e +7% em relação ao ano anterior. A Amazon disse que projeta receita neste trimestre de US$ 116bi a US$ 121bi, abaixo da estimativa média de analistas de US$ 125,5bi.

Resultados da Netflix (NYSE: NFLX, BDR: NFLX34) são abalados pela perda de assinantes: A Netflix informou seus resultados, com uma receita de US$ 7,87bi vs. US$ 7,93bi, e um LPA de US$ 3,53 vs. US$ 2,91 projetados pelo mercado. A empresa disse que a suspensão de seu serviço na Rússia e o encerramento de todas as assinaturas pagas russas resultaram na perda de 700.000 assinantes. Excluindo esse impacto, a empresa disse que teria visto 500.000 adições líquidas durante o trimestre mais recente. A Netflix também citou a crescente concorrência dos recentes lançamentos de streaming de empresas tradicionais de entretenimento, bem como o compartilhamento desenfreado de senhas para a recente estagnação das assinaturas pagas. A empresa estima que, além de seus 222 milhões de domicílios pagantes, o acesso está sendo compartilhado com mais de 100 milhões de domicílios adicionais por meio do compartilhamento de contas.

Olhando para os conteúdos originais, em um esforço para continuar ganhando participação no mercado, a Netflix aumentou seus gastos com conteúdo. Para pagar por isso, aumentou os preços de seu serviço. A empresa disse que essas mudanças de preço estão ajudando a aumentar a receita, mas foram parcialmente responseis pela perda de 600.000 assinantes nos EUA e Canadá durante o trimestre mais recente. Olhando para o futuro, a Netflix ofereceu uma previsão sombria, prevendo que perderia 2 milhões de assinantes, apesar do retorno de séries tão esperadas como “Stranger Things” e “Ozark” e a estreia do filme “The Grey Man”, estrelado por Chris Evans e Ryan Gosling.

Alphabet (NASDAQ: GOOGL, BDR: GOGL34) reporta resultados mais fracos que o esperado: A Alphabet, controladora do Google, reportou seus resultados do primeiro trimestre do ano, com uma receita de US$ 56,0bi vs. US$ 56,1bi projetados pelo mercado, o LPA (lucro por ação) foi de US$ 24,62 vs.US$ 25,91 esperados pelos analistas, uma surpresa negativa de -5,0%. A companhia mostra uma desaceleração em relação ao crescimento de 34% de receita no primeiro trimestre de 2021, quando a economia estava reabrindo da pandemia. A receita de anúncios do YouTube no trimestre ficou aquém das expectativas dos analistas, US$ 6,9bi vs. US$ 7,4bi esperados. O site de vídeos foi um dos beneficiados da pandemia, quando os usuários estavam principalmente em casa. O resultado abaixo das expectativas também ocorre quando o TikTok captura uma fatia crescente do mercado de vídeos de mídia social. Contudo, o CEO Sundar Pichai disse na teleconferência que o concorrente do TikTok do YouTube chamado Shorts agora tem 30 bilhões de visualizações diárias, o dobro da quantidade de visualizações no trimestre anterior e quatro vezes mais do que no ano anterior.

O negócio de nuvem do Google se destacou no trimestre, crescendo 44% e superando as estimativas à medida que maiores empresas transferem suas cargas de trabalho de seus próprios data centers. No entanto, a divisão ainda está perdendo dinheiro, relatando uma perda operacional de US$ 931 milhões, em comparação com US$ 974 milhões um ano antes. Por fim, a Alphabet disse que seu conselho de administração autorizou US$ 70bi em recompras de ações, um grande avanço em relação à autorização de US$ 50 bilhões do ano passado e à autorização de US$ 25bi em 2019. O anúncio na terça-feira é uma aceleração significativa na estratégia da empresa controladora do Google de devolver capital aos acionistas por meio de recompras de ações. A big tech disse que levaria em conta o preço das ações, bem como as condições de mercado ao decidir quando recomprar suas ações.

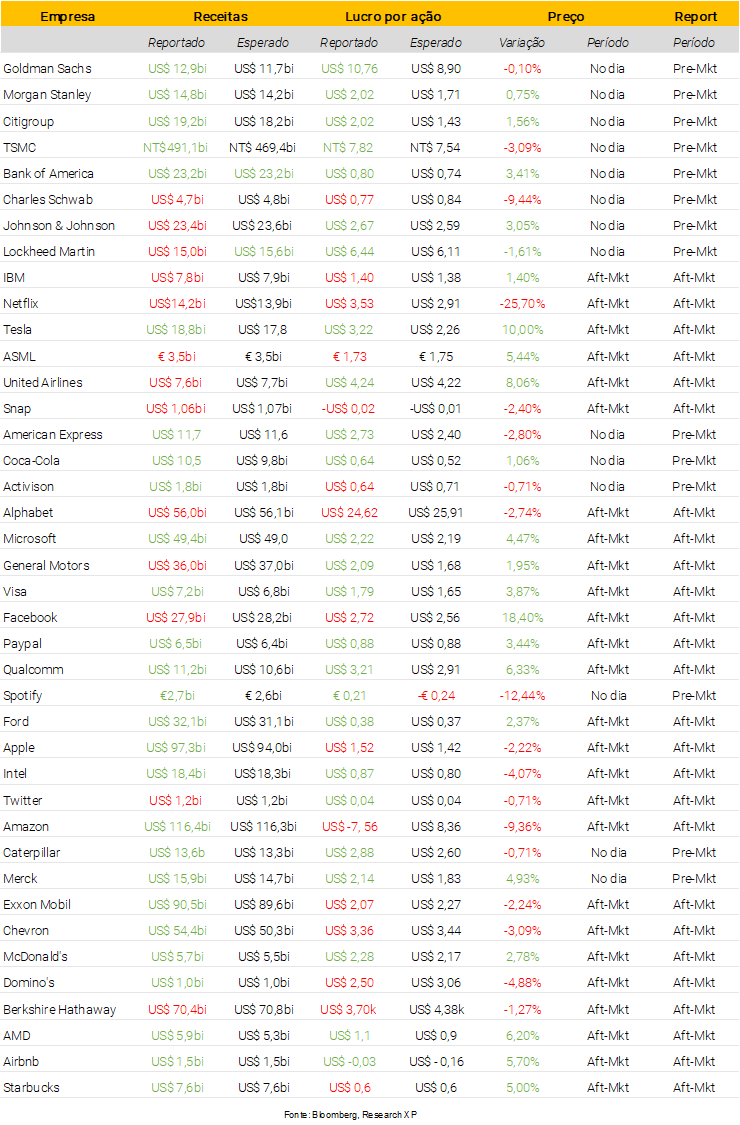

Dados consolidados das empresas internacionais

Abaixo, mostramos os destaques financeiros das principais empresas do S&P 500 e outras companhias internacionais, comparando a expectativa dos analistas e o resultado publicado. Além disso, mostramos a reação do mercado após a divulgação dos números.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)