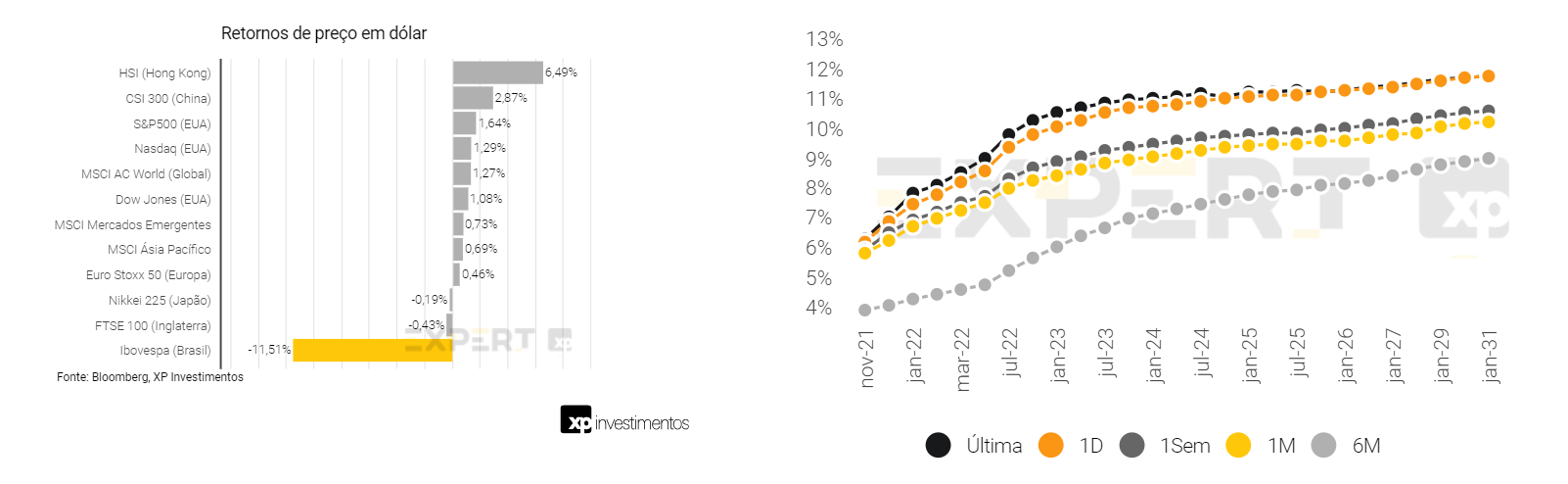

Essa não foi uma semana nada fácil para o investidor brasileiro. A Bolsa brasileira caiu -7,3% em Reais e quase -12% em Dólares. Para se ter uma ideia da magnitude dessa queda, apenas um mercado entre os principais índices no mundo caiu mais do que isso no ano todo, e foi a bolsa de Hong Kong (Hang Seng), que cai -12,9% no ano de 2021 até agora.

Rodei uma enquete no meu Twitter e Instagram essa semana com a seguinte frase: “O Brasil me obriga a_____”. Obtive mais de 400 respostas únicas, e as mais comuns foram “beber”, “mudar de país”, “investir globalmente”, “ter caixa sempre”, “comprar Bitcoin” entre outras. A minha resposta seria diferente: “O Brasil me obriga a rever as minhas convicções sempre”.

Em relação às respostas dos meus seguidores, elas indicam que o investidor brasileiro está querendo investir mais internacionalmente, o que é uma tendência estrutural e necessária. Além disso, ter caixa é sempre uma necessidade a todos os perfis de investidores, tanto para aproveitar movimentos de queda, quanto estar preparado para adversidades com uma reserva de emergência.

Em relação ao Bitcoin, os dados do Banco Central mostram que os brasileiros compraram US$ 4 bilhões em criptomoedas apenas em 2021, e já possuem um estoque de US$ 50 bilhões – o que representa 3x a mais que o estoque de ações americanas detidas por brasileiros. Dada a forte apreciação do Bitcoin e outras criptomoedas, que chegaram nas máximas históricas essa semana, dá para dizer ao menos que a semana não foi tão ruim para uma parte dos investidores brasileiros.

A Bolsa reflete o estresse no mercado de juros e câmbio

Voltando aos principais mercados, a semana horriblis não teve somente a Bolsa caindo -7%, mas também uma forte elevação nos mercados de Dólar-Real para acima de R$5,75 (fechando a semana em R$5,65) e dos juros futuros (CDI), que chegaram a subir 1,15% e subiram acima de 12% ao ano nos vértices mais longos, como o Janeiro/2031, com elevadas preocupações fiscais.

As notícias da flexibilização no teto de gastos foram muito mal recebidas pelo mercado. Apesar do valor anunciado de R$ 30 bilhões excedentes ser pequeno frente ao tamanho do orçamento do governo, a mudança nas regras vigentes via a PEC dos Precatórios sugere ao mercado que esses gastos extras não devem parar por aí.

Ou seja, o mercado passou a enxergar que, na prática, não existe mais o teto de gastos. De agora em diante, o entendimento do mercado é que quaisquer despesas extras que ficarem acima do limite do teto de gastos poderão ser flexibilizadas da mesma maneira. Em relação ao programa temporário, como o governo anunciou, isso também não foi algo que o mercado comprou, pois um governo que começará um mandato em 2023 dificilmente extinguirá um programa social temporário no seu primeiro ano de mandato. Por isso a elevação das taxas de juros após 2022-2023.

Novas projeções Macro refletem o novo equilíbrio: mais inflação, mais juros, menor crescimento

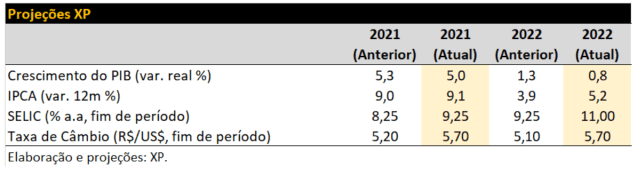

Dessa forma, a nossa equipe de Macroeconomia, liderada por Caio Megale, revisou as projeções para o Brasil em 2021 e 2022. Segundo eles, a regra constitucional do teto de gastos, principal norte de controle das despesas públicas, terá menor efetividade daqui para frente. Diante disso, a percepção de risco dos agentes de mercado subiu consideravelmente nos últimos dias, pressionando ativos financeiros e deteriorando as perspectivas da economia.

Revisamos então as projeções de PIB para baixo, e juros e inflação para cima. O Brasil caminha a passos largos para retornar ao equilíbrio Macroeconômico do passado, onde gastos fiscais elevados geravam uma inflação endêmica no país, exigindo que o Banco Central elevasse a taxa de juros a patamares de dois dígitos para tentar controlar a inflação. Dessa forma, as condições financeiras pioram para as famílias (custo do crédito sobe) e para os empresários, que passam a investir menos, levando a uma deterioração clara no crescimento econômico do país.

Não era de se imaginar que o Brasil mudaria de regime fiscal tão rapidamente após a aprovação do teto de gastos em 2016, que possibilitou a uma queda estrutural nos juros brasileiros para níveis próximos a países do primeiro mundo. Mas esse cenário hoje não parece mais ser o cenário base, infelizmente.

Enquanto os juros elevados trazem muitas oportunidades ao investidor obter altos retornos na renda fixa e com baixo risco, eles também são deletérios para a economia e para as empresas, que são o motor de crescimento do país.

Não adianta dourar a pílula

Em suma, não adianta “dourar a pílula”. O que aconteceu essa semana é preocupante, sim. Eliminar, na prática, o arcabouço fiscal em um ano pré-eleitoral é um grande risco adiante, apesar do valor inicial “parecer pequeno”, e das contas fiscais atualmente estarem melhores que o esperado. Grande parte da melhora da relação dívida/PIB brasileira para cerca de 80% vem por conta da forte alta da inflação, que elevou o denominador (PIB nominal). Além disso, algo que os economistas terão que debater é como o Brasil fará o serviço dessa dívida. Com uma dívida bruta total federal próxima de R$7,0 trilhões, juros de 12% ao ano e IPCA +5-6% trarão uma despesa de juros anual acima de R$600 bilhões por ano (20x o gasto extra de R$30 bilhões).

A Bolsa brasileira, apesar de seguir com baixos múltiplos e com histórias “Micro” das empresas muito sólidas, ficou refém desse forte aumento de juros de mercado que observamos esse ano. Os juros reais medido pelos títulos NTN-B, subiram de 2,8% no início do ano para IPCA +5,2% atualmente. Os juros nominais de longo prazo, medidos pelo contrato futuro do DI para Janeiro/2031, subiram de 7,2% para 12,1% ano hoje, um aumento de +5 pontos percentuais.

O aumento de juros impacta a Bolsa brasileira de 4 maneiras:

- Aumento do custo de dívida das empresas: as empresas que precisam emitir novas dívidas, ou que têm dívidas atreladas ao CDI, terão que pagar taxas muito mais elevadas para isso. Empresas mais alavancadas tendem a pagar CDI +4-5%, e logo estarão arcando com um custo de dívida próximo ou acima de 15% ao ano. Isso deve levar a revisões negativas nas estimativas de lucros para as empresas pelo mercado, para 2022 e anos adiante.

- Aumento do custo de capital das empresas: os modelos de avaliação do mercado (valuation) consideram o custo de capital de longo prazo como uma premissa relevante para se chegar ao “valor justo” daquela ação. Dessa forma, esse forte aumento de +5 pontos percentuais nas taxas de juros de longo prazo têm um impacto diretamente negativo sobre o valor justo das ações. As ações que têm o seu valor mais próximo da perpetuidade – como as ações de crescimento – tendem a sofrer bastante, além das ações de empresas alavancadas.

- Disputa por fluxo de investimentos: a Renda Fixa voltou a ser uma opção atrativa para os investidores. Títulos pré-fixados pagando 12% ao ano em 5 anos garantem um retorno de quase 80% no período, com baixo risco. Já os títulos atrelados à inflação pagando IPCA +5-6% ao ano protegem o investidor de uma escalada na inflação. Por isso que muitos investidores têm sacado seus investimentos em fundos e na Bolsa para migrar para a Renda Fixa. Mas atenção, essa classe de ativo também tem risco, pois o índice IPCA pode sofrer pressões por alterações em momentos de inflação alta, como vimos em governos passados, além da marcação a mercado negativa caso os juros de mercado continuem subindo. Ou seja, comprar esses títulos é recomendado apenas para quem não pretende sacar esses recursos antes do vencimento.

- Menor demanda dos consumidores: os juros altos também levarão a uma contração da demanda, como comentamos acima. Um outro ponto preocupante é o alto nível de endividamento das famílias. Segundo dados do Banco Central, as famílias brasileiras já comprometem 60% da sua renda com serviço da dívida, o maior valor da série histórica. Mesmo sem considerar os financiamentos imobiliários — um crédito mais “saudável” por ser de longo prazo — o endividamento é recorde: 37%. Até julho do ano passado, este patamar nunca tinha superado 30% (Fonte: O Globo). Juros voltando a subir para dois dígitos e endividamento das famílias em nível recorde é uma estatística para ficar de olho.

Dito isso, o que fazer?

O cenário adiante se deteriorou, não há como negar isso. O cenário de “juros baixos” por mais tempo não é mais o que está sendo precificado pelo mercado, e caso perdure, trará efeitos negativos, como mencionamos acima.

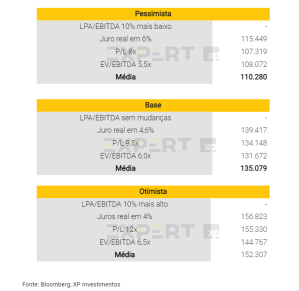

Dito isso, a Bolsa brasileira já é o índice com a pior performance no ano no mundo (-19% em dólares). O indicador de Preço/Lucro de 12 meses adiante do Ibovespa em 8,0x já é o menor desde 2008. O prêmio de risco que a Bolsa paga hoje e relação à Renda Fixa (“Equity Risk Premium“) no Brasil já está em 7%, bem acima da média histórica de 4,9%. Em 106 mil pontos, a Bolsa já caiu abaixo do cenário “Pessimista” que havíamos traçado no Raio-XP de setembro.

Ou seja, já há muita notícia negativa precificada nos ativos brasileiros no momento. Vender Bolsa agora é corroborar com o cenário que as condições irão se deteriorar ainda mais adiante. Apesar de não ser impossível, o preço das ações brasileiras já recuou a níveis bastante atrativos. Provavelmente por isso que continuamos vendo um forte fluxo de entrada de investidores estrangeiros na Bolsa, apesar do Macro mais turbulento. Só no mês de Outubro as entradas líquidas de estrangeiros na B3 já somam R$ 11,5 bilhões.

Seguimos com as nossas 3 principais teses na Bolsa: 1) Commodities – que continuam sendo uma boa proteção contra inflação mais alta e valorização do dólar, 2) Histórias de crescimento secular – empresas que dependem menos do ambiente Macro e são capazes de entregar crescimento apesar de um cenário de crescimento mais desafiador pela frente, e 3) Oportunidades de boas empresas a preços atrativos – para os investidores com horizonte de longo prazo, existem muitas oportunidades a preços atrativos no momento, como Banco do Brasil, Multiplan, e várias outras.

Momentos de crise como o atual exigem que tenhamos cautela – com controle de exposição a risco e diversificação – mas também que possamos olhar para eles pelas oportunidades que nos trazem de fazer bons investimentos a preços mais atrativos.

Se você ainda não tem conta na XP Investimentos, abra a sua!