O mercado imobiliário nos últimos anos tem ganhado destaque entre os brasileiros, principalmente porque tem se mostrado um mercado rentável. E para quem não tem muito dinheiro para investir o CRI é uma boa alternativa.

Mas o que significa essa sigla? O CRI nada mais é do que a abreviação de Certificado de Recebíveis Imobiliários. O produto financeiro foi criado no país em 1997 como uma alternativa para quem quer ter liquidez e segurança ao acessar o mercado imobiliário.

Com o simulador XP você cuida melhor do seu dinheiro. Simule e invista de acordo com o seu perfil!

Até então, o sistema de habitação no país tinha somente a poupança como principal fonte dos recursos que baseavam as operações de crédito imobiliário. Então, os valores a serem recebidos pelos imóveis (também conhecidos como recebíveis) foram securitizados por meio da Lei 9.514. Isso facilitou a criação de garantias com a alienação de imóveis.

Com isso, os Certificados de Recebíveis Imobiliários foram criados como promessas de pagamentos em dinheiro, principalmente em prazos mais longos.

Para explicar os detalhes deste tipo de aplicação, continue a leitura e saiba mais sobre como funcionam os CRIs.

Carteira Renda Fixa

Invista em renda fixa com assertividade. Acesse nosso relatório e confira as dicas dos nossos experts.

Preencha seus dados e faça o download!

O que é o Certificado de Recebíveis Imobiliários (CRI)?

Como já explicamos no início deste artigo, os CRIs são títulos de renda fixa de crédito privado que representam a promessa de um pagamento futuro referente a imóveis. Tratam-se de títulos lastreados em créditos imobiliários, representativos de parcelas de um direito creditório.

Neste caso, o investidor de CRI ajuda a financiar o mercado imobiliário ao antecipar os créditos que serão recebidos pelo setor.

O instrumento permite que exista, por parte de instituições financeiras que possuem lastro imobiliário, a possibilidade destas capitalizarem recursos no mercado financeiro à vista, securitizando fluxos de recebíveis de médio e longo prazos.

Os CRIs só podem ser emitidos por companhias securitizadoras de créditos imobiliários, as quais NÃO fazem o papel de devedoras na operação.

O ativo deverá ser registrado em sistema de registro e de liquidação financeira de ativos autorizados a funcionar pelo Banco Central do Brasil.

As principais vantagens do registro oficial são a possibilidade de controlar o volume de títulos emitidos e de facilitar a negociação eletrônica.

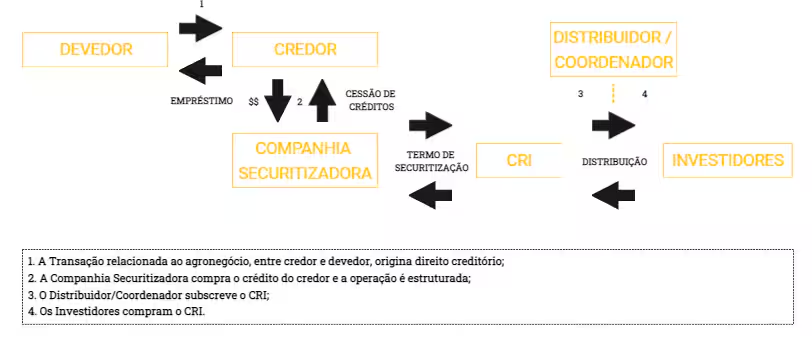

Para facilitar o entendimento, vamos explicar:

- Primeiro, a construtora lança as unidades dos empreendimentos imobiliários(condomínios, casas, apartamentos e etc) que serão construídas.

- Depois, para financiar as obras e entregar os imóveis no prazo estipulado, a construtora contrata uma empresa securitizadora. É ela que vai “empacotar” as parcelas dos compradores em sua totalidade, antecipando o pagamento à construtora ou incorporadora.

- A securitizadora faz isso ao transformar as dívidas dos compradores em títulos de crédito – e são nesses títulos que os investidores de CRI podem colocar o dinheiro.

Veja no infográfico o fluxo de transações e aplicações em CRI.

Agora ficou mais fácil entender como os CRIs são criados. Mas então, como é que os investidores se beneficiam?

Assim como os demais títulos de renda fixa, os Certificados de Recebíveis Imobiliários oferecem uma rentabilidade por esse investimento

Isso significa que o investidor vai ter o valor investido acrescido de um rendimento extra em um determinado período.

E essa taxa adicional pode ser recebida no vencimento da aplicação (geralmente em prazos mais longos) ou de forma periódica (se assim o título permitir).

Principais tipos de estrutura de CRI

- Pulverizado: o risco está atrelado a uma carteira de crédito de diversos devedores (mutuários). Podem ser lastro ou garantia de operações, contratos de compra e venda de unidades residenciais ou de loteamento. Também podem ser securitizados fluxos de aluguel de pontos comerciais, como em shopping centers ou lajes corporativas.

- Corporativo: contratos que possuem uma empresa como principal devedora. É possível dividir ainda em diversas subcategorias, dentre elas Desimobilização (Sale and Lease-Back) e Construção Customizada (Built-to-Suit).

Rentabilidade do CRI

Quando falamos em títulos de renda fixa, estamos falando em uma rentabilidade relativamente previsível. Ou seja, quando você compra um título de CRI, já sabe como será calculada a rentabilidade.

De forma geral, esse tipo de investimento paga uma taxa prefixada que é conhecida já na compra. Além disso, pode ocorrer também o acréscimo da variação de um índice como a inflação ou o CDI.

Em momentos de taxa de juros baixa como o que estamos vivendo, investimentos prefixados ou atrelados à inflação tendem a ser interessantes. Caso invista em um CRI atrelado à inflação, você não perderá poder de compra, garantindo ganhos reais.

Como os termos variam de título para título, é preciso ficar atento às condições das emissões antes de fazer o investimento.

Há um investimento mínimo?

Não existe um valor mínimo aplicado aos investimentos em CRI. Embora boa parte das emissões sejam de títulos que variam de R$ 5 mil a R$ 20 mil, há ainda alternativas mais acessíveis.

Isso quer dizer que com apenas R$ 1 mil, por exemplo, já é possível investir em um CRI.

Guia prático do Imposto de Renda 2025

Tudo o que você precisa saber para não errar na declaração do Imposto de Renda 2025: as principais mudanças nas regras, documentos necessários e um passo a passo completo para facilitar sua declaração.

Preencha o formulário e faça o download do material!

Tributação: taxas e impostos do CRI

A boa notícia para os investidores é que os rendimentos dos Certificados de Recebíveis Imobiliários são isentos de imposto de renda e também de IOF para pessoas físicas.

Isso quer dizer que a taxa apresentada no momento da compra dos títulos já é líquida. Ou seja, não terá nenhum tipo de desconto – nem mesmo de taxa de administração.

É importante ressaltar que apesar de isento, é preciso declarar o CRI no Imposto de Renda. Veja como:

Declarar saldo

- Acesse a aba “Bens e Direitos” e procure pelo grupo “04 – Aplicações e Investimentos”

- Selecione o código “03 – Títulos isentos de tributação”, informe o saldo do ano declarado e as demais informações, como nome e CNPJ da instituição financeira.

Declarar rendimentos

A declaração dos rendimentos é realizada na aba “Rendimentos Isentos e não Tributáveis”.

- Nesta parte da declaração, você precisa escolher o código 12 – “Rendimentos de cadernetas de poupança, letras hipotecárias, letras de crédito do agronegócio e imobiliário (LCA e LCI) e certificados de recebíveis do agronegócio e imobiliários (CRA e CRI)”;

- Depois, é preciso informar se os rendimentos são provenientes do titular da conta ou de um dos dependentes declarados, o nome e o CNPJ da instituição que você investe e, claro, preencher o valor dos rendimentos nos campos indicados.

Para pessoa jurídica, os rendimentos seguem a tabela regressiva:

- 22,5% até 180 dias corridos;

- 20,0% entre 181 e 360 dias corridos

- 17,5% entre 361 e 720 dias corridos;

- 15,0% após 720 dias corridos.

Formas de remuneração

As formas mais usuais de remuneração dos CRIs são:

- % do CDI, preferível em tendência de aumento de juros;

- CDI + spread, preferível em tendência de queda de juros;

- Índices de preços (ex: IPCA), preferível a investidores de longo prazo, que buscam preservação de patrimônio;

- Taxa prefixada; preferível após ciclo de alta de juros. Neste tipo de título, o investidor sabe a rentabilidade na hora da aplicação, sendo determinado o quanto receberá no vencimento.

Os CRIs podem também ser indexados ao dólar (USD).

Prazos e liquidez do CRI

Ideais para perfis moderados e agressivos que não visam rendimentos no curto prazo, os CRIs são vistos como títulos de longo prazo.

Podem variar de 2 a 10 anos – com algumas alternativas que chegam a até mesmo 15 anos. Geralmente, não permitem o resgate antecipado – não com a garantia da rentabilidade prometida no ato da compra.

Por isso, a liquidez não é imediata. Isso significa que não é uma boa alternativa para quem pode precisar do dinheiro no curto prazo.

É claro que o investidor pode pedir o resgate do dinheiro antecipadamente, mas há um risco grande de que o retorno esperado não ocorra na venda no mercado secundário.

Riscos do CRI e desvantagens

Os Certificados de Recebíveis Imobiliários são considerados investimentos moderados. Isso porque possuem risco de liquidez e de crédito maiores do que as aplicações de renda fixa mais conservadoras, como CDB, LCI e LCA.

No caso da liquidez, o risco vem por conta da possibilidade de dificuldade de venda dos títulos no mercado secundário. Já com relação ao risco de crédito, o principal ponto a ser observado é que, ao contrário da LCI, não há a proteção do Fundo Garantidor de Créditos, o FGC.

No caso do CRI, o risco de calote não diz respeito à quebra da securitizadora emissora do papel, mas sim de os devedores dos financiamentos imobiliários não pagarem as dívidas.

Quer ter um conforto maior em relação aos investimentos em CRI? Verifique a classificação dada pelas agências de rating e avalie qual investimento oferece a melhor relação risco-retorno.

Garantias do CRI

Os CRIs não são necessariamente garantidos, porém podem contar com garantias como:

- Alienação fiduciária de terras agrícolas;

Cessão fiduciária de direitos creditórios;

- Penhor agrícola da produção;

- Fiança;

- Aval;

- Outros.

Comparação: CRI ou LCI?

Assim como o CRI, a LCI (Letra de Crédito Imobiliário) também é um investimento de renda fixa que financia o mercado imobiliário e tem a isenção de Imposto de Renda como principal benefício.

A diferença aqui tem a ver com o emissor do título. Enquanto as LCIs são emitidas por bancos e, por isso, contam com a proteção do FGC, os CRIs são emitidos por securitizadoras e não têm essa garantia.

Outro fator que diferencia os dois tipos de investimentos é o prazo, já que os CRIs tendem a ter um prazo mais longo que as LCIs.

Isso implica ainda que a liquidez é menor, mas a rentabilidade tende a ser maior – funcionam geralmente de forma inversamente proporcional.

Em resumo, por que investir em CRI?

Agora que você já sabe o que são os Certificados de Recebíveis Imobiliários, fica mais fácil avaliar se são uma boa alternativa de investimento.

Por contarem com prazos maiores, os CRIs tendem a oferecer uma rentabilidade maior no longo prazo.

Se o seu objetivo é a diversificação de carteira, invista em CRI e aproveite você também para investir no mercado imobiliário.

Abra sua conta na XP e conte com a ajuda dos nossos assessores para investir em CRI.

Para mais informações, assista ao Expert Talks sobre Imposto de Renda:

Se você ainda não tem conta na XP Investimentos, abra a sua!