Nesse relatório, nós discutimos a nossa expectativa para todos os resultados da nossa cobertura nesse terceiro trimestre (3T21), explorando as tendências de cada segmento assim como as companhias que devem ser os destaques (e estarem na vitrine) dessa temporada de resultados.

Esperamos uma temporada de resultados mistos para o varejo, já que devemos ver uma desaceleração do crescimento em todo o setor, porém com alguns pontos positivos. Embora tenhamos visto o 2T como um ponto de inflexão em termos de comportamento de consumo dada a flexibilização das restrições da Covid-19 e vacinação mais ampla, as incertezas macroeconômicas combinadas com um menor crescimento do PIB e maiores taxas de juros representam um desafio para a retomada do consumo. Além disso, a maioria das empresas enfrentarão uma base de comparação difícil no terceiro trimestre, com destaque para o e-commerce e o varejo alimentar.

Esperamos resultados mistos para as varejistas tradicionais, uma vez que a incerteza do cenário macro e a deterioração da renda devem pesar na recuperação do consumo. As varejistas focadas em classes mais altas devem ser o destaque no segmento, pois devem apresentar resultados sólidos tanto em termos de crescimento de receita quanto de rentabilidade, o que esperamos que continue no quarto trimestre. Vemos a Arezzo e o Grupo Soma como os principais destaques positivos.

As farmácias devem apresentar resultados sólidos, mas em desaceleração, uma vez que as empresas agora enfrentarão uma base de comparação com o reajuste de preços de 2020, enquanto a lucratividade deve cair T/T, uma vez que os custos dos estoques estão agora em linha com os preços dos medicamentos. Vemos RD como o destaque positivo e a d1000 como o destaque negativo.

Quanto ao e-commerce, devemos ver uma desaceleração sequencial de crescimento devido à forte base de comparação vs. 2020. As empresas devem reportar um crescimento A/A no canal online, porém desacelerando em relação aos trimestres anteriores, devido à base de comparação de 2020. Além disso, esperamos ver a rentabilidade pressionada devido a um cenário macro mais desafiador, juntamente com custos crescentes e um custo por clique mais alto por conta do aumento da competição.

Finalmente, esperamos ver tendências semelhantes ao 2T21 para o varejo alimentar, com os resultados dos supermercados sendo pressionados por bases de comparação difíceis, especialmente no varejo não alimentar, com a recuperação do consumo fora de casa também sendo um desafio. No entanto, o canal do atacarejo deve permanecer sólido, pois (i) a inflação alta favorece a mudança para uma alternativa de canal mais barata, (ii) não possui a base difícil de comparação do segmento não alimentar, e (iii) o canal B2B deve acelerar com a reabertura e vacinação mais ampla. Assim, acreditamos que o Assai deve se destacar positivamente no segmento, com o Pão de Açúcar sendo o destaque negativo.

Consumo discricionário

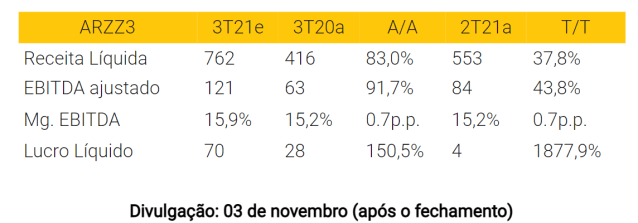

Arezzo (ARZZ3) – Compra

Esperamos outro bom trimestre à medida que os resultados continuam se recuperando com a reabertura, vacinação mais ampla e retomada das confraternizações. Estimamos que a receita líquida cresça 83% A/A (+73% vs. 3T19) devido a uma recuperação sequencial no desempenho das marcas e no varejo físico. Quanto à rentabilidade, estimamos que a margem bruta permaneça em níveis sólidos (em 51,7%, alta de 6,9p.p. A/A), devido ao impacto positivo da Reserva no mix, enquanto a margem EBITDA deve ficar em 15,9% (+0,68p.p. vs. 2T20 e +0,74p.p. A/A) devido aos investimentos contínuos de marketing da empresa. Por fim, estimamos um lucro líquido de R$70 milhões (vs. R$28 milhões no 3T20).

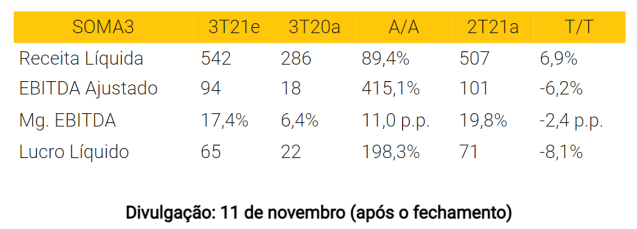

Grupo Soma (SOMA3) – Compra

Estimamos bons resultados para o Grupo Soma (ex-Hering) com vendas líquidas crescendo 89% A/A (ou +58% vs 3T19) devido a um sólido desempenho de novas coleções juntamente com um efeito positivo da flexibilização nas restrições da Covid-19. A margem bruta deve apresentar uma ligeira pressão vs. 3T19 (-0,3p.p.) e -2,9p.p. A/A, principalmente por um efeito de custo de matéria prima (em 66,9%), enquanto a recuperação das lojas físicas e menores despesas com marketing devem contribuir com níveis controlados de despesas operacionais, beneficiando a margem EBITDA que deve expandir na comparação anual, para 17,4%. Por fim, estimamos um lucro líquido de R$65 milhões. Esperamos que a Hering comece a ser incorporada ao resultado deste trimestre a partir de setembro, mas não incluímos os seus números nesta prévia.

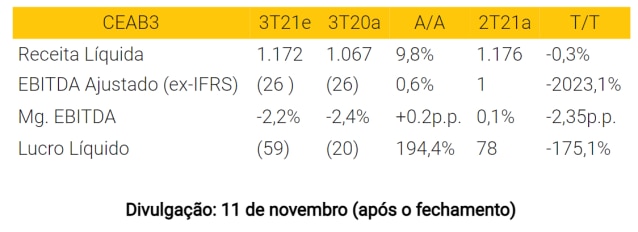

C&A (CEAB3) – Compra

Esperamos mais um trimestre de resultados pressionados, com vendas líquidas crescendo 9,8% A/A devido a flexibilização das restrições da Covid-19 e melhor fluxo de clientes nas lojas, embora deve permanecer estável T/T (-0,3%) e abaixo o 3T19 (-5,6%). Em termos de lucratividade, estimamos um trimestre difícil para a categoria Fashiontronics (margem bruta -8p.p. A/A), que deve ser compensada pela maior participação da categoria de vestuário no mix, apresentando uma expansão de margem (+0,8p.p. A/A). Em relação ao EBITDA, esperamos ver um desempenho estável A/A e uma pressão T/T para -R$26 milhões dados os custos de ocupação mais elevados com a reabertura de lojas, enquanto a margem EBITDA deve ficar estável A/A. Por fim, estimamos um prejuízo líquido de R$59 milhões.

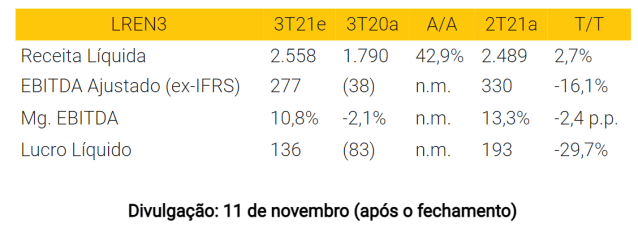

Lojas Renner (LREN3) – Neutro

Esperamos ver uma recuperação sequencial nos resultados da Renner com vendas crescendo 43% A/A e +20% vs. 3T19 impulsionadas pela flexibilização das restrições da Covid, um forte (e longo) desempenho de inverno e boa aceitação de sua nova coleção. A rentabilidade do varejo deve seguir pressionada devido aos altos custos e aos investimentos da empresa em seu ecossistema, porém melhorando em relação ao trimestre anterior, com uma margem bruta em 53% (-1p.p. vs. 3T19) e margem EBITDA em 9% (-4p.p. vs. 3T19). Em relação a Realize, estimamos uma recuperação gradual no trimestre com um EBITDA positivo de R$68 milhões. Como resultado, estimamos um EBITDA ajustado consolidado de R$277 milhões, com uma margem de 10,8% (-5,1p.p. vs. 3T19), enquanto o lucro líquido deve ficar em R$136 milhões.

Vivara (VIVA3) – Compra

Esperamos resultados sólidos da Vivara, com vendas líquidas crescendo 25% A/A, já que a demanda permanece bastante resiliente. A lucratividade deve permanecer estável, embora a margem bruta deva cair A/A, uma vez que a empresa concentrou a maior parte dos lançamentos de novas coleções e aumentos de preços no 3T20, tornando-se uma difícil base de comparação. Quanto à margem EBITDA, estimamos que se mantenha estável A/A em termos de alavancagem operacional. Por fim, esperamos um lucro líquido de R$50 milhões (+37,5% A/A).

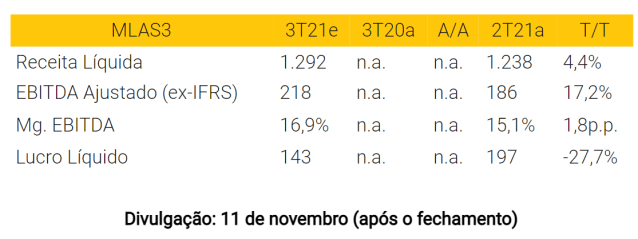

Multilaser (MLAS3) – Compra

Esperamos um trimestre sólido, com receita líquida de R$1,3bi, +4% T/T, com a rentabilidade melhorando T/T, reflexo do uso de créditos fiscais que foram postergados no 2T. Como resultado, estimamos uma margem bruta de 32,8% (+0,6p.p T/T) e uma margem EBITDA de 16,9% (+1,8p.p T/T). Por fim, estimamos um lucro líquido de R$143mi.

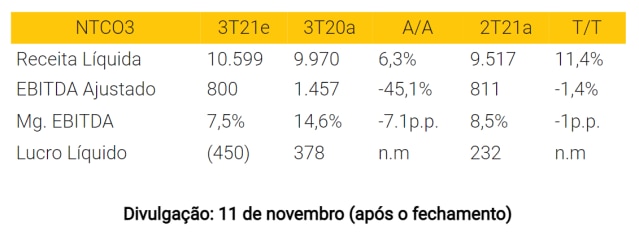

Natura (NTCO3) – Compra

Esperamos resultados mistos para a Natura&Co. uma vez que devemos ver uma pressão de margens devido a maiores custos de matéria prima e de frete, enquanto o cenário macro no Brasil continua sendo um desafio e o tráfego de clientes nas lojas permanece abaixo dos níveis de 2019 para a TBS (The Body Shop) e Aesop. Entretanto, esperamos que as sinergias continuem sendo capturadas, o que pode parcialmente compensar a dinâmica de margem mais difícil. Com isso, estimamos uma receita líquida de R$10,6bi (+6,3% A/A), reflexo de um ambiente macroeconômico mais difícil, performance das lojas ainda abaixo de 2019 e uma forte base de comparação devido ao incidente cibernético em 2020, que postergou as vendas do 2T para o 3T. Em termos de rentabilidade, esperamos uma queda de margem bruta de 0,4p.p A/A, devido aos maiores custos de matéria prima, frete e ao real depreciado, enquanto a margem EBITDA Ajustada (sem os custos de transformação) deve vir em 7,5% (-7,1 p.p A/A), uma vez que a companhia represou gastos discricionários e se beneficiou de auxílios governamentais relacionadas ao custo de ocupação das lojas no 3T20. Por fim, esperamos um prejuízo líquido de R$450mi, negativamente impactado pela variação não caixa da dívida dolarizada da companhia.

Farmácias

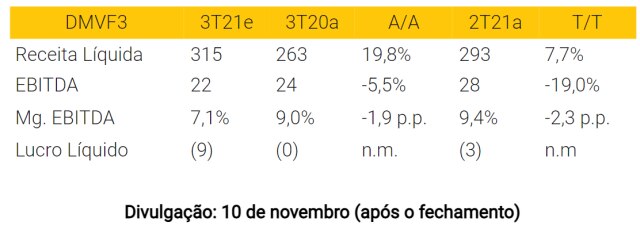

d1000 (DMVF3) – Compra

Esperamos que a d1000 reporte resultados mistos, com a receita bruta crescendo 20% A/A, impulsionadas por uma recuperação no tráfego de clientes nas lojas físicas e expansões aceleradas de lojas. No entanto, a lucratividade deve ser pressionada, uma vez que a empresa adotou uma estratégia mais promocional na categoria de medicamentos RX para impulsionar a demanda nas lojas (levando a uma margem bruta de 29,8%, -2,2p.p. A/A) e as despesas pré-operacionais das novas lojas devem pressionar a margem EBITDA (-1,9p.p. A/A) No entanto, observamos que este é um efeito temporário, dado que o tempo de maturação de lojas é de 6 meses. Por fim, estimamos um prejuízo líquido de R$9 milhões.

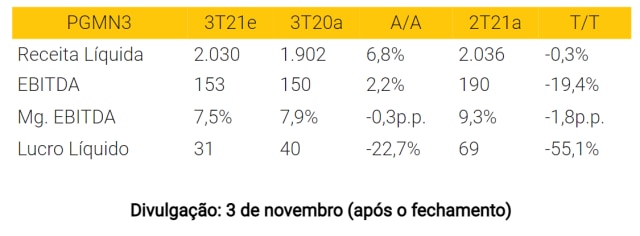

Pague Menos (PGMN3) – Compra

Pague Menos deve reportar resultados sólidos, com vendas mesmas lojas (SSS) crescendo 6,3% A/A (+5,7% para lojas maduras), levando a receita bruta a crescer 7% A/A. Do lado da lucratividade, esperamos uma expansão da margem bruta de + 0,9p.p. A/A, conforme as iniciativas internas da empresa (como maior penetração da marca própria, gestão de fornecedores e novas estratégias de preços) continuam a produzir resultados. Por outro lado, projetamos uma pressão de margem EBITDA de 0,3p.p. A/A principalmente devido às despesas pré-operacionais de lojas, uma vez que a empresa acelerou as inaugurações no trimestre. Por fim, estimamos um lucro líquido de R$31 milhões.

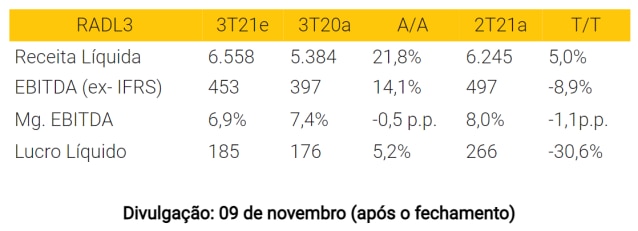

RD (RADL3) – Neutro

Esperamos que a RD registre outro conjunto de resultados sólidos, com vendas mesmas lojas (SSS) crescendo 15% A/A (+10% para lojas maduras), implicando em um crescimento de receita líquida de 22% A/A, mesmo em uma base de comparação mais normalizada. Quanto à lucratividade, esperamos uma margem bruta de 27,6% (-0,2p.p. A/A), enquanto a margem EBITDA deve cair 0,5p.p. A/A, já que os investimentos da empresa na frente digital continuam. Por fim, estimamos um lucro líquido de R$185 milhões.

Ecommerce

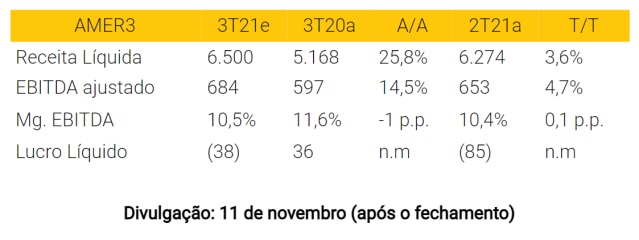

Americanas S.A (AMER3) – Compra

Esperamos que a Americanas registre um crescimento de GMV (Volume Bruto de Mercadoria) total de até 26% A/A, principalmente impulsionado pelo GMV online +32% A/A (para ambos 1P e 3P), já que categorias como smartphones e itens de cauda longa compensam a desaceleração da demanda por produtos de linha branca e eletrônicos (por exemplo, TVs e notebooks). Para as lojas físicas, estimamos que o GMV aumente 8% A/A, com vendas mesmas lojas em +6,0%, uma vez que o fluxo de clientes nesse canal permanece abaixo dos níveis pré-pandemia. Em termos de rentabilidade, esperamos uma margem EBITDA consolidada de 10,5% (-1p.p. A/A) devido às iniciativas promocionais e à consolidação da Ame Digital. Por fim, estimamos um prejuízo líquido consolidado de R$38 milhões.

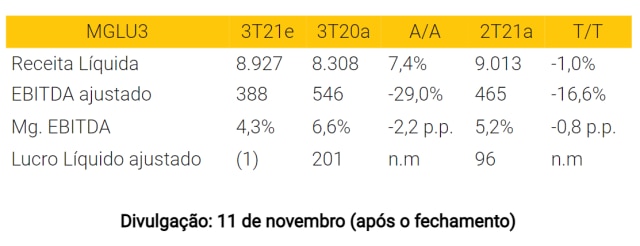

Magazine Luiza (MGLU3) – Neutro

Esperamos um trimestre forte para a Magalu, com um crescimento do GMV total de +12% A/A, refletindo a performance do GMV online em +21% A/A, com o 1P crescendo +7,5% e 3P em +60%, mesmo frente à base de comparação mais difícil de 2020 (+148% A/A no 3T20). Enquanto isso, as lojas físicas devem reportar vendas mesmas lojas negativas em -7,3%, impactadas pela alta da inflação e demanda ainda fraca, mas ainda esperamos uma receita bruta 13% acima vs. 2019. Quanto à rentabilidade, esperamos uma pressão de margem bruta de 0,9p.p A/A, devido a maiores custos, enquanto a margem EBITDA deve vir em 4,3% (-2,2p.p A/A), impactadas por maiores despesas com marketing digital em meio ao cenário competitivo mais desafiador. Por fim, esperamos um lucro líquido próximo ao equilíbrio.

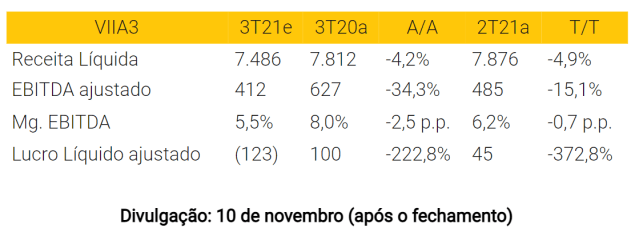

Via Varejo (VIIA3) – Neutro

Esperamos que a Via reporte um crescimento de GMV (Volume Bruto de Mercadoria) total de 1,7% A/A, impulsionado principalmente pelo GMV online +29% A/A, com 1P crescendo 6% A/A (vs. 12% no 2T21) e 3P crescendo 125% (vs. 85% no 2T21). Enquanto isso, o GMV das lojas físicas devem cair 18% A/A, já que a empresa fechou mais de 100 lojas nos últimos 12 meses, enquanto as vendas online das lojas habilitadas (“Me chama no zap”) são contabilizadas como GMV online. Em termos de lucratividade, esperamos uma queda na margem bruta e EBITDA em 0,3p.p. e -0,7p.p. A/A, respectivamente, devido ao ambiente mais competitivo.

Supermercados

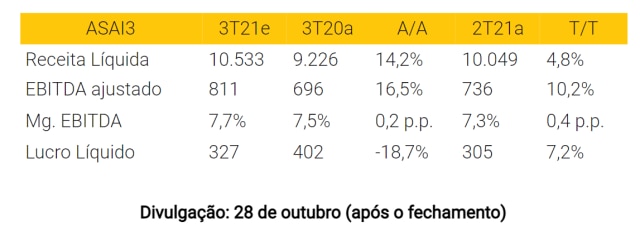

Assaí (ASAI3) – Compra

Esperamos ver mais uma rodada de resultados sólidos neste trimestre, sendo o destaque no setor de varejo alimentar. Estimamos que a receita líquida cresça 14% A/A, mesmo com uma base de difícil comparação no 3T20, impulsionada por um crescimento vendas mesmas lojas de 4,6% A/A, maturação de novas lojas e maiores investimentos em marketing na campanha de aniversário da empresa. Além disso, esperamos que a empresa abra mais de 20 lojas no quarto trimestre, o que deve contribuir para a aceleração do crescimento de receita. Em termos de rentabilidade, esperamos que as margens permaneçam sólidas, com margem bruta crescendo 0,1p.p. em relação ao ano anterior e um aumento de margem EBITDA em 0,2p.p. A/A. Por fim, estimamos um lucro líquido de R$327 milhões (-19% A/A) devido a maiores resultados financeiros e impostos.

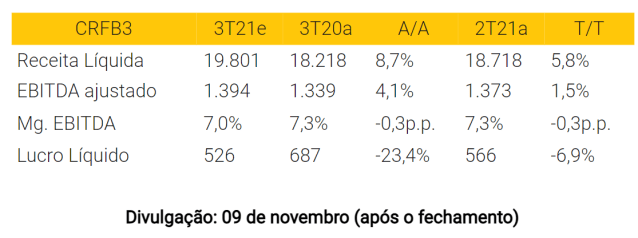

Carrefour Brasil (CRFB3) – Neutro

Esperamos que o Atacadão (atacarejo) continue sendo o destaque no resultado do Carrefour nesse trimestre. O Carrefour divulgou os dados preliminares das suas vendas hoje (19/out) com receita bruta subindo 8% A/A uma vez que o atacarejo cresceu 14% (vendas mesmas lojas +3%) e varejo com caiu 8% A/A (vendas mesmas lojas de não alimentar -29% A/A e alimentar estável). O segmento de varejo continua sofrendo devido às fortes bases de comparações para o segmento não alimentar, juntamente com o efeito da retomada do consumo fora de casa. Nós estimamos que a margem bruta consolidada siga pressionada em 18,6% (-0,3p.p. A/A), com o atacarejo em 14,8% (-0,2p.p. A/A) por conta de iniciativas promocionais e o varejo em 23,8% (-2,3p.p. A/A) devido ao efeito negativo do programa de fidelidade e busca por marcas mais baratas por parte do consumidor devido à alta de inflação. Devemos ver a mesma dinâmica em termos de EBITDA, embora a margem EBITDA consolidada deva cair apenas 0,3p.p. A/A, fechando em 7%, devido a uma forte recuperação dos resultados do Banco CSF. Por fim, estimamos um lucro líquido de R$526 milhões (-23,4% A/A).

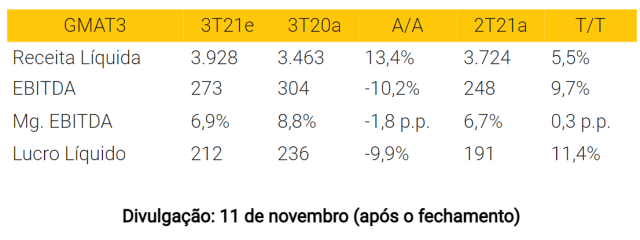

Grupo Mateus (GMAT3) – Compra

O Grupo Mateus deve registrar um crescimento de vendas líquidas de 13% A/A, apesar da base difícil de comparação (+47% A/A no 3T20) principalmente explicado pela expansão de lojas, uma vez que o crescimento do vendas mesmas lojas deve ser estável. A lucratividade deve permanecer pressionada, embora a margem bruta deva melhorar T/T, conforme a empresa repassa parte do aumento de preços para os consumidores, enquanto a margem EBITDA deve cair 1,8p.p. A/A devido às recentes adições à sua equipe de expansão e despesas pontuais resultantes da migração do centro de distribuição do Belém para o Santa Izabel do Pará. Como resultado, o lucro líquido deve cair 10% A/A, para R$212 milhões.

Pão de Açúcar (PCAR3) – Neutro

Esperamos outro trimestre de resultados fracos para o GPA, com a receita líquida estável em relação ao ano anterior, principalmente devido as bases de comparações difíceis e recuperação do consumo fora de casa. Para o GPA Brasil, estimamos vendas mesmas lojas em -5% A/A (vs. -10,5% no 2T21) levando a uma receita líquida de R$6,2 bilhões (-7% A/A) e EBITDA ajustado de R$357 milhões (-35% A/A). Quanto ao Grupo Éxito, estimamos uma receita líquida de R$5,7 bilhões (+ 7% A/A) e EBITDA ajustado de R$476 milhões (+ 9% A/A). Por fim, estimamos um prejuízo líquido consolidado de R$61 milhões.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)