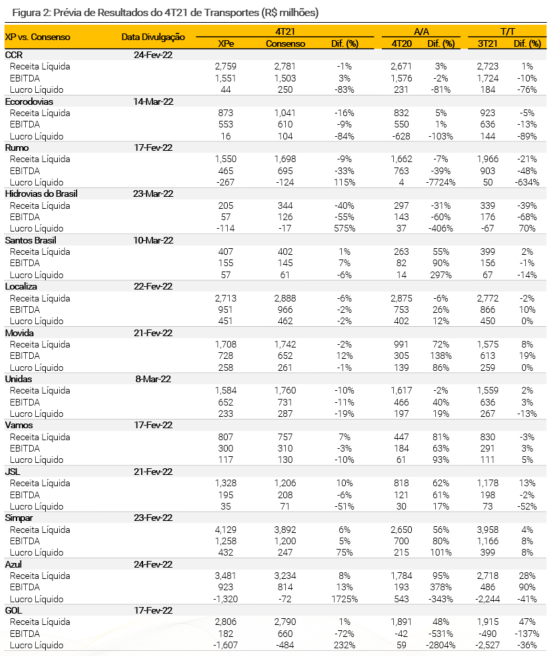

Destacamos: (i) uma evolução positiva no setor de Aluguel de Carros, com os três players listados continuando a apresentar fortes aumentos de preços no trimestre, seguindo a tendência liderada inicialmente pela Localiza (tarifa RaC +13% T/T em média para Localiza, Unidas e Movida). Acreditamos que isso ajuda a aliviar as preocupações do mercado em relação aos níveis de retorno do setor, devido ao forte aumento nos preços dos carros novos. No final das contas, vemos resultados ainda sustentados pelo forte impulso de Seminovos (possivelmente indicando uma alta em relação aos números do consenso de 2022); e (ii) um trimestre fraco para ferrovias/hidrovias, com resultados tanto da Rumo quanto da Hidrovias do Brasil prejudicados pelas fracas exportações de milho e altos preços do diesel (EBITDA -39% e -60% A/A, respectivamente). Ressaltamos que esse momento negativo deve ter algum impacto na perspectiva de preços para 2022, principalmente para a Rumo, embora os resultados de 2022 em diante devam melhorar significativamente em uma perspectiva normalizada para as exportações de grãos.

- Vamos (VAMO3 | Compra): Esperamos que os resultados do Vamos 4T21 reforcem o forte impulso de lucro da empresa, com base em: (i) forte crescimento da frota em suas operações de aluguel (principalmente em aluguel de caminhões), confirmando nossa visão otimista do grande potencial de mercado para aluguel de caminhões no Brasil (frota operacional média de caminhões +48% A/A, 5º aumento consecutivo no trimestre); e (ii) forte crescimento das receitas de concessionárias (receita líquida +36% A/A). Como consequência, esperamos que o EBITDA e o lucro líquido cresçam +63% A/A e 93% A/A, respectivamente.

- Localiza (RENT3 | Compra): Esperamos que a Localiza apresente bons resultados no 4T21 (prevemos que o EBITDA cresça 26% A/A para R$ 951 milhões). Os resultados devem seguir a tendência de: (i) volumes ainda reduzidos em Rent-a-Car (RAC) e Seminovos no contexto da atual crise de desabastecimento automotivo; compensado por (ii) tendências de preço positivas no RAC; e (iii) margem EBITDA forte [embora decrescente] de Seminovos, uma vez que os altos preços dos carros novos continuam a aumentar os preços dos carros usados (e menor depreciação efetiva).

- Movida (MOVI3 | Compra): Esperamos que a Movida apresente bons resultados no 4T21, com um importante passo positivo nos resultados em relação ao 3T21 (EBITDA +19% T/T). No lado do aluguel (RAC e Terceirização de Frotas), esperamos melhorias tanto em volumes (principalmente em Aluguel de Frotas; +27% T/T) quanto em preços (principalmente em RAC; +21% T/T, uma vez que as locadoras reprecificam seus produtos e ajustam mix para realidade atual do mercado). Quanto aos Seminovos, esperamos que a margem EBITDA continue próxima dos níveis máximos, uma vez que a alta nos preços dos carros novos continua elevando os preços dos carros usados (e os níveis efetivos de depreciação mais baixos). Projetamos um lucro de R$258 milhões, estável T/T).

- Unidas (LCAM3 | Compra): Esperamos que a Unidas apresente resultados sólidos no 4T21, com crescimento de lucro de 19% A/A (-13% T/T) refletindo: (i) uma sólida perspectiva de demanda para os segmentos RaC e Terceirização de Frotas; embora parcialmente compensado por (ii) pressão de custos e aumento das taxas de juros. Prevemos um alinhamento positivo de: (i) forte perspectiva de preços mantidas para o RAC (tarifas +11% T/T); (ii) continuidade de fortes volumes de Terceirização de Frotas (+28% A/A e +6% T/T); e (iii) perspectiva positiva para Seminovos, com margens em máximas históricas, uma vez que a alta nos preços dos carros novos continua impulsionando as vendas de carros usados (margem EBITDA em ~22%). Do lado negativo, esperamos aumentos de custos diversos pressionando as margens EBITDA de RaC e Terceirização de Frotas (-150bps e -250bps, respectivamente), com taxas de juros mais altas implicando a última linha (lucro líquido de ~R$ 233 milhões +19% A/A e -13% T/T).

- Rumo (RAIL3 | Compra): Esperamos um conjunto negativo de resultados para o 4T21, refletindo o impacto negativo da quebra da safra de milho do Brasil no ano passado e maiores custos relacionados ao combustível. A Rumo reportou volumes acima do esperado (apenas -2% A/A) e preços relativamente resilientes considerando a fraqueza no cenário de demanda (XPe -8% A/A). No entanto, em nossa opinião, esse desempenho de preço não foi suficiente para compensar os custos de combustível significativamente mais altos (preços do diesel +50% A/A). Dessa forma, esperamos um impacto significativo no resultado do EBITDA trimestral (-39% A/A; margem de 30% [-15,6p.p.]). Adicionalmente, esperamos que os contratos assinados durante o cenário de precificação negativo do 2S21 tenham um impacto persistente durante os resultados do 1S22.

- Hidrovias do Brasil (HBSA3 | Compra): Esperamos resultados fracos no 4T21 para a Hidrovias, refletindo uma combinação negativa de (i) quebra de safra de milho impactando os volumes transportados de grãos no Corredor Norte (-26% T/T), e (ii) piora das condições de navegabilidade ao longo do Corredor Sul, com níveis de calado impactando as perspectivas de receita e eficiência do segmento durante o 4T21. Prevemos um EBITDA ajustado de ~R$57 milhões, -60% A/A e -68% T/T, com margem de 27,8% impactada principalmente pelas dificuldades acima mencionadas ao longo do Rio Paraguai (níveis negativos de EBITDA no Corredor Sul).

- CCR (CCRO3 | Compra): Esperamos resultados neutros da CCR no 4T21, uma vez que o desempenho do tráfego em todos os segmentos da empresa (rodovias, mobilidade urbana e aeroportos) continua se recuperando dos impactos relacionados à pandemia, gerando receita líquida de ~R$ 2,8 bilhões (excluindo receita de construção) +3% e +1% A/A e T/T, respectivamente. Além disso, notamos uma evolução neutra do EBITDA em relação ao mesmo período do ano anterior (-2% A/A) e uma queda em relação ao trimestre anterior (-10% T/T), uma vez que as margens devem sofrer algumas pressões durante o 4T21 (margem EBITDA -2,8pp A/A). e -7,1pp T/T).

- Ecorodovias (ECOR3 | Neutro): Esperamos resultados neutros da Ecorodovias no 4T21, com desempenho de tráfego reportado de +7,4% vs. 4T19 (ou desempenho de tráfego comparável de +1% vs. 4T19) continuando a se recuperar da crise do COVID-19, enquanto a expiração da Ecovia Caminho do Mar e Ecocataratas devem conduzir contração de margem ao longo do 4T21 (concessões maduras com margens elevadas). Esperamos receita líquida (excluindo receita de construção) de R$ 870 milhões (+5% A/A e -5% T/T) e EBITDA de ~R$ 550 milhões estável em relação ao ano anterior e -13% T/T).

- Santos Brasil (STBP3 | Compra): Esperamos que a Santos Brasil apresente resultados operacionais neutros no 4T21, com gargalos na cadeia de suprimentos no setor de transporte marítimo impedindo que a empresa reporte números mais fortes. Esperamos (i) volumes estáveis no 4T21 vs, 3T21 (+8% A/A); e (ii) manutenção do cenário de preços positivo após as recentes renegociações de preços com os clientes da empresa. Como consequência, esperamos que a receita líquida cresça 55% A/A (+2% T/T), com EBITDA de R$ 155 milhões no 4T21 estável em relação ao 3T21 (+90% A/A).

- JSL (JSLG3 | Compra): Esperamos que a JSL apresente resultados neutros, com desempenho positivo de receita compensado por pressões de custos ao longo do 4T21. Na receita, esperamos (i) a consolidação total das recentes aquisições de Rodomeu, TPC e Marvel, e (ii) uma perspectiva sólida e contínua de crescimento orgânico para impulsionar o aumento da receita durante o trimestre (+62% A/A e +13 % T/T). Do lado negativo, esperamos que os recentes aumentos de custos impulsionem uma contração sequencial da margem EBITDA no 4T21 de 215bps T/T (em 14,7%), com efeitos nas divisões de ativos pesados e ativos leves.

- Simpar (SIMH3 | Compra): Esperamos que os sólidos resultados do 4T21 da Simpar reflitam uma combinação positiva de suas subsidiárias, com: (i) Vamos e Movida impulsionando o aumento do lucro A/A (~90% A/A), com base na contínua expansão da locação de frota para ambas e na manutenção de uma forte perspectivas para a divisão de Seminovos da Movida; e (ii) a pressão de custos da JSL compensou parcialmente o forte crescimento da receita da empresa de 62% A/A (lucro +17% A/A).

- Azul (AZUL4 | Neutro): Apoiado pelo aumento de demanda já relatado (medido por RPKs) de 49% A/A (+12% T/T), esperamos um (i) cenário positivo de preços (tarifa média por RPKs +36% A/A; +15% T/T), e (ii) continuidade sólida desempenho das receitas de não-passageiros para impulsionar o forte desempenho de vendas da Azul ao longo do 4T21 (+95% A/A; +28% T/T). Como consequência, esperamos que os níveis de rentabilidade da empresa continuem melhorando à medida que os impactos relacionados à pandemia diminuem e os preços aumentam (margem EBITDA de 26,5% no 4T21 vs. 17,9% no 3T21 e 10,8% um ano atrás).

- GOL (GOLL4 | Neutro): Com um aumento de demanda já reportado (medido por RPKs) de 15% A/A (+21% T/T), esperamos que o forte desempenho de receita da GOL de +48% A/A (+47% T/T) reflita um cenário positivo de preços ao longo do 4T21, dada a necessidade de aumentos de preços no setor de aviação no Brasil (receita unitária [yields] +32% A/A; +22% T/T). Como consequência, esperamos que os níveis de rentabilidade da empresa continuem melhorando à medida que os impactos relacionados à pandemia diminuam e os preços continuem subindo (margem EBITDA de 6,5% no 4T21 vs. -25,6% no 3T21 e -2,2% no 4T20).

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)