Estamos iniciando a cobertura da São Martinho (SMTO3) com recomendação de Compra e preço-alvo de R$ 38 por ação, representando um potencial de alta de 17% em relação ao preço atual da ação (R$ 32,53 no dia 20/04)

A São Martinho é um dos maiores grupos sucroalcooleiros do país. Em linhas gerais, acreditamos que a empresa tem uma execução agroindustrial impecável e que ela está pronta para desfrutar do bom momento pelo qual vem passando o setor de Açúcar e Etanol (S&E, na sigla em inglês). Adicionalmente, destacamos que a São Martinho realiza pagamentos recorrentes de dividendos, além de ter uma política disciplinada de alocação de capital e um histórico financeiro sólido.

Do ponto de vista setorial, entendemos que é importante destacar que as commodities “soft”, como o açúcar e o etanol, são produtos intrinsecamente cíclicos. Na nossa opinião, assim como dizem que a vela que queima com duas vezes mais intensidade dura apenas metade do tempo, acreditamos que a dinâmica do setor de S&E tende a ir e vir. Ou seja, nem os bons nem os maus momentos tendem a permanecer por muito tempo.

Isso é importante porque atualmente estamos passando por um dos melhores momentos para o setor de S&E no Brasil nas últimas décadas. No geral, acreditamos que existem mudanças estruturais em curso que podem sustentar os preços do açúcar em patamares elevados por mais tempo do que o esperado, conforme discutimos abaixo. Do lado do etanol, seu uso deve aumentar diante do objetivo de substituir o consumo de combustíveis fósseis, inclusive com antecipação das metas de mistura do etanol na gasolina em inúmeros países, notadamente a Índia.

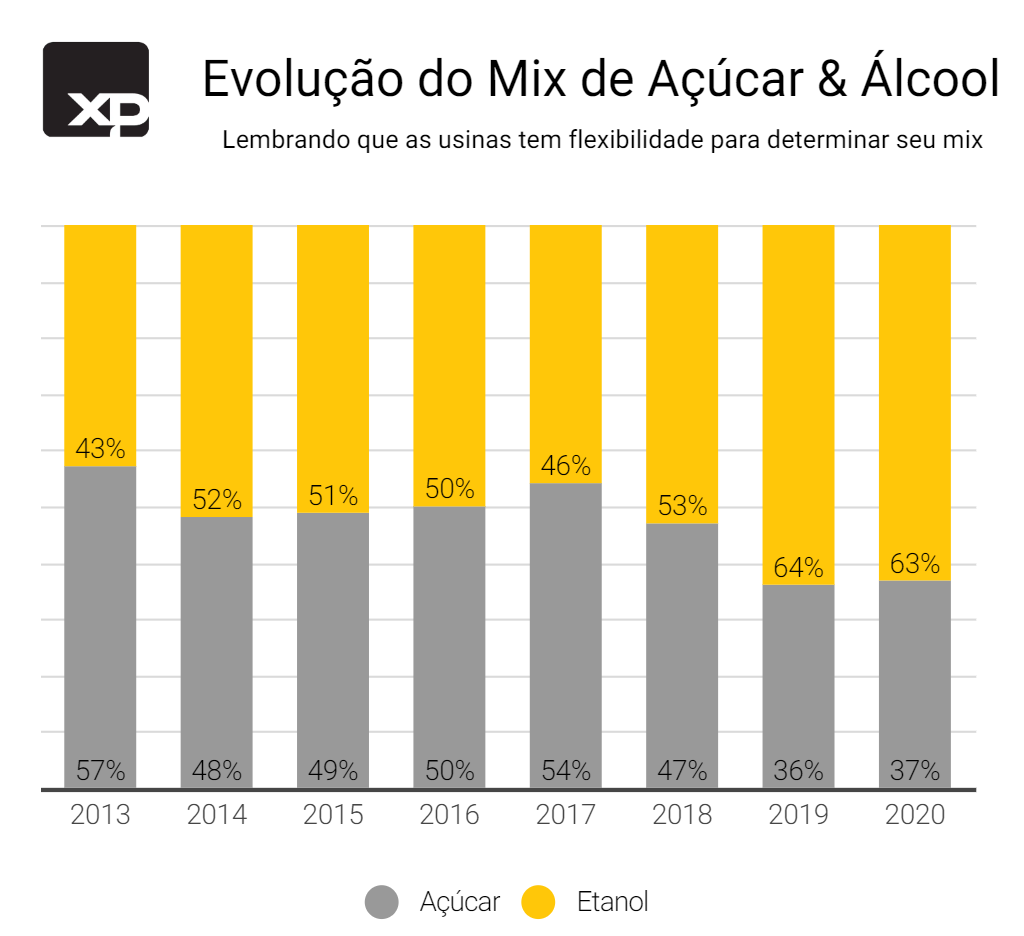

Nesse sentido, acreditamos que a preferência das usinas brasileiras pelo mix que prioriza a conversão de cana em açúcar, em detrimento do etanol, poderia ser sustentada ainda por um tempo. Ainda assim, sabemos que momentos setoriais bons não duram para sempre, e o preço do açúcar e do etanol, bem como a taxa de câmbio, seguem sendo alguns dos principais riscos da nossa tese de investimento para a São Martinho.

Dito isso, gostaríamos de destacar que estamos muito construtivos com os papeis da São Martinho no curto e no médio prazo, com preço-alvo de R$ 38 por ação para o final deste ano. Por outro lado, a Jalles Machado (JALL3) continua sendo nossa ação predileta no setor de Açúcar e Etanol, pois vemos um potencial de alta significativamente maior para o papel – versus o nosso preço-alvo de R$ 14 por ação, a Jalles ainda teria potencial de cerca de 67% de valorização, versus 17% para a São Martinho.

Seção 1 – Resumo da Tese, Descrição da Empresa e Riscos

Os 6 pilares da nossa tese de São Martinho (SMTO3)

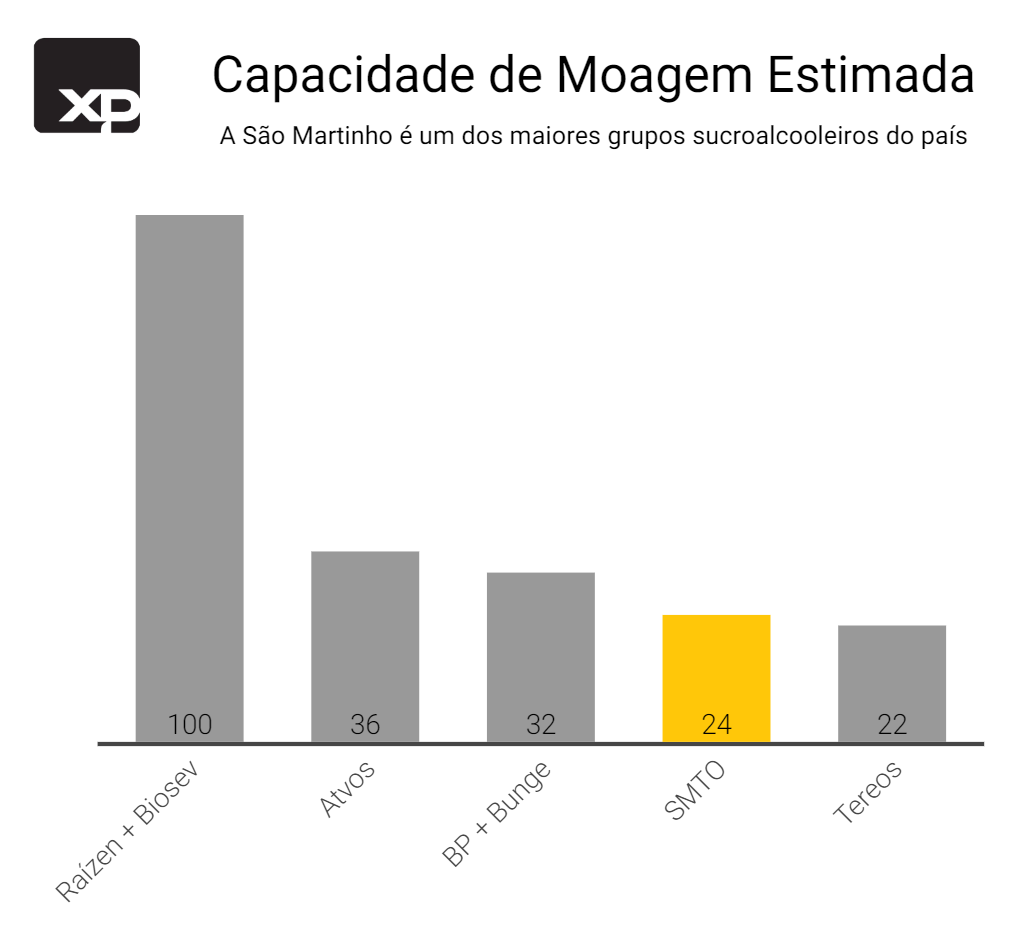

#1 A São Martinho é um dos maiores grupos sucroalcooleiros do Brasil, ficando em quarto lugar em termos de capacidade de moagem estimada. A empresa se destaca por seu foco na eficiência de suas operações, oferecendo uma execução agroindustrial impecável.

#2 A empresa possui um histórico financeiro sólido, com níveis de alavancagem controlados em meio a um setor volátil. A relação Dívida Líquida / EBITDA se manteve abaixo de 2.4x desde 2015, um patamar de endividamento saudável para a empresa, na nossa visão.

#3 Na nossa visão, a São Martinho está posicionada para aproveitar o momento setorial favorável, sobretudo no caso do açúcar, cujo preço internacional já registra alta de 48% versus abril de 2020, e que ainda é impulsionado pelo câmbio desvalorizado.

#4 Outro ponto interessante é que a São Martinho já paga dividendos recorrentemente e, na nossa visão, deve aumentar o percentual do lucro pago como dividendos (payout, no termo em inglês) no médio prazo a medida que gera ainda mais caixa.

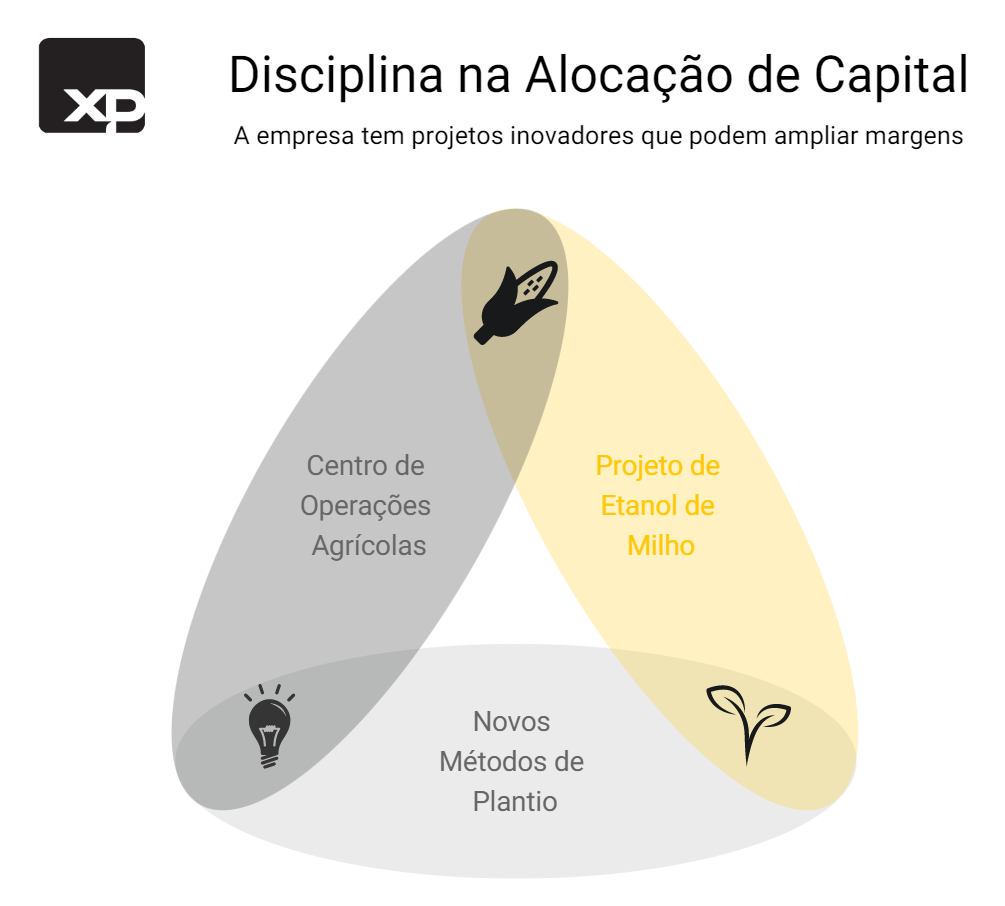

#5 Adicionalmente, enxergamos a empresa como uma alocadora de capital disciplinada que vem provando seu foco em iniciativas de aumento de margem. Dentre tais projetos, destacamos o Centro de Operações Agrícolas, o projeto de Etanol de Milho e os novos métodos de plantio como o PSS e a MEIOSI, todos discutidos mais à frente.

#6 Por fim, apesar da alta recente do papel, a ação ainda está sendo negociada abaixo de nosso preço-alvo de R$ 38 e enxergamos um potencial de alta de 17%, patamar que nos parece atrativo e contribui decisivamente para a nossa recomendação de Compra das ações da São Martinho (SMTO3).

6 fatores que poderiam nos surpreender positivamente

- No nosso modelo, nós não consideramos integralmente os potenciais ganhos de eficiência promovidos pelo Centro de Operações Agrícolas (COA) da São Martinho. Caso esses ganhos venham a se materializar, nossas estimativas podem ter de ser revisadas para cima.

- Também não incluímos integralmente no modelo os ganhos de alavancagem operacional promovidos pelo programa de plantio de PSS / MEIOSIS. Caso esses ganhos venham a se materializar, nossas estimativas podem ter de ser revisadas para cima.

- Acreditamos que muitos investidores podem não ter incluído em seus modelos a nova planta de etanol de milho da São Martinho ainda. Nós incluímos tal projeto nos nossos números, mas somos bastante conservadores nas nossas estimativas. Caso essa planta venha a performar melhor do que esperamos, nossas estimativas podem ter de ser revisadas para cima.

- A São Martinho já realiza a venda de créditos de carbono (CBios) na B3, dentro do âmbito do projeto do RenovaBio. Caso os preços dos CBios, negociados na B3, subam em um ritmo mais rápido do que o previsto, nossas estimativas podem ter de ser revisadas para cima.

- A companhia possui cerca de 55 mil hectares de terras próprias que poderiam ser vendidas e arrendadas de volta pela empresa, gerando caixa e reduzindo seus ativos fixos. Caso tal operação de sale-leaseback ocorra, nossas estimativas podem ter de ser revisadas para cima.

- Caso a empresa venha a realizar um aumento significativo em sua capacidade de moagem, seja por meio de expansões orgânicas ou por meio de uma aquisição, nossas estimativas podem ter de ser revisadas para cima.

Quem é a São Martinho: o que faz, onde atua, desde quando

A história da São Martinho tem início com a vinda dos Ometto para o Brasil. Em 1914, a família montou seu primeiro engenho de cana-de-açúcar. Desde então, outras usinas foram incorporadas ao grupo: Iracema (1937), São Martinho (1949), Boa Vista (2008) e Santa Cruz (2014). Hoje em dia, a família segue na empresa como controladora por meio do veículo LJN Participações, com 54% de participação societária na São Martinho.

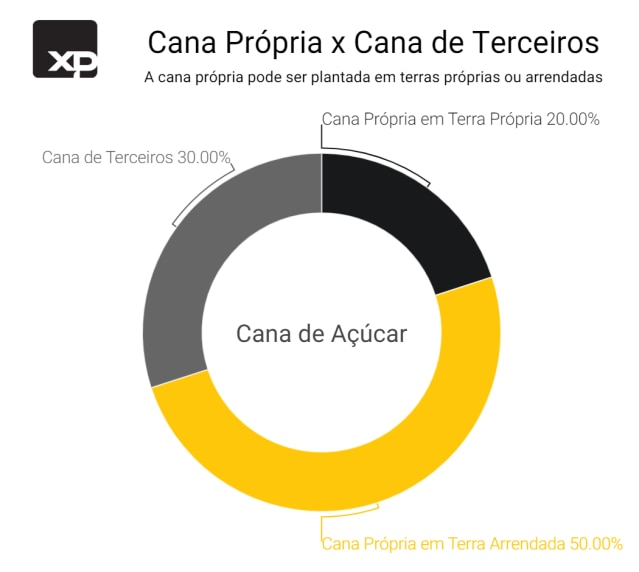

Assim como outras usinas, a São Martinho planta, colhe e processa cana-de-açúcar, além de comprar a cana de fornecedores terceiros. Na safra de 2019/2020, menos de 1/3 da cana moída pela empresa veio de terceiros; em grande parte, ou a cana é própria, plantada em terras arrendadas (cerca de metade da cana moída pela empresa), ou a cana é própria, plantada em terras da própria empresa (os 20% restantes da cana moída pela empresa).

Em termos de mix, hoje a São Martinho é capaz de virar até 50% de sua produção para o açúcar em um cenário que chamamos de “max sugar”. No passado, o mix até teria passado dessa marca, mas a capacidade de produção da empresa era outra. Por outro lado, hoje a empresa é capaz de virar até 65% de sua produção para o etanol, no cenário chamado de “max etanol” – vale lembrar que a Usina Boa Vista é 100% dedicada à produção de etanol.

Além da produção de açúcar e etanol, a São Martinho também gera energia elétrica por meio da queima do bagaço da cana. Consequentemente, todas as suas quatro plantas são autossuficientes em energia renovável e, além disso, exportam o excedente de energia para a rede nacional. Hoje, tal receita de energia já representa cerca de 5% da receita total da São Martinho e, na nossa visão, pode vir a representar ainda mais no médio prazo.

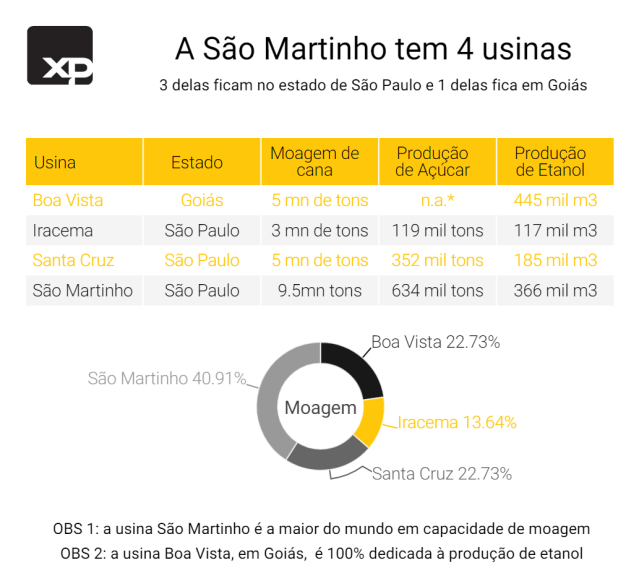

Atualmente, a São Martinho possui quatro usinas: três delas em São Paulo e uma em Goiás. Vale lembrar que a região Sudeste é particularmente propícia para o plantio de cana em função de seu solo, clima e regime de chuvas. Já o Centro-Oeste apresenta um clima mais seco, requerendo sistemas de irrigação diferenciados, além de ter uma disponibilidade de cana menor – ou seja, são regiões bastante distintas do ponto de vista operacional.

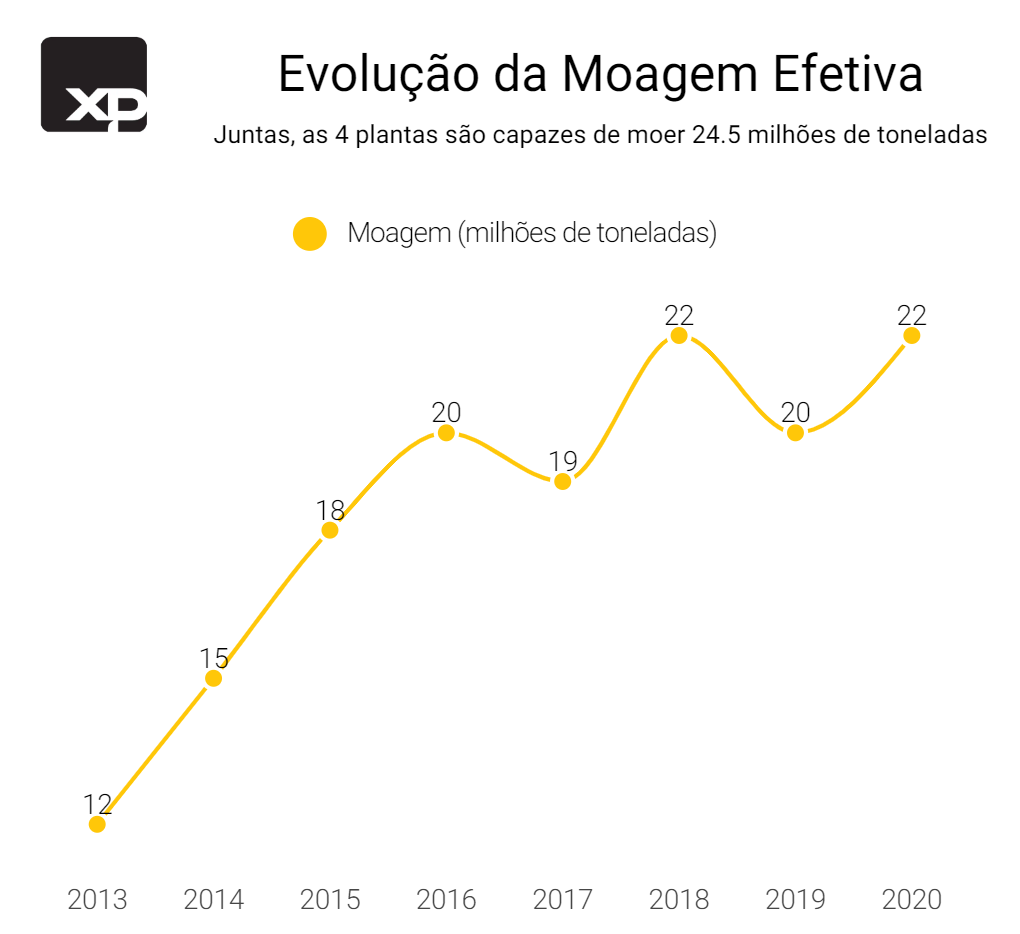

Juntas, as quatro usinas da São Martinho são capazes de moer 24,5 milhões de toneladas de cana-de-açúcar – sendo que a usina São Martinho sozinha responde por 9.5 milhões de toneladas e é classificada como a maior usina de cana de açúcar do mundo. Em termos de moagem efetiva, na safra 2020/2021, foram processadas 22.5 milhões de tonelada – ou seja, a capacidade ociosa é bastante baixa, de cerca de 9%, o que enxergamos com bons olhos.

4 fatores que poderiam nos surpreender negativamente

Momento do setor: a combinação de um real desvalorizado com preços altos de açúcar e etanol cria um ambiente bastante favorável para as usinas de cana brasileiras. Daqui para a frente, é possível que o momento do setor não seja tão positivo assim. Em outras palavras, pode ser razoável esperar compressão de margens no médio prazo, à medida que os preços das commodities e, eventualmente, o câmbio, passam por um processo de normalização.

Produtividade da cana-de-açúcar: fatores climáticos como chuvas, secas, geadas, luminosidade e temperatura podem alterar a produtividade da cana-de-açúcar e, consequentemente, impactar as nossas estimativas de produção e de vendas. Além disso, cerca de um terço da cana processada pela São Martinho é proveniente de produtores terceiros. Embora a maioria desses fornecedores sejam parceiros de longa data, a empresa não pode garantir a existência dessa oferta de cana no futuro, diferentemente do que acontece no caso da cana própria.

Preços de commodities e volatilidade cambial: nossos modelos são altamente dependentes de variáveis operacionais chave como: quantidade total de cana moída; rendimento médio do Açúcar Total Recuperável (ATR); mix de produção entre açúcar e etanol; preços de açúcar e etanol; e taxa de câmbio. Caso alguma dessas variáveis se comporte de maneira muito excêntrica versus as nossas expectativas, entendemos que isso pode afetar diretamente nossas estimativas. Mais adiante, realizamos análises de sensibilidade em relação a algumas dessas variáveis-chave para quantificar seu impacto no nosso preço-alvo.

Concentração de clientes: dentre os principais parceiros da São Martinho, os três maiores compradores de açúcar respondem por aproximadamente 27% da receita total. Já no caso do etanol, os três principais compradores cobrem cerca de 28% da receita total. Ou seja, mais da metade da receita total da empresa está concentrada em seis clientes e, caso este grupo reduza seu volume de compras, a São Martinho pode vir a ter dificuldade em realocar os volumes vendidos para outros clientes em um curto período de tempo, impactando negativamente, portanto, a receita da empresa.

Seção 2 – Pilares Operacionais da Tese

A São Martinho tem níveis saudáveis de endividamento

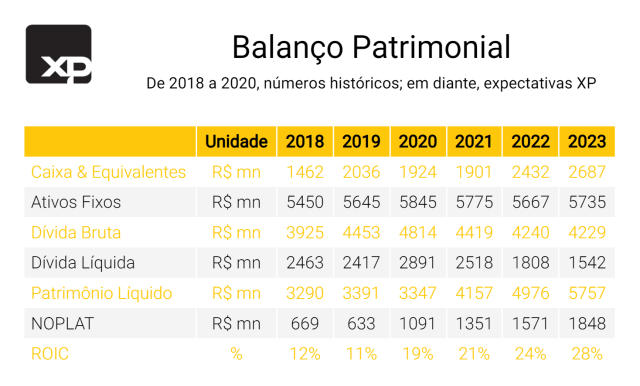

O setor de açúcar e etanol é notório por sua volatilidade: em momentos ruins do ciclo, diversas empresas já teriam atingido níveis de endividamento preocupantes. Nesse sentido, a solidez financeira da São Martinho é um destaque positivo: sua relação dívida líquida / EBITDA de 1,6x nos parece bastante saudável.

Considerando os últimos dados divulgados, referentes ao terceiro trimestre de 2021 no ano safra, ou referentes a dezembro de 2020 no ano calendário, a São Martinho tinha R$ 1,4 bilhão de reais em caixa. Com esse montante, a empresa é capaz de pagar sua dívida que vence nos próximos dois anos, num valor total de R$ 1,2 bilhão.

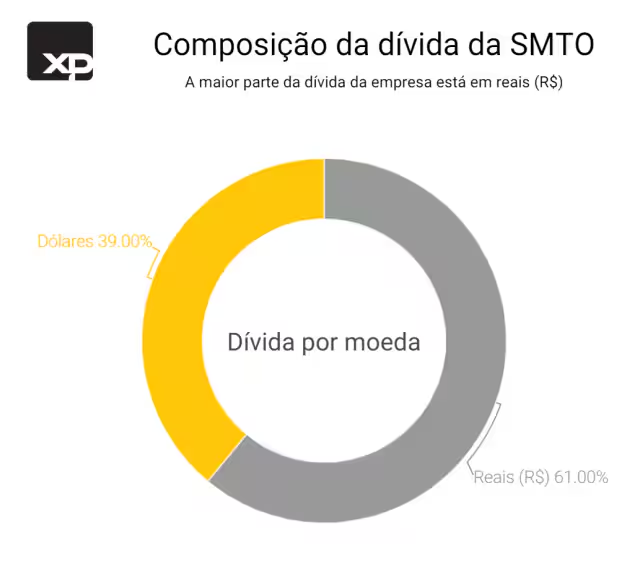

Hoje, cerca de 40% da dívida da empresa está em dólares, e 30% está concentrada no curto prazo (com vencimento nos próximos dois anos). Adicionalmente, cerca de 46% da dívida bruta é composta por CRAs, Certificados de Recebíveis do Agronegócio. Por fim, vale destacar que a empresa também tem um empréstimo com o IFC, um braço do Banco Mundial notório por sua diligência minuciosa nas empresas com as quais estabelece parcerias.

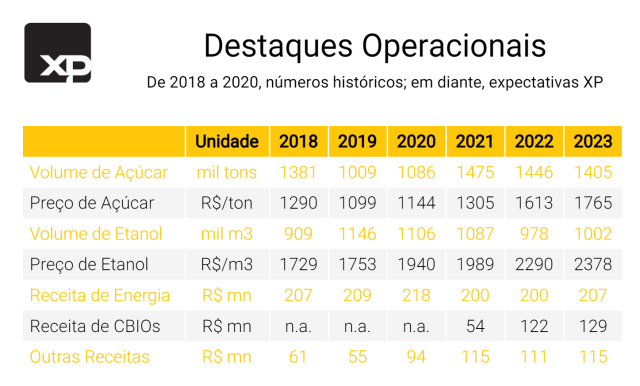

A São Martinho está preparada para aproveitar o bom momento setorial

Conforme comentamos no nosso relatório de início de cobertura de Jalles Machado, estamos otimistas com o momento atual do setor de Açúcar & Etanol. Adicionalmente, entendemos que a São Martinho tem todas as capacidades para aproveitar tal momento, uma vez que cerca de 75% do açúcar originado a partir da cana própria da safra de 2021/22 já estaria com seus preços fixados em torno de R$ 1.620/ton, um patamar bastante atrativo na nossa visão.

Do lado do açúcar, enxergamos preços internacionais em cents por libra-peso em patamares muito acima do histórico recente. Ao traduzirmos tais valores para preços domésticos em reais por tonelada, essa alta no preço internacional é impulsionada por um câmbio desvalorizado: desde 2020, o Real perdeu cerca de 30% do seu valor frente ao Dólar. Do ponto de vista estrutural, entendemos que a recuperação da demanda global por açúcar também deve ajudar a sustentar tais preços, sobretudo com a retomada da atividade econômica pós-pandemia.

Do lado do etanol, entendemos que podemos esperar ligeira alta nos preços em função sobretudo da alta global nos preços do petróleo. Vale lembrar que o preço do etanol, seja anidro ou hidratado, é bastante influenciado pelo preço da gasolina, o qual, por sua vez, é determinado em grande parte pelo preço do petróleo. Ou seja, a formação de preços do etanol é uma equação complexa que envolve algumas das commodities mais relevantes do mundo.

No setor de commodities, o controle dos custos é fundamental

Quando modelamos a receita de uma empresa, geralmente partimos de um raciocínio simples: preço multiplicado por quantidade. No caso do setor de commodities, ambas as partes dessa equação estão sujeitas a forte volatilidade: uma quebra de safra na Índia pode influenciar diretamente o preço do açúcar no Brasil, por exemplo; uma seca durante o período da safra no Sudeste pode reduzir drasticamente a quantidade produzida por uma usina de São Paulo.

Diante dessa volatilidade da receita, o controle de custos é particularmente importante para a manutenção da rentabilidade das empresas do setor. No caso da São Martinho, optamos por destacar duas iniciativas de alocação de capital que demonstram esse foco em eficiência: a implementação do Centro de Operações Agrícolas nas quatro usinas da empresa e o uso de duas técnicas de plantio, a PSS e a MEIOSI, em cerca de 80% do canavial da companhia.

Centro de Operações Agrícolas: o “Big Brother” do Campo

O Centro de Operações Agrícolas, ou COA, funciona como uma sala de controle das atividades agroindustriais em cada uma das usinas da São Martinho. Na safra de 2020/21, uma rede de conectividade 4G foi instalada nas quatro usinas da empresa, permitindo que a empresa controle em tempo real cada um de seus caminhões, tratores, colheitadeiras, etc. – um grande “big brother” do campo, como foi dito em um programa de televisão recentemente.

Tal controle dos canaviais é importante para o controle de custos da empresa pois permite que a São Martinho conduza inúmeras atividades à distância, inclusive o reparo remoto de máquinas, o diagnóstico de doenças no canavial, além da manutenção preditiva de equipamentos. Como destacamos anteriormente, no nosso modelo não consideramos integralmente os potenciais ganhos de eficiência promovidos pelo COA, mas destacamos que, caso eles venham a ser efetivados em linha com as expectativas da empresa, poderemos ser surpreendidos positivamente.

PSS e MEIOSI: 1 hectare de mudas dá origem a 560 hectares de cana

Outra iniciativa interessante é o uso de duas técnicas de plantio chamadas PSS e MEIOSI. Esses métodos são importantes porque permitem reduzir os custos de plantio ao mesmo tempo em que aumenta a eficiência do processo: com 1 hectare de mudas pré-brotadas são gerados 560 hectares de mudas efetivamente plantadas. Adicionalmente, as plantas originadas a partir de tais mudas costumam ser mais saudáveis e ter mais vigor: falamos então de alavancagem operacional, pois com a mesma quantidade de terra, passa-se a produzir mais cana – no plantio convencional, 1 hectare de mudas gera apenas 4 hectares de cana, versus 560 hectares com a técnica de PSS e MEIOSI.

Como exatamente esse processo funciona? Nas palavras da empresa, em seu Relatório de Sustentabilidade: o método de mudas pré-brotadas (PSS, na sigla em inglês) tem início com a formação de viveiros por meio da tecnologia de propagação de mudas in vitro, que permite obter um material genético uniforme e livre de doenças. Esse material é usado para produzir mudas pré-brotadas que, durante o inverno, são plantadas em linhas espaçadas no campo chamadas de “linhas-mãe”. Quando as primeiras chuvas chegam, na primavera, planta-se soja ou amendoim entre as linhas de mudas. Depois de três a quatro meses, colhe-se a soja ou o amendoim e as mudas de cana que já se desenvolveram são cortadas e utilizadas como mudas para plantio das linhas paralelas, nas áreas que estavam ocupadas com soja ou amendoim – sendo esse segundo método a MEIOSI.

Além do etanol da cana, a São Martinho vai produzir etanol de milho

Em janeiro de 2021, a São Martinho anunciou seus planos de construir uma planta de etanol de milho anexa à Usina de Boa Vista em Goiás. A planta deverá ter capacidade de processamento de 500 mil toneladas de milho por ano e requisitaria um investimento de R$ 640 milhões. Em termos de retorno, a empresa destaca que espera uma TIR entre 20 e 25% por ano a partir do momento em que o projeto estiver maduro, o que deve ocorrer em 2023/24.

Por que fazer uma planta nova em Goiás e não em São Paulo, onde a maior parte das usinas da empresa estão localizadas?

Segundo a São Martinho, a localização do projeto é vantajosa devido a uma combinação de fatores, dentre eles: (i) a proximidade do local à maior região produtora de milho do País; (ii) a possibilidade de adesão ao programa “Produzir”, um benefício fiscal estadual que deve se manter válido até no mínimo 2032.

Por que fazer etanol de milho e não de cana, como a empresa vem fazendo desde sua fundação?

Segundo o diretor agroindustrial da empresa, senhor Agenor Pavan, para expandir a capacidade da Boa Vista a empresa tinha duas opções: continuar usando a cana ou introduzir o milho. Caso a empresa tivesse optado pelo uso da cana, a companhia precisaria de cerca de 3 milhões de toneladas de cana, ou 45 mil hectares plantados. Já com o milho, somente 500 mil toneladas são necessárias, uma vez que o fornecimento será feito por terceiros. Além disso, com a planta de etanol de milho anexada à operação da Boa Vista, não há necessidade de compra de biomassa para a operação, ponto sensível para a viabilidade financeira em projetos independentes de etanol de milho.

Visão XP: um investimento interessante em um segmento com alto potencial

Na nossa visão, trata-se de um investimento interessante em um segmento com alto potencial de crescimento. Estrategicamente, tal investimento reforça a importância da diversificação das fontes de fornecimento, sobretudo em um segmento volátil como o de Açúcar & Etanol. Adicionalmente, o projeto também corrobora um dos pilares da nossa tese: nos parece que empresa possui uma abordagem bastante disciplinada no que tange a alocação de capital, uma vez que uma TIR esperada de 20-25% não nos parece particularmente trivial.

A alta do preço do milho parece ser o maior risco, mas a produçaõ de DDG ajudaria a mitigá-lo

Entendemos que o risco mais claro desse projeto é o custo do milho processado, o qual representaria mais de 90% do custo caixa do projeto nas nossas estimativas. Conforme retratado pelo gráfico abaixo, o preço do milho no Brasil aumentou drasticamente desde o ano passado. Ainda assim, vale lembrar que, além de etanol de milho, a planta também deve produzir DDG, um subproduto que pode ser utilizado na ração de animais. Isso é importante porque entendemos que o DDG deve ajudar a amenizar possíveis pressões de margem por conta da alta do custo de milho, uma vez que cerca de 40% desse aumento poderia ser repassado nos preços do DDG, nos nossos cálculos.

Seção 3 – Pilares Financeiros da Tese

Valuation: início de cobertura com recomendação de Compra e preço-alvo de R$ 38 por ação

Estamos iniciando a cobertura da São Martinho (SMTO3) com recomendação de Compra e preço-alvo de R$ 38 por ação, representando um potencial de alta de 17% em relação ao preço atual da ação. Em nossas estimativas, a SMTO3 é negociado a 9x EV/EBIT 2021, representando um desconto de ~ 13% versus nosso múltiplo-alvo para a empresa de 10x. Adicionalmente, a empresa é negociada a 5x EV/EBITDA 2021, representando um desconto de 8% para a média dos últimos dez anos.

Nosso preço-alvo é calculado a partir da metodologia do fluxo de caixa descontado (DCF, na sigla em inglês) e assume um custo ponderado de capital de 10%, aliado a um crescimento projetado para a perpetuidade de 3%, ambos em termos nominais em reais. Adicionalmente, nós levamos em consideração as projeções do time de Economia da XP, incluindo: uma taxa de juros de longo prazo de 6%, uma taxa de inflação de 3.3% a partir de 2023 e uma taxa de câmbio de R$ 5.30 para 2021.

Finalmente, nós destacamos que, apesar de estarmos construtivos com a São Martinho no curto e médio prazo, nossa ação preferida no setor de Açúcar & Etanol segue sendo a Jalles Machado (JALL3). Para Jalles, temos um preço-alvo de R$ 14 por ação, sendo que o papel está cotado na casa dos R$ 8,40, ou seja, enxergamos um potencial de alta de 67%. Já no caso da São Martinho, entendemos que esse valor fica na casa dos 17% apenas, versus nosso preço-alvo de R$ 38 por ação.

Estimativas XP versus Consenso: em termos de receita, nossas estimativas estão praticamente em linha com o consenso (+2% em 2021 e +3% em 2022), idem para lucro bruto (+2% para 2021 e +7% para 2022). No caso EBITDA ajustado, nos parece que estamos um pouco mais pessimistas em relação à safra que se encerrou em março de 2021 (-4% em 2021) mas mais otimistas no médio prazo (+6% em 2022 e +11% em 2023). Vale lembrar que, no nosso EBITDA, consideramos tanto os precatórios da Copersucar quanto os efeitos do IFRS; quando falamos em EBITDA ajustado, desconsideramos tais efeitos.

Duas Observações Importantes: assim como a maior parte das empresas do agro, a São Martinho registra seus números com base no ano safra, que é diferente do nosso ano calendário tradicional: o ano safra 20/21, por exemplo, vai de março de 2020 até março de 2021; o quarto trimestre de 2020 (4T20) no ano calendário corresponde ao terceiro trimestre de 2021 (3T21) no ano safra. Outro ponto importante é que, no setor de Açúcar & Etanol, muitos investidores preferem olhar o EBIT ao invés do EBITDA, uma vez que grande parte dos gastos com canavial são registrados como Depreciação, ou seja, o EBITDA acaba sendo um número incompleto no caso das usinas.

São Martinho (SMTO3) versus Jalles Machado (JALL3): duas empresas bastante diferentes

Conforme escrevemos no nosso relatório de início de cobertura, a Jalles Machado é uma empresa sucroalcooleira baseada no estado de Goiás. Ela tem duas usinas que, juntas, são capazes de moer 5,2 milhões de toneladas de cana por ano. Atualmente, a Jalles é a maior exportadora de açúcar orgânico do mundo, um produto que tem um preço bastante atrativo versus a versão “commoditizada” do açúcar. A diversificação de receita é uma das principais estratégias da Jalles: cerca de 35% de seu faturamento já vem de produtos não commoditizados, como o açúcar orgânico.

Já a São Martinho, com sua capacidade de moagem de 24 milhões de toneladas, tem praticamente cinco vezes o tamanho da Jalles. Adicionalmente, três das quatro usinas da SMTO estão localizadas em São Paulo, uma área mais propícia para o plantio da cana-de-açúcar do que Goiás, no caso das duas usinas da Jalles. Por fim, a SMTO está focada em produtos basicamente commoditizados, a saber, açúcar VHP e etanol, enquanto a Jalles se destaca pela produção de açúcar orgânico. Em suma: se a São Martinho é uma gigante estabelecida do setor, a Jalles é uma empresa menor, mas focada em um nicho bastante rentável e de alto crescimento.

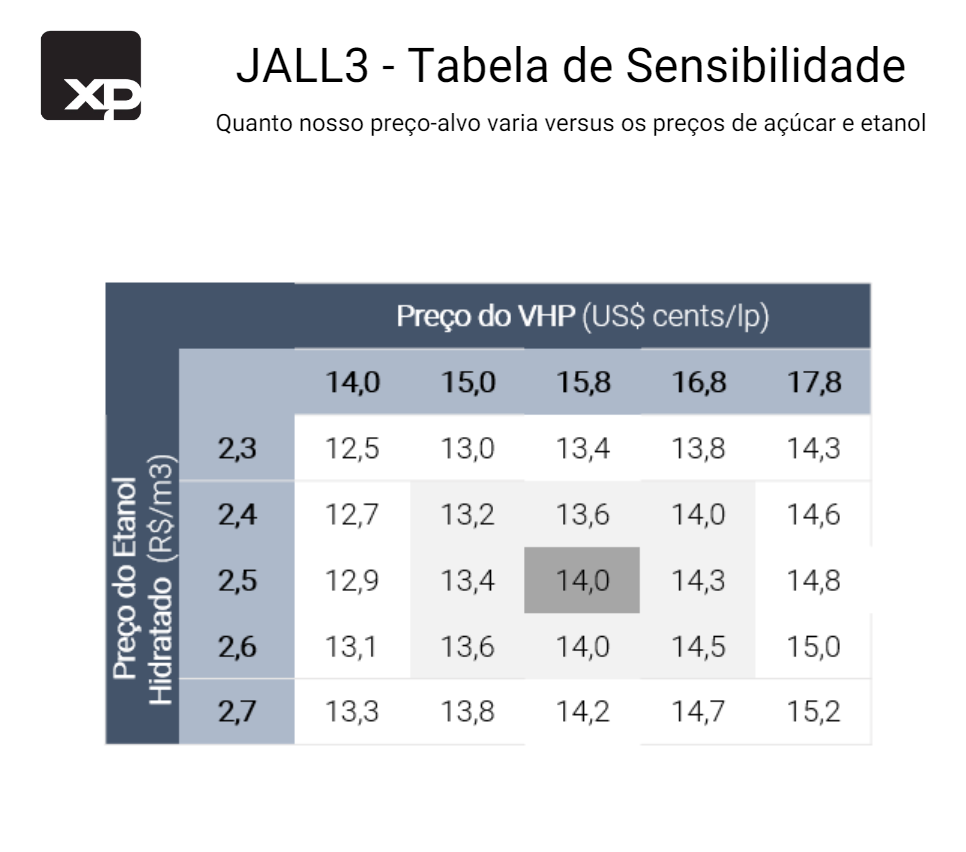

Nesse sentido, entendemos que a Jalles deveria ser negociada com um prêmio versus a São Martinho: em seus respectivos múltiplos de valuation-alvo, enxergamos que a Jalles deveria ser negociada a 12x EV/EBIT 2021 (atualmente ela é negociada a 8x, representando um desconto de 53%), enquanto que a Jalles deveria ser negociada a 10,4x EV/EBIT 2021 (atualmente a 9,2x ou 13% de desconto.) Como tais preços-alvo variam conforme nossas estimativas para o açúcar e o etanol? Confira nas tabelas de sensibilidade abaixo.

Entenda como o nosso preço-alvo varia conforme os preços do Açúcar & do Etanol

Conforme destacamos na seção de riscos acima, o setor de Açúcar e Etanol estaria passando por um momento único em sua história, devido a uma combinação de câmbio desvalorizado e preços elevados de açúcar e etanol. Por isso, realizamos um teste de sensibilidade, para entender como o nosso preço-alvo varia conforme os preços do Açúcar e do Etanol variam.

No nosso cenário base para a São Martinho, adotamos 15,1 cents por libra-peso para o VHP para e R$ 2,2 por metro cúbico para o etanol hidratado, chegando em um preço-alvo de R$ 38 por ação. No pior dos casos (canto superior esquerdo), o preço alvo iria para R$ 23,60 ; no melhor dos casos (canto inferior direito), o preço iria para R$ 47,80.

Diversificação de Receita: a cogeração de energia e os créditos de carbono

Além do suco da cana-de-açúcar, que é utilizado na produção do açúcar e do etanol, o processo de moagem tem como subproduto o bagaço da cana. Tal resíduo é enviado para as caldeiras da usina, onde é queimado para a geração de vapor. Este, por sua vez, é transformado em energia elétrica, que tanto abastece a usina quanto tem seu excedente exportado para a rede nacional de energia.

Todas as quatro usinas da São Martinho possuem unidades de cogeração de energia que permitem que as plantas sejam autossuficientes em eletricidade. Adicionalmente, é importante destacar que, no ano safra de 2019/20, a São Martinho anunciou que firmou um contrato de fornecimento de 177 mil MWh durante o leilão de energia A-6 para a Agência Nacional de Energia Elétrica (ANEEL), com um preço de venda de R$ 206/MWh, reajustado anualmente pelo IPCA.

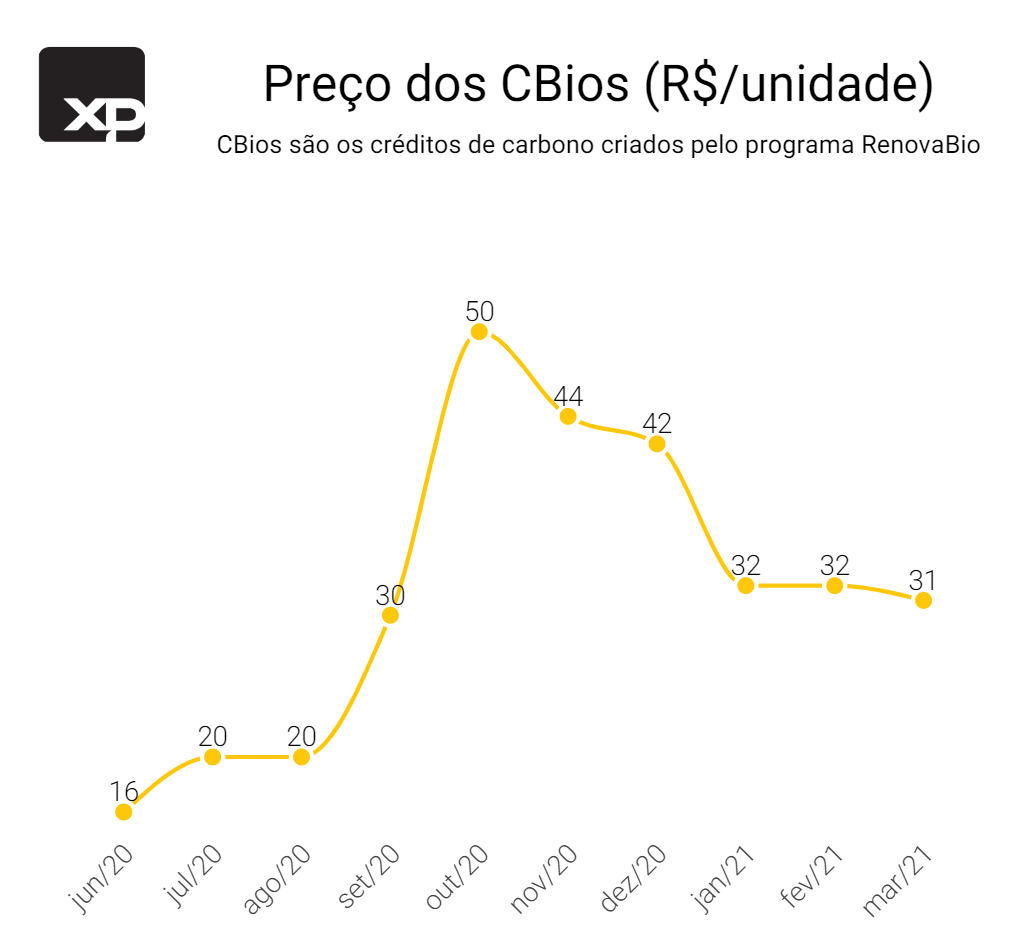

Outra linha de receita diferenciada para a empresa corresponde à venda de créditos de carbono (CBios). Tal venda ocorre dentro do âmbito do RenovaBio, um programa do governo federal que tem como objetivos o aumento da produção de combustíveis renováveis concomitantemente à descarbonização da matriz energética nacional.

Como exatamente o programa funciona: cada tonelada de carbono “sequestrado” do meio ambiente pelas empresas produtoras de biocombustíveis equivale a um crédito de carbono (um CBio), que pode ser vendido na bolsa de valores brasileira, a B3. Na bolsa, os preços flutuam de acordo com os mecanismos de oferta e demanda.

Do lado da oferta, várias empresas já foram certificadas pelo governo para a emissão de CBios, inclusive a São Martinho e a Jalles Machado. Por outro lado, inúmeras empresas ainda não foram certificadas, criando assim um incentivo para a produção de biocombustíveis no País.

Do lado da demanda, a política do RenovaBio obriga as empresas produtoras de combustíveis fósseis a comprar CBios de forma a compensar suas emissões de carbono, promovendo a descarbonização da matriz energética brasileira. A maior parte das indústrias de combustíveis fósseis já está comprometida com a política, mas aquelas que não cumpriram as metas pagam multas.

Sobre os precatórios da Copersucar: só consideramos os pagamentos assegurados pela Justiça

O que sabemos com certeza: R$ 455 milhões já foram pagos pela União para a São Martinho

Até 2008, a São Martinho fez parte da Copersucar, uma cooperativa de usinas de cana que é hoje a maior exportadora de açúcar e etanol do País. De maneira resumida: a Copersucar é parte ativa em processos judiciais para restituição de tributos, em grande parte decorrentes da fixação de preços defasados em vendas de açúcar e etanol realizadas na década de 1980.

A São Martinho, na condição de ex-cooperada, tem direito ao repasse proporcional dos eventuais créditos. Em junho de 2017, o 1º precatório de R$ 5,6 bilhões foi expedido (R$ 730 milhões proporcionais à SMTO); em junho de 2018, outro precatório foi expedido, desta vez no valor de R$ 10,6 bilhões (R$ 1,4 bilhão para a SMTO).

Esses valores vêm sendo pagos em parcelas pela União à Copersucar desde 2019, a qual, por sua vez, repassa os valores aos antigos cooperados – confira o cronograma de amortização no gráfico abaixo. Vale lembrar que, discute-se, ainda, um terceiro montante de R$ 2,2 bilhões (R$ 286,3 milhões para a SMTO), mas este último é incerto.

O que esperamos olhando para frente: R$ 1,7 bilhão ainda devem ser pagos nos próximos 5 anos

Olhando para frente, consideramos apenas o pagamento da primeira e da segunda tranche de precatórios, uma vez que ambos foram assegurados pela Justiça. Tais valores são registrados na rubrica de “outras receitas líquidas”, mas são descontados no valor do EBITDA ajustado. Como comentamos anteriormente, no nosso modelo nós não consideramos o terceiro montante de R$ 2,2 bilhões, uma vez que ele ainda não foi garantido pela Justiça. Em termos de valuation:

No nosso cenário base, considerando os futuros pagamentos das duas primeiras tranches dos precatórios, temos um preço alvo de R$ 38 por ação.

Caso não consideremos nenhum dos pagamentos futuros dos precatórios, nosso preço-alvo cairia para R$ 36,60

Caso consideremos apenas os pagamentos futuros da primeira tranche de precatório, nosso preço-alvo cairia para R$ 36,90

Caso consideremos o montante ainda em disputa de R$ 2,2 bilhões também, nosso preço-alvo aumentaria para R$ 41,30

Seção 4 – Análise ESG: Ambiental, Social e de Governança

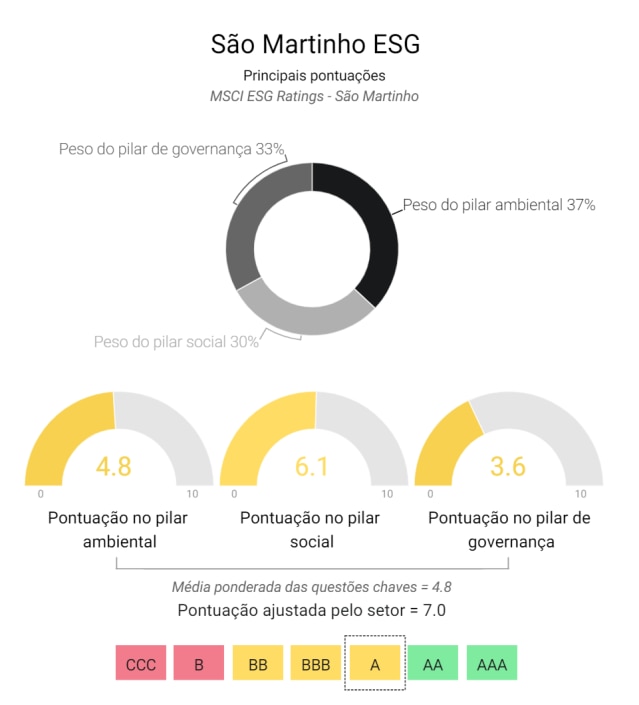

Quanto mais se semeia, maior é a colheita; Uma das melhores empresas do setor

Em geral, a indústria de Açúcar e Etanol (S&E, na sigla em inglês) é um setor sensível na perspectiva ESG. Em nossa visão, o pilar Ambiental é o fator mais importante na análise, embora o de Governança e Social não estejam distantes. Isto posto, apesar da São Martinho (SMTO3) fazer parte de um setor com desafios em relação, principalmente, ao pilar Ambiental, vemos a empresa bastante comprometida com a agenda ESG.

Destacamos seus diversos programas em vigor que focam na redução dos impactos adversos de suas operações ao meio ambiente, com ênfase no programa de controle de emissões de gases do efeito estufa da SMTO e seu mapeamento do uso da terra e das áreas de preservação permanente (APPs), além do controle em relação ao uso da água e projetos de gestão de resíduos.

No pilar Social, destacamos os programas comunitários da São Martinho e os esforços da companhia em garantir a segurança de sua força de trabalho. Por fim, acreditamos que a frente de Governança é a que tem maior espaço para melhorias, principalmente no que se refere ao Conselho de Administração da empresa, tanto em termos de independência quanto de diversidade de gênero dos seus membros.

Clique aqui para ler o relatório com a análise ESG completa da São Martinho

Seção 5 – Apêndice: Copersucar, Conselho & Diretoria, Glossário

Uma palavra sobre a Copersucar

Atualmente, a Copersucar é a maior exportadora de açúcar e etanol no Brasil, contando com um sistema de logística integrada ao longo de toda a sua cadeia de negócios. Por meio de sua subsidiária Alvean, a empresa controla cerca de 20% do fluxo global de açúcar. A Copersucar conta com 34 usinas parceiras localizadas em quatro Estados do Centro-Sul brasileiro.

Em março de 2008, a São Martinho deixou de ser uma das usinas parcerias da Copersucar. Na época, a São Martinho argumentou que tal decisão deveria garantir que a empresa tivesse mais flexibilidade na venda de produtos em mercados de maior valor agregado, e que a decisão teria ocorrido devido a diferenças nas estratégias comerciais das duas empresas.

Conselho & Diretoria da São Martinho

Glossário: Entenda o básico do setor de açúcar e álcool

Açúcar VHP

Açúcar Refinado

Açúcar Orgânico

Etanol Anidro

Etanol Hidratado

ATR

Esse é o açúcar bruto; quando o açúcar é exportado, geralmente ele é transportado nesse formato. Seu nome vem da sigla em inglês para “Polarização Muito Alta”, o que indica que ele contém alto teor de sacarose em sua composição.

Esse é o açúcar que passou pelo processo de refino químico e que costuma ser vendido em pacotes de 1kg nos supermercados. Durante seu processamento, ele perde grande parte de suas características nutricionais, no entanto.

O açúcar orgânico não leva nenhum ingrediente artificial em sua produção, do plantio à industrialização. Ao invés de usar agrotóxicos, eventuais pragas na cana-de-açúcar são combatidas com predadores naturais como vespas, por exemplo.

Esse é o etanol em sua versão praticamente pura, com mais de 99% de álcool. Essa é a versão que é misturada na gasolina, conforme determinação do governo, com o objetivo de baratear o combustível e reduzir sua emissão de poluentes.

Esse é o etanol em sua versão misturada com a água (cerca de 95% de álcool e 5% de água). Essa é a versão que é vendida nas bombas de combustível espalhadas pelo País e que pode ser utilizada no caso dos carros flex.

Essa é a sigla para Açúcar Total Recuperável, ou seja, a quantidade de açúcar (em quilogramas) que de fato sai da cana colhida (em toneladas). Nessa conta, por exemplo, é excluído o bagaço da cana, que pode ser reutilizado de outras formas.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)