De maneira geral, o segmento de Materiais Básicos e Óleo e Gás devem apresentar números mistos no 2T22. Os principais destaques são os maiores preços gerais de commodities e melhor sazonalidade, parcialmente compensados pela inflação de custos (fretes, combustíveis, produtos químicos, mão de obra). A tendência crescente da inflação geral de custos, juntamente com a demanda por commodities em meio a crescentes temores de uma desaceleração econômica global, deve ser altamente discutida durante as teleconferências do 2T. Apesar disso, as empresas ainda estão gerando muito caixa, e o pagamento de dividendos e a alocação de capital devem ser outro foco dos investidores. Segue a prévia de resultados do segundo trimestre de Vale, Gerdau, CSN Mineração, Aura Minerals, CBA e 3R.

Minério de Ferro e Aço: O 2T22 deve apresentar resultados ligeiramente melhores para o segmento de minério de ferro, com melhorias sazonais na produção compensadas pelo aumento dos custos com combustíveis e mão de obra e menores preços realizados devido ao mecanismo de preços e à volatilidade dos preços de referência durante o trimestre. Custos de frete mais altos e valorização cambial também impactaram os custos gerais. No entanto, ainda esperamos que o estímulo da economia chinesa afete a infraestrutura e a construção de imóveis no médio prazo, aumentando a demanda por aço nos próximos meses. Para as siderúrgicas, preços domésticos mais altos e melhores volumes devem mais do que compensar os custos mais altos. A inflação de custos e a demanda por metais devem ser o principal tema das Teleconferências ao longo do 2T.

Outros Metais: Apesar dos altos preços de energia e baixos estoques de alumínio, os lockdowns chineses e as preocupações com a recessão econômica derrubaram os preços do alumínio durante o 2T22 (-12% no trimestre). No entanto, ainda esperamos maiores volumes, maiores prêmios e menor impacto da política de hedge para a CBA neste trimestre. Para os produtores de ouro, as preocupações com a recessão e os bancos centrais comprometidos em reduzir a inflação resultaram em preços estáveis do ouro no trimestre. No entanto, a produção mais fraca da Aura pode impactar levemente os resultados da empresa, mas continuamos positivos em relação às melhorias de produção para olhando pra frente.

Celulose e Papel: Os preços de celulose continuaram a mostrar uma tendência de alta no 2T (média da celulose de fibra curta na China de US$ 803/t, +26% T/T), principalmente devido às crescentes restrições de oferta e gargalos logísticos, apesar dos desafios macroeconômicos. No entanto, continuamos preocupados com os custos do setor de papel & celulose, já que a maioria das empresas foi afetada pelos preços mais altos do Brent e pela inflação de custos durante o 1T e 2T deste ano. A dinâmica de custos deve ser o principal tema das Teleconferências deste trimestre e continuamos cautelosos com as empresas de papel & celulose da nossa cobertura.

Óleo e gás: Os preços do Brent aumentaram durante o trimestre (+14% T/T) e esperamos mais um trimestre de ótimos resultados para as empresas sob nossa cobertura. Para a 3R, destacamos: (i) maiores volumes de vendas e (ii) maiores preços de petróleo realizados, parcialmente compensados por maiores custos de extração devido à entrada do cluster Recôncavo e menores volumes de Macau no 2T.

Em nossa opinião, os investidores estão preocupados com: (i) medo de recessão nos EUA, (ii) preocupações com bloqueios derivados do Covid na China, (iii) desaceleração econômica global no 2S22. Destacamos que os metais estão sendo negociados com o sentimento de desaceleração da economia, deixando os fundamentos, como níveis de estoque e análise de curva de custo, completamente de lado.

Metais & Mineração

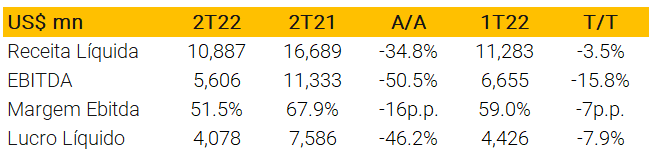

Vale (VALE3) – Compra – R$97.10 (Divulgação: 28 de Julho de 2022)

Esperamos preços realizados significativamente menores (US$ 115/t, -17% T/T) parcialmente compensados por volumes sazonalmente maiores (64,3 milhões de toneladas) no 2T22 conforme divulgado no relatório de produção da Vale, e também um aumento nas vendas de Pellets (8,8 mi t) A/A. Com relação aos custos, projetamos um C1/t e frete mais altos principalmente devido à inflação de custos. Estimamos um EBITDA de US$ 5,2 bilhões para o segmento de minério de ferro. Com relação aos Metais Básicos, também estimamos um EBITDA menor no trimestre (US$ 628 milhões) impactado principalmente pelos altos preços de níquel e cobre, compensados por menores volumes de vendas de níquel e cobre. Destacamos também a revisão do guidance para 2022 tanto para minério de ferro quanto para cobre. Mantemos nossa recomendação de Compra na ação.

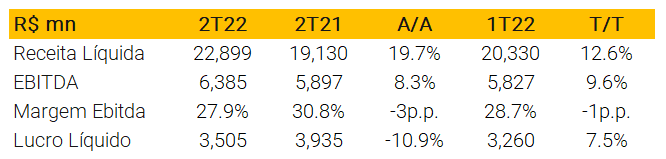

Gerdau (GGBR4) – Compra – R$33.80 (Divulgação: 03 de Agosto de 2022)

Estimamos outro conjunto de bons números no 2T (+10% Ebitda de aumento no 2T22 vs 1T22). Em nossa opinião, maiores volumes domésticos compensados por pressões de custo devem contrair ligeiramente as margens. No Brasil BD, esperamos: (i) margens ainda saudáveis (embora em queda), (ii) maiores embarques para os segmentos de construção e industrial, (iii) aumento de preços e custos devido aos preços mais altos do aço e inflação de custos (principalmente em preços do carvão e da sucata). No BD dos EUA, projetamos: (i) volumes estáveis, (ii) preços mais altos (em dólares) e (iii) margens mais altas (Margem Ebitda de 34% no 2T22). Com relação aos Aços Especiais, esperamos melhores volumes devido ao alívio dos impactos da escassez de semicondutores no setor automotivo. Mantemos nossa recomendação de Compra na ação.

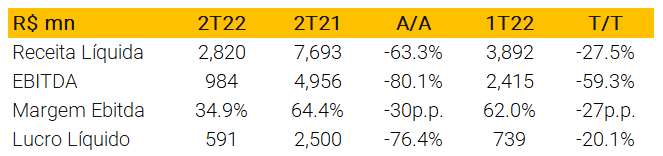

CSN Mineração (CMIN3) – Compra – R$7.80 (Divulgação: 03 de Agosto de 2022)

Esperamos que a CMIN apresente melhores volumes no 2T principalmente devido à sazonalidade, mas menor Ebitda. Projetamos um EBITDA de R$ 984 milhões (-59% QoQ; -80% A/A), com maiores embarques T/T (7,5 mi t) e menores preços realizados de minério de ferro (US$ 70/t). Do lado dos custos, é importante destacar os efeitos negativos do aumento das despesas com fretes neste trimestre. Acreditamos que o mercado deve prestar atenção na teleconferência a questões operacionais da operação da CMIN, juntamente com a dinâmica de preços e descontos de qualidade do minério de ferro. Mantemos nosso rating de Compra (R$7.80/ação TP) em função de nossa expectativa de níveis saudáveis para os preços do minério de ferro daqui para frente e dos projetos de expansão da CMIN.

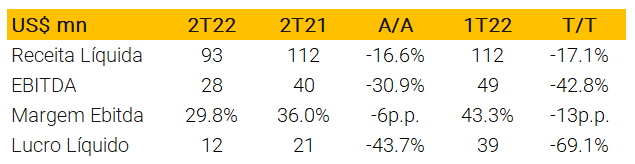

Aura Minerals (AURA33) – Neutro – R$50.00 (Divulgação: 09 de Agosto de 2022)

Esperamos que a Aura Minerals apresente resultados mais fracos devido à queda de produção no trimestre, conforme relatado no último relatório de produção (55,6k GEO, -9% T/T). Estimamos US$ 93 milhões de Ebitda neste trimestre (-17% T/T). A Administração reforçou a expectativa de aumento de produção nos próximos dois trimestres e reiterou o guidance de produção para o ano (260-290 kGEO). Outra indicação positiva foi a redução dos custos do EPP e do Projeto Almas a caminho de serem entregues no prazo e dentro do orçamento. Acreditamos que o mercado deve prestar atenção durante a teleconferência sobre a estratégia de crescimento da mina ao longo do ano. Mantemos nosso rating Neutro no nome (R$ 50/BDR TP).

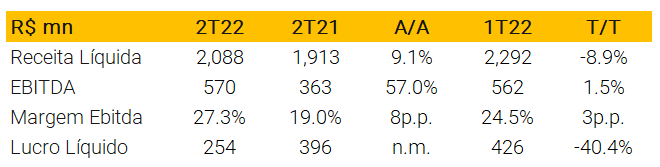

Companhia Brasileira de Alumínio (CBAV3) – Compra – R$18.00 (Divulgação: 09 de Agosto de 2022)

Em nossa visão, a CBA deve se beneficiar dos maiores volumes de vendas, maiores prêmios e menores impactos de hedge neste trimestre. Para a divisão Alumínio, esperamos R$ 627 milhões de Ebitda, com expectativa de maiores volumes (+13% T/T) e prêmios maiores (+US$ 410/ton para Primário e US$ 1.503/ton para Downstream, ambos comparados aos preços de Alumínio da LME). Para os segmentos de energia e níquel, esperamos Ebitda negativo de R$ 52 milhões e R$ 13 milhões, respectivamente. No entanto, ainda vemos margens melhorando de 25% no 1T22 para 27% no 2T22. Mantemos nossa classificação de Compra em função de nossa expectativa de níveis saudáveis para os preços do alumínio e projetos de expansão da CBA.

3R Petroleum (RRRP3) – Compra – R$82.50 (Divulgação: 10 de Agosto de 2022)

Em nossa opinião, a 3R deve se beneficiar de maiores volumes de vendas e maiores preços de petróleo realizados neste trimestre. Este será o primeiro trimestre com resultados divulgados para o cluster do Recôncavo, mas ainda não um trimestre completo, pois o negócio foi fechado no início de maio. O custo de operação para este cluster deve ser alto, devido ao backlog de despesas operacionais da Petrobras. Macau é outro cluster em que o custo de levantamento deve ser pressionado, devido à menor diluição dos custos fixos devido à menor produção. Para os demais clusters, estimamos EBITDA estável para ligeiramente superior no trimestre. Mantemos nossa classificação de compra em 3R e mantemos nossa visão positiva para os preços do petróleo.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)