Estamos revisando nossas estimativas e Preços-Alvo (TP’s) incorporando novas premissas macro como resultado da deterioração do quadro fiscal brasileira e do atual ambiente político. Junto com as mudanças nas premissas macro, estamos incorporando em nossas estimativas de custo de capital taxas mais altas e maior percepção de risco impulsionada pela perspectiva fiscal mencionada, o que fez com que o Custo do Patrimônio Líquido (Ke) aumentasse em média 128 bps entre os nomes dentro da nossa cobertura. Vale ressaltar que nossa revisão de estimativas afeta de forma distinta cada empresa em função da diversificação geográfica e de produtos, bem como do momento atual de cada empresa. Em suma, mantemos nossa visão otimista sobre os setores de Alimentos e A&A e nossa visão construtiva sobre o setor de Bebidas e Grãos.

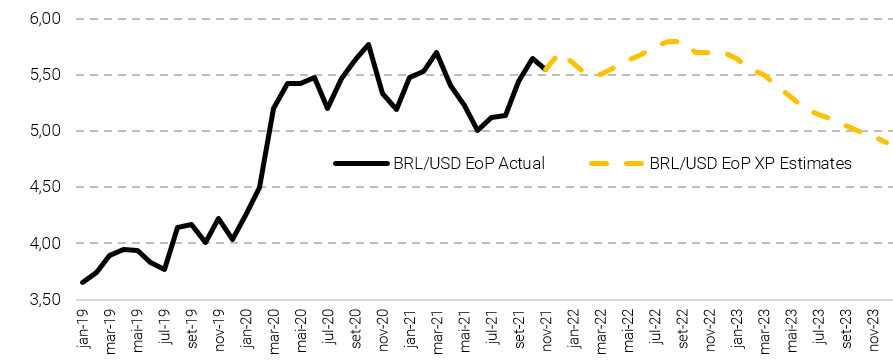

Uma perspectiva macro mais negativa. Devido à piora do quadro fiscal brasileiro, nossa equipe econômica revisou recentemente suas projeções macro, elevando a taxa Selic esperada de 8,25% para 9,25% ao fim de 2021 e de 9,25% para 11,00% ao fim de 2022, e a taxa de câmbio esperada de R$ 5,10 BRL/USD para R$ 5,70 BRL/USD no fim de 2021 e de R$ 5,20 BRL/USD para R$ 5,70 BRL/USD para o fim de 2022. Além disso, nossa equipe econômica agora estima menor crescimento do PIB (de 5,3% para 4,9% em 2021 e de 1,3% para 0,9% em 2022), e maior inflação (de 9,0% para 10,1% em 2021 e de 3,9% para 5,2% em 2022).

A revisão das nossas estimativas afeta cada empresa de forma diferente. No setor de Bebidas, apesar de nossa projeção de recuperação de margens para 2022, uma maior percepção de risco aliada a uma maior inflação e uma exposição cambial negativa (short-USD) levaram o Ke da Ambev a aumentar em 134 bps, levando a uma queda de 6% no TP. No setor de alimentos, as diversificações geográfica e de proteínas desempenham um papel crucial nos resultados das empresas. Embora o Ke para empresas de Alimentos tenha aumentado em média 183 bps, nossa revisão de lucros levou os TPs a aumentarem em média 25%. Mantemos uma visão positiva para os preços de A&A e nossa revisão de resultados compensou o aumento médio de 116 bps no Ke para as empresas de A&A, dado que os TPs tiveram um aumento médio de 7%. Novas premissas de Ke causaram um aumento de 82 bps em média nas empresas de Grãos, que foram quase compensados por nossa revisão de lucros, levando a uma ligeira redução de 2% nos TPs.

Riscos

Bebidas

Taxa de câmbio: a AmBev deve enfrentar tendências contrários de custos no próximo ano, como um reflexo do cenário de 2021, incluindo a desvalorização do real em relação ao dólar, bem como a sustenção elevada do preço de suas matéria-primas, principalmente alumínio e malte. Portanto, se a estratégia de hedge de 1 ano da empresa for insuficiente, ou as pressões de custo e a volatilidade da moeda forem ainda mais fortes do que o previsto, as margens poderiam ser corroídas.

Deterioração do cenário macro do Brasil: se o Brasil enfrentar uma recessão severa nos próximos anos, o poder de compra dos consumidores poderia ser impactado negativamente, potencialmente levando a uma redução no faturamento da AmBev. O PIB per capita e o consumo de álcool estão razoavelmente correlacionados. Como consequência, mesmo um “salto” relativamente pequeno poderia impactar as receitas da AmBev.

Concorrência mais acirrada: se a AmBev perdesse participação sequencialmente para os concorrentes, principalmente nos segmentos premium e principal, sua receita poderia ser severamente afetada. As receitas podem ser reduzidas devido aos volumes menores e a uma redução potencial no poder de precificação. Continuamos atentos à dinâmica competitiva entre a AmBev e seus pares, notadamente a Heineken e o Grupo Petrópolis, mas acreditamos que a empresa está bem posicionada para enfrentar esse desafio.

Alimentos

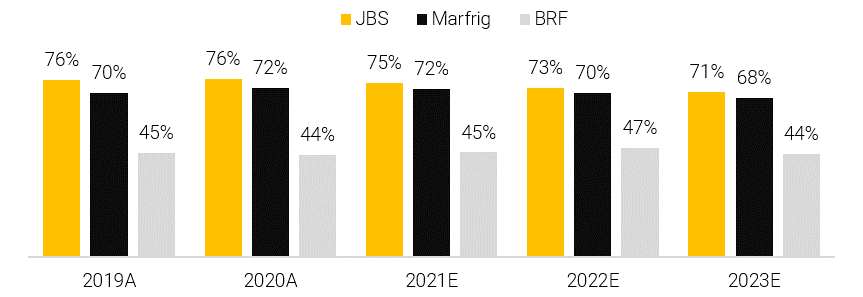

Taxa de câmbio: devido às fracas perspectivas econômicas do Brasil, a taxa de câmbio ganhou importância para os resultados à medida que as exportações se tornaram o canal mais lucrativo e, em alguns casos, o único realmente lucrativo. É importante destacar também que, como algumas empresas (principalmente JBS e Marfrig) diversificaram sua presença industrial para a América do Norte – a JBS também para outras regiões -, o USD tornou-se ainda mais relevante, especialmente considerando que as empresas brasileiras listadas têm a maior parte de seu faturamento em dólares.

Ciclo de commodities: esperamos que as margens nos EUA se acomodem aos níveis históricos com alguma inércia positiva nos próximos anos. No entanto, na América do Sul, especialmente no Brasil, o ciclo do gado deve ficar positivo em 2022/23, o que deve ser uma tendência em favor das margens.

Pressão Ambiental: vemos o ESG como um possível fator de desconto para JBS e Marfrig devido à sua crescente importância entre os investidores, embora ainda seja uma questão muito sensível para os frigoríficos. A governança pode não ser mais um problema para a JBS, enquanto o Social está melhorando para a maioria das empresas. No entanto, o pilar do Meio Ambiente precisa da adesão dos investidores aos compromissos ousados das empresas.

Agro – Grãos

Taxa de câmbio: a maioria das commodities agrícolas é influenciada pela taxa de câmbio e se o real valorizar em relação ao dólar, isso pode afetar a receita da empresa.

Clima: a produção agrícola é suscetível a condições climáticas adversas, como secas, geadas ou até altas temperaturas, portanto, as produtividades podem ser afetados e, assim, a receita da empresa. Após a pior estiagem em 100 anos, que afetou fortemente a safra de inverno de milho, esperamos uma recuperação positiva da produtividade, mas o La Niña também deve ser um fator a ser considerado, tanto para o milho quanto para a soja, e pode trazer mais volatilidade.

Ciclo das commodities: os preços das commodities são cíclicos e impulsionados por variáveis de oferta e demanda na maioria das vezes, portanto, espera-se que os preços se acomodem no médio prazo à medida que a oferta se recupera após vários anos de mercado climático.

Pressão Ambiental: embora esperemos que as empresas dentro de nossa cobertura usem apenas o desmatamento legal (usual no setor), podemos esperar mais pressão dos investidores para que todas as empresas atinjam o desmatamento legal zero no futuro.

Agro – A&A

Taxa de Câmbio: como a formação do preço do açúcar ocorre no mercado internacional, embora fortemente influenciada pela produção brasileira, ao utilizar o contrato do Açúcar # 11 na bolsa ICE, caso o real se valorize frente ao dólar, o prêmio projetado para o açúcar no Brasil pode ser reduzido , enquanto as receitas de exportação também podem ser impactadas negativamente.

Clima: a pior estiagem em 100 anos impactou fortemente a produtividade da cana-de-açúcar no Centro-Sul do Brasil nesta safra e tem sido um dos principais fatores para a recente alta de preços. A partir da projeção do La Niña para este ano, que deve trazer mais chuvas, a perspectiva é de que os preços se acomodem no médio prazo.

Concentração de clientes: a dinâmica das vendas de etanol e açúcar, onde há um número reduzido de empresas do lado comprador, pode ser vista como um risco, principalmente se houver quebra de contrato.

Fornecimento de matéria-prima: cerca de um terço da cana-de-açúcar que a São Martinho processa vem de produtores terceiros, geralmente por meio de contrato de fornecimento, que está sujeito a flutuações e renegociações.

Perspectivas para 2022

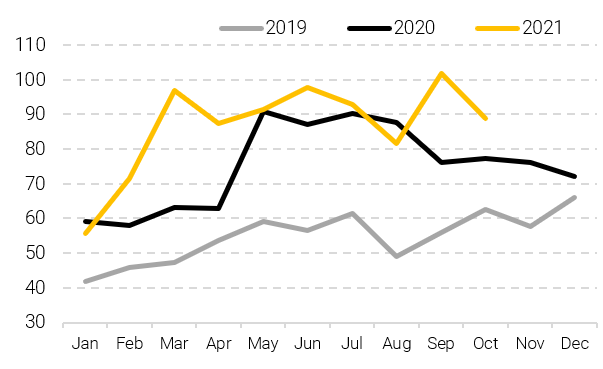

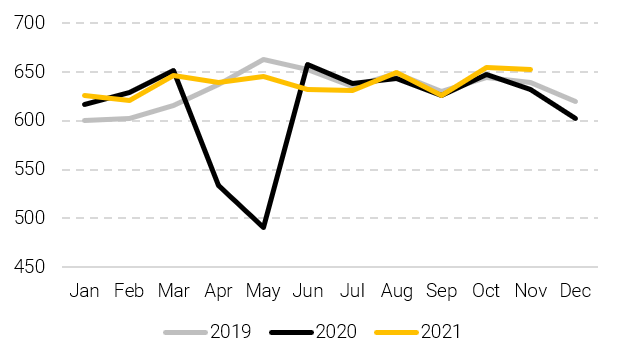

Bebidas – expectativa de recuperação do canal on-trade

No setor de Bebidas, esperamos que o processo de recuperação continue em 2022, principalmente nas margens e menos em volumes, visto que o ritmo de recuperação desde o 3T20 foi forte e surpreendeu o mercado (considerando uma base de comparação mais difícil). A taxa de câmbio continua sendo um problema, com a desvalorização do real em relação ao dólar afetando o custo das importações, enquanto os preços da maioria das commodities permanecem em patamares elevados, mas as margens devem melhorar à medida que os bares e restaurantes continuam se recuperando.

O canal on-trade (bares e restaurantes) tem preços mais altos e melhor mix de embalagens, então a mudança do off (supermercados) para o on-trade deve trazer melhores margens para todo o setor, mas players com uma base de clientes mais atomizada e mais capilaridade comercial estratégica, como a da AmBev, deve apresentar desempenho superior nesse ambiente, em nossa opinião. Um portfólio mais amplo também é necessário para atender um consumidor mais exigente e pode funcionar como uma vantagem.

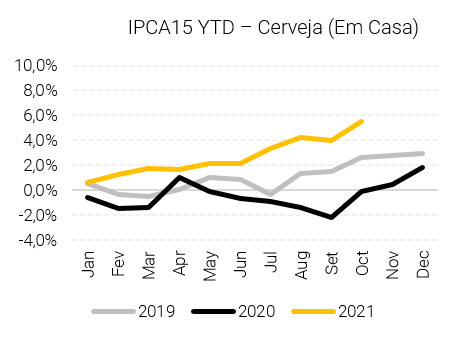

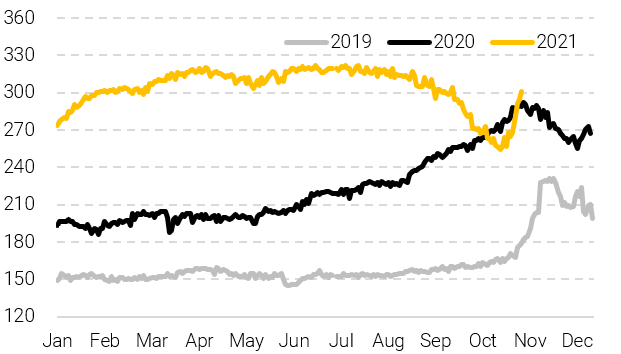

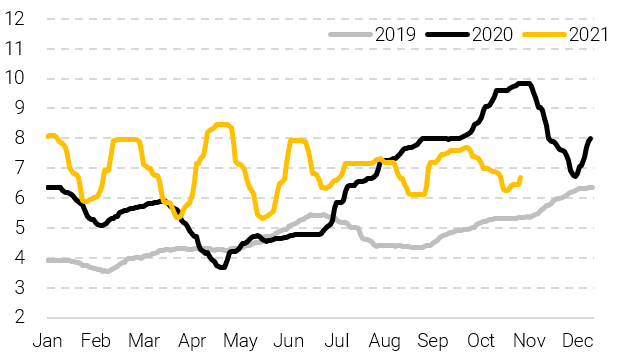

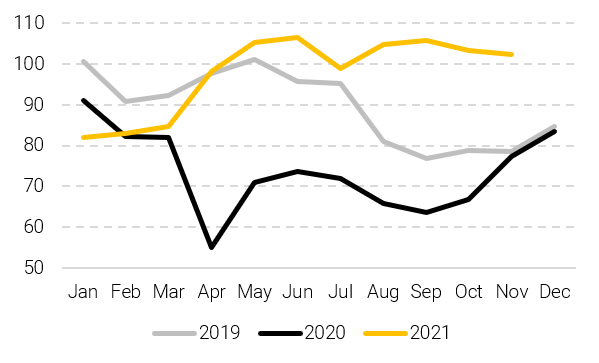

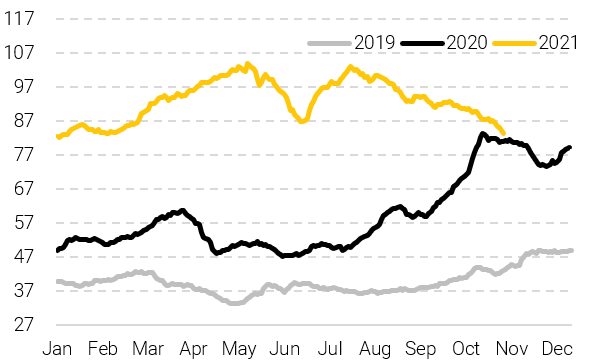

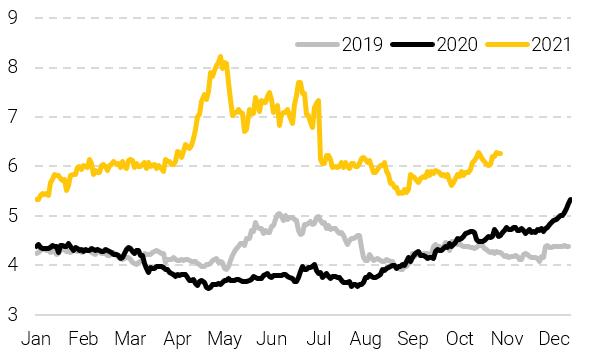

Preços vêm aumentando em 2021

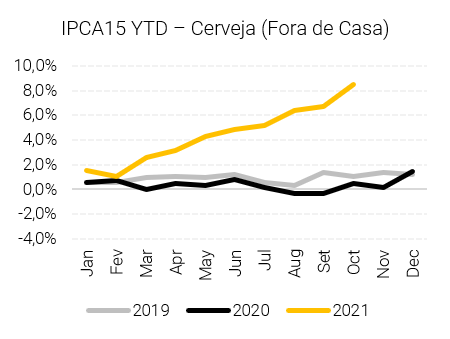

A produção de bebidas alcóolicas tem estado abaixo dos níveis de 2020 nos últimos 3 meses

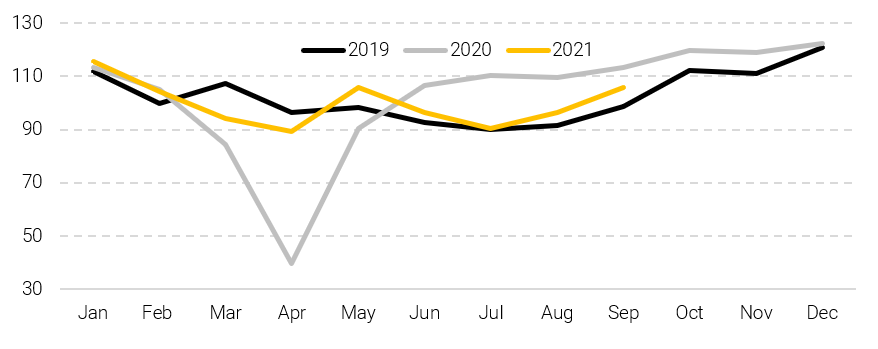

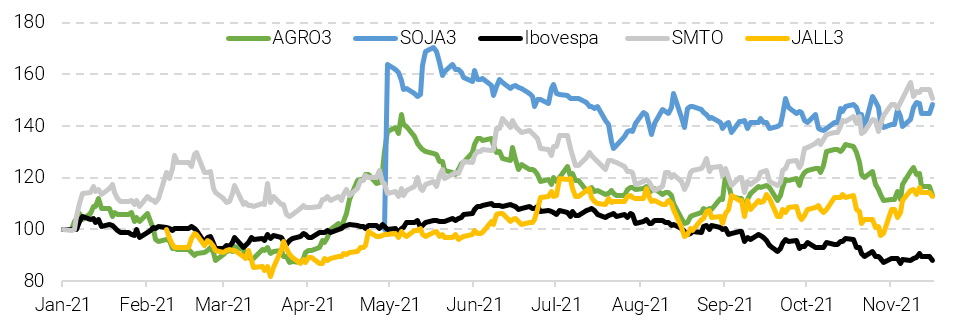

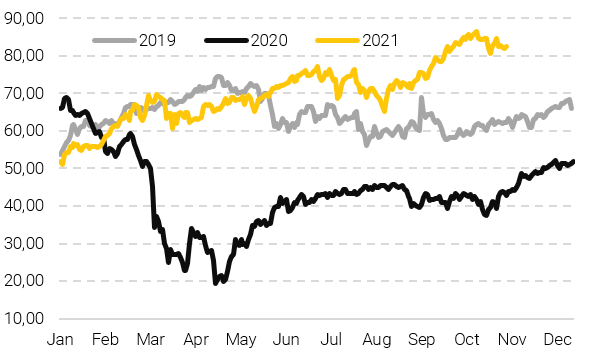

Performance das ações: Ambev está superando o Ibovespa em 2021 (base 100 = Jan/2021)

Alimentos – melhoria dos spreads; taxa de câmbio favorável

Para o setor de Alimentos, apesar de um 2021 já forte para as empresas com operações nos Estados Unidos, continuamos otimistas para 2022, pois esperamos uma recuperação na América do Sul. Espera-se que a demanda cresça, especialmente porque os preços das carnes devem cair em relação ao ano anterior, mas as margens devem melhorar à medida que as pressões de custos estão diminuindo, então os spreads devem abrir em 2022. Os preços do milho e da soja, importantes para produtores de aves e suínos, já estão menores nos mercados futuros, o que deve ajudar a melhorar as margens, processo que já iniciado no 3T21. Para o setor de carne bovina, principalmente por conta do ciclo da pecuária, uma maior oferta também deve se traduzir em preços menores e melhores spreads.

Nos EUA, entretanto, esperamos margens mais baixas. Embora não esteja claro com que rapidez e em que nível isso deve se acomodar, 2022 deve ser visto como um ano positivo. É importante destacar que, devido às diferentes pegadas geográficas e perfis de proteínas, este setor está se tornando cada vez menos homogéneo, portanto devemos esperar desempenhos diferentes para cada empresa e, a nosso ver, as mais diversificadas devem ter um desempenho superior.

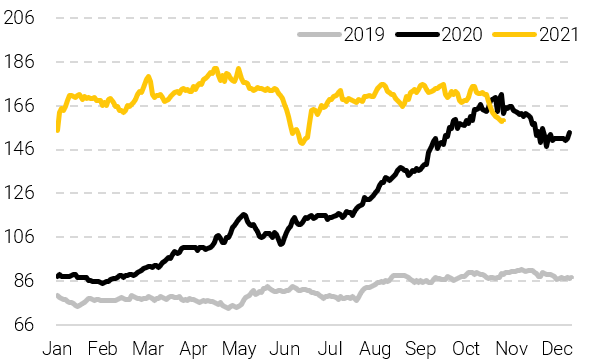

Nosso time econômico projeta BRL/USD em R$ 5,70 para o fim de 2022 e R$ 4,90 para o fim de 2023

A taxa de câmbio tem papel fundamental nos resultados dos frigoríficos (% da Receita em dólar)

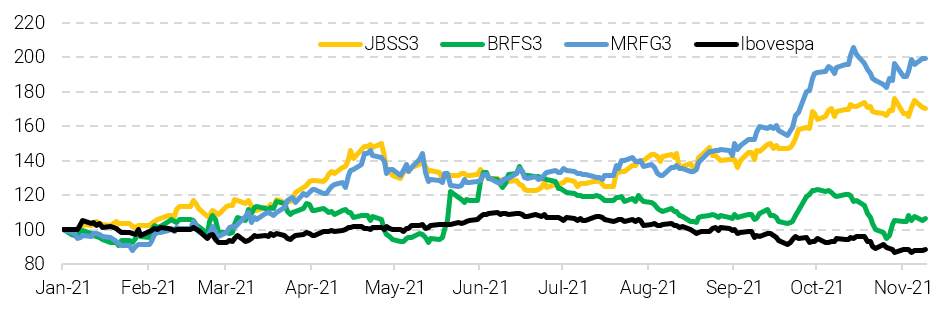

Performance das ações: ações de Frigoríficos estão superando o Ibovespa em 2021.

Perspectivas de Brasil para 2022

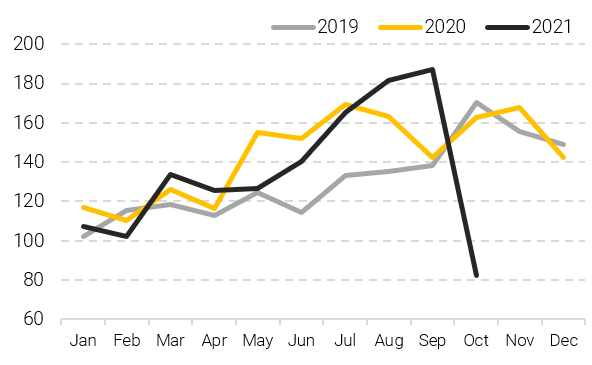

Preços da carne devem superar os preços dos animais vivos

Gado Vivo (R$/kg)

Carcaça do Gado (R$/kg)

Porco Vivo (R$/kg)

Carcaça do Porco (R$/kg)

Frango Vivo (Rs/kg) – Média Mensal

Frango Congelado (R$/kg)

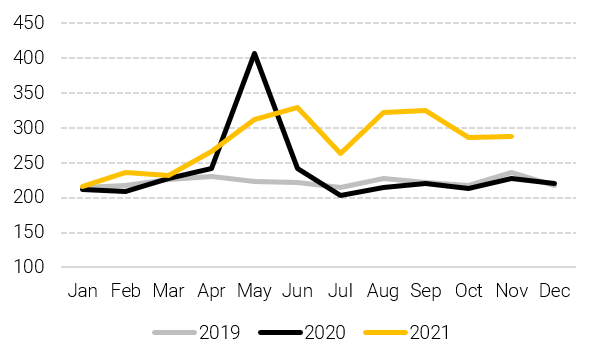

Mais volatilidade é esperada devido à taxa de câmbio e preocupações sobre o apetite da China

Carne Bovina: Volume (k tons)

Carne Bovina : Preços (US$/ton)

Carne Suína: Volume (k tons)

Carne Suína : Preços (US$/ton)

Carne de Frango: Volume (k tons)

Carne de Frango : Preços (US$/ton)

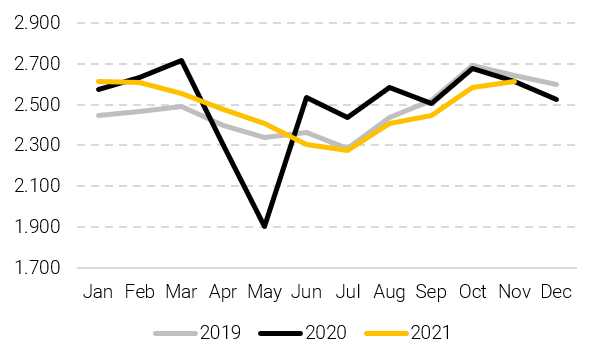

Perspectivas de EUA para 2022

Espera-se que as margens se acomodem após um ano fora da curva

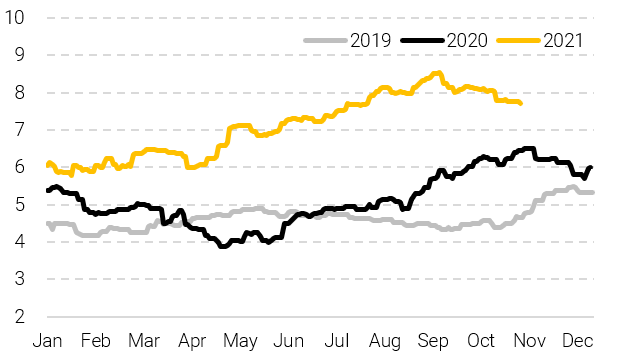

Gado: Abates (k cabeças) – Média Mensal

Gado: Cut-out Semanal (US$/cwt) – Média Mensal

Porco: Abates (k cabeças) – Média Mensal

Porco: Cut-out Semanal (US$/cwt) – Média Mensal

Frango: Abates (mi cabeças) – Média Mensal

Frango: Preços Compostos (US$/cwt) – Média Mensal

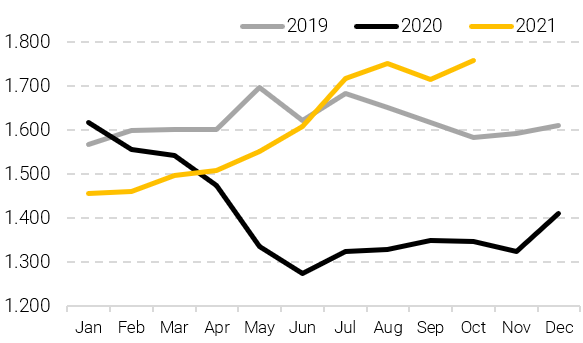

Perspectivas para 2022

Agro – perspectivas mistas; acomodação de margens

Açúcar e Álcool: o clima está trazendo otimismo ao setor de A&A, após a pior seca em 100 anos seguida de geadas que afetaram a produtividade do Centro-Sul do Brasil. Espera-se que a produção aumente em 2022, mas o excedente na produção de açúcar não é suficiente para reequilibrar oferta e a demanda mundiais, portanto não esperamos que os preços do açúcar caiam significativamente. Para o etanol, enquanto os preços do petróleo seguem em patamares elevados e os preços da gasolina também refletem uma forte demanda do mercado interno, esperamos um início de ano bastante positivo mas, com o início da moagem em março/abril, podemos observar uma tendência de queda dos preços. Em nossa visão, no entanto, a maioria dos players de A&A ainda deve ter um ano positivo, mas as margens devem ser impactadas por custos mais altos. Portanto, a eficiência operacional terá um papel maior na lucratividade.

Grãos: os mercados futuros já estão precificando uma grande safra de soja para o Brasil (Conab: 142 milhões de toneladas, + 3,4% A/A) e, embora com maior incerteza devido à previsão de chuvas e também maiores custos de fertilizantes, uma grande safra de milho (Conab: 117 milhões de toneladas, +34,1% A/A). As margens devem se contrair para níveis históricos, mas devido à eficiência operacional de cada empresa e também às estratégias de hedge, tanto para vendas de grãos quanto para compra de fertilizantes, podemos ver resultados mistos, já que a melhoria da produtividade deve ajudar a compensar isso. O desempenho da safra dos EUA e o apetite da China podem trazer volatilidade para 2022.

Expectativa Mensal de Precipitação (América do Sul)

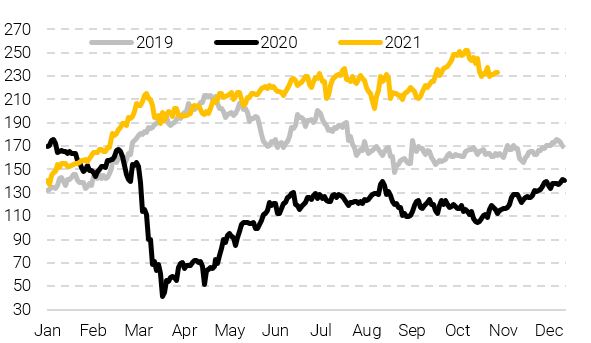

Performance das ações: ações do Agro estão superando o Ibovespa em 2021

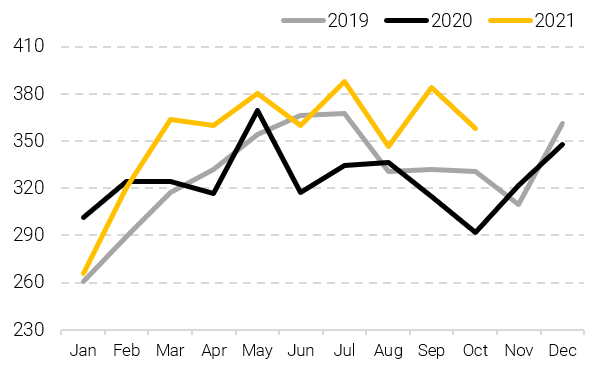

Perspectivas de Brasil + EUA para 2022

Preços mais baixos, mas em um mercado mais volátil

Milho: Brasil (R$/saca)

Soja: Brasil (R$/saca)

Milho : Chicago (USD/bushel)

Soja : Chicago (USD/bushel)

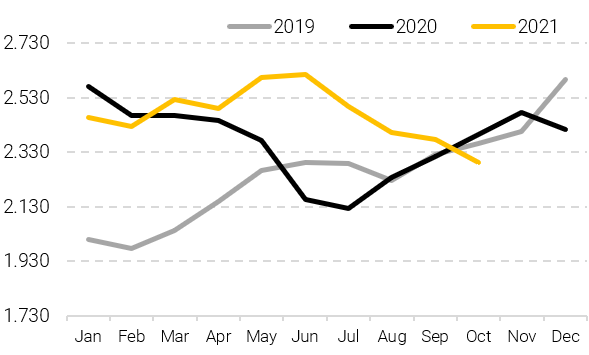

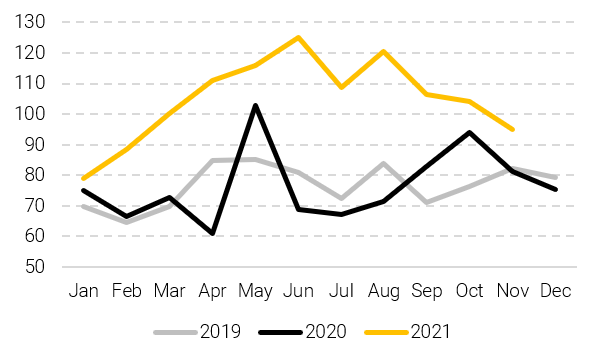

Perspectivas de Brasil + Mundo para 2022

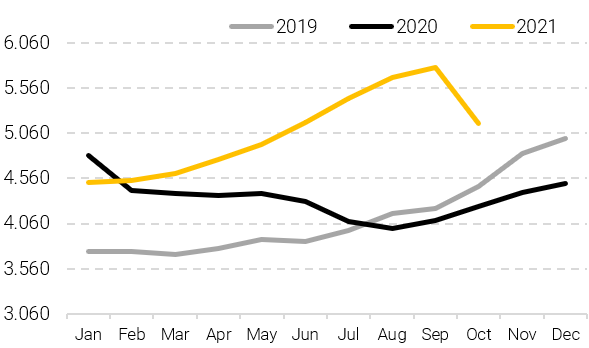

Preços mais altos devem impulsionar mix do setor rumo à produção de açúcar

Açúcar – NY #11 (cents/lp)

Açúcar – NY #11 convertido (R$/ton)

Etanol Hidratado (R$/litro) – Média de 7 dias

Etanol Anidro (R$/litro) – Média de 7 dias

Petróleo: Brent (US$/barril)

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)