Inflação: o inimigo a ser combatido

Nesse artigo curto, nos propomos a explicar qual a melhor alternativa para um investidor que deseja se posicionar em ativos ligados à inflação: debêntures incentivadas ou fundos imobiliários de papel. Mas, antes disso, vamos explicar o que é cada um deles e entender o que podemos esperar em termos de risco e retorno para essas classes.

Já não é novidade que a inflação no Brasil, medida oficialmente pelo IPCA, está passando por uma das maiores altas dos últimos anos, chegando perto dos 10% nos últimos 12 meses. A inflação alta tem um efeito direto no bolso do trabalhador, pois corrói o seu poder de compra, principalmente se ela se mantém em patamares elevados por muito tempo.

Um outro desafio se impõe aos poupadores e investidores, pois o atual cenário requer no mínimo uma reavaliação do seu portfólio de investimentos para verificar se ele está adequado e conseguirá fazer frente à inflação no curto/médio prazo, uma vez que a meta da taxa básica de juros – a Selic, hoje 6,25% ao ano -, mesmo estando em trajetória de subida, ainda está abaixo da inflação.

Em momentos como o atual, muitos investidores, buscam alternativas de investimentos que estejam indexados à inflação, ou seja, que ofereçam uma remuneração que não só proteja o poder de compra do patrimônio, mas também ofereça um retorno superior.

Diversas são as opções de ativos que podem cumprir esse papel, e essa diversidade às vezes pode trazer dúvidas sobre como comparar quais as melhores alternativas. Na Renda Fixa, além dos títulos públicos IPCA+, encontramos diversas emissões privadas que pagam uma taxa predefinida acima do IPCA, como as debêntures incentivadas. Já na Renda Variável, além das próprias ações, que podem oferecer retornos superiores à inflação no longo prazo, existem os fundos imobiliários, principalmente os fundos que compram CRIs (Certificados de Recebíveis Imobiliários), chamados de “fundos de papel”, sendo a maioria atrelada ao IPCA.

Mas e agora? Como comparar e escolher entre dois ativos de classes distintas e com características tão diferentes como uma debênture incentivada e um fundo imobiliário de papel?

Fundos imobiliários de papel

Os fundos imobiliários de papel, assim como os demais, são ativos de renda variável, porém que investem, majoritariamente, em recebíveis imobiliários. Em outras palavras, o fundo adquire ativos de renda fixa do setor imobiliário que ajudam a financiar esse mercado ao antecipar os recebíveis do setor. Entre os ativos que podem compor a carteira, citamos: (i) CRI (Certificado de Recebíveis Imobiliários) e; (ii) LCI (Letras de Crédito Imobiliário).

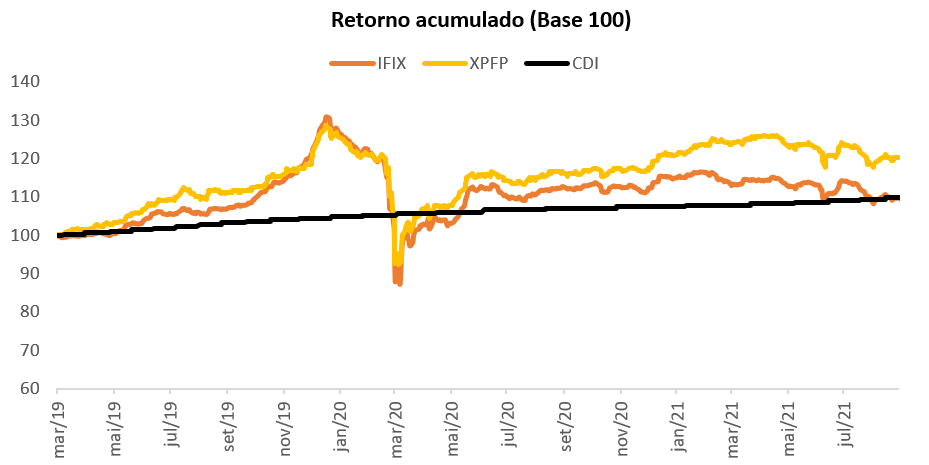

Essa classe de fundos se destacou no ano passado no auge da crise da COVID-19 por conta de sua resiliência, e deve se beneficiar com a alta da Selic em cenário de inflação persistente. Isso acontece, pois esses fundos acompanham os indicadores macroeconômicos (CDI, IPCA, IGP-M).

O índice XPFP – Índice XP de Fundos Imobiliários de Papel – tem como objetivo acompanhar a desempenho médio das cotações dos fundos imobiliários denominados fundos de “papel” negociados B3.

Consideramos os fundos de papel uma excelente opção de investimento para quem deseja se proteger ou até mesmo se beneficiar de um cenário com inflação alta, uma vez que a maioria dos CRIs e das LCIs são emitidos com indexação à inflação. Com isso, oferecem uma boa rentabilidade, diversificação e ainda desfrutam de isenção de Imposto de Renda para seus rendimentos, que são distribuídos mensalmente

Debêntures Incentivadas

As debêntures são títulos de renda fixa, que representam dívidas de médio e longo prazos, que podem ser emitidos por empresas de capital aberto ou fechado, ou seja, empresas privadas, com a exceção de bancos (que emitem CDBs). Elas são utilizadas pelas companhias emissoras para o financiamento de projetos, aumento de capital ou da capacidade produtiva e para a reestruturação de dívidas, dentre outros.

As debêntures incentivadas, especificamente, são aquelas emitidas por empresas que estão captando recursos para projetos de infraestrutura, como aeroportos, rodovias, portos, linhas de transmissão, dentre outros. Costumam apresentar prazos mais longos (duration superior a 4 anos) e sua remuneração é atrelada à inflação. O governo concede a isenção de imposto de renda aos investidores pessoa física que investem nesses papeis como uma forma de incentivar o financiamento privado destes projetos. Uma grande parte das debêntures incentivadas é emitida com taxa IPCA+, ou seja, há uma taxa predefinida acima do IPCA, o que garante um ganho acima da inflação se o papel for carregado até o seu vencimento.

Uma grande parte das debêntures incentivadas é emitida com taxa IPCA+, ou seja, há uma taxa predefinida acima do IPCA, o que garante um ganho acima da inflação se o papel for carregado até o seu vencimento.

Principais Riscos

Enxergamos os riscos dos FIIs de Papel como sendo semelhantes àqueles das Debêntures Incentivadas, com algumas particularidades.

Risco de crédito

Em ambos os casos, há risco de crédito da contraparte pagadora (ou seja, da devedora), especialmente porque não há proteção do Fundo Garantidor de Créditos (FGC), uma vez que se tratam de operações não-bancárias.

No caso dos FIIs de papel, este risco está atrelado ao fluxo de recebível imobiliário (ex. contrato de locação) e é mitigado à medida em que a carteira do fundo é pulverizada em diversos ativos. Caso haja default (“calote”) em algum CRI ou LCI, o impacto tende a ser menor na rentabilidade do fundo.

Já para os detentores das debêntures, o risco é ligado ao fluxo de caixa gerado pela empresa emissora. Ou seja, o risco do investidor não receber seus recursos emprestados acrescidos dos juros está intimamente ligado à saúde financeira daquela empresa. Por isso, diversificar em diversas debêntures de emissores distintos também seria uma forma do investidor reduzir o possível impacto do risco de não recebimento.

Risco de liquidez

Ambas opções apresentam um considerável risco de liquidez. Esse risco se traduz na dificuldade que o investidor poderia ter em vender a qualquer momento, se necessário, as cotas do seu fundo imobiliário ou suas debêntures, no mercado secundário.

Vale ressaltar que para vender as debêntures e os fundos de papel no mercado secundário, você terá que concordar com o preço que está sendo negociado naquele momento, e esse preço pode variar dependendo da demanda e da oferta.

Apenas a título de comparação, as debêntures negociam no mercado secundário em média por dia algo próximo a R$900 milhões. Já os fundos imobiliários atualmente negociam perto de R$250 milhões por dia, mas vale verificar o volume negociado de cada fundo ou debênture individualmente para avaliar sua liquidez.

Risco de mercado

Por fim, essas operações ficam expostas às oscilações de mercado e seus preços variam antes da data de vencimento. Aqui vale um lembrete: quanto mais longo o prazo do título, mais ele oscila ao longo do tempo, devido à marcação a mercado.

Principais pontos a considerar na seleção dos investimentos

- Gestão do fundo (apenas para FIIs): a capacidade do time de gestão e seu histórico são cruciais na seleção dos fundos de papel. O time será responsável pela originação de novos créditos, monitoramento da qualidade de crédito existente na carteira e negociação dos títulos em mercado secundário. Opte por gestores com ampla experiência no mercado e com qualificação e histórico robustos.

- Qualidade de crédito: A opção por credores de alta capacidade creditícia é importante para a maior previsibilidade de retornos ao longo do tempo. Evite investir em devedores de baixa qualidade de crédito e em situação financeira comprometida sem um acompanhamento profissional. No caso dos fundos imobiliários, o gestor é quem assume esse papel. No caso das debêntures, essa informação normalmente é refletida no rating atribuído a ela, que em linhas gerais, é a classificação do risco de crédito daquela emissão.

- Prazo (apenas para debêntures): o risco de mercado está diretamente ligado ao prazo das emissões. Quanto mais longo um título, mais ele oscilará ao longo do tempo em resposta às mudanças que ocorrerem no mercado. Para evitar este efeito, procure investir em ativos condizentes com seu objetivo, de preferência podendo mantê-lo até o vencimento.

- Garantias: os contratos de dívida podem oferecer “garantias” em caso de não cumprimento contratual, como por exemplos o próprio imóvel do devedor. Um bom nível de garantias das operações de crédito oferece maior segurança aos investidores, isto é, quanto melhor for a estrutura de garantias, menor será a propensão a calote e maior será a recuperação financeira em caso de não cumprimento das obrigações.

- Concentração: concentrar “todos os ovos em uma mesma cesta” quando se trata de investimentos não é uma decisão inteligente, pois em eventual não cumprimento das obrigações por parte da empresa, o fundo (no caso dos FIIs) e o investidor (no caso das debêntures) estarão excessivamente expostos, acarretando potencial maior perda.

- FIIs: Escolha fundos com elevado nível de pulverização na carteira de crédito, sendo essa uma das formas mais eficazes de diminuir o risco de crédito/concentração.

- Debêntures: Não aloque mais do que 3% a 5% do seu patrimônio em um único devedor, de forma a reduzir o risco global da sua carteira de investimentos.

- Indexador e Perfil da Carteira: os títulos de recebíveis imobiliários podem ter rentabilidade pré-fixada (definida/acordada no momento da aquisição), pós-fixada (ligada a algum indexador: IPCA, IGP-M, CDI) ou híbrido (uma porção pré e outra pós-fixada). Já as debêntures incentivadas são necessariamente indexadas a algum índice de preços (inflação). De qualquer forma, é necessário conhecer a composição da carteira para entender os méritos e perfil de risco do fundo e dos papeis.

Comparando os Retornos

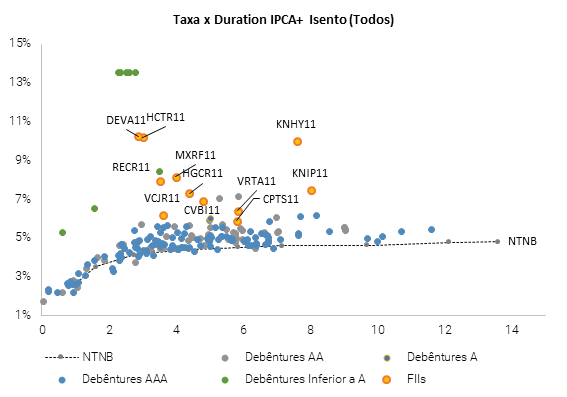

Abaixo apresentamos um gráfico do excesso de retorno acima do IPCA de algumas (i) debêntures incentivadas (com diferentes ratings) e de alguns; (ii) fundos imobiliários de papel mais líquidos da nossa cobertura (na parcela IPCA do portfólio); além do (iii) juro real (NTN-B), em diferentes prazos.

Os retornos dos FII foram calculados apenas contando com a parcela “IPCA +” da carteira sem a dedução de taxas de administração e Performance do fundo.

Observamos retornos superiores para os FIIs de papel vs. debêntures incentivadas. Atribuímos o excesso de retorno dos fundos imobiliários de papel a uma conjunção de fatores: Os títulos de dívida de recebíveis imobiliários têm um propósito específico que é o financiamento do mercado imobiliário por meio da securitização de um lastro imobiliário (ex. contrato de aluguel). Por isso, entendemos que esse tipo de crédito tem menos canais de financiamento (menor apetite para tomadores), aumentando as taxas praticadas. Vale ressaltar que boa parte das transações de CRIs são feitas de originação proprietária dos gestores, com menor nível de competição pelo crédito, contribuindo para mesma direção de taxas mais elevadas.

Em contrapartida, as debêntures incentivadas têm colocação focada no público em geral, visando financiamento de projetos de infraestrutura por diferentes canais e/ou investidores potenciais além das vias públicas. Esses papeis têm características intrínsecas à renda fixa, incluindo direito dos credores a recebimento do montante investido de acordo com condições de remuneração e prazo predefinidas, o que justificaria uma taxa menos atrativa.

Por fim, entendemos que os FIIs carregam uma parcela superior de risco de mercado e volatilidade, o que contribuiria para justificar maiores taxas prospectivas.

Então quem leva a melhor?

Não podemos dizer que há ganhadores ou perdedores nessa comparação de investimentos atrelados à inflação que, aparentemente, são tão distintos, a começar pela classe de ativos de cada: FIIs são renda variável e Debêntures Incentivadas são renda fixa.

De qualquer forma, o potencial retorno superior oferecido pelos fundos imobiliários de papel trazem consigo alguns riscos também superiores, principalmente de mercado e liquidez. As debêntures, igualmente com liquidez muitas vezes limitada, podem oscilar menos, mas merecem uma atenção especial quanto ao risco de crédito, geralmente mitigado nos FIIs.

Como boa prática de construção de carteira, se fizer sentido para o seu perfil, opte pela diversificação, ao ter esses dois tipos de ativos atrelados à inflação, pois eles possuem correlação baixa entre si. Isso significa que respondem de formas distintas aos movimentos do mercado, sendo esse um dos critérios mais importantes para uma adequada diversificação dos seus investimentos.

Sobre a foto que escolhemos para ilustrar este relatório, explicamos (contém spoiler): Luke Hobbs (The Rock) e o Toretto (Vin Diesel) começam brigando e depois viram amigos. Te lembra “alguém”?

Se você ainda não tem conta na XP Investimentos, abra a sua!