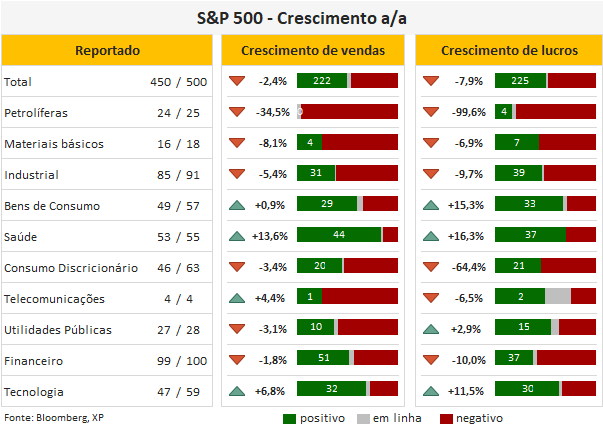

A temporada de resultados do 3º trimestre surpreendeu positivamente os analistas e mostrou para o mundo que, apesar das incertezas, o pior já ficou para trás. Qual foi o saldo? Mais de 90% do S&P 500 já anunciou resultados. No agregado, a tendência foi positiva, com lucros surpreendendo em 17,3% os modelos, e apenas 64 das 450 companhias divulgadas desapontando. Quando olhamos para o crescimento, as empresas do índice estão próximas de voltarem para a zona de expansão, com receitas caindo apenas 2,4% a/a e lucros 7,9% menores a/a, uma melhora significativa em relação ao último trimestre.

- Quem saiu mais forte da crise: No 3T20, apresentaram crescimento de faturamento / lucro apenas os setores de tecnologia (+6,8% / +11,5%), saúde (+13,6% / +16,3%) e bens de consumo (+0,9% / +15,3%).

- Quem saiu mais fraco: Todo o resto, com destaque negativo para os setores petrolífero (-34,5% / -99,6%), materiais básicos (-8,1% / -6,9%) e industrial (-5,4% / -9,7%), apesar de terem superado as (muito baixas) expectativas.

- Reação dos mercados está mais fraca que em temporadas passadas: Empresas que surpreenderam o consenso superam o desempenho do S&P 500 em +0,5% (vs. +1,6% de média histórica). Empresas que desapontaram estão 2% abaixo (vs. -3% histórico).

- Em suma, 2020 concretizou a tendência do “fique-em-casa”, onde predominaram os serviços de nuvem, videogames, trabalho remoto e aplicativos de entrega. Daqui para frente, a reabertura gradual da economia e notícias de vacina serão os próximos gatilhos para a recuperação de setores mais defasados.

FAAMGs

Mais uma vez, as FAAMGs (Facebook, Amazon, Apple, Microsoft e Google), trouxeram números surpreendentes, confira:

Facebook – Positivo: Nada a reclamar quanto aos resultados do trimestre. Receitas totalizaram US$ 21,5 bi, 8% acima do consenso e +22% a/a, impulsionadas pelo segmento de publicidade (98% do faturamento). O lucro de US$ 7,9 bi veio 42% acima do esperado e +29% vs. 2019. O Facebook, WhatsApp e Instagram somam 3,2 bilhões de usuários ativos (+2% vs. 2T). O que poderia preocupar? A queda na base de usuários nos EUA e Canadá (de 198 para 196 milhões) e a perspectiva mais desafiadora para o 4T.

Amazon – Positivo: Mais um trimestre recorde: Receitas do 3T totalizaram US$ 96,1 bilhões, 4% acima das expectativas e 37% maiores vs. 2019, novamente impulsionadas pelas operações de e-commerce globais. O segmento de serviços na nuvem (AWS) manteve o ritmo de crescimento (+29% a/a), entregando expansão de margem; apesar de representar ~12% das receitas, a AWS corresponde agora por 70% do lucro operacional da empresa. O guidance de receita para o 4T (US$ 112-121 bi) veio em linha com o esperado, enquanto a projeção para o lucro operacional (US$ 1-4 bi) decepcionou, impactada por maiores despesas relacionadas à pandemia (testes em funcionários e compra de EPIs).

Apple – Negativo: Ações fecharam com 5% de queda no after-market. Vendas de iPhones e queda no faturamento da China foram surpresas negativas. O celular mais desejado do mundo teve queda de 21% nas vendas enquanto consumidores aguardavam o lançamento do iPhone 12 5G. Na China, 3ª principal região da companhia e fonte de crescimento, as vendas vieram 29% menores a/a. Certamente não ajudou também o fato de não terem divulgado um guidance com as expectativas para os próximos períodos, mas permanecem otimistas com “o vento de popa proveniente do 5G, oportunidade única da década”. Do lado positivo, receitas com Macbooks e Serviços bateram recorde pelo 4º trimestre consecutivo, alcançando US$ 9bi, 12% acima do consenso.

Microsoft – Positivo: Receitas alcançaram US$ 37,2bi, puxadas por uma das principais apostas da empresa: Azure Public Cloud, que oferece serviços de computação em nuvem e cresce 48% a/a. A forte demanda por videogames durante o confinamento também acelerou o faturamento com o Xbox (que sobe 30% a/a), e a empresa se prepara para lançar 2 novos modelos do console já em novembro.

Google – Muito positivo: Imediatamente após reportar, ações chegaram a subir 9%. Resultados superaram os modelos em todas as linhas de negócio: Faturamento / Google Cloud / YouTube / TAC / vieram 8% / 4% / 15% / 7% acima das expectativas, e Lucro por Ação superou consenso em 45%. Para uma gigante que faturou US$ 40,5bi no 3T19, um crescimento de 14% a/a representa incremento de US$ 5,7bi. O segmento que mais preocupava o investidor era o de publicidade, que ganhou novo ânimo com o crescimento 9,4% a/a; prova da capacidade de execução da companhia, que era fortemente dependente de propagandas com viagens e turismo (em queda). E por fim, o YouTube também entregou um resultado sólido, com receitas 32% maiores a/a.

Outros destaques

Johnson & Johnson – Positivo: Reportou receitas de US$ 21 bilhões no 3T, 5% acima do esperado, impulsionada pelo segmento de equipamentos médicos (+13% vs. consenso) – reflexo da recuperação no número de cirurgias eletivas. O resultado das operações farmacêuticas e de bens de consumo vieram em linha com a expectativa. Apesar do pouco detalhamento quanto à paralização dos testes de sua vacina contra o coronavírus, a companhia se mantém otimista, e aumentou seu guidance de receitas (2020) para US$ 81-82 bilhões, 1,5% acima do esperado.

Activision Blizzard – Positivo: Depois de pressionadas em 2019, margens voltam com força puxadas por vendas cada vez mais digitais. A companhia bateu o faturamento / lucro dos modelos em 5% / 10%, puxado principalmente pela franquia Call of Duty® e Candy Crush® que, juntas, geraram mais de US$ 1bi em faturamento no ano. Ao todo, a companhia atingiu recorde de 111 milhões jogadores mensais ativos em suas franquias, estimulado pela tendência “fique-em-casa” e, por isso, foi capaz de incrementar o seu faturamento em 52% contra o mesmo período de 2019.

Berkshire Hathaway – Muito positivo: A holding de Warren Buffett reportou lucros operacionais 7% abaixo do consenso e 32% menor a/a. Do lado positivo, os ganhos com o portfólio de US$ 245 bilhões em ações (que inclui papéis da Apple, Coca-Cola e Bank of America) impulsionaram o lucro líquido (+82% a/a). No 3T a empresa recomprou um recorde de US$ 9 bi em ações (US$ 16 bi no ano), sinalizando que para Buffett, a ação parece estar subvalorizada.

Alibaba – Neutro: Reportou receitas de US$ 22,8 bilhões no 3T, 1% abaixo do esperado (embora 30% maior que em 2019), reflexo do crescimento mais fraco do e-commerce. Por outro lado, a operação de cloud surpreendeu, e faturou US$ 2,2 bilhões, 4% acima do consenso (+60% a/a), impulsionada pela maior adoção de clientes do setor financeiro e do varejo. A escala da empresa impressiona: só na China, seu marketplace possui 757 milhões de compradores ativos (+9% a/a).

Para o longo prazo, a empresa reiterou seu foco nos 3 pilares de crescimento: mercado chinês, cloud computing e expansão internacional.

De A a Z

Adidas: De acordo com a Bloomberg, a empresa prepara a venda da Reebok (avaliada em US$ 2,4 bilhões). A marca foi adquirida em 2006 por US$ 3,8 bilhões, mas perdeu participação de mercado desde então e nunca conseguiu ser reestruturada completamente. Se concretizada, a venda poderia ser positiva para a Adidas, reduzindo custos e permitindo o foco em sua marca principal.

Booking: O número de quartos reservados no 3T totalizou 127 milhões; apesar da queda de 43% a/a, a performance foi sequencialmente melhor (no 2T, foram 28 milhões, queda de 87% a/a). A gradual recuperação vem sendo impulsionada pela demanda por viagens domésticas, que representaram 70% das novas reservas no trimestre. Olhando para frente, a empresa aposta na diversificação de sua plataforma – em outubro, foi habilitada a nova função de busca e agendamento de voos nos EUA.

Coca-Cola: As receitas no 3T totalizaram US$ 8,7 bilhões, 4% acima do esperado mas ainda -9% a/a (vs. -28% no 2T), demonstrando uma gradual recuperação da demanda. Em termos de volume vendido, houve queda de 4% a/a no trimestre, também melhor que a expectativa de -6%. A empresa se mantém cautelosa e não forneceu guidance para o próximo ano.

As perspectivas de demanda e a reestruturação interna da empresa, com descontinuidade de marcas, corte de custos e novo cronograma de inovação serão os principais pontos de atenção nos próximos trimestres.

Delta Airlines: A aérea reportou receitas de US$ 3 bilhões, ~2% abaixo do esperado e 76% menor a/a. Com despesas adicionais ligadas à demissão voluntária de funcionários e reestruturação da frota, o prejuízo totalizou US$ 5,4 bilhões no 3T (vs. lucro de US$ 1,5 bilhão em 2019). Segundo o CEO da empresa, levará 2 anos ou mais para que o nível de faturamento se normalize.

Domino’s: A rede de “pizzarias tech” reportou receitas de US$ 968 milhões no trimestre, 2% acima do esperado e +18% a/a, impulsionadas pelo crescimento de 18% nas vendas em mesmas lojas nos EUA (SSS). Contudo, maiores despesas adicionais ligadas à pandemia impactaram o lucro operacional. A empresa adicionou 83 novas lojas no trimestre, e menos de 300 unidades (2% do total) permanecem fechadas. Para os próximos trimestres, o lançamento de produtos com maiores margens é o principal catalisador.

Ferrari: Reportou receitas de US$ 1 bi no 3T, em linha com o esperado. O lucro por ação de US$ 1 superou o consenso em 10%, e a revisão do guidance de lucro operacional surpreendeu positivamente. As entregas totalizaram 2,3 mil veículos no trimestre (-7% a/a), ainda refletindo a paralisação de 7 semanas no início do ano devido à pandemia.

Goldman Sachs: As receitas no 3T totalizaram US$ 10,8 bilhões, 14% acima do esperado, impulsionadas pelos resultados das divisões de trading (+30% a/a) e gestão de recursos (+71% a/a). O lucro do período totalizou US$ 3,6 bilhões, 73% acima do consenso. Por fim, as provisões de crédito (inadimplência dos clientes) totalizaram US$ 278 milhões no trimestre, significativamente menores vs. o 2T (US$ 1,6 bilhão). Concorrência: Após sólidos resultados do GS (+0,2%), o dia não foi tão bom para o Bank of America (-5,3%) e Wells Fargo (-6%).

Hermès: No último trimestre, as vendas orgânicas da empresa cresceram 7% a/a (esperado queda de -0,4%), impulsionadas pela Ásia (+30%). Em termos de mix de produtos, todas as categorias (relógios, jóias e roupas) tiveram demanda maior que as expectativas. Segundo a empresa, as vendas online cresceram “3 dígitos” a/a em todas as regiões, e serve como uma ótima plataforma de captação, com 85% dos compradores sendo novos clientes.

Hilton: A taxa de ocupação da rede de hotéis (Hilton, Double Tree, Conrad, etc) atingiu 44% no 3T, ainda abaixo de 2019 (79%), mas melhorando vs. 2T (24%). Apesar do curto prazo conturbado, especialmente com novos lockdowns na Europa, a empresa manteve o plano de expansão e espera abrir ~50 mil novos quartos (+5% a/a) em 2020.

Huawei: Após ser alvo de sanções do governo americano, limitando seu acesso a diversos componentes e softwares, a fabricante chinesa reportou receitas de US$ 98,6 bilhões nos primeiros 9 meses de 2020, +10% a/a, desacelerando significativamente vs. +24% em 2019. A companhia agora trabalha para desenvolver seu próprio sistema operacional (Harmony), substituindo o Android (do Google).

As sanções levaram a Huawei a perder mercado na Europa (-3,1%) e na América Latina (-1%), durante o 2T – beneficiando a Apple e a Samsung.

Jose Cuervo: Empresa mexicana fundada em 1795, líder mundial no mercado de tequilas (30% de market share), possui um portfólio de 30 marcas e está presente em 90+ países (EUA e Canadá respondem por 65% das vendas). As medidas de isolamento social estimularam o consumo do destilado em casa, e o momento é positivo para a indústria: exportações de tequila do México totalizaram um recorde de 30 milhões de litros em setembro (+50% a/a). A empresa reportará resultados na próxima semana, e investidores avaliam o quanto desta expansão de volumes foi capturada pela empresa.

Kering, dona de marcas como Gucci (58% das vendas), YvesSaint Laurent (14%) e Bottega Veneta (9%), reportou receitas de US$ 4,4 bilhões no 3T, 1% menor a/a (vs. -8% esperado). As vendas na América do Norte foram a principal surpresa (+44%), beneficiadas por menores gastos em viagens e pelos auxílios governamentais. A representatividade do e-commerce chegou a 13% das vendas totais (vs. 6% em 2019).

Louis Vuitton (LVMH): O maior conglomerado de marcas de luxo do mundo reportou receitas de US$ 14,1 bilhões (6% acima do esperado), impulsionadas pelas divisões com maiores margens, como a de bebidas (vinhos e destilados) e fashion (bolsas, acessórios, etc). Apesar da interrupção das viagens internacionais (40% das receitas do setor), até agora, a demanda por bens de luxo se mostrou resiliente. Com menos gastos em experiências, o setor de luxo ganhou participação nas despesas dos consumidores, principalmente na China, EUA e Europa Ocidental. Vendas das marcas Dior e Louis-Vuitton poderão inclusive crescer a/a.

Mercado Livre: No 3T, as receitas totalizaram US$ 1,1 bi, 15% acima do consenso e +85% a/a, impulsionadas pelo crescimento do GMV (+62%) e expansão de 92% no volume de compras processadas pelo Mercado Pago. O número de usuários diários alcançou 76 milhões (+92%), ainda beneficiado pelo fechamento do varejo físico. Apesar de negativa no curto prazo, a greve dos correios no Brasil (55% das receitas) acabou acelerando a transição para a rede logística própria (como a Meli Air), com custo menor.

Netflix: Reportou receitas de US$ 6,4 bilhões, em linha com o esperado. Porém, depois da adição recorde de 26 milhões de novos assinantes no 1º semestre, o 3T trouxe apenas 2,2 milhões (exp. 3,6 milhões) de novas contas, e o guidance para o 4T veio em 6 milhões. Apesar dos atrasos nas gravações, a Netflix manteve seu cronograma de lançamentos para 2021.

Olhando para frente, o cenário competitivo (Disney+, Amazon Prime Video, Hulu, etc) se intensifica, mas permanecem como possíveis catalisadores positivos o cronograma de produções e potencial aumento de preços.

Peloton: Receitas de US$ 758 milhões superaram em 1% as expectativas, e representam um crescimento de 232% a/a, impulsionada pelo aumento de 137% no número de assinantes. A companhia revisou o guidance de receitas acima do esperado, mas preocupações ligadas à atrasos em sua cadeia produtiva fizeram o papel cair 7% no after.

Square (+5% no after) receitas mais que dobraram a/a, e superaram em 50% as expectativas, impulsionadas pelo crescimento de 574% do faturamento do Cash App, que funciona como uma conta bancária digital e permite a negociação de ações e bitcoins.

Sony: A gigante japonesa reportou receitas de US$ 20,3 bi, 8% acima das expectativas, impulsionadas principalmente pelo segmento de games. Segundo a empresa, as horas de jogo em setembro cresceram 30% a/a, e devem continuar neste ritmo até o final do ano. O guidance de lucro também surpreendeu, aumentando para US$ 6,7 bi , 6% acima do consenso.

Sucesso inicial do Playstation 5: Nas primeiras 12h de pré-vendas do console nos EUA, a empresa vendeu mais unidades do que nas 12 semanas iniciais de vendas de seu antecessor, PS4; a Sony espera vender 7,6 mi de unidades no primeiro ano do console.

Tesla reportou receitas de US$ 8,8 bilhões no 3T, 5% melhor que o esperado e 39% superior a 2019; o aumento do número de entregas (+24% a/a) mais do que compensou a redução do preço médio de venda. Apesar do aumento de 35% nas despesas operacionais, ligadas às novas fábricas na China e na Alemanha, o lucro de US$ 331 milhões, superou em 38% as expectativas.

A companhia segue otimista e manteve a meta de vender 500 mil veículos em 2020, o que significaria entregas recordes de, no mínimo, 182 mil carros no 4T.

Uber: No 3T, o segmento Eats realizou 135% mais entregas vs. 2019 e atingiu um número de usuários 70% maior a/a; o valor médio por entrega também aumentou, levando à expansão de margens. No segmento de passageiros, a queda continua acentuada em -35% a/a, e o número de viagens ainda cai -56% a/a. O curto prazo ainda é desafiador para a empresa.

United Airlines reportou receitas de US$ 2,5 bilhões, em linha com o consenso. O prejuízo no 3T totalizou US$ 1,8 bilhão, 8% pior que o esperado; a companhia segue na expectativa de aprovação do novo pacote emergencial de US$ 25 bilhões para o setor.

Zynga: A desenvolvedora de games reportou receitas de US$ 500 milhões, 10% melhor que o esperado. Apesar do número recorde de usuários diários ativos (31 milhões), a ação caiu 5% no after market, reflexo do guidance de lucro abaixo do consenso.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)