1. Donald Trump x Kamala Harris: Quem venceu o debate? Debate presidencial desencadeou mais uma rotação nos mercados

2. Inflação nos EUA e China: próximo passo do Fed segue incerto enquanto o BCE segue seu ciclo de cortes – Dados de inflação chancelam o início de cortes de juros pelo Fed.

3. China: O jogo do trilhão (x5) – Reguladores pretendem cortar juros de US$ 5 trilhões de hipotecas

4. Nvidia: Super Jensen salva o dia mais uma vez – Ações da empresa têm forte alta apos comentário de seu CEO

5. Setor bancário nos EUA: Política, Regulações e Conferência agitam o setor – Bancos underperformam na semana

1 – Donald Trump x Kamala Harris: Quem venceu o debate?

Reposta resumida: Kamala Harris.

Resposta elaborada:

Este é o nosso segundo Top5 analisando um debate. No primeiro, em junho, consideramos Donald Trump o vencedor e os dias seguintes mostraram que estávamos corretos, com a desistência de Joe Biden à candidatura e a nomeação de sua vice, Kamala Harris como candidata do Partido Democrata.

Nosso objetivo aqui é tentar analisar quem venceu o debate, não pelas melhores ideias ou mesmo pelas propostas, mas sim entender quem se beneficiou mais do debate na corrida eleitoral. Historicamente, debates presidenciais têm pouca influência nas pesquisas e, consequentemente, no pleito final. Entretanto, numa corrida tão acirrada, qualquer mudança pode ser de extrema relevância para o resultado.

Trump chegou ao debate com uma pequena vantagem em termos de chances de vitória, pois, apesar de estar um pouco atrás de Kamala nas pesquisas nacionais, ele tinha uma pequena liderança nas pesquisas no âmbito estadual, que possuem mais importância/relevância dado o sistema de colégio eleitoral, no qual o candidato mais votado fica com todos os votos de cada estado.

Entendemos que havia 5 pontos cruciais no debate, com potencial de converter votos dos eleitores indecisos que, em geral, tendem a ser mais moderados que as bases eleitorais dos dois partidos:

- Economia: Após anos de inflação alta e corrosão do poder de compra da população americana, especialmente das classes com rendas mais baixas, o tema ficou ainda mais importante nessas eleições. Trump conseguiu expor seus pontos logo no início do debate, mas Kamala esquivou-se bem e usou a tática de se distanciar das políticas do atual presidente Biden – Trump levou uma leve vantagem aqui.

- Imigração: Tema citado como extremamente relevante por ambos os espectros políticos, foi o principal ataque de Trump. O ex-presidente usou, inclusive, o exemplo controverso de uma suposta imigrante que teria comido um animal de estimação em Springfield, Ohio. O fato foi rapidamente desmentido pelos moderadores, o que acabou tirando o foco do problema. Kamala esquivou-se do tema – Trump levou vantagem aqui, mas longe de ter capitalizado como gostaria.

- Direitos reprodutivos: Grande trunfo do Partido Democrata, especialmente com mulheres de classe média, Kamala soube explorar o tema e atacar Trump, que não conseguiu defender-se de forma que capturasse votos. Ponto para Kamala.

- Fracking: A exploração do gás de xisto é um tema relevante, pois é de suma importância para a economia de estados como a Pensilvânia, um importante swing state. Em 2019, Kamala afirmou ser a favor de banir a prática em todo o território nacional, porém afirmou que não o faria caso fosse eleita presidente, acenando aos eleitores desse importante estado. Ponto para Kamala.

- Política Externa: Em um outro ponto que o ex-presidente Trump teria muitos argumentos para atacar Kamala, dados os eventos dos últimos anos (saída das tropas do Afeganistão, confronto Rússia x Ucrânia, tensões no Oriente Médio), a atual VP conseguiu se distanciar do presidente Biden e acenou tanto a Israel quanto à comunidade árabe (importante em estados do Norte). Empate!

Reiterando novamente que isso é uma análise que visa apenas entender quem venceu o debate do ponto de vista de aumentar ou diminuir as chances de vencer a eleição em novembro, julgamos que a vice-presidente Kamala Harris conseguiu acenar melhor aos indecisos em temas relevantes, defender-se bem dos ataques nos seus pontos fracos ao se distanciar da atual administração (da qual ela faz parte!), e pressionar o ex-presidente Trump nos seus pontos fortes.

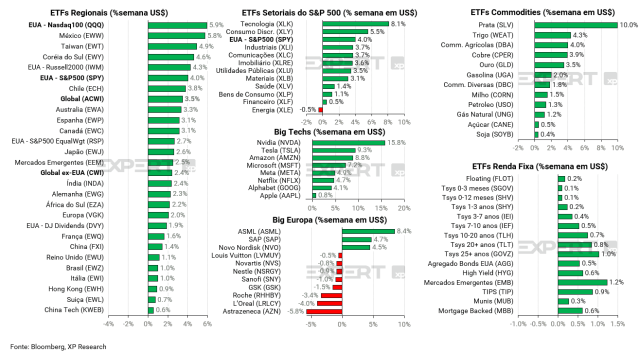

O Sr. Mercado parece concordar com a nossa análise (ou seria a nossa análise que concorda com o Sr. Mercado?). As casas de apostas, que chegaram a precificar mais de 70% de chances de vitórias de Trump (pós atentado e antes da desistência de Biden) e precificavam 53% de chances antes do debate da última terça-feira, caíram para 49%, abaixo dos 50% de Kamala Harris.

Em uma outra forma de buscar entender quem os investidores acreditam que venceu o debate, buscamos comparar as performances de uma cesta de ações que tenderiam a se beneficiar com a vitória de cada partido. O que vimos nesta semana foi uma outperformance brutal dos papéis mais ligados às políticas do Partido Democrata (tecnologia e energia renovável, especialmente) em relação às ações ligadas às políticas do Partido Republicano (setores financeiro, de infraestrutura e manufatura).

Por fim, vale destacar que ainda faltam 53 dias para as eleições. Sob condições normais de temperatura e pressão, isso já seria uma eternidade em termos de política. Em se tratando de uma corrida eleitoral tão disputada e cheia de “novos fatos novos”, o pleito segue aberto, incerto e a única certeza é que ainda falaremos muito sobre esse tema aqui no Top 5 Temas Globais da Semana.

2. Inflação nos EUA e China: próximo passo do Fed segue incerto enquanto o BCE segue seu ciclo de cortes

Se, na semana anterior, o tema foi mercado de trabalho, nessa última o destaque foi inflação. Tivemos a divulgação de dados importantes de preços na China e nos EUA, sendo esse último crucial para a decisão de juros americanos na quarta-feira que vem.

Na China, a taxa de inflação ao consumidor de agosto registrou uma alta de 0,6%, levemente abaixo das expectativas. Além disso, a inflação ao produtor registrou novamente números negativos, acumulando uma queda de 1,8% nos últimos 12 meses.

O conjunto de dados reforçam as preocupações com a atividade econômica chinesa, que segue fragilizada e impactaram principalmente as ações ligadas a demanda doméstica. Temos uma perspectiva positiva para a região, considerando os múltiplos bastante atrativos, e oportunidades em setores que fazem parte da nova estratégia de crescimento chinesa, como consumo e tecnologia.

Do outro lado do mundo, tivemos dados de inflação ao consumidor (CPI) e produtor (PPI) de agosto nos EUA. A variação geral do CPI veio em linha com o esperado pelo mercado, com a inflação dos últimos 12 meses chegando a 2,5%, e mostrando a tendência de convergência gradual para a meta de 2% do Federal Reserve. Já os dados de PPI trouxeram uma mensagem parecida, vindo ligeiramente acima do consenso.

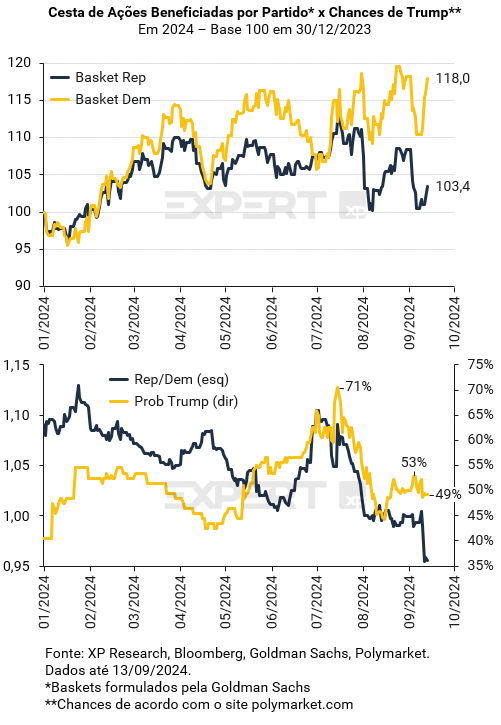

Os dados são consistentes com a visão de corte de 25bps para a próxima reunião do Fed. Assim, na quarta-feira após o CPI, as taxas das Treasuries abriram e a probabilidade de um corte de 0,25 p.p. para a próxima reunião chegou a 83%. Porém, o cenário ainda está incerto. Após a publicação de reportagens no Wall Street Journal e Financial Times , ambas afirmando que o Fed continua considerando um corte de 0,50 p.p. como possível, fez comque os mercados voltassem a precificarum corte de 50bps na decisão da semana que vem.

Por fim, na quinta-feira tivemos a reunião do Banco Central Europeu, que decidiu por um corte de 0,25 p.p., conforme o que esperado. Porém, não houve indicações sobre o próximo passo, com o órgão afirmando que continuará dependente de dados e que não está comprometido com nenhuma trajetória específica de condução da política monetária. Continuamos com uma visão neutra para os ativos europeus, dado um cenário de ações negociadas a múltiplos em linha com a média histórica e incertezas quanto à recuperação dos lucros corporativos.

3. China: O jogo do trilhão (x5)

Segundo a Bloomberg, autoridades chinesas se preparam para reduzir as taxas de juros sobre mais de US$ 5 trilhões em hipotecas em setembro. A medida tem como missão diminuir os custos de empréstimos para famílias e estimular o consumo no país. Alguns bancos já estão ajustando suas operações para implementar essa mudança, que pode resultar em uma redução imediata de até 50 pontos base. Embora a implementação ainda não esteja confirmada, as autoridades estão considerando permitir que os devedores renegociem os termos de seus empréstimos antes de janeiro.

Essa medida surge em um contexto de fraca demanda interna e riscos crescentes de deflação, conforme comentamos no tema #2. Com a média das taxas de novas hipotecas já em níveis historicamente baixos (cerca de 3,2%), mas sem beneficiar muitos proprietários devido à falta de renegociação dos empréstimos existentes (cuja taxa média gira em torno de 4,0%). A pressão sobre os bancos é crescente, especialmente com a previsão de que a China possa não atingir sua meta de crescimento econômico de 5% este ano, exacerbada por uma queda acentuada nas ações de empresas do setor imobiliário.

Analistas estimam que uma redução de 80 pontos base nas taxas de juros poderia resultar em economias anuais de mais de 300 bilhões de yuans (cerca de US$40 bilhões) em despesas com juros para os tomadores. Apesar das tentativas do governo de estimular a demanda interna e conter a crise no setor imobiliário, as medidas implementadas até agora não têm sido suficientes para reverter a tendência de queda, colocando em risco as metas de crescimento e levando a chamadas por um estímulo adicional.

As ações das large caps chinesas, medidas pelo ETF FXI, fecharam a semana em alta de 1,4%, recuperando parcialmente as perdas na semana anterior, mas underperformando o mercado como um todo (MSCI ACWI +3,3%) com investidores ainda reticentes em acreditar que as medidas serão suficientes para reaquecer a economia.

4. Nvidia: Super Jensen salva o dia mais uma vez

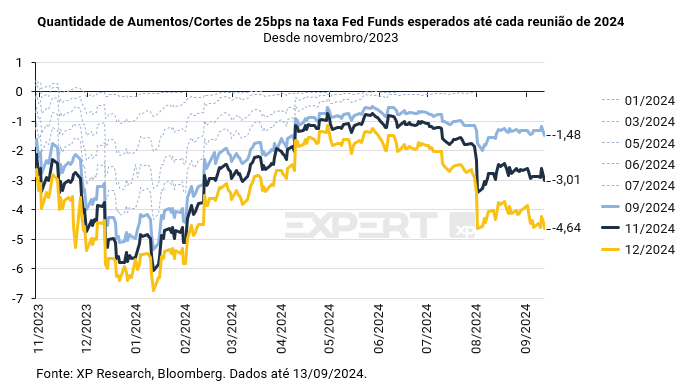

As ações da Nvidia foram o grande destaque nessa última semana, subindo 15,8% e superando o resto do mercado (S&P 500 +4,0% e o Nasdaq +5,9%). No acumulado do ano, as ações sobem 140,5%%, impulsionadas pelo entusiasmo com o tema de inteligência artificial (IA), e analistas do mercado consistentemente reforçando a empresa como a principal líder do segmento, citando uma perspectiva de demanda muito positiva.

Essa narrativa ganhou ainda mais força durante uma conferência de tecnologia na quarta-feira, na qual o CEO da empresa, Jensen Huang, enfatizou a demanda insaciável por seus últimos chips, chamados de Blackwell. Huang disse que “a demanda por eles é tão grande, e todos querem ser os primeiros[…] estamos tentando o nosso melhor.” Esses chips são essenciais para o desenvolvimento de modelos de IA, especialmente para grandes operadores de data centers como Microsoft e Meta.

À medida que as notícias sobre os comentários de Huang começaram a circular no mercado, por volta das 11 da manhã de quarta-feira em NY, as ações da Nvidia dispararam 8,1%, contribuindo para o retorno impressionante nesta semana de +15,8%. Isso acalmou investidores que estavam preocupados com o desempenho do papel e do setor recentemente, após a forte performance dos últimos anos e sinais de desaceleração após o boom de vendas com AI, evidenciados nos resultados do 2T de empresas como da própria Nvidia e Broadcom.

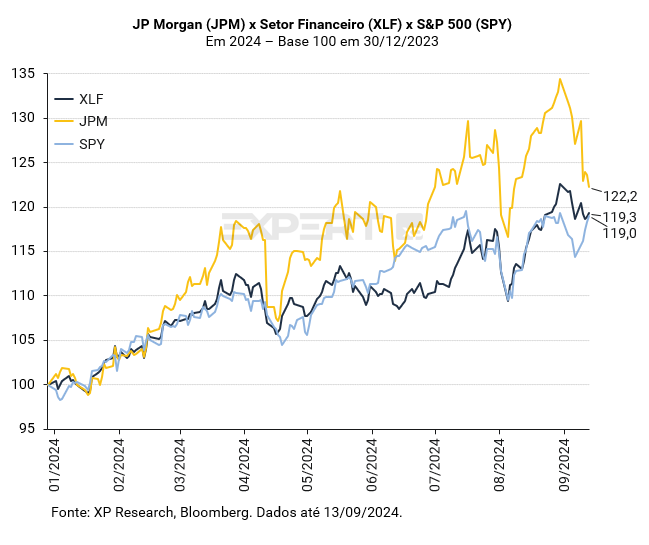

5. Setor bancário nos EUA: Política, Regulações e Conferência agitam o setor

A semana já prometia fortes emoções pois era semana de evento: a conferência de Global Financial Services realizada pelo banco britânico Barclays. Os investidores tiveram a chance de ouvir diretamente das principais empresas do setor financeiro global a sua visão e expectativas para a economia, o setor e as próprias empresas.

Porém, no início da semana, quem deu uma injeção de ânimo no setor financeiro foi o Fed. Não porque pretende começar o ciclo de corte de juros na semana que vem, mas porque informou que não pretende mais aumentar tanto as exigências de capital adicional que os grandes bancos dos EUA são obrigados a manter. O aumento proposto, agora, é de apenas 9% ao invés dos 19% que havia sido proposto em julho de 2023. Wall Street comemorou a notícia e o setor performava bem.

Já na terça-feira, durante a conferência do Barclays, o presidente do JP Morgan, Daniel Pinto, expressou preocupações com a saúde econômica global e as pressões regulatórias enfrentadas pelo banco. Pinto também afirmou que as projeções dos analistas para as despesas e a receita líquida de juros (NII) do próximo ano são excessivamente otimistas. Pinto destacou que a estimativa atual de NII de $89,5 bilhões “não é muito razoável” devido às expectativas de taxas de juros, prevendo que o valor será menor.

Os comentários do JP Morgan se somaram aos do CEO da Goldman Sachs, David Solomon, que antevê uma queda de 10% na receita de trading no terceiro trimeste e aos comentários negativos da Ally Financial, banco especializado em crédito automotivo, acerca do aumento maior do que o esperado em inadimplências e baixas contábeis em seus empréstimos.

Em nada ajudou o humor o fato de a vice-presidente Kamala Harris ter sido considerada a vencedora do debate presidencial na terça-feira à noite (veja tema #1). O setor financeiro é visto como um grande beneficiado de um possível governo republicano, dada a maior propensão a regular o setor associada ao partido. Conforme as chances de vitória de Trump caíram de 54% para 49%, as ações das empresas do setor também recuaram.

Na semana, as ações do JP Morgan caíram -3,8%, Goldman Sachs -0,1% e Ally Financial -16,7%. O ETF do setor financeiro (XLF) subiu 0,5% e underperformaou significativamente o S&P 500, que subiu 4% na semana.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)