O índice S&P 500 ensaiou um novo rali, e agora é hora de ficar otimista? Na nossa visão ainda é cedo. Neste relatório exploramos alguns fatores que julgamos necessários para afirmar se o índice da bolsa americana já reverteu a tendência de baixa e iniciou um novo ciclo de alta. Dentre os fatores analisados estão: i) mudança no tom do discurso do Federal Reserve, ii) volatilidade nas curvas de juros, iii) novas correções nas projeções de lucro para 2023, iv) valuation ainda em patamares não atrativo vs. juros na renda fixa e v) indicadores de capitulação.

Seguimos com uma visão ainda bastante cautelosa para a bolsa americana nos próximos meses. Acreditamos que os fundamentos ainda abrem espaço para quedas adicionais do índice S&P 500, e neste relatório endereçamos pontos que julgamos necessários para que o S&P 500 finalmente reverta sua tendência baixista, antes de voltar a ver um rali sustentado.

Precisamos ver o “Peak Fed hawkishness” – uma melhora no discurso contracionista do Federal Reserve

Dando seguimento ao nosso relatório anterior, ainda acreditamos que o Federal Reserve seguirá apertando a política monetária americana, à medida que os principais indicadores econômicos – inflação e dados de mercado de trabalho – seguem sob pressão.

Na frente inflacionária, os últimos dados da inflação ao consumidor mostraram um sinal positivo com uma variação de 0,4% no mês de outubro e 7,7% na comparação anual, em linha com as estimativas do nosso time de Macro Global e abaixo das expectativas do mercado. Para o final de 2022, o time projeta que a inflação deverá encerrar em 7,0% e o processo de desinflação deve ganhar maior tração no ano que vem. Daqui pra frente o desafio da Federal Reserve (Fed) será determinar a parte inercial deste número, e o quão duros precisarão ser para trazê-lo para a meta de 2%.

O mercado de trabalho também segue bem apertado, com uma taxa de desemprego em 3,7%. Contudo, cada vez mais, vemos empresas anunciando cortes nas contratações e mão de obra. Por exemplo, grandes empresas como Meta e Amazon anunciaram cortes grandes no quadro de funcionários recentemente. E dados indicando desaquecimento do mercado de trabalho já começam a ser refletido no percentual dos postos de trabalho em aberto, que atualmente está em 6,5% vs. 7% vistos nos meses anteriores.

Na última reunião do Fed, a autoridade monetária optou por subir a taxa básica de juros americana em 75 pontos-base pela 4ª vez consecutiva. Na conferência ao mercado, o presidente Jerome Powell reiterou que ainda é cedo para falar sobre uma pausa. Também complementou que antecipa novas altas de menor magnitude, mas por um período mais prolongado.

Acreditamos que o Federal Reserve seguirá com um discurso um pouco mais contracionista até que os dados de inflação continuem mostrando uma tendência de desaceleração. Até lá, deverá manter as condições financeiras em campo restritivo, para assim conter as expectativas de inflação e manter sua credibilidade diante do mercado.

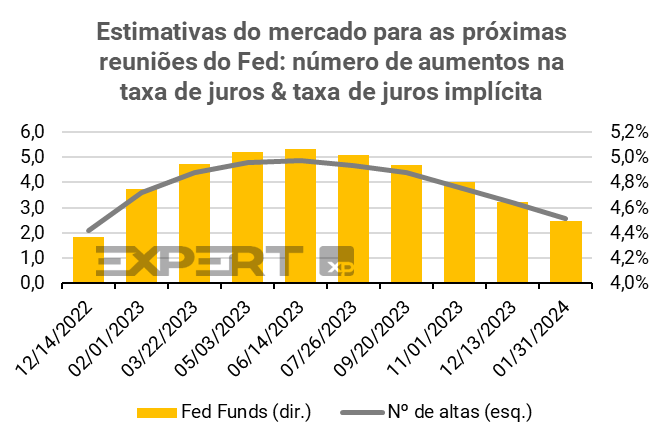

Na outra ponta, vemos o mercado ajustando suas expectativas para a taxa de juros terminal dos EUA. Ao final de agosto, o consenso apontava para algo em torno de 3,8% e agora já se encontra em 5,1%, como mostramos no gráfico acima. Essa grande volatilidade das estimativas acaba pressionando tanto o mercado de renda fixa quanto de renda variável.

Portanto, acreditamos que um catalisador para um ponto de inflexão na bolsa americana seria a mudança na postura da autoridade monetária.

A volatilidade das curvas de juros precisa diminuir

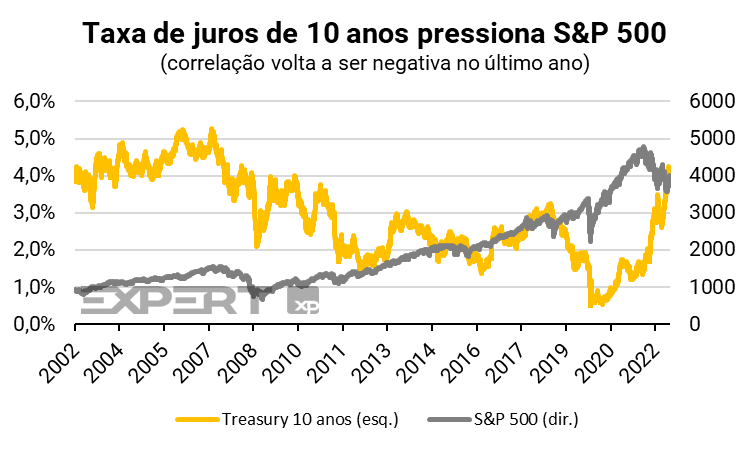

Ao longo dos últimos anos, juros estruturalmente mais baixos deram suporte ao “bull market” mais longo da história. Contudo, o impacto desta alta na taxa de desconto dos fluxos de caixa futuros tem sido novamente relevante. Vemos que, desde 2021, a correlação entre a taxa de juros de 10 anos americana e o índice de ações tem ficado negativa. Com o Fed subindo os juros nos últimos meses, essas taxas de longo prazo subiram rapidamente, pressionando então o mercado de ações pra baixo.

Sendo assim, pra termos um alívio no mercado, precisamos ver as taxas de juros voltarem a cair ou pelo menos se estabilizarem.

Além de uma mudança no discurso do Fed, um outro cenário para as taxas caírem seria o caso de uma recessão se tornar consenso no mercado. Nesse caso, investidores correriam para a segurança dos títulos de 10 anos. Com um fluxo maior pra esse ativo, os preços tendem a subir e, consequentemente, a taxa cai, podendo então dar um suporte para o mercado raliar num curto prazo.

Mas para um rali sustentado, precisamos que o Fed comece a moderar o tom ou cortar os juros.

Porém, a taxa de juros americana deve cair somente quando alcançar a inflação

Historicamente, a taxa de juros americana tende a ser cortada o juro real alcança 0%. Isto é, quando a inflação ao consumidor (CPI) cai para mesmo nível da taxa de juros nominal. E embora a inflação esteja dando sinais de arrefecimento atualmente, o indicador de inflação inercial do Fed de Atlanta segue em tendência de alta. Esse indicador estima que cerca de 6,5% dos 7,7% da inflação seja mais resistente ao aperto monetário.

Isso significa que há um risco altista para a taxa de juros americana. Tanto em relação ao nível que ela deve chegar, e ao tempo que deverá permanecer elevada para trazer a inflação para baixo. Nosso time de Macro Global projeta uma taxa terminal de 4,5% e cortes nos juros no quarto trimestre de 2023, mas estas projeções seguem com riscos altistas até que a inflação mostre mais sinais de arrefecimento em novembro e dezembro.

Além disso, lucros ainda não refletem o cenário desafiador

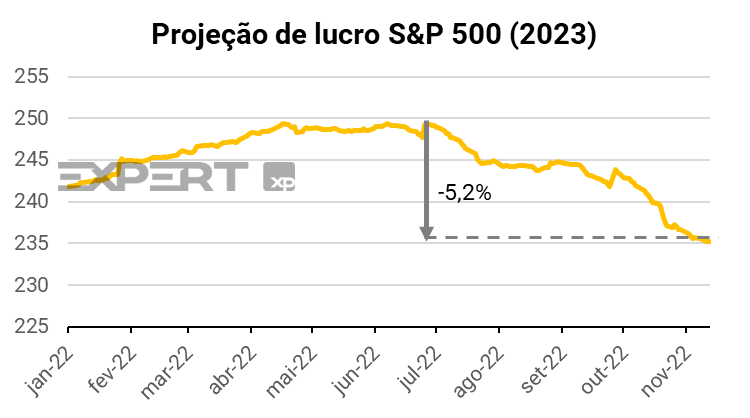

Na frente dos fundamentos, também seguimos esperando mais correções nas projeções de lucro. Historicamente, quando a inflação ao consumidor se mantém elevada por muito tempo, os lucros das empresas tendem a contrair como mostrado no gráfico à esquerda.

Hoje, o crescimento dos lucros das empresas do S&P 500 já perdeu tração e as estimativas pra 2023 já foram revisadas para baixo em 5,2%. Porém, os analistas seguem projetando um crescimento de 6,9% para o ano que vem, o que nos parece um cenário ainda otimista dado o nosso cenário base de uma recessão, ainda que moderada, para 2023. Portanto, faz sentido vermos algum nível contração nos lucros nos próximos meses que ainda não está refletido nas estimativas.

O resultado de um corte nessas projeções de lucros seria uma expansão do múltiplo de Preço/Lucro (P/L), à medida que o denominador do indicador cairia – abrindo espaço para uma correção adicional da bolsa americana. Em caso de recessão severa, podemos ver uma queda ainda mais acentuada no bottom line – como também pontuamos em nosso relatório anterior.

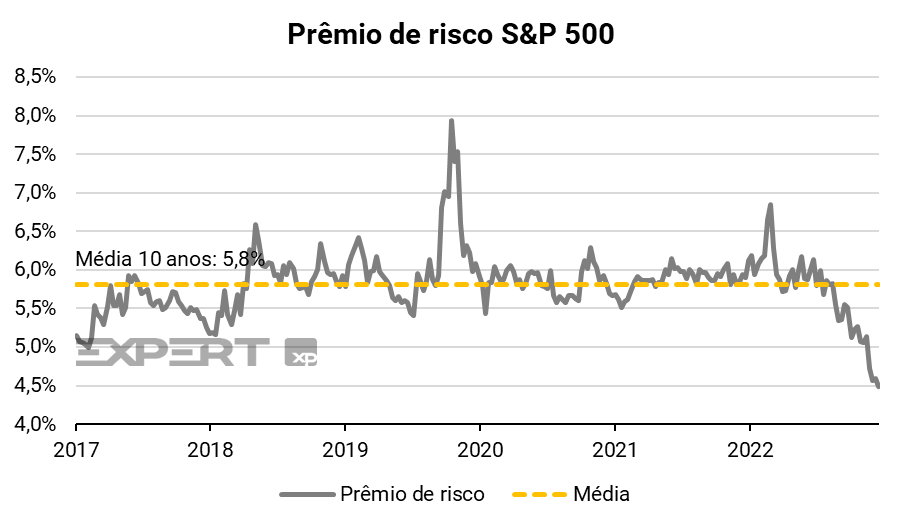

O prêmio de risco da bolsa americana ainda é não atrativo

Em termos de valuation, a bolsa americana ainda segue pouco atrativa frente ao patamar de juro real que vemos no momento. O prêmio de risco do mercado acionário segue em torno de 4,4%, ainda abaixo da média histórica em 5,8%. Isto indica que ainda há exageros em termos de precificação e devemos ver mais ajustes ainda nos próximos meses. Vale mencionar que, em crises anteriores como a do Covid-19 em 2020, o mercado não atingiu o fundo até que o prêmio de risco se encontrasse em patamares atrativos e acima da média histórica.

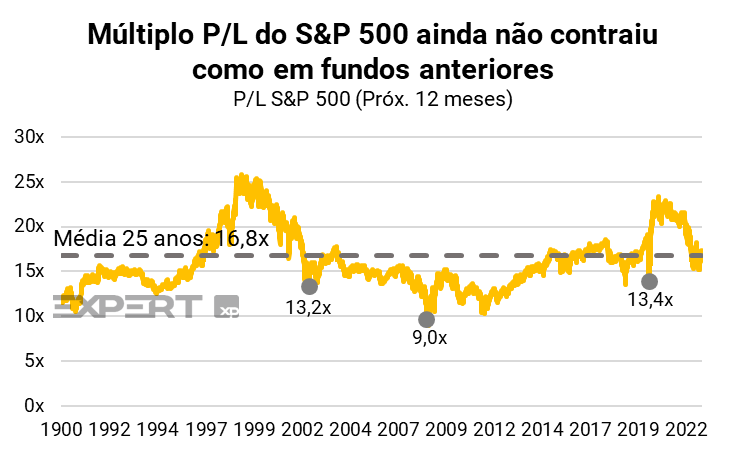

O Preço/Lucro (P/L) do S&P 500 também sugere que ainda não chegamos ao nível mais baixo quando comparamos com crises passadas. Embora o múltiplo tenha corrigido -20% das máximas recentes, ele ainda não parece ter precificado um cenário tão negativo como em crises anteriores. Atualmente ele se encontra em 17,3x, acima da média dos últimos 25 anos, e também dos níveis atingidos nas últimas 3 crises (Covid-19, 2008 e 2000), que registraram, em média, 11,9x. Sendo assim, acreditamos que algo mais próximo dessa faixa nos daria um indício mais forte que o fundo está próximo ou já ocorreu.

Em resumo, dado os níveis de Prêmio de Risco e P/L, achamos que o mercado ainda não ficou negativo o suficiente.

Capitulação, pânico, VIX

Na frente técnica, também não vemos um forte movimento de capitulação por parte dos investidores. Historicamente, o índice VIX, também conhecido como o “índice do medo”, costuma apresentar uma alta acentuada nos períodos que precedem um fundo do S&P 500. Nas duas últimas grandes crises (2008 e Covid-19), o VIX chegou a ultrapassar a marca de 80 pontos. Por outro lado, até o momento em 2022, ele tem permanecido em patamares abaixo dos 37 pontos.

Investidores seguem responsivos aos movimentos do Federal Reserve e também aos resultados das companhias. Sobre esse último, os balanços têm sido melhores do que esperado, mas frente a expectativas já mais conservadoras. Olhando para frente, talvez seja necessária uma maior deterioração dos fundamentos, e que estes sejam melhor incorporados nos preços, para que assim o S&P 500 possa, de fato, atingir um vale e iniciar um novo ciclo de alta.

Conclusão

Embora o fundo da bolsa americana seja uma pergunta que o mercado como um todo esteja tentando responder e acertá-la não seja tarefa fácil. Sustentamos nossa visão Neutra para o S&P 500, ainda que a assimetria aponte para o lado baixista. Acreditamos que os dados da inflação oferecem algum sinal precoce de melhora na situação econômica americana, mas os fundamentos ainda não sustentam uma narrativa tão positiva. Os dados indicam ainda uma assimetria para o lado negativo no médio prazo e ainda não vemos um rali sustentado para a bolsa americana.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)