1. Temporada de Resultados Global do 2T24: Muito crescimento, poucas surpresas – Lucro por ação do S&P 500 foi de +11,8% A/A

2. Economia Americana: Magnitude dos cortes de juros em discussão – Treasuries caem fortemente em semana de divulgação de dados de emprego

3. China: Crise no setor imobiliário não dá sinal que irá ceder – Dados de atividade vêm mais fracos que o esperado e governo busca alternativas para estimular crescimento até a meta de 5%

4. Tesla: Na contramão – Empresa divulga planos de lançamentos dos próximos meses

5. Semicondutores: Aviso aos navegantes (parte 2) – ETF do setor tem maior queda semanal desde o início da pandemia da Covid-19

1. Temporada de Resultados Global do 2T24: Muito crescimento, poucas surpresas

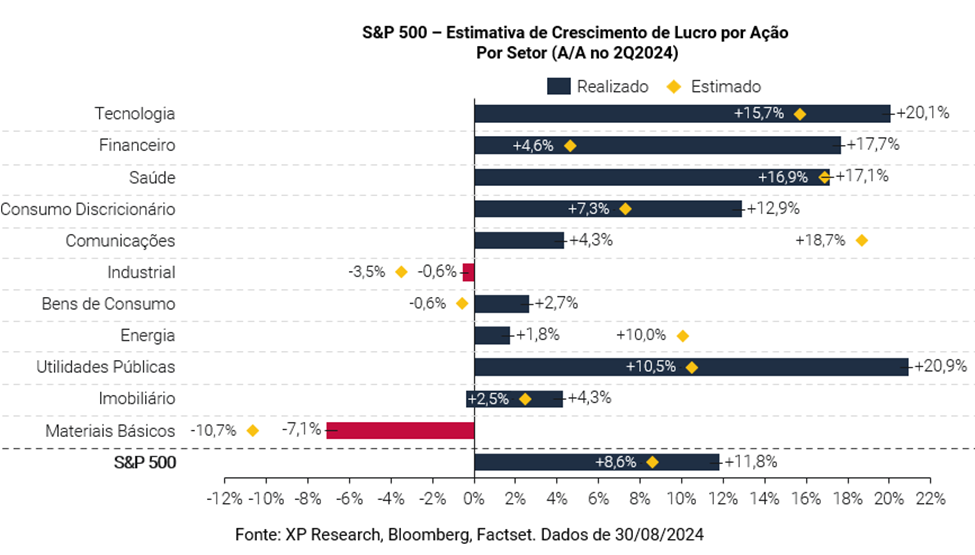

Com 99% das empresas já havendo reportado seus números para o 2º trimestre de 2024, o crescimento do lucro por ação (LPA) do S&P 500 ficou em +11,8%, 315 pontos-base acima dos +8,6% esperados no início da temporada. Entretanto, destacamos que (i) as estimativas de lucros para o terceiro e quarto trimestres de 2024 foram revisadas para baixo em -2,7% e -1,2% respectivamente em relação às estimativas no início da temporada; (ii) a magnitude das surpresas positivas com lucros (+5,2%) ficou aquém das temporadas anteriores (+7,7%, +7,7% +7,2% e +8,4% nos últimos 4 trimestres) e; (iii) menos da metade (49%) das empresas do S&P 500 reportou surpresas positivas em receitas, com uma surpresa média de apenas 0,8%.

Em termos de receita, 49% das empresas superaram as estimativas de receita com uma surpresa média de 0,8%. Destaques positivos para: Tecnologia (65% das empresas acima das expectativas e média de +1,1%) e Saúde (62% das empresas acima das expectativas e média de +1,3%%). Do lado negativo, os setores de Utilidades Públicas (42% das empresas acima das expectativas e média de -2,6%) e Materiais Básicos (43% das empresas acima das expectativas e média de -3,5%). Já em termos de lucros, 80% das empresas superaram as estimativas de lucros com uma surpresa média de +5,2%. Os destaques positivos ficaram para os setores Financeiro (85% das empresas acima das expectativas e surpresa média de +13,7%) e Saúde (86% das empresas acima das expectativas e surpresa média de +8,9%). Do lado negativo, o setor de Comunicações (75% das empresas acima das expectativas e média de -9,7% impactado pelas marcações negativas do valor recuperável de ativos de TV de empresas como Paramount e Warner Bros Discovery).

Com relação às estimativas de lucros do S&P 500 para os próximos anos, não houve grandes mudanças em relação às expectativas que o mercado tinha antes da temporada. No balanço entre um 2º trimestre mais forte e as revisões para baixo no 3º e 4º trimestres, as estimativas para 2024 caíram de US$ 242,32 para US$ 241,11 (-0,4%) representando um forte crescimento de +10,8% em relação a 2023. Para os anos seguintes, o mercado espera que o crescimento acelere para +15,3% em 2025 e desacelere para +12,3% em 2026.

Confira o relatório completo aqui

2. Economia Americana: Magnitude dos cortes de juros em discussão

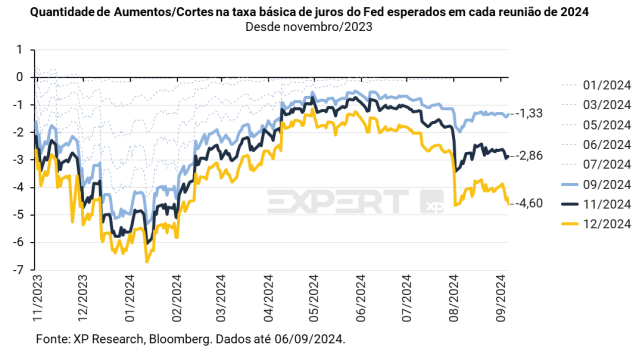

A semana foi carregada de dados de atividade econômica e mercado de trabalho nos EUA. Investidores se mantiveram atentos, uma vez que dados de emprego são a principal variável de interesse para antever a decisão de política monetária do Federal Reserve em sua reunião de setembro.

O índice de gerentes de compras ISM da indústria seguiu em território negativo em agosto, porém levemente acima da mínima registrada em julho, indicando que o setor contraiu a um ritmo mais lento que no mês anterior. Outros índices, como o ISM de novas encomendas e o de produção também desapontaram. O ISM de emprego na indústria seguiu em território negativo, e o índice de preços no setor seguiu avançando em território positivo. Ainda em termos de atividade econômica, os gastos com construção caíram para além do esperado em julho, mas contaram com revisões positivas nos meses anteriores.

Ainda em termos de dados, o principal destaque da semana foi o mercado de trabalho. O relatório de emprego payroll revelou que foram criados 142 mil postos de trabalho em agosto, ligeiramente abaixo do esperado, e também foram feitas revisões para baixo nos números dos meses anteriores. Os números mostram uma melhoria em relação a julho, quando dados vieram consideravelmente abaixo das expectativas e levantaram temores de uma recessão. Em agosto, os salários cresceram acima das expectativas e registram alta interanual de 3,83%, acelerando em relação aos 3,63% de julho. A taxa de desemprego caiu levemente no mês, de 4,3% para 4,2%.

Após a divulgação do payroll, Christopher Waller, membro do comitê de política monetária do Federal Reserve (FOMC), destacou que a economia americana não está em recessão nem se encaminha para uma, mas reconheceu a necessidade de ajustar a política monetária caso seja necessário. Sua fala sinaliza que os dados de emprego atuais são consistentes com um corte inicial de 25bps em setembro, mas que o comitê está aberto para uma aceleração na reunião seguinte caso haja deterioração adicional e não apenas uma moderação, o que vai em linha com o cenário base do time de economia da XP, que espera três cortes de 25bps até o final do ano.

Com sinais mais claros de que o Federal Reserve será tempestivo nos cortes de juros e ajustará a rota a depender da evolução do emprego, o mercado reagiu com forte fechamento na curva americana: a Treasury de 2 anos encerrou a semana em 3,65% (contra 3,92% no fechamento da semana anterior) e a de 10 anos em alta, aos 3,72% (contra 3,90%). O mercado passou a esperar 4,6 cortes de 25 bps até o final do ano (um aumento em relação à semana anterior).

3. China: Crise no setor imobiliário não dá sinal que irá ceder

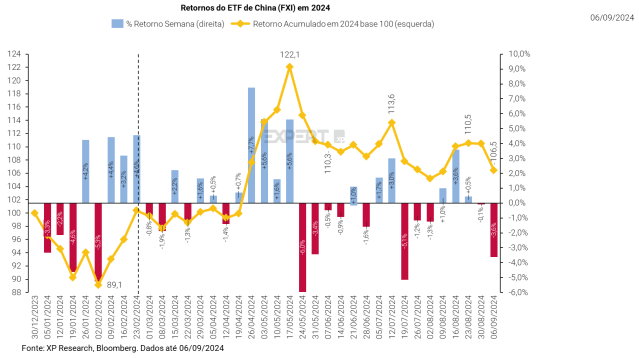

As bolsas tiveram uma semana negativa na China, em semana de aversão ao risco em todo o mundo. O FXI, ETF representativo das grandes empresas chinesas, teve queda de -3,4% na semana.

Os dados econômicos divulgados na China ao longo da semana mostram uma imagem mista da economia do país. Os índices oficiais de gerentes de compras (PMI NBS) do setor manufatureiro caiu para 49,1 em agosto, abaixo do consenso, do nível registrado no mês anterior e em território contracionista. Por outro lado, o PMI Caixin veio mais positivo que o esperado e entrou em território de crescimento.

O mercado imobiliário chinês continua enfrentando desafios significativos. As vendas de novas casas pelas 100 maiores incorporadoras imobiliárias caíram 26,8% em relação ao ano anterior, uma aceleração em relação à queda de 19,7% registrada em julho. Os preços das casas novas em 100 cidades subiram 0,11% em agosto, mas os preços de revenda de imóveis voltaram a cair pelo 28º mês consecutivo, com uma queda de 0,71% no mês. Esses dados sugerem que a crise no mercado imobiliário está longe de ser resolvida, apesar dos esforços do governo para estabilizar o setor. A crise afeta negativamente o setor financeiro do país, cujos bancos tiveram resultados mais negativos no segundo trimestre. A possibilidade do governo chinês permitir que proprietários de imóveis refinanciem suas hipotecas é um risco para a lucratividade dos bancos nos trimestres adiante.

Com dados decepcionantes, o JP Morgan revisou para baixo sua perspectiva para a bolsa do país, de positiva para neutra. Destacamos que mantemos nossa perspectiva positiva para a região, considerando os múltiplos bastante atrativos, e oportunidades em setores que fazem parte da nova estratégia de crescimento chinesa, como consumo e tecnologia.

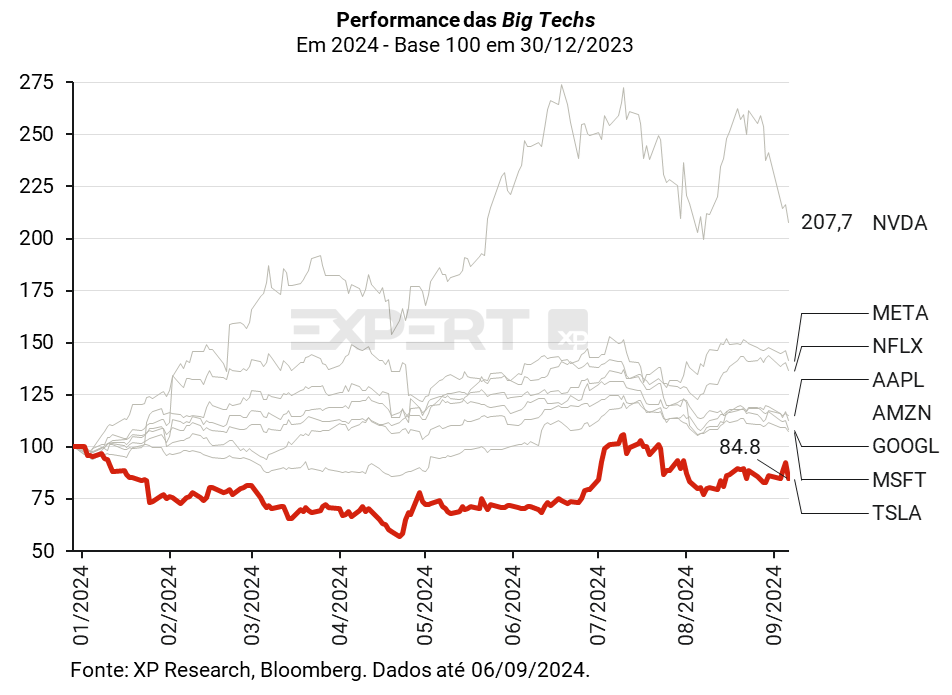

4. Tesla: Na contramão

As ações da Tesla destoaram dos mercados nesta semana. Sendo a única dentre as Big Techs a apresentar performance negativa no ano, as ações da montadora de Elon Musk conseguiram fechar a semana com performance relativamente melhor (TSLA -1,6%), na contramão do restante do mercado (S&P 500 -4,1% e Nasdaq -5,8%), que entrou num modo de aversão a risco que derrubou os principais índices.

Enfrentando dificuldades em crescer o volume de vendas e em manter as margens operacionais elevadas, a Tesla tem reportado resultados fracos (1T24, 2T24) mas, ao mesmo tempo, tem mantido as expectativas (e os múltiplos) altas(os) ao avançar em frentes como: i) novos modelos com preços mais acessíveis; ii) robotaxis e; iii) soluções que integram elementos de inteligência artificial.

E foi justamente dessa frente de A.I. que vieram as notícias positivas da semana. Em um perfil da Tesla dedicado a divulgar novidades sobre AI no X, antigo Twitter (@Tesla_AI), a empresa divulgou seu roadmap de lançamentos para os próximos meses. Na publicação, além de pequenas melhorias, a Tesla anunciou que planeja lançar FSD (seu nível mais avançado de piloto automático) na China e na Europa no primeiro trimestre de 2025.

O FSD é, talvez, o produto mais importante da montadora. Não só pela sua capacidade de gerar receita (o FSD é um produto a parte que pode ser comprado integralmente ou pago em prestações mensais) mas, também, por representar um grande diferencial dos veículos da Tesla e por ser crucial para os planos de longo prazo da empresa.

Ao expandir a oferta de FSD para mais países, a Tesla não só deixa seus produtos atuais mais atrativos nessas regiões, mas também aumenta consideravelmente a coleta de dados e pode, assim, usá-los para melhorar seus algoritmos, defender o seu diferencial competitivo e caminhar mais rapidamente para a solução de veículos autônomos que Elon Musk tanto deseja.

Além disso, pensando num prazo mais longo expandir o FSD globalmente pode significar uma transição da Tesla de uma montadora para uma provedora de serviços. Conforme a empresa ganha as aprovações locais para oferecer seus modelos de direção autônoma, esse produto pode ser distribuído para veículos de outras montadoras.

Disclaimer: Os links e referências à plataforma X têm o único objetivo de comprovar a fonte da notícia que embasa o texto e, de forma alguma, representa um incentivo ao seu acesso, seja ele feito diretamente ou via VPN.

5. Semicondutores: Aviso aos navegantes (parte 2)

No início de agosto, aqui nesta coluna semanal, alertamos sobre a alta volatilidade do setor de semicondutores. Historicamente mais volátil e sujeito a ciclos econômicos (e específicos do próprio setor), a recente performance é um lembrete dos riscos e volatilidade associada a nomes do setor.

Após chegar a quase 40% de alta no ano no final de junho, as ações do setor entraram num período de correção e chegaram a apenas 4% de alta no ano no auge a aversão a risco do começo de agosto, com os receios de recessão e sob efeito do desmonte das posições de carry trade. Ao longo de agosto, as ações se recuperaram (juntamente com o restante do mercado) e chegaram a uma alta de 22,8% no ano, porém, as ações entram, novamente, num período de queda e reduzem a alta no ano para apenas 6,4%.

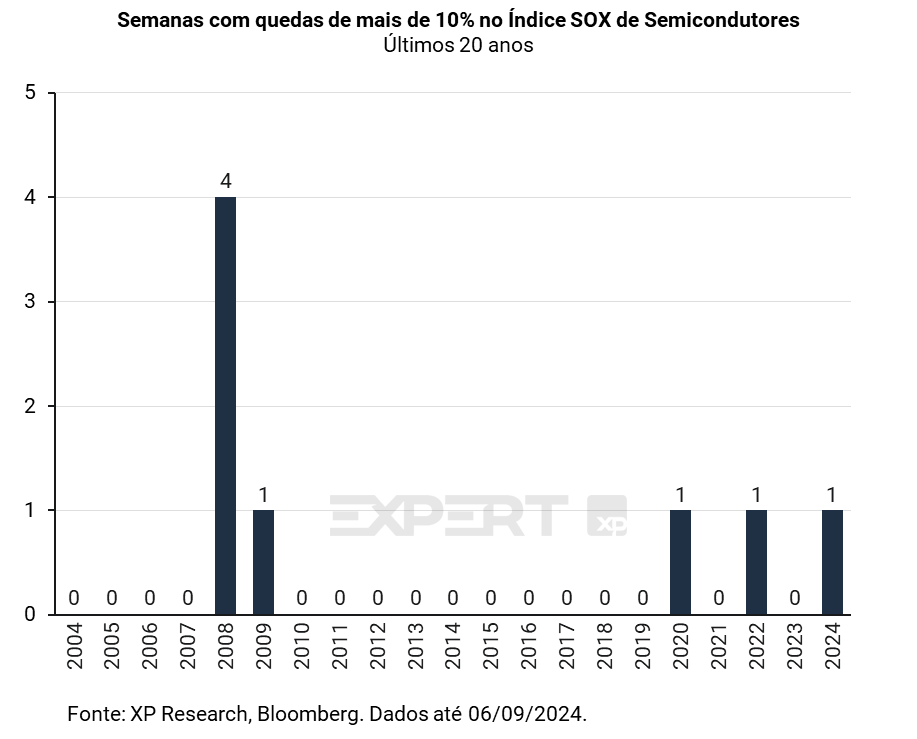

Embora seja um setor de alta volatilidade, a performance na semana (Índice SOX -12,2%) não é comum. Essa é a maior queda semanal desde março de 2020, quando o índice cedeu 15,9% em meio às preocupações com a pandemia de Covid-19. Nos últimos 20 anos, houve apenas 8 eventos como esse: 4 em 2008, 1 em 2009, 1 em 2020, 1 em 2022 e 1 em 2024.

Como comentamos no início de agosto, não há um problema estrutural na indústria de semicondutores e a tese secular de maior consumo de chips segue firme. Porém, após a forte performance dos últimos anos e múltiplos historicamente elevados, os sinais de desaceleração do crescimento após o boom de vendas com A.I., evidenciados durante a temporada de resultados em resultados como Nvidia e Broadcom, têm pesado sobre o setor e assustado investidores.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)