Destaques

- A política monetária parece estar em um ponto de inflexão no mundo, embora com diferenças entre regiões. No entanto, não se espera um nível expansionista tão cedo, uma vez que os riscos para a inflação não desapareceram;

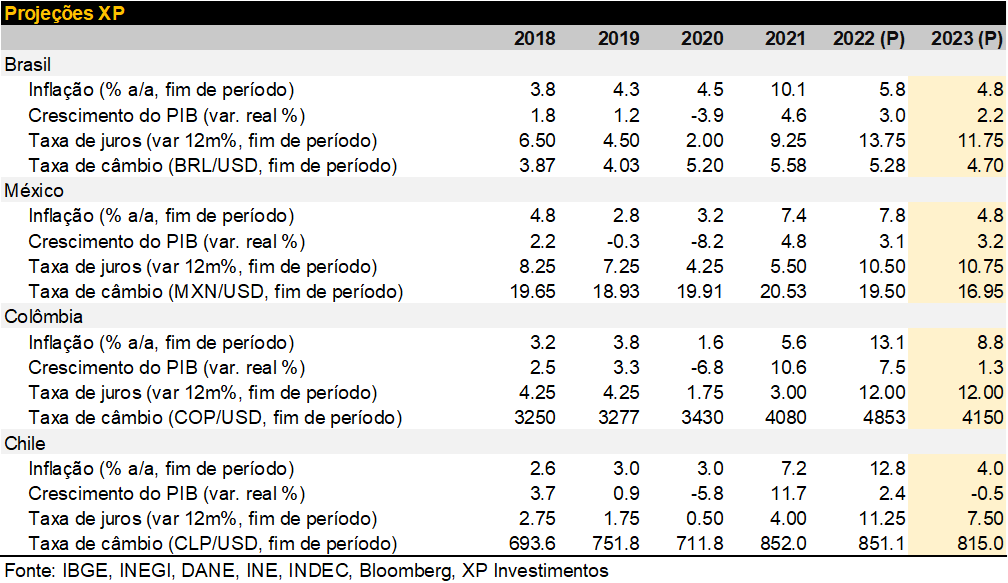

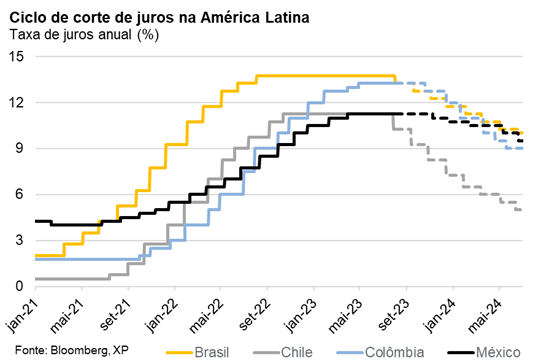

- Na América Latina, os bancos centrais começam a cortar os juros em ritmos mais fortes do que o esperado. Adiante, o ritmo e a magnitude dos ciclos de flexibilização vão depender (1) dos próximos dados econômicos, (2) da resposta fiscal à desaceleração da atividade, (3) dos desenvolvimentos da economia global e seu impacto sobre os preços das commodities e taxa de câmbio, e (4) da avaliação da taxa de juros real neutra em cada economia;

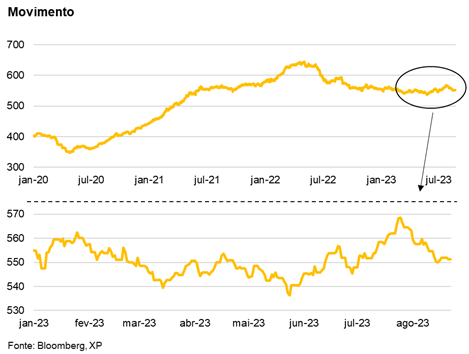

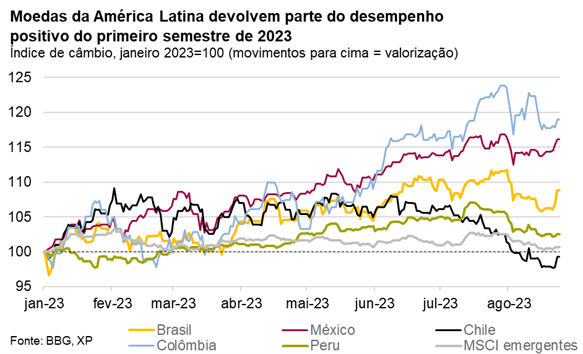

- No primeiro semestre do ano, as taxas de câmbio na maioria dos países da América Latina valorizaram-se em relação ao dólar e superaram outras moedas de mercados emergentes. No entanto, as taxas de câmbio da região tiveram desempenho negativo no último mês, devido sobretudo a fatores globais.

Pano de fundo global: Virada da política monetária com diferenças entre regiões

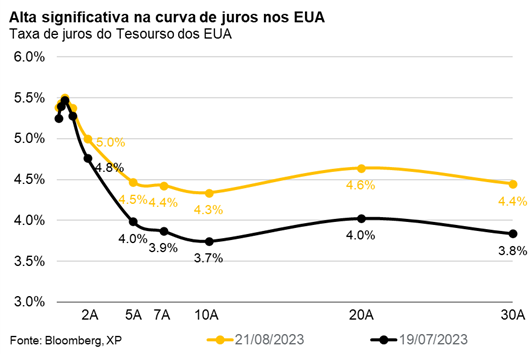

Acreditamos que o Fed não aumentará mais os juros este ano. O Fed elevou os juros em 0,25pp em sua reunião de junho e deixou as portas abertas para as próximas reuniões, a depender da evolução do cenário econômico. Em um novo estudo que publicamos recentemente (Fed Hawk-Dove Index), nosso modelo sugere que as pressões sobre a política monetária diminuíram significativamente ao longo do primeiro semestre, consistente com um ponto de virada e o fim do ciclo de aperto.

Assim, acreditamos que, a menos que as condições se deteriorem novamente, o Fed não voltará a elevar os juros neste ciclo. Esperamos que o comitê de política monetária do banco central começará a cortar as taxas na terceira reunião de 2024, ainda que de forma gradual, encerrando o ano em 4,0%. No entanto, os riscos agora estão inclinados para cima (possibilidade de juros mais altos por mais tempo), dado o recente aumento das taxas de juro de longo prazo num contexto de atividade econômica resiliente e riscos fiscais mais elevados.

Fim dos aumentos automáticos das taxas de juros na zona do euro, mas a história é diferente no Reino Unido. Acreditamos que o Banco Central Europeu (BCE) fará uma última alta, dado que os riscos de inflação são maiores do que nos EUA e as taxas de juros são mais baixas. No Reino Unido, os juros deverão subir um pouco mais, uma vez que a inflação segue a mais elevada entre as economias desenvolvidas. O Banco da Inglaterra (BoE) elevou os juros em 0,25pp em sua reunião de agosto para 5,25%, e a expectativa é de uma taxa terminal de 6,00% até o final do ano.

Cortes de juros não significam política monetária expansionista tão cedo. A política monetária parece estar em um ponto de inflexão em meio à melhoria das perspectivas de inflação e, mais cedo ou mais tarde, todos os bancos centrais começarão a cortar as taxas de juros. Entretanto, os riscos inflacionários continuam, especialmente por conta do mercado de trabalho aquecido em muitos lugares. Assim, a política monetária deve permanecer contracionista no mundo ocidental até que os bancos centrais estejam convencidos de que a inflação retornará à meta.

A economia da China perdeu força no primeiro semestre de 2023. A economia chinesa cresceu tímidos 0,8% no segundo trimestre, mostrando evidências crescentes de uma lenta recuperação econômica desde a reabertura. Esse desempenho reflete a queda das exportações, as fracas vendas no varejo e a desaceleração do setor imobiliário. O banco central da China reduziu ainda mais as taxas de juros de curto prazo este mês e o governo comprometeu-se a aumentar os estímulos fiscais para alcançar a sua meta de crescimento anual de 5%. Esses fatores podem proporcionar algum apoio à economia da China e reduzir o problema da deflação, embora tais estímulos provavelmente não sejam suficientes para impulsionar a demanda agregada de forma expressiva em meio ao ambiente de fraca confiança dos consumidores e dos investidores.

Os movimentos recentes nos preços das commodities devem ser acompanhados de perto. Os preços futuros do petróleo WTI subiram para acima de 84 dólares por barril, seu patamar mais alto nos últimos nove meses. O mercado permanece sustentado pelos cortes de produção da OPEP+. Os preços dos grãos também aumentaram, refletindo o fim do acordo comercial entre Rússia e Ucrânia. No entanto, as commodities devolveram sua valorização recente e permanecem voláteis. Se os preços voltarem a subir, isso representaria um risco de alta para as perspectivas de inflação global, embora tenda a beneficiar os exportadores de commodities. Um potencial movimento descendente devido ao crescimento econômico mais fraco da China causaria o efeito oposto.

Na América Latina, o aperto antecipado permitirá uma flexibilização antecipada. Os bancos centrais estão confiantes de que a inflação apresenta uma tendência descendente e estão iniciando o ciclo de afrouxamento monetário. Brasil, Chile e Uruguai já começaram a cortar as taxas de juros, começando com reduções maiores do que o esperado. Acreditamos que os próximos a iniciarem os seus próprios ciclos de flexibilização serão o Peru (setembro), seguido pela Colômbia (outubro) e pelo México (novembro), embora os dois últimos devam adotar uma postura mais cautelosa. O ritmo e a magnitude dos ciclos de flexibilização vão depender (1) dos próximos dados econômicos, (2) da resposta fiscal à desaceleração da atividade, (3) da trajetória da demanda interna, (4) dos desenvolvimentos da economia global e seu impacto nos preços das commodities e taxa de câmbio, e (5) da avaliação da taxa de juros real neutra (r*) em cada economia.

As moedas latino-americanas devolveram uma boa parte do seu desempenho positivo do primeiro semestre de 2023. No primeiro semestre deste ano, as taxas de câmbio na maioria dos países da região valorizaram-se em relação ao dólar e superaram outras moedas de mercados emergentes. No entanto, as taxas de câmbio da região tiveram desempenho negativo no último mês. O movimento recente reflete (1) a queda dos diferenciais de taxas de juros de longo prazo com os Estados Unidos, (2) um desempenho mais fraco do que o esperado da economia da China, (3) preços mais baixos das commodities na margem, e (4) o fortalecimento do dólar num contexto de aversão ao risco ainda elevada e crescimento econômico mais resiliente nos EUA no curto prazo. Adiante, esses fatores provavelmente continuarão influenciando a dinâmica cambial, embora acreditemos que as moedas latino-americanas estejam novamente em território subvalorizado.

México – Um Banxico agressivo ganha tempo

O processo de desinflação no México tem sido um caminho difícil, mas deve avançar. A inflação diminuiu para 4,8% em julho, de 5,1% em junho. Os itens de energia vêm contribuindo significantemente para a queda da inflação. Enquanto isso, a medida de núcleo (exclui itens de energia e alimentos) recuou de 6,9% para 6,6%, embora continue em patamar elevado. Em linhas gerais, os últimos números vieram em linha com as estimativas do banco central do México (Banxico). No entanto, olhando para os detalhes, a leitura de julho foi pior que a de junho na margem, com novas pressões na categoria de bens. Estimamos que o choque de preços observado na categoria de bens volte a desaparecer, especialmente no componente de mercadorias.

Do lado positivo e de alta relevância, o índice de alimentos, que contribuiu bastante para a inflação no último ano, mostra sinais consideráveis de alívio. Em contrapartida, a inflação de serviços continua mais “teimosa” e deve demorar para ceder. É difícil concluir que a inflação dos serviços esteja sendo contaminada por salários mais elevados e pelo forte desempenho da economia, uma vez que os dados não sugerem pressões generalizadas. Ao todo, o processo de desinflação deve continuar avançando nos próximos meses, porém de forma gradual. Desta forma, projetamos que a inflação do México encerre o ano em 4,8%.

Os próximos dados e o posicionamento do Fed devem determinar quando o Banxico começará a cortar juros. Vínhamos argumentando que o momento mais provável para o banco central do México começar a cortar juros seria em sua reunião de novembro. No entanto, as pressões inflacionárias contínuas e o fato que o Fed ainda não declarou o fim do ciclo de aperto monetário podem atrasar este processo. Ademais, a atividade econômica resiliente é um risco adicional. Por exemplo, os últimos dados de produção industrial surpreenderam as estimativas dos analistas. Embora isso seja uma notícia boa para o crescimento econômico, a atividade mais resiliente pode adicionar pressões inflacionárias adiante e provocar um posicionamento mais duro do Banxico.

Recentemente, a Pemex foi rebaixada pela Fitch enquanto o governo continua a apoiá-la. A agência de classificação de risco de crédito rebaixou a nota da dívida da Pemex de BB- para B+, devido a preocupações sobre seus problemas operacionais e necessidades de financiamento. O governo federal reagiu com empréstimos adicionais. A empresa de petróleo está sujeita a dívidas de curto prazo de até 15 bilhões de dólares. O governo deve continuar apoiando a Pemex, porém existem preocupações sobre a sustentabilidade deste acordo, o que pode levar a pressões fiscais adicionais no longo prazo. No curto prazo, os riscos são bastante contidos, embora devam ser monitorados.

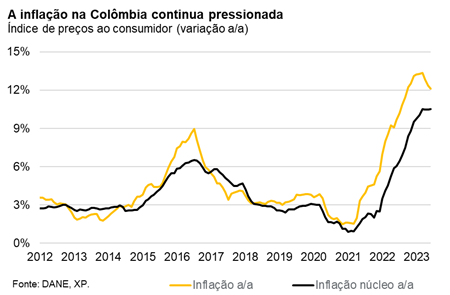

Colômbia – BanRep continua em modo de espera, por ora

Apesar da inflação continuar caindo em julho, os dados sugerem pressões persistentes. O índice de preços ao consumidor avançou 0,5% em julho, acima das expectativas de 0,3%. Com isso, a variação acumulada em doze meses caiu pelo quarto mês consecutivo (de 12,1% para 11,8%), mas as variações mensais ainda elevadas preocupam. Do lado positivo, a inflação de bens cedeu de 14,3% em junho para 12,9% em julho, e começa a mostrar sinais mais claros de melhora. O alívio decorre (1) da apreciação da moeda nos últimos meses, (2) do alívio das restrições pelo lado da oferta, (3) dos preços mais baixos de produtos importados, e (4) da demanda doméstica mais fraca. Portanto, a inflação de bens deve continuar a diminuir adiante.

Por outro lado, a inflação de serviços preocupa. Embora a inflação de serviços esteja em um nível mais baixo (9,2% em julho), e tendência ainda é de alta e o processo de desinflação deve demorar mais para acontecer. A inflação de serviços também continua pressionada pela indexação à inflação passada e pelo nível elevado de consumo das famílias, mas os dados mostram que estas pressões estão começando a desaparecer gradualmente. Assim, ainda acreditamos que a inflação de serviços deverá se estabilizar nos níveis correntes no terceiro trimestre de 2023, antes de iniciar uma tendência de queda gradual no quarto trimestre. Ao todo, projetamos que a inflação na Colômbia encerre este ano em 8,8%.

Resiliência da atividade econômica pode dificultar o processo de desinflação. O PIB cresceu 0,3% no 2º trimestre de 2023 comparado ao mesmo trimestre do ano anterior, ficando abaixo das expectativas de 0,4%. Em relação ao trimestre anterior, o PIB recuou 1,0% em termos dessazonalizados. Apesar de o valor agregado do PIB ter vindo pior do que o esperado (o que poderia aliviar a pressão para a política monetária), destacamos a nossa preocupação com os números de consumo, que ainda sugerem atividade corrente significativamente acima do potencial (cerca de 8% acima da tendência de crescimento pré-pandemia). A queda no componente de investimentos é o fator que mais está comprometendo o crescimento potencial do PIB, enquanto os níveis de consumo permanecem elevados, especialmente no setor de serviços. Ademais, a recuperação da despesa pública contribui para uma demanda mais forte. O comportamento desses dois últimos componentes continua a pressionar a inflação de serviços, gerando preocupações para o BanRep.

Os últimos dados reforçam a nossa expectativa de que o BanRep terá que esperar até o quarto trimestre de 2023 para começar a flexibilizar a política monetária. Com pressões inflacionárias contínuas e atividade econômica resiliente, acreditamos que é cedo para começar a baixar os juros. Continuamos a projetar um primeiro corte nas taxas de juros de 0,50pp na reunião de outubro, seguido por um ritmo de corte mais agressivo nas reuniões subsequentes, até alcançar 12,00% no final de 2023 e 7,00% até o final de 2024. O nosso cenário base considera cortes de 1,00pp em algumas reuniões no início do próximo ano.

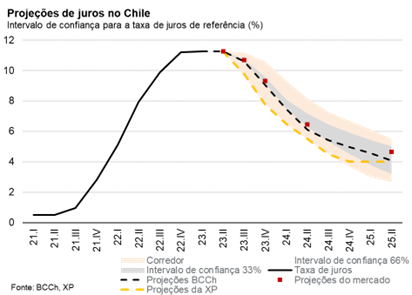

Chile – Ajuste macro apoia outro grande corte nas taxas no próximo mês

O BCCh iniciou o seu ciclo de flexibilização na reunião de julho com um grande corte de 1,0pp, levando os juros de 11,25% para 10,25%. O corte foi mais agressivo do que o esperado, em uma decisão unânime. Os membros votantes debateram as opções de um corte de 0,75pp ou 1,0pp. A segunda opção ganhou força devido ao cenário de inflação favorável e porque alguns participantes do mercado esperavam este movimento. Os membros monitoram o risco de os mercados precificarem cortes mais agressivos adiante, o que poderia provocar uma desvalorização cambial. Entretanto, o BCCh reforçou que futuros cortes ocorreriam dentro do que foi sinalizado no intervalo de confiança de política monetária, publicado no relatório de inflação (gráfico). O processo de desinflação mais rápido no Chile e a avaliação da taxa de juros real neutra relativamente baixa (em torno de 1%) devem permitir que o BCCh corte a taxa de juros de forma mais agressiva do que seus pares latino-americanos. Projetamos que os juros de referência encerrem 2023 em 7,25%-7,50% e 2024 em 4,00%-4,25%.

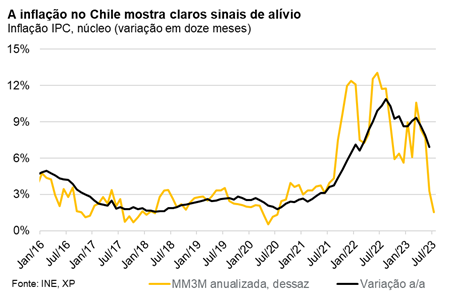

A inflação de julho veio mais forte do que o esperado, porém a dinâmica dos núcleos é consistente com cortes agressivos nas taxas de juros. O índice de preços ao consumidor avançou 0,4% em julho em relação ao mês anterior, acima das expectativas de 0,3%. Apesar da surpresa altista, a variação acumulada em doze meses caiu de 7,6% em junho para 6,5% em julho. O núcleo da inflação (que exclui itens voláteis) registrou queda de 9,2% para 8,5%. Esta medida, que é a mais acompanhada pelo banco central, mostrou melhora considerável pelo quarto mês consecutivo e sugere que as pressões sobre preços estão cedendo. O índice de difusão, uma medida que avalia a porcentagem de itens registrando variação positiva no mês, retornou para o padrão pré-pandemia nos últimos meses, mostrando sinais adicionais de melhora.

Além da normalização das cadeias de produção globais nos últimos meses, também começamos a observar alívio pelo lado da demanda. Os estímulos fiscais foram um fator importante para a resistência do núcleo da inflação no início de 2023, mas o Relatório de Finanças Públicas do 2T23 sugere desaceleração significativa do crescimento da despesa do governo durante o segundo semestre de 2023. Isto, combinado com a política monetária contracionista, tem aliviado as pressões do lado da demanda. Desta forma, o processo de desinflação deve continuar avançando consideravelmente, e a inflação do Chile deve encerrar o ano em 4,0%.

Atividade econômica do Chile entra em território de contração. O PIB do Chile recuou 0,3% no segundo trimestre de 2023 em relação ao trimestre anterior, e registrou queda de 1,1% quando comparado com o mesmo trimestre do ano passado. Os dados mostram que o hiato do produto está fechando no Chile, o que pode aliviar as pressões inflacionárias adiante. Destacamos que o consumo pessoal ficou estagnado no segundo trimestre após ter registrado contração forte de 2,5% no primeiro trimestre. Este é um elemento importante para o processo de desinflação e o ciclo de flexibilização monetária adiante. A atividade econômica deve permanecer estagnada até o final do ano, em meio à política monetária contracionista e redução de estímulos fiscais. Portanto, projetamos queda de 0.5% para o PIB do Chile em 2023.

Há alguns riscos de curto prazo que devem ser monitorados. A recente desvalorização cambial, a possibilidade de aumentos nos estímulos fiscais no segundo semestre do ano e o forte crescimento salarial podem ameaçar o processo de desinflação e o ciclo de corte de juros. No entanto, no que diz respeito ao desempenho do peso chileno, no caso de uma desvalorização adicional, uma intervenção do BCCh seria provável.

Brasil – O Copom sinaliza: Começa a normalização de juros

Para acessar as informações completas sobre os desdobramentos da economia brasileira e as nossas análises, acesse o relatório Brasil Macro Mensal de agosto.

As pressões inflacionárias estão diminuindo globalmente, sugerindo que as taxas de juros nos mercados desenvolvidos não devem subir muito mais. Os preços das matérias primas continuam em patamares relativamente elevados, beneficiando os exportadores de commodities.

Essa combinação trouxe otimismo aos mercados de ativos de risco no primeiro semestre, principalmente na América Latina. Como temos apontado em nossos relatórios, o ambiente global tem sido benigno para o Brasil. Parte do desempenho positivo dos ativos brasileiros este ano está relacionada a isso.

Outra parte está relacionada a uma abordagem pragmática da política econômica doméstica, que não reverteu importantes reformas dos últimos anos – como apontou a Fitch Rating ao elevar o rating de crédito brasileiro – e apresentou avanços, como a reforma tributária.

Nesse cenário, projetamos agora um real um pouco mais forte no final de 2023 e 2024, o que ajudará a inflação a continuar caindo (ainda que não para a meta) e deve permitir uma taxa Selic terminal um pouco abaixo do que esperávamos antes (10,00% vs. 10,50%).

Não obstante, a política fiscal expansionista e a incerteza acerca da efetividade das medidas de aumento de arrecadação necessárias para equilibrar o orçamento seguem, em nossa visão, um limitador para a expansão adicional da política monetária no ano que vem.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)