Resumo

- A economia dos EUA está desacelerando, embora ainda não vejamos sinais de recessão. Agora, projetamos três cortes de 0,25 p.p. nos juros este ano (de dois cortes anteriormente). As moedas emergentes depreciaram devido à aversão ao risco global e à inversão das posições de carry trade. Esperamos recuperação parcial;

- No Brasil, nossa projeção de 2,2% para o crescimento do PIB este ano tem viés de alta por conta dos indicadores acima do esperado no segundo trimestre. A projeção segue em 1,7% para o ano que vem, ligeiramente abaixo do crescimento potencial;

- Com a alta na arrecadação, revisamos nossa projeção de déficit do governo central de 0,5% para 0,4% do PIB em 2024, e de 0,6% para 0,5% em 2025. Avaliamos que o governo não irá alterar a meta este ano, mas contenções adicionais de despesas serão necessárias;

- A volatilidade recente da taxa de câmbio reflete fatores domésticos e globais. Mantivemos a projeção de 5,40 reais por dólar para o final de 2024 e 2025, com a premissa de que parte do prêmio de risco atual se reverterá até o final do ano. Há, no entanto, algum viés de alta;

- Revisamos nossa projeção de IPCA para 4,1% em 2024 (de 4,0%). Para 2025, a mantivemos em 4,3%. O cenário prospectivo segue desafiador, dada a taxa de câmbio mais depreciada, o mercado de trabalho aquecido e a política fiscal expansionista;

- Sob as premissas do nosso cenário base, as projeções de IPCA do Copom não devem desviar muito da meta no horizonte relevante. Ademais, há o risco de recessão global. Acreditamos que o Copom manterá a taxa Selic em 10,50% adiante. Um ciclo de alta de juros tende a ocorrer se o câmbio voltar a se depreciar e/ou as expectativas de inflação continuarem a subir.

Invista melhor com as recomendações

e análises exclusivas dos nossos especialistas.

Editorial – Em meio a grande incerteza, mantivemos nossas previsões

As perspectivas econômicas globais tornaram-se mais complexas, com a crescente probabilidade de recessão nos EUA, a mudança de rumo na política monetária do Japão e o aumento das tensões geopolíticas. Os preços dos ativos brasileiros reagiram – alinhados com outros mercados emergentes -, com a taxa de câmbio chegando a ultrapassar 5,80 reais por dólar no pico do estresse e o mercado acionário anulando os ganhos de julho.

A turbulência nos mercados é negativa em termos absolutos, mas pode não ser tão ruim em termos relativos para o Brasil. A probabilidade de o Copom elevar a taxa Selic com recessão global e outros bancos centrais (particularmente o Fed) cortando os juros é menor. Na atividade econômica, a indústria brasileira depende mais da demanda interna do que exportações. Ademais, as tensões geopolíticas tendem a impedir que os preços internacionais das commodities caiam muito.

Internamente, notícias boas e algumas mais preocupantes. Do lado positivo, o crescimento econômico continua supreendendo para cima, tanto na indústria como nos serviços. Além disso, o superávit da balança comercial segue robusto e a inflação corrente está relativamente baixa, embora ainda acima da meta. Do lado preocupante, as despesas fiscais vêm aumentando muito acima dos limites legais, enquanto as receitas, apesar de fortes, não têm sido suficientes para equilibrar o orçamento. As expectativas de inflação estão em alta, afastando-se ainda mais da meta de 3,0%.

Nossas projeções atuais parecem bem calibradas, considerando o alto grau de incerteza. Por isso, pouco alteramos o cenário neste mês. Mantivemos nossa projeção em 5,40 reais por dólar, patamar um pouco mais forte que atual, o que é consistente com termos de troca ainda relativamente elevados e um diferencial de juros mais aberto. Nossa projeção de IPCA subiu ligeiramente de 4,0% para 4,1% este ano, permanecendo em 4,3% para o ano que vem.

Nessas circunstâncias, acreditamos que o Copom poderá considerar, mas acabará não elevando os juros. A menos que a taxa de câmbio e a inflação corrente voltem a se elevar por fatores (principalmente) domésticos.

E se o cenário global evoluir para um pouso forçado (hard landing), desencadeando outro aumento na aversão global ao risco? Por um lado, o Real desvalorizaria, empurrando a inflação para acima da banda de tolerância da meta. Por outro lado, a economia mundial estaria perto ou em recessão, com efeitos baixistas nos preços de commodities e custos de produção.

Como os juros no Brasil reagiriam sob tais condições? Difícil dizer. O Copom estaria entre encarar a inflação acima da meta ou arriscar levar a economia para recessão, subindo os juros enquanto o resto do mundo estaria cortando.

Preferimos ver se isso realmente acontecerá, antes de arriscar uma resposta.

Clique aqui para receber por e-mail os conteúdos de economia da XP

Pano de fundo global – Política monetária enfrenta turbulências

Francisco Nobre

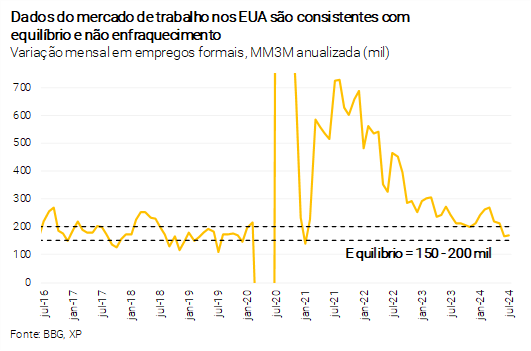

O Federal Reserve (Fed, banco central do EUA) ganha confiança para reduzir a taxa de juros. Os dados recentes de inflação nos EUA foram benignos, aliviando as preocupações do início do ano. Os números referentes ao terceiro trimestre serão cruciais para determinar se a melhoria é sustentável. Ademais, a geração líquida de empregos e o crescimento dos salários apresentam moderação, e o mercado de trabalho parece mais equilibrado, o que deve aliviar as pressões sobre os preços de serviços.

No geral, os dados mostram que a economia dos EUA está esfriando em resposta à política monetária apertada. Por ora, não vemos sinais de recessão, embora esse risco não possa ser descartado. O receio de que o Fed esteja atrasado na condução da política monetária se intensificou, levando os mercados a prever um ciclo de afrouxamento mais rápido.

Projetamos três cortes de 0,25 p.p. em 2024. A menos que surjam sinais preocupantes de recessão, o Fed provavelmente optará por uma abordagem gradual em seu ciclo de flexibilização monetária. A inflação ainda está acima da meta, e a taxa de variação acumulada em doze meses deve aumentar nas próximas leituras, “subindo a barra” para um ritmo mais acelerado de corte de juros. Em caso de enfraquecimento agudo nos dados de emprego, o Fed pode optar por agir mais rapidamente. Isto posto, continuamos a estimar o juro neutro em 3,5%.

Os bancos centrais da Europa começaram seus ciclos de afrouxamento com tom duro. O Banco Central Europeu (BCE) deve reduzir as taxas de juros de referência a cada três meses. No entanto, as perspectivas econômicas se tornaram mais desafiadoras recentemente, devido à inflação de serviços persistente e preocupações fiscais, exigindo que a política monetária permaneça restritiva por mais tempo. No Reino Unido, o Banco da Inglaterra (BoE) reduziu os juros pela primeira vez na reunião de agosto. A decisão foi apertada (5 contra 4), e a autoridade também deve seguir com um ajuste gradual em meio à inflação de serviços resistente e firme crescimento da atividade local. Cortes de juros nos EUA tendem a facilitar a flexibilização monetária na Europa, embora a cautela seja necessária.

Riscos geopolíticos limitam a queda nos preços das commodities. Apesar das tensões geopolíticas no Oriente Médio, o preço do petróleo do tipo Brent recuou cerca de 10% desde o nosso último relatório mensal, principalmente devido às crescentes preocupações com recessão nos EUA – o maior consumidor de petróleo do mundo. Dados fracos no setor manufatureiro dos EUA e da China exacerbaram os temores relacionados a menor consumo da commodity. Preços de petróleo mais baixos podem contribuir para alívio nas pressões inflacionárias. No entanto, os riscos geopolíticos devem impedir uma queda significativa.

Tensões geopolíticas e comerciais provavelmente contribuirão para um ambiente mais inflacionário. Preocupações acerca de eventual aumento das barreiras comerciais entre China e economias desenvolvidas (EUA e Europa) levaram exportadores a acelerar as vendas de seus produtos antes da aplicação de novas tarifas. A demanda por contêineres de transporte marítimo aumentou substancialmente, implicando atrasos nos portos e aumento nos preços do frete. Se persistirem, os gargalos no transporte podem afetar empresas ligadas ao comércio exterior. Esse evento, sozinho, provavelmente não aumentará de forma expressiva as pressões sobre preços, especialmente considerando os vetores baixistas mencionados acima. No entanto, reforçamos nossa visão de que as tensões geopolíticas e comerciais devem contribuir para um ambiente global mais inflacionário em comparação ao período pré-pandemia.

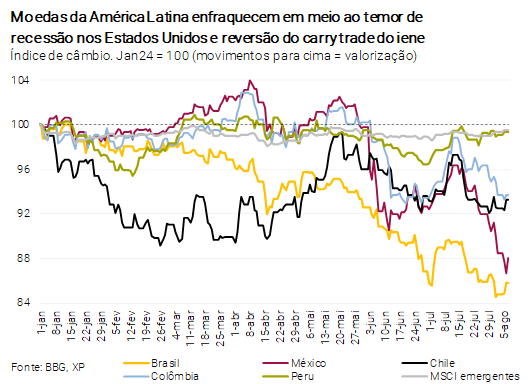

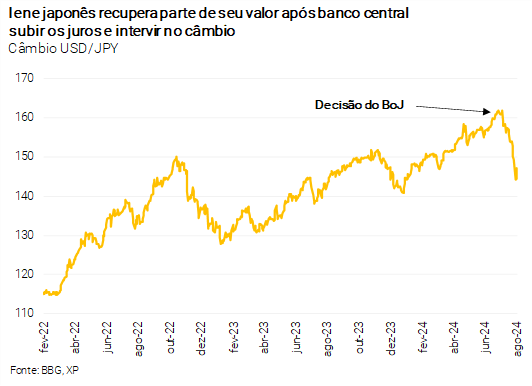

Moedas emergentes se depreciam devido a fatores externos. Juros mais baixos nos mercados desenvolvidos normalmente são uma boa notícia para as moedas emergentes. Porém, a preocupação crescente com recessão nos EUA aumentou a aversão global ao risco, afetando negativamente essas moedas. O peso mexicano (MXN) foi o mais impactado, devido aos fortes laços econômicos do México com os EUA. A elevação inesperada de juros pelo Banco do Japão (de 0,0%-0,1% para 0,25%, o nível mais alto em 15 anos) também exerceu impacto relevante. A decisão culminou em rápida liquidação de posições de carry trade, intensificando a depreciação das moedas emergentes. Esperamos uma recuperação parcial, mas o câmbio permanecerá volátil e sensível ao cenário internacional.

Cenário Brasil – Juros estáveis, neste momento

Atividade – Mais forte que o esperado (mais uma vez)

Rodolfo Margato

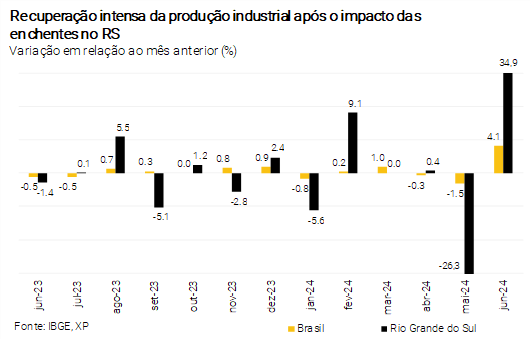

Crescimento sólido do PIB no 2º trimestre, apesar da tragédia climática no Rio Grande do Sul. Os indicadores de atividade surpreenderam positivamente nos últimos meses, reforçando o quadro de resiliência do consumo e recuperação dos investimentos. Por exemplo, o forte aumento da produção industrial em junho mais do que compensou a contração registrada no mês anterior, que havia sido bastante impactada pelas enchentes no sul do país. O comércio varejista também apresentou bons resultados, com destaque às vendas de itens essenciais (ex: alimentos, bebidas e farmacêuticos). Para mais informações, ver nosso relatório especial “Atualização do impacto das enchentes no Rio Grande do Sul” (link). Com isso, estimamos elevação de 0,7% para o PIB no 2º trimestre contra o 1º trimestre de 2024 (2,3% na comparação interanual).

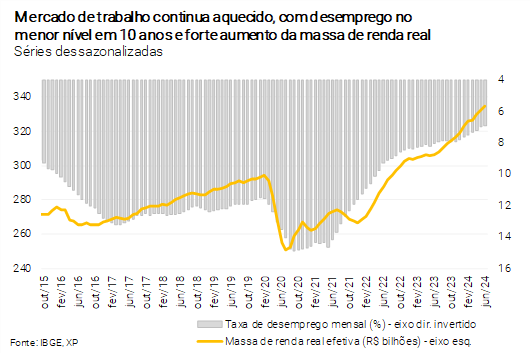

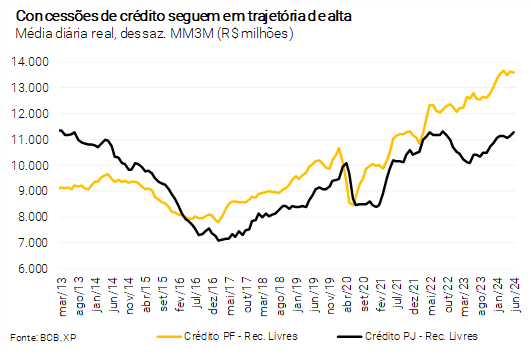

Renda e crédito permanecem em tendência de alta. Dados recentes confirmaram o cenário de mercado de trabalho aquecido. Segundo a PNAD Contínua do IBGE, a taxa de desemprego ficou abaixo de 7% em junho (dados mensais e dessazonalizados), o menor patamar em quase dez anos. A população ocupada e os salários reais seguem firmes, a despeito de alguma moderação na margem. A massa de renda real do trabalho deve crescer cerca de 6% este ano. Além disso, o mercado de crédito, tanto para indivíduos quanto empresas, mostra dinâmica favorável no curto prazo. O saldo total de crédito tende a subir aproximadamente 7% em 2024, em termos reais.

Nossa projeção para o PIB de 2024, atualmente em 2,2%, tem viés positivo. Os dados de atividade mais fortes do que o esperado no 2º trimestre e a solidez da demanda doméstica – sobretudo do consumo – explicam a assimetria altista em torno da nossa previsão de crescimento econômico anual. O PIB deve permanecer em território positivo no segundo semestre, embora vejamos uma desaceleração suave em linha com o aperto das condições financeiras. Aguardamos a publicação dos resultados oficiais do PIB do 2º trimestre (em 03/09) para possivelmente promover ajustes no cenário base.

A expectativa para o PIB de 2025 segue em 1,7%. Prevemos expansão ligeiramente abaixo do potencial no ano que vem. Avanço mais moderado da renda real, menor impulso fiscal e juros altos por tempo prolongado (ver seção sobre Política Monetária) tendem a desacelerar a demanda ao longo de 2025, especialmente o consumo de bens duráveis e os investimentos em ativos fixos.

Clique aqui para receber por e-mail os conteúdos de economia da XP

Contas Públicas – Congelamento de despesas não alivia toda pressão sobre o arcabouço

Tiago Sbardelotto

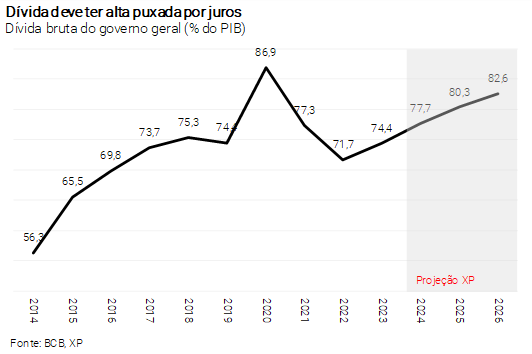

Governo central tem pior resultado para o semestre desde 2020. A receita líquida cresceu 8,5% em termos reais no primeiro semestre, mas isso não foi suficiente para compensar o ritmo de alta de 10,5% da despesa, levando o governo central a atingir déficit de R$ 68,7 bilhões neste ano, o pior resultado desde 2020. De grande relevância, a Dívida Bruta do Governo Geral (DBGG) subiu fortemente e chegou a 77,8% do PIB em junho, o pior nível desde novembro de 2021.

Revisamos nossa estimativa para as medidas de arrecadação neste ano. Por um lado, a tributação de fundos exclusivos e de investimentos no exterior e a limitação de compensações tributárias tiveram êxito acima do esperado. Por outro lado, a arrecadação com mudanças em subvenções de ICMS e CARF devem ficar aquém do estimado. No agregado, as medidas de aumento de receitas têm tido um desempenho positivo, mas abaixo do necessário para atingir a meta (ver tabela).

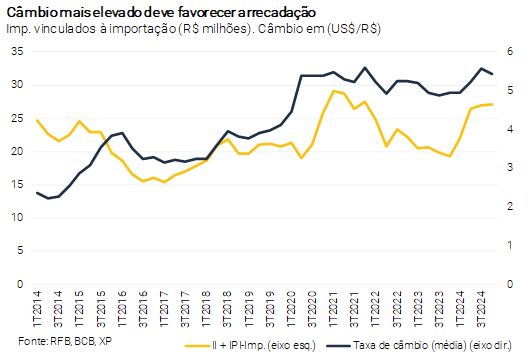

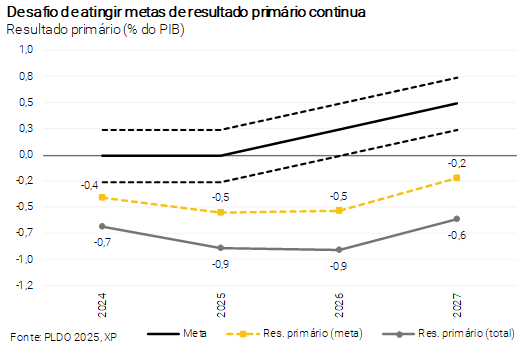

Reduzimos nossa projeção de déficit primário por conta da arrecadação mais forte. Além da efetividade de algumas medidas de elevação de receitas, o quadro macroeconômico – atividade, inflação e taxa de câmbio mais elevadas – deve sustentar a arrecadação tributária neste ano. Dessa forma, revisamos nossa projeção para o déficit primário de 2024, de R$ 54,5 bilhões (0,5% do PIB) para R$ 47,5 bilhões (0,4% do PIB). Incluindo as despesas extraordinárias (principalmente com auxílio ao Rio Grande do Sul), o déficit sobe para R$ 78,0 bilhões (0,7% do PIB).

Resultado primário de 2025 também melhora. Com a revisão da expectativa de arrecadação das medidas, parte dos efeitos esperados para este ano foi postergada para o próximo, o que produziu uma melhora do indicador de resultado primário. Assim, estimamos agora déficit de R$ 67,0 bilhões (0,5% do PIB), contra R$ 78,5 bilhões (0,6% do PIB) do mês anterior, excluindo os precatórios pagos além do sublimite constitucional. Em relação ao indicador cheio de resultado primário (com precatórios), projetamos déficit de R$ 109,1 bilhões (0,9% do PIB), contra R$ 120,1 bilhões (1,0% do PIB) do relatório anterior.

Crescimento das despesas pressiona o arcabouço fiscal. Os benefícios previdenciários cresceram 4,6% acima da inflação no acumulado do ano até junho, já descontando os efeitos do pagamento do 13º salário e de sentenças judiciais e precatórios, enquanto o BPC/LOAS mostra forte crescimento de 16,2% no mesmo período. Essa tendência coloca pressão sobre as despesas discricionárias e ameaça o limite legal estabelecido pelo arcabouço fiscal.

Contenção adicional de despesas será necessária. O governo anunciou uma contenção de despesas de R$ 15 bilhões, na qual R$ 11,2 bilhões referem-se ao bloqueio para cumprir o limite de despesas e R$ 3,8 bilhões ao contingenciamento para cumprir a meta de resultado primário. Avaliamos a iniciativa como positiva, mas insuficiente. Em nossa estimativa, seria necessário um bloqueio adicional de R$ 6 bilhões para cumprir o limite de despesas e contingenciamento de R$ 38,8 bilhões (ou de R$ 18,8 bilhões, considerando um “empoçamento” de R$ 20 bilhões) para atingir o limite inferior da meta de resultado primário. Diante da necessidade de forte contenção de despesas – em torno de R$ 25 bilhões – avaliamos que o governo tem duas opções: 1) alterar a meta para déficit primário de 0,25% do PIB ou 2) manter a meta, apostando em surpresas de arrecadação e “empoçamento” elevado, mas correndo o risco não cumpri-la. A nosso ver, as probabilidades estão mais inclinadas para a segunda opção.

Governos regionais mostram recuperação. Em junho, houve superávit primário de R$ 1,1 bilhão nos governos regionais. Este resultado foi puxado pelo forte desempenho dos estados, que mais que compensou as despesas mais elevadas dos municípios em função do ciclo eleitoral. Continuamos com perspectiva positiva os governo subnacionais neste ano, na esteira da recuperação da arrecadação de ICMS e maiores transferências do governo federal. Com isso, estimamos déficits primários de R$ 66,1 bilhões em 2024 (0,6% do PIB) e R$ 83,8 bilhões em 2025 (0,7% do PIB) para o setor público consolidado.

Dívida pública sobe fortemente em junho com juros mais elevados. O déficit nominal atingiu o patamar de 9,9% do PIB no acumulado em 12 meses. O forte dispêndio com juros nominais, decorrente de juros mais altos e perdas com swaps cambiais, coloca pressão sobre o indicador de DBGG. Nossas projeções indicam que a razão entre a DBBG e o PIB atingirá 77,7% em 2024 e 80,3% em 2025 (ante 77,2% e 80,0% da projeção anterior). A Dívida Líquida do Setor Público (DLSP), por sua vez, deve apresentar crescimento mais moderado graças à depreciação cambial. Projetamos que a relação DLSP/PIB encerrará este ano em 63,3%, e o ano que vem em 65,7%.

Clique aqui para receber por e-mail os conteúdos de economia da XP

Setor Externo – Projetamos apreciação da taxa de câmbio, mas os riscos aumentaram

Rodolfo Margato

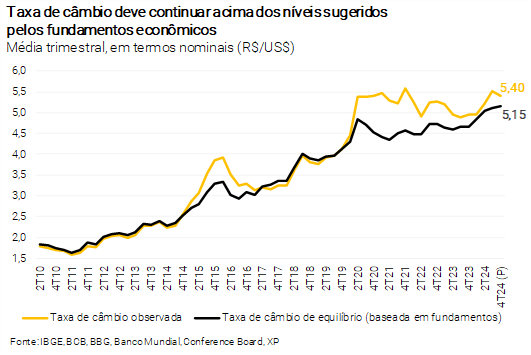

Taxa de câmbio oscilou fortemente nas últimas semanas. A taxa de câmbio variou entre cerca de 5,40 e 5,80 reais por dólar desde a publicação do nosso último relatório mensal, na primeira semana de julho. Para além da volatilidade de curto prazo, a moeda brasileira enfraqueceu em torno de 15% no ano, desempenho inferior à maioria dos pares emergentes. Essa dinâmica reflete fatores locais e externos. Do lado doméstico, preocupações sobre a sustentabilidade fiscal e a condução da política monetária persistem, apesar de sinais recentes de alívio. Enquanto isso, a conjuntura global se mostrou mais adversa nas últimas semanas. O risco de recessão nos EUA – aumento da aversão ao risco – e o desmonte de operações de carry trade com o iene em meio ao aumento de juros pelo Banco do Japão exerceram pressão adicional sobre o câmbio (ver seção sobre o Pano de Fundo Global).

Mantivemos nossa projeção de 5,40 reais por dólar no final de 2024, com alguma descompressão de riscos no segundo semestre. A nosso ver, parte do prêmio de risco incorporado aos ativos brasileiros deve ser permanente e, dessa forma, a taxa de câmbio seguirá em patamares mais depreciados do que o sugerido pelos fundamentos econômicos (entre 5,00 e 5,20). Esperamos alguma descompressão nos próximos meses, em linha com a flexibilização da política monetária nos EUA e menor percepção de risco global. Portanto, mantivemos a previsão de 5,40 reais por dólar para o final do ano, embora reconheçamos riscos de alta.

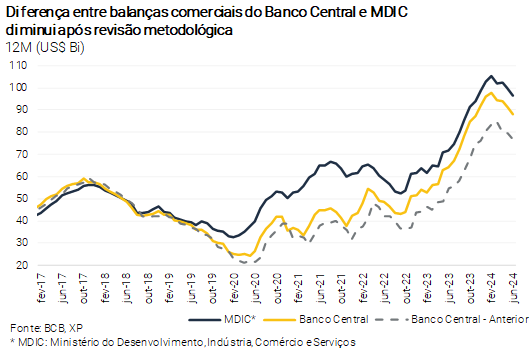

Menor déficit em conta corrente reflete revisão extraordinária, enquanto fundamentos sólidos permanecem. O Banco Central realizou uma revisão metodológica extraordinária nas transações com criptoativos do balanço de pagamentos, reclassificando-as de importações para a conta capital. Consequentemente, o déficit em conta corrente passou de US$ 30,8 bilhões para US$ 21,7 bilhões em 2023, e de US$ 21,1 bilhões para US$ 14,7 bilhões no acumulado do ano até maio. Para frente, acreditamos em ampliação do déficit em conta corrente, refletindo sobretudo o aumento das importações e a piora na conta de serviços. Prevemos -US$ 34,5 bilhões para o final de 2024 (-1,6% do PIB). Por outro lado, os ingressos líquidos de Investimento Direto no País (IDP) devem seguir em patamares elevados (US$ 67,0 bilhões ou 3,1% do PIB), sustentando nossa visão positiva para as contas externas.

Piora da atividade econômica global traz riscos para a balança comercial brasileira. Eventual desaceleração mais aguda (ou recessão) da economia global poderia impactar o balanço de pagamentos via: (i) menor demanda externa, reduzindo o volume das exportações; (ii) queda nos preços internacionais das commodities, que representam grande parcela da nossa pauta exportadora; e (iii) depreciação adicional da taxa de câmbio. Consideramos esses fatores como riscos e, portanto, mantivemos a previsão de US$ 84,0 bilhões para o saldo comercial de 2024.

Clique aqui para receber por e-mail os conteúdos de economia da XP

Inflação – Cenário prospectivo segue desafiador

Alexandre Maluf

Inflação de curto prazo sem grandes alterações. A despeito do mercado ter sido surpreendido nos últimos dois meses com itens voláteis, especialmente passagens aéreas, o quadro geral da inflação corrente não mudou desde o nosso último relatório mensal. Vínhamos argumentando que, a partir deste trimestre, a inflação de bens industrializados aceleraria, tendo em vista a normalização nos preços de commodities e a depreciação da taxa de câmbio já ocorrida no primeiro semestre. Nesse sentido, o IPCA-15 de julho mostrou a inflação de tal grupo acelerando de 0,6% para 1,3% no acumulado em doze meses – prevemos 2,9% no final deste ano. Além disso, a inflação de serviços segue oscilando em torno de 5% – projetamos 4,3% no final do ano, abaixo das métricas subjacentes, devido à deflação em passagens aéreas.

Alimentos como destaque baixista. A queda intensa nos preços de alimentos por conta do clima favorável, especialmente in natura (como hortaliças, frutas, tubérculos e legumes), tem mantido a inflação corrente baixa. Para mais informações, ver nosso relatório especial “Atualização do impacto das enchentes no Rio Grande do Sul” (link). Acreditamos que a inflação de alimentos seguirá em território deflacionário ao longo do terceiro trimestre, voltando a subir apenas no final do ano – prevemos elevação anual ao redor de 5%.

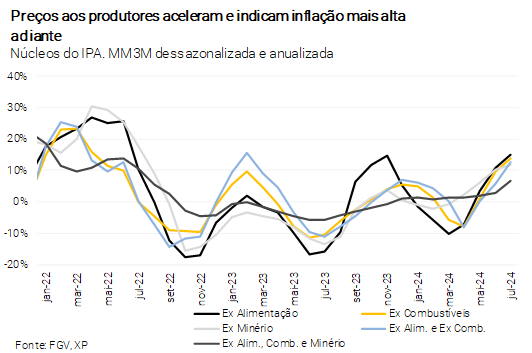

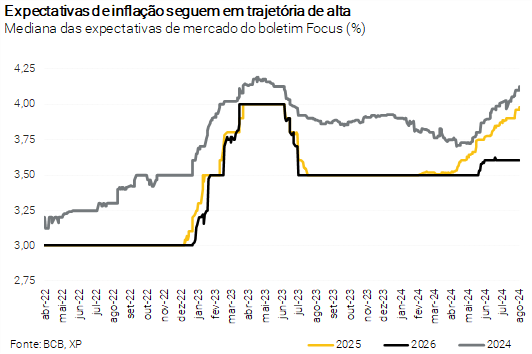

Para frente, no entanto, o risco é de alta. Os principais determinantes da inflação prospectiva indicam pressão adiante. Primeiramente, a taxa de câmbio mais depreciada deve pressionar os preços de bens comercializáveis, especialmente industrializados. Temos visto certa normalização nos preços de bens considerados nos IPAs (Índices de Preços ao Atacado). Além disso, o mercado de trabalho segue aquecido (com destaque ao aumento dos salários reais) e a política fiscal expansionista, fatores que devem manter a inflação de serviços em patamar incompatível (em torno de 5%) com o cumprimento da meta de inflação. Por fim, refletindo os fatores acima, as expectativas de inflação de médio prazo (2025 e 2026) continuam “desancorando”.

Revisamos nossa projeção de inflação para 4,1% em 2024 (de 4,0%). Incorporamos o reajuste de preços e impostos em cigarros em nosso cenário, que ocorrerá em setembro e novembro, com impacto altista de 0,12 p.p.. Reconhecemos o cenário prospectivo mais desafiador, mas as leituras recentes de inflação, a despeito das surpresas em itens voláteis, têm seguido a tendência que esperávamos. Para 2025, já havíamos revisado nossa projeção no último relatório mensal, devido aos patamares mais depreciados da taxa de câmbio. Desse modo, mantivemos nossa projeção em 4,3% para 2025.

Clique aqui para receber por e-mail os conteúdos de economia da XP

Política Monetária – Altas adiante? Câmbio e expectativas de inflação são chave

Caio Megale

Os determinantes da inflação continuam sugerindo pressão adiante. Mercado de trabalho apertado, taxa de câmbio mais depreciada, política fiscal expansionista e expectativas de inflação em alta sugerem que o balanço de riscos para a inflação é assimétrico para cima. O risco de uma recessão global, em contrapartida, é um fator para baixo na inflação. Ainda assim, os próprios membros do Copom reconhecem que “há mais riscos para cima na inflação” (última ata do Copom).

Acima da meta. As projeções de inflação do Copom estão acima da meta em todos os horizontes de previsão. O mesmo se aplica às previsões de mercado, segundo a pesquisa Focus do Banco Central.

As condições que levariam o Copom a subir juros já estão presentes? A principal dúvida dos participantes do mercado sobre política monetária no Brasil é: os determinantes da inflação precisam piorar ainda mais para levar o Copom a aumentar os juros? Ou eles precisam melhorar, para evitar a alta de juros? A comunicação oficial do Copom não é clara neste sentido.

Em nosso cenário base, vemos a taxa de câmbio se estabilizando abaixo de 5,50 reais por dólar – ou seja, um pouco mais baixa que os níveis correntes – e as expectativas de inflação ao redor de 4,0%. De acordo com as nossas estimativas, esses dados manteriam a previsão do Copom não muito acima da meta no horizonte relevante. Isto, juntamente com o risco de uma recessão global, manteria o Copom em pausa durante o resto do ano (e 2025), em nossa opinião.

Assim, mantivemos a nossa projeção de taxa Selic em 10,50% até o final de 2025.

O que seria necessário para o Copom reagir? Conforme destacado na ata da última reunião de política monetária, o Copom (unanimemente) não hesitará em elevar a taxa de juros para assegurar a convergência da inflação à meta se julgar apropriado. Se a taxa de câmbio voltar se depreciar e/ou as expectativas de inflação continuarem subindo (por conta do câmbio, atividade econômica, inflação corrente, etc.), as projeções do Copom no horizonte relevante se tornariam ainda mais desancoradas. Este cenário vem se tornando mais provável, dado a assimetria do balanço de riscos para a inflação.

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)