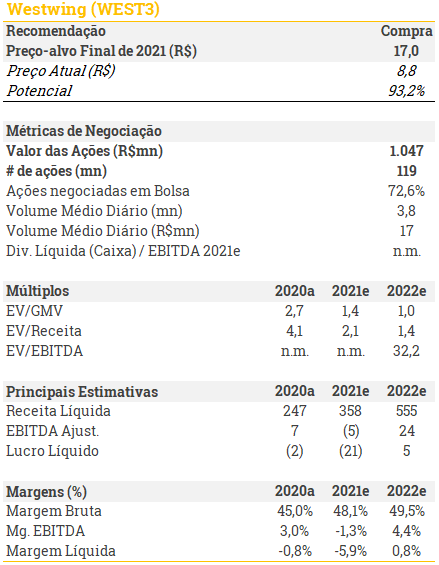

Estamos iniciando a cobertura de Westwing (WEST3) com recomendação de Compra e preço alvo de R$ 17,0/ação para o fim de 2021 (93% de potencial de valorização). Somos construtivos com a história da companhia, uma vez que vemos: (i) um cenário favorável impulsionado pelo aumento da penetração do ecommerce e consolidação da categoria de casa e decoração; (ii) o modelo de campanhas da companhia é único entre os pares, com um maior engajamento dos consumidores ao mesmo tempo em que cria barreiras de entrada para competição; (iii) há espaço para marketplaces de casa e decoração nichados, pois entendemos que a curadoria é um diferencial na hora de comprar nesta categoria; e (iv) alavancas de crescimento interessantes, como a maior penetração nas categorias de estilo de vida e marca própria, abertura de lojas próprias para fortalecer o reconhecimento da marca e capacidades multicanais, lançamento de programa de fidelidade, entre outros.

Tornando a compra por impulso digital

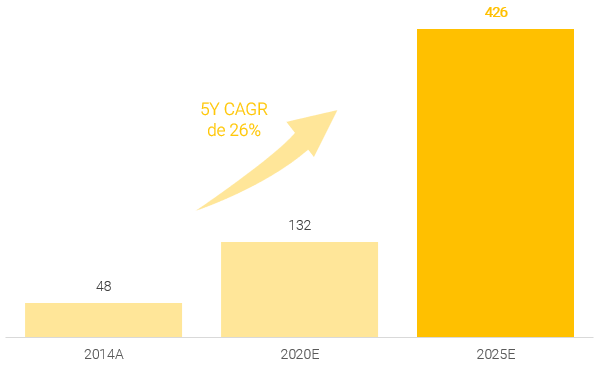

Um mercado ainda pouco penetrado e muito fragmentado. O ecommerce de casa e decoração ainda é pouco penetrado em relação a outros países, em ~8% das vendas do varejo vs. 18% no Reino Unido ou 15% na Coreia do Sul (dados de 2019). Além disso, a categoria é muito fragmentada, com o líder de mercado detendo cerca de 5% do mercado e os 5 maiores players com menos de 10%. Como resultado, vemos muito espaço para o Westwing crescer, tanto através de ganho de participação de mercado como com o aumento da digitalização da categoria. Estimamos uma taxa média de crescimento ao ano (CAGR) de vendas entre 2020-25 de 50%, o que implica em uma participação de mercado de apenas 2% em 2025e (vs. ~0,5% hoje) ou 12% olhando exclusivamente para o comércio eletrônico (vs. ~3% hoje).

Modelo de negócios único entre seus pares. Destacamos três principais diferenciais da Westwing: (i) modelo de negócios baseado em campanhas, com cerca de 60 campanhas e 14 mil itens (SKUs) por semana (dos quais 40% são novos), o que resulta em uma experiência de descoberta e inspiração que se assemelha a andar em um shopping; (ii) forte propósito de marca, reforçada por uma curadoria diferenciada, que posiciona a Westwing como uma plataforma onde os fornecedores alavancam/constroem sua marca à medida que os consumidores associam os produtos/marcas encontrados nela com bom gosto; e (iii) produtos exclusivos e de marca própria, com alta qualidade e preços competitivos. Esses diferenciais geram consumidores altamente engajados, com uma média de 4 visitas por semana e 40 minutos de navegação na plataforma, gerando alta frequência de compra (~4 pedidos por ano). Também observamos que a proposta de valor da Westwing é reconhecida e valorizada por seus fornecedores, conforme comentamos em nosso feedback sobre o que ouvimos de alguns deles sobre a companhia (consulte a seção O que ouvimos sobre a Westwing dos seus fornecedores para mais detalhes).

A jornada está apenas começando. A Westwing foi recentemente reestruturada para uma entidade independente (spin-off da Westwing alemã em 2019), está acelerando os investimentos em marketing e lançou recentemente o WestwingNow (uma plataforma de comércio eletrônico mais tradicional). Como resultado, acreditamos que a história de crescimento da empresa está apenas começando, com a expectativa de mais do que triplicar de tamanho até 2023e.

Westwing (WEST3)

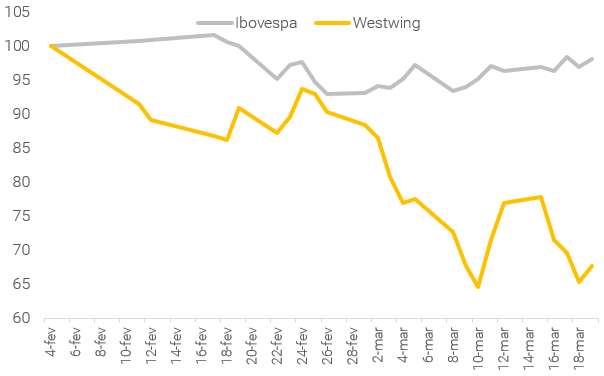

Ibovespa vs. WEST3

Nossa tese de investimento em poucas palavras

Cenário de mercado favorável

A dinâmica de curto prazo permanece sólida

Esperamos que a performance da categoria de casa e decoração continue sólida no curto prazo, uma vez que as pessoas permanecem principalmente em casa, enquanto também acreditamos que a pandemia mudou a mentalidade dos consumidores em relação às suas casas. Adicionalmente, acreditamos que o recente aumento das restrições deve favorecer a companhia, pois vemos sua plataforma como uma alternativa de lazer em um momento em que não é “permitido” dar um passeio no shopping.

Um categoria pouco penetrada no online…

A penetração do ecommerce da categoria está bem abaixo de outros países, com o Reino Unido sendo o mais penetrado, com 18%. Além disso, acreditamos que o desenvolvimento de iniciativas multicanais e a mudança na mentalidade dos consumidores em relação às compras online durante a pandemia devem contribuir para aumentar essa penetração em todo o mundo.

…e muito fragmentada

O mercado brasileiro de casa e decoração ainda é altamente fragmentado, com os 5 principais participantes detendo menos de 10% do mercado. Acreditamos que isso seja ainda mais evidente quando olhamos para decoração, que é uma especialidade da Westwing. Embora o setor seja mais consolidado quando se olha para o comércio eletrônico, com os 4 principais participantes detendo aproximadamente 27% do mercado, ainda vemos espaço para maior consolidação, especialmente após as recentes capitalizações dessas companhias.

A curadoria diferenciada sustenta o modelo exclusivo de campanhas

A curadoria da empresa é um pilar fundamental para seu modelo de negócios baseado em campanhas, uma vez que é essencial para traduzir a experiência de “compras por impulso/lazer” para o comércio eletrônico, enquanto permite ter um modelo 1P (compra estoque e vende para consumidores com margens) com benefícios do 3P (nenhum/baixo risco de estoque). O histórico de sucesso da empresa em implementar campanhas levou consumidores e fornecedores a associar Westwing a bom gosto e alta qualidade. Com isso, fornecedores usam a plataforma para construir, alavancar ou até mesmo reposicionar suas marcas, enquanto os consumidores a usam para descobrir marcas e/ou produtos de alta qualidade.

Mais como uma mídia social do que um comércio eletrônico tradicional

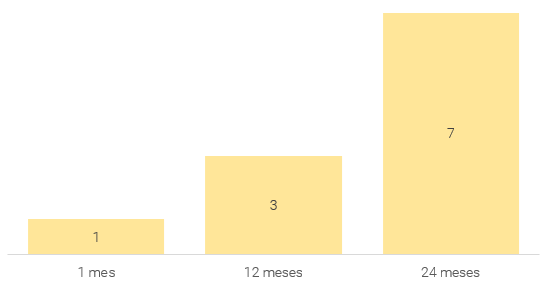

A Westwing conseguiu se posicionar de maneira única como uma combinação de mídia social e um comércio eletrônico, ao traduzir a experiência de passear em um shopping para a realidade digital, mas sem restrições de tempo ou custos de estacionamento. Portanto, os consumidores são altamente engajados e gastam em média 40 minutos por semana na plataforma, ao mesmo tempo em que sustentam um tráfego orgânico sólido. Isso resulta em um LTV/CAC (resultado gerado pelo cliente dividido pelo custo de atraí-lo para a plataforma) médio de até 7x em 24 meses, com as safras recentes trazendo um crescimento ainda maior de GMV (valor de mercadoria bruto).

Diferentes alavancas de crescimento para complementar o modelo de negócios

Para complementar e alavancar sua plataforma, a empresa (i) lançou o WestwingNow para atender às necessidades mais urgentes dos clientes; (ii) está expandindo as categorias de lifestyle para impulsionar a recorrência; (iii) está investindo no crescimento da marca própria; (iv) está trabalhando para alavancar a experiência do cliente através da análise de dados; e (iv) irá se expandir para o varejo físico para fortalecer a marca e suas capacidades multicanais.

Destaques e principais riscos da tese de investimentos

Destaques

Potencial de crescimento: Vemos o Westwing (WW) bem posicionado para se beneficiar do aumento da penetração online na categoria de casa e decoração, embora também esperemos que ganhe participação, visto que o mercado ainda é muito fragmentado. Assim, estimamos um CAGR de vendas 2020-25e de 50%, atingindo uma participação de mercado estimada de 2% em 2025e ou 12% no online.

Posicionamento de marca. A curadoria diferenciada da empresa levou consumidores e fornecedores a associar Westwing ao bom gosto e alta qualidade. Como resultado, os fornecedores usam a plataforma para construir, alavancar ou mesmo reposicionar suas marcas, enquanto os consumidores a usam para descobrir marcas e / ou produtos de alta qualidade.

Modelo de campanha único. A empresa está sozinha dentro do modelo de campanha, que vemos como essencial para traduzir a experiência de “compras por lazer” para o comércio eletrônico, enquanto permite que ela tenha um modelo 1P (onde compra estoque e vende aos consumidores com uma margem de lucro) com benefícios 3P ( nenhum / baixo risco de estoque).

Consumidores engajados. O Westwing conseguiu se posicionar de maneira única como uma combinação de mídia social e empresa de comércio eletrônico, ao traduzir a experiência de passear em um shopping para a realidade digital, mas sem restrições de tempo ou custos de estacionamento. Como resultado, os consumidores são altamente engajados, gastando em média 40 minutos por semana na plataforma.

Movidos por dados. Embora o modelo de campanha da WW seja centrado em sua curadoria diferenciada, a empresa entende o valor dos dados que obtém do envolvimento dos clientes na plataforma e os usa para apoiar seu processo de criação, bem como para alimentar seus projetos de personalização.

Alavancas adicionais. Para complementar e alavancar sua plataforma, eles (i) lançaram o WestwingNow para atender às necessidades mais urgentes dos clientes; (ii) estão expandindo as categorias de estilo de vida para impulsionar a recorrência; (iii) estão investindo no crescimento da sua marca própria; (iv) está trabalhando para alavancar a experiência do cliente por meio de análise de dados; e (iv) irão expandir para o varejo físico para fortalecer o reconhecimento de sua marca e capacidades multicanais.

Riscos

Competição. É difícil não abordar a concorrência ao discutir o comércio eletrônico. E aqui não é diferente, pois estamos vendo tanto players de nicho (como Mobly, MadeiraMadeira e Tok Stok) e marketplaces generalistas (como MELI, Magalu e B2W) operando neste segmento. No entanto, vemos casa e decoração como uma das categorias que exigem um nicho de mercado, principalmente quando se concentra mais em decoração, enquanto a Westwing tem um modelo de negócios muito diferente (através das campanhas do Club) e também de posicionamento, focando muito mais na decoração e categorias de estilo de vida, que exigem maior curadoria. Como resultado, não vemos um concorrente direto no online, enquanto vemos apenas a Camicado como um concorrente potencial no varejo físico, mas com um sortimento menor.

WestwingNow representa 40% do crescimento de vendas. O WestwingNow foi lançado em Mar/20 para atender às necessidades mais urgentes ou racionais dos consumidores. Desde então, a plataforma tem apresentado bons resultados, com 90% dos clientes vindos do Club, dos quais metade nunca tinha comprado nada antes. Na nossa opinião, isso é um sinal positivo de que de fato a nova plataforma deve endereçar um público/demanda que não era atendida pelo Club. No entanto, a iniciativa ainda é relativamente nova e concorre mais diretamente com outros players, principalmente no que diz respeito à experiência do cliente.

Riscos de execução. Vemos riscos de execução na expansão do varejo físico, uma vez que a empresa atualmente tem apenas uma loja e planeja abrir 54 lojas até 2025e. No entanto, temos suposições muito conservadoras nesta frente e vemos isso muito mais como uma iniciativa de marketing do que uma avenida de crescimento de receitas.

Posicionamento. À medida que nos aproximamos de uma campanha de vacinação mais ampla e, consequentemente, da “normalidade”, vemos um risco de uma mudança de posicionamento de ações de crescimento / tecnologia, como Westwing, para ações de valor, que foram mais prejudicadas durante o pandemia (por exemplo, nomes de roupas no espaço de varejo).

Valuation

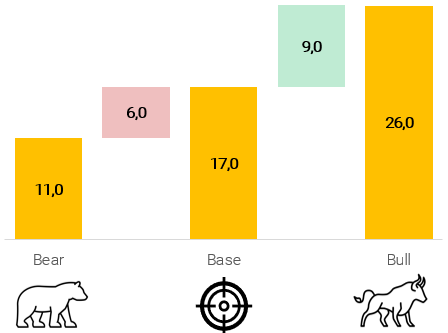

Nosso preço alvo de R$ 17,0/ação implica um potencial de valorização de 93% vs. preços atuais

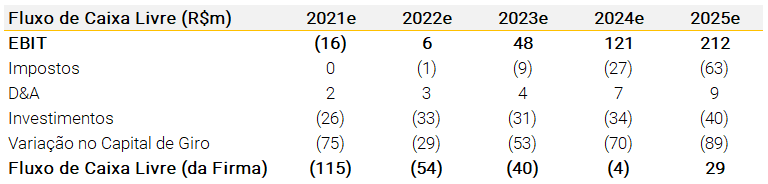

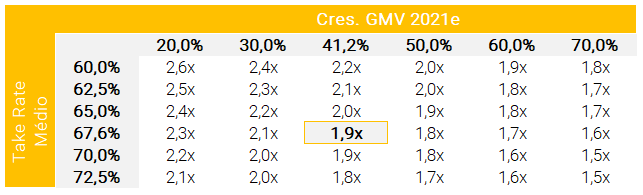

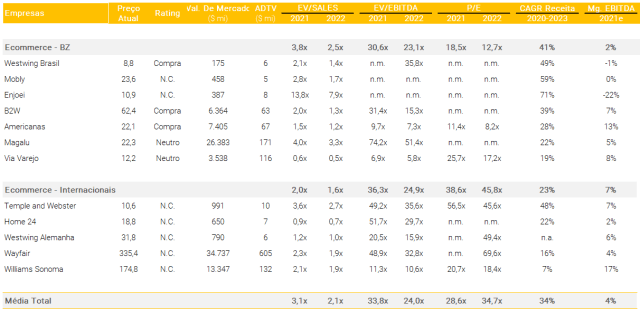

Nosso preço alvo para o fim de 2021 de R$ 17,0 por ação é baseado em uma abordagem de avaliação combinada de 50%/50% de (i) um fluxo de caixa descontado (DCF) de 10 anos (FCFF) e (ii) um múltiplo alvo de 2,0x EV/Receita para 2021, em linha com os níveis atuais. Em nosso preço-alvo, nosso múltiplo alvo implícito para os próximos 12 meses é de 3,0x EV/Receita, em linha com a média dos pares.

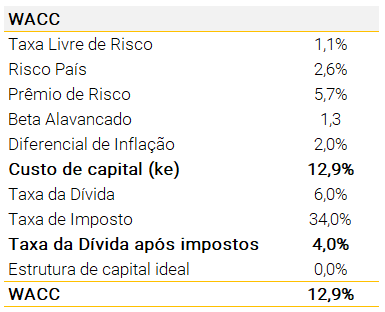

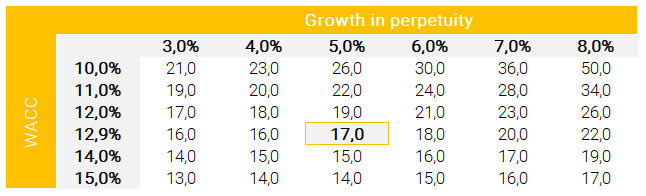

Em nossa abordagem de avaliação do FCFF (fluxo de caixa livre para a empresa), nossas principais premissas incluem: (i) 5,0% de taxa de crescimento de longo prazo, (ii) 12,9% de custo de capital (WACC) e (iii) 16,0% de margem EBITDA de longo prazo.

- Principais premissas do cenário base: (i) margem EBITDA de longo prazo de 16,0%; (ii) 2,0% de participação de mercado até 2025e; e (iii) 2,0x EV/Receita para 2021 de múltiplo alvo, em linha com os níveis atuais.

- Principais premissas do cenário agressivo: (i) margem EBITDA de longo prazo de 16,0%; (ii) 3,0% de participação de mercado até 2025e; e (iii) 3,5x EV/Receita 2023 de múltiplo alvo, em linha com Temple e Webster.

- Principais premissas do cenário conservador: (i) 13,0% de margem EBITDA de longo prazo; (ii) 1,5% de participação de mercado até 2025e; e (iii) 2,0x EV/Receita 2021 de múltiplo alvo, em linha com os níveis atuais.

O que mais você precisa saber

Cenário de mercado favorável

Mercado pouco penetrado e altamente fragmentado

Conforme destacado em nossa última atualização de comércio eletrônico (link), estimamos um crescimento anual médio entre 2020e-25e de 26% para o comércio eletrônico brasileiro (+32% A/A em 2021), pois a penetração ainda está bem abaixo de outros países (em ~6% em 2019 e ~9% em 2020e), como a China (com 35%), Reino Unido e Coreia do Sul (ambos com 22%).

Crescimento do mercado eletrônico Brasileiro (GMV total)

Mercado endereçável no Brasil (Vendas totais 2019)

Se olharmos para a categoria de “Casa”, vemos dois vetores importantes para esse crescimento:

- Penetração online: a penetração da categoria está bem abaixo de outros países, com o Reino Unido sendo o mais penetrado com 18%. Além disso, acreditamos que o desenvolvimento de iniciativas multicanais e a mudança na mentalidade dos consumidores em relação às compras online durante a pandemia devem contribuir para aumentar essa penetração em todo o mundo.

- Consolidação do mercado: o mercado brasileiro de casa e decoração ainda é altamente fragmentado, com os 5 principais participantes detendo menos de 10% do mercado. Acreditamos que isso seja ainda mais evidente quando olhamos para decoração, que é uma especialidade da Westwing. Além disso, é importante ressaltar que este setor tem sido um destaque, pois foi um dos principais beneficiários da pandemia enquanto as empresas estavam mais ativas no mercado de capitais, com os IPOs de Mobly e Westwing, a tentativa de IPO da Tok Stok e MadeiraMadeira tendo tido uma nova rodada de investimentos. Acreditamos que isso deve acelerar a consolidação do mercado, o que não vemos como uma preocupação em termos de concorrência para o Westwing por ter um posicionamento diferente dos demais (mais detalhes ao longo do relatório).

O que é a Westwing?

Trazendo o “lazer” para o online

Westwing é uma plataforma de comércio eletrônico com uma proposta de valor diferente de seus pares tradicionais. A empresa se posiciona como uma “revista de compras”, onde os consumidores vão para se inspirar e/ou a lazer, ao invés de uma necessidade imediata.

Isso só é conseguido através de uma curadoria de excelência, responsável por criar cerca de 60 campanhas diferentes por semana, oferecendo até 14 mil SKUs diferentes, dos quais 40% são inéditos. Colocando em perspectiva, isso é equivalente a mais de 3.000 campanhas ou mais de 700.000 SKUs por ano. Outro aspecto interessante são as durações curtas das campanhas (4 a 5 dias) e o fato das campanhas somente serem repetidas até 3 a 4x ao ano, o que garante um fluxo de novidades constantemente, além de um senso de urgência para finalizar a compra.

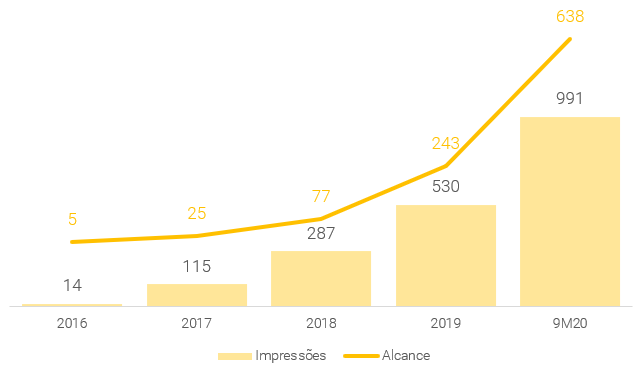

Consumidores altamente engajados (em milhões)

Como resultado desse modelo, a Westwing pode ser vista muito mais como uma mídia social do que uma plataforma de comércio eletrônico. Isso se confirma por suas métricas de engajamento, já que os consumidores ativos visitam a plataforma em média 4x por semana, levando a um total de 40 minutos na plataforma por semana. Isso se traduz em uma frequência de compra de 4x por ano, que esperamos aumentar à medida que a empresa expande as ofertas de categorias de lifestyle.

Por fim, a empresa também conta com uma plataforma semelhante aos marketplaces tradicionais (WestwingNow), com sortimento fixo e mais limitado, definido com base nos produtos vendidos de sua plataforma de campanhas, o que mitiga riscos de assertividade e de estoque.

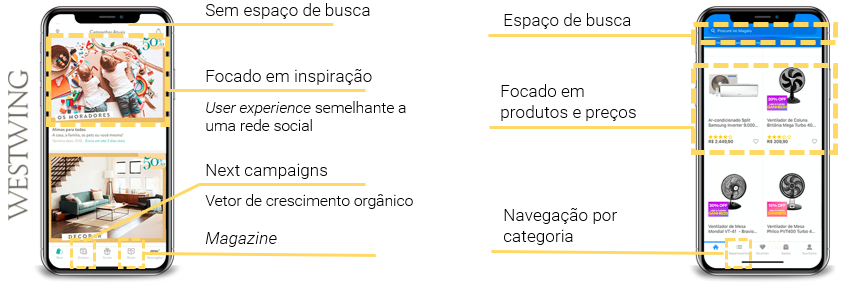

Comparação entre a plataforma da Westwing e de um marketplace tradicional

Base de fornecedores da Westwing (% do total de fornecedores)

Entendendo melhor o modelo de negócios

Westwing Club (80% das vendas de 2021e)

Um modelo de negócios único e de sucesso

- Lançamento em 2011.

- Proposta que visa inspirar consumidores e apresentar novas marcas/produtos.

- Preços mais competitivos do que o mercado em 95% das vezes, pois eles verificam os preços dos produtos em outras plataformas durante as negociações com os fornecedores.

- Planejamento de campanha sólido envolvendo diversas áreas: estilo, comunicação comercial e análise de dados (usado para apoiar a conversão de vendas).

- Sem risco de estoque: os produtos são reservados com os fornecedores e as faturas são enviadas durante ou no fim da campanha, com base nas compras feitas pelos consumidores.

- Maior tempo de entrega: como a maioria das compras são feitas por impulso, os consumidores não são tão sensíveis ao tempo de entrega. O tempo de entrega médio é de 23 dias.

- Margens atraentes: já que lidam diretamente com a indústria.

WestwingNow (15% das vendas de 2021e)

Expandindo em conveniência; Complementar ao Club

- Lançado em Mar/2020.

- Mais comparável a uma plataforma de comércio eletrônico tradicional: campo de procura e navegação por categoria.

- Demandas mais racionais ou urgentes que não são atendidas pelo Club: 90% dos clientes vieram do Club, 50% dos quais nunca haviam comprado na plataforma antes.

- Sortimento fixo composto pelos itens mais vendidos do Club e com maior participação da marca própria (~35% do GMV em 2020e) e de móveis (~60% do GMV)

- Otimização de estoque: itens não vendidos no Club podem ser disponibilizados em WestwingNow e itens sem giro do Now podem ser usados para campanhas no Club to create demand.

- Entrega mais rápida é fundamental, pois os consumidores realmente precisam do produto: entrega no dia seguinte em SP

Galeria Westwing (2% das vendas de 2021e)

Marca e multicanalidade como as principais alavancas

- A companhia possui lojas desde 2014, embora sejam lojas showroom (pop-up). Atualmente, eles têm apenas uma loja em São Paulo que foi inaugurada no final de 2016 e dois quiosques temporários em shoppings.

- Um hub de iniciativas multicanais: prateleira infinita, envio pela loja (ship from store) e clique e retire.

- Alavanca de reconhecimento da marca: as citações pela imprensa espontâneas triplicaram após a inauguração da primeira loja no 4T14.

- A proposta de valor da loja é focada na experiência do consumidor.

- Lojas-conceito (flagships) nas principais cidades do Brasil para promover a marca e reduzir custos de logística e tempo de entrega.

WestwingClub, WestwingClub e Galeria Westwing

Explorando as alavancas de crescimento de Westwing

Fazendo mais do mesmo, mas melhor

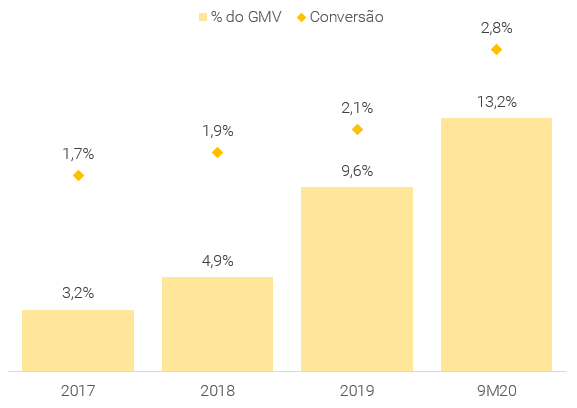

Uma parte importante dos recursos levantados no IPO da empresa será destinada a investimentos em marketing. Isso tem aumentado desde a cisão da Westwing no final de 2018-1S19, à medida que a empresa foi reestruturando suas operações e construindo sua equipe de marketing (anteriormente centralizada na Alemanha). Esperamos que os investimentos em marketing sejam mantidos em 9%-10% das vendas, o que é muito mais próximo da média da indústria de 15%-20% das vendas. Para colocar isso em perspectiva, os investimentos em marketing totalizaram R$14 milhões em 2017-20e (sendo R$11 milhões apenas em 2020e), o que se compara à nossa estimativa de R$38 milhões apenas em 2021 ou cerca de R$180 milhões até 2023e. Como resultado, estimamos um CAGR de vendas de 50% em 2025e.

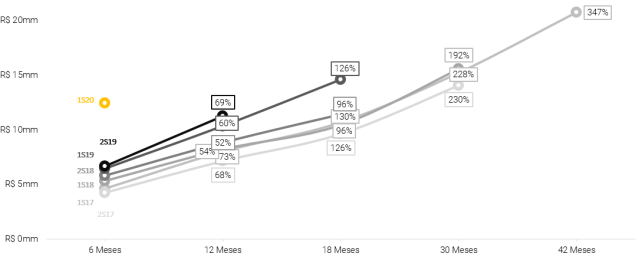

Investimentos em marketing como estratégia fundamental para o comércio eletrônico. Vemos os investimentos em marketing como estratégicos para o comércio eletrônico, uma vez que suportam o crescimento do tráfego e o reconhecimento da marca, especialmente quando as empresas ainda estão em estágios iniciais. No entanto, para que isso seja sustentável e gere uma empresa lucrativa, o tráfego pago trazido para a plataforma precisa ser posteriormente traduzido em tráfego não pago ou orgânico. Esse é o caso do Westwing, com o LTV/CAC médio atingindo até 7x em 24 meses, já que o engajamento dos consumidores se mantém muito alto depois que eles experimentam a plataforma.

Consumidores altamente engajados. Conforme discutido anteriormente, o modelo de campanhas da Westwing (Club) leva a consumidores altamente engajados, visitando a plataforma em média 4x por semana e resultando em 40 minutos gastos na plataforma por semana. Isso se traduz em uma frequência de compra de 4x por ano, que esperamos aumentar à medida que a empresa expande as ofertas de categorias de lifestyle. Observamos que as safras recentes mostraram um aumento no crescimento do GMV, que pode ser resultado da maior frequência de compra e/ou aumento do gasto médio.

Investimentos em Marketing da WEST3 (como % da receita líquida)

Retornos atrativos (LTV/CAC)

GMV acumulado por safra

A logística como uma engrenagem essencial do sistema. Outro atributo importante do comércio eletrônico é sua plataforma de logística. Embora o Westwing Club suporte um tempo de entrega mais longo (já que os consumidores compram por impulso), a empresa acredita que melhorar o tempo de entrega e, consequentemente, a experiência do cliente é uma prioridade. Além disso, o WestwingNow exige um tempo de entrega menor para ser competitivo, pois aqui os consumidores compram por necessidade. A empresa opera principalmente por meio de quatro modelos de distribuição:

- Cross Docking: os fornecedores enviam os produtos para o centro de distribuição (CD) da Westwing, onde ocorre o faturamento e o envio é feito pela empresa. Embora o manuseio seja muito rápido, esse processo possui um lead time mais longo. Principais características: estoque zero, baixo custo de armazenamento, amplo portfólio, prazo de entrega mais longo.

- Drop Shipping: faturamento e remessa feitos pelos fornecedores. A Westwing conta com uma plataforma proprietária (Portal do Parceiro) que exibe pedidos e informações de clientes aos fornecedores. Na maioria dos casos, a última milha é feita pela empresa. Principais características: menores custos de distribuição/manuseio, interface do fornecedor com ferramenta Westwing, entrega pela rede da Westwing, tempo de entrega (lead-time) mais curto.

- Estoque próprio (1P): a empresa faz estoques táticos para oferecer um menor tempo de entrega ou produtos exclusivos (por exemplo, importações). Os pedidos são enviados diretamente aos clientes assim que são feitos. Principais características: melhor experiência do cliente, entrega mais rápida (2 a 6 dias).

- Ship from Store: os estoques da loja física são oferecidos no comércio eletrônico e são integrados com transportadoras expressas. Principais características: Plataforma tecnológica da Westwing, solução de coleta e entrega, entrega mais rápida (até um dia).

As principais iniciativas da empresa nessa frente são: (i) investir na expansão de seu Centro de Distribuição (localizado em Jundiaí – SP), (ii) construir hubs da Westlog (braço logístico da empresa) para apoiar a capilaridade em outras regiões e (iii) expandir a frota própria da Westlog.

Experiência do cliente a ser alavancada por dados. A Westwing entende que os dados são um ativo importante dentro da plataforma, especialmente devido ao alto engajamento dos consumidores. Como resultado, eles estão focados na criação da infraestrutura necessária (hardware e equipe) para suportar a personalização da plataforma de acordo com os interesses de cada cliente. Atualmente, eles têm dois projetos pilotos baseados em machine learning para reduzir o churn (quando os consumidores deletam o app e/ou seu cadastro) e serem mais assertivos nas ativações de marketing, além de também estarem trabalhando no desenho de um programa de fidelidade, a ser lançado ainda em 2021.

Investindo mais em logística para reduzir o tempo de entrega:

Expandindo seu alcance; Novas avenidas de crescimento com muito potencial

WestwingNow complementa a proposta do Club e a Galeria complementa ambas. Acreditamos que o lançamento do Now foi um movimento interessante da empresa, pois amplia seu alcance para consumidores que não estão acostumados a comprar por impulso ou mesmo aqueles que são clientes do Club e procuram um produto específico com a curadoria da Westwing. Ilustramos esse argumento por meio de um dado interessante: 90% dos clientes do Now nos 9M90 vieram do Club, dos quais 50% nunca haviam comprado um item antes. Além disso, existem aqueles que gostam da curadoria de Westwing e podem querer comprar um item específico em um momento de necessidade. Nesse cenário, o Club não teria condições de atender a essa demanda, mas o Now sim. Também vemos a iniciativa da empresa de expandir suas lojas físicas, a Westwing Gallery, em todo o país como positiva. Nossa visão está suportada pela proposta de valor a ser oferecida por meio deste canal estar focada em experiência (através de lojas conceito), reforço de marca (pois estarão posicionadas nas principais capitais do Brasil e em localizações estratégicas) e iniciativas multicanais. Como resultado, vemos as lojas muito mais como uma alavanca para apoiar o Now e Club do que uma loja de varejo em si.

As categorias de lifestyle estão aumentando. Temos uma visão positiva do movimento de diversificação para categorias de lifestyle, uma vez estas garantem maior engajamento e frequência de compra dos consumidores, enquanto casa e a decoração devem permanecer como o foco da empresa. Entendemos que essas categorias complementam a experiência de compra oferecida aos clientes, pois (i) as pessoas podem se cansar de olhar apenas para uma categoria enquanto (ii) a Westwing se posiciona como um lugar para descobrir novas marcas de alta qualidade, podendo ser estas de qualquer categoria.

Iniciativas interessantes podem contribuir para maior engajamento e/ou tíquete médio. A Westwing também deve lançar um serviço de design de interiores e de lista de casamento/presentes. Embora isso possa parecer pequeno à primeira vista, acreditamos que podem ser alavancas para um maior engajamento do consumidor e/ou do valor gasto na plataforma.

WestwingClub expandindo para a categoria de lifestyle

Algumas das marcas de Lifestyle disponíveis na Westwing

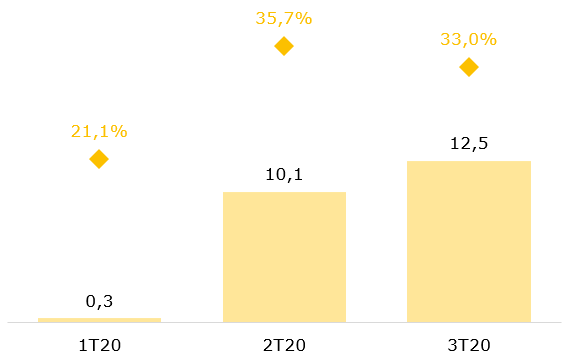

GMV da WestwingNow

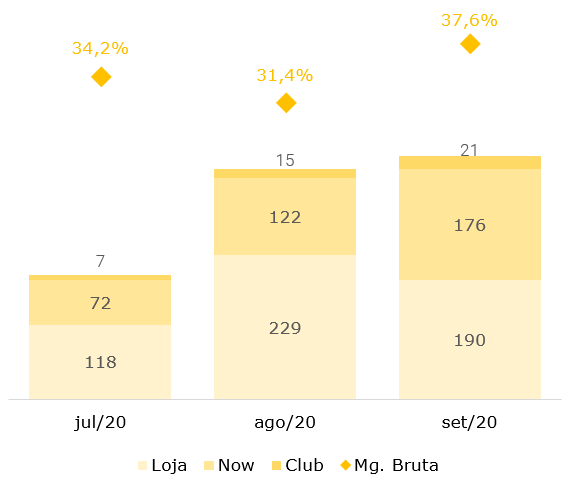

GMV da Galeria Westwing, por canal

Aumentando a lucratividade e a competitividade ao mesmo tempo em que aumenta as margens

A marca própria é exclusiva e competitiva. A Westwing tem um forte foco no desenvolvimento de seus produtos de marca própria, pois:

- Fideliza os clientes por meio de um sortimento mais amplo, com produtos de alta qualidade e diferenciados. Destacamos que as marcas próprias não enfrentam uma forte competição de preços, pois os consumidores não conseguem encontrar o mesmo produto em lojas diferentes para comparar preços. Assim, se os produtos forem de bom gosto e os clientes gostarem, só poderão comprá-los na Westwing.

- Reforça o posicionamento da marca Westwing por ser um produto de alta qualidade e exclusivo, de bom gosto e preços competitivos.

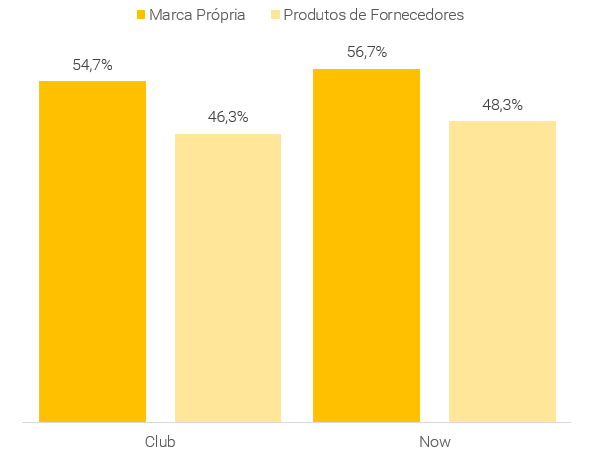

- Contribui para a lucratividade por ter margens de 8,5 p.p. maiores que produtos de terceiros, em média.

- Tem uma forte assertividade, pois são produzidos após uma extensa análise de dados sobre as preferências dos consumidores extraídos das métricas da sua plataforma.

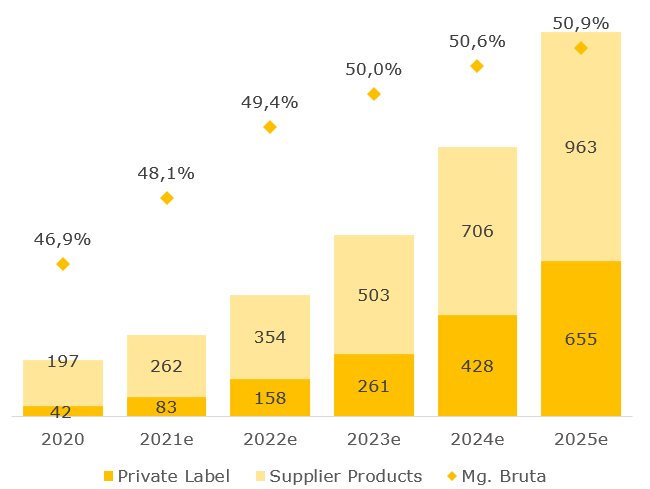

A empresa concentrará seus esforços de marca própria no WestwingNow, onde estimamos que atinja 64% (de 35% atualmente) das vendas líquidas em 2025e (vs. 25% no Club, de 15% atualmente). O aumento da penetração da marca própria, juntamente com o aumento da participação da WestwingNow como percentual das vendas são as maiores alavancas para melhora de margem bruta nas nossas estimativas.

Também destacamos que o aumento da penetração da marca própria tem um custo, pois aumenta as necessidades de capital de giro, uma vez que os produtos só são disponibilizados na plataforma depois de chegarem ao centro de distribuição da Westwing, enquanto estimamos que as importações representem cerca de 30% dos custos da marca própria e esperamos que isso aumente para cerca de 50% até 2025e. A média de dias de vendas pendentes das importações (DSO) é de 3,5 a 5 meses. Finalmente, observamos que a concorrência com fornecedores não é um problema e, na verdade, os fornecedores incentivam a Westwing a desenvolver produtos com eles (veja mais na seção O que ouvimos sobre a Westwing dos seus fornecedores).

Penetração da marca própria deve contribuir para a expansão de margem (Receita líquida do Club e Now somados em R$mn)

Marca própria oferece melhores margens do que produtos de terceiros (Margem bruta em 2021e)

O que ouvimos sobre a Westwing dos seus fornecedores

Tivemos algumas reuniões com fornecedores da empresa e trazemos aqui nossas principais conclusões

Mais que um cliente, um parceiro. Os fornecedores percebem e valorizam a Westwing, pois veem o canal como uma forma de construir e alavancar sua marca. Algo interessante que eles destacaram é a capacidade da Westwing de criar desejo em relação aos produtos/marcas por meio de suas campanhas, o que mais uma vez reforça a capacidade da plataforma de reposicionar e alavancar as marcas dos seus fornecedores. Aproveitamos a oportunidade para compartilhar com você que mesmo as empresas de consultoria já entendem o posicionamento da marca Westwing, dado que recentemente uma multinacional de linha branca foi indicada a usar a plataforma para apoiar o reposicionamento de sua marca. Por fim, destacamos que todos os fornecedores com os quais tivemos reuniões têm um longo relacionamento com a empresa e parecem muito satisfeitos.

Westwing é o único presente (e bem-sucedido) no modelo de campanhas. Quando questionados sobre a concorrência, os fornecedores mencionaram que não veem uma concorrência direta de outros players com a Westwing. Eles basicamente separam seus canais de comércio eletrônico em três grupos principais: i) marketplaces tradicionais, onde a concorrência de preços é maior, mas a escala também tende a ser maior; ii) outlets, onde direcionam as “sobras” dos estoques; e iii) Westwing, onde promovem e constroem sua marca.

Curadoria e conteúdo como principais diferenciais. Algo que ficou claro em nossas conversas é que a fortaleza da Westwing reside em sua curadoria e geração de conteúdo, pois é por meio delas que eles apresentam novas marcas, atraem o impulso e o desejo dos consumidores e promovem sinergias entre diferentes fornecedores (por exemplo, talheres com toalhas de mesa). Isto também se reflete em sua marca própria, uma vez que um dos fornecedores, que tem parcerias de marca própria com a empresa, menciona que é um desafio desenvolver produtos de marca própria de bom gosto, que se harmonizem com as diferentes paletas de cores e que a Westwing é bem sucedida ao fazê-lo.

Westwing como uma plataforma para que os atacadistas se tornem digitais. A mudança dos atacadistas para sellers ainda não é óbvia para a maioria e isso é visto como o principal desafio para as plataformas ganharem escala na visão de um dos fornecedores. No entanto, ele observou que a plataforma da Westwing é “uma das mais fáceis de vender”, precisando apenas de uma planilha de registro, algumas fotos e uma tabela de preços para se qualificar para fazer uma campanha. Em sua opinião, quanto mais os atacadistas se tornarem digitais, mais os negócios da Westwing crescerão. Por fim, ele observa que o diferencial da companhia é ter atacadistas vendendo diretamente ao consumidor em uma ponta, e um cliente fiel e recorrente na outra.

WestwingNow preenche uma importante lacuna deixada pelo Club. Os principais problemas destacados da Westwing foram que as campanhas são curtas e só se repetem até 4 vezes por ano. Como resultado, algumas vezes consumidores enviavam e-mails para alguns fornecedores mencionando que perderam uma campanha específica e tinham interesse em um determinado produto. Essa demanda agora é atendida pela WestwingNow. Os fornecedores ficam frustrados por não poderem ter uma alta frequência de seus produtos em campanhas no Club e o Now oferecerá uma maneira deles colocarem produtos de forma permanente na plataforma.

Dados interessantes: i) o pico de vendas de um dos fornecedores é entre 23hrs e 1hr da manhã; ii) 50% do consumo de casa e decoração é voltado para as classes A/B (ou seja, 23% da população); iii) a conversão de vendas aumenta em 40% quando é classificada como “expressa”; iv) o atacado de móveis é muito fragmentado, com 95% das empresas com menos de 20 funcionários.

Olhando para os pares

Conhecendo um pouco mais sobre os potenciais pares da companhia

Por que a Westwing Alemanha não é o melhor par. Nós não vemos a antiga controladora da companhia como o melhor comparável dado que i) eles tem operações decentralizadas, estando presentes em 11 países da Europa, o que leva a uma maior complexidade de gestão; ii) eles não possuem lojas físicas e, portanto, não tem iniciativas multicanais; iii) eles são totalmente focados em casa e decoração; iv) as áreas de estilo e comercial são os únicos responsáveis por trás de suas campanhas e, portanto, eles não usam dados para alavancar a conversão de vendas; v) eles tiveram dificuldade em atingir o breakeven (ponto de equilíbrio) e deixaram de entregar diversos guidances no processo, levando a uma queda no seu múltiplo; vi) eles tem uma perspectiva de crescimento muito abaixo da Westwing Brasil (crescimento médio anual entre 2020-22e de +18% vs. WEST em +50%.

Competidores de nicho (MadeiraMadeira, Mobly, Tok Stok, Home24, Wayfair). Acreditamos que esses são os participantes do mercado que devemos acompanhar de perto, embora não os vemos como concorrentes diretos da Westwing, principalmente por: i) serem mais focados em móveis, o que, embora reconheçamos que é a categoria responsável pelo a maior parte das vendas de casa e decoração, também é mais comoditizada; e ii) por serem mais fortes no segmento de móveis, acreditamos que terão maior probabilidade de entrar em guerra de preços com os marketplaces tradicionais ou mesmo entre si. No entanto, observamos que alguns deles têm semelhanças com o modelo de Westwing, como o foco na marca privada da Mobly, Wayfair e Tok Stok; presença mais forte na categoria de decoração da Tok Stok; e modelos logísticos diferenciados da MadeiraMadeira e Wayfair.

Os marketplaces tradicionais são um tipo diferente de jogo (Via Varejo, Magalu, MELI, B2W). Alguns investidores nos questionaram durante o processo de IPO sobre a possibilidade desses players expandirem/fortalecerem a categoria de casa e decoração e, portanto, representarem uma ameaça ao modelo de negócios da Westwing. Não vemos isso tão provável uma vez que i) acreditamos que a categoria de casa e decoração exige um marketplace de nicho, com uma forte curadoria, dados os inúmeros SKUs e fornecedores disponíveis aos consumidores; ii) mesmo se eles se concentrarem nesta categoria, eles provavelmente introduziriam produtos mais comoditizados e padronizados, que não competiriam diretamente com o portfólio da Westwing; e iii) vemos o Westwing Club como um diferencial importante, pois oferece uma experiência muito semelhante às mídias sociais do que os marketplaces tradicionais.

O melhor par para olhar, em nossa opinião. Vemos a Temple & Webster como o par mais próximo da WEST3, pois i) opera por meio de um modelo de campanha com conteúdo editorial; ii) tem um forte foco em marcas próprias; iii) concentra-se em apenas uma geografia (Austrália); iv) possui modelos logísticos diferenciados, como o drop shipping; e v) está em um estágio de crescimento semelhante à Westwing, tendo atingido recentemente o ponto de equilíbrio e com um crescimento anual de vendas estimado em +48%, em linha com a Westwing de +50%. A única diferença aqui é que a empresa conta com um sortimento fixo e possui uma plataforma mais tradicional, com campo de busca e navegação por categoria.

Olhando para os pares internacionais mais de perto

Westwing

- Conceito de revista de compras apoiado por uma equipe criativa completa (equipe criativa dedicada, incluindo mais de 100 editores, jornalistas e criadores de conteúdo).

- Presente em 11 países na Europa, com foco apenas na categoria de casa e decoração.

- WestwingNow com uma seleção permanente dos mais vendidos.

- Marca própria representa 26% do GMV (3T20).

Wayfair

- Plataforma de comércio eletrônico voltada exclusivamente para a categoria de Casa.

- Logística através do modelo drop shipping (não possui estoque).

- Operações em 4 países: EUA, Reino Unido, Canadá e Alemanha.

- Portfólio com 5 marcas, com foco nos segmentos luxo e massa.

Home24

- Plataforma líder de comércio eletrônico para casa e decoração na Europa continental e no Brasil.

- Presença física com 10 showrooms e 5 outlets na Europa e 11 lojas de varejo no Brasil.

- Logística integrada verticalmente para oferecer suporte a marca própria e modelo de drop shipping para produtos de terceiros.

- Marca própria representa 50% das vendas e 25% dos SKUs (2020).

Temple & Webster

- Líder varejista puramente online com foco em móveis e utensílios domésticos na Austrália.

- Logística através do modelo drop shipping (não possui estoque).

- Grande equipe de conteúdo interna (estilistas, fotógrafos, editores) com uma ampla variedade (~210.000 produtos de mais de 500 fornecedores em 211 categorias).

- Marca Própria representa 25% das vendas (2o semestre de 2020).

Nossas expectativas para os resultados do 4T20 da WEST3

Receita líquida e GMV devem permanecer crescendo em 3 dígitos

Ainda há uma tendência de crescimento sólido e as perspectivas para 2021 permanecem positivas

Vemos a perspectiva para a categoria de casa e decoração como muito favorável, já que as pessoas permanecem principalmente em casa, embora também acreditemos que a pandemia mudou a mentalidade dos consumidores em relação à suas casas. Esperamos que a categoria permaneça resiliente e consideramos as categorias de estilo de vida como um alavanca positiva para crescimento. Por fim, acreditamos que o aumento das restrições pode até favorecer a Westwing, pois vemos a plataforma como uma “alternativa de lazer” em um momento em que não é “permitido” dar um passeio no shopping.

GMV e vendas líquidas continuam na casa dos três dígitos, e investimentos em marketing estão apenas acelerando

Estimamos que o GMV e as vendas líquidas cresçam 96% e 109% A/A, respectivamente, no 4º trimestre, o que se compara com +95% e +80% A/A nos 9M20, respectivamente. Vemos isso como positivo, pois deve endereçar algumas preocupações dos investidores sobre a sustentabilidade dos níveis de crescimento da companhia. Continuamos a ver um cenário muito favorável em 2021, além do fato de que os investimentos em marketing significativamente maiores deverão sustentar um crescimento sólido da receita (de +45% A/A). Estimamos um EBITDA negativo em R$ 3,0 milhões devido a uma queda de margem bruta (-6,5 p.p. A/A) devido a um ambiente mais promocional combinado com maiores investimentos em marketing e despesas gerais e administrativas. Por fim, o prejuízo líquido deve ser de R$ 19,0 milhões. A Westwing publicará os resultados do quarto trimestre no dia 30 de março (após o fechamento do mercado).

Nossa prévia de resultados para o 4T20 da Westwing:

Endereçando os principais riscos

Execução como o principal risco; Histórico ainda limitado de entregas

A concorrência nunca pode ser ignorada quando se trata de comércio eletrônico

É difícil não abordar a concorrência ao discutir o comércio eletrônico. E aqui não é diferente, pois estamos vendo tanto players de nicho (como Mobly, MadeiraMadeira e Tok Stok) e marketplaces generalistas (como MELI, Magalu e B2W) operando neste segmento. No entanto, vemos casa e decoração como uma das categorias que exigem um nicho de mercado, principalmente quando se concentra mais em decoração, enquanto a Westwing tem um modelo de negócios muito diferente (através das campanhas do Club) e também de posicionamento, focando muito mais na decoração e categorias de estilo de vida, que exigem maior curadoria. Como resultado, não vemos um concorrente direto no online, enquanto vemos apenas a Camicado como um concorrente potencial no varejo físico, mas com um sortimento menor.

WestwingNow é responsável por 40% do nosso crescimento de vendas

O WestwingNow foi lançado em Março de 2020 para atender às necessidades mais urgentes e/ou racionais dos consumidores. Desde então, a plataforma tem apresentado bons resultados, com 90% dos clientes vindos do Club, dos quais metade nunca tinham comprado nada na plataforma antes. Na nossa opinião, isso é um sinal positivo de que de fato a nova plataforma deve endereçar um público/demanda que não era atendida pelo Club. No entanto, a iniciativa ainda é relativamente nova e concorre mais diretamente com outros players, principalmente no que diz respeito à experiência do cliente. Com isso, vemos riscos de execução para a empresa entregar nossas estimativas, dado que 2020 foi favorecido pelas circunstâncias impostas pela pandemia da Covid-19, tanto em termos de digitalização dos consumidores quanto do aumento de demanda na categoria de casa e decoração.

A expansão do varejo físico é nova; histórico limitado

Vemos riscos de execução na expansão do varejo físico, uma vez que a empresa atualmente tem apenas uma loja e planeja abrir 54 lojas até 2025e. No entanto, temos suposições muito conservadoras nesta frente e vemos isso muito mais como uma iniciativa de marketing do que uma avenida de crescimento de receitas. Como referência, assumimos vendas de lojas maduras por m² em R$ 11,5 mil contra a loja atual da empresa em R$ 13,3 mil em set/20 e a média da Camicado em R$ 15-16 mil.

Posicionamento de ações de crescimento/tecnologia com implementação de campanha de vacinação

À medida que nos aproximamos de uma campanha de vacinação mais ampla e, consequentemente, da “normalidade”, vemos um risco de uma mudança de posicionamento de ações de crescimento / tecnologia, como Westwing, para ações de valor, que foram mais prejudicadas durante o pandemia (por exemplo, nomes de roupas no espaço de varejo). No entanto, esperamos continuar a uma dinâmica desafiadora para resultados para nomes de valor, enquanto permanecemos otimistas com as perspectivas para a Westwing a curto e longo prazo.

Valuation

Nosso preço alvo de R$ 17,0/ação implica um potencial de valorização de 93% vs. preços atuais

Nosso preço alvo para o fim de 2021 de R$ 17,0 por ação é baseado em uma abordagem de avaliação combinada de 50%/50% de (i) um fluxo de caixa descontado (DCF) de 10 anos (FCFF) e (ii) um múltiplo alvo de 2,0x EV/Receita para 2021, em linha com os níveis atuais. Em nosso preço-alvo, nosso múltiplo alvo implícito para os próximos 12 meses é de 3,0x EV/Receita, em linha com a média dos pares.

Em nossa abordagem de avaliação do FCFF (fluxo de caixa livre para a empresa), nossas principais premissas incluem: (i) 5,0% de taxa de crescimento de longo prazo, (ii) 12,9% de custo de capital (WACC) e (iii) 16,0% de margem EBITDA de longo prazo.

Principais premissas de avaliação

Cálculo da taxa de desconto

Análise de sensibilidade do preço alvo (R$ por ação)

Análise de sensibilidade do múltiplo EV/Sales 2021e atual

Tabela de comparáveis

Valuation de empresas comparáveis

A História da Companhia

É apenas o começo

A Westwing foi fundada como subsidiária da Westwing Alemanha em 2011. Em 2016, a controladora decidiu concentrar seus investimentos na Europa, despriorizando os investimentos em suas subsidiárias (Brasil e Ásia) e, consequentemente, desacelerando o crescimento. No entanto, no final de 2018, a Axxon Group (uma empresa de private equity brasileira) patrocinou um management buyout pelos co-fundadores da subsidiária, com a cisão sendo concluída no 1o semestre de 2019. Desde então, a empresa tem investido na construção de sua equipe (equipe de marketing estava centralizada na Alemanha, por exemplo), bem como no reforço de áreas-chave (equipe de tecnologia própria de menos 20 pessoas para mais de 70 atualmente). E agora, a empresa está focando no fortalecimento de sua marca, aprimorando a logística e investindo no crescimento do negócio.

Histórico da companhia:

Estrutura acionária

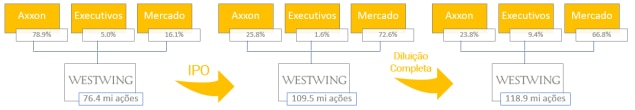

A Westwing agora é uma Corporation; ações em circulação representam 72,6%

A oferta foi de 42% primária, totalizando ~R$ 430 milhões, com a empresa agora listada no Novo Mercado da B3, o mais alto nível de Governança Corporativa do Brasil, concedendo aos acionistas 100% de Tag Along. O uso dos recursos será dividido em expansão do mercado endereçável (29%), investimentos em marketing (26%), tecnologia (24%), marca própria (13%) e logística (8%).

Notamos que atualmente existem três planos de opção de compra de ações abertos que podem levar a uma diluição de até 8%, o que já é considerado em nossa base de ações para atingir nosso preço alvo de R$ 17,0/ação.

Estrutura acionária da companhia pré-IPO, pós-IPO e com diluição completa considerando o plano de opções de ações

Diretoria Executiva e área de Tecnologia

Dando mais detalhes sobre a área de tecnologia. O CTO (Chief Technology Office) da Westwing (Eughenio Constantino) e Diretor de Tecnologia (Arthur Staudt) estão na companhia desde Jan-Mar/12, estando diretamente envolvidos com todo desenvolvimento dos sistemas proprietários da Westwing.

Eughenio (CTO) tem um foco em Inovação, Dados (data warehouse e data engineering) e Produto enquanto o Arthur lidera as frentes de Desenvolvimento (frontend e backend) e Infraestrutrura (servidores, cloud computing etc).

O time também conta com 4 gerentes (responsáveis por for desenvolvimento, produto, infraestrutura e mobile) e 10 squads divididos em estratégias de negócio e compostos por pessoas de diferentes funções.

Finalmente, a companhia segue uma metodologia ágil chamada Scrum para planejamento e acompanhamento dos projetos, que ajuda a desenvolver as soluções de uma forma rápida, mas com um controle rígido de qualidade e rotina de testes antes de serem implementados.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)