Recentemente, aumentou a preocupação dos investidores com relação à dinâmica do setor agrícola brasileiro. Como o Banco do Brasil tem uma parcela significativa de sua carteira de crédito vinculada a esse setor, há preocupações sobre possíveis impactos negativos nos resultados financeiros do banco devido à piora das condições do agronegócio. Para tratar dessas preocupações, realizamos uma análise completa em colaboração com a equipe da XP Agro para avaliar os possíveis efeitos sobre o desempenho do Banco do Brasil. De modo geral, embora entendamos as preocupações, acreditamos que o banco está relativamente bem protegido, graças ao tamanho, à diversificação e à qualidade de sua carteira de agronegócios. Também realizamos uma análise de sensibilidade para avaliar o impacto potencial se o crescimento cair abaixo da faixa do guidance (11% a 15% em 2024). Como resultado, reafirmamos nossa visão positiva do banco e nossa recomendação de compra para suas ações (preço-alvo de R$ 36,5/ação).

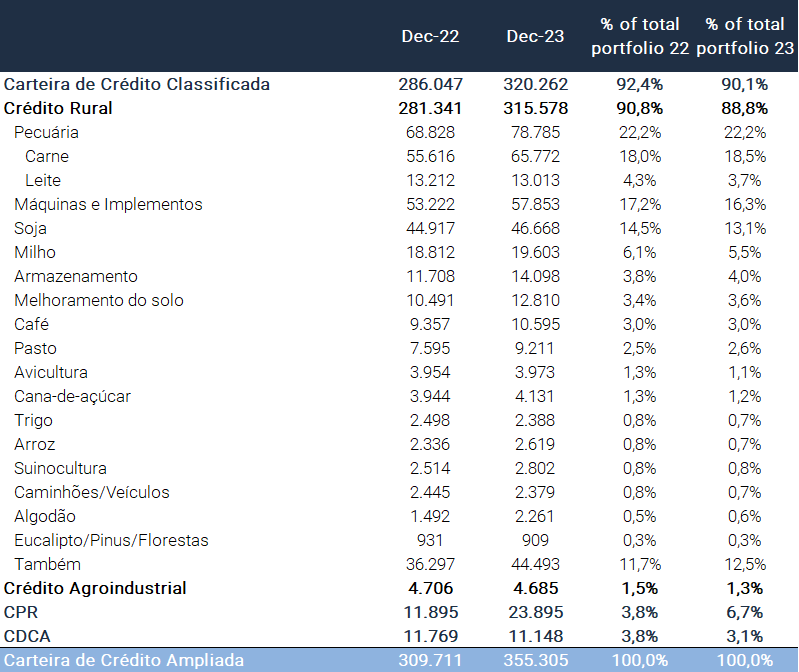

Carteira diversificada: No final de 2023, o Banco do Brasil possuía uma carteira agrícola de mais de R$ 300 bilhões. Embora o segmento sozinho represente cerca de 30% da carteira do banco, a carteira do BB é muito diversificada em termos de culturas, tamanho do cliente e localização geográfica. Dito isso, consideramos o banco mais protegido, uma vez que sua carteira não está muito exposta a um cliente, local ou cultura específicos.

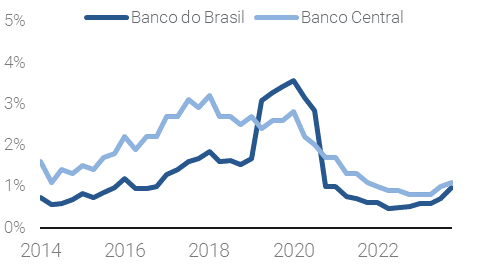

Qualidade de crédito: Historicamente, a carteira rural tem apresentado taxas de inadimplência mais baixas do que as outras agências. Em nossa opinião, isso decorre de: i) uma penetração significativa de seguros; ii) uma alta taxa de linhas de crédito com garantias; e iii) o uso de recursos de equitização, que exige uma melhor pontuação de crédito. Além disso, o Banco do Brasil foi criado, entre outros objetivos, para ser o “banco da agricultura”, o que levou o banco a desenvolver uma expertise na originação de crédito para o segmento que lhe permite ter um índice de inadimplência significativamente abaixo da média do segmento e cerca de 90% de suas operações com rating AA ou A (em dez/23).

Perspectivas para o setor agrícola: Com um portfólio diversificado, tanto em termos de culturas quanto geográficos, o risco de uma piora esperada na situação de crédito dos produtores de grãos não é relevante e pode se traduzir em uma oportunidade para o Banco do Brasil. Em nossa opinião, as margens estão retornando aos níveis históricos, de modo que os agricultores devem retomar os investimentos assim que os estoques atuais forem vendidos e a perspectiva de demanda melhorar.

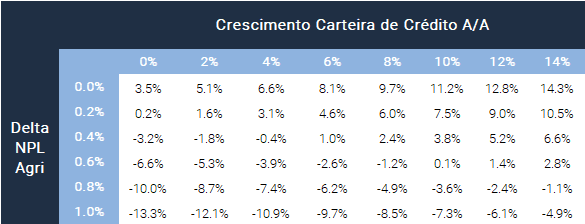

Figura 1: Tabela de sensibilidade de crescimento A/A do lucro líquido (%)

O complexo de grãos brasileiro é o subsetor que mais nos preocupa, principalmente nas cadeias de suprimento de soja e milho (veja detalhes sobre os setores mais relevantes nas páginas 3-6). Nos últimos dois anos, as margens agrícolas foram reduzidas, refletindo principalmente (i) a queda nos preços da soja e do milho; (ii) custos mais altos de insumos e frete; e (iii) estratégias erráticas de venda dos agricultores em uma grande parte dos produtores brasileiros.

A tendência de queda nas margens, aliada à falta de prudência financeira de alguns produtores rurais – destacada por investimentos excessivos em maquinário, terras, insumos e outros – contribuiu para um aumento acentuado dos processos de Recuperação Judicial (RJ), especialmente em Mato Grosso, o estado com a maior produção do Brasil e o mais afetado pelas adversidades climáticas. Observamos que, embora significativo e preocupante, o salto de 535% no ajuizamento de RJ por agricultores não representa mais do que 1% do espaço agrícola total. Embora algumas RJs estejam, de fato, relacionadas a atores que passam por dificuldades financeiras, nossas discussões indicam que alguns agricultores podem estar usando indevidamente o mecanismo legal de RJ, possivelmente motivados por escritórios de advocacia que incentivam seu uso para adiar pagamentos. Prevemos possíveis efeitos adversos de longo prazo desse uso indevido de RJs, inclusive uma menor disponibilidade de crédito devido a incertezas jurídicas.

Como destacamos em nosso Relatório de Crop Tour, a perspectiva para as margens continua desafiadora, com as vendas dos agricultores atrasadas, o que pressiona o capital de giro e o fluxo de caixa. Uma das principais conclusões de nosso crop tour foi que devemos esperar uma aceleração nos casos de RJ no curto prazo, especialmente no final de abril e maio, quando ocorrem as obrigações dos agricultores. Portanto, acreditamos que a inadimplência dos agricultores deve repercutir em outros participantes da cadeia de suprimentos. Embora tenhamos reservas em relação à saúde financeira de algumas entidades, acreditamos que não se trata de uma crise sistêmica e que se justifica uma abordagem criteriosa na avaliação das empresas do setor.

Figura 2: Carteira de crédito do agronegócio por tipo de item financiado – (R$ milhões)

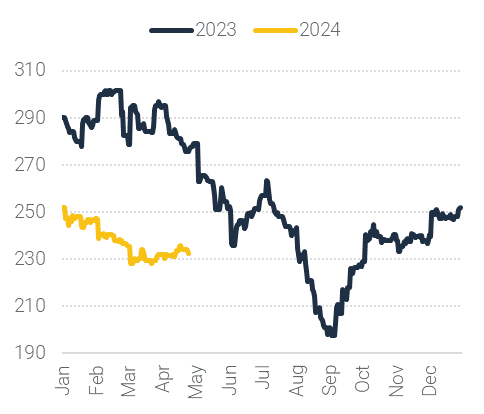

Perspectivas da pecuária: Carne (18,5% do portfólio)

O abate de bovinos aumentou nos últimos anos, o que era esperado principalmente porque os produtores retinham as fêmeas para capturar os altos preços dos bezerros até 2021. Com os preços dos bezerros mais baixos, a liquidação de fêmeas começou e está em andamento, levando ao maior abate de todos os tempos no 1T24, o que é positivo para o setor, mas mantém uma pressão de baixa sobre as margens dos produtores.

Para as operações de vacas e bezerros, espera-se que as margens se recuperem somente a partir de 2025. Entretanto, as margens estão melhorando este ano para as operações de confinamento e semiconfinamento, principalmente devido aos preços mais baixos da ração e dos animais magros, apesar de os custos de frete estarem se tornando um problema.

De modo geral, vemos as margens melhorando para os criadores de gado em todos os setores nos próximos anos, o que é uma perspectiva positiva do ponto de vista do crédito.

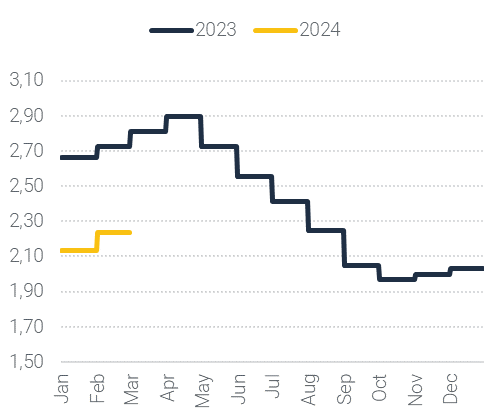

Perspectivas da pecuária: Laticínios (3,7% do portfólio)

Após anos voláteis, com margens estruturalmente baixas que levaram os produtores a diminuir o tamanho do rebanho e o nível de tecnologia, os produtos lácteos tiveram um pico em 2022, mas retomaram a tendência de queda até o início de 2024.

O setor de laticínios sempre enfrentou dificuldades com um portfólio principalmente comoditizado (ou seja, UHT), além de uma base de fornecedores atomizada e não leal e a possibilidade de importar leite em pó de países mais eficientes.

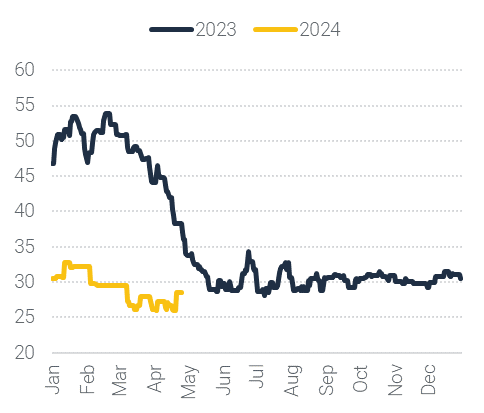

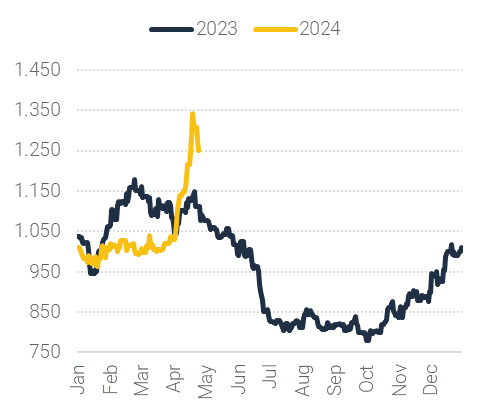

Figura 3: Preços do boi vivo

(R$/@)

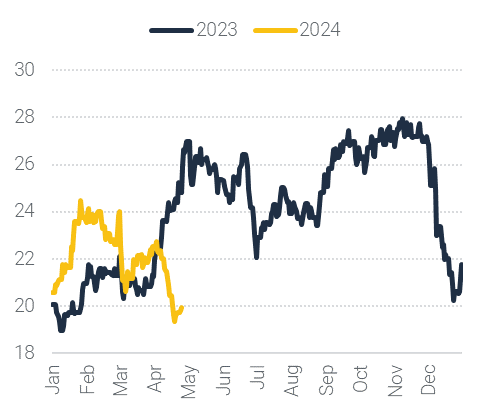

Figura 4: Preço médio do leite ao produtor no Brasil (R$/l)

Perspectiva da soja (13,1% do portfólio)

Em 2023, o Brasil colheu uma safra recorde de soja, o que pressionou os preços. Com alguns problemas climáticos e uma safra menor em 2024, a esperança de melhores preços não se concretizou.

As margens são reduzidas devido ao fato de o preço dos grãos ter se contraído primeiro do que os custos de produção. Os agricultores bloquearam os custos dos insumos antes da queda do preço dos grãos. Partes do maior estado produtor, Mato Grosso, que responde por um terço da safra de soja, foram as que mais sofreram com a falta de precipitação durante a estação de crescimento, combinando produção e preços mais baixos.

Para 2025, esperamos que os preços da soja continuem pressionados, mas em uma proporção mais saudável em relação à queda dos custos de produção. O risco para os grãos é a possibilidade de preços ainda mais baixos no caso de uma surpreendente safra abundante colhida em setembro nos Estados Unidos.

Perspectiva do milho (5,5% da carteira)

Os preços caíram em 2023 com uma safra recorde no Brasil. O milho é plantado, em sua maior parte, como segunda safra após a soja, o que permite a diluição dos custos fixos e uma melhor gestão da saúde do solo. No entanto, um grão que proporcionou excelentes margens até o ano passado, está novamente proporcionando resultados neutros a negativos.

Em média, os agricultores estão retendo as vendas, na expectativa de preços mais altos. A taxa de câmbio desvalorizada melhorou recentemente os preços pagos aos agricultores e poderia destravar novas vendas e fluxo de caixa, mas com outra boa safra a ser colhida em junho, o aumento dos preços é limitado, o que limita a contribuição do milho para a situação financeira das fazendas de grãos.

Para 2025, assim como para a soja, esperamos que os preços permaneçam pressionados, com o risco de preços ainda mais baixos no caso de uma safra surpreendente nos Estados Unidos. Os custos de produção estão tendendo para baixo, mas a margem de contribuição do milho no sistema de produção soja+milho continua negativa.

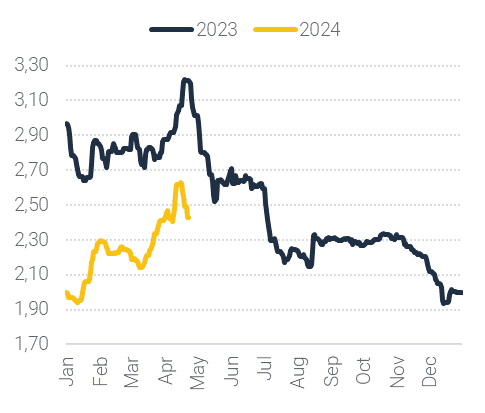

Figura 5: Preço da soja em Mato Grosso (R$/60kg)

Figura 5: Preço da soja em Mato Grosso (R$/60kg)

Perspectivas de S&E: Açúcar (1,2% da carteira)

Os preços do açúcar subiram no ano passado com uma safra de cana ruim no Sudeste Asiático e com a restrição de exportação imposta pelo governo indiano. Ao mesmo tempo, o Brasil colheu uma safra recorde de cana e aproveitou as restrições de fornecimento internacional.

A safra indiana acabou sendo melhor do que o esperado, derrubando os preços no final de 2023, e as preocupações com a safra brasileira de 2024/25 no início deste ano foram dissipadas com o início da moagem de cana em abril. As esmagadoras devem continuar maximizando a produção de açúcar, que ainda é cerca de 6¢/lp mais atraente do que o etanol, e muitas fizeram hedge de preços melhores na alta anterior do que na atual curva de futuros.

Para 2025, esperamos que o açúcar continue sendo a opção preferida das esmagadoras, mas os preços mais baixos devem se refletir totalmente nos resultados do setor, a menos que haja um clima adverso no segundo semestre de 2024 no Sudeste Asiático.

Perspectivas de S&E: Etanol (1,2% do portfólio)

A safra recorde de cana-de-açúcar de 2023, juntamente com o aumento de novas usinas de etanol de milho, inundou o mercado com o biocombustível em 2023. O Brasil encerrou o ano, na entressafra da cana-de-açúcar, com o menor preço de etanol do ano, já que a gasolina, também mais baixa, provou ser um concorrente difícil de ser batido.

Em 2024, houve uma recuperação nos preços do etanol, pois a demanda finalmente começou a aumentar, dada a competitividade do etanol em relação à gasolina. Entretanto, o início de outra boa safra de cana-de-açúcar e os baixos preços do milho devem pressionar novamente o biocombustível.

Para 2025, a oferta permanecerá forte com a entrada em operação de mais usinas de milho, mas há espaço para otimismo na demanda, com a possibilidade de um aumento na mistura de etanol anidro na gasolina e o novo mercado de combustível de aviação sustentável para o etanol.

Figura 7: Preço do açúcar NY Nº11 (¢/lb)

Figura 8: Preço do Etanol Hidratado – São Paulo (R$/litro)

Visão do Algodão (0,6% do portfólio)

Em 2023, os preços no Brasil ainda estavam se ajustando em relação às altas de 2022, atingindo a paridade de exportação. Apesar de um grave problema de safra nos Estados Unidos, que inicia a colheita em agosto de cada ano, os preços do algodão não se recuperaram, pois a demanda permaneceu fraca durante todo o ano.

Em 2024, espera-se que o Brasil colha outra boa safra. Os preços do algodão apresentaram tendência de alta até fevereiro com alguns sinais de melhora na demanda, mas a recuperação esperada na safra dos EUA fez com que os preços voltassem a cair.

Com uma economia global em dificuldades e o pessimismo da demanda, espera-se que 2025 sustente os níveis atuais de preços, conforme representado por uma curva de futuros plana. No entanto, os custos de produção estão melhorando.

Visão do Café (3,0% do portfólio)

Não se observam preços mais altos em relação ao ano anterior na maioria das commodities agrícolas, mas a exceção é o café. A recuperação dos preços para 1.000 reais por saca de 60 kg já era confortável para as margens dos produtores, mas o recente aumento é uma resposta à piora das safras de Robusta do Vietnã.

Os agricultores brasileiros têm a oportunidade de obter bons preços, já que a safra está em seus estágios finais de crescimento e é colhida no segundo semestre. As geadas são sempre um risco no inverno, mas também implicariam em preços mais altos do café.

No segundo semestre de 2025, o Brasil colherá uma safra de ciclo bienal negativo, com rendimentos médios mais baixos, mas em 2024 há uma boa oportunidade de capitalizar os problemas climáticos do Vietnã.

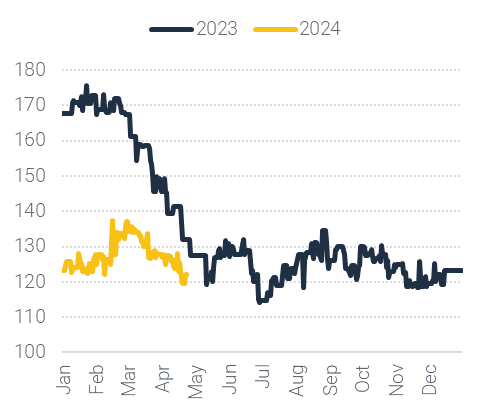

Figura 9: Preço do algodão no Mato Grosso (R$/@)

Figura 11: Inadimplência acima de 90d do BB vs. o Bacen

Figura 10: Índice de preços do café arábica (R$/60 kg)

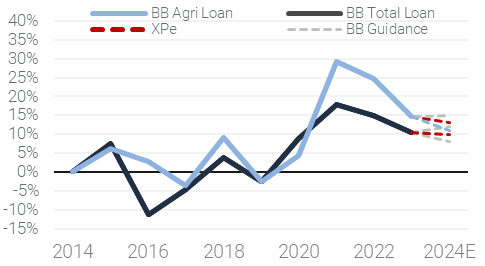

Figura 12: Crescimento A/A da carteira de empréstimos (%)

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)