1. China: Sai o conta-gotas, entra a bazuca – Índices locais disparam após estímulos

2. Treasuries: Entre os estímulos chineses e os dados domésticos – Dados econômicos geraram maior volatilidade

3. Petróleo: Na contramão das outras commodities – Arábia Saudita deve ampliar produção, causando volatilidade nos preços

4. Visa: DOJ mira monopólio em cartões de débito – Ação judicial derrubam o preço das ações

5. Intel: Má performance atrai possíveis compradores – Companhia tem terceira semana positiva à medida que busca turnaround

1. China: Sai o conta-gotas, entra a bazuca

Por que entrou no Top 5? FXI (+18,5%) e KWEB (+26,8%) disparam após estímulos. Temos visão positiva para ativos da região.

Os ativos chineses dispararam e atingiram as máximas do ano após a divulgação de pacote de estímulos econômicos sem precedentes no país. O ETF que reflete a performance das grandes empresas chinesas, o FXI, agora lidera nosso monitor regional e acumula alta de 34,3% em 2024.

As medidas refletem a preocupação do governo com a recuperação econômica e buscam impulsionar o setor imobiliário, assolado por uma crise que se prolonga desde 2021, assim como o mercado de ações chinês. Acesse nossa nota sobre o tema para mais detalhes sobre as medidas.

Após o pacote inicial de estímulos, o governo fez novos anúncios ao longo da semana, incluindo: i) a maior injeção de capital em bancos estatais desde a crise financeira de 2008; ii) reafirmou seu compromisso com estímulos, inclusive fiscais e; iii) um subsídio mensal de 800 yuans (aproximadamente US$ 114) por criança além do primeiro filho. Historicamente, o governo central chinês prefere estimular a economia pela via monetária ou parafiscal (via bancos estatais, de forma que não afete o resultado primário).

A reação positiva dos mercados chineses também se deu por fatores técnicos, uma vez que fundos estavam sub alocados em ativos da região. Ativos da temática “China fora da China”, de empresas com receita ligada ao desempenho da atividade econômica do país também se beneficiaram nessa semana, com destaque para mineradoras, siderúrgicas e varejistas de luxo.

A semana também foi de notícias no campo geopolítico, com a proposta dos Estados Unidos de banir gradualmente importações de tecnologia chinesa (software e hardware) para veículos autônomos. A medida é vista como uma escalada das tensões entre os países, e seria complexa para montadoras do ponto de vista de cadeias de suprimentos, impulsionando ainda mais a temática de reshoring e near shoring (repatriação de etapas das cadeias produtivas). A China, por sua vez, orientou suas empresas a priorizar a produção nacional de chips em detrimento aos produtos da líder global Nvidia.

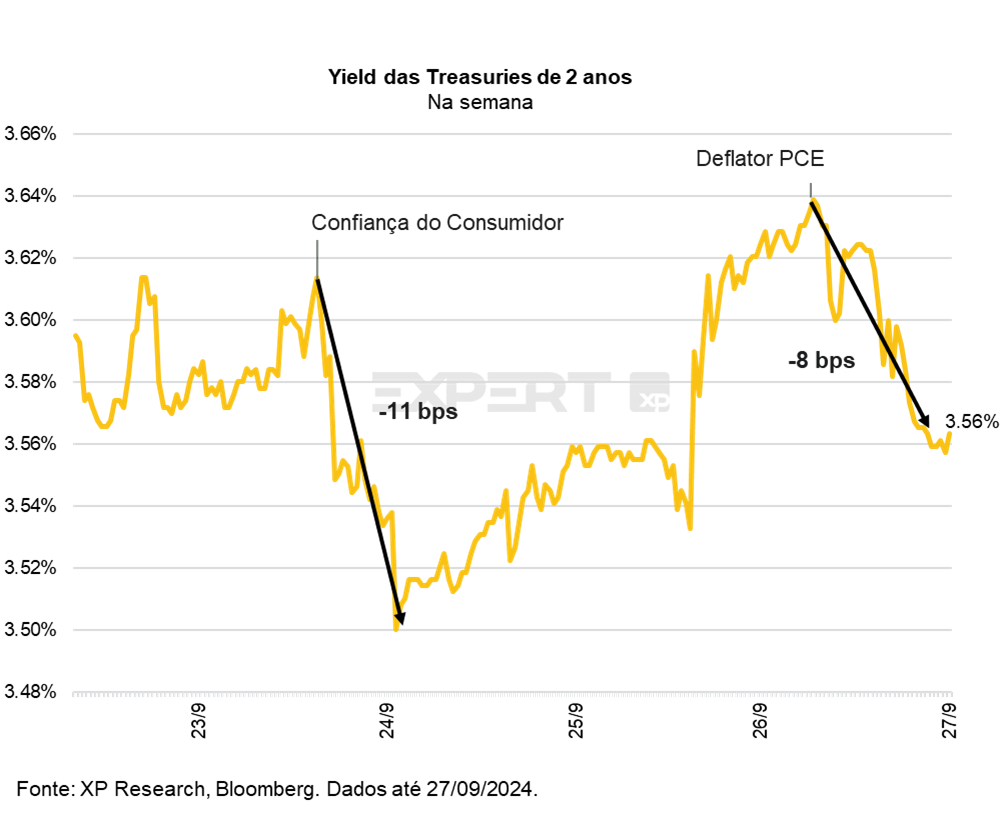

2. Treasuries: Entre os estímulos chineses e os dados domésticos

Por que entrou no Top 5? Treasuries tiveram volatilidade com divulgação de dados econômicos

Nesta semana, a taxa das treasuries de 2 anos, altamente influenciada pela trajetória de juros do Fed, terminou a semana praticamente estável (3,56% contra 3,57% no fechamento da semana passada, após apresentarem um pico de 3,64% no meio da semana, que coincidiu com o anúncio de estímulos fiscais adicionais na China. No entanto, as divulgações de confiança do consumidor, na terça-feira, e do PCE, na sexta-feira, provocaram queda na taxa de 2 anos.

Dados de confiança do consumidor do Conference Board apresentaram a maior queda desde agosto de 2021, com participantes reportando preocupações com emprego, condições de negócios e inflação. O índice caiu de 105,6 em agosto para 98,7 em setembro, contra expectativa de 104.

Já na sexta-feira, a divulgação da inflação medida pelo deflator das despesas de consumo pessoal (PCE), métrica de inflação favorita pelo banco central americano, registrou aumento de 0,13% em agosto, ligeiramente abaixo das expectativas de 0,2%. No resultado acumulado em 12 meses, o índice apresentou alta de 2,7%, acelerando ligeiramente em relação aos 2,6% registrados em julho. O núcleo também veio abaixo das expectativas, e num geral os números continuam mostrando melhora marginal.

Por sua vez, o crescimento do consumo pessoal veio levemente abaixo do esperado (0,24% em agosto), mas o índice se encontra no maior patamar no acumulado em 12 meses desde dezembro de 2023, com crescimento real de 2,91%.

De maneira geral, os dados continuam a evidenciar progressos no processo de desinflação e a resiliência da atividade econômica. Contudo, há riscos para a inflação, especialmente em um contexto de consumo forte, cortes de juros e estímulos por parte das autoridades chinesas (ver tema #1), o que poderia pressionar os preços globais das commodities. Projetamos que o Fed cortará 0,25 p.p. em novembro e dezembro, resultando em uma taxa básica de 4,5% em seu limite inferior.

A semana contou também com uma série de discursos de dirigentes do Federal Reserve, que foram pouco marcantes no sentido de darem um direcionamento para o mercado em relação aos próximos passos da autoridade monetária. Musalem, do Fed de St. Louis, declarou ser favorável a reduzir as taxas “gradualmente” após o corte de 50 bps realizado na semana passada. Bowman, por sua vez, reafirmou sua visão de que a economia dos EUA ainda está forte.

O mercado ainda se encontra dividido em relação à magnitude dos próximos cortes de juros de 2024, e segue esperando três cortes de 25 bps ao longo das próximas duas reuniões, sendo que em ambas as reuniões as chances são de 50% para um corte de 25bps ou de 50bps.

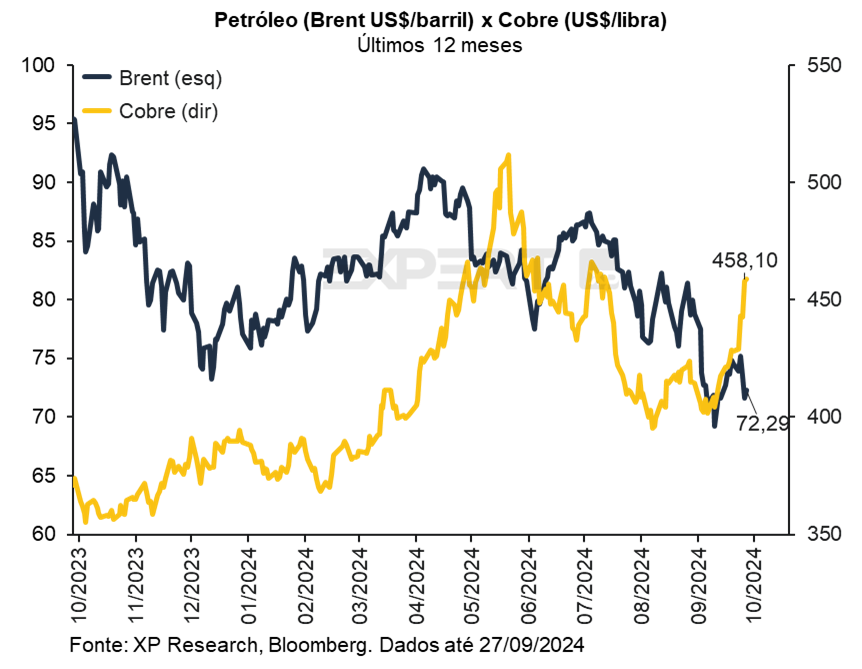

3. Petróleo: Na contramão das outras commodities

Por que entrou no Top 5? Brent -2,8% e WTI -5,2% impactam geopolítica e inflação global

Mais uma semana volátil no mercado de petróleo. No início da semana, a expectativa de escalada das tensões no Oriente Médio provocou leve pressão de alta nos preços. O conflito em curso entre Israel e o Hezbollah, grupo sediado no Líbano e financiado pelo Irã, tem potencial para envolver outros países da região, o que pode ser prejudicial para a oferta global de petróleo.

A commodity seguiu em movimento de leve alta com a divulgação de relatório da OPEP (World Oil Outlook) que projeta aumento da demanda global por petróleo nas próximas duas décadas, que foi corroborado por outros importantes produtores de petróleo, como a Rússia. O furacão Helene, no golfo do México, também foi causa de preocupação, e provocou evacuação de plataformas offshore.

Entretanto, o movimento de alta rapidamente se converteu para queda após o Financial Times reportar que a Arábia Saudita irá trocar sua atual meta de US$ 100 por barril de petróleo e favor de uma meta de quantidade, a fim de ampliar sua participação no mercado, após uma redução de sua fatia nos últimos anos.

O país já tomou medidas similares, quando em 2020 entrou em uma guerra de preços contra a Rússia para manter sua participação de mercado. Também foi divulgado que a OPEP+ irá reverter as medidas de corte de produção ao final do ano.

A narrativa da oferta prevaleceu na semana para o petróleo ao invés da demanda, que foi predominante para outras commodities, como o cobre e o minério de ferro, impulsionados pela retomada dos mercados chineses após anúncio de pacote de estímulos.

Na semana passada, o petróleo vinha em forte alta e impulsionou ações do setor de energia devido ao corte de juros do Federal Reserve, compras para recomposição do estoque estratégico dos EUA, expectativa de estímulos na China e temores ligados ao conflito em curso no Oriente Médio. Já nessa semana, o petróleo tipo Brent teve uma queda de -2,8% e o WTI -5,2% contribuindo para que o XLE (-1,8%) ficasse na lanterna em relação ao desempenho dos demais ETFs setoriais.

4. Visa: DOJ mira monopólio em cartões de débito

Por que entrou no Top 5? Ações em queda após processo antitruste

A semana foi de forte volatilidade para Visa, líder global de processamento de pagamentos. As ações caíram no início da semana com relatos de que o Departamento de Justiça americano (DOJ) estava se preparando para processar a titã dos serviços financeiros por práticas antitruste. Na terça-feira o papel fechou em queda de 5,5%.

O processo do DOJ partiu da acusação de que a Visa estava usando sua posição dominante no mercado para inibir competição em potencial no segmento de cartões de débito. O procurador-geral dos EUA, Merrick Garland, alegou que a Visa vem cobrando taxas dos comerciantes acima do que seria o equilíbrio em um mercado competitivo. O segmento representa cerca de 10% das receitas da companhia.

Porém, dada a capacidade operacional da empresa de gerar resultados positivos consistentemente, e pelo segmento afetado não ser o principal foco de crescimento da companhia atualmente, o impacto do processo sobre os lucros deve ser limitado, e dividido ao longo de vários anos.

Visa, no entanto, segue explorando outras avenidas de crescimento e melhorias operacionais. Ainda nessa semana, a companhia fechou acordo para adquirir a Featurespace, empresa especialista em combate a fraudes com uso de inteligência artificial (IA), fazendo com que o papel se recuperasse parcialmente das perdas. As ações da Visa terminaram a semana em queda de 3,3%.

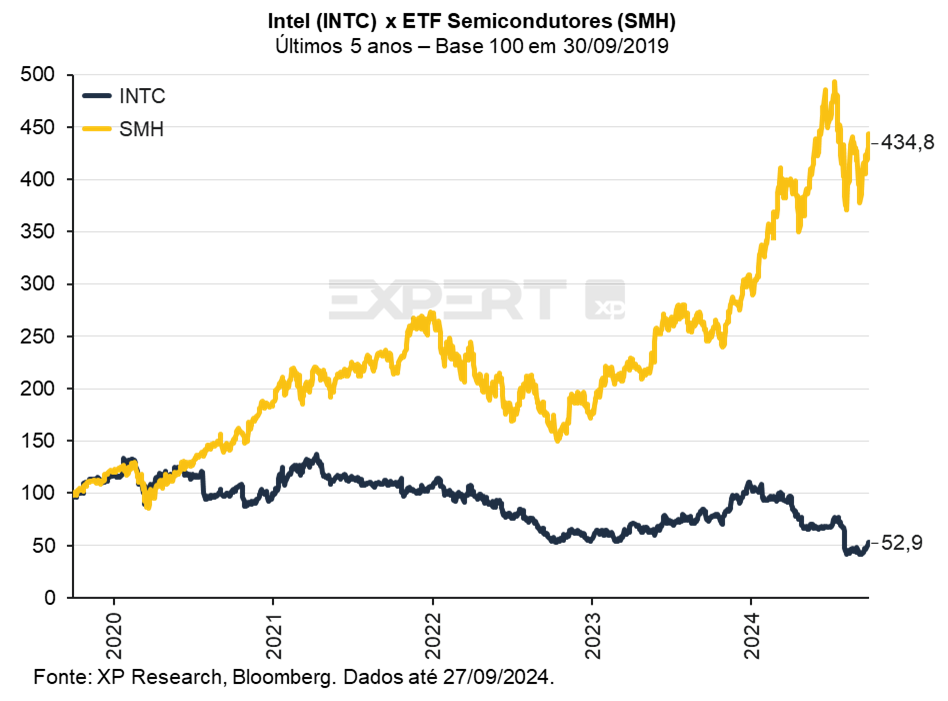

5. Intel: Má performance atrai possíveis compradores

Por que entrou no Top 5? Terceira semana de alta após parceria com AWS, financiamento estatal e rumores de aquisição.

Nos últimos 5 anos, Intel perdeu cerca de metade do seu valor de mercado ao passo que o segmento de semicondutores passava por um período de intensa valorização. Na semana da divulgação de seu último resultado, as ações caíram mais de 30%, refletindo redução no guidance e perda de competitividade da companhia.

Em meio ao seu processo de turnaround, no qual pretende separar unidades de negócios, cortar custos e se posicionar para competir com a Nvidia no segmento de inteligência artificial, a Intel conta com cerca de US$ 8,5 bi em financiamento do Departamento de Comércio dos EUA, porém, os investidores seguiam receosos quanto ao sucesso da empreitada.

Entretanto, o sentimento dos investidores para com a outrora líder em chips ganhou um novo fôlego recentemente, e as ações emplacaram três semanas consecutivas de alta (+4,1%; +11,1%; +9,5%).

Entre os eventos que impulsionaram a alta recente das ações, destacamos:

i. Anúncio de parceria para desenvolvimento de chips de AI com a AWS, plataforma de serviços de computação em nuvem da Amazon;

ii. Notícia de que a Qualcomm teria feito proposta para a aquisição da companhia;

iii. Possível investimento de US$ 5 bilhões da Apollo.

É inegável que a empresa passa por dificuldades, haja vista a underperformance das ações da companhia em relação ao ETF SMH, do segmento de semicondutores. Porém, investidores começam a enxergar o potencial da empresa de reviver seus tempos áureos, no qual era dominante no mercado de chips e seu nome era sinônimo e produtos da mais alta qualidade.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)