Neste relatório, apresentamos nossa análise dos resultados do 4T23 da CYRE3, EZTC3, PLPL3, TEND3 e TRIS3. A Cyrela se destacou positivamente no 4T23, com sólido desempenho de receita (+25% A/A) e forte crescimento do lucro líquido (+19% A/A). A EZtec foi uma surpresa positiva, com crescimento positivo da receita (+9% A/A) e melhor dinâmica decorrente da receita de juros sobre contas a receber, ajudando a um crescimento do lucro líquido (+163% A/A). A Trisul teve um sólido desempenho de receita, mas a lucratividade permaneceu sob pressão. A Plano&Plano teve um crescimento robusto do lucro líquido (+44% A/A), decorrente de uma combinação de sólida receita e margem bruta atrativa, apesar dos impactos do Pode Entrar. A Tenda foi o destaque negativo, com lucro líquido sob pressão, apesar da recuperação gradual da margem bruta no segmento Tenda.

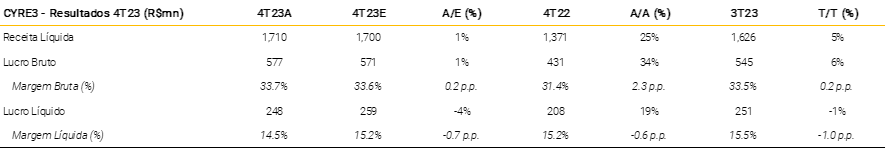

Cyrela (CYRE3) | Resultados sólidos como esperado

A Cyrela registrou sólidos resultados no 4T23, impulsionados pela receita atingindo R$ 1,7 bilhão (+25% A/A e 5% T/T), ligeiramente acima de nossas estimativas (+1% vs. XPe), impulsionado principalmente pelo notável desempenho operacional, com vendas líquidas aumentando (21% A/A), e a evolução do POC impulsionando o reconhecimento de receita (consulte “Lançamentos robustos impulsionam o desempenho de vendas” para obter nossa visão detalhada sobre o desempenho operacional da Cyrela no 4T23).

Destacamos a margem bruta, que aumentou para 33,7% (+20bps T/T) no trimestre, superando nossas estimativas em ~20bps, impulsionada principalmente por novos lançamentos com margens mais altas em relação a 2022. A Cyrela também registrou maiores despesas G&A no trimestre (+8% A/A), devido a maiores indenizações (+152% A/A). Por fim, o lucro líquido atingiu R$248 milhões (+19% A/A e -1% T/T), quase em linha com nossas estimativas (-4% vs. XPe), em grande parte impulsionado por (i) resultados positivos das subsidiárias (Cury, Plano, Lavvi); (ii) expansão da receita; e (iii) sólida rentabilidade.

Como resultado, a margem líquida atingiu níveis robustos de 14,5%, levando o ROE (12M) a 13,1%. Queima de caixa de R$94 milhões, explicada pela aquisição de terrenos, comparada à geração de caixa de R$7 milhões no 3T23. Em suma, reiteramos nossa preferência pela Cyrela no segmento de média/alta renda com recomendação de compra e preço alvo de R$26,0/ação.

Figura 1: Resultados da Cyrela em números

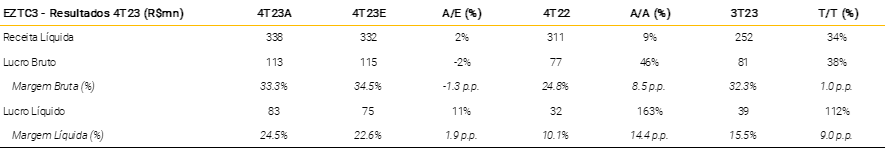

EZTec (EZTC3) | Resultados positivos com a ajuda de Lindenberg Ibirapuera

A EZTEC registrou resultados positivos, explicados pelo aumento da receita líquida para R$338 milhões (9% A/A), ligeiramente acima de nossas estimativas (+2% vs. XPe), principalmente impulsionado pela superação de cláusulas suspensivas no projeto Lindenberg Ibirapuera, adicionando R$70 milhões no lucro líquido.

A margem bruta atingiu 33,3% (+100bps T/T), abaixo de nossas estimativas em 130bps, mas positivamente afetada por (i) menores impactos dos cancelamentos de vendas no projeto EZ – Parque da Cidade, e (ii) maiores margens provenientes do Lindenberg Ibirapuera.

O lucro líquido atingiu R$83 milhões (+163% A/A e +112% T/T), devido à combinação de (i) recuperação da receita; (ii) resultado financeiro acima do esperado, atingindo R$24 milhões (+25% A/A e +73% T/T) devido à dinâmica positiva do IGP-DI sobre juros de contas a receber; e (iii) maior presença de projetos com resultado reconhecido via equivalência patrimonial (Lindenberg Alto de Pinheiros e Reserva Jardins do Brasil), atingindo R$21 milhões vs. R$8 milhões (XPe). R$8 milhões (XPe) no 4T23.

Queima de caixa de R$75 milhões vs. R$117 milhões no 3T23, explicada pela aquisição do land bank, levando a dívida líquida a R$94 milhões vs. posição de caixa líquido de R$241 milhões em 2022. Mantemos uma visão neutra sobre o nome, explicada pelo cenário desafiador no segmento de renda média.

Figura 2: Resultados da EZTec em números

Plano&Plano (PLPL3) | Crescimento robusto do lucro líquido conforme esperado

A receita líquida apresentou um crescimento robusto no 4T23, atingindo R$640 milhões (+47% A/A e +15% T/T), ligeiramente acima de nossas estimativas (+2% vs. XPe). No geral, acreditamos que esse desempenho foi impulsionado por: (i) vendas líquidas positivas no mercado privado (ex-Pode Entrar) de R$616 milhões (+19% A/A) – Veja nosso comentário de prévia operacional aqui, (ii) maior POC das unidades vendidas através do programa habitacional Casa Paulista, (iii) forte produção, e (iv) robusto reconhecimento de receita decorrente das unidades vendidas no programa habitacional Pode Entrar (R$566 milhões em volume vendido %Co, gerando R$121 milhões de reconhecimento de receita líquida no 4T23).

A margem bruta ajustada manteve-se em níveis mais baixos em relação ao 1S23, como esperado, atingindo 34,2% (+0,2 p.p. A/A e +0,3 p.p. T/T), em linha com nossas estimativas, e afetada principalmente pela maior relevância das unidades vendidas no programa Pode Entrar nos resultados, que possuem menor margem bruta (30,1% no 4T23). A margem bruta ajustada, excluindo os efeitos do programa Pode Entrar, atingiu 35,2% (+1,1 p.p. A/A e +1,2 p.p. T/T), mantendo-se abaixo dos níveis do 1S23, explicada, em nossa visão, pelo (i) foco da PLPL em aumentar a VSO para impulsionar a geração de caixa, o que poderia ter gerado efeitos de precificação (discutimos sobre esses efeitos em nossa última atualização), e (ii) maiores descontos nas unidades vendidas por meio do programa habitacional Casa Paulista no 3T23 e 4T23. No entanto, destacamos que a margem REF se mantendo em níveis robustos de 40,5% (estável T/T), o que deve continuar suportando fortes margens brutas, embora ressaltemos que os efeitos da margem bruta do Pode Entrar devem ser relevantes ao longo de 2024, em nossa visão.

O lucro líquido teve um crescimento robusto, atingindo R$83 milhões (+44% A/A e +10% T/T), em linha com nossas estimativas, favorecido pelo notável crescimento de receita e forte rentabilidade, apesar de (i) despesas de vendas ligeiramente maiores (10,7% da receita líquida, +20bps T/T), impactadas por distrato na compra de terrenos (efeito de -R$ 3,1 milhões), e (ii) maiores outras despesas operacionais em -R$ 8 milhões (vs. -R$ 5 milhões no 4T22). A margem líquida atingiu 13% (-0,3 p.p. A/A e -0,6 p.p. T/T), abaixo dos níveis do 1S23 devido aos impactos na margem bruta. No total, o lucro líquido totalizou níveis recordes de R$269 milhões em 2023 (+101% A/A), levando o ROE (12M) a níveis notáveis de 52,3% (+15,5 p.p. A/A).

Por fim, destacamos o forte aumento da geração de caixa para R$156 milhões (vs. geração de R$107 milhões no 3T23), impulsionado pelo adiantamento das unidades vendidas no Pode Entrar. Como resultado, a Plano&Plano registrou forte desalavancagem (DL/PL de -6,1% no 4T23 vs. 47,1% no 4T22), o que deve suportar seus planos de expansão.

Temos uma avaliação positiva dos resultados da PLPL, reiterando nossa recomendação de compra e preço alvo de R$ 18,00/ação, pois acreditamos que a PLPL3 é uma forte combinação de crescimento e rentabilidade com múltiplos atraentes negociando a 6,4x P/E 25E.

Figura 3: Resultados da Plano&Plano em números

Tenda (TEND3) | Expansão da margem bruta compensada por lucro líquido fraco

A receita líquida manteve os níveis positivos esperados, atingindo R$755 milhões (+20% A/A e -4% T/T), ajudada pelo sólido desempenho de vendas líquidas de R$842 milhões (+25% A/A e -9% T/T), impulsionado principalmente por um notável desempenho de lançamentos de R$1,15 bilhão (+52% A/A e 31% T/T) – Veja nosso comentário de prévia operacional aqui.

Destacamos o aumento da margem bruta ajustada do segmento Tenda para 27,1% (+11,9 p.p. A/A e +2,2 p.p. T/T), impulsionado pela margem bruta de novas vendas atingindo 33,7% (+2,6 p.p. A/A e +0,7 p.p. T/T), motivado por um maior preço médio líquido de vendas líquidas de R$ 205,9 mil (+7% A/A e estável T/T). Além disso, destacamos a margem bruta de vendas novas excluindo o financiamento pró-soluto (“Rasa”) em 26,1% (+3,9 p.p. A/A e +0,5 p.p. T/T), que vemos como um indicador positivo de ganhos de preço sem aumentar o nível de financiamento pró-soluto. Nesse sentido, acreditamos que a potencial aprovação do FGTS Futuro poderia ajudar a Tenda a reduzir seus níveis de financiamento pró-soluto (discutimos profundamente esse assunto aqui).

A rentabilidade da Alea foi o destaque negativo, com o lucro bruto ajustado atingindo -R$ 5 milhões (margem bruta ajustada de -11%). Embora a Alea ainda seja uma pequena parte do mix de receitas da Tenda (6% da receita líquida consolidada no 4T23), sua baixa rentabilidade foi um driver negativo para a margem bruta ajustada consolidada, atingindo 24,9% (+11,8 p.p. A/A e +0,8 p.p. T/T), abaixo de nossas estimativas em 0,9 p.p.

As despesas gerais e administrativas consolidadas tiveram uma queda significativa no 4T23, atingindo 5,4% da receita líquida (-2,5 p.p. A/A e -1,8 p.p. T/T), explicada por (i) reversão de R$12,1 milhões em despesas com plano de opção de compra de ações pelo segmento Tenda, e (ii) reversão de bônus de R$3,1 milhões pela Alea. Isso compensou ligeiramente o aumento das despesas de vendas da Tenda, que representaram 8,4% das vendas líquidas (+1,7 p.p. T/T).

No geral, a Tenda apresentou um lucro líquido pressionado, atingindo um prejuízo líquido de R$20 milhões, ligeiramente inferior às nossas estimativas de um prejuízo líquido de R$16 milhões. Acreditamos que esse resultado foi impactado principalmente pela (i) fraca rentabilidade da Alea, levando a um prejuízo líquido de R$23 milhões no segmento, (ii) resultado ainda pressionado do segmento Tenda (lucro líquido de R$3 milhões), e (iii) impacto negativo de R$17,2 milhões nas despesas financeiras decorrente da renegociação de parcelas de impostos.

A geração de caixa operacional atingiu R$60 milhões (R$84 milhões da Tenda e -R$23 milhões da Alea), o que vemos como positivo considerando que no 4T23 não houve cessão da carteira de recebíveis da pró-soluto, e o adiantamento das vendas da unidade Pode Entrar não teve impacto significativo (estimamos ~R$7 milhões no 4T23).

Temos uma avaliação mista dos resultados da Tenda, com base em seu lucro líquido pressionado, embora saudemos a recuperação gradual da lucratividade do segmento Tenda. Mantemos nossa recomendação neutra para TEND3 e preço alvo de R$ 11,0/ação.

Figura 4: Resultados da Tenda em números

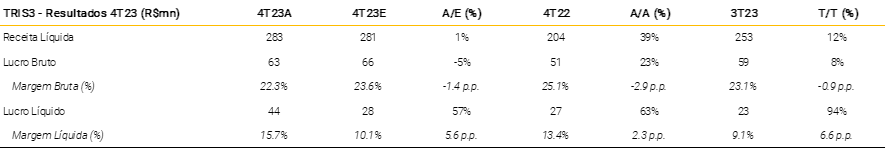

Trisul (TRIS3) | Sólido desempenho de receita compensado por compressão da margem bruta

A Trisul registrou um sólido desempenho de receita, com a receita líquida atingindo R$283 milhões (+39% A/A e +12% T/T), em linha com nossas estimativas (+1% vs. XPe). Acreditamos que esse desempenho foi suportado por um forte aumento nas vendas líquidas, atingindo R$ 325 milhões (+39% A/A e +24% T/T).

A rentabilidade permanece sob pressão, baseada na margem bruta em níveis mais brandos de 22,3% (-2,9 p.p. A/A e -0,9% p.p. T/T), abaixo de nossas estimativas (-1,4 p.p. vs. XPe). Em nossa opinião, isso pode ser explicado pela estratégia de precificação da Trisul de maiores descontos nos estoques com o objetivo de aumentar o volume de vendas e, consequentemente, o SoS (SoS atingindo 13,3%; +4,3 p.p. A/A). No entanto, a margem REF aumentou para 36,1% (+2,0 p.p. A/A), o que parece ser uma leitura positiva para melhorias na margem bruta daqui para frente, embora acreditemos que a estratégia de precificação da Trisul deva continuar a prejudicar sua lucratividade no curto prazo.

O lucro líquido alcançou R$44 milhões (+63% A/A e +94% T/T), bem acima de nossas estimativas (+57% vs. XPe), ajudado significativamente pelo impacto de R$20,5 milhões proveniente da reavaliação de dois ativos da empresa (Itaquá Parque Shopping e Open Mall Maurilio Biagi). Ajustado por esse efeito, estimamos que o lucro líquido atingiu R$24 milhões (-15% vs. nossas estimativas). Finalmente, o ROE (12M) atingiu 8,9% (+3,7 p.p. A/A), o que ainda vemos como brando.

Em suma, temos uma avaliação neutra dos resultados da Trisul. Embora consideremos encorajadoras as vendas líquidas mais fortes e o sólido desempenho da receita, os níveis mais baixos de margem bruta continuam a pesar sobre a lucratividade da empresa. Mantemos nossa recomendação neutra com um preço alvo de R$ 6,1/ação.

Figura 5: Resultados da Trisul em números

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)