A partir da entrada em vigor da nova regra da CVM, que liberou a negociação das BDRs a todos investidores na B3, brasileiros passaram a ter acesso a ativos internacionais (os BDRs) que antes eram restritos a investidores qualificados, com mais de R$ 1 milhão.

E agora, como escolher os BDRs?

A nossa carteira de BDRs é composta pelas nossas 10 ações internacionais (BDRs) preferidas e atualizada mensalmente, com o intuito de ter desempenho superior ao índice S&P 500 em reais no longo prazo.

Para dezembro, realizamos duas mudanças na Carteira Top 10 Ações Internacionais XP. Entra Walmart e Booking, sai Amazon e Microsoft.

Apesar de ser um excelente nome com sólido desempenho, estamos removendo a Amazon do nosso portfólio neste mês, dado que os efeitos da pandemia estão arrefecendo, e estamos entrando em uma recuperação onde setores mais cíclicos e empresas que sofreram mais durante a pandemia, começam a se recuperar. Microsoft sai por motivos similares; a empresa se beneficiou de mais pessoas em casa utilizando seus sistemas e plataformas de trabalho remoto, mas no curto prazo tais efeitos devem ser menores, posando riscos para as altas expectativas de resultado. Optamos pela rotação, com empresas prontas para capturar a retomada do consumo e o fim gradual do confinamento com a ampla distribuição e aplicação das vacinas.

Conheça as 10 melhores ações internacionais para se investir, mirando ganhos superiores no longo prazo

Mudanças na carteira

TOP 10 Ações Internacionais XP

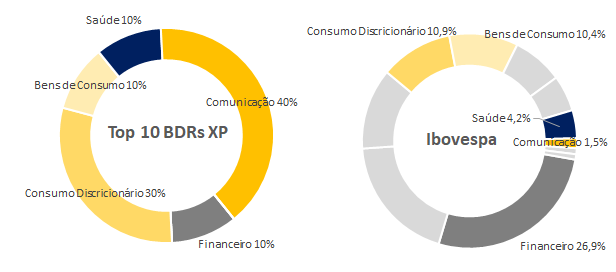

Note a grande diferença setorial entre a carteira Top 10 BDR XP e o Ibovespa

1) O Ibovespa é muito concentrado no setor financeiro (28%) e possui pouca exposição em consumo discricionário (12%), comunicação (2%) e tecnologia (<1%)

2) O S&P 500 é mais concentrado em tecnologia (29%) e menos em financeiro (10%)

3) A carteira Top 10 BDR XP busca obter retornos superiores, com complementariedade setorial em relação ao Ibovespa, e uma seleção de maior qualidade e mais concentrada que o S&P 500. Para isto, balanceamos o seguinte mix de empresas: comunicação (Facebook, Google, Disney e Activision Blizzard), consumo discricionário (Nike, Alibaba e Booking), bens de consumo (Walmart), financeiro (Berkshire Hathaway) e saúde (Johnson & Johnson).

Entenda o racional de investimento para cada uma das empresas Top 10:

Facebook (FBOK34)

Dona de alguns dos maiores veículos de mídia social do mundo, o Facebook conta com quase 1/3 da população global (2,5 bilhões de pessoas) acessando pelo menos uma de suas plataformas diariamente. Além do Facebook, a companhia é dona do Instagram, WhatsApp e Messenger. Quanto às receitas, 98% vem de anúncios, e dada a vasta diversificação geográfica, mais de 50% do faturamento de fora dos EUA. A base de anunciantes também é impressionante: são mais de 9 milhões de clientes ativos, com 180 milhões de negócios utilizando suas ferramentas todos os meses. Resultado? O Facebook é o maior promotor de empreendedorismo do planeta, principalmente para pequenos negócios com pouco acesso à investimentos em tecnologia e propagandas em massa.

Apostas de crescimento: Varejo social (Facebook Shops & Instagram Shopping) / Meios de pagamento (WhatsApp Pay & Facebook Pay)

Johnson & Johnson (JNJB34)

Multinacional americana, com mais de 130 anos de história, iniciou suas atividades como fabricante de curativos cirúrgicos. Hoje, as atividades da companhia são divididas entre três segmentos: 1) Farmacêutico (52% das receitas): Responsável pelo desenvolvimento de medicamentos e vacinas; 2) Equipamentos médicos (31%): Produção de aparelhos usados em cirurgias, como pinos e placas ortopédicas e lâminas de corte; 3) Bens de consumo (17%): Voltado ao dia-a-dia – produção de produtos de uso pessoal, como shampoos, band-aid e hidratantes.

A ação tende a ser defensiva para ambientes incertos, dado que a empresa é uma sólida pagadora de dividendos (em 2019, aumentou o pagamento pelo 57º ano consecutivo), possui robusta posição de caixa (US$ 18 bilhões), e consistente crescimento de receitas no segmento farmacêutico (~8% a.a nos últimos 20 anos).

Apostas de crescimento: pesquisa, desenvolvimento e distribuição de novos medicamentos (exemplo: vacina para Covid-19 e tratamento de mielomas), retomada da demanda por equipamentos cirúrgicos em 2021 e potenciais aquisições de novas patentes e de companhias farmacêuticas menores.

Walmart (WALM34)

50 anos atrás surgia um pequeno varejista com uma simples ideia: “Vender mais por menos”. Hoje, o Walmart transformou-se na maior rede global de supermercados. Suas mais de 11 mil lojas são visitadas por aproximadamente 270 milhões de clientes semanalmente. Além disso, possui forte presença global com operações em 26 países, nos quais gera 2,2 milhões de empregos diretos.

Sempre focado na estratégia central de preços baixos, o varejista também oferece uma ampla seleção de produtos tanto em seus 3 tipos de lojas físicas quanto via comércio digital (Walmart.com) e via aplicativos. O Walmart não é um supermercado qualquer. Buscando crescimento de sua presença online (atrás apenas da Amazon), a companhia não hesita em fazer aquisições ou parcerias para aumentar sua pegada digital, sendo as mais recentes a parceria com a Shopify (expandindo a presença dos pequenos e médios comerciantes online) e com a thredUP (colocando em seu portfólio de produtos grandes marcas como Calvin Klein, Michael Kors e Nike).

Como diferencial entre as varejistas, a empresa vinha expandindo e aprimorando sua presença online anos antes da pandemia e, dessa forma, foi recompensada atravessando a crise de forma mais branda e está bem posicionada para encarar os desafios do futuro.

Apostas de crescimento: Flipkart (comércio e pagamentos digitais na Índia) e Walmart+.

Booking (BKNG34)

É a aposta mais tática de nossa carteira; combina um momento oportuno com qualidade e posição competitiva privilegiada. Focada no turismo, é uma das maiores companhias online de viagens do planeta. Em suas plataformas, cobre uma ampla gama de produtos e serviços como aluguel de quartos de hotel e carros, passagens, pacotes de viagens, cruzeiros, seguros-viagem e outras atividades nos destinos dos turistas.

Acreditamos que a empresa está preparada para capturar a “volta ao normal” do turismo, uma vez que estamos próximos da aprovação e ampla distribuição das vacinas da Moderna, Pfizer e possivelmente AstraZeneca e outras. A empresa também está presente na China desde 2007 (país que lidera a atividade de recuperação e reabertura global) e na Ásia via Ctrip e Agoda. Além disso, adquiriu a Kayak, rentalcars.com e OpenTable, expandindo sua presença internacional, bem como em serviços de restaurantes.

Alphabet (Google) (GOGL34)

– “Dá um Google aí!”. A empresa, que literalmente virou um verbo presente no dicionário, é subsidiária da Alphabet e tem objetivo de ser o “A ao Z” da internet. A empresa possui 86% do mercado global de ferramentas de pesquisa e 3/4 do mercado de compartilhamento de vídeos (YouTube). Além disso, 3/4 dos aparelhos móveis do planeta possuem o sistema operacional Android instalado. Ou seja, a Alphabet é um gigantesco depósito de dados que são convertidos em anúncios direcionados em suas plataformas, de onde vem 85% do faturamento da empresa. Os outros 14% são compostos por serviços (Google Play) e nuvem (Google Cloud) e o 1% restante é conhecido como Moonshots, ou seja, negócios em estágio inicial mas com potencial revolucionário.

Apostas de crescimento: Inteligência Artificial / Direção Autônoma (Waymo) / Saúde (Calico & Verily Life)

Disney (DISB34)

Com mais de 96 anos de história, a Disney iniciou suas atividades no segmento de estúdio e entretenimento, desenvolvendo conteúdo de filmes e músicas para diversos públicos. A empresa atua nos segmentos de TV por assinatura (35% das receitas), parques de diversão e hotéis (37%), estúdio e entretenimento (15%) e venda de produtos com a marca Disney (13%). Apesar de parques com operações reduzidas atualmente, a companhia continua bem posicionada estruturalmente e com vantagens competitivas de longo prazo intactas. A poder da marca, combinado com a produção de animações num mundo onde pessoas consomem cada vez mais conteúdo digital, são a fórmula para a companhia gerar valor e lucro no longo prazo.

E como uma empresa de quase 100 anos continua crescendo e se destacando? Resposta: inovação. O recente lançamento do Disney+ (serviço de streaming que oferece conteúdo da Disney, Marvel, Lucasfilm, Pixar e National Geographic) por US$ 7 mensais (contra US$ 13 do Netflix) é um exemplo disso. A Disney, que também é dona da ESPN e da Hulu, viu seu recém lançado Disney+ superar as mais otimistas expectativas: quase 30% do mercado alvo existente nos EUA já assina Disney+ e 37% assina o Hulu.

Apostas de crescimento: Plataforma de streaming (Disney+)

Activision Blizzard (ATVI34)

Desenvolvedora, produtora e distribuidora de games; seus produtos cobrem uma variedade de estilos, como ação, aventura, esportes, corrida, simulação, RPG, FPS e estratégia. O faturamento da companhia é dividido em 3 segmentos com proporções similares: 1) Activision, criadora de uma da franquias mais bem sucedidas da história dos games, Call of Duty, e de campeonatos de eSports, possui mais de 130 milhões de jogadores mensais; 2) Blizzard, dona do RPG mais famoso do mundo, World of Warcraft, e de plataformas de jogos online, Battle.net, possui mais de 30 milhões de jogadores mensais; 3) King, o segmento para dispositivos móveis com mais de 250 milhões de jogadores mensais nas plataformas Android, iOS e Facebook.

Apostas de crescimento: Jogos grátis (com compras dentro do jogo) / Jogos para dispositivos móveis

Berkshire Hathaway (BERK34)

Uma das empresas mais procuradas pelo investidor que tem visão de longo prazo. A holding, dirigida pelo investidor mais reconhecido do mundo, Warren Buffett, possui controle e participação em empresas de variados segmentos, de joalherias à refrigerantes. Fato que nem todos sabem é que aproximadamente 80% das receitas da Berkshire são provenientes de seguros (GEICO, principalmente) e os 20% restantes com transporte ferroviário e geração de energia.

Os principais fatores que atraem investidores para a companhia são 1) O compromisso de Buffett com uma gestão transparente e com alto nível de governança corporativa; 2) O histórico de sucesso dos investimentos da holding em empresas sólidas como Coca-Cola, American Express, Gilette e, mais recentemente, na Apple e em ouro (Barrick Gold); 3) O alinhamento pleno de interesses entre a administração e os acionistas da empresa.

Nike (NIKE34)

Marca global especializada em design, desenvolvimento e comercialização de calçados, roupas, e outros acessórios esportivos. 96% das receitas vem da venda de calçados (marcas Nike e Converse) e roupas, sendo a presença global perceptível com quase 60% das vendas acontecendo fora da América do Norte. Hoje, a produção de sapatos da companhia não é mais tão dependente da China (23%), pois migrou boa parte para o Vietnam (49%), o que a protege parcialmente de tensões comerciais entre EUA e China.

A empresa está bem posicionada frente aos competidores: uma marca forte combinada com uma estratégia disruptiva de vendas digitais sustentam o crescimento. Olhando para frente, destaque para vendas via o canal direto Nike.com (B2C – fidelização via vendas diretas a consumidores), que cresce 35% ao ano. O objetivo é que este canal seja responsável por 50% das receitas até 2023, crescendo dos atuais 31%, o que impulsionará as margens.

O foco em iniciativas digitais, produtos de maior qualidade e lojas monomarca têm sido fundamentais para o fortalecimento da marca e poder de precificação. Além do cenário construtivo no mundo dos esportes, outros fatores podem ajudar a gerar crescimento adicional, como o aumento do poder de compra de consumidores mais jovens, sobretudo na China (10% da receita), e maior penetração no segmento premium de vestuário e itens femininos.

Alibaba (BABA34)

Também conhecida como a Amazon chinesa, a gigante transaciona USS$ 1 tri em produtos nas suas plataformas (usando a métrica GMV) ao ano, sendo 95% do volume local na China. A empresa possui 750 milhões de clientes que consomem anualmente em suas plataformas digitais e está bem posicionada para capturar um mercado cada vez mais acostumado a consumir produtos online. Os números não mentem: o faturamento da empresa cresce em ritmo acelerado de ~30% ao ano. O varejo compõe 90% do seu faturamento, mas assim como a Amazon, busca expandir no segmento de computação em nuvem (Alibaba Cloud), que já representa 9% das receitas e cresce aproximadamente 60% a.a.

Se você ainda não tem conta na XP Investimentos, abra a sua!