1. Panorama e Performance

No mês de agosto, com a evolução da curva de vacinação no país, vimos uma melhora da flexibilização das restrições em relação à circulação de pessoas e funcionamento das atividades de comércio e serviços. Com isso, esperamos que nos próximos meses haja uma gradativa melhora na economia, inclusive sinalizada por uma possível retomada do varejo dado resultados expressivos recentemente.

O destaque econômico do mês permanece sendo a inflação, com o IPCA-15 de agosto tendo registrado alta de 0,89%, a maior variação do índice para o mês desde 2002. Dessa forma o índice acumula alta de 5,81% no ano e 9,30% em 12 meses. O IGP-M apresentou arrefecimento, com alta de 0,66% em agosto, cedendo de 33,83% para 31,12% em 12 meses. O INCC também desacelerou apresentando 0,56% ante 1,24% no mês anterior, acumulando alta de 17,05% em 12 meses. Além disso, o mês foi marcado pelo aumento da taxa de juros Selic de 4,25% para 5,25% a.a. Com isso, os economistas da XP estimam a taxa em 7,25% ao final deste ano.

No mês, o boletim de fundos imobiliários da B3 confirmou aumento no número de investidores pessoa física em fundos imobiliários, alcançando 1,4 milhão de investidores em julho/2021, demonstrando que esses ativos se mantêm atrativos mesmo perante cenário de alta da taxa de juros Selic.

2. Carteira Recomendada vs IFIX

2.1 Visão Geral

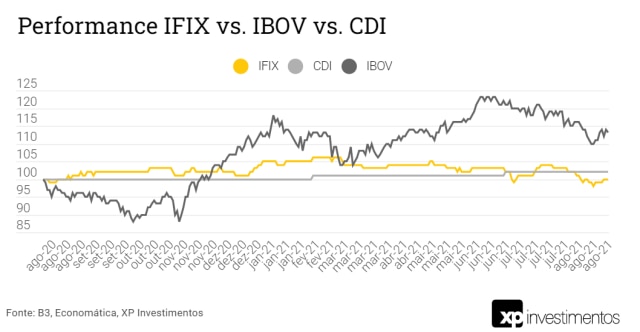

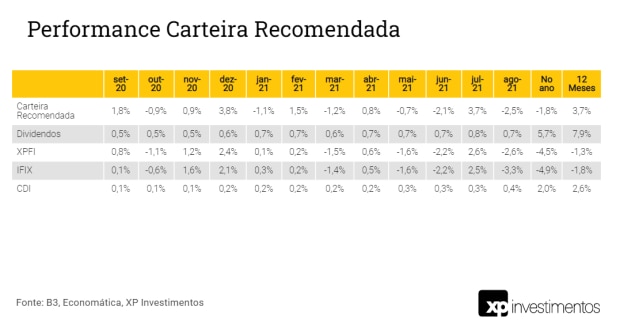

Sobre os fundos imobiliários, o IFIX apresentou queda de -2,63% no mês, após a alta de 2,5% em julho. O índice XPFI, índice geral de fundos imobiliários da XP, também apresentou queda de -2,59%, enquanto o XPFT, índice de fundos imobiliários de tijolos da XP, apresentou queda de -3,24% e o XPFP, índice de fundos imobiliários de papel da XP, apresentou queda de -1,55%.

Além disso, a disseminação da variante delta em outros países, segue como ponto de atenção. No Brasil, atualmente, o cenário é um pouco mais favorável, tendo em vista que o número de novos casos no país continua em declínio. No entanto, o Ministério da Saúde brasileiro já sinalizou intenção de aplicar uma terceira dose de imunizante em idosos a partir de setembro como prevenção.

No âmbito dos fundos imobiliários, com o aumento da taxa de juros Selic para 5,25% a.a., permanece em destaque pressões nas cotas dos fundos imobiliários no mercado secundário. Em geral, não identificamos nenhum motivo específico que possa justificar esse movimento. No entanto, como já mencionado anteriormente, a elevação da taxa de juros Selic pode ter causado percepção negativa no investidor.

Por fim, a carteira recomendada da XP apresentou a performance de -2,5% em agosto, 0,13 p.p acima do IFIX, que apresentou queda de -2,63%. Adicionalmente, a carteira apresentou um dividend yield médio mensal de 0,72% (8,7% de dividend yield anualizado). Com isso, a carteira acumula alta de 3,7% nos últimos doze meses (vs.-1,8% do IFIX, 5,5 p.p acima do índice).

3. Racional da Nova Carteira Recomendada

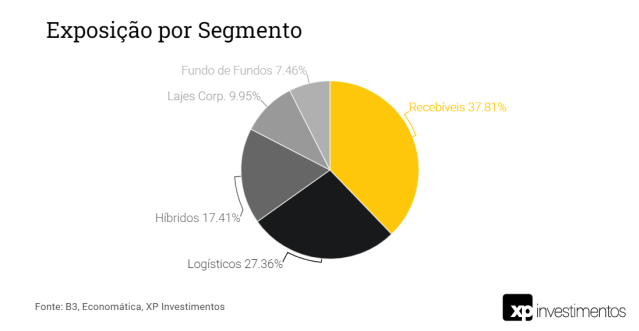

Alteramos a composição dos pesos da carteira recomendada, incluindo o segmento de fundos de fundos. A carteira recomendada mantém sua maior alocação em fundos imobiliários com caráter mais defensivos (fundos de recebíveis e ativos logísticos). Na nossa visão os segmentos de shopping centers e lajes corporativas podem seguir mais pressionados no curto prazo mesmo após flexibilização das restrições em relação à circulação de pessoas e funcionamento das atividades de comércio e serviços, impactando em seus dividendos. Desse modo, a distribuição entre os segmentos segue com as maiores alocações em Recebíveis (37,5%), Logística (27,5%), Híbridos (17,5%), Lajes Corporativas (10,0%) e Fundos de Fundos (7,5%).

Fundos de Recebíveis (37,5% da carteira): Bom rendimento e menor risco de perda de patrimônio, são uma ótima alternativa para diversificação e mitigação de risco, principalmente em períodos de alta volatilidade do mercado. Dado o cenário macroeconômico com perspectiva de inflação em patamares mais elevados no curto e médio prazo, continuamos vendo a relação de risco-retorno ainda atrativos nesse tipo de fundo, principalmente para os fundos que estão atrelados à IGP-M e IPCA em detrimento aos de CDI.

Ativos logísticos (27,5% da carteira): Menor volatilidade é justificada pelo tempo curto de construção, reduzindo o risco de execução e volatilidade nos preços. Por isso, a renda trazida por esses ativos apresenta estabilidade e um menor risco no curto prazo. Adicionalmente, esse segmento apresenta uma perspectiva muito favorável devido ao forte crescimento do e-commerce, demandando volume crescente de ativos logísticos localizados próximos às grandes regiões metropolitanas.

Híbridos (17,5% da carteira): Fundos Imobiliários híbridos são fundos que possuem investimento em mais de uma classe de ativos. Essa característica se torna interessante dado que os fundos híbridos tendem a ter menor nível de risco dado sua diversificação de tipo de ativos e inquilinos.

Lajes Corporativas (10,0% da carteira): Apesar de possíveis impactos do COVID-19 nos escritórios, acreditamos que os ativos bem localizados e de alta qualidade como os ativos na Faria Lima/ Vila Olímpia devem seguir resilientes mesmo com os impactos econômicos. Assim, a combinação de flight-to-quality das companhias e recuperação econômica pode se tornar catalizadores da recuperação do mercado de escritórios. Temos preferência por FIIs com ativos com boa localização e alta qualidade, inquilinos sólidos e gestores experientes no mercado imobiliário. No entanto, podem ser pressionados no curto prazo devido as incertezas relacionadas ao ritmo da retomada de desempenho do segmento.

Shopping Center (0,0% da carteira): Retiramos nossa alocação em fundos de shopping centers após o aumento do número de casos de covid-19 no Brasil e, consequentemente, novas medidas de restrição de circulação de pessoas como fechamento dos shopping centers, restrição na capacidade operacional e quarentena.

Fundo de Fundos (7,5% da carteira): Fundo de fundos apostam em explorar ineficiências de mercado e assimetrias de risco/retorno entre os FIIs listados em bolsa, além de usar sua expertise para balancear a exposição de suas carteiras a segmentos específicos de acordo com o momento e perspectiva de cada setor. Atualmente o segmento vem apresentando ponto de entrada atrativo.

4. Movimentações na Carteira Recomendada de FIIs

Em relação a carteira recomendada, estamos alterando o peso entre os segmentos e os fundos presentes na carteira. Acreditamos que a carteira está constituída de fundos imobiliários com alta qualidade dos ativos que compõem respectivos portfólios, tanto nos fundos de tijolo como os fundos de papel (high grades). No entanto, adicionamos alocação no segmento de Fundo de Fundos. Com descontos atrativos apresentados recentemente, este segmento mostra pontos de entrada chamativos.

Estamos incluindo a alocação em RBR Alpha (RBRF11) de 0% para 7,5%. E reduzimos a alocação em Vinci Logísitica (VILG11) de 10,0% para 7,5%, em Bresco Logística (BRCO11) de 12,5% para 10,0% e em BTG Logística (BTLG11) de 12,5% para 10,0%.

▲ RBR Alpha (RBRF11) – 0,0% para 7,5%: Estamos incluindo o RBRF11 em nossa carteira, alocando 7,5% no fundo. Seu time de gestão tem bastante conhecimento de mercado e experiência em estruturação, portanto acreditamos na capacidade do gestor se apropriar de distorções no mercado de FIIs. O fundo possui alocações em 33 fundos imobiliários e em 9 CRIs e apenas 1,7% do seu Patrimônio Líquido está mantido em caixa. Os gestores ajustam a alocação dos recursos entre tijolo e papel em função das oportunidades de mercado (primário e secundário), sendo que em momentos que visualizam os fundos de tijolo com Valuations com menos prêmio, aumentam a exposição em papel. Acreditamos que o fundo está negociando em patamares atrativos (89% V/VP) ao considerar a qualidade do seu portfólio. Além disso, o Dividend Yield anualizado do fundo é de 9,0%.

▼ Vinci Logística (VILG11) – 10,0% para 7,5%: Estamos reduzindo o peso alocado em VILG11 em nossa carteira recomendada para 7,5%. O portfólio do fundo conta com ativos de boa qualidade e boa localização. No último mês o fundo apresentou uma performance negativa de -7,9% mesmo com esse resultado, ainda acreditamos que o fundo tenha impactos positivos.

▼ Bresco Logística (BRCO11) – 12,5% para 10,0%: Estamos reduzindo o percentual alocado em BRCO11 na carteira recomendada. O Bresco Logística é um fundo com um portfólio de ativos de alta qualidade e bem localizados. O fundo apresentou performance de -3,1% no mês, reiteramos que acreditamos que o fundo ainda está negociando em patamares atrativos.

▼ BTG Logística (BTLG11) – 12,5% para 10,0%: Estamos reduzindo o percentual alocado em BTLG11 na carteira recomendada. possui um portfólio com boa diversificação de ativos, em geral, voltados para logística, industrial e varejo. No último mês o fundo apresentou uma performance negativa de -3,3%, acreditamos que o fundo tenha impactos positivos.

Carteira Recomendada – Setembro de 2021

OBS: *Os fundos Imobiliários em destaque encontram-se restritos para cobertura por determinação da nossa equipe de Compliance.

Sobre os fundos da Carteira Recomendada

BRCO11: O Bresco Logística é um fundo com um portfólio de ativos de alta qualidade e bem localizados (principalmente próximos na cidade de São Paulo), composto por 11 propriedades que somam 446 mil m² de ABL. 71% desses imóveis são propriedades consideradas last-mile. Em geral, os imóveis do fundo são de alto padrão construtivo, possuem elevada taxa de ocupação (94%) e seus contratos são majoritariamente atípicos (59%), o que traz maior segurança em períodos de incertezas. A maior parte (56,8%) dos vencimentos está concentrada a partir de 2025. Ainda, o fundo possui inquilinos com baixo risco de inadimplência e com alta exposição ao e-commerce destaque para o Mercado Livre, Magazine Luiza e B2W além de outros grandes players globais como Whirlpool e Carrefour. O fundo acumula queda de -8,1% no ano após performance de -3,7% no mês de Agosto, nesses níveis acreditamos que o fundo está negociando em patamares atrativos ao considerar a qualidade do seu portfólio.

BTLG11: O fundo BTG Pactual Logística possui um portfólio com boa diversificação de ativos, em geral, voltados para logística, industrial e varejo. Em relação à seu portfolio, o fundo possui imóveis voltados para logística, para industrial e varejo. O fundo é composto atualmente, por 16 imóveis, sendo que a maioria deles está localizados no estado de São Paulo (91% do ABL), no Ceará (5%), Rio de Janeiro (2%) e em Santa Catarina (2%). são da modalidade atípica e o setor de atuação de seus inquilino. O fundo possui ativos de boa qualidade e bem localizados. Ainda, aproximadamente 52% dos seus contratos nos é bem diversificado (logística, varejo, alimentos, e-commerce, entre outros). Como a maior concentração de vencimentos dos contratos se dá a partir de 2025 (76% da Receita), acreditamos que haja uma maior segurança em relação ao fluxo de receita a ser recebido. Adicionalmente, os imóveis são de alta qualidade e com capacidade de manter seus inquilinos no longo prazo. Em 19 de julho, o fundo concluiu a aquisição do ativo em Ribeirão Preto com ABL de aproximadamente 57 mil m², pelo valor de R$ 169,2 milhões. O imóvel está locado atualmente para inquilinos consolidados como Ambev e B2W. Além disso, a aquisição aumentou a exposição do fundo em ativos localizados n estado de São Paulo, contratos atípicos e inquilinos com baixo risco de crédito.

VILG11: O Vinci Logística FII tem como objetivo obtenção de renda e ganho de capital por meio de investimentos em galpões logísticos. O fundo vem adotando a estratégia de crescimento focada em aquisições de ativos prontos. Atualmente, possui em seu portfolio 15 imóveis, distribuídos em 6 estados do país, totalizando 550 mil m² de ABL próprio e 61 locatários. O portfólio do fundo conta com ativos de boa qualidade e boa localização (em cidades próximas da capital paulista como Guarulhos, Osasco, Campinas, Jundiaí, Extrema). Ainda, possui diversificação geográfica dos empreendimentos do fundo nos estados de MG, RJ, ES, PE e RS. Sobre a carteira de contratos, o fundo conta com inquilinos de grande porte como Tok&Stok, Magazine Luíza e Ambev e multinacionais como L’Oreal, Privalia, entre outros. Adicionalmente, o fundo possui 21% de concentração dos contratos na modalidade atípica e de longo prazo, que garantem maior estabilidade na receita de locação no que tange descontos, renegociações e rescisão contratual. O fundo acumula queda de -11,8% no ano após performance de -7,4% no mês de Agosto, a despeito da queda apresentada, ainda acreditamos na tese setorial e na qualidade do portfolio do fundo no longo prazo.

PVBI11: Os ativos que compõem o portfólio do fundo possuem qualidade ímpar e localização privilegiada na cidade de São Paulo (Ed. Faria Lima 4440, Ed. Park Tower e Torre B Complexo JK). Ainda, seus inquilinos são companhias de grande porte (por exemplo, CCB, UBS, Prevent Senior, Jhonson & Jhonson entre outros) que suportariam um aumento de aluguel cobrado e/ou correção dos alugueis pela inflação. Acreditamos que o fundo está bem posicionado para a retomada do mercado de escritórios, eventual aumento de aluguel real, ou seja, acima da inflação dado que os inquilinos são companhias bem consolidadas e em grande parte do setor de saúde e financeiro. Recentemente o fundo adquiriu 50% do edifício Union Faria Lima que ainda será desenvolvido com previsão de entrega em 2023. O valor total da transação foi de R$ 176,4 milhões e o pagamento será realizado em parcelas após superadas as condições suspensivas. Além disso, o fundo adquiriu 20% da Torre B do Complexo JK de R$ 184,7 milhões sendo que, o pagamento de R$ 41,3 milhões foi efetuado com caixa do Fundo e o saldo remanescente de R$ 143,4 milhões foi pago através da emissão de instrumento de securitização em duas séries. Em nossa visão, a alocação está em linha com a estratégia do fundo e é positiva ao finalizar a parcela em caixa. Por fim, o fundo anunciou a 2ª emissão de cotas com valor total de até R$334,5 milhões.

HGRU11: O CSHG Renda Urbana é um fundo imobiliário híbrido com alocações em ativos de varejo (tanto supermercados, quanto de vestuário) e educacional. Em nossa opinião, o fundo possui um portfólio com ativos resilientes como o segmento de supermercados, alta concentração em contratos atípicos (91,3% da receita contratada), vencimentos concentrados somente após 2025 (100%) e inquilinos com boa qualidade de crédito (Lojas BIG, Pernambucanas, YDUQS). O patrimônio líquido do fundo está alocado majoritariamente em imóveis físicos (citados acima), mas também cotas do fundo SPVJ11, FIIs e CRIs (somados representam 24,9% do patrimônio do fundo). No mês de maio, o fundo anunciou uma possível aquisição de 10 ativos imobiliários destinados à atividade de varejo para uma grande varejista de tamanho nacional. No entanto, o Conselho Administrativo de Defesa Econômica (CADE) solicitou esclarecimentos por parte do fundo e do proprietário dos imóveis a fim de aprovar a transação. Caso as condições precedentes sejam resolvidas e o CADE aprove a transação, com a aquisição acreditamos em um impacto positivo na distribuição de dividendos. Continuamos com recomendação de compra e estimamos um dividend yield de aproximadamente 6,4% para 2021, o que vemos como atrativo considerando a relação de risco-retorno do fundo.

CPTS11: O Capitânia Securities é um fundo imobiliário do segmento de recebíveis com o objetivo de proporcionar rentabilidade por meio do investimento em ativos de origem imobiliária como CRIs e cotas de outros fundos imobiliários. Atualmente, o portfólio do fundo conta com 63,1% em CRIs, 36,9% alocado em outras cotas de fundos imobiliários e o restante em ativos de renda fixa com alta liquidez. Sobre seu portfólio de CRIs, ela possui grande diversificação de segmentos e também um mix saudável de ativos com maior risco e retorno (high yield) e de menor risco (high grade). Sobre seu portfólio de FIIs, grande parte está alocado em FIIs do segmento de CRIs e o restante está estrategicamente alocado em outros segmentos como renda urbana, residencial e lajes corporativas. Com os recursos da última oferta a gestão informou que pretende manter o foco em aumentar a exposição aos CRIs que já estavam em carteira ou similares. Continuando, portanto, com um viés de investimento em ativos mais high grade e com boa liquidez.

RBRF11: O fundo RBR Alpha Multiestratégia é um Fundo de Fundos Imobiliários com objetivo de auferir rendimentos e ganho de capital na aquisição Fundos Imobiliários, Certificados de Recebíveis (“CRIs”) e outros ativos líquidos ligados ao mercado imobiliário. O RBRF11 busca a diversificação de seus investimentos em quatro estratégias, sendo essas: Ativos “Alpha”: (44% da carteira): Principal estratégia do fundo. Foco em FII de imóveis prontos com potencial de valorização; CRI: (38% da carteira): Dívidas imobiliárias com garantias e recebíveis no setor; Ativos “Beta” (17% da carteira): Posições táticas. Foco em FIIs mais sensíveis às oscilações de curto prazo; Liquidez (2% da carteira): Recursos aguardando alocação futura. Do ponto de vista de alocação por segmento, o portfolio está atualmente alocado 39% em Recebíveis, 26% no Segmento Corporativo, 12% no Segmento Logístico, 7% no segmento de Shoppings e 16% em outros segmentos.

Para minimizar eventuais distorções/ descasamentos de preços após a publicação da nossa carteira mensal, futuras inclusões serão compostas por papéis com liquidez média diária acima de R$1,5 milhão.

Glossário

| ABL: Área Bruta Locável |

| Cap Rate: Lucro operacional em termos anuais / valor de mercado |

| Cota: Valor da cota negociado em bolsa ajustado por proventos |

| CVM 400: Oferta de valores imobiliários, com prospecto e registro obrigatório na Comissão de Valores Mobiliários (CVM). Não há restrição quanto ao número de clientes que podem subscrever. O investidor não precisa necessariamente ser qualificado para investir no ativo, a não ser que haja uma exigência da emissão. |

| CVM 476: Oferta pública, mas com esforços restritos, destinada a investidores profissionais. Será permitida a procura de, no máximo, 75 investidores profissionais e os valores mobiliários ofertados deverão ser subscritos ou adquiridos por, no máximo, 50 investidores profissionais. |

| Dividend Yield: média dos proventos distribuídos no período multiplicado por 12 períodos e dividido pelo valor de mercado |

| Dividend Yield Projetado: Estimativa realizada com base nas receitas recorrentes e premissas definidas pela XP |

| Follow-On (FON): São as novas ofertas subsequentes ao IPO |

| Lucro Operacional: Receita total obtida com a propriedade menos despesas operacionais |

| Patrimônio Líquido (PL): Ativos Totais menos Passivos Totais |

| Patrimônio Líquido (PL)/Cota: Patrimônio Líquido dividido pelo total de cotas emitidas |

| Performance: Variação da cota acrescida dos proventos obtidos no período dividido pelo valor da cota |

| Peso no IFIX: Participação do fundo no IFIX (índice de fundos imobiliários) |

| Rendimentos: Proventos distribuídos por cota em R$ |

| TIR: Taxa interna de retorno |

| Vacância Anunciada: Taxa de vacância informada pelo administrador (física ou financeira), considerando saídas ou locações anunciadas por fatos relevantes |

| Vacância Financeira: Proporção da receita potencial que a área vaga teria na receita do fundo considerando o último aluguel pago |

| Vacância Física: Proporção que a área vaga representa em relação ao ABL total do empreendimento |

| Valor de Mercado (VM): Número total de cotas x valor da cota negociado em bolsa |

| VM/PL: Valor de mercado/Patrimônio Liquido |

| Volume Diário: Média diária do volume em R$ |

Se você ainda não tem conta na XP Investimentos, abra a sua!