Destaques

- A economia global deve desacelerar em meio a condições financeiras restritivas. Os bancos centrais chegaram ou estão próximos ao fim do ciclo de aperto monetário. As taxas de juros tendem a permanecer elevadas por bastante tempo;

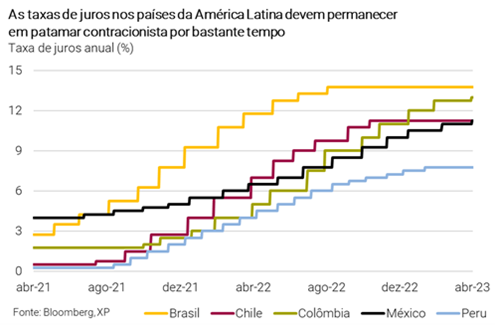

- Na América Latina, os bancos centrais já aumentaram as taxas de juros consideravelmente para combater a inflação, embora o início do ciclo de flexibilização exija sinais mais claros de acomodação de preços. Esperamos que os bancos centrais eventualmente comecem a flexibilizar a política monetária este ano para evitar que as taxas reais se tornem excessivamente restritivas, porém o processo deve ser gradual;

- A atividade econômica na América Latina tem se mostrado surpreendentemente resiliente no início de 2023, tonando o processo de desinflação mais lento. No entanto, continuamos esperando uma desaceleração mais adiante, à medida que os efeitos da política monetária contracionista se tornem mais evidentes.

- Incertezas políticas persistem na região e estão mantendo os preços dos ativos da América Latina descontados.

Pano de fundo global: Desinflação mais lenta em meio a atividade mais resiliente

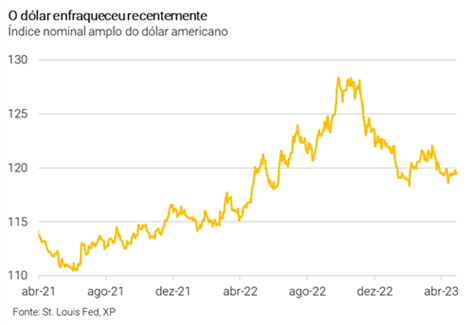

Os “riscos de cauda” permanecem, mas o cenário base é de recessão moderada nos EUA. O risco de “no landing”, em que a economia não desaceleraria e a inflação permaneceria elevada, parece cada vez menos provável. Os indicadores de atividade vêm se deteriorando, apontando para crescimento econômico abaixo do potencial. Por sua vez, turbulências bancárias permanecem, mas não vemos riscos sistêmicos. Nosso cenário considera que a inflação convergirá para a faixa de 2% a 3% em meio a uma contração moderada da atividade. A perspectiva de recessão e interrupção do ciclo de aperto monetário reverteram a apreciação recente do dólar (gráfico).

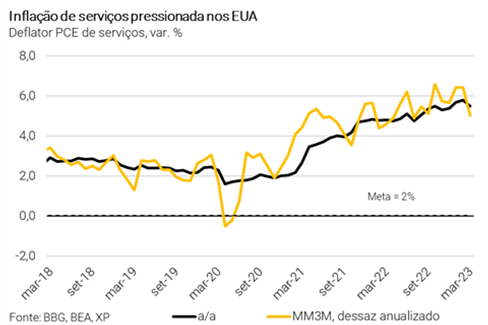

Acreditamos que o Fed chegou ao fim do ciclo de alta de juros. O Fed elevou os juros de referência em 0,25pp no início de maio, para o intervalo entre 5,00% e 5,25%, nível que consideramos suficientemente restritivo para a convergência da inflação à meta. O banco central não se comprometeu com os próximos passos de política monetária. Dito isso, projetamos manutenção da taxa de juros até o final de 2023, devido à persistência das pressões inflacionárias, principalmente no setor de serviços. Projetamos cortes graduais até o patamar de 3,50% ao longo de 2024, porém os juros reais provavelmente retornarão ao seu patamar neutro apenas em 2025 (ao redor de 0,5%).

O BCE apertará a política monetária por mais algum tempo. O BCE (Banco Central Europeu) prosseguiu com o ciclo de alta de juros em maio. Membros do banco central afirmaram que o aperto monetário continuará até que a inflação mostre sinais consistentes de convergência à meta de 2%. Acreditamos que o BCE subirá suas taxas de juros de referência em mais 0,50pp-0,75pp nos próximos meses.

PIB da China cresceu acima do esperado no primeiro trimestre. A economia chinesa avançou 4,5% em comparação ao mesmo trimestre do ano passado, superando as estimativas dos analistas. O forte desempenho foi puxado pelas exportações, investimentos em infraestrutura e mercado imobiliário. Por outro lado, a indústria e o varejo têm mostrado uma recuperação mais lenta do que o esperado. Acreditamos que a atividade local seguirá acelerando, puxada especialmente pelo consumo. A poupança das famílias está em níveis historicamente elevados, e a confiança do consumidor deve continuar em trajetória de recuperação. Projetamos expansão de 5,6% para o PIB da China em 2023.

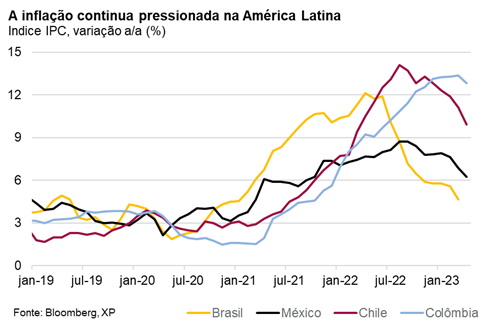

Na América Latina, os bancos centrais já aumentaram as taxas de juros consideravelmente para combater a inflação, embora o início do ciclo de flexibilização exija sinais mais claros de acomodação de preços. A inflação já atingiu seu pico na maioria dos países, porém o processo de desinflação tem se mostrado mais lento do que o esperado, principalmente nas medidas nos núcleos (aquelas que excluem itens mais voláteis como os de energia e alimentos). Conforme a inflação comece a ceder ao longo do ano, esperamos que os bancos centrais iniciem o processo de flexibilização da política monetária para evitar que as taxas reais se tornem excessivamente restritivas, porém o processo deve ser gradual.

Acreditamos que os próximos países a iniciar seus ciclos de flexibilização serão o Chile (julho) e o Brasil (agosto), enquanto os cortes de juros podem demorar mais na Colômbia (outubro ou dezembro) e no México (novembro). De todo modo, a política monetária deve permanecer restritiva por mais tempo em meio às pressões persistentes sobre preços. Portanto, o caminho para taxa de juros neutra exigirá evidências mais claras de que que a inflação está convergindo para a meta.

A atividade econômica na América Latina tem se mostrado surpreendentemente resiliente no início de 2023, apesar da política monetária restritiva. Embora o setor de bens esteja desacelerando, o setor de serviços continua crescendo na maioria dos países. O desempenho mais fraco do setor de bens vem como consequência de uma maior sensibilidade à política monetária restritiva e às recentes disrupções nas cadeias globais de produção.

No Brasil, revisamos recentemente nossa projeção de crescimento de 2023 de 1,0% para 1,4% devido às surpresas positivas na atividade de serviços e na produção agrícola. No México, os dados recentes são consistentes com um crescimento sólido este ano, com menor divergência entre os setores. No Chile, a média móvel de três meses dessazonalizada do indicador de atividade econômica IMACEC voltou ao território positivo em fevereiro e março, sustentada por uma resiliência no setor de serviços e maiores gastos fiscais. Finalmente, na Colômbia, a atividade continua forte devido ao persistente hiato positivo do produto, porém projetamos uma acomodação adiante.

Ao todo, os sinais de enfraquecimento econômico têm sido limitados até agora, tonando o processo de desinflação mais lento. No entanto, continuamos esperando uma desaceleração mais acentuada adiante, à medida que os efeitos da política monetária restritiva se tornem mais evidentes.

Incertezas políticas estão mantendo os prêmios de risco dos ativos da América Latina elevados. No México, o foco está nas eleições locais de junho, que provavelmente servirão de pano de fundo para as eleições presidenciais de 2024. No Brasil, o novo governo está implementando uma política fiscal mais expansionista, tornando desafiadora a meta de resultado primário em 2024, e o debate sobre a alteração da meta de inflação também preocupa. No Chile, a rejeição de uma nova constituição em setembro, combinada com a recente vitória da direita com representação majoritária no Conselho Constitucional, reduziu consideravelmente o risco político, embora as incertezas permaneçam mais elevadas do que eram antes dos protestos sociais de 2019. Na Colômbia, as perspectivas sobre a política fiscal e estabilização da dívida do pública continuam sendo um desafio para o atual governo expansionista. A Argentina é um caso extremo na região, com desequilíbrios monetários e fiscais acentuados, pressões sobre reservas escassas e preocupações crescentes de que a inflação aumentará (ainda) mais. Além disso, o processo eleitoral começará no segundo semestre. Nenhum país da região está isento de incertezas políticas, o que mantém os preços dos preços dos ativos em níveis descontados.

México – A pausa do ciclo de aperto monetário está próxima e decisões futuras dependerão de fatores domésticos

Primeiros sinais de alívio do lado da inflação. O índice de preços ao consumidor ficou estável em abril (variação de 0,0% em relação ao mês anterior), e a inflação acumulada em doze meses caiu de 6,8% para 6,3%, seu nível mais baixo desde outubro de 2021. O índice dos núcleos subiu 0,4% no mês e a inflação anual caiu de 8,1% para 7,7%, mostrando o recuo mais expressivo desde o início do atual processo de desinflação. A média móvel de três meses dessazonalizada e anualizada do núcleo da inflação – uma medida que mede a tendência da inflação na ponta – caiu para 5,9%, seu nível mais baixo desde setembro de 2021. Este movimento foi amplo, com bens e serviços mostrando um uma dinâmica um pouco mais benigna, embora o índice de serviços continue persistentemente elevado. Portanto, devido à melhora na margem, revisamos nossa projeção de inflação para o final de 2023 de 5,9% para 5,4%. Destacamos que é cedo para ficar muito otimista com a inflação devido ao nível ainda muito acima da meta de 3%, e o processo de desinflação deve ser lento.

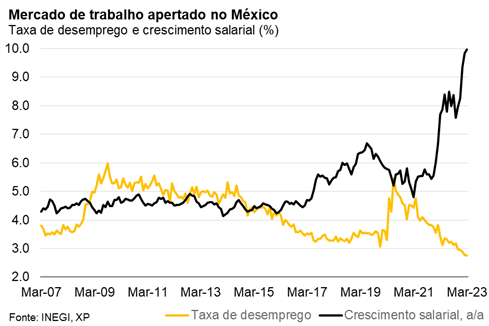

O maior risco para a nossa projeção de inflação é a resiliência da atividade econômica e o mercado de trabalho apertado. A economia mexicana ainda está sólida e deve desacelerar apenas durante o segundo semestre de 2023. O nosso tracker do PIB indica crescimento próximo de 2,7% no primeiro trimestre de 2023 em relação ao mesmo período do ano passado. O México está se beneficiando da resiliência da economia dos EUA, da melhora das cadeias de produção na China e da recuperação contínua do setor de serviços após a pandemia. É provável uma desaceleração no segundo semestre do ano, principalmente se os EUA também desacelerarem. Além disso, o aumento dos investimentos devido à expansão manufatureira provavelmente continuará durante os próximos anos. Por fim, os salários continuam sob pressão devido ao mercado de trabalho apertado. A variação anual dos crescimentos salariais permanece em 9,4% e a taxa de desemprego se encontra em 2,76% (dados de março), a mínima histórica em termos dessazonalizados.

A esse respeito, destacamos que o nearshoring está ocorrendo de maneira gradual, e apenas evidências anedóticas são disponíveis. Nearshoring é um conceito muito amplo, em que duas tendências são identificadas no México: (1) As empresas manufatureiras existentes no México estão expandindo suas operações para aumentar a capacidade na região, ao invés de aumentar a capacidade na Ásia e (2) empresas asiáticas (principalmente da China) consultam o México para potenciais investimentos por meio do canal bancário. Evidências anedóticas sugerem que mais de 200 empresas estão procurando estabelecer operações no país, porém o impacto no curto prazo deve ser limitado.

O Banxico interrompeu o seu o ciclo de aperto monetário na reunião de maio. O banco central do México decidiu manter a taxa de referência em 11,25%, como era esperado. A decisão foi unânime, e o comunicado afirmou claramente que o comitê pretende manter os juros nos patamares atuais “por um período prolongado”. Além disso, afirma que “o cenário inflacionário será complicado e incerto ao longo de todo o horizonte de projeção, com riscos altistas”. No curto prazo, esperamos um descolamento temporário com o Fed, tornando os fatores domésticos mais relevantes nos próximos meses.

A nossa visão é que o Banxico encontrará espaço para o início do processo de flexibilização de juros em novembro. Se o Fed alterar a taxa de juros marginalmente para qualquer direção, o Banxico deve ficar parado, principalmente se os dados de inflação não forem favoráveis. Se a inflação, e principalmente o núcleo, cair de acordo com nossa projeção, a expectativa de inflação nos próximos 12 meses deve cair para menos de 4,0% em novembro. Isso empurraria a taxa real ex-ante para mais perto de 7,0%. Se esse for o caso, o Banxico deve fazer um primeiro corte de 0,25pp em novembro, porém provavelmente manterá uma postura de prudência e seguirá cortando gradualmente, tornando-se mais agressivo apenas no segundo trimestre de 2024. Projetamos que os juros de referência encerrem 2023 em 10,75%, 2024 em torno de 7,0-7,5%, e se estabilizem em torno de 5,0-5,5% na primeira metade de 2025.

Colômbia – O ciclo de aperto monetário pode ter se encerrado

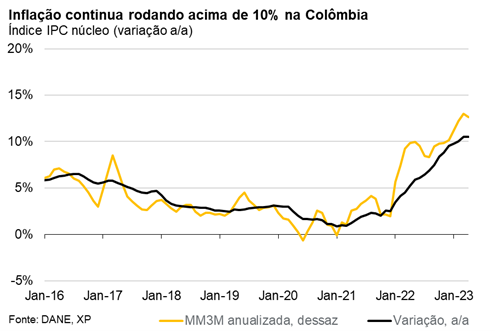

Inflação na Colômbia mostra alívio na margem, porém continua entre as mais altas da região. O índice de preços ao consumir (IPC) avançou em 0,78% em abril, ficando abaixo das nossas expectativas de 0,93%. Com isso, a inflação acumulada em doze meses caiu de 13,3% para 12,8%, marcando a primeira queda desde março de 2021. A queda foi impulsionada principalmente pelo recuo na inflação de alimentos de 21,8% para 18,5%, contribuindo -0,6% para a inflação cheia. O índice de bens também mostrou sinais de moderação, com a inflação anual caindo de 15,1% para 14,3%. Por outro lado, a inflação de serviços segue em tendência de alta e atingiu 9,0% em abril. Assim, embora os dados recentes sugiram que a inflação chegou ao seu pico, os nossos indicadores de análise apontam para pressões persistentes e um processo de desinflação lento. Por exemplo, 63,8% dos itens na cesta do IPC registraram inflação anual acima de 10%, sugerindo pressões sobre preços dissipadas na economia. Ademais, a média móvel de três meses dessazonalizada e anualizada, uma medida da tendência da inflação na ponta, continua rodando acima de 10% (gráfico). Portanto, acreditamos que o processo de desinflação na Colômbia será o mais lento entre as economias analisadas nesse relatório, encerrando o ano em 9,3%.

O BanRep manteve um posicionamento duro, porém acreditamos que a taxa terminal foi atingida. Em sua decisão de maio, o banco central da Colômbia optou por elevar os juros de referência em 0,25pp para 13,25%. A decisão não foi unanime, e dois membros votantes apoiaram a manutenção dos juros em 13,0%, enquanto um membro votou para um alta mais agressiva de 0,5pp. A comunicação pós reunião não trouxe muitas informações novas, e não mostra uma intenção clara de encerrar o ciclo de aperto monetário, deixando as portas abertas para as próximas reuniões. Ademais, a combinação da inflação persistentemente alta com surpresas positivas no lado da atividade deve manter o tom do banco central duro nos próximos meses. No entanto, a próxima reunião está marcada apenas para o final de julho, e até lá, acreditamos que os dados de inflação já mostrarão sinais mais claros de que o processo de desinflação está ganhando tração, permitindo a manutenção dos juros nos patamares atuais. Projetamos o início do ciclo de flexibilização na reunião de outubro ou dezembro, mas, como é o caso em outros países da região, esse processo deve ser gradual. O nosso cenário base indica a taxa de juros de referência em 12,0% no final de 2023.

Na frente política, as incertezas continuam sobre o governo do Gustavo Petro. Em particular, a saída do ministro das Finanças Ocampo foi uma surpresa negativa e derrubou os preços dos ativos locais. Ocampo era visto como um mediador dentro do governo Petro, e a expectativa de que sua influência garantiria maior estabilidade macroeconômica havia tranquilizado os mercados. Ele foi substituído por Ricardo Bonilla, um tecnocrata moderado que foi assessor econômico da campanha de Petro e foi secretário de finanças durante seu mandato como prefeito de Bogotá. Bonilla está mais alinhado com as visões econômicas de Petro e é menos provável que ele sirva de freio às iniciativas mais radicais do presidente. A nova postura do Petro significa uma virada à esquerda e um governo mais radical, que se tornará mais ideológico e ativista em relação às decisões políticas, a nosso ver. Assim, acreditamos que as incertezas continuarão elevadas e não esperamos que o alto prêmio de risco político, que tem mantido os ativos colombianos e a moeda subvalorizada, diminua tão cedo.

Chile – Banco central cauteloso apesar da inflação mais moderada

Os sinais de alívio à inflação devem ser encarados com cautela. O índice de preços ao consumidor avançou 0,3% em abril, consideravelmente abaixo da variação de 1,4% observada no mesmo mês do ano passado. Com isso, a inflação acumulada em doze meses recuou de 11,1% para 9,9%, registrando o primeiro número abaixo dos dois dígitos em mais de um ano. Este movimento foi impulsionado tanto por bens quanto por serviços, mas principalmente pelos itens mais voláteis da cesta, como por exemplo pacotes turísticos e gasolina. O índice que exclui estes itens mais voláteis, a medida mais acompanhada pelo banco central do Chile, registrou um recuo mais moderado de 10,8% para 10,3%. Portanto, embora o processo de desinflação já tenha ganhado alguma tração, ainda há pressões persistentes, uma vez que os itens mais correlacionados com ciclos econômicos e que são mais afetados pela política monetária continuam elevados. Desta forma, a inflação no Chile deve encerrar o ano acima da meta, em 5,5%, segundo nossas projeções.

O BCCh não deve mudar o seu posicionamento cauteloso apesar da inflação mais benigna. O BCCh manteve sua taxa de juros inalterada em 11,25% na reunião deste mês, em decisão unânime. A comunicação transmitiu uma mensagem neutra, reiterando que os juros devem permanecer nos níveis atuais até que o estado da economia indique que a convergência da inflação para a meta está consolidada. No curto prazo, acreditamos os desenvolvimentos políticos recentes reduzem as incertezas econômicas, dando suporte adicional ao câmbio, o que, por sua vez, pode ajudar a acelerar o processo de desinflação. Além disso, o Ministério da Fazenda recentemente revisou sua estimativa de déficit fiscal para 2023 de 2,4% do PIB para 1,6% do PIB, o que também deve favorecer a conduta da política monetária. Estes fatores devem permitir com que o BCCh comece um processo de flexibilização monetária a partir de junho. Acreditamos que os cortes de juros serão graduais em meio a uma inflação ainda muito elevada, e projetamos os juros de referência em 9,0% no final deste ano.

Ainda é cedo para ficar otimista com o cenário político. Apesar da perspectiva mais construtiva sobre o risco político poder provocar um impacto positivo nos ativos chilenos no curto prazo, vemos espaço limitado para grandes melhoras contínuas nos próximos meses. Com a recente vitória da direita com representação majoritária no Conselho Constitucional, avaliamos que o espaço para a agenda de reformas do governo atual que visam aumentar gastos públicos se tornou mais limitado, o que deve reduzir incertezas recentes. No entanto, O processo constitucional está longe de terminar. Ademais, a grande oscilação do cenário político nos últimos anos deixou os poderes divididos no país: um governo de esquerda, um Congresso de centro-direita e um Conselho Constitucional dominado pela direita. Desta forma, a avaliação do apelo popular tornou-se mais desafiadora, principalmente dentro de um contexto em que a população expressa repetidamente seu descontentamento com o sistema político desde os protestos de 2019. Portanto, os riscos políticos devem permanecer nos próximos meses.

Brasil – Em busca de arrecadação

Para acessar as informações completas sobre os desdobramentos da economia brasileira e as nossas análises, acesse o relatório Brasil Macro Mensal de maio.

Apesar das incertezas, especialmente no sistema bancário dos EUA, vemos a economia global como relativamente benigna para o Brasil. Os EUA e a Europa provavelmente não aumentarão muito mais suas taxas de juros. A recessão em tais regiões, salvo em cenários de queda abrupta, tende a contribuir para a desinflação (vale lembrar que o Brasil tem fluxos comerciais limitados com as economias desenvolvidas). China e Índia, por sua vez, estão em recuperação, o que deve dar sustentação aos preços de commodities agrícolas e energéticas.

Por aqui, os desafios continuam. O governo enviou o novo arcabouço fiscal ao Congresso, mas o projeto de lei carece do comprometimento necessário para equilibrar as contas públicas. O ministro Haddad enfatizou que o governo aumentará a arrecadação por meio da redução de benefícios fiscais. Não está claro, contudo, se ele terá sucesso. Acreditamos, tudo o mais constante, que as receitas tributárias subirão um pouco, porém não o suficiente para estabilizar a dívida pública.

Mas não estamos em um mundo “tudo o mais constante”. A atividade econômica está perdendo força – ainda que mais lentamente do que o esperado –, o que já afetou as receitas do governo. Os resultados fiscais recentes ficaram abaixo das expectativas. Se o novo arcabouço fiscal for aprovado no Congresso sem alterações, a política fiscal tende a pressionar a inflação nos próximos anos.

Assim, vemos espaço apenas limitado para o banco central flexibilizar a política monetária nos próximos trimestres. Como a inflação global está em queda e a atividade doméstica em desaceleração, não há necessidade de a política monetária permanecer no mesmo patamar apertado visto no início do ano (juros reais em torno de 8,0%). Projetamos um ciclo de flexibilização gradual a partir de agosto, mas com a taxa Selic terminal ainda em dois dígitos – 11,00% no primeiro semestre de 2024.

Nesse cenário, prevemos que as tensões entre as políticas monetária e fiscal persistirão. O quanto isso se refletirá nos prêmios de risco dos ativos financeiros dependerá da continuidade (ou não) do ambiente global por ora favorável ao Brasil.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)