Destaques

- As taxas de juros devem permanecer mais altas por mais tempo nas economias desenvolvidas. Nos Estados Unidos, projetamos os juros de referência em 4,75% até ao final de 2024. Vemos agora um nível neutro mais elevado, de 3,5%, que deverá ser alcançado em 2025;

- Esperamos que a atividade econômica mundial enfraqueça em meio a condições financeiras restritivas, enquanto taxas mais elevadas nos EUA tendem a exercer pressão sobre os preços dos ativos dos mercados emergentes;

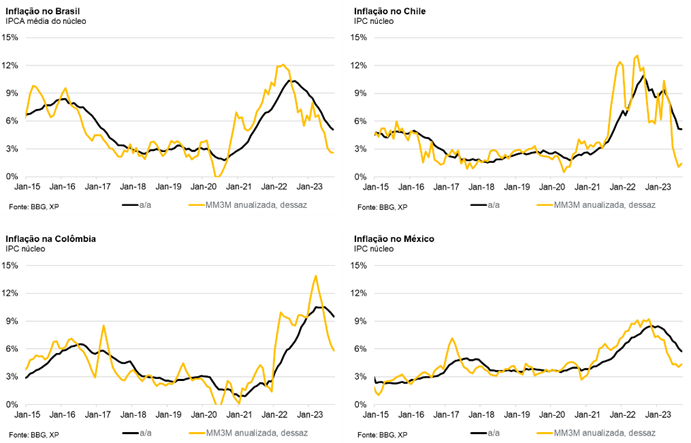

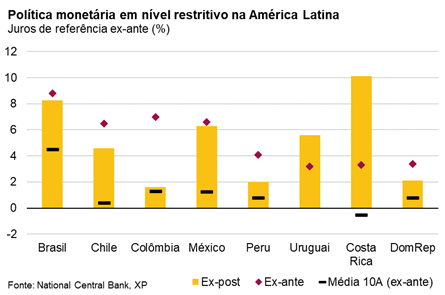

- Na América Latina, o processo de desinflação continuou, embora em níveis diferentes entre países. Apesar da melhora considerável ao longo dos últimos meses, a inflação continua muito acima da meta, o que requer que a política monetária permaneça em território contracionista por mais tempo;

- A alta mais recente dos juros longos dos EUA representa um risco para a inflação e adiciona pressão sobre a política monetária, podendo afetar o ciclo de flexibilização dos juros na América Latina;

- O espaço para cortes nas taxas dependerá de onde os juros reais se encontram em relação aos Estados Unidos e da quantidade de prêmio de risco associada a cada país. Os ciclos de flexibilização em andamento devem continuar, embora com cautela, enquanto os países da região que ainda não começaram a cortar as taxas podem demorar mais para iniciar.

Ainda é incerto se o Fed encerrou o ciclo de aperto monetário. Em sua última reunião, o banco central dos EUA deixou as portas abertas para a possibilidade de mais um aumento de 0,25 p.p. nos juros de referência. Do lado hawkish, o balanço de riscos entre inflação elevada e desaceleração econômica, que estava se tornando mais equilibrado, voltou a se inclinar para o lado dos preços devido ao recente aumento no custo global de combustíveis e à atividade econômica resiliente. Com isso, as Projeções Econômicas do Fed (SEP, sigla em inglês) mostraram que, no momento da última reunião, 12 dos 19 membros do comitê de política monetária anteviam mais um aumento da taxa de juros neste ano.

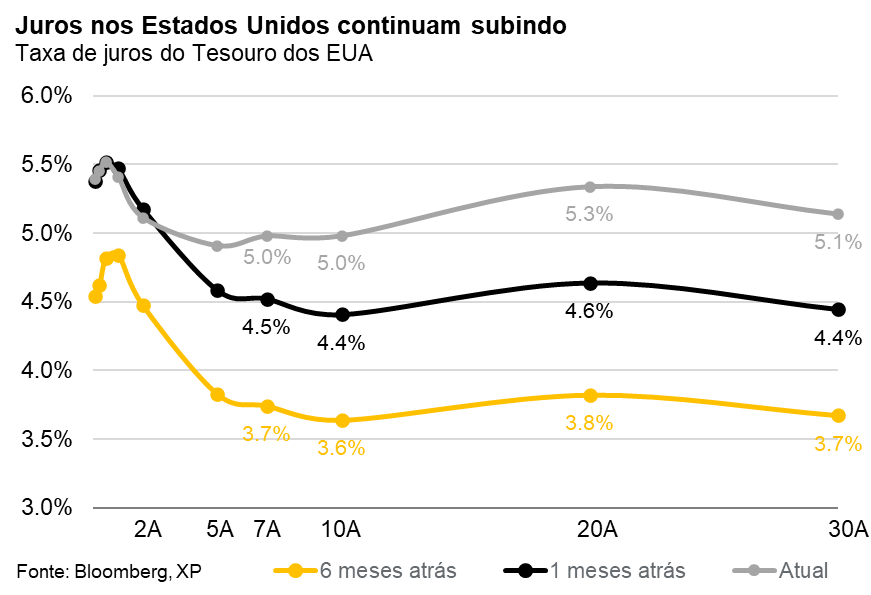

Entretanto, um desenvolvimento importante desde então é que os juros dos títulos do tesouro de longo prazo aumentaram significativamente em cerca de 50 pontos-base (gráfico). Isso significa que os mercados continuaram a aumentar suas apostas em taxas mais altas por mais tempo, e, consequentemente, as condições financeiras se tornaram ainda mais restritiva mesmo sem que o Fed precisasse aumentar as taxas de referência. Portanto, as pressões por ações adicionais do banco central diminuíram na margem. O Fed continuará “dependente de dados”, isto é, decidirá se fará mais uma alta nas taxas ao depender de como a curva de juros responder aos indicadores econômicos a serem divulgados.

Menor espaço para cortes em 2024. Projetamos que o Fed corte a taxa de juros em 1,0 p.p. em 2024 a partir do 3º trimestre. Isto implica que o limite superior da taxa de juros de referência dos EUA encerrará o ano que vem em 4,75%. Esta projeção reflete cenário no qual o estágio final da desinflação será lento. Acreditamos que, à medida que a inflação continuar a diminuir, o FOMC terá que cortar as taxas em pelo menos 1,0 p.p. para manter as taxas reais no mesmo nível de aperto.

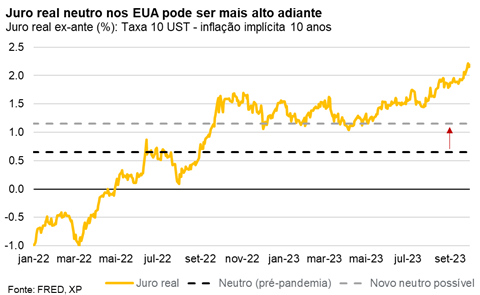

Prevemos que a política monetária alcançará o patamar neutro em 2025, embora a uma taxa mais elevada. Há grandes incertezas em relação à condução da política monetária no longo prazo. Acreditamos que os juros não retornarão ao nível neutro nominal de 2,5%. Em primeiro lugar, a inflação deve estabilizar-se acima da sua meta de 2%. Em segundo, é provável que a taxa de juros real neutra (r*), estimada em 0,5% antes da pandemia, seja mais elevada daqui para frente, em linha com desequilíbrios fiscais e tendências de “desglobalização” num contexto de tensões geopolíticas. Projetamos que a taxa básica de juros nos EUA recuará para 3,5% até o final de 2025, o que consideramos como novo nível neutro.

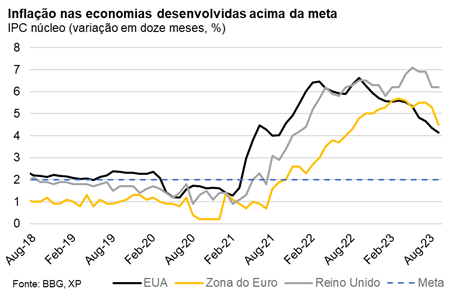

Na zona do euro, dados recentes reforçam que o ciclo de aperto terminou. O BCE aumentou a taxa de juros em 0,25 p.p. em setembro e a comunicação sugeriu que o ciclo de aperto terminou, em linha com a nossa projeção desde fevereiro. Os dados de inflação de setembro surpreenderam para baixo e os de atividade econômica permaneceram fracos. Isto implica uma mudança no balanço de riscos (de inflação alta para enfraquecimento da atividade), e é consistente com uma pausa no ciclo de alta. A política monetária já se encontra em níveis significativamente restritivos, de modo que manter as taxas altas por mais tempo será mais importante do que apertos adicionais. Esperamos que as taxas permaneçam inalteradas até a quarta ou quinta reunião de 2024, quando o BCE deverá iniciar um ciclo gradual de relaxamento.

O Reino Unido encerrou seu ciclo de aperto mais cedo do que o esperado. Em uma decisão muito apertada, o BoE (Banco Central da Inglaterra) surpreendeu o mercado ao pausar o ciclo de aperto, mantendo os juros de referência em 5,25%. O BoE não descartou aumentos adicionais, embora os dados atuais, especialmente os de inflação, tenham elevado a barra para um aperto adicional. Ademais, com a inflação de agosto muito abaixo do esperado, a tolerância para surpresas altistas aumentou. Dito isso, o comitê de política monetária provavelmente precisará ver mais sinais de arrefecimento nas pressões sobre preços antes de começar a discutir cortes, dado que a inflação continua substancialmente acima da meta.

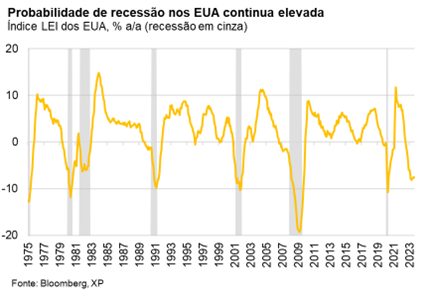

É cedo para descartar a possibilidade de um enfraquecimento das economias desenvolvidos. Nos EUA, apesar da atividade econômica resiliente e do mercado de trabalho apertado, acreditamos que uma desaceleração está a caminho, especialmente considerando que as empresas deverão começar a sentir o peso das altas mais recentes nas taxas de juros. Destacamos que muitos indicadores antecedentes nunca estiveram tão negativos quanto estão hoje sem que os EUA entrassem em recessão (gráfico). Na Europa e no Reino Unido, os dados oficiais já mostram sinais claros de enfraquecimento, e essa tendência deve continuar, dada as condições financeiras em patamar restritivo.

Permanecem as perspectivas de crescimento mais lento na China. Os dados agregados continuam a sugerir que a atividade econômica não recuperou conforme o esperado na reabertura pós-covid, mesmo com os esforços contínuos do governo para impulsionar o crescimento. O PIB ainda pode crescer em torno da meta de 5% em 2024 devido ao carrego estatístico favorável e o desempenho um pouco melhor do que o esperado no terceiro trimestre, embora as tendências recentes indiquem uma economia mais fraca. Reiteramos a nossa visão de que, nos próximos anos, os motores de crescimento provavelmente mudarão: dos setores imobiliário e externo para o consumo doméstico. Assim, o PIB deve crescer (significativamente) abaixo de 5% ao ano.

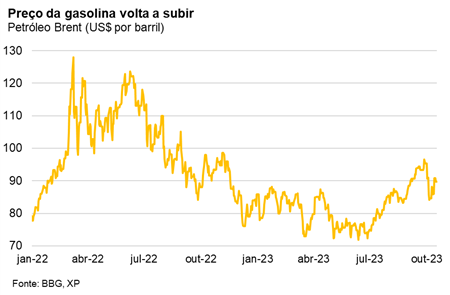

Preços mais altos de commodities devem ser monitorados. As commodities continuam a ser negociadas consideravelmente abaixo dos níveis alcançados em meados de 2022, embora em patamares historicamente altos. O preço do petróleo do tipo Brent se aproximou de US$ 100/barril em setembro, refletindo cortes na oferta da OPEP+. Embora os preços tenham recuado parcialmente, eles ainda estão em níveis mais altos em relação a meados de 2023, e novas tensões geopolíticas podem adicionar pressão adiante. Também, o crescente risco de que o efeito El Niño seja mais forte e/ou dure mais do que o inicialmente esperado representa um risco altista para preços agrícolas. Destacamos os movimentos recentes como um risco potencial à desinflação global, embora beneficie regiões exportadoras, como a América Latina.

Na América Latina, o processo de desinflação continuou, embora em níveis diferentes. Os dados de inflação ao consumidor de setembro mostraram que a tendência de queda continua. A média móvel de três meses dessazonalizada e anualizada – uma medida da tendencia mais recente da inflação – continuou a cair e permanece abaixo da atual variação acumulada em doze meses, sugerindo que a inflação deve continuar caindo. Apesar da melhora considerável ao longo dos últimos meses, a inflação continua consideravelmente acima da meta, o que requer que a política monetária permaneça em território contracionista por mais tempo. Ademais, destacamos novos riscos para o processo de desinflação, incluindo o aumento dos preços dos combustíveis, o impacto do El Niño sobre os preços agrícolas e a desvalorização do câmbio da região.

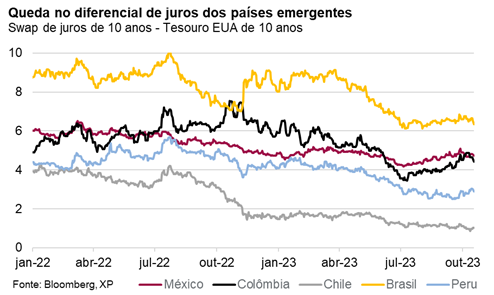

A alta de juros nos EUA adiciona pressão sobre as moedas da América Latina. A continuidade do ciclo de aperto monetário nas economias avançadas em 2023 teve efeito limitado sobre os ativos da América Latina na primeira metade do ano. Essa resiliência pode ser atribuída à resposta rápida dos bancos centrais à alta da inflação desde 2021. Apesar do ciclo de aperto terminar mais cedo na região, a maioria dos países conseguiram formar uma barreira de taxas de juros reais elevados, evitando que a moeda se desvalorizasse frente ao dólar. Dito isso, a alta mais recente nas taxas de longo prazo dos títulos do tesouro dos EUA forçou uma queda nos diferenciais de juros e tornou as moedas latino-americanas mais vulneráveis. Isso representa um risco para a inflação e adiciona pressão sobre a política monetária. A desvalorização recente reflete fatores globais e o fortalecimento do dólar e não pode ser atribuída a incertezas domésticas.

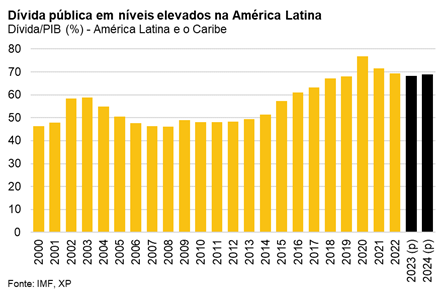

Mudança no balanço de riscos na América Latina. Há alguns meses, a perspectiva da inflação e atividade econômica mais branda na região aumentou a probabilidade de que os bancos centrais pudessem começar a cortar as taxas e serem mais agressivos em seu ciclo de afrouxamento. No entanto, essa perspectiva mudou significativamente devido ao aumento dos juros longos dos EUA, preços mais altos do petróleo e moedas mais fracas, o que certamente limita o espaço para cortes das taxas de juros de referência na região. Moedas desvalorizadas e preços mais altos de combustíveis, se persistirem, podem afetar a inflação de energia, com potenciais efeitos de segunda ordem no índice dos núcleos e nas expectativas de inflação, especialmente em países onde as condições do mercado de trabalho estão apertadas e/ou a política fiscal se tornou mais expansionistas. Portanto, o balanço de riscos mudou e sugere a necessidade de mais cautela por enquanto.

Juros mais altos nos países desenvolvidos têm impacto variado no ciclo de flexibilização da América Latina. O tamanho do impacto em cada país pode depender das vulnerabilidades externas, como o nível de integração com a economia dos Estados Unidos, e das vulnerabilidades internas, como a orientação da política monetária e as incertezas fiscais. Em outras palavras, o espaço para cortes nas taxas dependerá de onde os juros reais se encontram em relação aos Estados Unidos e da quantidade de prêmio de risco associada a cada país. O México se destaca devido à sua forte integração com os Estados Unidos, economia superaquecida e crescente déficit fiscal, o que tornou os cortes de taxa improváveis neste ano (projetamos o primeiro corte em julho de 2024). Na Colômbia, a vulnerabilidade fiscal também persiste e a inflação tem se mostrado mais resistente, exigindo cautela da política monetária. Ainda assim, a taxa de juros real ex-ante está em nível consideravelmente alto na Colômbia, o que pode dar espaço para cortes pelo BanRep. Projetamos um primeiro corte de 0,50pp em dezembro, porém existe a possibilidade de um primeiro corte de 0,25pp já em outubro para aliviar pressões políticas. De todo modo, os países da região que ainda não começaram a cortar as taxas serão mais cautelosos sobre quando iniciar, especialmente se o ambiente global persistir.

Os ciclos de flexibilização em andamento devem continuar, embora com cautela. Brasil, Chile, Uruguai e Peru já iniciaram seus ciclos de flexibilização e é improvável que sejam interrompidos. Ainda assim, a magnitude e a velocidade dos cortes podem ter se tornado mais limitadas, especialmente se a recente desvalorização das moedas forçar outra alta nas expectativas de inflação. Por enquanto, o Chile e o Brasil têm espaço suficiente para continuar seus ciclos de flexibilização com confiança, e no caso do Chile, o espaço é ainda maior, uma vez que a taxa de juros real neutra é estimada em níveis muito mais baixos. No Peru, são esperados cortes adicionais, embora o ritmo deva ser moderado, uma vez que as reuniões do BCRP são realizadas mensalmente. Por fim, o Uruguai parece ter pouco espaço sobrando em seu ciclo de flexibilização, mas deve cortar as taxas em sua próxima reunião.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)