A Vamos concluiu com sucesso seu follow-on de R$1,1 bilhão e reportou bons resultados no 3T21. Neste relatório, nós: (i) aumentamos nossas estimativas mais uma vez após incluir um balanço patrimonial mais robusto e resultados fortes do 3T21 (EBITDA +10% para ’22-23e, versus estimativas anteriores); e (ii) incorporar um cenário macro mais desafiador (revisando Preço-Alvo para R$19,00/ação, versus R$21,75/ação anteriormente). Reiteramos nossa visão positiva sobre a Vamos (nossa top-pick no setor de Transportes), com base em: (i) mercado de aluguel de caminhões no Brasil ainda inexplorado; (ii) posição de liderança permitindo vantagens competitivas; e (iii) modelo de negócios resiliente devido ao perfil de contratos de longo prazo.

Balanço patrimonial abastecido para apoiar o crescimento. Em 23 de setembro, a Vamos concluiu com sucesso sua operação de follow-on, levantando um total de R$1,1 bilhão em ações (65,6 milhões de novas ações a R$16,75/ação). O uso dos recursos está relacionado principalmente a suportar o forte crescimento que a Vamos vem tendo em sua frota de caminhões e máquinas. Agora prevemos uma posição de balanço mais forte para a Vamos no YE’21 (1,6x dívida líquida/EBITDA, contra 2,6x anteriormente).

Estimativas mais altas apesar do cenário macro mais fraco. Depois de incluir resultados continuamente fortes do 3T21 em nosso modelo, estamos mais uma vez aumentando as estimativas para o médio e longo prazo (corroborando o racional da empresa de ter levantado recursos adicionais recentemente). Estimamos uma frota final de período de 23-32k ativos (caminhões e máquinas) em 2021-22e (+8% em relação à nossa previsão anterior) e EBITDA +9-11% de 2022-23e. Acreditamos que esse forte impulso de ganhos indica a resiliência da Vamos ao atual cenário macro desafiador.

O potencial de crescimento está se materializando. Um dos principais pilares de nossa tese de investimento para a Vamos (explorada em detalhes em nosso relatório de início de cobertura) é seu forte potencial de crescimento decorrente de um mercado de aluguel de caminhões ainda inexplorado no Brasil (apenas cerca de 1% de penetração de mercado). Observamos que a Vamos não só foi pioneira com sucesso neste mercado (frota de caminhões +53% em 2021e), mas também adicionou crescimento inorgânico estratégico ao mix (ex: [a] Monarca e Fendt, adicionando recentemente à rede de concessionárias de máquinas da Vamos; [b] BMB, verticalizando no mercado de customização do caminhões – ver relatório completo para detalhes).

O valuation continua atraente. Vemos o desempenho inferior recente de VAMO3 (últimos 30 dias -25%, contra -6% do IBOV) como não justificado e enxergamos o atual patamar como uma oportunidade de valuation. Nosso preço-alvo baseado em fluxo de caixa descontado implica em 69% de valorização e um múltiplo P/L de ~25x.

Micro Forte não Correlacionado com Cenário Macro Desafiador

Fatores de Resiliência da Vamos em Relação ao Aumento de Juros

A Vamos tem um perfil de duration longo de fluxo de caixa (91% do EV na perpetuidade) devido à sua combinação de forte crescimento em um mercado de capital intensivo, o que a torna conceitualmente um ativo sensível à flutuação dos juros. No entanto, listamos quatro fatores fundamentais que devem conferir resiliência à Vamos em relação ao atual cenário de estresse nas taxas de juros de longo prazo:

- Baixa elasticidade de preço à demanda: Acreditamos que a Vamos tem uma forte capacidade de repassar custos mais altos para suas tarifas de contrato por dois motivos: (a) a Vamos desfruta de vantagens competitivas (liderança, escala e poder de preços) em um mercado ainda não penetrado, e (b) juros mais altos também aumentam o custo da principal alternativa dos clientes da Vamos (o financiamento de ativos “zero km”) ao avaliarem a locação de caminhões/máquinas, o que os torna menos sensíveis a aumentos de preço.

- Hedge (proteção) contra aumento de juros: a Vamos possui contratos de longo prazo com seus clientes (~5 anos) e, ao firmar novos contratos, utiliza instrumentos derivativos para proteger seu custo de financiamento do novo ativo a ser comprado e posteriormente alugado. Isso torna o fluxo de caixa esperado dos contratos atuais da Vamos protegido das taxas de juros mais altas.

- Contratos vinculados à inflação: Uma parte importante da deterioração do cenário macroeconômico observada recentemente no Brasil ocorreu por meio de expectativas de inflação mais altas (juros nominais aumentando significativamente mais do que os juros reais). Os contratos da Vamos têm seus preços atrelados à inflação via IGPM, protegendo-o de potenciais aumentos de custos ao longo do prazo dos contratos.

- Valorização do valor contábil dos ativos: Dado o cenário atual de preços mais elevados de veículos/equipamentos novos, de forma semelhante à dinâmica que está ocorrendo com o setor de aluguel de carros, a Vamos está se beneficiando do aumento do preço dos veículos usados atualmente em seu balanço. Isso também deve servir como um “colchão” para o desafio da Vamos de aumentar suas tarifas de locação de acordo com os preços mais altos dos veículos novos e os custos de juros mais elevados.

Fortalecendo o Balanço Patrimonial

O Racional por Trás do Follow-On de Sucesso da Vamos

Destinação dos recursos: a Vamos pretende destinar o valor de R$1,1 bilhão captado em seu follow-on exclusivamente para o crescimento orgânico. Embora a Vamos tenha executado algumas transações estratégicas de M&A (BMB, empresa de customização de caminhões, por exemplo), a diretoria está focada em continuar a penetrar no mercado de locação de caminhões, ainda inexplorado no Brasil. Por exemplo, a atividade comercial está aumentando significativamente na empresa (a Vamos espera fechar o ano de 2021 com 65 gerentes de vendas regionais, contra um quadro de ~35 gerentes até o mês de Setembro e apenas ~10 gerentes até o ano de 2019).

Suporte ao crescimento proveniente do balanço patrimonial e da estrutura de controle acionário: O recurso de R$1,1 bilhão levantado em ações reduziu a alavancagem da Vamos em ~1x dívida líquida/EBITDA (passando de 3,2x no 2T21 [último trimestre reportado antes da transação] para 1,8x). Embora a transação forneça à Vamos um importante espaço de balanço para o crescimento (nosso modelo atinge o pico de apenas 2,7x dívida líquida/EBITDA em 2024), não descartamos aumentos de capital adicionais no futuro para suportar um crescimento potencialmente ainda mais forte do que o capturado por nossas projeções. No caso de novas captações via ações no futuro, vemos como distante qualquer cenário de mudança de controle na empresa, uma vez que a Simpar (grupo controlador) ainda detém uma participação significativa na Vamos (77,1% versus 79,1% antes da transação).

Mudanças nas Estimativas

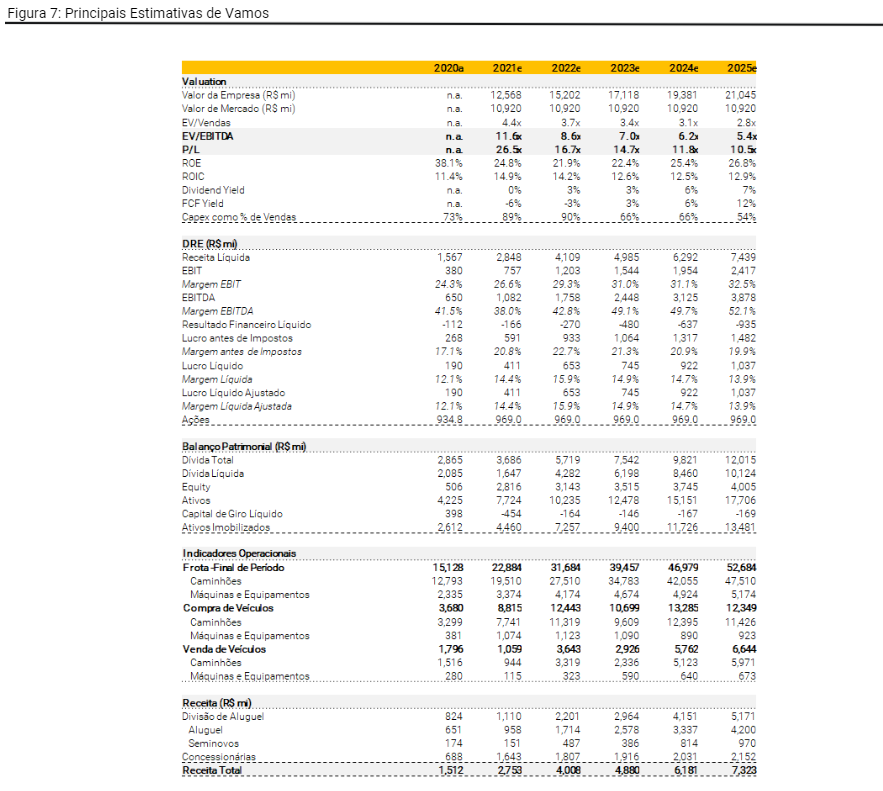

Aumento de 8-15% do Lucro Líquido de 2021 até final de 23

Depois de incorporar com sucesso o follow-on de ~R$1,1 bilhão, estamos aumentando nossas estimativas para o médio a longo prazo, de acordo com o balanço patrimonial fortalecido da Vamos. Observamos as seguintes alterações em nossas estimativas anteriores para 2021-23: (i) receita líquida +4-10%; (ii) EBITDA +2-11%; e (iii) lucro líquido +8-15%.

Estimativas Acima do Consenso

Nossas estimativas de lucro líquido estão acima do consenso em aproximadamente 7% em 2021 e em aproximadamente 19% em 2022, o que implica um forte momento de resultados, em nossa visão.

Valuation

Nosso Preço Alvo Implica em 69% de valorização

Nosso preço-alvo com base no DCF para 2022YE de R$19,00 por ação apresenta uma valorização de 69% em relação aos preços atuais, com cerca de 91% de seu valor na perpetuidade.

Usamos uma abordagem FCFF (fluxo de caixa livre para a empresa), onde nossas principais premissas incluem: (i) taxa de crescimento de longo prazo de 4,7%, (ii) taxa livre de risco de 8,1%, (iii) 60% de dívida de para (dívida + patrimônio líquido) e (iv) beta em 1,15, implicando em 9,7%, 14,4% e 9,4% WACC nominal, custo do patrimônio líquido e custo da dívida, respectivamente.

Cenário Pessimista/Otimista

Cenário base: As principais premissas para nosso cenário caso incluem: (i) Adição líquida de 8.000 caminhões em 2022; (ii) tarifa média de 23,5% para 2023 e adiante; (iii) preços de venda de caminhões a 50% do seu preço de compra; e (iv) preço de venda das máquinas a 18% do seu preço de compra.

Cenário otimista: Em nossa cenário otimista consideramos (i) Adição líquida de 9.000 caminhões em 2022; (ii) tarifa média de 24,5% para 2023 e adiante; (iii) preço de venda de caminhões a 55% do preço de compra; e (iv) preço de venda das máquinas a 20% do preço de compra.

Cenário pessimista: Por fim, nossas premissas do cenário pessimista incluem: (i) adição líquida de 4.000 caminhões em 2022; (ii) tarifa média de 20,0% para 2023 e adiante; (iii) preço de venda de caminhões a 40% do preço de compra; e (iv) preço de venda das máquinas a 15,0% do seu preço de compra.

Estimativas XP (Resumo)

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)