Concluímos que a Vamos está aumentando seus yields¹ de acordo com as taxas de juros mais altas no Brasil. Vemos essa conclusão como especialmente relevante visto que a Vamos continua a surpreender positivamente o mercado com crescimento de volume (R$1,6 bilhões em capex contratado no 1T22), enquanto o cenário macro impõe um desafio significativo (inflação alta e taxas de juros crescentes). Nesse relatório, nós: (i) apresentamos nossa análise de yield em detalhes; e (ii) revisamos nosso modelo para incorporar o maior nível de crescimento, assim como maior custo de capital (preço-alvo de R$19,00/ação mantido). Reiteramos nossa visão positiva de Vamos (nossa ação top-pick de Transportes).

Análise de yields indica disciplina de capital. Um dos principais pilares de nossa visão positiva em relação à tese de investimentos da Vamos é o poder de precificação da empresa (suportado, na nossa visão, por uma posição dominante em um mercado ainda inexplorado). Para fundamentar nossa tese, realizamos uma análise (detalhada a diante) e concluímos que a Vamos vem elevando seus yields de acordo com as taxas de juros crescentes, o que deve aliviar as preocupações dos investidores com a disciplina de capital em meio ao forte crescimento da empresa.

Revisando para cima nossas projeções de crescimento. Vemos na Vamos um forte potencial de crescimento decorrente de um mercado de aluguel de caminhões ainda inexplorado no Brasil (apenas ~1% de penetração). Embora permaneçamos relativamente conservadores em comparação com as indicações da administração (frota de ~69k no fim do ano de 2025e [caminhões e máquinas], vs. guidance de 100k), reconhecemos o forte crescimento contínuo e revisamos para cima nossas estimativas em ~20-30% para os próximos anos.

O cenário macro prejudica parcialmente o curto prazo. Após incluir os resultados do 1T22 em nosso modelo, estamos novamente elevando as estimativas para o médio-longo prazo. De 2021 a 2025, estimamos um CAGR² de EBITDA de 50% e um CAGR de lucro líquido de 37%. Embora a partir de 2024 elevemos as estimativas referentes à volume e crescimento do EBITDA, no curto prazo maiores despesas financeiras implicam em estimativas de lucro líquido menores (queda de 19% e 8% em 22-23, respectivamente).

O valuation continua atrativo, em nossa opinião. Vemos a VAMO3 sendo negociada em ~18x P/E para 2023e (23x para 2022e), o que vemos como uma oportunidade de valuation, considerando o forte crescimento e as perspectivas de retorno da empresa. Nosso preço-alvo baseado em um fluxo de caixa descontado implica em um potencial de valorização de 50% para o fim do ano de 2022 e um múltiplo P/E do preço-alvo de ~26x.

Notas: (1) Yield = Rendimento dos contratos calculado através da divisão da receita bruta de locação pelo investimento feito em caminhões e máquinas. (2) CAGR = Compound Annual Growth Rate, ou Taxa de Crescimento Anual Composta.

Poder de Precificação É uma Realidade

Análise de Yields Indica Disciplina de Capital no Crescimento da Vamos

Desde seu IPO, no início de 2021, a Vamos acelerou significativamente a atividade comercial e o crescimento de sua frota. Tais fenômenos podem ser claramente observados pelo aumento a partir do 1T21 de: (i) capex contratado (Figura 1 – montante de capex que será necessário para suportar os contratos firmados em cada trimestre); e (ii) receita de aluguel do backlog (Figura 2 – receita bruta contratada acumulada a ser reconhecida nos próximos anos).

O setor de aluguel enfrenta um duplo desafio em termos de preços. (i) Primeiro, para manter yields estáveis (receita/capex), as empresas devem aumentar as taxas de aluguel para compensar a inflação dos ativos (caminhões e máquinas no caso da Vamos); e (ii) em segundo lugar, para manter o spread de retorno ao custo de capital, as companhias devem aumentar os yields para compensar as altas taxas de longo prazo.

Acreditamos que a Vamos está sendo bem-sucedida em enfrentar os dois desafios e está crescendo com precificação disciplinada. A Figura 3 mostra que os yields marginais mensais da Vamos UDM (dos últimos doze meses; estamos usando os valores UDM para eliminar os efeitos da sazonalidade) não estão apenas em tendência ascendente, mas também combinando com a inclinação dos aumentos nas taxas históricas nominais brasileiras de 5 anos (usamos Taxas de 5 anos para corresponder à duração do contrato de ~60 meses da Vamos).

Adicionando Contexto à Discussão de Yields

- Existem duas medidas de yields potenciais a serem analisadas para a Vamos:

- Yield periódico (Figura 4), que pode ser calculado dividindo-se a receita bruta de aluguel de um período pelo imobilizado bruto referente aos caminhões e máquinas alugados. Essa medida ilustra o rendimento de todo o portfólio da Vamos em um determinado momento, refletindo as decisões de alocação de capital dos cinco anos anteriores (duração média dos contratos da Vamos). Essa medida diz muito pouco sobre a disciplina de preços contínua da administração.

- Yield marginal (Figura 5), que pode ser calculado dividindo-se a receita bruta mensal futura de aluguel contratada durante um determinado período (um trimestre neste caso) pelo capex contratado do mesmo período. Esta, em nossa opinião, é a melhor medida da dinâmica de preços dos contratos.

A sazonalidade e o mix de contratos requerem atenção especial ao tirar conclusões sobre os desempenhos dos yields. Como o yield periódico tem um perfil de longo prazo por definição (conforme explicado acima) e reflete decisões passadas, estamos focando a análise no yield marginal. De fato, em sua última divulgação de resultados, a Vamos reportou seu yield marginal mensal de 2,47% para contratos assinados durante o 1T22 (assim como as comparações A/A [2,24%] e T/T [2,73%]).

Sazonalidade:

O problema. Acreditamos que o yield marginal de um trimestre pode ser afetado por mais de um efeito sazonal, por exemplo: (i) o 1T é normalmente marcado por muitos contratos assinados com clientes de açúcar e etanol (que tendem a ter yields menores, principalmente devido ao perfil de manutenção desses contratos); e (ii) o 4T é a baixa temporada para as empresas assinarem novos contratos devido à proximidade do final do ano e geralmente é fraco no capex contratado (como mostra a Figura 1).

A solução. Para eliminar a sazonalidade, decidimos: (i) em primeiro lugar, estimar o rendimento marginal mensal histórico (Figura 5), adicionando pontos de dados aos dados reportados de 3 períodos da Vamos; e (ii) em segundo lugar, analisar o fluxo em uma janela móvel de 12 meses para avaliar uma tendência mais confiável (Figura 3).

Mix de contratos:

O problema. A Vamos possui basicamente dois tipos de contratos: com e sem manutenção. Quanto mais serviços forem adicionados ao contrato, maior tende a ser o yield (e vice-versa). No entanto, essa característica não significa necessariamente que um tipo tenha melhor ou pior rentabilidade (já que contratos sem manutenção, por exemplo, tendem a ter margens maiores).

A solução. Acreditamos que parte da questão do mix seja resolvida pela análise da janela de 12 meses, pois a variação do mix também é sazonal. No entanto, uma solução completa exigiria divulgação adicional do desempenho financeiro operacional dos contratos assinados em cada trimestre para que pudéssemos realizar uma análise de FCF (fluxo de caixa livre).

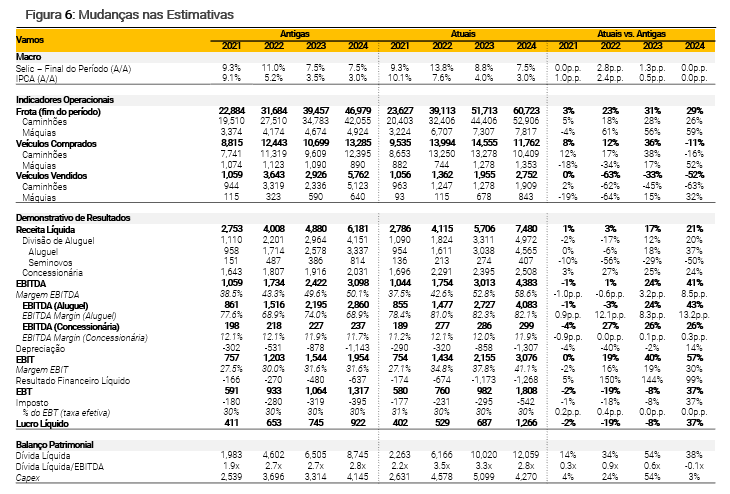

Mudanças nas estimativas

Crescimento Revisado para Cima

Lucro Líquido no Curto Prazo Mais Baixo Devido a Taxas Mais Altas

Revisamos para cima (i) nossas estimativas de crescimento de frota em ~20-30% para os próximos anos (68,6 mil ativos [caminhões e máquinas] em 2025e, contra 52,9 mil antes) e (ii) EBITDA a partir de 2023 (aumento de ~25-40% em 2023-24). No curto prazo, porém, projetamos lucro líquido menor (queda de 19% e 8% em 2022 e 2023, respectivamente) com maiores despesas financeiras. A partir de 2024, nossas estimativas de lucro líquido também estão aumentando.

Estimativas Acima do Consenso, Exceto Lucro Líquido no Curto Prazo

Valuation

Nosso Preço-Alvo Implica em um Potencial de Valorização de 50%

Nosso preço-alvo é baseado em um fluxo de caixa descontado e é de R$19,00 por ação para o fim de 2022, apresentando um potencial de valorização de 50% em relação aos preços atuais, com cerca de 60% de seu valor na perpetuidade.

Usamos uma abordagem de avaliação FCFF (free cash flow to firm), onde nossas principais premissas incluem: (i) taxa de crescimento de longo prazo de 4,7%, (ii) taxa livre de risco de 7,5%, (iii) razão D/(D+E) de 73% (dívida/(dívida + patrimônio líquido)) e (iv) beta em 1,1, implicando 9,5%, 13,6% e 9,5% de WACC nominal, custo do capital próprio e custo da dívida, respectivamente.

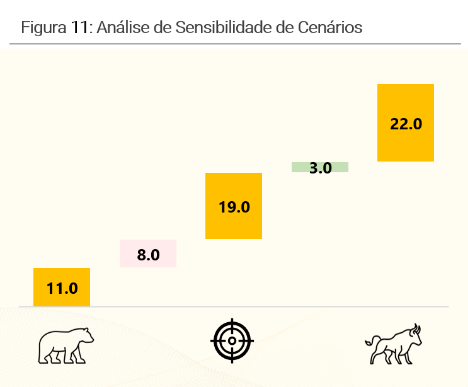

Análise de cenários

Cenário base: As principais premissas para nosso caso base incluem: (i) adição líquida de 12.000 caminhões em 2023; (ii) yield médio mensal de 2,5% para 2023 e além; (iii) preços de venda dos camiões a 50% do seu preço de compra; e (iv) preço de venda das máquinas a 20% do seu preço de compra.

Cenário otimista: Em nosso cenário mais otimista, consideramos: (i) adição líquida de 9.000 caminhões em 2023; (ii) yield médio mensal de 3,5% para 2023 e além; (iii) preços de venda dos caminhões a 55% do preço de compra; e (iv) preço de venda das máquinas a 20% do seu preço de compra.

Cenário pessimista: Por fim, nossas premissas mais pessimistas incluem: (i) adição líquida de 4.000 caminhões em 2022; (ii) yield médio mensal de 2,5% para 2023 e além; (iii) preços de venda dos caminhões a 40% do preço de compra; e (iv) preço de venda das máquinas a 15,0% do seu preço de compra.

Estimativas XP

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)