Última atualização em 3/11/2022

Estamos adicionando as prévias das seguintes empresas neste relatório, vamos atualizá-lo semanalmente à medida que as prévias ficarem disponíveis:

– Agro (A&A): Jalles Machado (JALL3), Raízen (RAIZ4), São Martinho (SMTO3);

– Agro (Grãos): AgroGalaxy (AGXY3), Boa Safra (SOJA3), BrasilAgro (AGRO3) e Vittia (VITT3)

– Bancos & Instituições Financeiras: BR Partners (BRBI11), Méliuz (CASH3);

– Construtoras: Cyrela (CYRE3), Cury (CURY3), Direcional (DIRR3), Even (EVEN3), EZTEC (EZTC3), JHSF (JHSF3), Lavvi (LAVV3), Melnick (MELK3), MRV (MRVE3), Plano&Plano (PLPL3), Tenda (TEND3), Trisul (TRIS3);

– Frigoríficos: BRF (BRFS3), JBS (JBSS3), Marfrig (MRFG3), Minerva (BEEF3);

– Petróleo e Gás: Petrobras (PETR4);

– Transportes: Azul (AZUL4), CCR (CCRO3), Ecorodovias (ECOR3), Gol (GOLL4), Hidrovias do Brasil (HBSA3), JSL (JSLG3), Localiza (RENT3), Movida (MOVI3), Rumo (RAIL3), Santos Brasil (STBP3), Simpar (SIMH3), Vamos (VAMO3).

A temporada de resultados do terceiro trimestre de 2022 (3T22) se iniciou no dia 13 de outubro de 2022, e os mercados vão avaliar os impactos da inflação global em alta, a economia brasileira resiliente e riscos crescentes de uma recessão nos balanços das empresas brasileiras.

Apesar dos riscos crescentes globais, o índice Ibovespa subiu 11,7% durante o terceiro trimestre deste ano em Reais. E o dólar, por sua vez, continuou o movimento de apreciação em relação a maioria das moedas globais, inclusive o Real que se desvalorizou -2,9% ao longo do trimestre passado. Ainda assim, o Ibovespa registrou uma alta significativa de 7,2% em dólares, enquanto o índice americano S&P 500 caiu -5,3% do S&P 500 e os mercados globais, medido pelo índice MSCI ACWI corrigiu -7,3%.

Forte crescimento de receita e lucros esperados para o 3º tri no Brasil

Em relação ao mesmo período de 2021, o mercado espera um crescimento do Lucro por Ação (LPA) das empresas do Ibovespa em 19%, provavelmente explicado pela recuperação no cenário doméstico e a maior capacidade de repasse da inflação aos consumidores. Já em relação ao Lucro Operacional (EBITDA) das empresas, o mercado espera +25% de crescimento.

E para a receita, o consenso também espera sólido crescimento de +23%. Por fim, em relação ao trimestre anterior, o mercado espera certa estabilidade em receita e EBITDA.

Durante essa temporada de balanços, investidores irão analisar os impactos da inflação e das disrupções nas cadeias de suprimentos globais, e se as empresas estão conseguindo repassar custos maiores adiante. Para exportadores de commodities, preços menores desses materiais durante o terceiro trimestre podem ter um impacto negativo, que pode ser parcialmente compensado pelo dólar mais forte.

Dentre as empresas que cobrimos na XP, esperamos que os seguintes setores sejam destaques:

- Bancos sob a nossa cobertura devem apresentar resultados sólidos, se beneficiando do robusto crescimento do crédito, expansão das receitas de tarifas, e menor consumo de índice de cobertura;

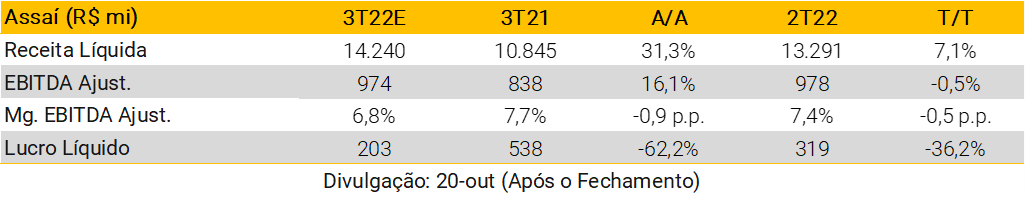

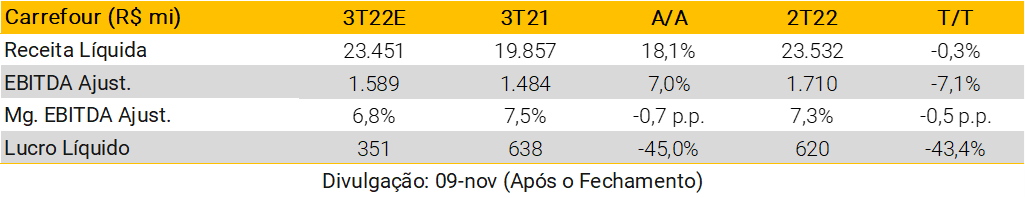

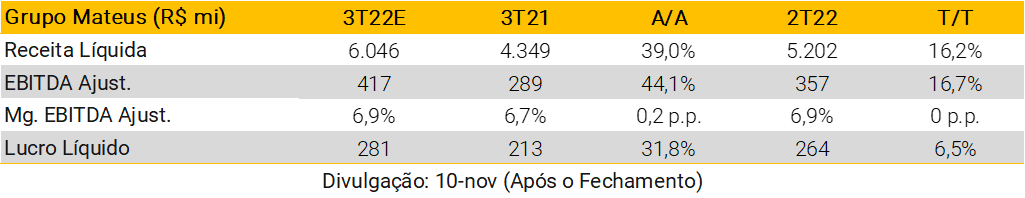

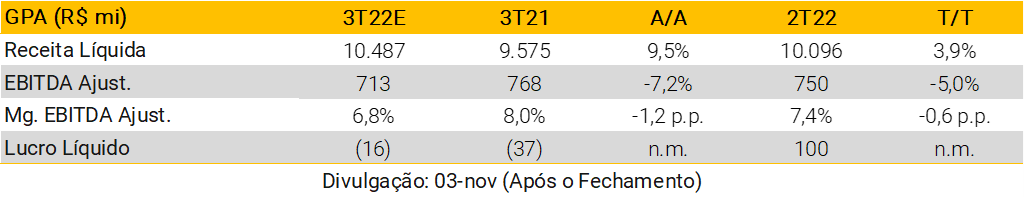

- Varejo alimentar, com destaque para o Atacarejo, com forte SSS (same store sales ou vendas nas mesmas lojas) e crescimento de receita;

- Varejistas de alta renda, que vem surpreendendo mesmo frente ao cenário macro desafiador;

- Papel e Celulose, beneficiado pelos preços resilientes da celulose durante o trimestre;

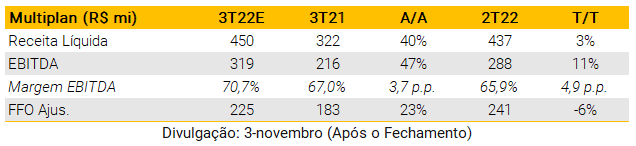

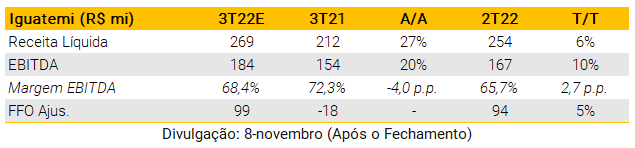

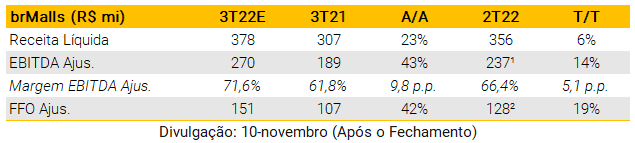

- Shoppings, que devem continuar mostrando uma forte recuperação, especialmente para carteiras dominantes com maior exposição no segmento de alto padrão como Iguatemi e Multiplan;

- Telecom, com TIM e Vivo apresentando um trimestre sólido com a consolidação do mercado com a aquisição da Oi Móvel.

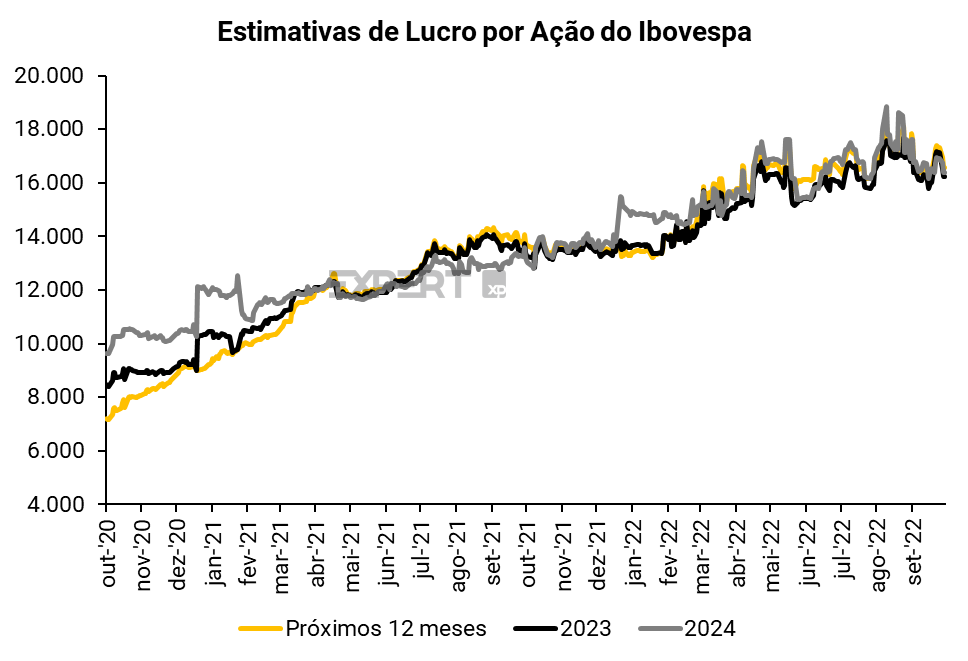

Estimativas de lucros futuras foram revisadas levemente pra baixo

Com riscos maiores de uma recessão econômica nas principais economias do mundo, as projeções de Lucro por Ação para os próximos 12 meses, 2023 e 2024 caíram levemente durante o trimestre. Ao longo do período, as projeções de lucros foram revisados para baixo entre 0,2%-1,8%.

Agenda ESG

Nesta temporada de resultados, esperamos que as empresas continuem destacando a importância da agenda ESG (Ambiental, Social e Governança) e evoluindo na divulgação de dados relacionados a esse tema por meio de seus relatórios e teleconferências de resultados, principalmente frente à demanda cada vez mais exigente dos investidores para que as empresas adotem e tomem iniciativas no que tange a agenda ESG.

Em 2022, vimos um crescente interesse pela temática, tanto por parte dos investidores quanto das empresas. À medida que nos aproximamos do final do ano, esperamos que essa tendência persista e acelere ainda mais, pressionando as companhias por uma divulgação de dados ESG mais transparente. Em relação às empresas que ainda não possuem relatórios de sustentabilidade, vemos esta temporada de resultados como uma boa oportunidade para responder à demanda do mercado via a divulgação de dados relevantes e atualizações sobre a agenda ESG, mostrando as evoluções do ano e o que esperar adiante.

O que esperar para cada um dos setores

Agronegócio: Açúcar e Álcool

Com o término da safra de cana-de-açúcar em algumas regiões, juntamente com os recentes aumentos nos preços do petróleo e com perspectiva de curto prazo distorcida para cima, os preços do etanol começaram a apresentar uma recuperação há muito esperada; no entanto, as preocupações com as mudanças tributárias permanecem como uma sombra para o setor. O Brasil deve colher entre 530-540 milhões de toneladas de cana-de-açúcar nesta temporada, insuficiente para sustentar uma visão baixista sobre os preços das commodities. Ainda assim, como os preços do etanol permanecem abaixo da paridade do açúcar, as indústrias estão trabalhando no máximo de açúcar (max sugar), pressionando a referência Sugar #11 da ICE. O que ajudou a sustentar o nível atual acima de 18c é a perspectiva de altos preços de energia na UE afetando sua produção de açúcar de beterraba.

Com o início da entressafra da cana-de-açúcar, os preços devem subir até março/23, um resultado fundamental para permitir que as indústrias vendam seus estoques de etanol, alguns em níveis mais elevados do que o normal, mas uma mudança bem-vinda é a crescente participação das exportações de etanol. Esse cenário misto e que só melhora nos últimos tempos deve impactar os resultados das empresas de A&A no 3T.

Agronegócio: Grãos

O setor de grãos, a nosso ver, já está em recessão. Suponha que essa perspectiva se confirme e um crescimento mais lento se traduza em importações menores. Nesse caso, os preços futuros ainda podem parecer atraentes para os agricultores, especialmente para o Brasil, já que a taxa de câmbio aumenta sua rentabilidade, enquanto os custos de insumos deram espaço para aumentos de margem nos últimos meses. No entanto, nosso cenário base é que, sem recessão, o stock-to-use da maioria das commodities continua crítico, e o único país que pode entregar uma safra completa deve ser o Brasil. Ainda assim, o clima permanece e deve continuar sendo o risco mais considerável em todo o mundo, pressionando os rendimentos e impactando negativamente a qualidade da safra.

Devemos destacar nossa percepção de que é difícil ver o Brasil não correlacionado com as perspectivas econômicas globais, porém, com (i) clima favorável, (ii) acesso razoável a insumos e custos estruturalmente menores, (iii) uma recuperação esperada para a indústria de rações , (iv) uma demanda de alimentos resiliente na China e (v) uma moeda desvalorizada (BRL vs. USD), continuamos otimistas com o setor agrícola brasileiro.

Alimentos

Apesar do Auxilio Brasil (auxílio do governo) e das eleições, que historicamente são um fator positivo para a demanda por alimentos, estamos projetando volumes não animadores devido ao cenário macro desafiador. No entanto, prevemos que as empresas ainda aumentem os preços para compensar os custos mais altos. Apesar da acomodação dos preços das commodities, entendemos que devido à estratégia de hedge da empresa e ao cenário macro desafiador mencionado anteriormente, as margens das empresas ainda serão afetadas negativamente no 3T.

Bancos & Instituições Financeiras

Vemos um trimestre positivo para os bancos incumbentes no 3T22, impulsionado principalmente por: i) crescimento robusto do crédito; ii) ligeiro aumento da inadimplência; iii) expansão das receitas de tarifas; e iv) menor consumo de índice de cobertura. Do lado negativo, o segmento de mercado de capitais continua pressionado por volumes de negociação mais baixos e atividade de ECM mais suave. Dito isso, esperamos que a margem financeira bruta continue expandindo, em grande parte devido ao ritmo robusto de concessão de crédito e à elevação das taxas de juros. As receitas de tarifas devem continuar se beneficiando da retomada gradual da atividade econômica, com destaque para a retomada no segmento de adquirência. Por fim, esperamos que o principal ponto de atenção sejam os índices de inadimplência, principalmente para pessoas físicas, em meio ao atual ambiente macro desafiador.

Bebidas

De acordo com dados públicos do Instituto Brasileiro de Geografia e Estatística (IBGE), a produção de bebidas alcoólicas aumentou 5% A/A e 2% A/A em julho e agosto, respectivamente, enquanto a produção de bebidas não alcoólicas aumentou 20% A/A e 16% A/A no mesmo período. Quando aplicamos a sazonalidade histórica aos dados mencionados, esperamos que a produção de bebidas alcoólicas diminua 4% A/A em setembro, mas levando a um crescimento de 1% A/A no trimestre, enquanto projetamos que a produção de bebidas não alcoólicas aumente 15% em setembro, levando a um sólido crescimento de 17% no trimestre.

Além disso, a inflação da cerveja no domicílio atingiu 3,49%, enquanto a da cerveja fora do domicílio atingiu 3,22%. Adicionalmente, a inflação de não alcoólicos no domicílio atingiu 1,23% no trimestre, enquanto a de não alcoólicos fora do domicílio atingiu 1,8% no trimestre. Embora os preços e os volumes estejam em alta, acreditamos que essa recente alta dos preços das commodities ainda afetará negativamente as margens dos setores.

Bens de Capital

Esperamos resultados mistos no 3T22 no setor Industrial, com destaque positivo para a Marcopolo, beneficiada pela recuperação do desempenho da produção de ônibus rodoviários (com implicações positivas na rentabilidade). Por outro lado, vemos um ambiente de custos pressionado para a Iochpe-Maxion (acentuado pela crise de energia na Europa) posicionando a empresa como destaque negativo do setor no 3T22. Para a WEG , esperamos que as receitas sigam as tendências positivas observadas nos últimos trimestres e apoiadas pela desvalorização do BRL vs. 2T22, com uma ligeira melhora na margem EBITDA vs. trimestres anteriores (EBITDA +17% A/A e +6% T/T). Para a Embraer, esperamos que o 3T22 reforce que as entregas devam ser mais concentradas no 4T deste ano, enquanto ainda vemos o guidance de 60-70 unidades da empresa para as entregas da divisão comercial este ano como alcançável. Para a Aeris, embora esperemos que o EBITDA aumente vs. o ano passado, continuamos a ver o 4T como o ponto de inflexão em termos de melhoria operacional. Por fim, embora a Randon deva manter seu bom momento de receita, esperamos que a rentabilidade permaneça em níveis mais fracos (ligeiramente melhorando em relação ao 2T22).

Construtoras

Do lado das construtoras de baixa renda, continuamos vendo resiliência na demanda no segmento no terceiro trimestre de 2022, devido a uma combinação positiva de (i) incorporação das atualizações do CVA, aumentando o poder de compra dos mutuários e melhorando a rentabilidade das empresas; (ii) capacidade de financiamento robusta do FGTS; e (iii) sinais de arrefecimento da inflação de custos.

Dessa forma, vemos cenário misto para o 3T22, com as construtoras que já operavam com rentabilidade (Cury e Direcional) conseguindo acelerar o volume de vendas líquidas, mantendo uma rentabilidade saudável, possivelmente mantendo crescimento de receita líquida e margens brutas saudáveis. Por outro lado, vemos os nomes mais negativamente impactados com a dinâmica de custos reduzindo o volume de lançamentos e vendas líquidas para recuperar margens, reduzindo os níveis de receita líquida e margem bruta, buscando aumentar a margem a apropriar, aumentando a rentabilidade no médio prazo.

Continuamos com uma visão neutra para as construtoras de média e alta renda no 3T22, dado o ambiente de juros desafiador e dificuldade de repasse de preços, o que deve afetar a margem bruta. Além disso, vemos uma volatilidade maior na demanda, dado cenário eleitoral e a copa do mundo, o que deve aumentar a incerteza e reduzir o volume de lançamentos no 2S22. Por fim, vemos um movimento de vendas de estoque mais intenso no segmento de média e alta renda, o que é positivo devido à diminuição do carrego de projetos das companhias, porém implica em descontos maiores, o que pode ter efeitos na margem bruta das companhias.

Educação

Esperamos que as empresas de educação continuem se recuperando gradualmente, embora em um ritmo mais lento do que o esperado, refletindo tanto em crescimento quanto margens.

Elétricas e Saneamento

Sob a ótica de resultados operacionais esperamos pouca volatilidade. Distribuidoras e transmissoras de energia, não devem apresentar surpresas em relação a comparação anual. Geradoras vivem um bom momento com a alta dos reservatórios e incremento da geração hídrica. Por outro lado, a alta pluviosidade na região Nordeste reduziu a incidência de ventos, afetando a geração eólica dos parques da região. O mesmo motivo influenciou os resultados das térmicas, que foram menos despachadas no período. Esperamos, no entanto, que cias com alta concentração de hidrelétricas apresentem resultados ainda impactados negativamente pelo hedge de energia a feito em 2021. Saneamento deve postar resultados com baixa variação frente ao trimestre anterior.

Frigoríficos

Esperamos resultados mistos para os frigoríficos brasileiros devido à sua diversificação geográfica e de proteínas. Para Carne Bovina no Brasil, projetamos margens aumentando devido a preços resilientes, principalmente no mercado de exportação, aliados a custos mais baixos em função do aumento do abate e, portanto, da oferta de gado. Para a carne bovina dos EUA, esperamos que a compressão das margens continue no trimestre como resultado da acomodação dos preços e devido à crescente restrição de oferta de gado no país, o que está aumentando significativamente os custos para os frigoríficos e, consequentemente, afetando negativamente as margens.

Vemos uma tempestade perfeita em torno da indústria avícola. A crise Rússia/Ucrânia aliada à gripe aviária no Hemisfério Norte limitou a oferta de aves no mundo, sustentando os preços mais altos da proteína. Além disso, os consumidores estão trocando a carne bovina por carne de frango, após preços mais altos e uma inflação persistente que prejudica o poder de compra dos consumidores. Além disso, parte da indústria enfrentou problemas de eclodibilidade que afetaram negativamente a produção avícola. A perspectiva mencionada acima, juntamente com a queda nos preços das commodities e, portanto, custos mais baixos, representarão um aumento nas margens dos frigoríficos brasileiros expostos a aves, tanto no Brasil quanto nos EUA, em nossa visão.

Como a carne suína continua sendo a terceira opção para o consumidor brasileiro, o setor segue cada vez mais voltado para a exportação, o que aumenta sua dependência da China. No entanto, os preços da carne bovina e de aves estão subindo no mercado interno, levando o consumidor a aumentar o consumo de carne suína, e vemos a China novamente em um ponto de virada para sua produção de suínos com preços em alta, o que deve levar a um aumento nas importações, seja o curto ou médio prazo.

Mineração e Siderurgia

Minério de Ferro e Aço: O 3T22 deve apresentar resultados mais fracos quando comparado ao trimestre anterior devido aos menores preços das commodities (minério de ferro com queda de 24% no trimestre e vergalhões com queda de 19% no trimestre), porém, dado as melhorias sazonais na produção compensadas pela inflação de custos. Ainda esperamos discussões sobre o setor chines de infraestrutura e imobiliário, impactando a demanda por minério de ferro e aço, e temores de recessão econômica na Europa e nos EUA. Das empresas de M&M sob nossa cobertura, o Ebitda deve cair dois dígitos trimestralmente.

Alumínio e ouro: Apesar dos altos preços de energia e baixos estoques de alumínio, os bloqueios chineses e as preocupações com a recessão econômica derrubaram os preços do alumínio durante o 3T22 (-19% no trimestre). Para a CBA, esperamos resultados mais fracos devido aos menores preços do alumínio e maiores custos caixa. Para os produtores de ouro, as preocupações com a recessão e os bancos centrais comprometidos em reduzir a inflação resultaram em preços mais baixos do ouro neste trimestre (-8% no trimestre). No entanto, a melhora de produção para Aura (base QoQ) deve impactar positivamente os resultados da empresa.

Papel e Celulose

O setor deve apresentar bons resultados neste trimestre. Os preços da celulose permaneceram resilientes durante o 3T (média China BHKP em US$ 862/t, +7% QoQ), principalmente devido a restrições de oferta, gargalos logísticos e inflação de custos. Para papel e embalagens, esperamos preços e volumes resilientes e custos caixa mais baixos. A demanda de celulose e papel e a dinâmica de custos devem ser o tema principal das Teleconferências. Além disso, as preocupações com a queda dos preços da celulose continuam impactando o posicionamento dos investidores no setor. Destacamos: (i) posicionamento leve no setor, (ii) múltiplos de entrada baixos e (iii) ações já estão precificando em alta correção de preços de P&P, o que em nossa visão confere uma desvantagem limitada para as empresas brasileiras de P&P sob nossa cobertura.

Para os próximos trimestres, os investidores estão preocupados com: (i) medo de recessão na Europa e EUA, (ii) preocupações com bloqueios na China impactando a demanda por metais e P&P, (iii) desaceleração econômica global no 4T22 e 2023. Em resumo, 3T22 os resultados devem ser fortes para P&P e fracos para M&M sob nossa cobertura.

Petróleo e Gás

Ainda observamos narrativas mistas impulsionando os preços das commodities no 3T22: temores de uma recessão global, bloqueios na China e vendas de SPR dos EUA por um lado, juntamente com a preocupação com a escassez de derivados e a incerteza sobre o fornecimento de petróleo bruto no médio prazo, por outro lado. Para este trimestre, prevaleceu a narrativa negativa, resultando em uma redução geral do preço do brent (média do 3T22 em 97,7 US$/bbl, -12,6% QoQ), parcialmente compensada pela depreciação do real (média do 3T22 em R$ 511/bbl vs. R$ 550 média 2T22, -7,5% QoQ). No entanto, continuamos confiantes de que esses preços poderão proporcionar mais um trimestre de bons resultados para as empresas sob nossa cobertura. Adicionalmente, pensamos que os temas de atenção dos investidores incidirão nas particularidades/desafios específicos de cada empresa, como o andamento das aquisições e a evolução dos planos de redesenvolvimento dos campos, para as empresas Jrs.

Saúde

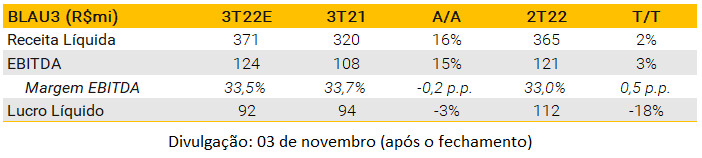

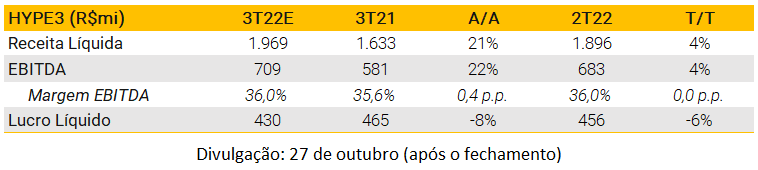

Temos visões diferentes para empresas de indústria farmacêutica. Esperamos que a Hypera continue apresentando crescimento pelos meios orgânico e inorgânico, enquanto mantém margem EBITDA estável. Em relação à Blau, acreditamos que a concorrência do mercado de imunoglobulina possa pressionar a receita por mais um trimestre.

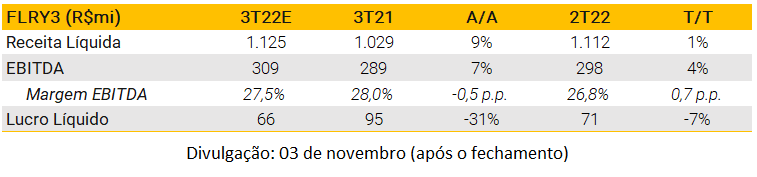

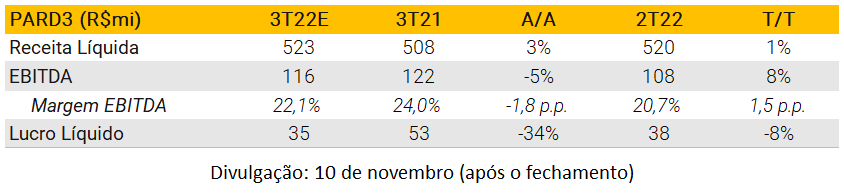

Quanto às prestadoras de serviços de saúde, esperamos: (i) que as taxas de utilização continuem voltando a níveis normalizados, o que deve ser positivo para os hospitais e laboratórios, mas pode ser negativo para as operadoras; (ii) o aumento de ticket médio dos planos de saúde com recentes reajustes de preços (tanto para as operadoras quanto para os prestadores); (iii) processos de integração de aquisições avançando e melhorando as margens.

Shoppings e Propriedades Comerciais

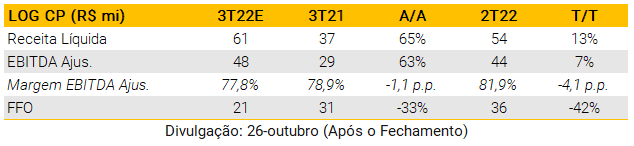

Do lado dos shoppings esperamos continuar vendo uma forte recuperação do setor no terceiro trimestre de 2022, especialmente para portfólios dominantes e com maior exposição no segmento de alto padrão (Iguatemi e Multiplan), o que já pode ser visto nas primeiras prévias de vendas do trimestre. Dito isso, esperamos ver uma continuação da tendência de crescimento dos números operacionais e financeiros, dada (i) redução progressiva dos descontos; (ii) fluxo de veículos se recuperando significativamente em relação aos níveis de 2019; (iii) inadimplência líquida e custos de ocupação sob controle, apesar do aumento significativo da receita de aluguel, o que leva a um risco potencial de revisão para alta das estimativas de consenso.

Tecnologia

Acreditamos que o melhor desempenho neste trimestre em crescimento de receita será a TOTVS. Mesmo em um cenário mais volátil, a TOTVS foi impactada positivamente pela geração de caixa e resiliência dos negócios (principalmente no segmento de gestão). Ainda do lado positivo, esperamos que Positivo, Locaweb e Intelbras reportem bons resultados. Por outro lado, o destaque negativo vai para a Allied, dado o impacto negativo no segmento de distribuição. Para Zenvia e Bemobi esperamos resultados predominantemente neutros no trimestre.

Telecom

Temos uma visão positiva para as big telcos, TIM e Vivo devem apresentar mais um trimestre de resultados sólidos refletindo um cenário competitivo mais racional em meio à consolidação do mercado com a aquisição da Oi Móvel. Ambas as empresas estão conseguindo fazer aumentos de preços mantendo o churn sob controle. Vale destacar também a redução da alíquota do ICMS, que caiu em média 10 pontos percentuais a partir de agosto. As empresas estão migrando sistemas para aplicar descontos aos consumidores nos planos pós-pagos e não terão impacto nos resultados, porém, no pré-pago as empresas mantiveram o preço mínimo de recarga e deram mais gigas de dados aos clientes. Portanto, o saldo líquido no pré-pago é positivo e o impacto da menor alíquota de ICMS mais do que compensa o menor nível de recarga devido à maior franquia de dados.

Em relação aos ISPs sob nossa cobertura (BRIT3, FIQE3 e DESK3), destacamos um cenário macroeconômico ainda desafiador, além de uma competição mais acirrada, que impactaram negativamente as adições líquidas. A Brisanet deve ser o destaque positivo do trimestre impulsionado principalmente pela expansão de margem EBITDA. Por outro lado, os números operacionais da Anatel para julho e agosto já foram divulgados e a Unifique reportou um fraco ritmo de adições líquidas orgânicas.

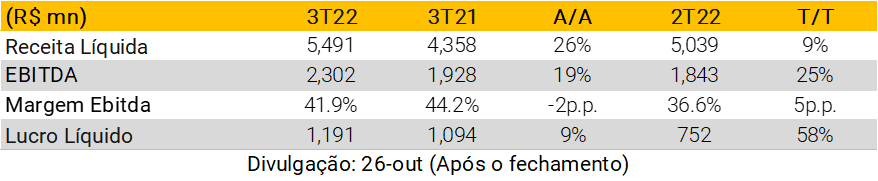

Transportes

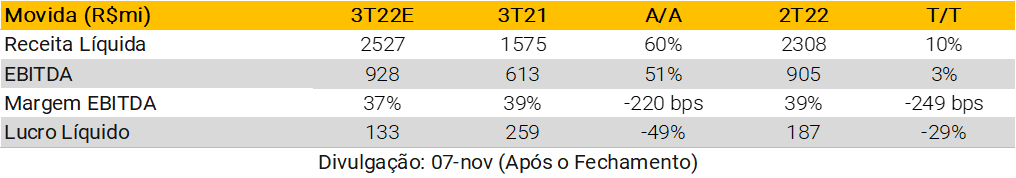

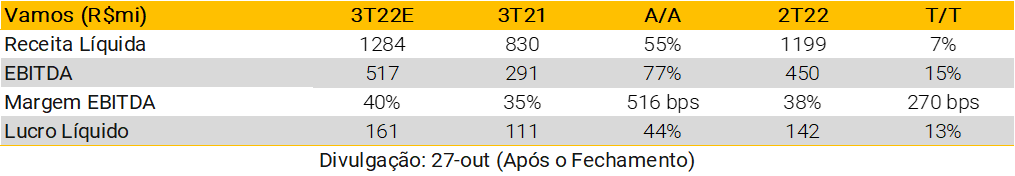

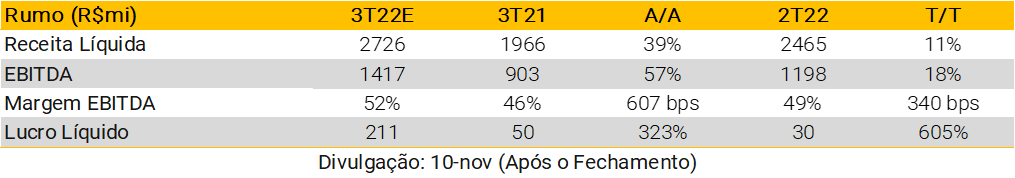

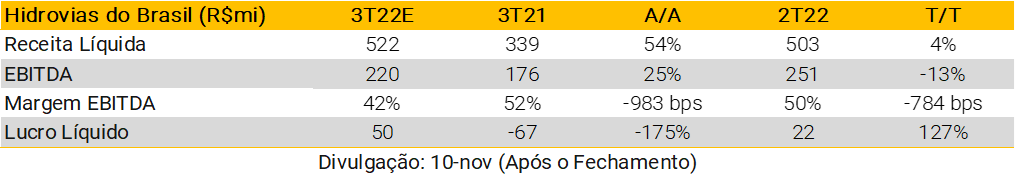

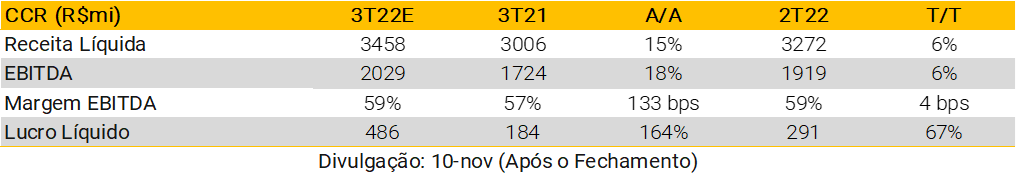

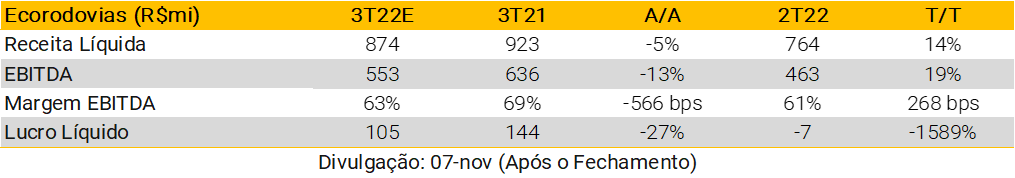

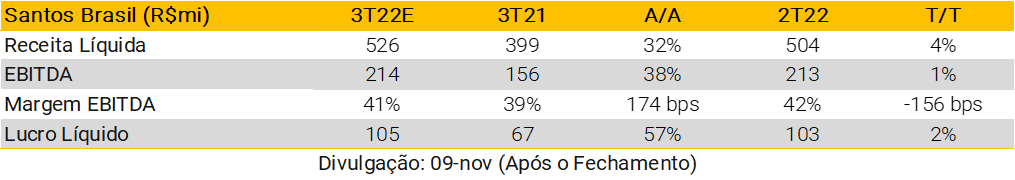

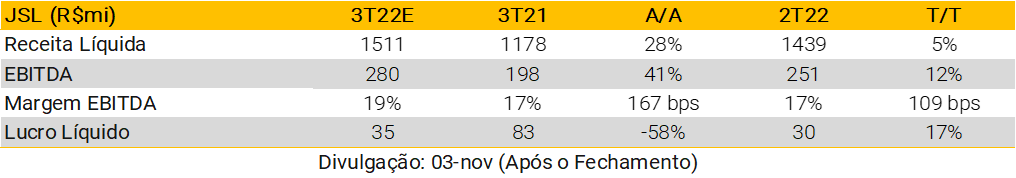

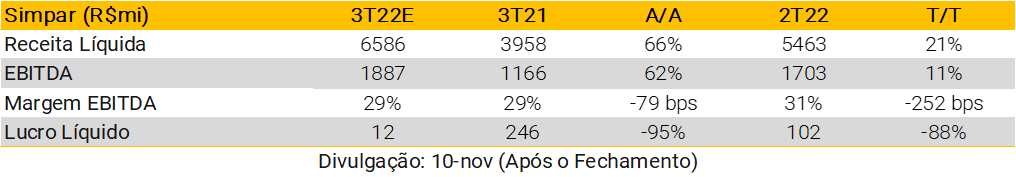

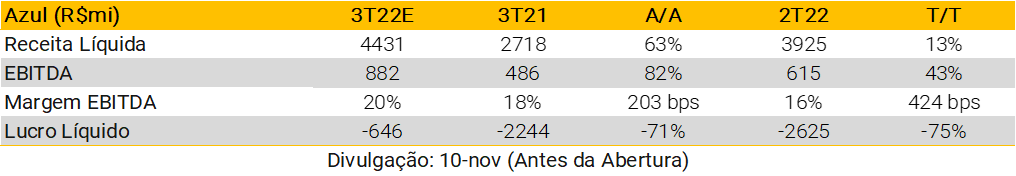

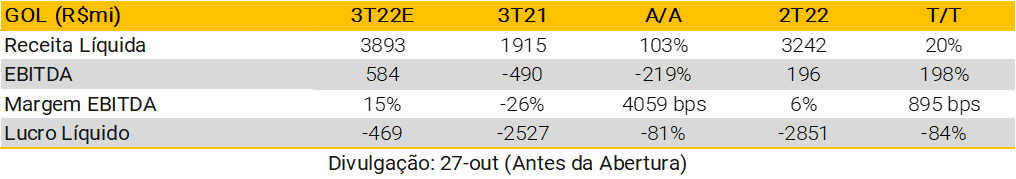

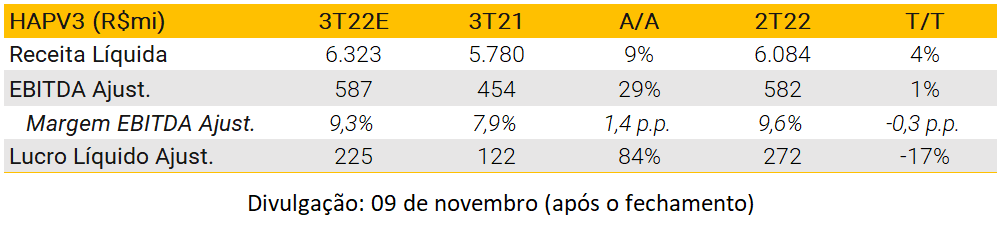

Em Transportes, destacamos: (i) um forte trimestre operacional para a Rumo e a Hidrovias do Brasil conforme as exportações de grãos enfrentam fortes perspectivas de volume no 2S22, com dinâmica positiva de yield principalmente para a Rumo devido aos custos de logística relativos favoráveis; (ii) resultados mistos para as empresas de aluguel de carros com (a) a Localiza provavelmente reportando resultados neutros (em grande parte poluídos pelo primeiro trimestre reportado após a fusão com a Unidas), e (b) esperamos que a Movida mostre resultados mais fracos à medida que o segmento de Seminovos normaliza seus resultados para margens mais baixas; e (iii) resultados continuamente fortes no aluguel de caminhões com a Vamos (nossa top-pick) reportando resultados otimistas mais uma vez (forte crescimento com preços sustentados em níveis elevados).

Varejo

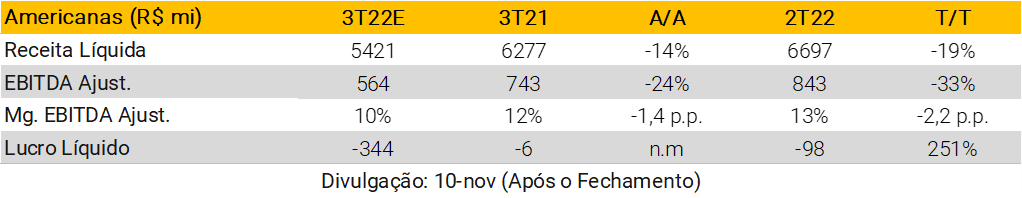

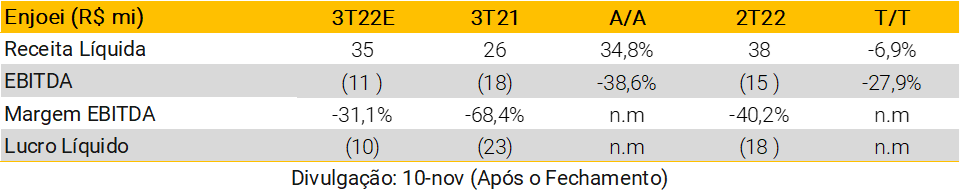

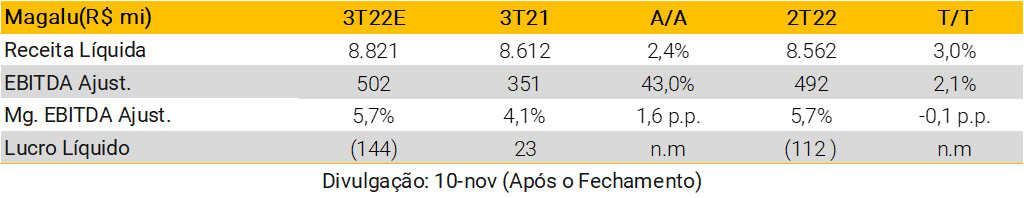

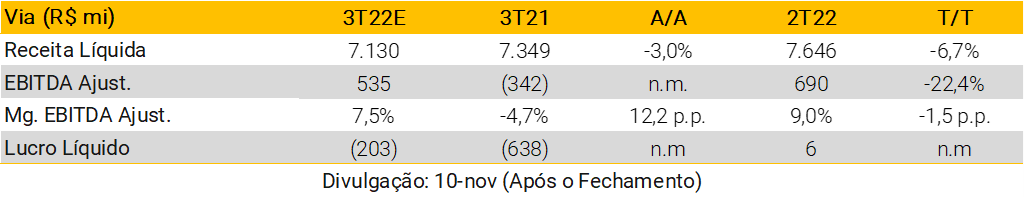

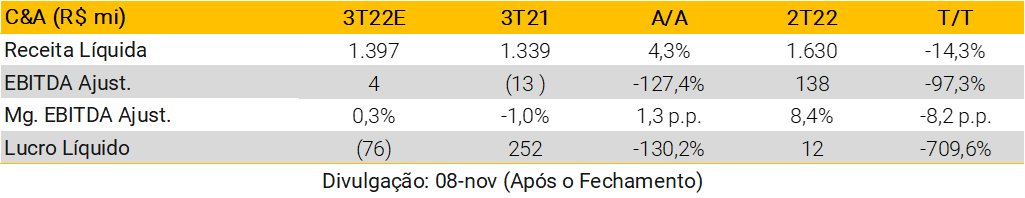

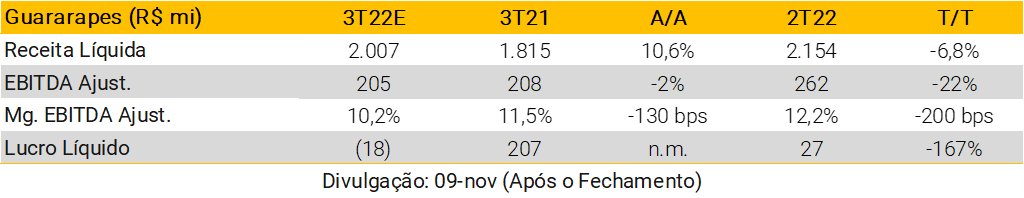

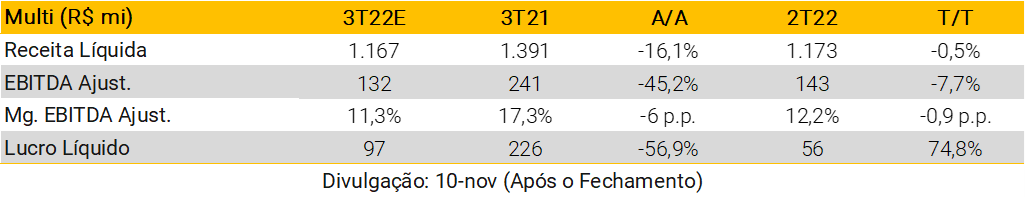

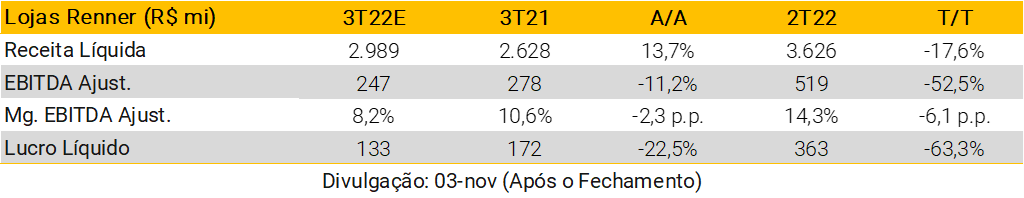

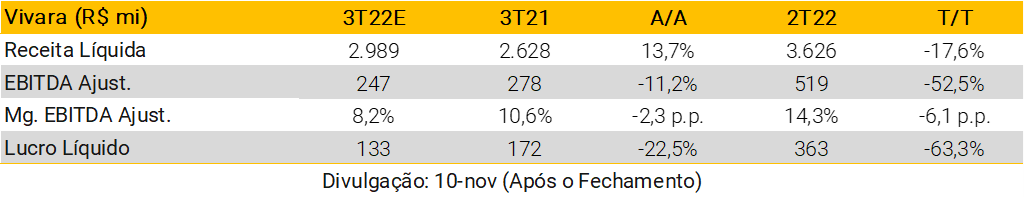

No geral, esperamos que o 3T seja um trimestre de resultados fracos para o setor, diante da renda disponível ainda pressionada, desafios relacionados ao clima e uma base de comparação mais normalizada. O destaque positivo devem ser as varejistas de alta renda, enquanto as varejistas alimentares e farmácias devem permanecer como as mais resilientes, apesar do crescimento orgânico desacelerar T/T. Quanto aos destaques negativos, o e-commerce deve permanecer com o crescimento de receita pressionado, enquanto as varejistas de moda de média-baixa renda devem ser impactadas pelo clima, cenário macro e níveis de inadimplência elevados.

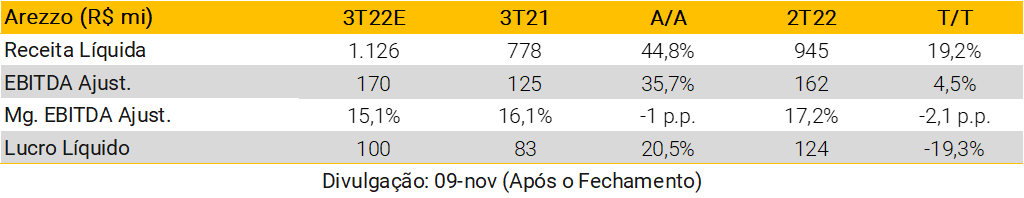

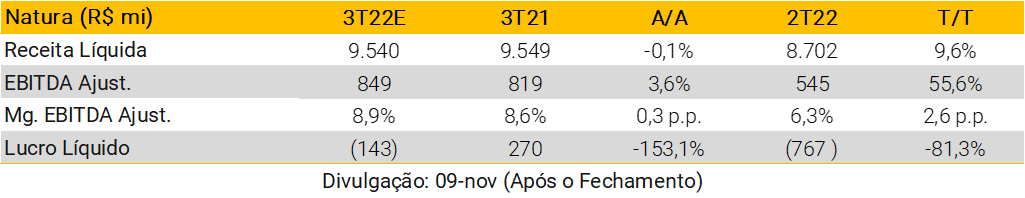

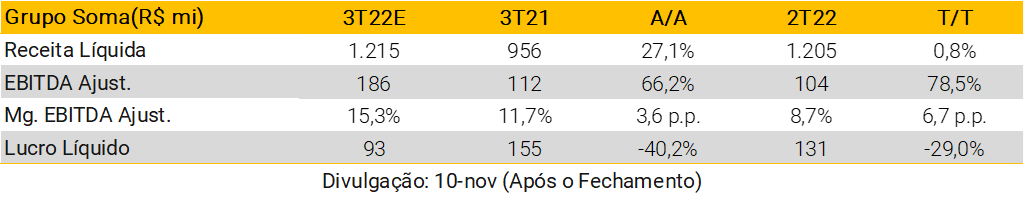

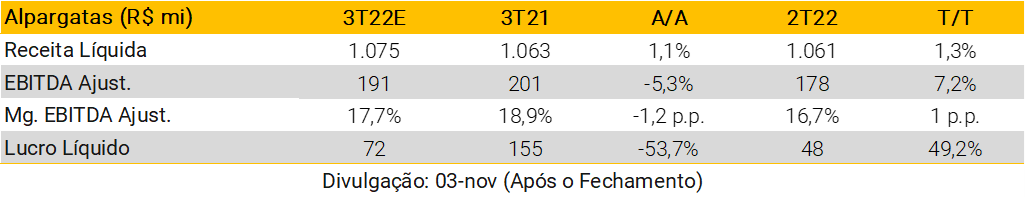

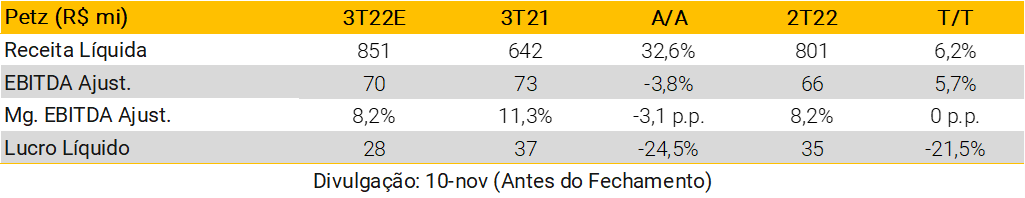

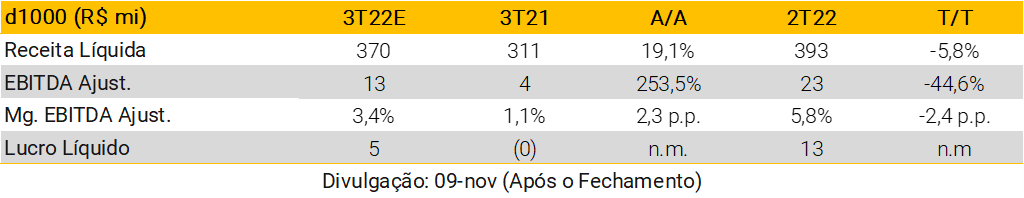

Analisando os diferentes segmentos, esperamos resultados mistos para os nomes de consumo discricionário, com destaque novamente pata as varejistas de alta renda, apesar de algumas já começarem a reportar desaceleração do crescimento por conta da base de comparação normalizada. Quanto as varejistas de média-baixa renda, esperamos um crescimento de receita pressionado pela antecipação da demanda de inverno no 2T, pela primavera atrasada e pelo impacto do cenário macro em outras categorias (casa e decoração e fashiontronics), enquanto as margens devem cair por conta da menor alavancagem operacional. Por fim, continuamos a ver um cenário desafiador para a Petz e Natura&Co, apesar de uma melhora vs. o 2T.

Para o varejo alimentar, esperamos sólido crescimento de receita, apesar de uma desaceleração do indicador de vendas mesmas lojas (SSS) por conta da deflação. Esperamos que o atacarejo continue sendo o destaque, com forte SSS e crescimento de receita, enquanto as operações de varejo devem reportar uma melhora de SSS diante de uma base mais normalizada. Quanto a rentabilidade, esperamos uma pressão de margem por conta da forte expansão (atacarejo) e um cenário macro desafiador (varejo).

No e-commerce, crescimento pressionado e queima de caixa continuam. Esperamos que o varejo físico continue a se recuperar, enquanto o online (principalmente 1P) deve continuar desacelerando por conta do cenário macro, base de comparação difícil e normalização do mix de canais. Não esperamos recuperações de margem significativas, dado que o baixo crescimento limita a alavancagem operacional, contribuindo para a continuidade dos prejuízos e queima de caixa.

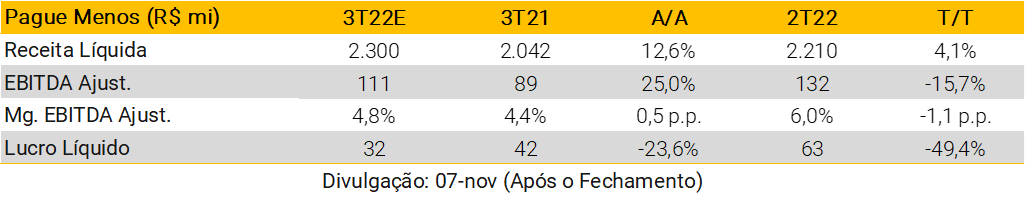

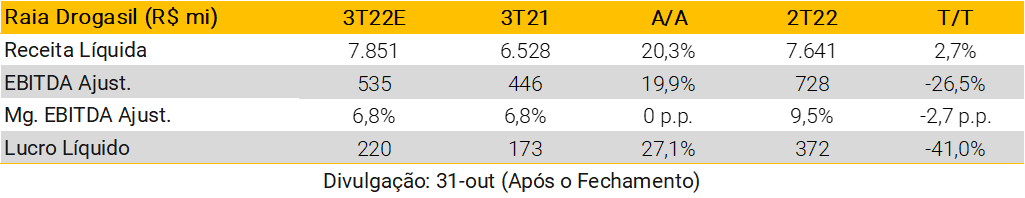

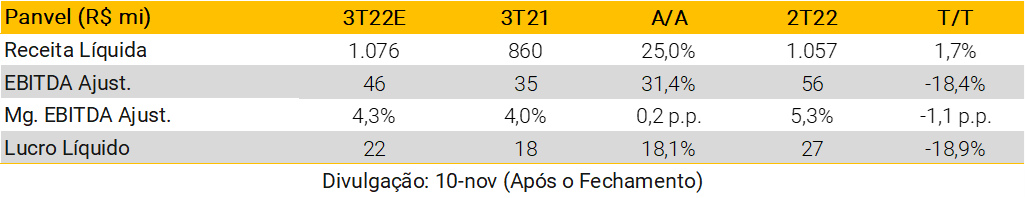

Por fim, as farmácias devem continuar reportando resultados sólidos, mas em desaceleração, diante da forte sazonalidade do 2T por conta do reajuste de preços. Quanto a rentabilidade, enxergamos margens estáveis ou ligeiramente melhores, por conta da alavancagem operacional e ganhos de eficiência, que são parcialmente compensados por investimentos estratégicos.

O relatório será atualizado semanalmente, com as prévias das empresas.

Agro – Açúcar & Álcool

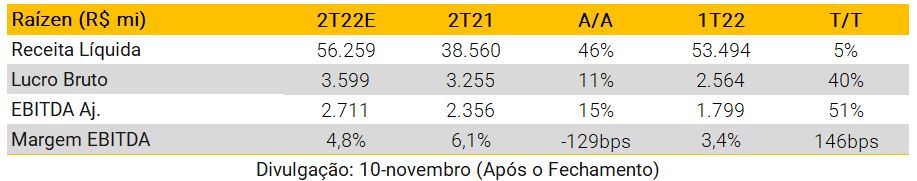

Raízen (RAIZ4) – Compra

Esperamos que os preços mais baixos de etanol, diesel e gasolina afetem negativamente os resultados de M&S. Portanto, estamos prevendo EBITDA ajustado de R$ 817 milhões, queda de 16% A/A, representando uma margem de 1,9% (-100bps A/A). No entanto, estamos prevendo resultados sólidos para a operação de Açúcar, impulsionados principalmente por preços e volumes fortes, que devem entregar EBIT ajustado de R$ 662 milhões (+87% A/A), em nossa visão. Por fim, também projetamos fortes resultados em Renováveis principalmente pela excelência da Raízen no mercado de exportação, para o qual projetamos EBIT ajustado de R$ 921 milhões (+31% A/A).

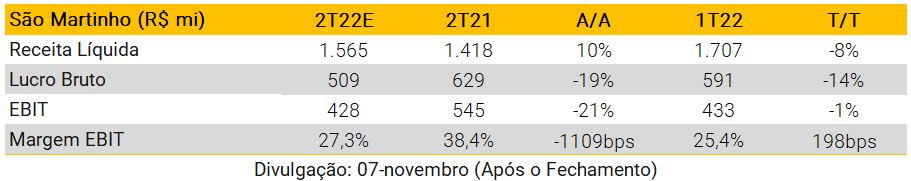

São Martinho (SMTO3) – Neutro

Estimamos que a receita líquida alcance R$ 1.565 milhões no trimestre, representando um aumento de 10% A/A, principalmente devido aos preços mais altos do açúcar e ao etanol exportado compensando uma perspectiva mais desafiadora no mercado interno, impulsionada tanto por preços e volumes mais altos. O referido aumento no faturamento não deve compensar o aumento dos custos, em nossa opinião, e esperamos que as margens bruta e EBIT diminuam significativamente A/A e T/T. Portanto, projetamos um EBIT de R$ 428 milhões, representando uma redução de 21% A/A.

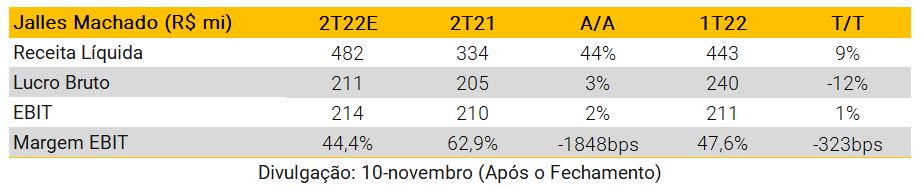

Jalles Machado (JALL3) – Compra

Prevemos aumento da receita líquida principalmente devido aos preços mais altos (+9% A/A) e volumes (+35% A/A) para o açúcar, já que projetamos uma queda média de 25% nos preços do etanol na comparação anual . Além disso, projetamos R$ 24 milhões de receita de CBIOs, linha que se tornará ainda mais relevante nos próximos trimestres, a nosso ver. Esperamos que o aumento da receita líquida supracitado compense totalmente as margens baixas devido ao aumento dos custos e, portanto, projetamos EBIT ajustado de R$ 214 milhões, alta de 2% A/A. O catch-up nas exportações de açúcar orgânico deixa espaço para surpresas positivas, mas ainda não esperamos uma solução significativa para as altas taxas de frete e a escassez de contêineres.

Agro – Grãos

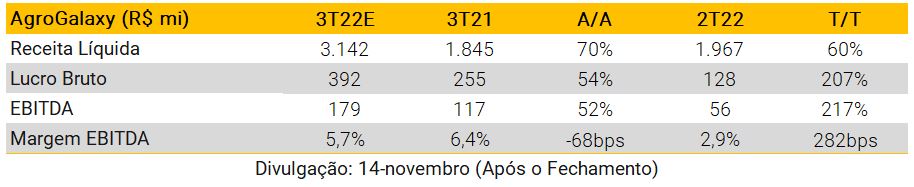

AgroGalaxy (AGXY3) – Compra

Após a integração de uma série de fusões e aquisições concluídas nos últimos dois anos, prevemos que o forte momentum nos resultados da AGXY permaneça. Devido ao aumento de preços e, portanto, forte SSS, juntamente com as fusões e aquisições mencionadas anteriormente, projetamos receita líquida de R$ 3,1 bilhões (+70% A/A). Projetamos margem bruta de 12,5%, composta por margem bruta de grãos de 0,5% e margem bruta de insumos de 17,1%, queda de 110 bps em relação ao ano anterior, principalmente devido ao aumento da participação de fertilizantes no mix de receita. No total, esperamos um EBITDA de R$ 179 milhões (aumento de 52% A/A), uma margem de 5,7%.

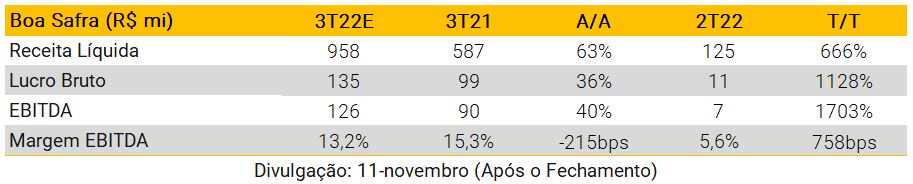

Boa Safra (SOJA3) – Compra

Esperamos que a receita apresente um aumento surpreendente após o aumento das vendas de sementes e grãos, à medida que vemos a adoção contínua de tecnologia por parte dos agricultores. O referido aumento no faturamento será traduzido em um impressionante aumento de 40% A/A no EBITDA, em nossas estimativas. No entanto, estamos projetando margens em queda devido (i) à frustração no volume inicialmente esperado de vendas de sementes pela empresa; (ii) aumento de grãos na participação na receita; e (iii) aumento do preço da soja. A redução das margens acima mencionadas levanta uma bandeira amarela, pois, do ponto de vista do mercado, espera-se uma margem EBITDA da SOJA3 de ~15%.

BrasilAgro (AGRO3) – Compra

Prevemos que a receita líquida diminua 21% A/A em uma base de comparação difícil devido a um volume pontual de soja vendido acima da média no 1T22, mas também devido à acomodação dos preços das commodities. Com base nos custos de insumos mais altos, estamos projetando que as margens bruta e EBITDA devem diminuir significativamente, o que se traduzirá num EBITDA ajustado de R$ 82 milhões, uma queda de 64% A/A, em nossa visão.

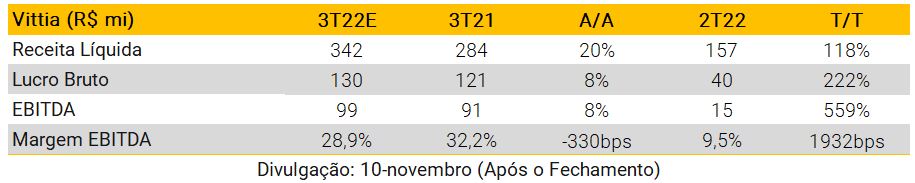

Vittia (VITT3) – Compra

Projetamos fortes resultados no 3T22, impulsionados por um sólido crescimento em quase todas as linhas de receita. Em nossa visão, os principais destaques devem ser os produtos biológicos, micronutrientes do solo e fertilizantes foliares, para os quais projetamos um crescimento anual de 63%, 22% e 14%, respectivamente. Embora ainda não em níveis históricos, projetamos que as margens dos organominerais se recuperem e cheguem a 5,0%. Por fim, projetamos que as margens bruta e EBITDA diminuam 457bps A/A e 330bps A/A, respectivamente, principalmente devido ao efeito acima mencionado nas margens dos organominerais e devido a mudanças no mix de receitas.

Alimentos

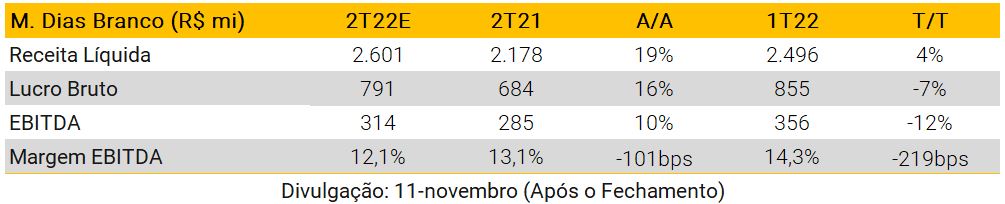

M. Dias Branco (MDIA3) – Compra

Estamos projetando volumes quase estáveis em relação ao ano anterior (+9% T/T) como resultado de uma perspectiva macro ainda desafiadora e uma base de comparação mais difícil. Devido à estratégia de hedge de estoques da empresa e aos custos mais altos do trigo após a crise Rússia/Ucrânia, projetamos margem bruta e EBITDA para baixo tanto T/T quanto A/A. A perspectiva macro continua desafiadora; no entanto, vemos os fundamentos melhorando e, portanto, esperamos que a MDIA continue recuperando as margens nos próximos trimestres. Fomos surpreendidos no 2T pelo ritmo de recuperação das margens, embora os custos e a recuperação da participação de mercado continuem sendo os principais desafios da Companhia no curto e médio prazo. Embora não tão superior quanto o 3T, devido à estratégia de hedge de estoques da empresa de 3-4 meses, projetamos o 4T ainda impactado pelos preços mais altos do trigo impulsionados pela crise Rússia/Ucrânia. Portanto, esperamos que as margens melhorem em relação ao 3T, mas ainda abaixo dos níveis do 2T.

Bancos & Instituições Financeiras

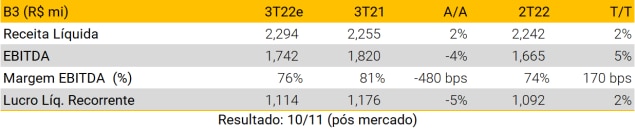

B3 (B3SA3) – Neutro

Esperamos resultados mistos para a B3, pois vemos o segmento de mercado de capitais pressionado pelos menores volumes de negociação e pela difícil base de comparação no 3T21. No entanto, as atuais taxas de juros elevadas favoreceram o aumento das atividades de renda fixa que impactam positivamente sua receita, compensando parcialmente os menores negócios de ECM (mercado de ações). Com isso, esperamos que a receita líquida apresente um aumento marginal (+2% A/A e T/T). Isso deve levar a B3 a registrar um leve aumento no lucro líquido e atingir R$ 1,1 bilhão (+2% T/T) no 3T22, levando a um ROE de 20,5% (+60 bps A/A e +20 bps T/T).

Banco do Brasil (BBAS3) – Compra

Esperamos que o Banco do Brasil apresente mais um trimestre de forte crescimento em sua carteira de crédito, impulsionado principalmente pelo crédito rural. Esperamos uma margem financeira bruta (NII) em linha quando comparado ao ano passado (-1% A/A), porém um pouco menor T/T principalmente devido a uma receita de tesouraria mais fraca. Adicionalmente, esperamos um aumento marginal em sua taxa de inadimplência (+20bps, atingindo 2,2%), mas ainda permanecendo a menor entre seus pares e refletindo o perfil defensivo de sua carteira. Consequentemente, esperamos que o índice de cobertura permaneça em níveis elevados de 245% (-25,9pp T/T). Isso reforça a solidez de seu balanço e o baixo risco de um aumento abrupto no provisionamento pressionando seus resultados no curto prazo. Assim, esperamos um lucro líquido recorrente de R$ 6,9 bilhões no segundo trimestre (+38% A/A e -11% T/T), implicando um ROE de 18% para o Banco do Brasil.

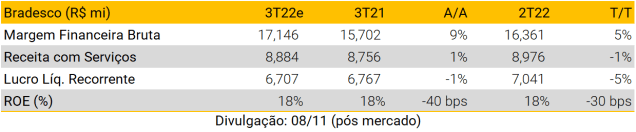

Bradesco (BBDC4) – Neutro

Esperamos um crescimento sólido para a carteira de crédito do banco neste trimestre (13,8% A/A e 2,9% T/T), impulsionado por linhas relacionadas ao consumo com prazos mais curtos. Esperamos um leve aumento da receita líquida do Bradesco neste trimestre (+9% A/A e +5% T/T), impulsionado principalmente pela maior margem com clientes. Esperamos outro pequeno aumento em sua taxa de inadimplência no 3T22 (+10bps, atingindo 3,6%), mas permanecendo em níveis saudáveis. Isso deve levar o banco a reportar um índice de cobertura próximo a 206% (-12pp T/T). Isso deve levar o BBDC a reportar resultados estáveis no 3T22 (-1% A/A e -5% T/T) e ROE de 18% (-40 bps A/A e -30 bps T/T).

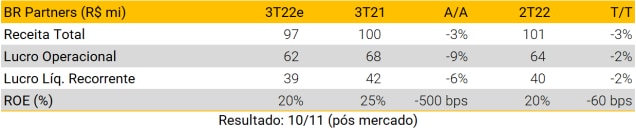

BR Partners (BRBI11) – Compra

Esperamos um trimestre sólido para BR Partners. Apesar do cenário macroeconômico mais difícil, esperamos que o BRBI apresente apenas uma pequena queda na receita, suportada por um aumento na Remuneração do Capital e Mercado de Capitais (Emissão de Dívidas) que compensou a queda no segmento de Investment Banking. Reforçamos nossa visão de que a resiliência de seus resultados reflete a estratégia do banco de diversificar as fontes de receita nos últimos anos. Além disso, esperamos que as despesas permaneçam relativamente estáveis no trimestre. Com isso, estimamos um lucro líquido de R$ 42 milhões para o trimestre, totalizando um ROE de 20% para a BR Partners no 3T22.

BTG Pactual (BPAC11) – Neutro

Esperamos resultados marginalmente positivos para o BTG Pactual, ainda favorecido por uma forte receita de DCM, o que deve compensar a atividade mais fraca de operações de M&A e ECM no segmento de Investment Banking. Do lado positivo, estimamos que os segmentos de Crédito, Asset Management e Wealth Management tenham mantido bom desempenho nesse trimestre. Em Sales & Trading a menor volatilidade observada nos mercados deve diminuir ligeiramente suas receitas. De modo geral, vemos as receitas estáveis no trimestre e com crescimento de 16% A/A. Isso deve levar o BTG a apresentar um lucro líquido recorrente de R$ 2,2 bilhões (+23% A/A e -1% T/T) e ROE de 20% (+70 bps A/A e -20 bps T/T) no 3T22.

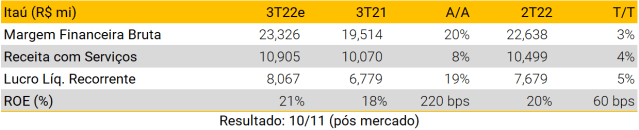

Itaú Unibanco (ITUB4) – Compra

Esperamos mais um trimestre de crescimento robusto na carteira de crédito do Itaú Unibanco, mirando provavelmente no meio do guidance, impulsionado mais uma vez por linhas de crédito relacionadas ao consumo. Adicionalmente, antecipamos um aumento marginal da inadimplência, atingindo um patamar ainda saudável de 2,9% e um índice de cobertura estável (218% XPe). A margem financeira bruta (NII) deve continuar sendo impulsionada pelo aumento da carteira de crédito, crescendo +19,5% A/A e +3,0% T/T. Como resultado, esperamos um lucro líquido recorrente de R$ 8,1 bilhões no 3T22 (+19,0% A/A e +5,1% T/T), implicando um ROE de 21% (+220 bps A/A e +60 bps T/T).

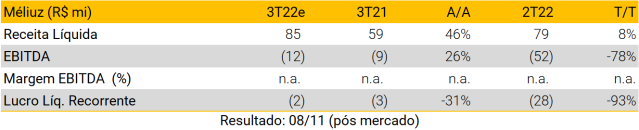

Méliuz (CASH3) – Compra

Vemos um trimestre positivo para o Méliuz. Esperamos que a empresa apresente outro sólido aumento de receita de 8% A/A (ex-Bankly), atribuído principalmente ao desempenho positivo do Shopping Brasil (Méliuz). Acreditamos que um take rate mais alto deve compensar um GMV potencialmente mais baixo neste trimestre, levando a um faturamento mais alto. Nas despesas operacionais, antecipamos um trimestre ainda pressionado na comparação anual, mas apresentando uma melhora em relação ao trimestre anterior. Com isso, esperamos que a empresa ainda apresente um EBITDA negativo, mas cada vez mais próximo do breakeven.

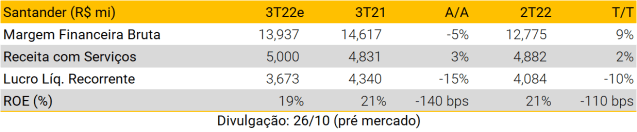

Santander (SANB11) – Venda

Esperamos que a carteira de crédito do Santander apresente um leve aumento de +6,7% A/A (+2,6% T/T), levando sua margem financeira bruta (NII) a crescer +9,1% T/T, mas ainda 4,7% mais fraco A/A devido principalmente ao menor NII das atividades de mercado (compensando o robusto crescimento de +25,3% A/A na margem com clientes). Antecipamos uma taxa de inadimplência ligeiramente superior de 3,1% (+20bps T/T), porém ainda em níveis controlados e índice de cobertura saudável (192% XPe), o que deve levar a um lucro líquido recorrente de R$ 3,7 bilhões no trimestre, implicando um ROE de 19,5%.

Bebidas

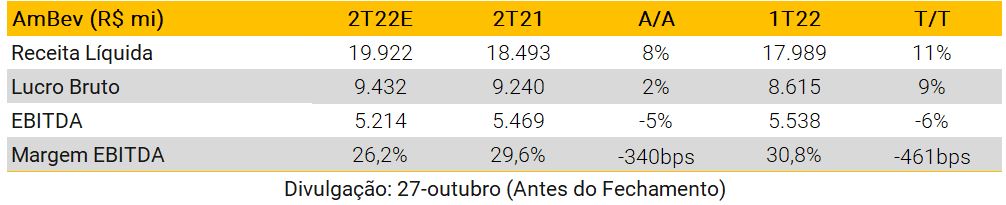

AmBev (ABEV3) – Compra

Prevemos que Cerveja Brasil e Brasil NAB sejam os destaques do trimestre, enquanto as operações internacionais ainda estão atrasadas, em nossa visão Para a Cerveja Brasil, a recuperação do consumo fora de casa e garrafas retornáveis devem ajudar a sustentar volumes fortes, apesar da base difícil de comparação, e a receita líq./hl continuará crescendo em um ritmo interessante, em nossa opinião, devido ao carry over dos recentes aumentos de preços e gestão de receitas. Prevemos que o CAC seja o destaque negativo no trimestre, pois a recuperação na região ainda está atrasada, especialmente na República Dominicana e no Panamá, que apresentarão queda tanto na receita líquida quanto no EBITDA, em nossa opinião.

Bens de capital

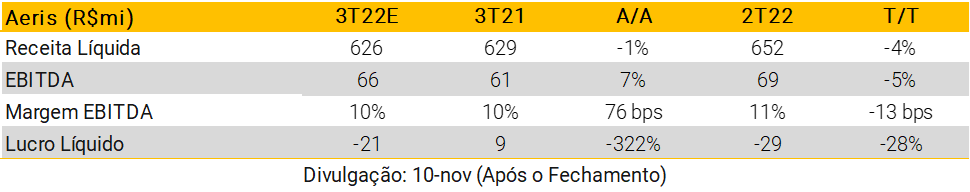

Aeris (AERI3) – Compra

Esperamos que a Aeris apresente resultados fracos no 3T22, com a produção ainda refletindo um nível abaixo do ideal, pois algumas linhas de produção ainda estão em ramp-up (estimamos que 76% do total de linhas de produção estejam maduras no 3T22, vs. 67% no 2T22 e 61% no 1T22). No faturamento, esperamos uma receita líquida de ~R$630 milhões -1% A/A e -4% T/T, refletindo uma combinação de (i) desempenho estável de volumes (estável A/A e -1% T/T) e (ii) preços mais baixos , explicado principalmente pela valorização do real no 2T22 (o preço unitário de um trimestre em reais é definido pelo desempenho cambial do trimestre anterior). Em relação à rentabilidade, esperamos EBITDA de R$ 66 milhões (+7% A/A e -5% T/T), implicando em margem EBITDA de 10,5% (+80bps A/A e -10bps T/T).

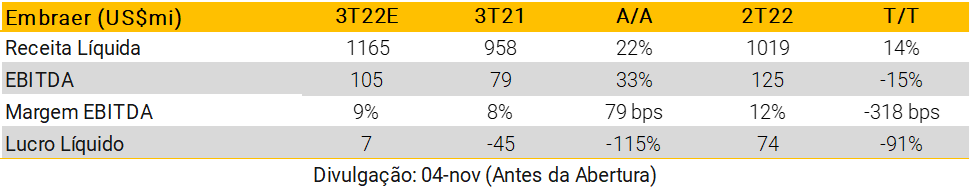

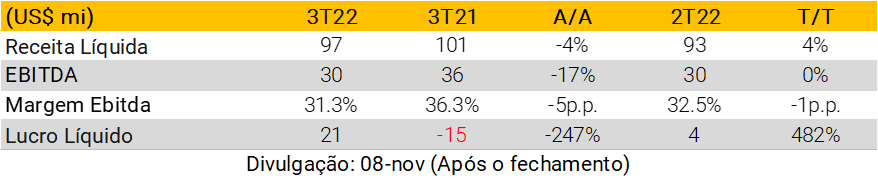

Embraer (EMBR3) – Compra

Esperamos que o desempenho operacional da Embraer no 3T22 melhore ligeiramente em relação ao 2T22, embora ainda em números baixos, pois esperamos que as entregas sejam mais concentradas no 4T22. Projetamos: (i) entregas de 13 aeronaves na divisão comercial (+44% A/A e +18% vs. 2T22) e 24 unidades de jatos executivos (+14% A/A); (ii) receita líquida de US$ 1,15 bilhão +22% A/A (+14% T/T); e (iii) EBITDA de US$ 105 milhões implicando margem EBITDA de 9,1%, uma melhora de +80bps vs. 3T21 e -320bps vs. 2T22 (que foi positivamente afetado por itens não recorrentes).

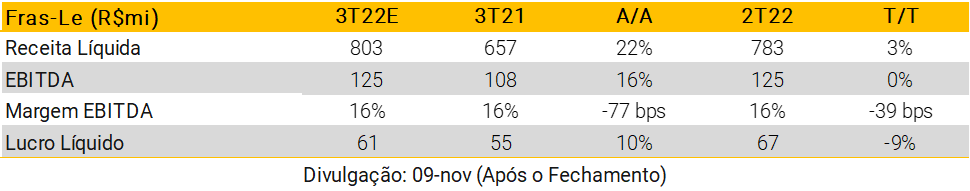

Fras-Le (FRAS3) – Neutro

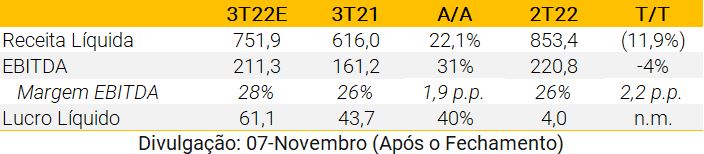

Esperamos que a Fras-le apresente bons resultados no 3T22, com a receita continuando a crescer sequencialmente e a rentabilidade permanecendo em níveis sólidos. Para o 3T22 esperamos: (i) receita líquida de ~R$800 milhões +22% A/A e +3% T/T; e (ii) EBITDA de R$ 125 milhões (+16% A/A e estável T/T), com margens permanecendo em um sólido nível de 15,6%, refletindo a estratégia de precificação bem-sucedida da empresa para repasse dos aumentos de custos. Além disso, esperamos que o lucro atinja R$ 61 milhões (+10% A/A e -9% T/T).

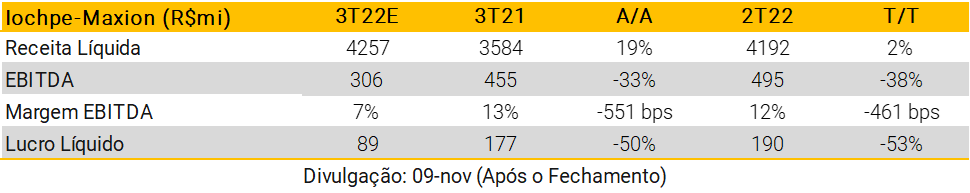

Iochpe-Maxion (MYPK3) – Compra

Esperamos que a Iochpe-Maxion apresente resultados fracos no 3T22, com aumentos de custos (custos de energia notavelmente mais altos na Europa Ocidental) levando a uma redução significativa da margem EBITDA em relação ao 3T21 e 2T22. Esperamos: (i) receita líquida de ~R$4,2 bilhões +19% A/A e +2% T/T, com aumento de receita impulsionado pela melhoria de volumes e depreciação do real, enquanto negativamente compensado por menores receitas unitárias (preços de alumínio e aço em queda); e (ii) EBITDA de R$ 306 milhões -33% A/A e -38% T/T, com margens caindo 550bps A/A e 460bps T/T, devido aos maiores custos de energia nas instalações industriais da Europa Ocidental e um descasamento temporal entre menor receita unitária e custos de matéria-prima mais altos.

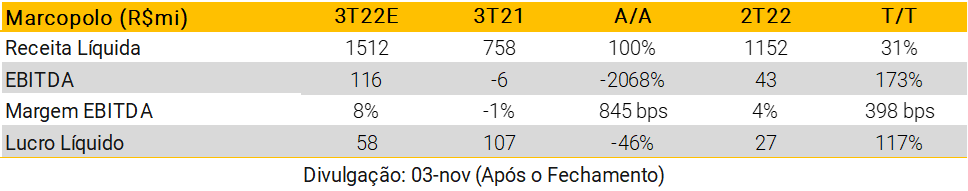

Marcopolo (POMO4) – Neutro

Esperamos que a Marcopolo seja o destaque positivo no 3T22, com melhora da receita e rentabilidade refletindo principalmente a recuperação dos ônibus rodoviários e o desempenho positivo de volumes em geral ao longo do trimestre, embora parcialmente compensado pelas condições piores no mercado externo. No faturamento, projetamos receita líquida de ~R$1,5 bilhão +100% A/A e +31% T/T, positivamente impactada por um melhor mix, resultando em maiores níveis de receita unitária. Do lado da rentabilidade, esperamos que a margem EBITDA de 7,7% fique significativamente acima do 3T21 e 2T22, apoiada pelas melhores condições de receita mencionadas acima (ou 9,3% se excluirmos o impacto negativo da equivalência patrimonial de R$ 26 milhões da New Flyer).

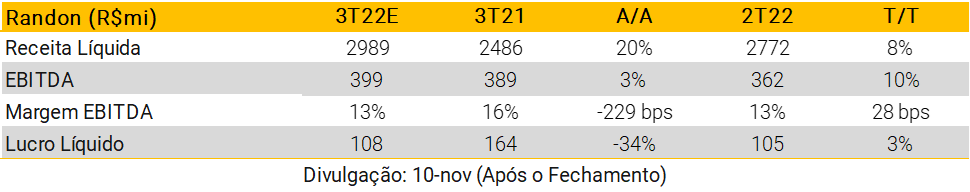

Randon (RAPT4) – Compra

Esperamos que a Randon apresente resultados mistos, com um forte desempenho de receita ofuscado por margens ainda em níveis mais fracos (embora um pouco melhores em relação aos resultados do 2T22). Projetamos: (i) receita líquida de ~R$3,0bi +20% A/A, impulsionada principalmente pelo sólido desempenho da divisão de implementos rodoviários e autopeças; e (ii) EBITDA de ~R$400 milhões +3% A/A, com redução da margem EBITDA A/A explicada principalmente pela piora dos níveis de rentabilidade na divisão de reboques, com o segmento de Autopeças suportando uma expansão de margem sequencial. Por fim, vemos taxas de juros mais altas impedindo um melhor desempenho do resultado final (lucro líquido de R$108 milhões apresentando queda de 34% A/A).

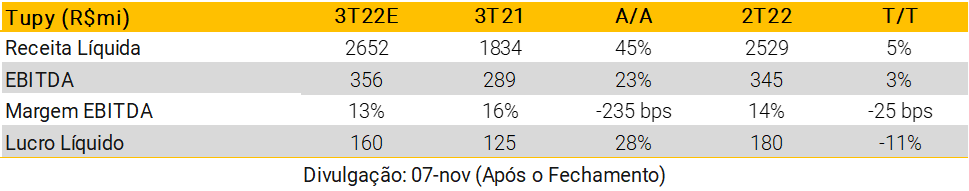

Tupy (TUPY3) – Compra

Esperamos que a Tupy registre resultados positivos no 3T22, com desempenho robusto de receita apoiado pela capacidade da empresa de repassar aumentos de custos e suportado pela desvalorização do real durante o trimestre (receita +5% com volumes -1% vs. 2T22 , ainda impactado negativamente pela escassez de semicondutores em mercados específicos, o que impediu um desempenho mais forte da receita no 3T22). Esperamos: (i) receita líquida de R$ 2,65 bilhões (+45% A/A e +5% T/T, com a comparação A/A positivamente afetada pela consolidação da Teksid no 4T21); e (ii) EBITDA ajustado de R$ 356 milhões, com margem EBITDA de 13,4% mantendo-se em patamares fortes, explicado em parte pelas sinergias capturadas com a aquisição da Teksid.

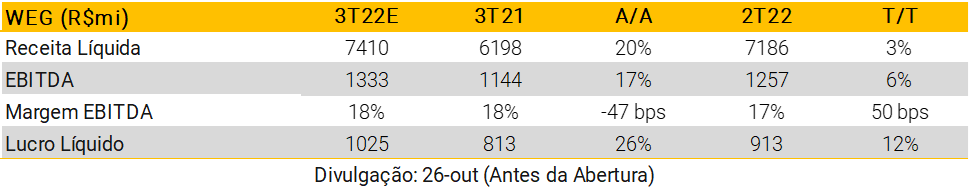

WEG (WEGE3) – Compra

Esperamos que a WEG apresente resultados sólidos no 3T22, com receita de ~R$ 7,4 bilhões +20% A/A e +3% T/T, refletindo: (i) o cenário de forte demanda por produtos de ciclo curto (por exemplo, vendas de kits solares no Brasil); (ii) uma sólida carteira de pedidos nos últimos anos para produtos de ciclo longo (por exemplo, turbinas eólicas no Brasil e projetos de T&D na América do Norte); com (iii) depreciação do real médio de 7% T/T (A/A estável) suportando o crescimento sequencial da receita. Além disso, projetamos EBITDA em R$ 1,3 bilhão (+17% A/A), com margens melhorando sequencialmente em relação ao 2T22, apoiadas por menores custos de matéria-prima. Por fim, esperamos que o lucro líquido chegue a ~R$1,0 bilhão, +26% A/A e +12% T/T.

Construtoras

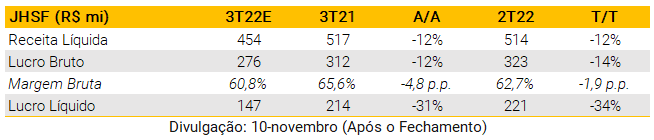

JHSF (JHSF3) – Compra

Esperamos resultados neutros para a JHSF no 3T22. No segmento de incorporação imobiliária, vemos o Reserva Cidade Jardim e as novas fases do Boa Vista Village aumentando a presença de produtos imobiliários no mix de receitas da JHSF, que seguem a lógica da contabilidade POC. Com isso, esperamos um menor reconhecimento de receita no 3T22, levando a receita líquida a R$ 454 milhões (-12% A/A e -12% T/T). Além disso, vemos os produtos imobiliários com margens brutas menores em relação aos projetos de terrenos, o que deve levar a uma desaceleração natural da margem bruta daqui para frente. Com isso, projetamos a margem bruta para o 3T22 em 60,8% (-4,8 p.p. A/A e -1,9 p.p. T/T). Por fim, estimamos um lucro líquido de R$ 147 milhões (-31% A/A e -34% T/T), impactado por menores níveis de receita líquida.

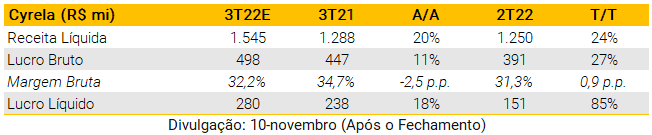

Cyrela (CYRE3) – Compra

Esperamos resultados sólidos para a Cyrela no 3T22, impulsionados por uma expansão da receita líquida, atingindo R$ 1,54 bilhão (+20% A/A e +24% T/T), explicada por um desempenho de vendas líquidas melhor que o esperado no trimestre. Além disso, vemos a Cyrela implementando uma melhor estratégia de precificação de lançamentos, resultando em uma margem bruta maior em novos produtos, o que vemos como um sinal positivo de recuperação da margem bruta daqui para frente. Com isso, projetamos que a margem bruta da Cyrela atinja 32,2% (-2,5 p.p. A/A e +0,9 p.p. T/T). Por fim, estimamos que o lucro líquido acelere significativamente, atingindo R$ 280 milhões (+18% A/A e +85% T/T), impactado positivamente por um ganho não recorrente com a venda de ações da Cury.

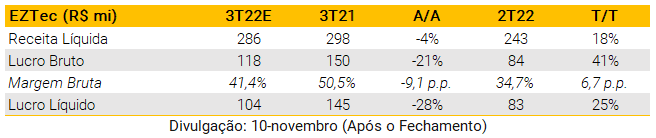

EZTEC (EZTC3) – Compra

Esperamos resultados positivos da EZTec no 3T22, com receita líquida atingindo R$ 286 milhões (-4% A/A e +18% T/T), devido a (i) maior nível de produção, aumentando o reconhecimento de receita; e (ii) sólido desempenho das vendas líquidas contratadas no trimestre. Além disso, estimamos uma forte recuperação da margem bruta vs. 2T22, atingindo 41,4% (+6,7 p.p. T/T), impulsionada: (i) Pelo efeito reverso do reconhecimento do INCC, agora auxiliando a EZTec devido ao descompasso entre o reajuste inflacionário nos custos de construção e o repasse do INCC da carteira de recebíveis, uma vez que a inflação da construção desacelerou ao longo do 3T22; e (ii) Maior venda de estoque no empreendimento Cidade Maia, que possui maior margem bruta. Dito isso, estimamos que o lucro líquido acelere atingindo R$ 104 milhões (+25% T/T), mas mantendo-se abaixo dos níveis históricos (-28% A/A).

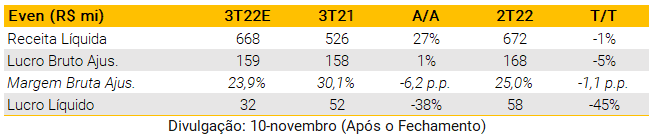

Even (EVEN3) – Neutro

Esperamos resultados mistos para a Even no 3T22. Pelo lado positivo, a empresa manteve o foco em fomentar a venda de estoques, o que pode impactar positivamente a receita líquida, atingindo R$ 668 milhões (+27% A/A e -1% T/T), devido ao maior percentual de conclusão (POC) desses projetos, aumentando o reconhecimento de receita. Por outro lado, esperamos uma desaceleração da margem bruta ajustada, atingindo 23,9% (-6,2 p.p. A/A e -1,1 p.p. T/T), afetada por (i) concessão de descontos ainda forte nas vendas de estoque; e (ii) mix de receita focado em projetos compactos, que possuem margens brutas menores. Por fim, estimamos que o lucro líquido alcance R$ 32 milhões (-38% A/A e -45% T/T), impactado por maiores provisões.

Trisul (TRIS3) – Compra

Esperamos resultados neutros para a Trisul no 3T22, impactados por vendas líquidas moderadas (%Co) atingindo R$ 155 milhões (-19% A/A). Dito isso, projetamos uma receita líquida de R$ 209 milhões (estável com o 2T22 e +10% A/A). Além disso, estimamos uma margem bruta em 31,8% (-6,4 p.p. A/A e +0,4 p.p. T/T), positivamente impactada pela desaceleração da pressão de custos. Por fim, esperamos que o lucro líquido atinja R$ 25mn (-25% A/A e +22% T/T).

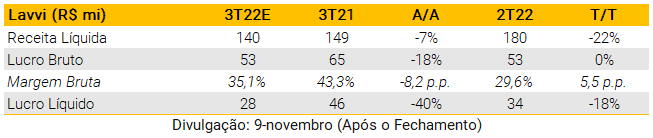

Lavvi (LAVV3) – Compra

Estimamos resultados mistos para a Lavvi no 3T22, prejudicados pela compressão da receita líquida, atingindo R$ 140 milhões (-7% A/A e -22% T/T), impactada por níveis mais fracos de vendas líquidas. Do lado positivo, o mix de receitas da Lavvi no 3T22, com projetos de maior margem, pode ajudar na recuperação da margem bruta, atingindo 35,1% (+5,5 p.p. T/T), embora mantendo-se abaixo dos níveis históricos (-8,2 p.p. A/A). Dito isso, projetamos um lucro líquido de R$ 28 milhões (-40% A/A e -18% T/T), impactado negativamente pela menor receita líquida no trimestre.

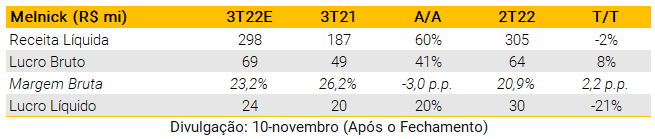

Melnick (MELK3) – Compra

Esperamos resultados ligeiramente positivos vindos da Melnick no 3T22, impulsionados pelo bom desempenho das vendas líquidas no trimestre, apesar da comparação mais difícil com o 2T22, quando as vendas aumentaram significativamente devido ao Melnick Day. Dito isso, a Melnick manteve um sólido ritmo de vendas de estoque no 3T22, o que em nossa visão deve impactar positivamente a receita líquida, atingindo R$ 298 milhões (+60% A/A e -2% T/T), dado o maior percentual de conclusão desses projetos. Além disso, esperamos que a margem bruta atinja 23,2%, acelerando em relação ao 2T22 (+2,2 p.p. T/T), mas mantendo-se abaixo dos níveis históricos (-3,0 p.p. A/A), devido a maiores descontos nas vendas de estoque. Por fim, projetamos um lucro líquido de R$ 24 milhões (+20% A/A e -21% T/T), levemente impactado pela aceleração das despesas com vendas.

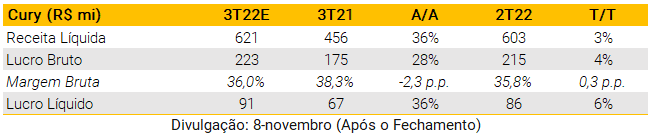

Cury (CURY3) – Compra

Esperamos mais um trimestre de resultados positivos para a Cury no 3T22, com aceleração da receita líquida para R$ 621 milhões (+36% A/A e +3% T/T), devido às fortes vendas líquidas. Além disso, projetamos um leve aumento de margem bruta para 36,0% (+0,3 p.p. T/T), positivamente impactada por uma desaceleração na inflação de custos de construção, embora ainda vejamos concreto sob pressão. Por fim, estimamos um lucro líquido de R$ 91 milhões (+36% A/A e +6% T/T).

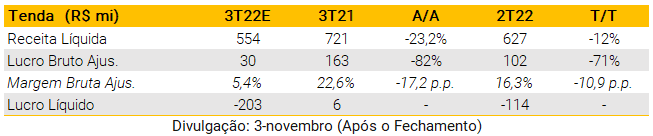

Tenda (TEND3) – Neutro

Esperamos mais um trimestre de resultados fracos para Tenda no 3T22, prejudicados por um desempenho operacional fraco, devido à estratégia de downsizing da empresa para focar em rentabilidade. Com isso, projetamos uma receita líquida de R$ 554 milhões (-23% A/A e -12% T/T), explicado pelo menor nível de vendas líquidas. Em nossa visão, o destaque negativo pode ser uma desaceleração significativa na margem bruta. Estimamos que a margem bruta ajustada atinja 5,4% (-17,2 p.p. A/A e -10,9 p.p. T/T), negativamente afetada por (i) ajustes de provisões; e (ii) maior pressão sobre os custos do concreto. Com isso, esperamos um prejuízo líquido de R$ 203 milhões.

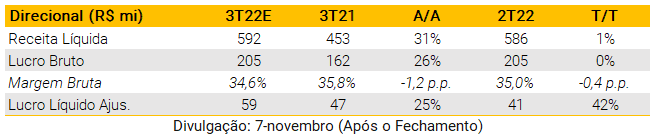

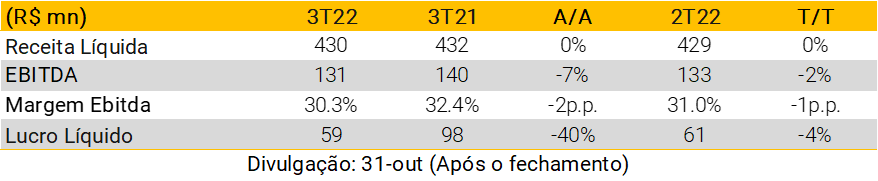

Direcional (DIRR3) – Compra

Projetamos resultados positivos para a Direcional no 3T22, dado seu excelente desempenho operacional com destaque para a Riva, que teve recorde de vendas líquidas. Dito isso, esperamos mais um trimestre de forte receita líquida para a Direcional, atingindo R$ 592 milhões (+31% A/A e +1% T/T), embora o menor percentual de conclusão dos projetos da Riva possa afetar o reconhecimento de receita neste trimestre. Além disso, a margem bruta deve diminuir gradativamente para 34,6% (-1,2 p.p. A/A e -0,4 p.p. T/T), mas vemos esses níveis como saudáveis para a Direcional. Por fim, a Direcional teve fortes vendas neste trimestre de projetos de parceria, que não são consolidados pela empresa. Com isso, projetamos uma aceleração no resultado de equivalência patrimonial, levando o lucro líquido a R$ 59 milhões (+25% A/A e +42% T/T).

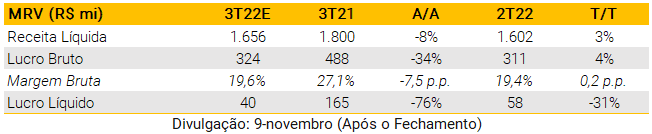

MRV (MRVE3) – Compra

Esperamos resultados mistos para a MRV no 3T22, afetados pela falta de vendas de projetos da Resia e pelo fraco desempenho das vendas líquidas nas operações brasileiras. Com isso, projetamos receita líquida de R$ 1,65 bilhão (-8% A/A e +3% T/T). Além disso, estimamos uma margem bruta em 19,6% (-7,5 p.p. A/A e +0,2 p.p. T/T), positivamente afetada pelos aumentos de preços. Por fim, esperamos que o lucro líquido atinja R$ 40 milhões (-76% A/A e -31% T/T).

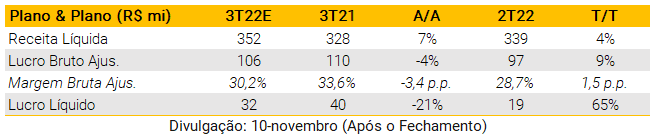

Plano&Plano (PLPL3) – Compra

Esperamos resultados positivos da Plano&Plano no 3T22, impulsionados por um sólido desempenho operacional com vendas líquidas recorde e um aumento resiliente no preço médio por unidade vendida. Com isso, esperamos que a Plano&Plano mantenha sólidos níveis de receita líquida, atingindo R$ 352 milhões (+7% A/A e +4% T/T). Além disso, vemos o arrefecimento da inflação de custos de construção e os recorrentes aumentos de preços da Plano&Plano, contribuindo para a recuperação gradual da rentabilidade das operações, levando a margem bruta para 30,2% (+1,5 p.p. T/T e -3,4 p.p. A/A). Por fim, esperamos que o lucro líquido atinja R$ 32 milhões (-21% A/A e +65% T/T).

Educação

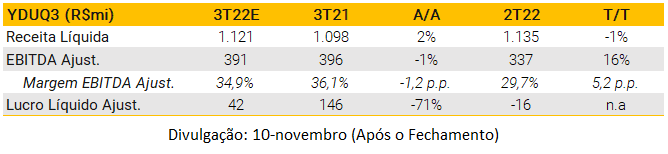

Yduqs (YDUQ3) – Compra

Esperamos que a Yduqs apresente resultados negativos no 3T22. A receita líquida deve mostrar um ligeiro aumento A/A após os descontos agressivos que a empresa ofereceu para aumentar a captação do 1S22. Embora estejamos vendo uma postura mais disciplinada em relação aos tickets em todas as empresas, esperamos que as taxas de evasão da Yduqs sejam mais fortemente impactadas do que as de seus pares. Além disso, não esperamos que as captações do 2S22 sejam tão fortes quanto as de outras empresas, pois acreditamos que a Yduqs tenha sido mais positivamente impactada pela recuperação pós-pandemia e, portanto, possui uma base de comparação difícil A/A. A margem EBITDA pode diminuir ligeiramente A/A, dada a redução da alavancagem operacional no segmento presencial, parcialmente compensada por um melhor desempenho do segmento Premium. Esperamos que o lucro líquido continue pressionado pelas despesas financeiras.

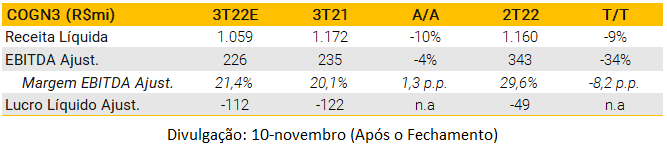

Cogna (COGN3) – Neutro

Esperamos que a Cogna apresente resultados ligeiramente positivos no 3T22, com a Kroton e a Vasta – as duas unidades de negócios mais relevantes – apresentando bons números, os quais deverão ser parcialmente compensados pela Saber. Projetamos que a Kroton (i) tenha um crescimento de receita de 11% A/A, devido a uma temporada de captação positiva no 2S22 combinada com a melhoria gradual das iniciativas de gestão de receita da empresa; e (ii) apresente uma margem EBITDA ajustada de 26%, impulsionada pela alavancagem operacional. Com relação à Vasta, esperamos que a empresa (iii) entregue seu guidance de receita de assinatura de R$1B, reportando um crescimento de receita trimestral de 50% A/A; e (iv) reporte EBITDA ajustado positivo após alguns períodos sendo menor do que zero. A Saber deve ser negativamente impactada pela menor receita de PNLD (vendas governamentais) deste ano e, consequentemente, reduzindo a margem EBITDA. Acreditamos que o lucro líquido deverá continuar a ser impactado pelas despesas financeiras.

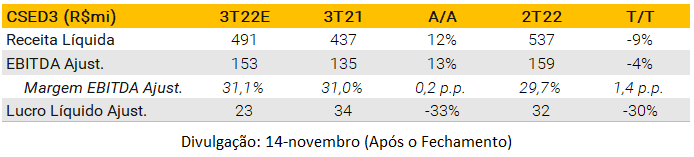

Cruzeiro do Sul (CSED3) – Compra

Esperamos que a Cruzeiro do Sul apresente resultados ligeiramente positivos no 3T22, impulsionados pelos bons números de captação do 1S22 e nossa expectativa de que a captação do 2S22 mostre uma tendência semelhante. Além disso, estimamos que a empresa superará seus pares em relação a ajustes de ticket e taxas de evasão. A margem EBITDA deve permanecer estável A/A, já que o crescimento da receita deve compensar os aumentos de custos e despesas causados pela recuperação do presencial. Projetamos o lucro líquido ajustado em R$23M, impactado principalmente pelas despesas financeiras líquidas.

Ser Educacional (SEER3) – Compra

Esperamos que a Ser Educacional apresente resultados neutros no 3T22, com aumento de 21% da receita líquida em função (i) da aquisição da FAEL, concluída no 1T22; e (ii) de números positivos de captação no presencial a partir do 1S22 e uma expectativa de que o 2S22 mostrará um resultado semelhante. A margem EBITDA ajustada deve cair A/A devido aos custos associados ao segmento presencial, o qual foi retomado gradualmente ao longo dos últimos trimestres. Projetamos um lucro líquido ajustado negativo de R$9M, impactado pela alavancagem financeira.

Ânima (ANIM3) – Compra

Esperamos que a Ânima apresente resultados neutros no 3T22. A receita líquida deve aumentar 8% A/A devido principalmente a uma boa temporada de captação no 1S22, tendência a qual esperamos que se repita no 2S22. O processo de integração da Laureate deve continuar a pressionar as taxas de evasão, mas acreditamos que esse efeito deverá ser mitigado gradualmente e aliviará a pressão sobre as bases de alunos. Esperamos que a margem EBITDA caia significativamente A/A, principalmente devido à base de comparação difícil, já que o 3T21 apresentou reversões de PCLD e de earn-outs, empurrando as margens para cima. Embora a empresa tenha sido muito disciplinada em suas iniciativas de gestão de passivos, esperamos que as despesas financeiras continuem corroendo a lucratividade.

Elétricas e Saneamento

AES Brasil (AESB3)

Ajustamos nossas estimativas para a AES Brasil, incorporando os resultados do 2T22 e rolando nosso preço alvo para 2023. Nos resultados do 3T22, a AES Brasil deve continuar sofrendo com o impacto negativo das compras de energia do ano passado a preços mais elevados. Apesar da excelente hidrologia observada no trimestre, esse hedge implementado em 2021 deve pressionar os resultados da empresa ao longo de 2022. Em relação ao segmento eólico, a geração deve ficar estável em relação ao ano anterior. Além disso, as receitas financeiras devem ser maiores no trimestre devido ao forte caixa da empresa advindo da captura para a aquisição da Cubico.

Auren (AURE3)

A Auren deverá continuar sendo penalizada pelo impacto negativo das compras de energia do ano passado a preços mais elevados. Apesar da excelente hidrologia observada no 3T22, o hedge implementado no ano passado deve pressionar os resultados da empresa ao longo de 2022. No segmento eólico, a melhora na disponibilidade de Ventos do Araripe III devido à regularização de problemas de engenharia com transformadores de potência deve refletir um aumento na geração A/A substancial.

Omega Energia (MEGA3)

Como pudemos ver em nosso Relatório Mensal de Monitoramento de Ventos, a Omega teve um trimestre fraco em recursos eólicos. Durante o 3T22, o bloqueio atmosférico prendeu a chuva na costa Nordeste, contribuindo para o aumento da precipitação e menor geração de energia eólica. Apesar da menor geração eólica no 3T22, a empresa continua reiterando seu guidance anual de EBITDA.

Engie (EGIE3)

Na comparação anual, o GSF positivo contribuiu para uma geração hídrica mais expressiva. Os resultados da Engie no 3T22 devem refletir: (i) a entrada em operação do sistema de transmissão Gralha Azul e Novo Estado; e (ii) o controle operacional das operações do TAG, que deverá melhorar as margens operacionais.

ISA CTEEP (TRPL4)

Ajustamos nossas estimativas para a ISA Cteep, incorporando os resultados do 2T22, a RAP do cliclo 2022/23, e rolamos nosso preço alvo para 2023. Nosso novo preço-alvo é de R$ 26/ação, de R$ 25/ação anteriormente. Para o 3T22, não esperamos surpresas significativas nos resultados da CTEEP além da entrada operacional de Paraguaçu (jul 2022) e Biguaçu (set 2022).

Taesa (TAEE11)

Ajustamos nossas estimativas para a Taesa, incorporando os resultados do 2T22, a RAP do cliclo 2022/23 e rolamos nosso preço alvo para 2023. Nosso novo preço-alvo baseado é de R$ 37/ação, de R$ 35/ação anteriormente. Para o 3T22, não esperamos surpresas significativas nos resultados da Taesa além da entrada operacional da ESTE (fevereiro de 2022) e Aimorés (maio de 2022).

EdP (ENBR3)

Para o 3T22, no segmento de distribuição de energia, os resultados refletirão o aumento de +1,0% no volume de energia, dividido em +1,9% para EDP São Paulo e -0,4% para EDP Espírito Santo. Já no segmento de geração, os resultados refletirão um decréscimo de 15,5% na energia vendida devido à redução dos contratos bilaterais em função de um cenário hidrológico mais favorável, impactando os preços da energia no longo prazo.

Copel (CPLE6)

Para o 3T22, os resultados no segmento de distribuição de energia refletirão o leve aumento de +1,0% no volume de energia A/A. Em relação ao GeT, o GSF positivo contribuiu para uma geração hídrica mais expressiva, embora a ausência de despachos de térmicas deva compensar parcialmente esse efeito.

Copasa (CSMG3)

Ajustamos nossas estimativas incorporando os resultados do 2T22 e rolando nosso preço alvo para 2023. Nosso novo preço-alvo é de R$ 17/ação, de R$ 15/ação anteriormente. Não esperamos grandes surpresas para os resultados da Copasa no 3T22, que devem refletir a sazonalidade dos volumes no período. Mantemos nossa recomendação de Venda das ações.

Eletrobras (ELET3)

Os resultados da Eletrobras no 3T22 devem refletir: (i) a consolidação integral de Santo Antonio Energia; (ii) o spin-off da Eletronuclear; e (iii) potenciais provisões relacionadas à Amazonas Energia.

Alupar (ALUP11)

Ajustamos nossas estimativas para a Alupar, incorporando os resultados do 2T22, a RAP do cliclo 2022/23 e rolamos nosso preço-alvo para 2023. Nosso novo preço-alvo é de R$ 30/ação, de R$ 29/ação anteriormente. Em relação ao segmento de transmissão, não esperamos surpresas significativas nos resultados da Alupar no 3T22 além da entrada em operação da ESTE (fevereiro de 2022). Além disso, também não esperamos nenhum impacto relevante no segmento de geração devido ao seu risco reduzido de GSF.

Equatorial (EQTL3)

Os resultados do 3T22 da Equatorial devem refletir: (i) a entrada em operação das Echo 8, 9 e 10; e (ii) maiores volumes no segmento de distribuição A/A. Além disso, a Equatorial deve continuar apresentando bons resultados em controle de custos, redução de perdas e inadimplência.

Cemig (CMIG4)

Esperamos que a Cemig se beneficie de sua estratégia de comercialização no segmento de geração. Diferentemente da maioria das empresas de geração, a Cemig seguiu em outra direção e iniciou 2022 com uma posição vendida em futuros de energia. No segmento de distribuição, esperamos que a Cemig apresente bons resultados em termos de controle de custos, redução de perdas e inadimplência.

Orizon (ORVR3)

Ajustamos nossas estimativas para a Orizon, incorporando os resultados do 2T22 e rolando nosso preço-alvo para 2023. Nosso novo preço-alvo é de R$ 43/ação, de R$ 40/ação anteriormente. Os resultados da Orizon no 3T22 devem refletir a consolidação completa dos ativos da Estre e do aterro de Cuiabá e volumes estáveis em relação à gestão de resíduos.

Ambipar (AMBP3)

Ajustamos nossas estimativas para a Ambipar, incorporando os resultados do 2T22 e rolando nosso preço-alvo para 2023. Nosso novo preço-alvo é de R$ 50/ação, de R$ 49/ação anteriormente. Não esperamos grandes surpresas nos resultados da Ambipar no 3T22 além da consolidação parcial das 6 empresas adquiridas no 3T.

Sabesp (SBSP3)

Para o 3T22, no segmento de saneamento, esperamos que os resultados operacionais permaneçam estáveis, enquanto os custos de energia e outros indexados à inflação devem pressionar os resultados. Além disso, os resultados da Sabesp devem refletir o reajuste tarifário de 8%.

Frigoríficos

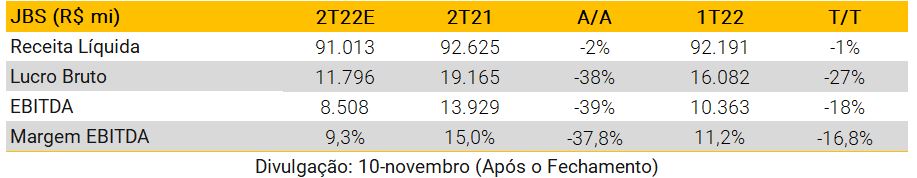

JBS (JBSS3) – Compra

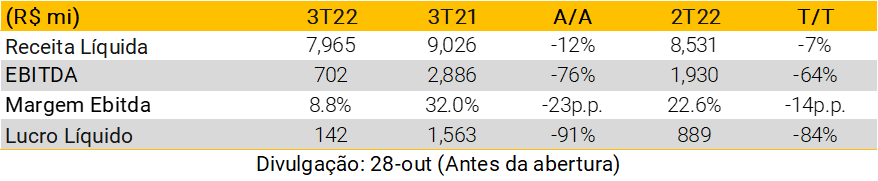

Projetamos fortes operações de aves principalmente por conta de preços expressivos no mercado externo aliados à acomodação nos preços dos grãos – margem EBITDA Seara de 15,6% e margem EBITDA PPC de 10,9%, apesar da piora no México e Europa ainda desafiadora. Embora a carne de frango esteja melhor, não deve compensar a acomodação da carne bovina na América do Norte, em nossa visão, pois projetamos margem EBITDA de 8,4% (queda significativamente T/T e A/A) devido aos maiores custos de gado e menores preços para os frigoríficos. Também projetamos resultados negativos para suínos nos EUA (margem EBITDA de 7,1%) em função de maiores custos de fornecimento e preços para os frigoríficos menores. Para a JBS Brasil, também projetamos resultados fracos dado que está menos exposta ao mercado de exportação do que seus pares e projetamos aumento em despesas corporativas compensando menores custos do gado no Brasil.

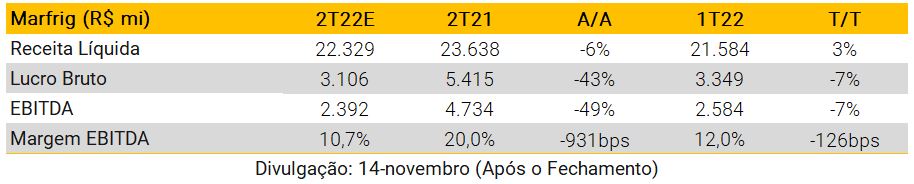

Marfrig (MRFG3) – Compra

A alta exposição da Marfrig ao mercado de carne bovina norte-americano será o principal impulsionador dos resultados da empresa no 3T22. Após a virada do ciclo do gado nos EUA, que resultou no aperto da oferta de gado e, portanto, nos custos mais altos para os frigoríficos, juntamente com a acomodação dos preços da carne bovina, se traduzirá em uma forte compressão de margem, em nossa visão. Como resultado, esperamos que a margem EBITDA da América do Norte deve cair para 11,2% (de 26,8% no 3T21 e 13,2% no 1T22). Por outro lado, estamos projetando que a margem EBITDA da América do Sul deva atingir 9,7% (vs. 4,4% no 3T21 e 9,5% no 1T22), principalmente devido aos menores custos decorrentes do aumento da oferta de gado aliado a preços sólidos, principalmente no mercado externo.

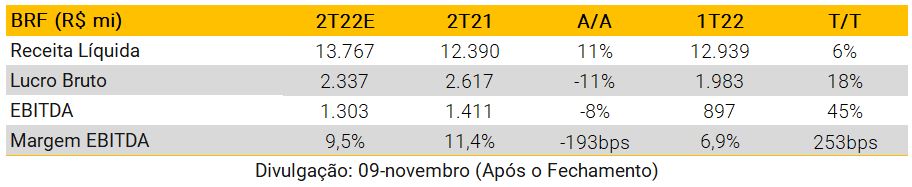

BRF (BRFS3) – Compra

No Halal, estamos prevendo margens de volta à média (12% de margem EBITDA ajustada) após a acomodação dos preços na região juntamente com uma Turquia desafiadora. A Ásia deve apresentar uma recuperação impressionante (margem EBITDA ajustada de 10,7%, +590bps A/A) impulsionada por preços fortes principalmente no Japão, China e Coréia do Sul. O destaque será o Brasil, em nossa opinião, pois estimamos margens quase estáveis no trimestre (margem EBITDA ajustada de 6,2%), já que os preços mais altos de grãos e frete ainda afetarão negativamente os resultados no 3T, juntamente com um ambiente de consumo desafiador no Brasil, que levou a empresa a realizar descontos. Finalmente, estamos prevendo uma sólida recuperação sequencial em EBITDA (+45% QoQ), mas esperávamos um ritmo de recuperação maior nas operações no Brasil.

Minerva (BEEF3) – Compra

Esperamos que a melhora no Brasil mais do que compense uma perspectiva desafiadora na Colômbia devido à crise Rússia/Ucrânia e margens menores no Uruguai após a queda na oferta de gado. Portanto, esperamos que a receita líquida cresça 14% A/A devido a maiores volumes e preços. Devido ao aumento da oferta de gado no Brasil e, portanto, menores custos, estamos projetando que margem bruta e EBITDA aumentem 41bps A/A e 60bps A/A, respectivamente. Finalmente, estamos prevendo que o EBITDA deve chegar a R$ 793 milhões, alta de 22% A/A.

Mineração e Siderurgia

Aura Mineração (AURA33) – Compra

Esperamos que a Aura Minerals registre outro resultado fraco devido à queda de preço no trimestre, apesar dos volumes mais altos, conforme relatado no último relatório de produção (58k GEO, +6% QoQ). A Administração reforçou a expectativa de aumento de produção nos próximos dois trimestres e reiterou o guidance de produção para o ano (260-290 kGEO) conforme destacado no relatório de produção. Outra indicação positiva foi a redução dos custos do EPP e do Projeto Almas a caminho de serem entregues no prazo e dentro do orçamento. Acreditamos que o mercado deve prestar atenção durante a teleconferência sobre a estratégia de crescimento da mina ao longo do 4T. Mantemos nosso rating Neutro no nome (R$ 50/BDR TP).

CBA (CBAV3) – Compra

Em nossa visão, a CBA deve apresentar resultados mais fracos devido aos menores preços do alumínio, prêmios menores e custos caixa maiores neste trimestre. Para a divisão Alumínio, projetamos R$ 320 milhões de Ebitda, com expectativa de maiores volumes (+14% QoQ) compensados por menores preços (-22% QoQ). Para os segmentos Energia e Níquel, esperamos Ebitda negativo de R$ 2 milhões e R$ 12 milhões, respectivamente. Além disso, projetamos margens caindo de 28% no 2T22 para 16% no 3T22. Mantemos nossa classificação de Compra em função de nossa expectativa de níveis saudáveis para os preços do alumínio e projetos de expansão da CBA.

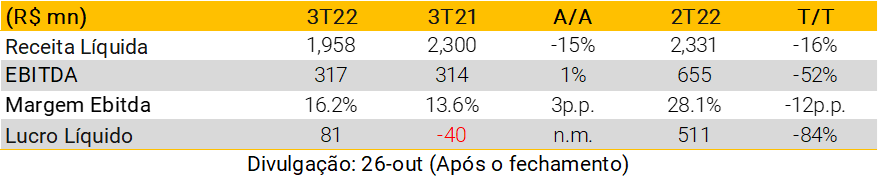

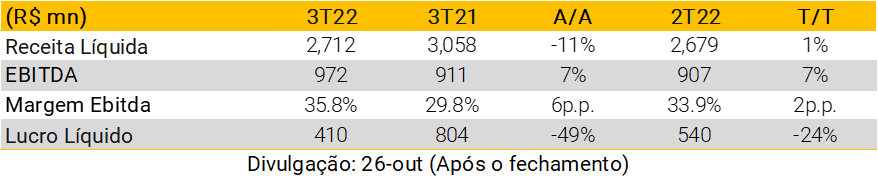

CSN Mineração (CMIN3) – Compra

Esperamos que a CMIN apresente melhores volumes no 3T principalmente devido à sazonalidade e aumento do Ebitda. Projetamos um EBITDA de R$ 972 milhões (+7% QoQ; +7% A/A), com maiores embarques QoQ (9,1 mi t) e menores preços realizados de minério de ferro (-19% QoQ). Do lado dos custos, esperamos menores custos devido à diluição dos custos fixos e menores despesas com frete neste trimestre. Acreditamos que o mercado deve estar atento na teleconferência à dinâmica de preços e descontos de qualidade do minério de ferro. Mantemos nossa classificação Comprar no nome.

Gerdau (GGBR4) – Compra

Estimamos resultados mais fracos no 3T (-24% de queda de Ebitda no 3T22 vs 2T22). Em nossa opinião, volumes domésticos ligeiramente menores e maiores pressões de custos devem contrair as margens. No Brasil BD, esperamos: (i) margens menores (19%), (ii) maiores embarques no mercado interno e menores volumes de exportação, (iii) receita estável por tonelada, (iii) maiores custos devido ao maior custo inflação (principalmente nos preços do carvão e da sucata). No BD dos EUA, projetamos: (i) menores volumes, (ii) leve queda nas margens vs 2T22 e (iii) preços estáveis. Com relação aos Aços Especiais, esperamos menores volumes e maiores custos. Mantemos nossa classificação de Compra no nome.

Vale (VALE) – Compra

Esperamos preços realizados significativamente mais baixos (US$ 97/t, -16% QoQ) parcialmente compensados por volumes sazonalmente maiores (69,0 mi t) no 3T22, conforme divulgado no relatório de produção e vendas da Vale, e também um aumento nas vendas de pelotas (8,5 mi t) A/A. Com relação aos custos, projetamos uma pequena queda no C1/te no frete. Estimamos um EBITDA de US$ 4,2 bilhões para o segmento de minério de ferro (-19% QoQ). Com relação aos Metais Básicos, estimamos um EBITDA ligeiramente superior no trimestre (US$ 636 milhões), principalmente devido aos maiores volumes de vendas de níquel e cobre, compensados por menores preços de venda de níquel e cobre. Mantemos nossa classificação de Compra no nome.

Usiminas (USIM5) – Neutro

Projetamos resultados mais fracos para a Usiminas. No segmento de Siderurgia, esperamos volumes um pouco menores (mas em linha com o guidance) devido aos menores volumes domésticos e de exportação, compensados pelo maior CPV/t Caixa (+16% QoQ). Destacamos a margem EBITDA global abaixo de 9% impactada por maiores custos, menores preços de aço e menores embarques. Na mineração, volumes menores (2,2 mi t, -8% QoQ) e preços menores (-20% QoQ) devem afetar o segmento, em nossa opinião. Permanecemos Neutros na Usiminas devido a um ambiente macroeconômico mais fraco.

Papel & Celulose

Irani (RANI3) – Neutro

Estimamos um resultado resiliente para a Irani, em função da continuidade da tendência de recuperação de papelão ondulado que tivemos no 2T e considerando uma captura de capacidade adicional agregada pelo novo maquinário em SC pelo projeto Gaia II. Ainda esperamos uma queda do Ebitda em relação ao ano passado, considerando a base de comparação mais forte. Adicionalmente, esperamos que as resinas apresentem receitas mais fracas, impulsionadas por menores volumes e preço de venda. Mantemos nossa classificação neutra sobre o nome.

Klabin (KLBN11) – Compra

Esperamos outro trimestre forte para a Klabin, devido a (i) depreciação cambial, (ii) preços de celulose sequencialmente mais fortes e (iii) trimestre sazonalmente melhor para caixas de papelão ondulado. Além disso, o volume de vendas ainda deve estar em alta, apoiado pelo ramp up do Puma 2. No geral, os preços entre os produtos devem ser maiores em relação ao trimestre anterior, enquanto as margens devem passar de 37% no 2T22 para 42% no 3T22. No segmento de Celulose, este deve ser mais um bom trimestre em termos de preços de venda, parcialmente compensado por maiores custos caixa (madeira, química, óleo combustível). Mantemos nossa classificação de compra no nome no campo de avaliação.

Petróleo e Gás

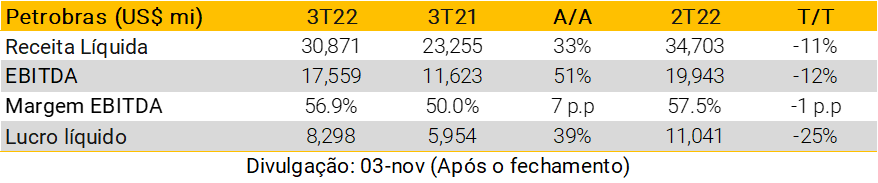

Petrobras (PETR4) – Compra

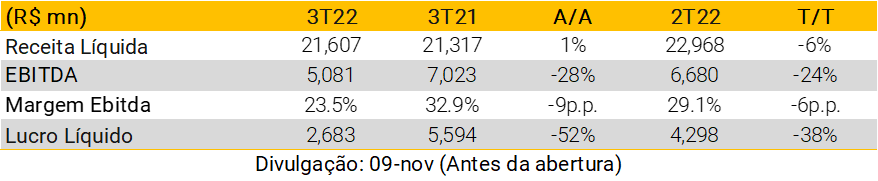

Esperamos mais um trimestre sólido para a empresa. Embora tenha havido uma queda nos preços médios do Brent (US$ 98/bbl, -13% T/T), ela foi parcialmente compensada por um BRL mais fraco (média R$ 5,22/USD, +5% T/T).

Estimamos um EBITDA Ajustado de US$ 17,6 bilhões, ligeiramente superior (+4%) ao consenso de mercado, mas com queda de 12% T/T. A margem EBITDA de E&P deve permanecer sólida (71%), enquanto esperamos margens saudáveis em RTC, devido aos maiores crack spreads no trimestre, especialmente para Diesel (preço médio líquido +4% T/T). Além disso, a margem de G&E deve apresentar bons números, em função de menores importações de GNL no trimestre (dinâmica semelhante ao 2T22).

Estimamos os dividendos a serem declarados em ~US$ 6 bilhões (~R$ 2,4/ação ou ~US$ 0,9/ADR, equivalente a 7% de yield para PETR4 no trimestre, 28% anualizado). Derivamos essa estimativa aplicando a fórmula 60%* (Fluxo de Caixa das Operações – Investimentos) e somando os US$ 1,2 bilhão da parcela em caixa da venda da Gaspetro no trimestre.

Durante a Teleconferência, os investidores devem ficar atentos a: (i) próximos movimentos relacionados aos anúncios de dividendos; (ii) sinais de inflação de custos, e; (iii) atualizações do plano de desinvestimentos.

Tecnologia e Telecomunicação

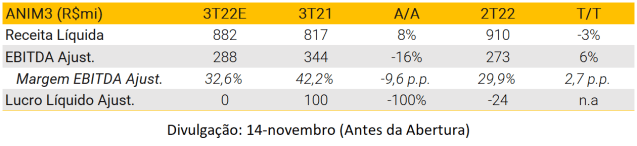

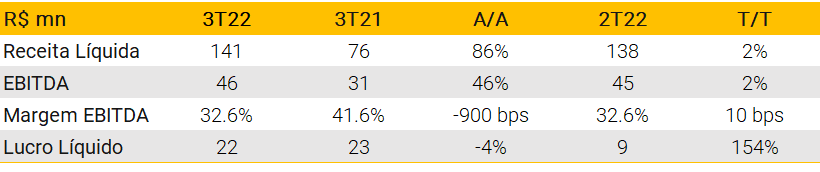

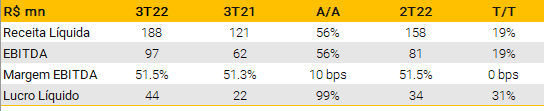

Bemobi (BMOB3) – Compra

Esperamos que a Bemobi apresente resultados neutros no 3T22, com crescimento de receita líquida de 86% A/A, impulsionado por (i) aquisições de Tiaxa e M4U, (ii) crescimento das vendas em todas as linhas de negócios. No entanto, em uma base trimestral, esperamos apenas 2% de crescimento de receita. Destacamos que as operações na Ucrânia e na Rússia (~5% da receita consolidada) ainda foram impactadas pelos conflitos. Em relação à lucratividade, esperamos que a empresa apresente uma redução de -9,0pp na margem EBITDA A/A devido à margem menor nas empresas adquiridas, pelo lado positivo, destacamos a expansão da margem EBITDA de +0,1pp no trimestre. Por fim, esperamos um lucro líquido de R$ 22 milhões.

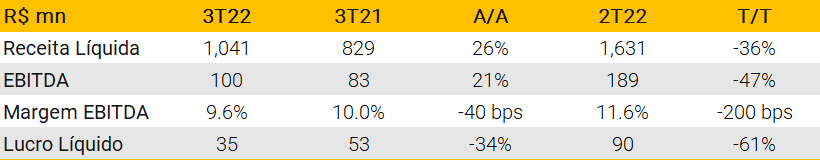

Positivo (POSI3) – Compra

Esperamos resultados sólidos para o terceiro trimestre, com crescimento de receita de 26% A/A, impulsionado principalmente pelos setores corporativo e público, embora ainda haja contração do varejo no trimestre. Em relação à rentabilidade, esperamos que a empresa apresente redução de -0,4pp na margem EBITDA A/A, em 9,6%, devido às margens do segmento de varejo ainda pressionadas. Por fim, esperamos um lucro líquido de R$ 35 milhões.

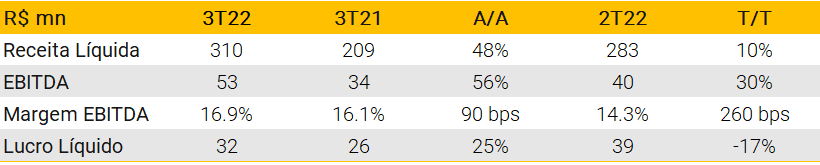

Locaweb (LWSA3) – Compra

Esperamos que a Locaweb apresente resultados sólidos no 3T22. Projetamos crescimento de receita líquida de +48% A/A e +10% T/T, impulsionado principalmente pelo segmento de Commerce e crescimento inorgânico. Em relação à rentabilidade, projetamos margem EBITDA de 16,9% (+0,9pp A/A e +2,6pp T/T), tendência positiva, pois a Locaweb está expandindo sua margem trimestralmente. Por fim, esperamos um lucro líquido de R$ 32 milhões.

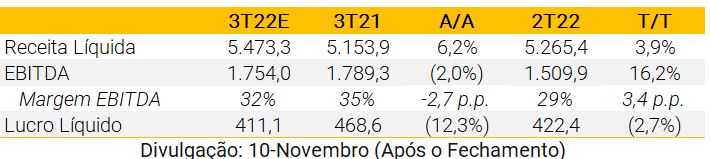

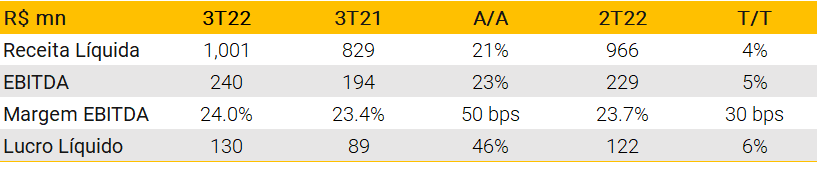

TOTVS (TOTS3) – Compra

Esperamos que a TOTVS apresente resultados sólidos no 3T, refletindo a manutenção de um bom ritmo de vendas e repasses contratuais, evidenciando a resiliência de seu modelo de negócios no segmento de Gestão. Estimamos um crescimento da receita consolidada de 21% A/A, impulsionado por uma tendência positiva em todos os segmentos. Em relação à rentabilidade, esperamos expansão de 0,5pp na margem EBITDA A/A, devido à alavancagem operacional, além de uma melhora na dinâmica da margem no segmento de desempenho de negócios, atingindo 24,0%. Por fim, esperamos um lucro líquido de R$ 130 milhões.

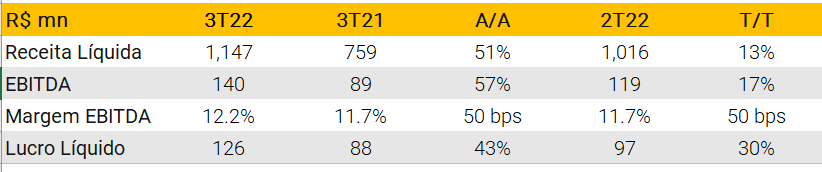

Intelbras (INTB3) – Compra

Esperamos mais um trimestre de resultados sólidos no 3T22. Esperamos um crescimento de receita de 51% A/A (~31% excluindo a contribuição inorgânica da Renovigi) e +13% T/T, impulsionado principalmente pelos segmentos de energia solar e segurança. No entanto, vale destacar que as vendas da Renovigi estão crescendo em um ritmo menor do que o esperado (~R$ 50 milhões/mês vs os R$ 80 milhões/mês esperados). A expansão da margem de +0,5pp T/T reflete a capacidade da empresa de expandir a margem nas principais linhas de negócios. Por fim, esperamos um lucro líquido de R$ 126 milhões.

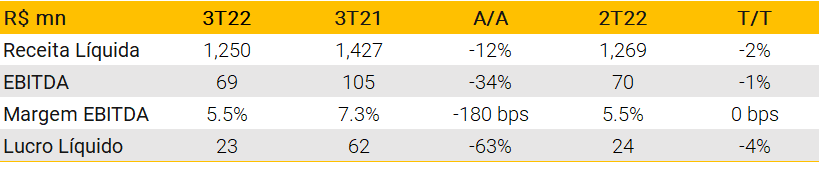

Allied (ALLD3) – Compra

Esperamos que a Allied apresente resultados fracos no 3T22. Estimamos que a receita consolidada diminua -12% A/A, principalmente devido à menor demanda na distribuição. Em relação à lucratividade, esperamos contração de 1,8pp na margem EBITDA A/A, devido (i) aos maiores take rates; (ii) desalavancagem operacional e (iii) menor margem bruta. Por fim, esperamos um lucro líquido de R$ 23 milhões.

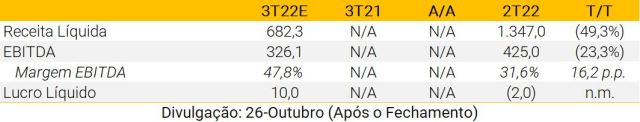

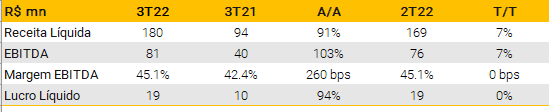

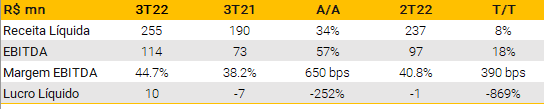

Desktop (DESK3) – Compra

Esperamos que a Desktop apresente resultados sólidos no 3T22, com crescimento de receita de 91% A/A, impulsionada pelo crescimento orgânico e inorgânico. Em relação à lucratividade, esperamos que a empresa entregue 2,6pp de expansão da margem EBITDA A/A, em 45,1%, devido à alavancagem operacional. Por fim, esperamos um lucro líquido de R$ 19 milhões.

Zenvia (ZENV) – Neutro

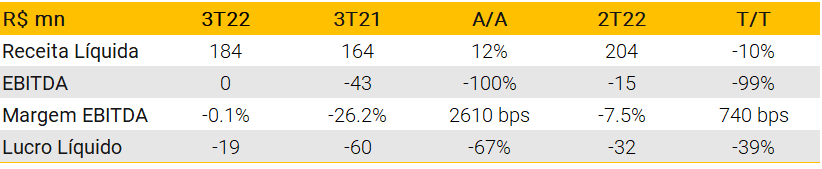

Esperamos que a Zenvia apresente resultados mistos no 3T22. Esperamos uma contração da receita líquida de -10% T/T, impactada principalmente por vendas de CPaaS abaixo do esperado. Por outro lado, destacamos a lucratividade da empresa, projetamos que a Zenvia atinja quase zero EBITDA no 3T (vs. -R$ 43 milhões no 3T21), já que a empresa está atualmente focando em níveis saudáveis de lucratividade após preocupações dos investidores. Por fim, esperamos um prejuízo líquido de R$ 19 milhões.

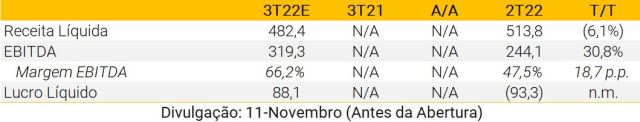

TIM (TIMS3) – Compra

TIM: A dinâmica do trimestre deverá ser parecida com a do segundo trimestre, com a manutenção do crescimento de receita de serviços móveis standalone no patamar de double digit (~11% organico). A companhia realizou alguns aumentos de preço em maio e deverá ter a contribuição cheia desse reajuste no trimestre, a despeito do churn ligeiramente maior e de maiores descontos para retenção. Cabe destacar o impacto positivo da redução da alíquota de ICMS no pré-pago, que estimamos que contribua em ~1.1pps no crescimento da receita total e 50 bps na expansão da margem Ebitda contribuindo para a trajetória de recuperação da margem Ebitda que deverá expandir 120bps no trimestre atingindo 47,5%. No comparativo anual, a queda esperada de 50bps ainda reflete o impacto da I-System (rede de infraestrutura neutra).

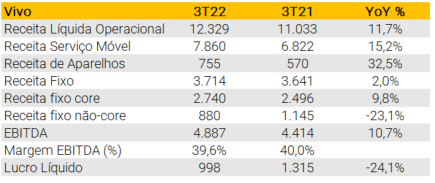

Vivo (VIVT3) – Neutro

A Vivo deverá reportar financeiros sólidos no 3Q refletindo a continuidade de bons resultados operacionais. A companhia continua entregando um saldo positivo de adições líquidas no pós pago refletindo sua estratégia assertiva de migração de pré-controle e também com saldo positivo da portabilidade. O reajuste de preço realizado para sua base de clientes controle também deverá contribuir para o crescimento da receita no trimestre. A queda da alíquota do ICMS também deverá trazer um impacto positivo no segmento pré-pago.

O segmento de telefonia fixa continua com uma dinâmica positiva alavancada pela reaceleração das adições líquidas na Fibra, compensando o declínio da receita non-core de acessos legados.