Tempos de incerteza: fluxos interrompidos em todo o mundo

Invista melhor com as recomendações

e análises exclusivas dos nossos especialistas.

Assim como no mês anterior, a Kpler ainda vê um aumento quase “sem precedentes” nos estoques globais de petróleo bruto no 1º semestre de 24, que deve ser revertido no 2º semestre de 24. Além disso, assim como no mês passado, a previsão da Kpler para os preços do petróleo espelha a sua previsão para o balanço entre oferta e demanda, embora eles tenham elevado sua curva prevista para os preços desde então (média de fevereiro a dezembro para o Brent de ~USD 82/bbl). Vemos o mercado lutando com dois cenários de cauda: riscos geopolíticos crescentes (Irã/Venezuela/Mar Vermelho, sem mencionar os riscos ainda existentes da guerra Rússia/Ucrânia, agora menos lembrada), que se traduzam numa perda efetiva de oferta de petróleo versus os sauditas usando parte de sua capacidade ociosa mais cedo e mais rápido do que os participantes do mercado estão prevendo.

A XP organizou uma reunião com o Sr. Matt Smith, analista-chefe de petróleo da Kpler, com o objetivo de discutir os últimos acontecimentos nos mercados globais de petróleo e as perspectivas da Kpler para balanço de oferta x demanda e preços.

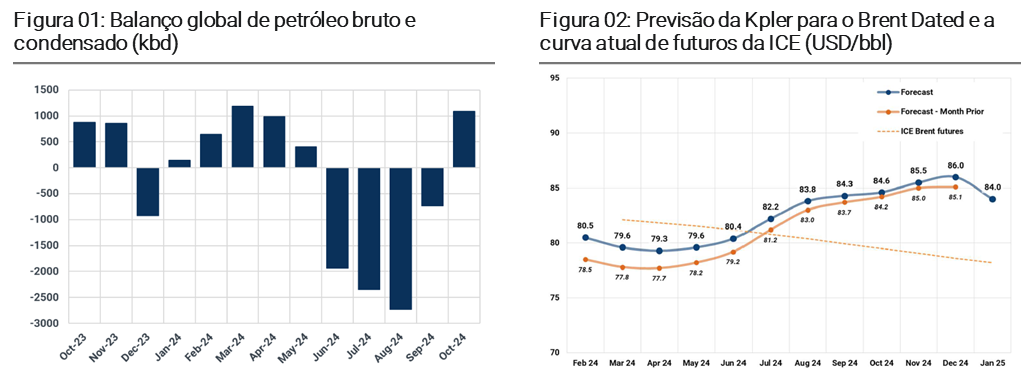

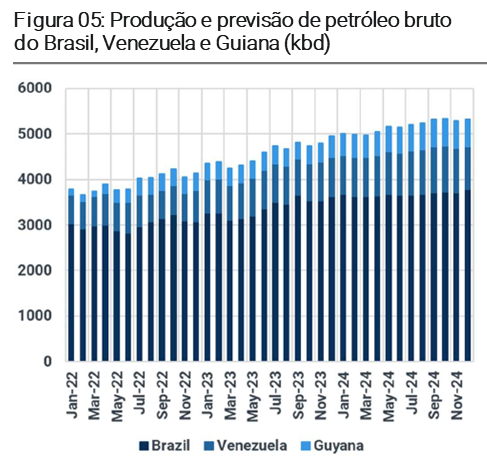

Assim como no mês anterior, a Kpler ainda vê um aumento quase “sem precedentes” nos estoques globais de petróleo bruto no 1º semestre de 2024, que deve ser revertido no 2º semestre de 2024 (Figura 01). Isso é consequência principalmente de uma demanda fraca durante o primeiro, em comparação com o segundo semestre do ano (o aumento da oferta também deve acelerar no 2º semestre). O Sr. Smith vê a demanda global por líquidos aumentando +1,2mbd em 2024, principalmente nos países orientais (devido ao aumento de operações de refino). Além disso, assim como no mês passado, a previsão da Kpler para os preços do petróleo espelha a sua previsão para o balanço entre oferta e demanda (Figura 02), embora eles tenham elevado sua curva prevista desde então (média de fevereiro a dezembro de ~USD 82/bbl). O aumento nos preços previstos deveu-se a mais riscos geopolíticos e a uma melhor perspectiva de crescimento econômico.

O Sr. Smith mantém a opinião de que a OPEP+ manterá os cortes voluntários até o final de 2024, com a suposição de que esses cortes, de 1 mbd da Arábia Saudita, serão revertidos a partir de janeiro de 2025. Embora se espere que a melhora da situação macroeconômica evite uma queda nos preços do petróleo, a reversão dos cortes voluntários exercerá pressão de queda a partir de janeiro de 2025. Quanto à China, o Sr. Smith não acredita que o país apresentará o mesmo nível elevado de utilização da capacidade de seu parque de refino que apresentou em 2023. No entanto, como a China reduziu seus estoques de petróleo nos últimos meses, ele espera que haja algum reabastecimento neste ano.

Um cenário em transformação para as refinarias globais. Com o início e o ramp-up de várias novas refinarias nos países da OPEP+, a Kpler estima que suas operações contribuirão com um adicional de 1,2mbd na demanda anual de petróleo em 2024. Por outro lado, o Sr. Smith ressalta que esses novos volumes devem colocar o mercado sob pressão, uma vez que serão provenientes de players produtores de petróleo e, portanto, serão menos sensíveis as margens (os chamados crack spreads). Em contraste, espera-se que os EUA e a Europa reduzam 0,5mbd de produção de suas refinarias no período.

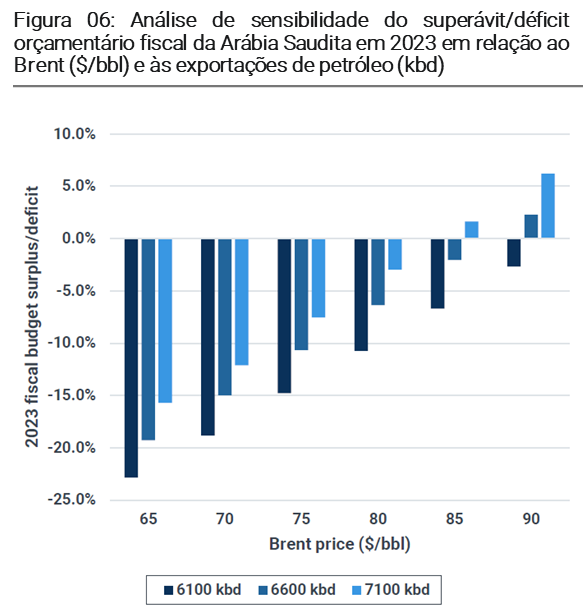

A América Latina deve liderar o aumento da oferta de petróleo em 2024, mas a Venezuela é uma incerteza. A Kpler vê um crescimento proeminente da produção na América Latina, principalmente na Guiana e no Brasil. Mas a Venezuela representa uma fonte de incerteza, pois o aumento previsto na produção para o ano está em cheque. A decisão da Suprema Corte venezuelana na última sexta-feira de manter a proibição da candidata da oposição Maria Corina Machado de concorrer à presidência este ano coloca em risco a flexibilização das sanções. Os EUA têm fornecido incentivos ao governo venezuelano com a condição de que haja uma eleição justa e democrática este ano. Ainda assim, essa intervenção do tribunal que apoia Maduro força o governo dos EUA a agir.

Os EUA já começaram a reimpor as sanções e sugeriram que o fim das restrições ao setor petrolífero venezuelano poderia expirar quando o prazo de seis meses for renovado em abril. Tal decisão acabaria mantendo os barris fora do mercado global, a última coisa que o governo dos EUA quer fazer em direção a uma eleição em novembro.

Nos EUA, o Sr. Smith espera que a produção de petróleo seja relativamente estável em relação ao ano anterior. O país tem surpreendido continuamente o mercado nos últimos anos, mas os dados mais recentes indicam alguma acomodação. Além disso, em 2023, ocorreu uma tendência de consolidação nos Estados Unidos, envolvendo uma série de movimentos de M&A. Como resultado, as empresas tiveram incentivos adicionais para aumentar a produção, a fim de alcançar melhores valuations.

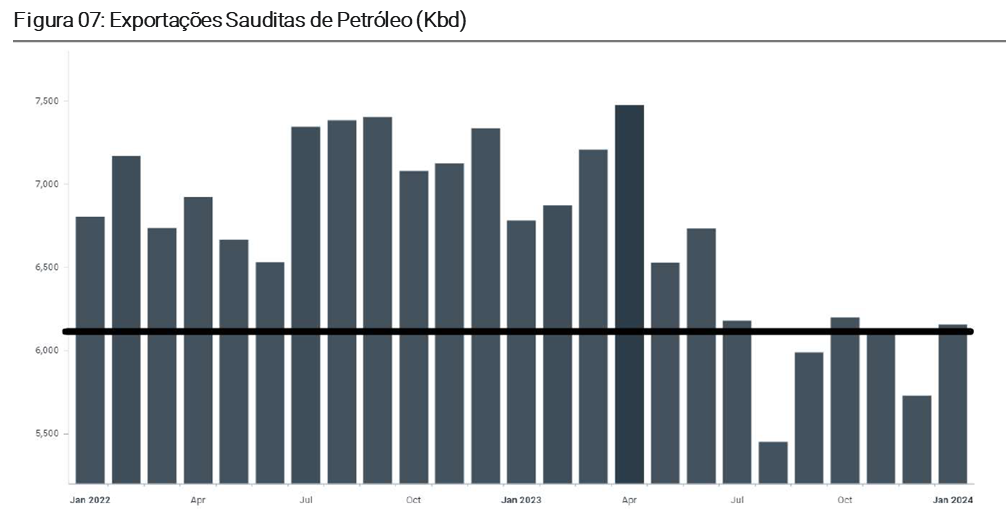

A coordenação da OPEP+ é fundamental para a Arábia Saudita. Considerando a sensibilidade de seu orçamento fiscal aos preços e às exportações de petróleo, em um nível de 6,6 mbd de exportações e com o brent a US$ 80/bbl, eles ainda têm um déficit fiscal de ~5% (Figura 06). E, nos últimos meses, suas exportações têm ficado abaixo de 6,1 mbd, com os preços do Brent oscilando entre ~USD 75 e ~80/bbl. Isso coloca os sauditas em uma posição difícil: eles precisam aumentar as exportações para aumentar as receitas, mas com a falta de coesão nos países da OPEP+ para manter a oferta restrita (e com a tendência de aumento da oferta de países fora da OPEP+), se eles escolherem esse caminho, isso poderá pressionar os preços para baixo, a menos que as demanda surpreendam para cima. Nesse sentido, a recente notícia de que a Saudi Aramco recebeu uma diretriz para manter a capacidade máxima sustentada de petróleo bruto em 12mbd e não continuar a aumentá-la para 13mbd, é vista pelo Sr. Smith como um caminho óbvio a ser escolhido pelos sauditas.

Sobre esse tópico, também observamos que os rumores de que a Arábia Saudita está considerando planos para reavivar um follow-on na Aramco já em fevereiro podem estar ligados à sua atual posição desafiadora. Eles precisam aumentar suas receitas (e com ~3Mbd de capacidade ociosa, eles têm a capacidade operacional para aumentar produção se desejarem), mas escolher esse caminho (especialmente em uma velocidade rápida) pode fazer com que os preços do petróleo caiam.

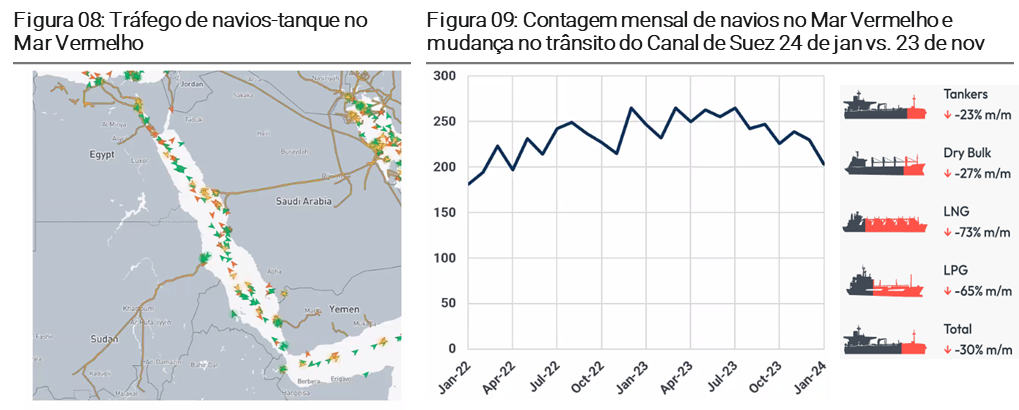

O conflito no Mar Vermelho. De acordo com Kpler, à medida que a perturbação em torno do Estreito de Bab el-Mandeb entra em seu terceiro mês, um número crescente de navios graneleiros está evitando a região, criando impactos negativos cada vez mais amplos nos mercados de commodities e na economia em geral (no momento, o Sr. Smith está mais preocupado com o fato de que as taxas de frete mais altas possam pesar sobre a inflação global do que com a perda do fornecimento de petróleo). Para combater a ameaça, os EUA e o Reino Unido realizaram ataques coordenados contra alvos Houthi no Iêmen no início deste mês. Isso não dissuadiu os Houthis apoiados pelo Irã e os ataques a embarcações persistem, mais recentemente com um ataque ao navio-tanque Marlin Luanda que transportava nafta russa, o ataque mais grave a uma embarcação até o momento.

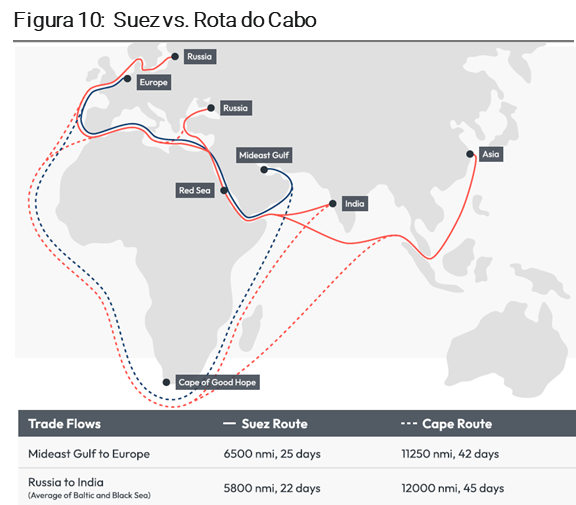

O volume diminuiu, mas não drasticamente. Embora o mercado esteja preocupado com o conflito, o fluxo de navios continua passando pelo estreito de Bab el-Mandeb (Figura 08). Nos últimos três meses, o conflito afetou a rota, de modo que o número de embarcações diminuiu, mas não entrou em colapso (Figura 09): o número é cerca de 20% menor do que o pico do ano passado, com os transportadores de GNL e GLP sofrendo uma redução muito maior nos fluxos. O mais importante é que, até o momento, o conflito tem causado interrupções e deslocamentos na oferta (já que alguns navios estão escolhendo a rota mais distante do Cabo da Boa Esperança para a viagem Europa/Oriente Médio, veja a Figura 10), mas perdas de oferta de petróleo foram quase nulas.

Impactos nos principais países produtores de petróleo no Oriente Médio. Os dados da Kpler mostram que as embarcações do Iraque e do Kuwait estão optando cada vez mais por passar pela África do Sul para evitar a região do Mar Vermelho, mas ambos os países não têm grandes parceiros comerciais na Europa, pois a maior parte de suas exportações vai para a Ásia, de modo que são menos afetados pelos conflitos na região do Mar Vermelho. Por sua vez, a Arábia Saudita tem um enorme oleoduto que atravessa o país de leste a oeste, o que lhe permite evitar completamente o Estreito de Bab el-Mandeb e ainda usar o Canal de Suez. No momento, os EUA estão fornecendo à Europa o petróleo e o diesel que estão demorando mais para chegar ao continente.

Os crack spreads estão sendo impulsionados pelo conflito no Mar Vermelho, mas não há mais preços altíssimos como em 2022/2023. Assim como no último mês, o Sr. Smith reiterou sua visão de crack spreads mais controlados em 2024 em comparação com os últimos dois anos, com o diesel “segurando” os cracks em comparação com a fraqueza da maioria dos outros produtos petrolíferos. No entanto, com as mudanças mencionadas acima nos fluxos globais devido ao conflito, há uma pressão de alta no curto prazo sobre os cracks globais.

Mais riscos geopolíticos decorrentes da relação entre o Irã e os EUA. A escalada das tensões contribuiu recentemente para um aumento nos preços do petróleo. O ataque de drones na Jordânia em 28 de janeiro, que resultou na morte de três soldados americanos, é visto como um possível gatilho para o aumento das hostilidades. Em Washington, há uma pressão cada vez maior sobre o governo Biden para que responda com firmeza. A decisão do presidente Biden pode se manifestar como um ataque militar, potencialmente direcionado ao petróleo iraniano (embora considerado um evento de baixa probabilidade pela Kpler), ou uma aplicação mais rigorosa das sanções sobre as exportações de petróleo do país. Um grupo bipartidário de 18 senadores norte-americanos, liderado por Marco Rubio, pediu o fortalecimento da aplicação de sanções contra o Irã, embora essa não seja a primeira vez que tais pedidos são feitos. A resposta de Teerã tem sido misto de provocações e abertura diplomática. Ao mesmo tempo em que promete retaliar qualquer ameaça ou ataque dos EUA, o Irã também pede diplomacia e orienta seus representantes, como a milícia iraquiana Kataib Hezbollah, a suspender as operações contra as forças dos EUA. Em última análise, Kpler vê o presidente Biden enfrentando o desafio de parecer firme em relação ao Irã sem comprometer o controle ou causar interrupções no mercado de petróleo e nos preços da gasolina dos EUA. À medida que o governo contempla o restabelecimento de algumas das sanções flexibilizadas contra a Venezuela, a Kpler acredita que atacar os representantes do Irã parece ser uma opção mais provável do que uma ação militar direta ou um endurecimento significativo da aplicação das sanções.

Nossa opinião: nos últimos meses, os crescentes riscos geopolíticos (Irã/Venezuela/Mar Vermelho, sem mencionar os riscos ainda existentes da guerra Rússia/Ucrânia, agora menos lembrada), juntamente com uma melhor perspectiva de crescimento econômico global, pressionaram os preços do petróleo para cima, apesar de um fraco equilíbrio entre oferta e demanda para o 1º semestre de 2024. Vemos o mercado lutando com dois cenários de cauda: esse risco geopolítico de fato se traduzindo em uma perda de oferta versus os sauditas usando parte de sua capacidade ociosa mais cedo e mais rápido do que os participantes do mercado estão prevendo (como o cenário base da Kpler de uma reversão dos cortes de 1mbd a partir de janeiro de 2025). Até o momento, os preços de mercado estão representando mais os cenários de alta do que os possíveis cenários de baixa, uma visão com a qual concordamos. A revisão para cima nos preços do Brent é uma notícia que intensifica o potencial de alta para as empresas de E&P sob nossa cobertura.

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)