Destaques

- A deterioração das condições financeiras, no Brasil e no mundo, tem reforçado avaliações de desaceleração da atividade econômica a partir do segundo semestre de 2022.

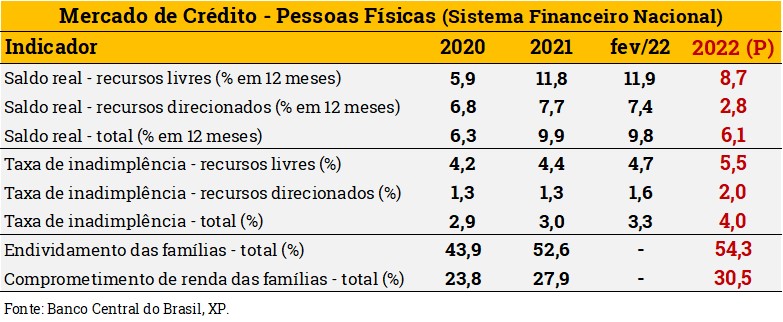

- Neste ambiente, indicadores de crédito despertam preocupação, com destaque às taxas de inadimplência e métricas de endividamento e comprometimento de renda das famílias.

- Este relatório analisa fundamentos e projeta indicadores importantes do mercado de crédito brasileiro, considerando nossas hipóteses e estimativas para atividade econômica, inflação, juros e outras variáveis macro.

- Em nossa avaliação, o arrefecimento das concessões de crédito será gradual ao longo dos próximos trimestres, sem rupturas e riscos sistêmicos observados em outros períodos. O sistema financeiro apresenta boas métricas de capital, liquidez e provisões, o que deve ser suficiente para acomodar aumentos na inadimplência.

- Isto posto, a tendência crescente das modalidades de crédito emergencial (pior qualidade) e os níveis historicamente altos de serviço da dívida (para pessoas físicas) demandam atenção especial.

Pano de fundo macro: apertem os cintos, estamos atravessando áreas de turbulência

O cenário macroeconômico está caracterizado pela ampliação de incertezas, tanto no ambiente global quanto no doméstico. A pressão inflacionária forte e persistente tem respaldado expectativas de política monetária mais agressiva em muitas economias, o que intensifica temores de desaceleração acentuada da atividade (talvez recessão) e aumenta a aversão ao risco dos agentes. No Brasil, projetamos taxa Selic a 13,75% até, no mínimo, o final do primeiro trimestre de 2023.

Pelo lado positivo, a atividade econômica doméstica tem apresentado sinais de resiliência, justificando o movimento de revisões altistas nas projeções para o PIB de 2022. A continuidade dos benefícios da reabertura econômica, a recuperação sólida do emprego e estímulos de curto prazo que ampliam a renda disponível às famílias explicam, em grande medida, a melhoria da atividade local. Dito isso, a economia doméstica deve perder fôlego a partir da segunda metade do ano. Uma das razões dessa desaceleração é o mercado de crédito, foco desta nota.

Na realidade, as concessões estão em rota de desaceleração desde o final do ano passado (especialmente para pessoas físicas), mas permanecem em níveis relativamente altos. Além disso, o sistema financeiro nacional segue capitalizado e com medidas de liquidez favoráveis. Por sua vez, as taxas de inadimplência continuam próximas aos menores patamares da série histórica de dados, todavia existem sinais que requerem monitoramento especial. Por exemplo, algumas modalidades de crédito para indivíduos registram elevação não desprezível nas métricas de atraso de pagamento, o que geralmente antecede uma deterioração no cômputo da inadimplência. E as perspectivas econômicas, mencionadas acima, intensificam as preocupações. Afinal, o quadro de inflação e juros altos, endividamento crescente e maior percepção de risco tende a piorar estatísticas do mercado de crédito ao longo dos próximos trimestres.

Mercado de crédito: política monetária atua e concessões desaceleram (gradualmente)

O aperto das condições financeiras, com destaque à elevação das taxas de juros domésticas e maior percepção de risco, vem arrefecendo as concessões de crédito. As últimas estatísticas oficiais do Sistema Financeiro Nacional (SFN) divulgadas pelo Banco Central do Brasil (BCB) são referentes a fevereiro deste ano, tendo em vista a greve dos servidores da instituição. Apesar deste fator limitante à avaliação tempestiva do mercado de crédito doméstico, existem sinais de perda de tração das concessões no período recente. De fato, os números oficiais já mostravam alguma desaceleração no final de 2021 e início de 2022, especialmente para o segmento de pessoas físicas, e essa tendência deve ter sido reforçada no período mais recente. Afinal, conforme discutido em diversos trabalhos acadêmicos recentes sobre o tema[1], há indícios de que a política monetária brasileira ganhou potência nos últimos anos, na esteira da menor participação dos bancos públicos (que outrora praticavam taxas de juros consideravelmente abaixo da taxa de referência) no crédito total e da implementação de regras que fortaleceram a agenda de consolidação fiscal. Essa dinâmica respalda nossa projeção de crescimento de 1,6% para o PIB de 2022 (podendo ficar ao redor de 2% na esteira de medidas governamentais de estímulo de curto prazo), com desempenho sólido no primeiro semestre e perda de fôlego a partir do terceiro trimestre.

Pessoas Físicas: endividamento crescente no centro das preocupações

Os indicadores de crédito às pessoas físicas vêm perdendo fôlego. Projetamos queda real ao redor de 3,5% para as concessões com recursos livres em 2022, após forte expansão de 11,2% em 2021. Utilizamos modelos que relacionam as concessões reais de crédito com a taxa de juros média para pessoas físicas (defasada entre 6 e 9 períodos mensais), o nível de confiança do consumidor e a massa de renda disponível às famílias. Definimos trajetórias para a taxa de juros PF com base em sua relação estatística com a taxa Selic e nosso cenário de política monetária.

Segundo nossas estimativas, as concessões de crédito PF encerrarão 2022 em patamares um pouco inferiores aos observados no final de 2019, antes da eclosão da crise do coronavírus. Ou seja, apesar da reversão de tendência, os volumes concedidos não devem contrair de forma aguda e rápida, contrastando, por exemplo, com movimentos vistos entre meados de 2014 e final de 2016. A recuperação firme do emprego e o nível de atividade doméstica mais forte do que o esperado ao longo dos últimos trimestres parecem contribuir para uma dinâmica de desaquecimento gradual no mercado de crédito.

Isto posto, alguns sinais despertam preocupação. Destacamos os níveis bastante elevados de endividamento e comprometimento de renda das famílias, assim como a participação crescente das modalidades de crédito de “pior qualidade” (linhas emergenciais, com taxas de juros significativamente mais altas).

No final de 2021, conforme apresentado na figura logo acima, as principais métricas de endividamento e comprometimento de renda mostravam deterioração significativa, sem indício de alívio na margem (os últimos dados consolidados do BCB são relativos a dezembro). Ao longo do primeiro semestre de 2022, por sua vez, observamos avanços relevantes na massa de renda disponível às famílias, em linha com o aumento do emprego e o maior volume de transferências do governo. Ademais, houve implementação de algumas medidas de estímulo de curto prazo, como a liberação de saques extraordinários do FGTS. Segundo levantamento de dados da Sondagem do Consumidor da FGV (Fundação Getúlio Vargas), por exemplo, proporção relevante dos recursos do FGTS será destinada para a quitação de dívidas e contas em atraso, particularmente entre os estratos inferiores de renda – cerca de 42% entre os que ganham até R$ 2.100/mês e 24% considerando todas as faixas. Esses fatores, a nosso ver, devem contribuir para suavizar (mas não reverter) a tendência altista dos indicadores de endividamento e comprometimento, em linha com a contínua elevação das taxas de juros e a expectativa de ritmo mais fraco da atividade doméstica adiante.

Outras pesquisas e indicadores reforçam o temor acerca do grau de endividamento das pessoas físicas. De acordo com a PEIC (Pesquisa Nacional de Endividamento e Inadimplência do Consumidor) da Confederação Nacional do Comércio de Bens, Serviços e Turismo, os percentuais de famílias endividadas e com contas em atraso vêm subindo substancialmente. No caso da proporção de famílias com dívidas, houve elevação de quase 9,5pp entre maio de 2021 e maio de 2022 (de 68,0% para 77,4%). O conceito ampliado de endividamento da CNC não é diretamente comparável ao do BCB, devido a diferenças metodológicas, mas também mostra deterioração importante na margem. Destaque para a proporção crescente de famílias com dívidas de cartão de crédito e cheque especial nos últimos meses. No mesmo sentido, o número de pesquisas na internet (Google) pelo termo “empréstimo” e correlatos mostra elevação acentuada recentemente, tendo atingido o pico em março. O aumento da massa de renda disponível, já discutido acima, pode ter contribuído para o recuo do índice de consultas entre abril e junho, mas os patamares permaneceram altos. O aumento deste tipo de buscas na internet geralmente reflete condições mais apertadas no balanço financeiro das famílias.

As taxas de inadimplência de pessoas físicas seguiram próximas às mínimas históricas no início de 2022, porém com tendência ascendente. Considerando apenas as operações com recursos livres, houve alta de 4,1% em agosto do ano passado para 4,7% em fevereiro do ano corrente. Ademais, algumas modalidades de crédito para indivíduos mostraram aumento expressivo nos indicadores de atraso de pagamento (até 90 dias) nas últimas divulgações mensais, o que geralmente antecede piora no cômputo da inadimplência. No caso da linha do rotativo do cartão de crédito, a taxa de atrasos saltou de aproximadamente 10,5% em fevereiro de 2021 para 19,0% em fevereiro de 2022 com base na média móvel de três meses. Nossos modelos indicam que a taxa de inadimplência total de pessoas físicas atingirá 4,0% no final deste ano, o que significaria o maior nível desde abril de 2020 (e praticamente a média da série histórica de dados iniciada em março de 2011).

Nossas projeções para os principais indicadores de crédito PF (saldo; inadimplência; endividamento; comprometimento de renda) em 2022 são exibidas na tabela a seguir.

Pessoas Jurídicas: apoio de medidas governamentais e esfriamento dentro do esperado

Os indicadores de crédito às pessoas jurídicas também devem desacelerar ao longo de 2022, mas de forma suave. Por exemplo, ainda vemos crescimento das concessões reais com recursos livres no ano (ao redor de 2%), a despeito da elevação das taxas de juros. A atividade doméstica surpreendeu positivamente no primeiro semestre, com destaque à recuperação sólida do mercado de trabalho e aceleração em atividades de comércio e serviços. Neste sentido, os principais índices de confiança empresarial apresentam tendência altista. A dinâmica favorável da atividade no curto prazo deve fornecer sustentação às concessões de crédito para companhias. Segundo nossas estimativas, as concessões de crédito PJ encerrarão 2022 em patamares ligeiramente acima daqueles observados no final de 2019, antes da deflagração da pandemia.

Nossos modelos preditivos relacionam as concessões reais de crédito com a taxa de juros média para pessoas jurídicas (defasada entre 5 e 8 períodos mensais), o IBC-Br (proxy mensal do PIB calculada pelo Banco Central do Brasil) e o nível de confiança empresarial. Definimos trajetórias para a taxa de juros PJ com base em sua relação estatística com a taxa Selic e nosso cenário de política monetária.

As principais métricas de atraso de pagamento (até 90 dias) e inadimplência PJ não despertaram preocupação considerando os dados oficiais até fevereiro, e esse cenário não deve ser alterado ao longo do ano. A proporção de atrasos, por exemplo, recuou de 1,7% no início de 2020 para 1,2% no início de 2022. A taxa de inadimplência média declinou de 2,2% para 1,4% no mesmo período, distanciando-se da média histórica (2,5% considerando a soma de recursos livres e direcionados). Além da solidez da atividade doméstica – caracterizada por recuperação na maioria dos setores econômicos nos últimos trimestres -, as perspectivas de desaceleração moderada das concessões (e do saldo) de crédito e de manutenção de outros indicadores dos segmentos PJ em situação relativamente favorável reflete efeitos de programas emergenciais implementados pelo governo desde o início da pandemia.

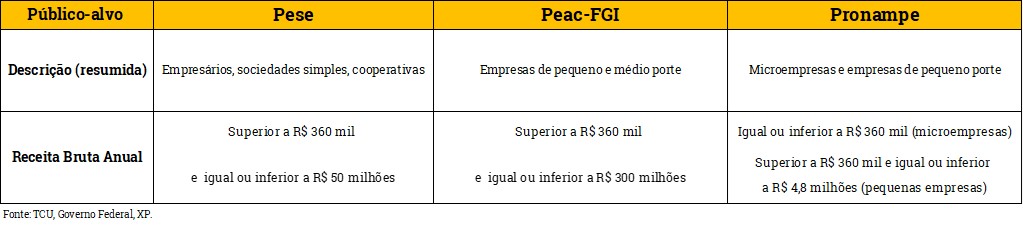

Os principais programas de acesso a crédito instituídos pelo governo foram: (I) Pese – Programa Emergencial de Suporte a Empregos; (II) Peac-FGI – Programa Emergencial de Acesso a Crédito na modalidade de garantia; e (III) Pronampe – Programa Nacional de Apoio às Microempresas e Empresas de Pequeno Porte. A tabela a seguir traz a identificação do público-alvo dos programas.

Segundo dados oficiais do Banco do Brasil, BNDES e avaliação do TCU (Tribunal de Contas da União), os programas Pese, Peac-FGI e Pronampe atingiram, respectivamente, cerca de 132 mil, 114 mil e 468 mil agentes econômicos. Em relação ao Peac-FGI, por exemplo, as empresas de pequeno porte responderam por 67%, contra 32% das empresas de médio porte e 1% de empresas consideradas de grande parte. No que diz respeito ao Pronampe, as microempresas e empresas de pequeno porte foram responsáveis por 45% e 55%, respectivamente.

No que tange aos montantes das operações de crédito realizadas em 2020 e 2021, as estatísticas mostram: R$ 8 bilhões no âmbito do Pese; R$ 92 bilhões com o Peac-FGI; e R$ 57,5 bilhões sob o Pronampe. Tais programas parecem ter contribuído de forma relevante para mitigar o impacto econômico da pandemia sobre as companhias, abrangendo um público que normalmente encontra maior dificuldade de acesso a crédito.

O governo federal reeditou este ano o Peac e o Pronampe, com ampliação do escopo para, por exemplo, incluir microempreendedores individuais (MEIs). As novas concessões no âmbito desses programas devem colaborar para o arrefecimento suave do mercado de crédito PJ.

Considerando esses fatores, apresentamos na tabela abaixo as nossas projeções para os principais indicadores de crédito relativos a pessoas jurídicas (saldo e inadimplência) em 2022.

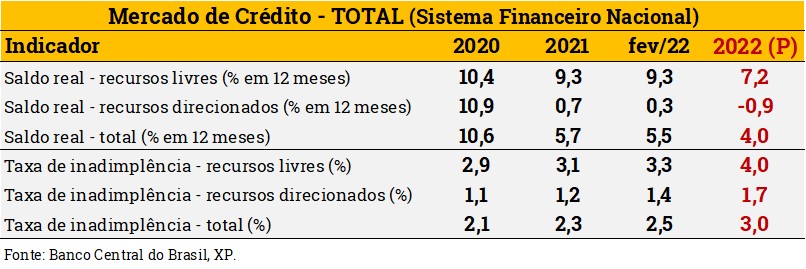

Por fim, resumimos a seguir nossas expectativas para o mercado de crédito total (pessoas físicas e jurídicas; recursos livres e direcionados). Nas próximas publicações sobre o tema, discutiremos projeções para 2023.

Considerações finais e implicações para o PIB

As projeções contidas neste relatório apontam para perda de tração no mercado de crédito ao longo de 2022, especialmente para o segmento de pessoas físicas. O quadro macroeconômico marcado pela forte elevação de juros implicará piora nos principais indicadores acompanhados pelos analistas (crescimento real das concessões e do saldo; custo do crédito; atrasos; inadimplência; grau de endividamento e comprometimento de renda). No entanto, vemos fatores importantes atuando na direção de suavizar tal dinâmica, impedindo rupturas e maiores preocupações. Afinal, a atividade econômica doméstica segue firme, a massa de renda está em rota de expansão e medidas governamentais vêm facilitando o acesso a crédito para diversos grupos de agentes econômicos. Ademais, o sistema financeiro nacional apresenta medidas satisfatórias de capital, estabilidade e liquidez.

O quadro de desaceleração gradual do mercado de crédito ao longo dos próximos trimestres está em linha com as nossas projeções de crescimento de 1,6% para o PIB de 2022 – com viés de alta, devido a medidas de estímulo de curto prazo que sustentam o consumo das famílias – e 0,5% para o PIB de 2023. A política monetária contracionista deve impactar fortemente a demanda interna no próximo ano, o que explica, em grande medida, o cenário de baixo dinamismo em comparação ao ano corrente.

[1] Entre os estudos, destacamos: (I) Barboza, R.M.; Pessoa, S.A.; Ribeiro, E.P.; Roitman, F.B. 2020. O que aprendemos sobre o BNDES? (II) Furtado, M.B.; Barboza, R.M. 2021. As implicações monetárias do BNDES: uma abordagem didática. (III) Banco Central do Brasil, 2020. Potência da política monetária.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)