Resumo

Donald Trump foi eleito presidente dos EUA com amplo apoio do Congresso. Como consequência, dólar, juros e bolsas americanas subiram, refletindo expectativa de maior crescimento e inflação. O Fed, banco central dos EUA, reduziu as taxas de referência em 0,25 pp., conforme amplamente esperado, embora o presidente da instituição tenha indicado abordagem mais cautelosa adiante. Na China, o governo anunciou novo pacote de estímulo fiscal, tendo em vista fortalecer a demanda doméstica e garantir o cumprimento da meta de crescimento de 5% do PIB.

No Brasil, o Copom elevou a taxa Selic em 0,50 pp. para 11,25%. Após o comunicado, enxergamos agora taxa terminal a 13,25% em maio de 2025 e a 12,25% ao final do próximo ano. Além disso, divulgamos o relatório Brasil Macro Mensal, que trouxe revisões altistas para a taxa de câmbio e inflação em 2024 e 2025. Nos indicadores, o IPCA avançou 0,56% em outubro, puxado por preços de carnes e energia, e com composição desafiadora. Por fim, nosso time publicou relatório com possíveis medidas de contenção de despesas que poderiam ser executadas pelo governo.

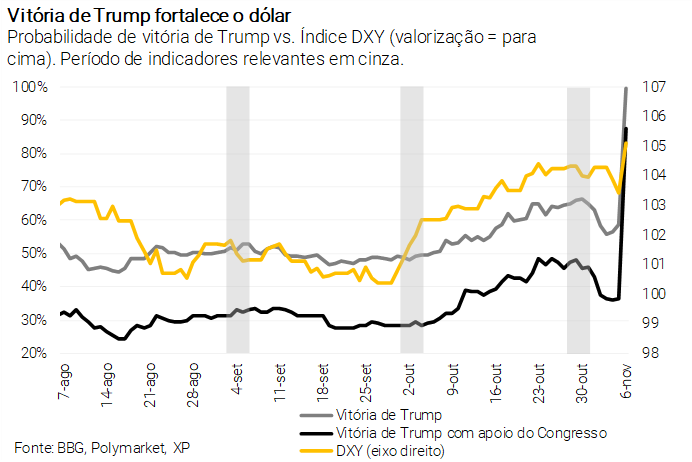

Gráfico da Semana

Cenário internacional

Trump é eleito com maioria republicana no Senado e na Câmara dos Deputados

Donald Trump, candidato republicano, venceu as eleições dos Estados Unidos com amplo apoio do Congresso. Os resultados das eleições levantam incertezas sobre as perspectivas econômicas globais. A vitória de Trump, combinada com a maioria Republicana no Senado e na Câmara dos Deputados, tende a intensificar potenciais impactos econômicos, incluindo: maior crescimento nos EUA (pelo menos no curto prazo); fortalecimento do dólar; pressões inflacionárias adicionais; taxas de juros mais altas; preocupações fiscais intensificadas; e aumento das barreiras comerciais (especialmente com a China). Este último pode pressionar a inflação em nível global e ter um efeito contracionista sobre o crescimento e a produtividade.

A economia dos EUA possivelmente menos aberta tenderia a impactar diretamente a China, Alemanha e México, embora com efeitos secundários atingindo outros países. Em relação aos mercados emergentes, como o Brasil, a desvalorização das moedas contra o dólar tende a ser mais intensa do que a das moedas de mercados desenvolvidos.

Para maiores detalhes leia os relatórios “Sob o olhar da estratégia: A eleição de Donald Trump”.

Com economia forte, Fed diminui ritmo de corte de juros

O Fed, banco central dos Estados Unidos, reduziu a taxa de juros de referência em 0,25 p.p. para o intervalo entre 4,50% – 4,75%. A decisão marca uma desaceleração em relação ao corte de 0,50 p.p. nos juros realizado em setembro. Durante a coletiva de imprensa, o presidente Jerome Powell destacou que o Fed adotará uma abordagem mais cautelosa em relação à política monetária no futuro, mas deve seguir reduzindo os juros no curto prazo.

Em nossa visão, como a inflação está próximo à meta de 2,0% e os juros seguem elevados, deve seguir reduzindo os juros gradualmente até 3,5% até o final do ano.

China anuncia novo pacote de estímulos à economia

A China anunciou um pacote fiscal de US$ 1,4 trilhão (cerca de 10 trilhões de yuan) com o objetivo de aumentar a emissão de títulos de governos locais. Foi mais uma das ações de um conjunto de estímulos que o governo vem adotando para reverter a desaceleração da economia. As medidas vêm dando algum resultado: o PMI Composto Caixin da China – uma pesquisa com gerentes de compras que mede o sentimento das empresas com relação à economia –, subiu para 51,9 pontos em outubro de 50,3 de setembro – a leitura mais alta desde junho. Um resultado acima de 50 pontos indica expansão.

Para frente, será importante monitorar as medidas de restrição comercial que o novo governo Trump adotará sobre o país, e seus eventuais impactos sobre a taxa de câmbio e a produção doméstica.

Enquanto isso, no Brasil…

Copom eleva novamente a Selic, projetamos que chegue em 13,75% em maio

O Comitê de Política Monetária do Banco Central votou, por unanimidade, pelo aumento de 0,50 p.p. na taxa Selic para 11,25%, conforme amplamente esperado, intensificando o ritmo de alta de juros. O comunicado pós-reunião trouxe conteúdo semelhante ao anterior, ressaltando os riscos para as perspectivas de inflação e mantendo um tom duro em relação a política monetária adiante.

De fato, o IPCA de outubro, também divulgado nesta semana, reforça a mensagem de preocupação transmitida pela autoridade. A inflação subiu para 4,76% no acumulado em 12 meses, rompendo 4,50%, o limite superior de tolerância da meta. Para frente, a depreciação do câmbio e a alta da carne devem seguir pressionando os preços.

Diante deste cenário mais desafiador, elevamos nossa projeção para o IPCA de 2024, de 4,6% para 4,9% e revisamos nossa projeção de taxa Selic terminal de 12,00% para 13,25%.

Nossas projeções para a taxa de câmbio foram ajustadas para 5,70 reais por dólar para o final deste ano, em resposta à significativa depreciação cambial no período recente.

Publicamos uma análise completa desta revisão de cenário em nosso “Brasil Macro Mensal: Pressões de inflação mais intensas, juros mais altos” e do IPCA de outubro no relatório “IPCA: Inflação de outubro sobe mais uma vez, puxada por carnes e conta de luz”.

Real volátil com eleições americanas e expectativas para o pacote de gastos

O real apresentou muita volatilidade na semana, terminando a sexta-feira cotado a R$5,74. Os movimentos ocorreram por fatores externos, principalmente a eleição nos EUA, e internos, como a expectativa pelas medidas que comporão o pacote de revisão de gastos, que não haviam sido anunciadas até a noite de sexta-feira.

Diversas reuniões foram feitas entre ministros e o Planalto, mas, segundo a imprensa, ainda não há um consenso. Fizemos uma análise detalhada do que pode compor o pacote, em nosso relatório “Ajuste de rota: Estimativa de impacto das medidas que podem constar do pacote de despesas“.

Resultado primário do governo central reflete arrecadação recorde, mas despesas seguem crescendo acima da inflação

O resultado primário do governo central registrou déficit de R$ 5,3 bilhões em setembro e de R$ 105,2 bilhões no resultado acumulado do ano. A arrecadação tributária continua a bater recordes e cresce 9,7% em termos reais no acumulado entre janeiro e setembro deste ano. No entanto, as despesas continuam a ser motivo de preocupação, pois ainda estão crescendo a uma taxa superior à inflação.

Ainda assim, atribuímos alta a probabilidade de o déficit primário ficar dentro do intervalo de tolerância da meta fiscal, devido a expectativa de entrada de recursos não recorrentes provenientes das medidas aprovadas no Congresso para compensar a perda de receita com a desoneração da folha de pagamentos. Consequentemente, o resultado primário com as exceções à meta deve atingir déficit de R$ 28,3 bilhões (0,3% do PIB) em 2024, valor apenas R$ 0,5 bilhão acima do limite inferior da meta de resultado primário (R$ 28,8 bilhões).

Clique aqui para receber por e-mail os conteúdos de economia da XP

O que esperar da semana que vem

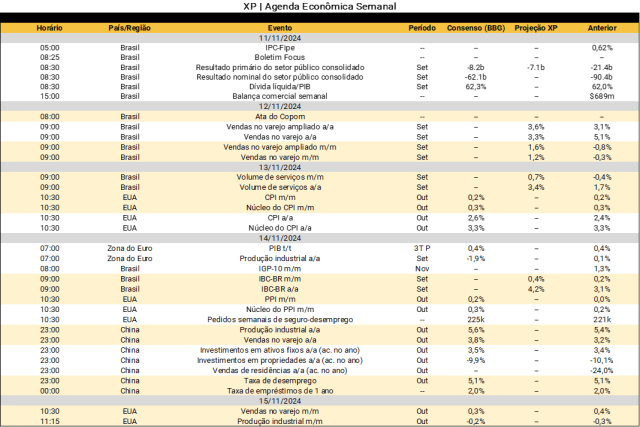

Na semana que vem, destaque para os dados de inflação nos Estados Unidos, incluindo o índice de preços ao consumidor na 4ª-feira, e ao produtor na 5ª-feira. Ademais, o resultado das vendas no varejo será divulgado na 6ª-feira. Na China, atenções estarão voltadas para a inflação ao consumidor e ao produtor no sábado, e dados de atividade econômica na 5ª-feira, incluindo produção industrial, vendas no varejo, taxa de desemprego, e investimento em ativos fixos. Todos esses dados são referentes a outubro. No Reino Unido, o resultado do PIB do terceiro trimestre será anunciado na 5ª-feira. Os investidores também estarão atentos às falas da presidente do BCE, Lagarde, e o presidente do Fed, Powell.

No Brasil, destaque para a divulgação da Ata do Copom na 3ª-feira, que deverá trazer detalhes sobre a decisão de alta na taxa Selic em 0,50 p.p. nessa semana. Do lado da atividade econômica, o IBGE publicará os dados do setor varejista (PMC) na 3ª-feira e o volume de serviços (PMS) na 4ª-feira, enquanto o BCB tornará público o IBC-BR na 5ª-feira – todos os dados são referentes a setembro. Por fim, vale destacar que o BCB publica a nota de estatísticas fiscais na 2ª-feira. Para além dos indicadores, o mercado aguarda o anúncio do pacote de despesas, que tem sido discutido pelo governo nas últimas semanas.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)