Última atualização em 10/08/2022

Estamos adicionando as prévias das seguintes empresas neste relatório, vamos atualizá-lo semanalmente à medida que as prévias ficarem disponíveis:

– Açúcar & Álcool: Raízen (RAIZ4), São Martinho (SMTO3), Jalles Machado (JALL3);

– Alimentos: M. Dias Branco (MDIA3);

– Bancos: BR Partners (BRBI11);

– Frigoríficos: JBS (JBSS3), Marfrig (MRFG3), BRF (BRFS3).

A temporada de resultados do segundo trimestre de 2022 (2T22) se inicia no dia 14 de julho de 2022, e os mercados vão avaliar os impactos da inflação global em alta, disrupções nas cadeias de produção, e riscos crescentes de uma recessão nos balanços das empresas brasileiras.

O segundo trimestre foi marcado pelo aumento do temor do risco de recessão, principalmente nos EUA. Com a inflação do país atingindo os maiores patamares desde 1980, o Federal Reserve (Fed) iniciou seu processo de alta de juros no início do ano, na tentativa de trazer a inflação de volta para sua meta, ao redor de 2,0%. Porém, com a alta dos preços chegando em níveis recordes e sem dar sinais de arrefecimento, o banco central americano passou a sinalizar altas de juros maiores. Essa retirada de estímulos, por sua vez, pode levar à contração de demanda, e uma desaceleração econômica. O mercado agora segue atento e com dúvidas se o Fed conseguirá levar a economia americana a um pouso suave, isto é, uma leve desaceleração, ou se a recessão americana virá de maneira mais profunda.

Como resultado dessas preocupações, o índice Ibovespa caiu -17,9% durante o segundo trimestre deste ano, em Reais. Em Dólares, a queda foi ainda mais acentuada, em -25,2%, em comparação com a queda de -16,5% do S&P 500 e um retorno de -16,1% dos mercados globais, medido pelo MSCI ACWI em dólares.

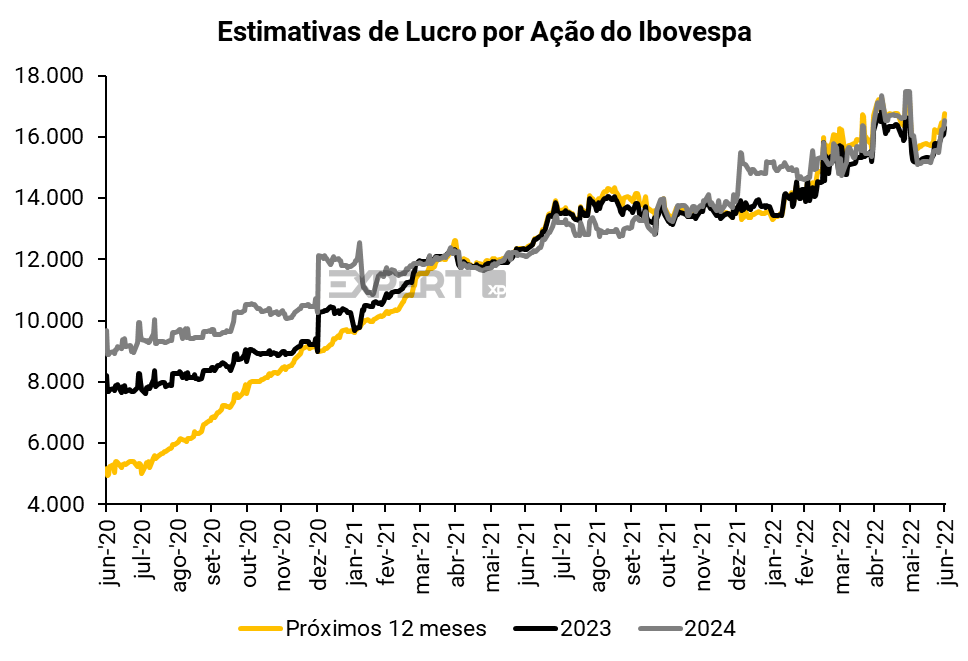

Lucros foram revisados levemente pra cima apesar de preocupações com recessão

Apesar de riscos maiores de uma recessão econômica, as projeções de EPS para os próximos 12 meses, 2023 e 2024 subiram levemente durante o trimestre. Ao longo do período, as projeções de lucros foram revisados para cima entre 6%-8%.

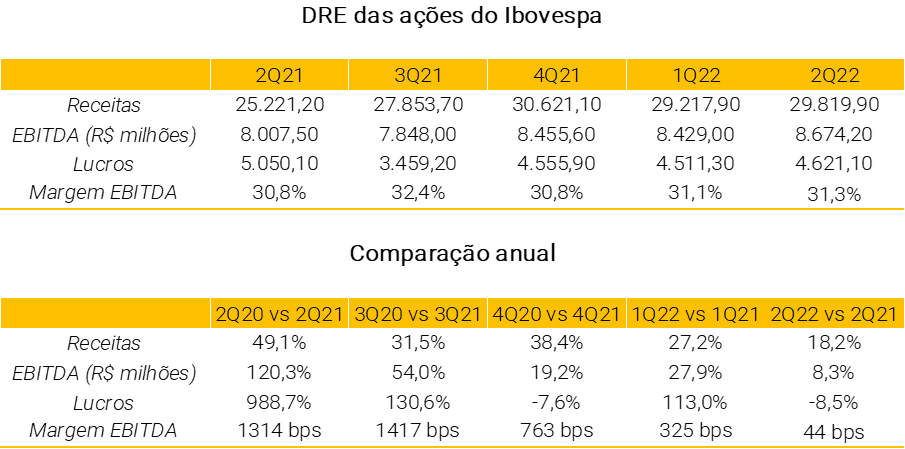

Em relação ao mesmo período de 2021, o mercado espera uma redução do Lucro por Ação (LPA) das empresas do Ibovespa em -8%, provavelmente explicado pelo aumento do risco de recessão. Já em relação ao Lucro Operacional (EBITDA) das empresas, o mercado espera +8% de crescimento. E para a receita, o consenso espera uma pequeno aumento em relação ao 2T21, mas ainda com um sólido crescimento de +18,2%. Já em relação ao trimestre anterior, esperamos certa estabilidade em receita e EBITDA.

Durante essa temporada de balanços, investidores irão analisar os impactos da inflação e disrupções nas cadeias de suprimentos, e como as empresas irão conseguir repassar custos maiores adiante. Além do cenário de crescimento global bastante desafiador, incertezas quanto ao cenário macro doméstico também vão ficar no radar de investidores.

Dentre as empresas que cobrimos na XP, esperamos que os seguintes setores sejam destaques:

- Bancos sob a nossa cobertura devem apresentar resultados sólidos, se beneficiando do robusto crescimento do crédito;

- Varejo alimentar, com destaque para o atacarejo, que deverá registar uma forte aceleração na recuperação do B2B;

- Petróleo e Gás, beneficiado pelos altos níveis dos preços médios do petróleo Brent durante o trimestre;

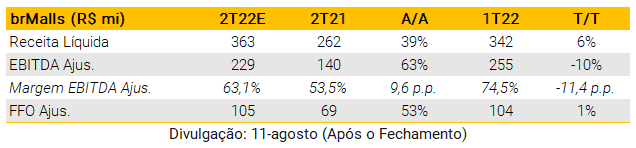

- Shoppings, continuarão mostrando uma forte recuperação, especialmente para carteiras dominantes com maior exposição no segmento de alto padrão;

- Farmácias, beneficiado pela aceleração do crescimento, impulsionada pela demanda ainda sólida por medicamentos/OTCs e pelo reajuste de preços de abril;

- Varejistas do setor de alta renda, que vem surpreendendo com resultados acima das expectativas mesmo frente ao cenário macroeconômico mais desafiador.

Abaixo são as estimativas de crescimento de Lucro por Ação (LPA) por setor para esse trimestre, segundo o consenso da Bloomberg:

Agenda ESG

Nesta temporada de resultados, esperamos que as empresas continuem destacando a importância da agenda ESG (Ambiental, Social e Governança) e evoluindo na divulgação de dados e iniciativas relacionadas a esse assunto por meio de seus relatórios e teleconferências de resultados, especialmente com a demanda cada vez mais exigente dos investidores para que as empresas adotem e enderecem o tema.

No meio do ano, temos visto muitas companhias atualizando seus Relatórios de Sustentabilidade com base em 2021, o que nos leva a ver esta temporada de resultados como uma oportunidade para os players que ainda não fizeram o mesmo divulgarem dados relevantes e atuais sobre sua agenda ESG. Na nossa visão, o impulso para a padronização dos relatórios ESG é uma evolução necessária (link), uma vez que a qualidade das informações divulgadas continua sendo um desafio. Dito isso, vemos esta temporada de resultados como uma grande oportunidade para as companhias endereçarem essa clara demanda dos investidores.

O que esperar para cada um dos setores

Agronegócio: Açúcar e Álcool

A volatilidade aumentou nas últimas semanas e provavelmente é o momento mais confuso para o setor de Açúcar e Álcool (A&A) em um tempo. Do lado da oferta, um início de safra tardio e com rendimentos abaixo do esperado, tanto para ATR quanto para TCH, ajudaram a sustentar os preços do açúcar. No entanto, com o aumento das exportações da Índia e a perspectiva de maior safra na Tailândia e Paquistão para o 2S22, o mercado perdeu força no início, ajustando-se posteriormente para uma visão mais conservadora de oferta. Se o Brasil não vai aumentar a produção, a perspectiva de Oferta vs. Demanda continua apertada.

Do lado da demanda, as preocupações de uma recessão global estão pesando sobre as commodities, provocando uma liquidação mesmo para setores onde a oferta ainda não é melhor. Com a inflação no centro das atenções, o governo brasileiro está pressionando por mudanças nos impostos que reduzam os preços dos principais produtos, entre eles os combustíveis, de modo a estabelecer um imposto de circulação (ICMS) mais baixo para a gasolina, o que reduzirá os preços do etanol para manter a referência de eficiência de 70%, afetando negativamente os players de A&A. Ao mesmo tempo, porém, a Petrobras ajustou os preços da gasolina às referências internacionais, quase compensando esse novo projeto de lei do governo.

Embora não esteja claro qual o próximo passo do governo, e com o mercado ainda se ajustando a uma moagem de cana menor do que o esperado, a volatilidade deve continuar para os preços dos combustíveis, mas há uma nova variável a ser considerada para as vendas de etanol, que é a precificação do carbono. Com CBIOs em R$ 200/ton, a opção de vender etanol ao invés de açúcar precisa considerar um prêmio em torno de R$ 0,25/litro em cima.

Agronegócio: Grãos

Apesar do clima ainda ser um tema sensível, tanto no curto quanto no médio prazos, e de uma perspectiva de oferta majoritariamente apertada para as principais commodities, os preços negociados no mercado futuro estão mais baixos este mês após um forte movimento de queda, parcialmente desencadeada por temores de uma recessão, mas também com fundos de hedge diminuindo suas posições compradas, levando a preços ainda menores. Com preços reduzidos, algumas indústrias recuperaram margens, principalmente a indústria de rações, porém, com uma preocupação crescente por um terceiro La Niña consecutivo este ano, e com a memória de safras perdidas no Sul do Brasil ainda fresca, a maioria dos players provavelmente deve usar os preços mais baixos para se estocarem e proteger posições de compra a prazo.

Para os produtores de grãos, por outro lado, não apenas o combustível está impactando os custos, mas também os preços mais altos dos fertilizantes, mesmo que o medo de uma escassez de fertilizantes já passado. As margens para 22/23 foram em sua maioria garantidas, apenas pequenos players estão negociando no local, tanto para grãos quanto para fertilizantes, portanto, o impacto dos preços mais altos das commodities após o início da guerra Rússia/Ucrânia deve ter efeitos positivos duradouros para 23/24, embora não esteja claro como os custos se comportarão.

Outro motivo de otimismo com o agronegócio no Brasil é a taxa de câmbio, que mantém os produtores competitivos nas exportações e ajuda a sustentar os preços. Uma queda nos preços, no entanto, geralmente significa um ritmo mais lento de adoção tecnológica, não uma reversão, de modo que os players focados em no varejo agro, P&D, sementes, entre outros, devem permanecer atraentes, especialmente nos valuations atuais.

Alimentos

Em nossa visão, uma inflação global persistente aliada a um cenário macro desafiador está afetando negativamente a demanda, pois prejudica o poder de consumo do brasileiro. Além disso, a inflação persistente também prejudica o poder de precificação das empresas de alimentos, dificultando a decisão entre aumentar os preços e manter os volumes.

No entanto, durante as últimas semanas, os preços das commodities caíram de seus picos como resultado de (i) menor liquidez global, pois os bancos centrais aumentaram as taxas de juros; (ii) expectativas de que uma possível recessão possa atingir o mundo com mais força do que inicialmente estimado; e (iii) fundos de hedge diminuindo suas posições compradas levando a preços ainda menores. Como resultado, esperamos que as pressões de custos sejam aliviadas durante o 2T e, portanto, representem um vento favorável para as margens das empresas de alimentos dentro de nossa cobertura. Empresas com produtos considerados fundamentais (arroz, feijão, farinha de trigo) são mais resilientes (demanda inelástica), então as margens podem melhorar mais rapidamente do que o esperado.

Bancos

Vemos um trimestre positivo para os bancos incumbentes no 2T22, impulsionado principalmente por: i) robusto crescimento de crédito; ii) ligeiro aumento da inadimplência; iii) receita com prestação de serviços em recuperação; e iv) consumo gradual do índice de cobertura. Esperamos que a Margem Financeira Bruta se beneficie marginalmente da recente reprecificação da concessão de crédito decorrente do patamar mais elevado da taxa de juros, com destaque para as linhas relacionadas ao consumo e agronegócio (cartão de crédito, cheque especial e crédito rural). Apesar da maior concorrência trazida pelas fintechs, a receita com prestação de serviços deve continuar se beneficiando da retomada gradual da atividade econômica, com destaque para o segmento de cartões, compensando a menor receita do mercado de capitais. Acreditamos que os investidores devam ficar atentos à qualidade dos resultados, principalmente quanto à evolução da inadimplência e ao índice de cobertura.

Bebidas

De acordo com o Instituto Brasileiro de Geografia e Estatística (IBGE), a produção brasileira de bebidas alcoólicas aumentou 11,7% A/A, enquanto diminuiu ligeiramente 1,7% A/A em maio. Apesar da desaceleração mencionada, esperamos que a retomada das vendas, principalmente no canal on-trade, seja o principal fator para a recuperação da produção de bebidas em junho, para o qual projetamos alta de 8,2% A/A. Por outro lado, a produção de bebidas não alcoólicas aumentou 16,7% A/A em maio, acelerando o ritmo observado em abril, quando aumentou 15,0% A/A.

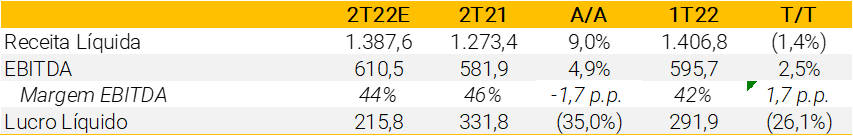

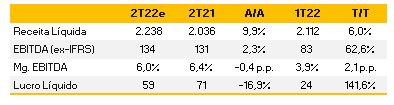

Os preços da cerveja, tanto no canal on-trade quanto no off-trade, continuaram abaixo do índice de inflação (IPCA) no trimestre, que aumentou 0,94% e 0,45% no período, respectivamente, enquanto o IPCA aumentou 2,2% no 2T. Considerando a AmBev, a única empresa do setor de bebidas em nossa cobertura, esperamos que, devido às suas estratégias de gestão de receita, juntamente com iniciativas digitais, especialmente o BEEs, a empresa continue aumentando a receita líquida/hl próximo ao índice de inflação.

Do lado da lucratividade, os preços das commodities (principalmente açúcar, milho, trigo e cevada) caíram em relação aos picos observados recentemente devido (i) à menor liquidez global à medida que os bancos centrais aumentaram as taxas de juros; (ii) expectativas de que uma possível recessão possa atingir o mundo com mais força do que inicialmente estimado; e (iii) fundos de hedge diminuindo suas posições compradas empurrando os preços ainda mais para baixo. Esperamos que a queda nos preços das commodities acima mencionada seja um fator positivo para as margens do setor, embora esperemos que o 2T sinta apenas uma parte do efeito positivo nas margens, pois acreditamos que esse efeito será mais evidente em o 3T e 4T.

Bens de Capital

Esperamos resultados neutros no 2T22 no setor Industrial. Embora a maioria das empresas esteja conseguindo repassar com sucesso os aumentos de custos para os preços, os gargalos relacionados à cadeia de suprimentos ainda estão impedindo um desempenho normalizado para alguns nomes. Para a WEG, esperamos que as receitas sigam as tendências positivas observadas nos últimos trimestres, com margem EBITDA estável em relação ao trimestre anterior (EBITDA +14% A/A e +3% T/T). Para a Embraer, devemos ver uma melhora no faturamento em relação ao 1T22, embora ainda em níveis baixos, pois esperamos que as entregas sejam mais concentradas no 2S22 (receita de ~US$ 1,0 bilhão -12% A/A e +66% T/T). A Aeris deve apresentar resultados melhores no 2T22 em relação aos trimestres anteriores, embora ainda abaixo de um nível normalizado, pois algumas linhas de produção ainda estão em processo de maturação. E para Autopeças, destacamos: (i) Fras-le como destaque positivo, apresentando forte combinação de crescimento de receita e desempenho de rentabilidade; (ii) sólido desempenho de receita da Randon ofuscado pela piora da rentabilidade no 2T22 (margem EBITDA de 13,0% vs. 16,2% no 1T22 e 15,2% no 2T21); e (iii) perfil de receita resiliente da Iochpe-Maxion, respaldado por contratos de longo prazo com montadoras, com contínua redução da alavancagem no 2T22 (2,1x dívida líquida/EBITDA ajustado vs. 2,3x no 1T22).

Construtoras

Continuamos vendo resiliência na demanda no segmento de baixa renda no segundo trimestre de 2022, devido a uma combinação positiva de: (i) Atualizações positivas no programa Casa Verde e Amarela (CVA), que devem aumentar o poder de compra dos beneficiários. Como resultado, vemos as menores taxas de juros imobiliárias no programa acelerando as concessões do FGTS; (ii) A capacidade de financiamento do FGTS continua robusta, com menos de 46% do orçamento habitacional contratado em 2022, auxiliado pela diminuição do número de unidades produzidas, devido ao cenário desafiador para operar com rentabilidade e um momento com custos de matéria prima sob pressão, e (iii) Demanda reprimida devido ao considerável déficit habitacional no Brasil.

Do lado negativo, continuamos vendo forte pressão de custos impactando a margem bruta e a geração de caixa dos players. A nosso ver, essa dinâmica deve afetar principalmente os nomes que atuam na parte inferior do grupo 2 do programa, devido à maior dificuldade em elevar os preços das unidades. Dito isso, esperamos que as empresas focadas no topo do programa continuem apresentando margens brutas resilientes no 2T22, com maior capacidade de precificação.

Além disso, continuamos com uma visão neutra para os segmentos de média e alta renda no 2T22, dado o ambiente inflacionário mais desafiador e a dificuldade de repasse de preços ao consumidor, o que deve prejudicar a margem bruta.

Adicionalmente, não descartamos a possibilidade de volatilidade da demanda no curto prazo, motivada por: (i) Cenário desafiador com taxas de juros imobiliárias mais altas, o que deve afetar especialmente as construtoras de média renda, e (ii) Incertezas relacionadas às eleições deste ano e o possível impacto deste cenário para as empresas listadas, acerca do desempenho operacional de velocidade de vendas e pipeline de lançamentos.

Educação

No segmento de ensino superior, o mais relevante para nossa cobertura de educação, os resultados operacionais do 2T geralmente refletem o desempenho da captação do trimestre anterior, pois a maior parte das matrículas ocorre no 1T de cada ano – especialmente no segmento presencial. Portanto, esperamos que a receita cresça A/A, dados os números positivos de captação no 1T22. No entanto, ainda vemos os tickets médios sob pressão, limitando o crescimento de receita e a expansão das margens de todas as empresas, uma vez que a concorrência continua acirrada.

Elétricas e Saneamento

Sob a ótica de resultados operacionais esperamos pouca volatilidade. Distribuidoras podem apresentar ajustes de provisionamento para contingências relacionadas ao ICMS cobrado indevidamente sobre PIS e COFINS com mais de 10 anos de prazo, sendo Cemig e Copel as potencialmente mais afetadas com provisões acima de R$1bi (ainda em discussão). Transmissoras devem apresentar resultados perenes, dentro do esperado. Apesar do imbróglio relacionado ao re-perfilamento da RBSE, não esperamos impacto significativo na Isa Cteep nos resultados de curto prazo. Geradoras vivem um bom momento com a alta dos reservatórios e incremento da geração hídrica. Por outro lado, a alta pluviosidade na região Nordeste reduziu a incidência de ventos, afetando a geração eólica dos parques da região. O mesmo motivo influenciou os resultados das térmicas, que foram menos despachadas no período. Esperamos, portanto, que companhias com alta concentração de hidrelétricas apresentem melhores resultados (e.g. Auren) e companhias com maior concentração de eólicas (e.g. Omega) apresentem resultados mais modestos. Saneamento deve postar resultados com baixa variação frente ao trimestre anterior.

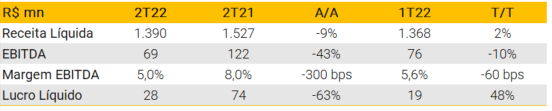

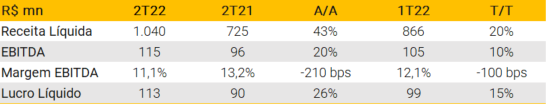

Frigoríficos

Para carne bovina, o ciclo do gado em diferentes direções traz dinâmicas diferentes aos frigoríficos. No Brasil, o aumento da oferta de gado e, portanto, do abate representa menores custos para a indústria. Isso, aliado a preços resilientes no mercado interno e fortes preços de exportação, impulsionados principalmente pela China com preços bem acima da média histórica, se traduzirão em maiores margens para os frigoríficos no 2T, em nossa visão. Para a carne bovina dos EUA, esperamos que a queda na oferta de gado e, portanto, o aumento dos custos seja um fator negativo para as margens, no entanto, um verão quente e seco está forçando os produtores a continuar vendendo seus animais, e o 2T é marcado por uma forte sazonalidade devido à a temporada de churrascos, então há espaço para melhores margens do que o esperado.

Para as aves, tanto no Brasil quanto nos EUA, esperamos que as margens se recuperem após (i) a acomodação dos preços da soja e do milho; (ii) a recuperação dos preços de aves no mercado interno; e (iii) preços mais altos para exportação, pois a gripe aviária está afetando negativamente a produção nos EUA e na Europa, além de parte da produção ucraniana estar comprometida devido ao conflito com a Rússia.

Para a carne suína do Brasil e dos EUA, esperamos pequenas melhorias nas margens, pois apesar do alívio nos preços das commodities e, portanto, das pressões de custos menores, os preços da carne suína estão abaixo de outras proteínas no mercado doméstico, e os preços na China ainda estão baixos quando comparados aos níveis históricos.

Mineração e Siderurgia

De modo geral, as empresas devem apresentar bons resultados devido ao alto nível de preços, historicamente, e um efeito positivo da sazonalidade do período, com maior produção, ajudando na diluição de custos fixos. Por outro lado, podemos ver um aumento nos custos operacionais para as empresas de Metal e Mineração.

No último trimestre, houve recuo nos preços da maioria das commodities, o que pode ser atribuído a um maior medo de recessão global. As commodities metálicas, cuja demanda é fortemente relacionada a investimentos e bens de consumo, também foram afetadas.

No caso do minério de ferro, os preços caíram lentamente durante o trimestre. Em média, ele foi negociado a US$138/t, uma queda de -2,7% no trimestre. No entanto, a commodity ainda está sendo negociada em patamares muito elevados, e aliado a um trimestre de melhor sazonalidade, podemos esperar um pequeno aumento na produção, contribuindo para a alavancagem operacional.

Por outro lado, podemos observar um aumento nos custos operacionais para as empresas de Metais e Mineração e uma expansão nos custos de madeira e produtos químicos para as empresas de Papel e Celulose devido ao alto preço dos combustíveis.

Os participantes relacionados ao alumínio podem apresentar uma dinâmica semelhante à descrita ao longo do trimestre, embora a commodity tenha apresentado queda um pouco maior do que o minério de ferro no período. O alumínio foi negociado a uma média de US$ 2.973/t (-8,9% T/T e +24,1% A/A). O ouro ficou relativamente estável no trimestre, indicando que os efeitos da sazonalidade podem ter maior impacto nos respectivos players.

Papel e Celulose

De modo geral, as empresas devem apresentar bons resultados devido ao alto nível de preços, historicamente, e um efeito positivo da sazonalidade do período, com maior produção, ajudando na diluição de custos fixos. Por outro lado, podemos ver também um aumento no custo de madeira e produtos químicos para as empresas de Papel e Celulose devido aos altos preços dos combustíveis.

Os preços da celulose continuaram apresentando alta no segundo trimestre. O preço médio da fibra curta foi de US$ 815/t (+28% T/T e +5% A/A), e a fibra longa teve um preço médio de US$990/t (+13% T/T e estável na base A/A). Por outro lado, estaremos atentos à dinâmica das margens, pois esse setor tem parte significativa de seu custo de produção afetado por aumentos no custo de madeira e produtos químicos.

Petróleo e Gás

As empresas devem reportar mais um trimestre de resultados sequencialmente melhores, impulsionados por um aumento no preço médio do Brent (US$ 95,2/bbl, +20% T/T e +56% A/A), compensado apenas parcialmente por um BRL mais forte (R$ 5,23/US$), -5% tanto T/T quanto A/A). No total, o Brent, em Reais, foi de R$ 498/bbl na média do trimestre, +14% T/T e +49% A/A. Os resultados das empresas Jrs de Exploração & Produção (“E&P”) sob nossa cobertura também devem receber outro impulso pelo aumento da produção, à medida que mais negócios são fechados e planos de redesenvolvimento dos campos se desdobram. Os investidores devem ficar atentos às teleconferências para avaliar o impacto da escalada da inflação global nos custos das empresas.

Saúde

O segmento de indústria farmacêutica pode continuar mostrando resiliência e crescimento sustentável, agora com alguma ajuda dos aumentos de preços aprovados pela CMED (órgão regulador de preços de medicamentos) no início de maio. Ressaltamos que os resultados da Blau no 1T22 foram impactados por uma forte queda nas vendas de imunoglobulina devido à falta de oferta mundial de plasma, mas a empresa afirma que conseguiu repor seus estoques e, assim, deve normalizar as suas vendas entre o 2T22 e o 3T22. Além disso, o 2T22 será o primeiro trimestre com o portfólio da Sanofi sendo considerado nas receitas da Hypera.

Com relação ao segmento de serviços de saúde, esperamos que: (i) a utilização dos hospitais continue convergindo para o nível normalizado, auxiliando a recuperação de margens do segmento hospitalar e de diagnósticos, mas pressionando os custos médicos das operadoras; (ii) ticket médio deve apresentar forte aumento, elevando as receitas, mas possivelmente aumentando evasões; (iii) Processos de integração de fusões e aquisições continuam gradualmente, reduzindo seu peso nas margens. No geral, esperamos resultados neutros a ligeiramente negativos para hospitais, laboratórios e operadoras.

Shoppings e Propriedades Comerciais

Esperamos continuar vendo uma forte recuperação no setor de shoppings no segundo trimestre de 2022, especialmente para portfólios dominantes e com maior exposição no segmento de alto padrão.

Dito isso, esperamos ver os números operacionais e financeiros acelerarem significativamente durante o trimestre, dada (i) redução progressiva dos descontos; (ii) fluxo de veículos se recuperando significativamente em relação aos níveis de 2019; (iii) inadimplência líquida e custos de ocupação sob controle, apesar do aumento significativo da receita de aluguel, o que leva a um risco potencial de revisão para alta das estimativas de consenso.

Por fim, os números operacionais do 2T22 já começaram a apresentar melhorias em relação ao 1T22 em termos de vendas mesmas lojas e aluguel mesmas lojas. Com isso, esperamos ver essa dinâmica positiva refletida também nos resultados financeiros do 2T22.

Tecnologia

Esperamos que as empresas brasileiras de tecnologia sob nossa cobertura (LWSA3, TOTS3, BMOB3, G2D, INTBL3, ALLD3 e POSI3) apresentem resultados sólidos apesar do cenário desafiador no segundo trimestre. Acreditamos que os melhores desempenhos neste trimestre, principalmente em termos de dinâmica de crescimento de receita, serão TOTVS e Intelbras. O primeiro sendo impactado positivamente pela dinâmica favorável de expansão das vendas em ERP/Gestão e sua capacidade de repasse de inflação em seus contratos. A Intelbras deverá manter seu ritmo de crescimento impulsionado principalmente pelos segmentos de energia solar e segurança. Esse será o primero trimestre consolidando 2 meses de Renovigi.

Telecom

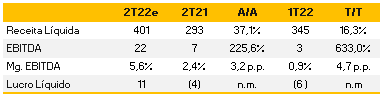

Dentro do setor de telecomunicações, temos uma visão positiva para as big telcos, TIM e Vivo deverão reportar resultados sólidos refletindo um cenário competitivo mais racional com a consolidação de mercado após a compra da Oi móvel. Ambas as companhias estão conseguindo fazer aumentos de preço sem muito churn. Sobre as ISPs da nossa cobertura (BRIT3, FIQE3 e DESK3). Esperamos que Unifique e Desktop reportem um crescimento sólido de receita. Em relação à Brisanet, a empresa reportou resultados operacionais recentes, sinalizando um ambiente macroeconômico mais desafiador na região Nordeste, além de uma concorrência mais acirrada.

Transportes

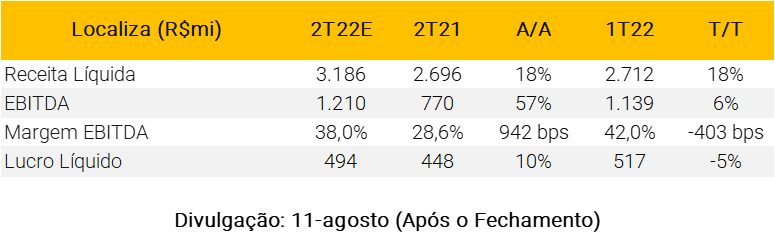

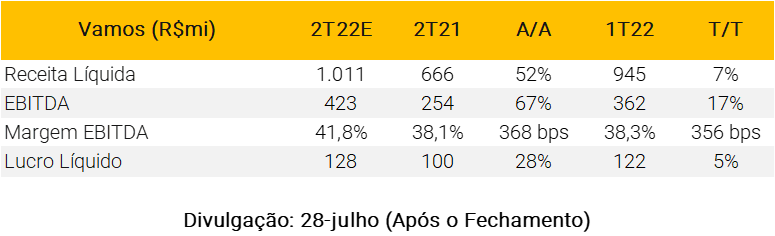

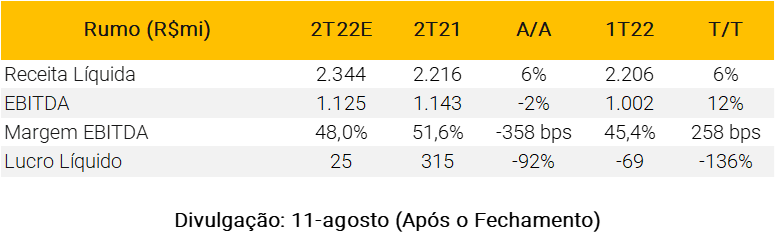

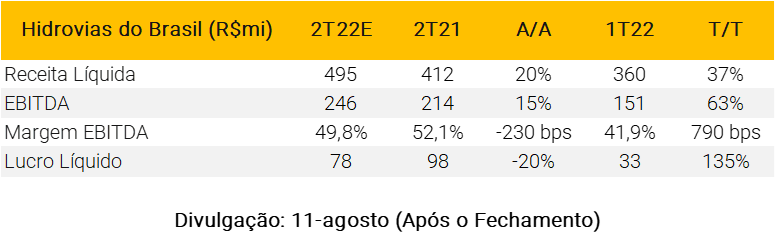

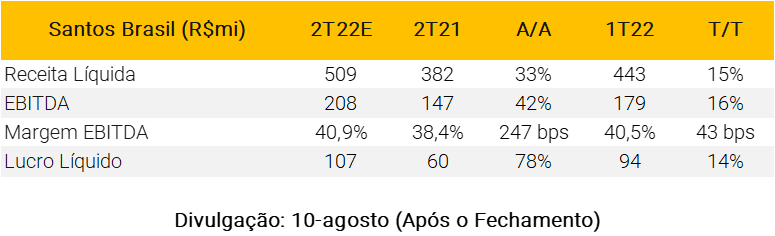

Destacamos a Vamos e Santos Brasil como destaques do setor: (i) Vamos, com (a) forte crescimento (capex contratado continuamente sólido); e (b) melhor desempenho do yield marginal (indicando poder de precificação para compensar a alta inflação e elevação das taxas de juros); e (ii) Santos Brasil, com forte crescimento de EBITDA (+16% T/T) impulsionado por um ponto de vista de preços mais forte, apesar de volumes reduzidos devido aos problemas logísticos recentes na China. Outros destaques positivos são: (i) Rumo e Hidrovias, que apresentam melhorias em relação ao 1T22 e 2S21 que devem indicar uma tendência positiva ao longo do ano (forte momento operacional para o 2S22); e (ii) Localiza, que esperamos apresentar os resultados mais fortes entre as locadoras de carros (2T22 corroborando os resultados positivos do 1T22 e indicando revisão de consenso positiva para 2022).

Varejo

Nós esperamos que o 2T22 seja novamente um trimestre de resultados mistos, porém com uma dinâmica semelhante ao 1T22, com destaque positivo para varejo de alta renda, atacarejo e farmácias, enquanto o setor de e-commerce deve continuar a apresentar desaceleração de crescimento e prejuízo.

Olhando entre categorias, esperamos ver resultados mistos para os nomes de consumo discricionário, com o destaque positivo sendo novamente as varejistas de alta renda, que vem surpreendendo com resultados acima das expectativas mesmo frente ao cenário macroeconômico mais desafiador. Em relação às varejistas que atendem públicos de classes mais baixas (média/baixa renda), devemos ver uma continuidade de um bom crescimento de vendas vs. 2021, mas ainda enfrentando algum desafio de rentabilidade frente à inflação de custos e demanda fragilizada para repasse para preços. Continuamos a ver um cenário desafiador para Natura&Co. e Multilaser, enquanto devemos começar a ver recuperação de margem em ALPA.

No varejo alimentar, esperamos ver uma dinâmica de venda sólida em todos os nomes da cobertura, com destaque para o atacarejo que deve apresentar forte aceleração de crescimento decorrente da continuidade da retomada do segmento B2B (Bares, Restaurantes, Utilizadores), ganho de participação do canal frente à restrição de renda e contribuição positiva do Carnaval fora de época. Continuamos a esperar que rentabilidade seja um desafio na operação de varejo, principalmente no caso de Carrefour, dada a restrição de renda disponível.

Em e-commerce, esperamos uma dinâmica de resultados semelhante ao 1T22, com recuperação do varejo físico, enfraquecimento do canal online de estoque próprio (1P) e desaceleração de crescimento do marketplace (3P) devido ao cenário macro desafiador, base de comparação desafiadora e ajuste de canais frente à normalização do consumo fora de casa. Esperamos que as companhias continuem apresentam recuperação de margem, decorrente a um ambiente competitivo mais racional e mix de canais, mas devemos continuar a ver uma dinâmica de lucro pressionado por conta de margens ainda apertadas e aumento de despesas financeiras devido à alta de juros.

Por fim, esperamos resultados fortes para o setor de farmácias, com uma aceleração de vendas, impulsionada pela continuidade da demanda por medicamentos/OTCs e reajuste de preços de medicamentos a partir de Abril, combinada a uma recuperação de rentabilidade uma vez que o reajuste de preços mais que compensa as pressões inflacionárias.

O relatório será atualizado semanalmente, com as prévias das empresas.

Agro – Grãos

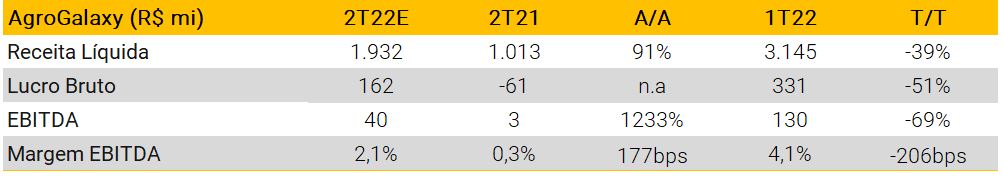

AgroGalaxy (AGRO3) – Compra

Após a integração de uma série de fusões e aquisições concluídas nos últimos dois anos, prevemos que o forte momentum de resultados do AGXY permaneça. Devido ao aumento de preços e, portanto, forte SSS, juntamente com as mencionadas fusões e aquisições, projetamos receita líquida de R$ 1,9 bilhão (+91% A/A). Projetamos margem bruta de 8,4%, composta por margem bruta de grãos de 1,5% e margem bruta de insumos de 18,8%, queda de 1,7 pp A/A principalmente devido ao aumento da participação de fertilizantes no mix de receita. No total, esperamos um EBITDA de R$ 40 milhões, uma margem de 2,0%, mas vale lembrar que o 2T costuma ser o pior trimestre do ano devido à sazonalidade dos negócios.

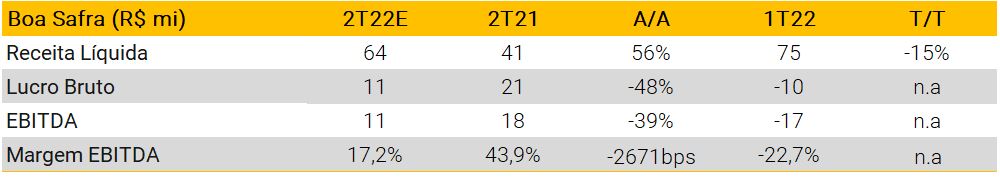

Boa Safra (SOJA3) – Neutro

A Boa Safra talvez seja a empresa mais sazonal listada na B3, pois a maior parte de sua receita é contabilizada no segundo semestre. Com isso, projetamos um aumento da receita líquida para R$ 64 milhões (+56% A/A) principalmente devido a (i) transição de estoques do 1T; (ii) aumento da carteira de pedidos; e (iii) antecipações de clientes. Diante disso, destacamos que o foco deve ser na liberação da carteira de pedidos, que esperamos aumentar em função (i) dos preços mais altos; (ii) maior adoção de tecnologia por parte dos produtores; e (iii) o aumento da capacidade do Boa Safra.

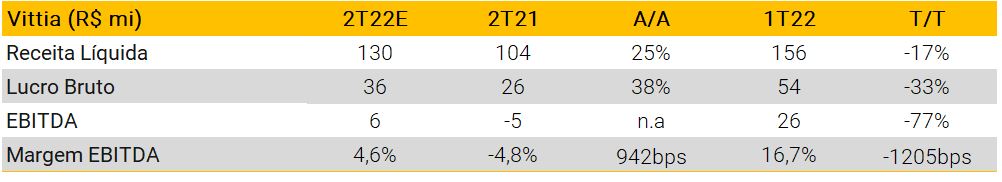

Vittia (VITT3) – Compra

O 2T da Vittia costuma ser o pior trimestre do ano devido à sazonalidade dos negócios. No entanto, acreditamos que os resultados do 2T22 indicarão que os fundamentos permanecem sólidos para a empresa, pois esperamos que o aumento dos preços, juntamente com a adoção contínua de tecnologia pelos agricultores, impulsione o faturamento e as margens. Com volumes e preços mais elevados em geral, projetamos um aumento de 25% na receita líquida A/A, e esperamos que os defensivos biológicos sejam o destaque, que deve crescer 65% A/A e atingir 8,0% da receita total, em nossa visão ( vs. 5,9% no 2T21). O aumento de produtos com maiores margens de participação na receita elevará a margem bruta em 300 bps A/A, em nossa visão, que estimamos em 27,5%.

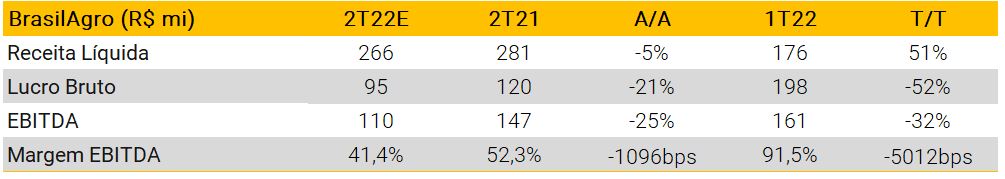

BrasilAgro (AGRO3) – Compra

Prevemos que a receita líquida diminua para R$ 266 milhões (-5% A/A) principalmente impulsionada por aumento da receita de cana-de-açúcar (+44% A/A), pois esperamos que a receita de grãos diminua ligeiramente 5% A/A devido à antecipação desta receita no 3T22. Estamos esperando que as margens BRUTA e EBITDA devem cair 700bps e 1090bps A/A, respectivamente, em uma comparação difícil (já que as vendas agrícolas do 4T21 representaram margens mais altas) e devido a pressões de custo de insumos agrícolas. Portanto, esperamos que o EBITDA Aj. deve cair 25% A/A devido à menor diluição das despesas SG&A.

Açúcar & Álcool

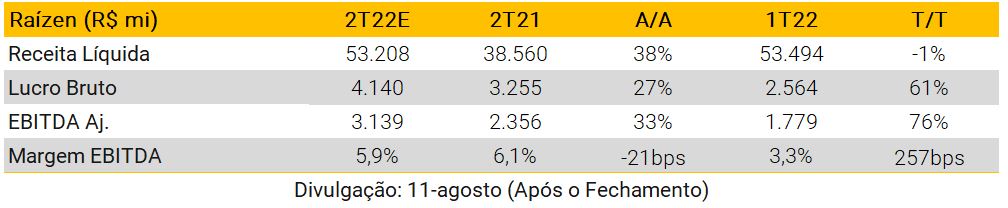

Raízen (RAIZ4) – Compra

Esperamos que a Raízen apresente bons resultados no 1T23 em todos as linhas, uma vez que o sólido momentum para os players de A&A permanece e prevemos um sólido catch-up nas operações de Marketing & Serviços, tanto no Brasil quanto nas operações internacionais. Estamos prevendo que as operações de Renováveis e Açúcar entreguem um EBIT Aj. de R$ 920,9 milhões (+31% A/A), principalmente devido ao aumento no faturamento, pois projetamos preços mais altos para açúcar (+18% A/A) e etanol (+10% A/A), enquanto esperamos pressões de margens devido ao aumento dos custos. Para a M&S Brasil e Internacional, estamos prevendo uma recuperação em faturamento e margens . Portanto, estamos projetando que a receita líquida cresça 27% A/A e 43% A/A, respectivamente, devido a maiores volumes e preços. Além disso, estamos prevendo que a margem EBITDA Aj. aumentará 70bps A/A e 380bps A/A, respectivamente. Tudo incluído, esperamos que a M&S entregue um EBITDA Aj. de R$ 1.591,1 (+64% A/A).

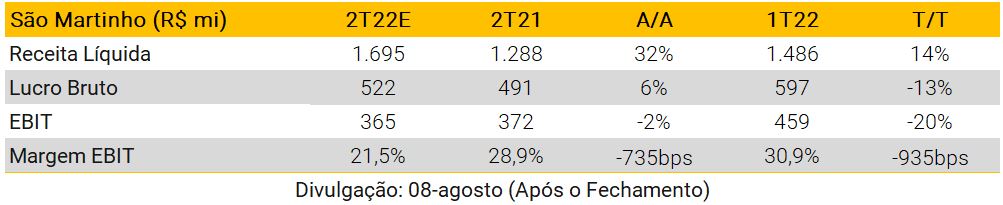

São Martinho (SMTO3) – Neutro

Estimamos que a receita líquida atinja R$ 1.6 bilhões no trimestre, representando um forte aumento de 32% A/A, principalmente devido aos maiores preços de etanol (+23% A/A em média) e açúcar (+35% A/A em média). Esperamos que as margens bruta e EBIT diminuam 730bps A/A como resultado do aumento de custos devido à inflação global, mas após o sólido aumento no faturamento, projetamos que o EBIT Aj. deve cair apenas 2%, chegando a R$ 365 milhões, em nossas estimativas. As vendas de energia e CBIOs também devem ajudar a compensar custos mais altos.

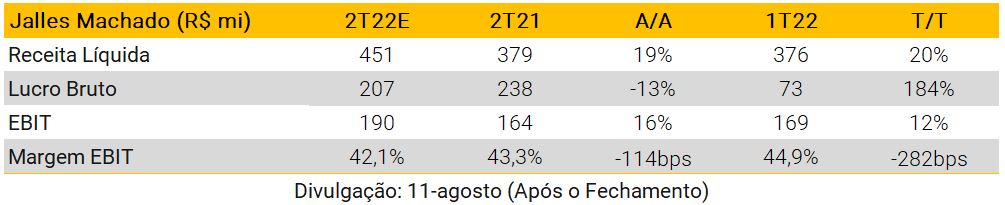

Jalles Machado (JALL3) – Compra

Projetamos aumento da receita líquida principalmente em função dos preços mais altos de açúcar (+25% A/A em média) e etanol (+10% A/A em média), além de R$ 17 milhões de receita de CBIOs após o aumento nos preços do carbono no trimestre, linha que se tornará ainda mais relevante nos próximos trimestres, a nosso ver. Esperamos que o aumento da receita líquida supracitado compense totalmente a redução das margens devido ao aumento de custos como resultado da inflação global e, portanto, projetamos EBIT Aj. de R$ 190 milhões, alta de 16% A/A. O catch-up nas exportações de açúcar orgânico deixa espaço para surpresas positivas, mas ainda não esperamos uma solução significativa para as altas taxas de frete e a escassez de contêineres.

Alimentos

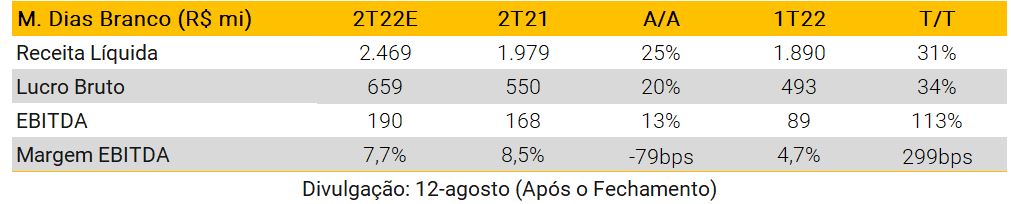

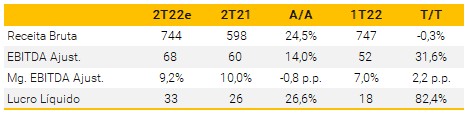

M. Dias Branco (MDIA3) – Compra

Prevemos que a receita líquida alcance R$ 2,4 bilhões (+25% A/A) devido aos preços mais altos, já que projetamos uma queda de 2% no volume consolidado devido a uma inflação persistente aliada à deterioração das perspectivas macro que afetam negativamente o poder de consumo dos brasileiros . Devido à sua política de hedge e estoques, projetamos margens pressionadas pelo aumento dos preços das commodities e, portanto, projetamos margens bruta e EBITDA com queda de 110bps e 80bps A/A, respectivamente. Por fim, devido ao já mencionado aumento de receita e, portanto, maior diluição das despesas SG&A, esperamos um sólido crescimento do EBITDA, que deve chegar a R$ 190 milhões (+14% A/A), em nossa visão.

Bancos

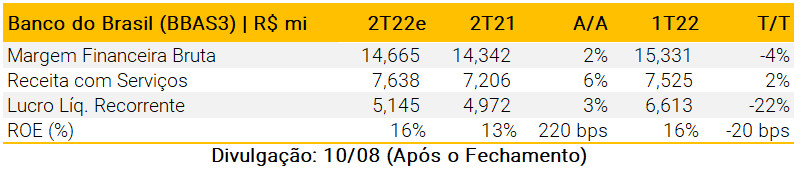

Banco do Brasil (BBAS3) – Compra

Acreditamos que o Banco do Brasil continue reportando forte crescimento na sua carteira de crédito, impulsionada principalmente pelo crédito rural, seu carro-chefe. Esse crescimento deve impulsionar sua margem financeira bruta para R$ 14.6 bi no 2T22 (+2% A/A e -4% T/T). Adicionalmente, esperamos uma alta marginal no seu nível de inadimplência (+20bps para 2.1%), mas ainda se mantendo no menor nível entre os grandes bancos brasileiros e refletindo o perfil defensivo de sua carteira. Consequentemente, esperamos que o seu índice de cobertura se mantenha em níveis elevados de 278% (-19pp T/T), o maior entre seus pares. Isso reforça a solidez de seu balanço e o baixo risco de uma elevação abrupta no nível de provisionamento nos seus resultados. Com isso, antecipamos um lucro líquido recorrente de R$ 5.1 bi no segundo trimestre (3% A/A e -22% T/T), implicando em um ROE de 16% para o Banco do Brasil.

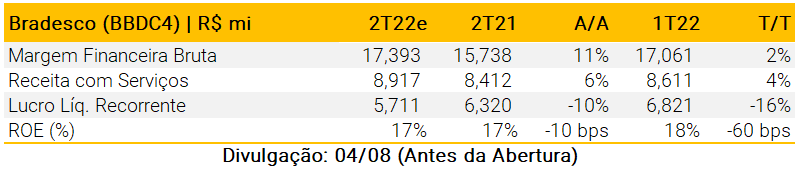

Bradesco (BBDC4) – Neutro

Antecipamos um crescimento ainda robusto para a carteira de crédito do banco nesse trimestre (19.3% A/A e 3.8% T/T), puxado por linhas relacionadas ao consumo e de prazos mais curtos. Esperamos mais um leve incremento na inadimplência no 2T22 (+20bps para 3.4%), mas ainda se mantendo em níveis saudáveis. Isso deve levar o banco a reportar um índice de cobertura ainda confortável, próximo a 238% (+270 T/T). Do lado positivo, uma leve recuperação na rentabilidade do seu braço de seguros pode reforçar o seu resultado no 2T22. Dito isso, antecipamos um lucro de R$ 5.7 bi no segundo trimestre, implicando em um ROE de 17% para o Bradesco no período.

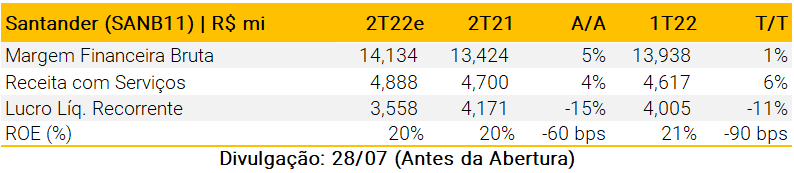

Santander (SANB11) – Venda

Esperamos que a carteira de crédito do Santander apresente um leve aumento (+6,0% A/A e +2,4% T/T), beneficiando a Margem Financeira Bruta (+5,3% A/A e +1,4% T/T). Atribuímos esse crescimento a uma melhor Margem com clientes impulsionada por maiores volumes de folha de pagamento e crédito imobiliário para Pessoa Física juntamente de spreads ligeiramente maiores. Com relação à qualidade do resultado, projetamos um índice de inadimplência um pouco mais alto (+0,2pp T/T), porém ainda em níveis controlados com espaço para consumo do índice de cobertura (185% XPe vs. 215% do 1T22). Além disso, esperamos um trimestre decente para receita com prestação de serviços, apresentando um aumento marginal em relação ao 1T22 (+4,0% A/A e +5,9% T/T). Por último, mas não menos importante, o Imposto de Renda e Contribuição Social devem ficar estáveis em relação ao 1T22, devido ao JCP. Portanto, esperamos um lucro líquido de R$ 3,6 bilhões no trimestre, totalizando um ROE de 19,9% para o Santander no 2T22.

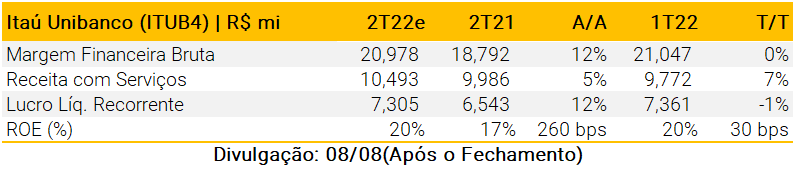

Itaú Unibanco (ITUB4) – Compra

Esperamos mais um forte crescimento na carteira de crédito do Itaú Unibanco no segundo trimestre. Mais uma vez, essa expansão deve ser impulsionada principalmente por linhas relacionadas ao consumo. Antecipamos também um incremento marginal em sua inadimplência, mas ainda se mantendo em níveis saudáveis. Esse avanço no crédito deve continuar favorecendo o crescimento da sua margem financeira bruta (+12% A/A e em linha com trimestre anterior). Em contrapartida, o crescimento robusto da sua carteira deve levar o banco a aumentar ligeiramente o ritmo de provisionamento nos seus resultados, mas ainda permanecendo em níveis saudáveis e permitindo sólido crescimento do lucro para R$ 7.3 bi no 2T22 (17% A/A e -1% T/T). Isso deve resultar em um ROE de 20% no trimestre (+260bps A/A e +30bps T/T), o que vemos como positivo.

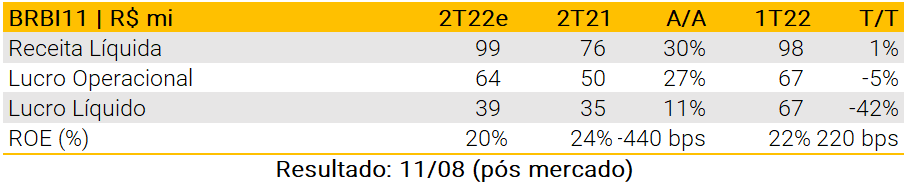

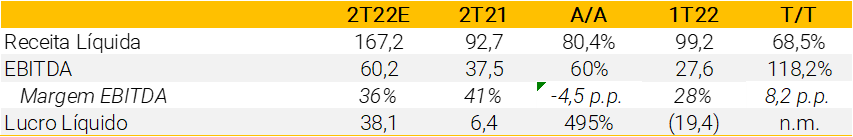

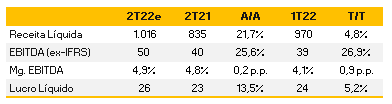

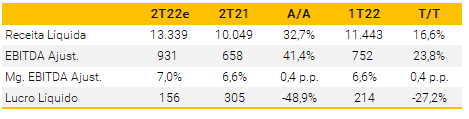

Br Partners (BRBI11) – Compra

Esperamos um bom trimestre para o BRBI. Apesar do cenário econômico mais difícil, acreditamos que a companhia será capaz de apresentar um crescimento de +30% A/A na Receita Líquida, impulsionado pelo aumento nas linhas de Remuneração de Capital e Sales & Trading mais que compensando a queda na linha de Investment Banking. Ressalta-se que esse resultado está em linha com a recente estratégia da companhia em diversificar sua fonte de receita e que vem sendo implementada nos últimos anos. Despesas devem permanecer sob controle. Em relação ao Imposto de Renda e Contribuição Social, esperamos que seja maior do que o 2T21 mas em linha com o 1T22. Portanto, esperamos um lucro líquido de R$ 39 milhões para o trimestre, totalizando ROE de 20% para a BR Partners no 2T22.

Bens de Capital

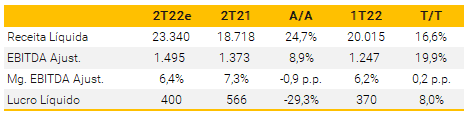

WEG (WEGE3) – Compra

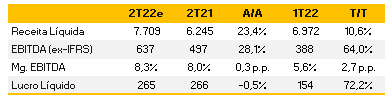

Esperamos que a WEG apresente bons resultados no 2T22, com receita de ~R$7,0 bilhões aumentando 23% A/A (+3% T/T), refletindo: (i) o cenário de forte demanda por produtos de ciclo curto (por exemplo, vendas de kits solares fotovoltaicos no Brasil); (ii) uma sólida carteira de pedidos acumulada nos últimos anos para produtos de ciclo longo; embora parcialmente compensado por (iii) valorização do Real médio de 7% A/A. Além disso, projetamos um EBITDA de R$ 1,25 bilhão (+14% A/A), com margens de 17,7% em linha com os números do 1T22 (que esperamos melhorar ao longo do 2S’22), embora em níveis menores em relação ao 2T21 devido a um pior mix de produtos e maiores custos de matéria-prima. Por fim, esperamos um lucro líquido de ~R$960 milhões, +13% A/A e +4% T/T.

Aeris (AERI3) – Neutro

Esperamos que a Aeris apresente melhores resultados no 2T22 em relação aos trimestres anteriores, embora ainda abaixo do nível normalizado, pois algumas linhas de produção ainda estão em fase de ramp-up (estimamos 65% do total de linhas de produção sendo maduras no 2T22, vs. 61% no 1T22 e 59% no 4T21). Olhando para o faturamento, esperamos receita líquida de ~R$650 milhões +10% A/A e +21% T/T, refletindo uma melhor combinação de volumes (+4% A/A e +23% T/T) e preços (receita unitária +13% A/A e +3% T/T em dólares e parcialmente compensado pela valorização média do BRL durante o 2T22). Na rentabilidade, esperamos EBITDA de R$ 67 milhões (+37% A/A e +30% T/T), implicando em margem EBITDA de 10,4% (+210bps A/A e +70bps T/T).

Embraer (EMBR3) – Compra

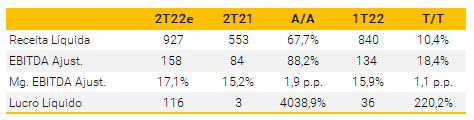

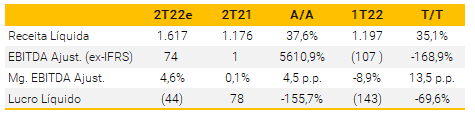

Esperamos que o desempenho operacional da Embraer no 2T22 melhore em relação ao 1T22, embora ainda em números baixos, já que esperamos que as entregas de aeronaves sejam mais concentradas no 2S22. Projetamos: (i) entregas de 12 aeronaves na divisão comercial (-14% A/A e +100% vs. 1T22) e 17 unidades de jatos executivos (-15% A/A); (ii) receita líquida de US$ 1,0 bilhão -12% A/A (+66% T/T); e (ii) EBITDA de US$ 74 milhões implicando margem EBITDA de 7,4%, uma melhora de +516bps vs. 1T22, positivamente impulsionada pela alavancagem operacional resultante de maiores entregas de aeronaves esperadas para 2T22 vs. 1T22.

Randon (RAPT4) – Compra

Esperamos que a Randon apresente resultados mistos, com forte desempenho de receita ofuscado pela piora dos números de rentabilidade. Projetamos: (i) receita líquida de ~R$2,7bi +29% A/A, impulsionada principalmente pelo sólido desempenho da divisão de implementos (crescimento de volumes e aumento de participação de mercado compensando uma receita unitária menor) e Fras-le (descrita em detalhes abaixo); e (ii) EBITDA de R$ 355 milhões +10% A/A, com redução da margem EBITDA explicada principalmente por aumentos de custos, que esperamos ser parcialmente compensados por aumentos de preços no curto-prazo (particularmente na divisão de Autopeças). Por fim, vemos taxas de juros mais altas impedindo um desempenho mais forte no resultado final (lucro líquido de R$ 93mi caindo 24% A/A).

Tupy (TUPY3) – Compra

Esperamos que a Tupy apresente resultados positivos no 2T22, com desempenho robusto de receita apoiado pela capacidade da empresa de repassar aumentos de custos (receita +6% T/T com volumes +2% T/T). Esperamos: (i) receita líquida de R$ 2,5 bilhões (+53% A/A e +6% T/T, com a comparação A/A refletindo a consolidação da Teksid no 4T21); e (ii) EBITDA ajustado de R$ 342 milhões, com margem EBITDA de 13,6% melhorando +403bps A/A e +98bps T/T, parcialmente explicado por ganhos de eficiência em operações maduras e sinergias capturadas com a aquisição da Teksid.

Iochpe-Maxion (MYPK3) – Compra

Esperamos que a Iochpe-Maxion apresente resultados neutros no 2T22, com a receita líquida ainda refletindo maiores receitas unitárias de rodas e compensando um ambiente de volumes ainda prejudicados para veículos leves em todo o mundo. Esperamos: (i) receita líquida de ~R$4,2 bilhões +32% A/A e -2% T/T; (ii) EBITDA de R$ 528 milhões +30% A/A e -7% T/T; com (iii) margem EBITDA permanecendo em um sólido nível de 12,6% (-10bps A/A e -70bps vs. 1T22). Além disso, esperamos que os números crescentes de EBITDA continuem a contribuir para um declínio da alavancagem, com dívida líquida/aj. EBITDA de 2,1x no 2T22 melhorando vs. 2,3x no 1T22 e 3,2x no 2T21. Por fim, projetamos um lucro líquido de R$ 161 milhões (estável vs. o 1Q22).

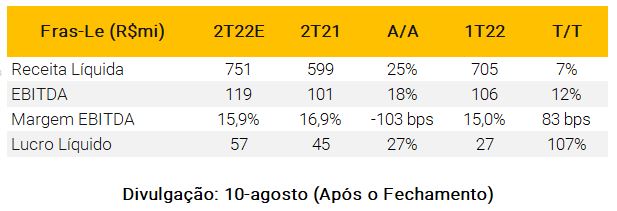

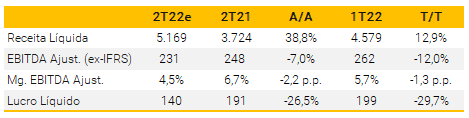

Fras-Le (FRAS3) – Neutro

Esperamos que a Fras-le seja o destaque do setor durante o 2T22, com o crescimento da receita refletindo a estratégia bem-sucedida da companhia de repasse de preços (dada a sua estrutura de custos pressionada), resultando em um resultado positivo de rentabilidade ao longo do trimestre, com melhoria da margem EBITDA vs. números do 1T22. Para o 2T22 esperamos: (i) receita líquida de ~R$750 milhões +25% A/A e +7% T/T; e (ii) EBITDA de R$ 119 milhões (+18% A/A e +12% T/T), com margens sólidas em 15,9%, refletindo a estratégia de precificação mencionada acima. Além disso, esperamos que o lucro atinja R$ 57 milhões (+27% A/A e +107% T/T).

Marcopolo (POMO4) – Neutro

Esperamos que a Marcopolo registre resultados neutros no 2T22, com melhora de receita apoiada pelo aumento dos preços unitários, compensando o desempenho mais fraco do volume. No entanto, esperamos que a rentabilidade continue impactada por um mix de produtos pior (ônibus rodoviários ainda abaixo dos níveis pré-pandemia). Projetamos receita líquida de ~R$1,1 bilhão +34% A/A e +16% T/T, refletindo principalmente preços mais altos (receita unitária +34% A/A e +9% T/T), compensados por volumes ainda prejudicados (-1% A/A e + 4% T/T). Do lado da rentabilidade, esperamos que a margem EBITDA de 4,8% fique em linha com o 1T22 e 2T21, embora ainda abaixo do nível normalizado de ~12% (e com impacto negativo da equivalência patrimonial da New Flyer de -R$ 14 milhões no 2T22).

Construtoras

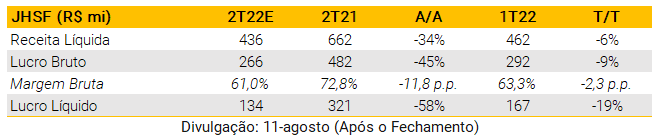

JHSF (JHSF3)

Esperamos resultados neutros para a JHSF no 2T22. No segmento de incorporação, vemos uma comparação mais difícil com o 2T21, devido ao esvaziamento dos estoques do empreendimento Fazenda Boa Vista. Além disso, vemos as vendas do segmento de incorporação, que é o segmento mais relevante para a empresa, desacelerando gradativamente em relação ao 2T21, o que em nossa visão pode afetar a receita líquida, apesar do desempenho positivo dos demais segmentos da empresa (Shoppings, Hospitalidade e Gastronomia e Aeroporto). Com isso, esperamos que a receita líquida atinja R$ 436 milhões (-34% A/A e -6% T/T), levando a margem bruta a 61% (-11,8 p.p. A/A e -2,3 p.p. T/T). Por fim, esperamos que o lucro líquido desacelere para R$ 134 milhões (-58% A/A e -19% T/T).

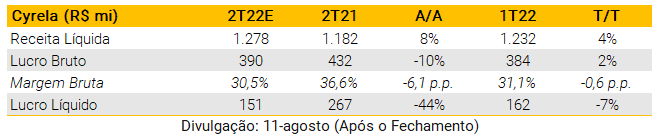

Cyrela (CYRE3)

Esperamos resultados neutros para a Cyrela no 2T22, pois estimamos níveis de receita moderados em R$ 1,27 bilhão no trimestre (+8% A/A e +4% T/T), embora a empresa tenha registrado vendas líquidas sólidas de R$ 1,62 bn (+4% A/A e +23,6% T/T). Com isso, esperamos uma margem bruta menor, chegando a 30,5% (-6,1 p.p. A/A e -0,6 p.p. T/T), devido a (i) descompasso entre o aumento dos custos de construção e o ajuste de INCC na carteira de recebíveis; (ii) pressão de custos ainda intensa; e (iii) novos lançamentos com margem bruta ligeiramente inferior. Como resultado, vemos menores níveis de lucro líquido no 2T22 em R$ 151 milhões (-44% A/A e -7% T/T)

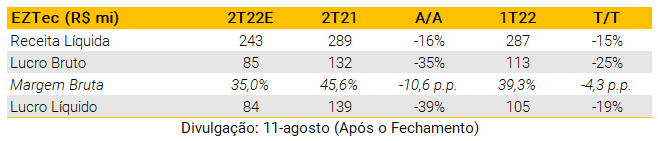

EZTec (EZTC3)

Esperamos dados negativos vindos da EZTec no 2T22, com a receita líquida atingindo R$ 243 milhões (-16% A/A e -15% T/T), prejudicada pelo fraco desempenho de vendas no trimestre. Além disso, estimamos que a margem bruta atinja 35% (-10,6 p.p. A/A e -4,3 p.p. T/T), impactada negativamente por (i) custos de construção sob pressão, principalmente os custos de mão de obra, que têm relevância significativa no mix de custos da EZTec; e (ii) descasamento entre a variação dos custos de construção e o repasse de INCC na carteira de recebíveis, que tem um atraso de aproximadamente dois meses. No entanto, não esperamos que esses níveis de margem bruta se mantenham nos próximos trimestres. Com isso, estimamos que o lucro líquido desacelere no 2T22, atingindo R$ 84 milhões (-39% A/A e -19 T/T).

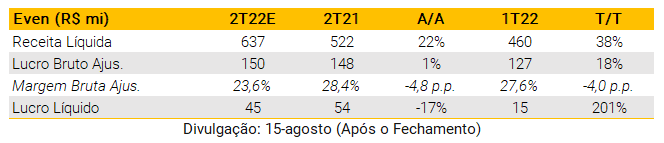

Even (EVEN3)

Esperamos resultados positivos para a Even no 2T22, uma vez que a empresa apresentou fortes vendas líquidas, motivadas por maiores vendas de estoque. Como resultado, esperamos que a receita líquida acelere para R$ 637 milhões (+22% A/A e +38% T/T). No entanto, esperamos que a margem bruta atinja 23,6% (-4,8 p.p. A/A e -4,0 p.p. T/T), impactada por (i) mix de receita focado em projetos compactos, que possuem margens brutas menores; (ii) descasamento entre o aumento dos custos de construção e os ajustes de INCC na carteira de recebíveis; e (iii) maior nível de descontos provenientes das vendas de estoque da Melnick. Como resultado, esperamos que o lucro líquido alcance R$ 45 milhões (-17% A/A e +201% T/T), devido a receitas financeiras maiores e uma participação de minoritários ligeiramente menor.

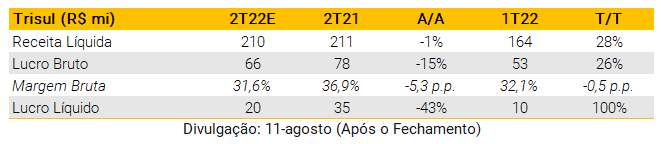

Trisul (TRIS3)

Esperamos resultados neutros para a Trisul no 2T22, impactados por vendas líquidas moderadas no trimestre atingindo R$ 193 milhões (-22% A/A). Dito isso, projetamos uma receita líquida de R$ 210 milhões (estável com 2T21 e +28% T/T). Além disso, estimamos margem bruta de 31,6% (-5,3 p.p. A/A e -0,5 p.p. T/T), impactada por custos sob pressão, embora a empresa tenha mantido níveis de preços mais elevados, o que deve evitar maior impacto na margem bruta, porém comprometendo os níveis de velocidade de vendas (VSO). Por fim, esperamos que o lucro líquido atinja R$20 (-43% A/A e +100% T/T).

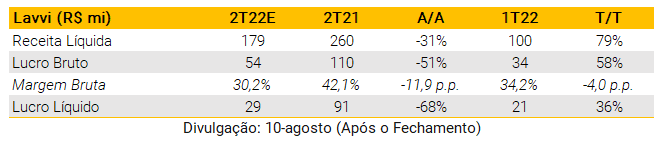

Lavvi (LAVV3)

Estimamos resultados neutros para Lavvi no 2T22. Do lado positivo, a companhia teve uma sólida recuperação das vendas líquidas (+177,2% T/T e -11,5% A/A), impulsionada pelo desempenho de vendas de novos lançamentos com menor POC. Esperamos que a receita líquida atinja R$ 179 milhões, um aumento em relação aos níveis do 1T22 (+79% T/T), mas mantendo-se abaixo dos níveis do 2T21 (-31% A/A). Do lado negativo, esperamos que a margem bruta atinja 30,2% (-11,9 p.p. A/A e -4,0 p.p. T/T), impactada por (i) maiores níveis de pré-pagamento de clientes, implicando em maiores descontos; e (ii) custos sob pressão, levando a um leve estouro do orçamento acima do INCC. Com isso, projetamos um lucro líquido de R$ 29 milhões (-68% A/A e +36% T/T).

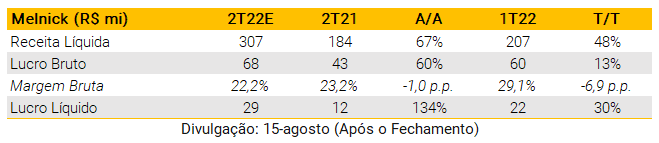

Melnick (MELK3)

Esperamos resultados ligeiramente positivos vindos da Melnick no 2T22, motivados por níveis de vendas líquidas sólidos. Do lado positivo, a empresa registrou um forte aumento nas vendas de estoque, impulsionado pelo evento Melnick Day. Como resultado, estimamos uma aceleração significativa da receita líquida para R$ 307 milhões (+67% A/A e +48% T/T). Do lado negativo, esperamos uma margem bruta menor de 22,2% (-1 p.p. A/A e -6,9 p.p. T/T), impactada por (i) maiores níveis de desconto; e (ii) recirculação de unidades distratadas, implicando em uma menor margem bruta. Com isso, esperamos que o lucro líquido atinja R$ 29 milhões (+134% A/A e +30% T/T), apesar das maiores despesas de vendas e gerais e administrativas, decorrentes da aceleração do ritmo de vendas.

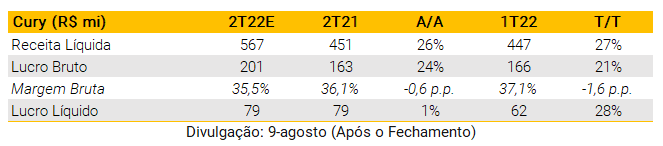

Cury (CURY3)

Esperamos resultados sólidos no 2T22 para a Cury, com receita líquida acelerando para R$ 567 milhões (+26% A/A e +27% T/T), devido às fortes vendas líquidas em níveis recordes. Além disso, projetamos uma desaceleração gradual da margem bruta para 35,5% (-0,6 p.p. A/A e -1,6 p.p. T/T), impactada por custos sob pressão, porém mantendo-se acima da média do setor. Por fim, estimamos um lucro líquido de R$ 79 milhões, estável na comparação com o 2T21 e +28% T/T.

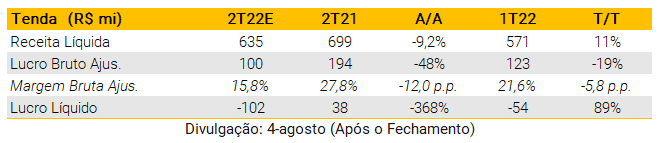

Tenda (TEND3)

Esperamos um trimestre com resultados brandos para a Tenda no 2T22, pois a empresa mantém o foco na recuperação de margens. Do lado positivo, a Tenda parece mais seletiva em termos de lançamentos, ao mesmo tempo em que vemos a empresa aplicar um preço mais alto por unidade vendida em R$ 177 mil (+20% A/A e +9% T/T), com níveis de vendas líquidas razoáveis (-3,5% T/T). Dito isso, estimamos que a receita líquida alcance R$ 635 milhões (-9% A/A e +11% T/T). Do lado negativo, projetamos margem bruta de 15,8% (-12,0 p.p. A/A e -5,8 p.p. T/T), levando a um prejuízo de -R$ 102 milhões, também impactado por maiores despesas gerais e administrativas.

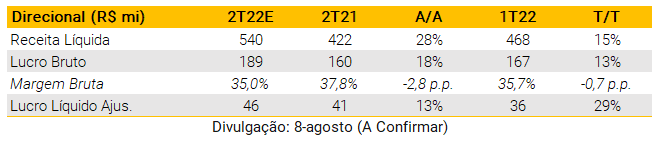

Direcional (DIRR3)

Projetamos resultados positivos para a Direcional no 2T22, impulsionados por seu excelente desempenho operacional, com vendas recorde de R$ 836 milhões (+34,4% T/T e +36% A/A). Dito isso, esperamos que a receita cresça significativamente para R$ 540 milhões (+28% A/A e +15% T/T). Além disso, a margem bruta deverá diminuir gradativamente para 35,0% (-2,8 p.p. A/A e -0,7 p.p. T/T), como resultado de custos sob pressão. Por fim, projetamos um leve aumento do lucro líquido para R$ 46 milhões (+13% A/A e +29% T/T).

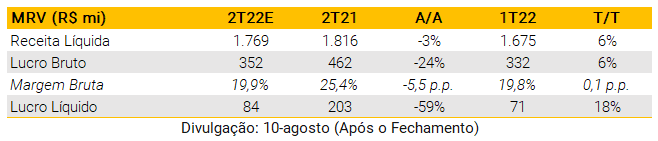

MRV (MRVE3)

Esperamos resultados neutros para a MRV no 2T22, com forte desempenho de vendas (+162% A/A) vindo da Resia (subsidiária nos EUA), enquanto as vendas líquidas da MRV (CVA + SBPE) caíram 10,3% A/A. Com isso, projetamos uma receita líquida de R$ 1,76 bilhão (-3% A/A e +6% T/T). Além disso, estimamos que a margem bruta atinja 19,9% (-5,5 p.p. A/A e estável com o 1T22), devido a custos sob pressão afetando principalmente as operações brasileiras. Por fim, esperamos um lucro líquido de R$ 84 milhões (-59% A/A e +18% T/T).

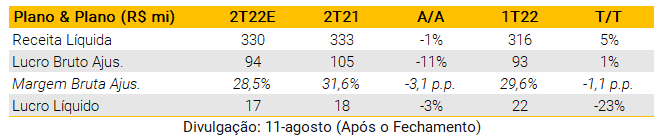

Plano & Plano (PLPL3)

Projetamos resultados neutros para a Plano & Plano no 2T22. Do lado positivo, a PLPL registrou recorde de vendas contratadas líquidas (+5,2% A/A e +2,1% T/T), com maior preço por unidade vendida no trimestre, atingindo R$ 194,6 mil (+7,2% A/A). Com isso, esperamos que a receita atinja R$ 330 milhões (+5% T/T e em linha com o 2T21). Do lado negativo, estimamos uma margem bruta de 28,5% (-3,1 p.p. A/A e -1,1 p.p. T/T), afetada por (i) custos de construção sob pressão, principalmente os de mão de obra, que tem participação de ~45% no mix de custos da Plano & Plano; e (ii) descasamento entre o aumento dos custos de construção e o reajuste do INCC na carteira de recebíveis. Como resultado, projetamos um lucro líquido ligeiramente menor de R$ 17 milhões (-3% A/A e -23% T/T).

Elétricas e Saneamento

AES Brasil (AESB3)

Nos resultados do 2T22, a AES Brasil deve continuar sofrendo com o impacto negativo das compras de energia do ano passado a preços mais elevados. Apesar da excelente hidrologia observada no trimestre do 2T22, esse hedge implementado em 2021 deve pressionar os resultados da companhia durante todo o ano de 2022. Em relação ao segmento eólico, chuvas mais fortes no Nordeste levaram a ventos mais fracos no 2T22 A/A. Além disso, o atual nível de alavancagem da companhia junto a uma deterioração do cenário macro, devem impactar o resultado financeiras no trimestre.

Auren (AURE3)

Auren deverá continuar a ser penalizada pelo impacto negativo das compras de energia do ano passado a preços mais elevados. Apesar da excelente hidrologia observada no trimestre do 2T22, esse hedge implementado no ano passado deve pressionar os resultados da empresa ao longo de 2022. No segmento eólico, a melhora na disponibilidade de Ventos do Araripe III devido à regularização de problemas com transformadores deve refletir uma maior geração A/A. Além disso, neste trimestre a empresa deve continuar apresentando maiores despesas devido ao evento não recorrente da reorganização societária.

Omega Energia (MEGA3)

Como pudemos ver em nosso Relatório Mensal de Monitoramento de Ventos, a Omega teve um trimestre mais fraco em termos de recursos eólicos. Durante o 2T22, o bloqueio atmosférico prendeu a chuva na costa Nordeste, contribuindo para o aumento da precipitação e menor geração de energia eólica. Apesar da menor geração eólica no 2T22, a companhia continua reiterando seu guidance de EBITDA para o ano.

Engie (EGIE3)

A Engie deverá continuar a ser penalizada pelo impacto negativo das compras de energia do ano passado a preços mais elevados. Apesar da excelente hidrologia observada no trimestre do 2T22, esse hedge implementado no ano passado deve pressionar os resultados da empresa ao longo de 2022. Os resultados da Engie no 2T22 devem refletir: (i) a entrada em operação do sistema de transmissão Gralha Azul, (ii) a aquisição dos complexos solares Paracatu e Floresta em março de 2022, e (iii) o inicio da operação parcial (50%) do sistema de transmissão Novo Estado.

ISA CTEEP (TRPL4)

Não esperamos grandes surpresas nos resultados do 2T22 da CTEEP além da entrada em operação de Aimorés (maio de 2022). Com os atuais níveis de alavancagem da companhia e a deterioração do cenário macro, esperamos que as despesas financeiras sejam significativamente maiores no trimestre. Notamos que as receitas devem ser menores devido ao reperfilamento da RBSE.

Taesa (TAEE11)

Não esperamos grandes surpresas nos resultados da Taesa no 2T22 além da entrada em operação da ESTE (Fev 2022) e Aimorés (Maio 2022). Com os atuais níveis de alavancagem da companhia e a deterioração do cenário macro, esperamos que as despesas financeiras sejam significativamente maiores no trimestre

Alupar (ALUP11)

Em relação ao segmento de transmissão, não esperamos grandes surpresas nos resultados da Alupar no 2T22 além da entrada em operação da ESTE (Fev 2022). Além disso, também não esperamos grandes surpresas no segmento de geração devido ao risco reduzido de GSF pelo portifólio coberto por seguros.

EdP (ENBR3)

Projetamos mais um bom trimestre para a Usiminas em Para o 2T22, no segmento de distribuição de energia, os resultados devem refletir o aumento de +3,0%% no volume de energia, dividido em +2,2% para a EDP São Paulo e +4,3% para a EDP Espírito Santo. Quanto ao segmento de geração, esperamos que os resultados da EdP sejam negativamente impactados por menores volumes devido à estratégia de alocação de energia da empresa.

Copel (CPLE6)

Para o 2T22, na distribuição de energia, os resultados devem ser pressionados em função de alguns reajustes contratuais negativos. No segmento de geração, o GSF positivo contribuiu para a geração hidrelétrica. Por outro lado, o resultado deve ser negativamente compensado pela termelétrica que despachou pouco e tem custos fixos elevados. Além disso, em relação ao imbróglio de créditos tributários de PIS/COFINS, a Copel já havia reconhecido R$ 1,1 bilhão em seu balanço. Considerando a decisão da ANEEL de utilizar o volume total de créditos para reduzir as tarifas, esperamos um potencial impacto na provisão neste trimestre.

Equatorial (EQTL3)

Os resultados do 2T22 da Equatorial devem refletir: (i) a consolidação integral da Echoenergia; (ii) a entrada em operação de Echo 8, 9 e 10; e (iii) maiores volumes no segmento de distribuição A/A. Além disso, a Equatorial deve continuar apresentando bons resultados em termos de controle de custos, redução de perdas e inadimplência.

Cemig (CMIG4)

Em relação ao segmento de geração, esperamos que a Cemig se beneficie de sua estratégia de comercialização. Diferente da maioria das empresas de geração, a Cemig seguiu em uma direção diferente e iniciou 2022 vendida em futuros de energia. No segmento de distribuição, esperamos que a Cemig apresente bons resultados em termos de controle de custos, redução de perdas e inadimplência. Por outro lado, em relação ao imbróglio de créditos tributários de PIS/COFINS, a Cemig já havia reconhecido R$ 1,3 bilhão em seu balanço. Considerando a decisão da ANEEL de utilizar o volume total de créditos para reduzir as tarifas, esperamos um potencial impacto na provisão neste trimestre.

Copasa (CSMG3)

Para o 2T22, no setor de saneamento, esperamos que os resultados operacionais permaneçam estáveis, enquanto os custos de energia e outros indexados à inflação devem pressionar os resultados.

Sabesp (SBSP3)

Para o 2T22, no setor de saneamento, esperamos que os resultados operacionais permaneçam estáveis, enquanto os custos de energia e outros indexados à inflação devem pressionar os resultados. Além disso, os resultados da Sabesp devem refletir o reajuste tarifário de 12% em maio de 2022.

Sanepar (SAPR11)

Para o 2T22, no setor de saneamento, esperamos que os resultados operacionais permaneçam estáveis, enquanto os custos de energia e outros indexados à inflação devem pressionar os resultados.

Orizon (ORVR3)

Os resultados da Orizon no 2T22 devem refletir: (i) a consolidação integral dos ativos da Estre; (ii) a consolidação integral do aterro de Cuiabá; e (iii) volumes estáveis em termos de gestão de resíduos.

Ambipar (AMBP3)

Não esperamos grandes surpresas nos resultados da Ambipar no 2T22 além da consolidação integral das 4 empresas adquiridas no primeiro trimestre.

Educação

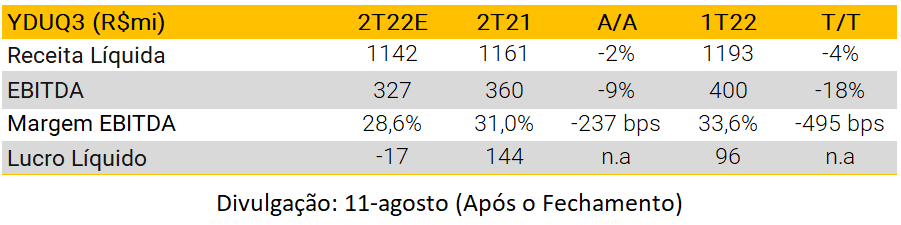

Yduqs (YDUQ3) – Compra

Esperamos que a Yduqs apresente resultados ligeiramente negativos no 2T22. A receita líquida deve ser impactada (i) pela alta evasão no presencial devido à maior participação de calouros na base de alunos e (ii) pela sazonalidade da evasão no digital nos segundos trimestres dos anos. Projetamos que a margem EBITDA ajustada seja impactada tanto na base trimestral quanto na base anual devido aos maiores custos e despesas associados ao retorno das atividades presenciais e à queda nas receitas. Esperamos um prejuízo líquido ajustado de R$17M, impactado pela alavancagem financeira da empresa em um ambiente de altas taxas de juros.

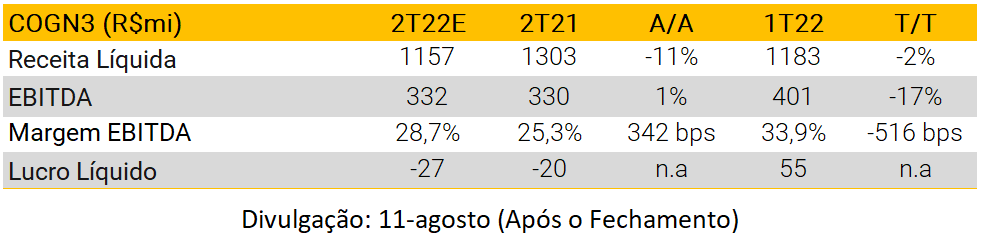

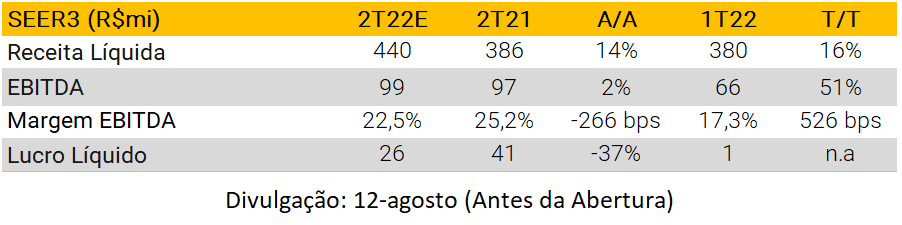

Cogna (COGN3) – Neutro

Esperamos que a Cogna apresente resultados neutros no 2T22. Projetamos uma queda da receita na comparação anual devido a (i) taxas de evasão e graduação da Kroton, parcialmente compensadas por uma leve recuperação nos tickets médios e (ii) venda das escolas da Saber. No comparativo trimestral, a sazonalidade tanto na receita da Vasta quanto no PNLD (Programa Nacional do Livro e do Material Didático) também deve causar queda na receita. Esperamos que a margem EBITDA ajustada aumente em uma base anual, à medida que a empresa colhe os frutos de seu processo de reestruturação. Por fim, esperamos um prejuízo líquido ajustado de R$27M dada a alta alavancagem da empresa, mas destacamos que a mesma está focando em diversas frentes para reduzir o seu endividamento e o custo da dívida.

Ser Educacional (SEER3) – Compra

Esperamos que a Ser Educacional registre resultados ligeiramente positivos no 2T22, com aumento de receita em uma comparação A/A devido a (i) bons números de captação do 1T22, (ii) bom desempenho de na temporada de rematrículas e (iii) aquisição da FAEL. Em uma base trimestral, as receitas devem aumentar à medida que os programas de desconto se tornam menos relevantes. A margem EBITDA ajustada A/A deve ser impactada pela maior participação das operações presenciais na receita e maiores despesas relacionadas aos projetos de crescimento da empresa. Projetamos um lucro líquido ajustado de R$26M, impactado pela alavancagem financeira da companhia.

Frigoríficos

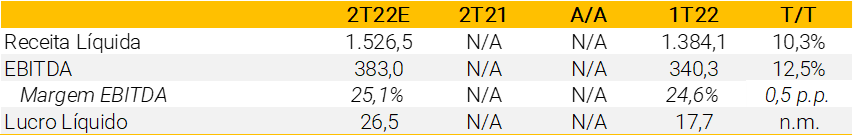

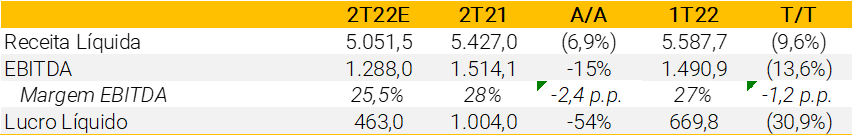

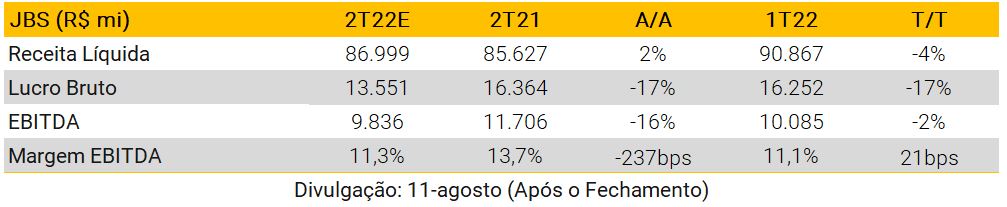

JBS (JBSS3) – Compra

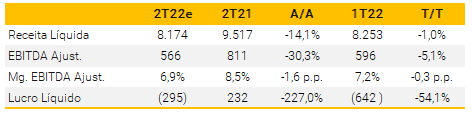

Prevemos que a diversificação geográfica e de proteínas da JBS mostrará sua força no trimestre, embora a melhora em outras operações não compense totalmente a queda na operarão de bovinos nos EUA, em nossa opinião. Após o aperto na oferta de gado juntamente com a acomodação dos preços da carne bovina nos EUA, projetamos que o EBITDA Aj. da operação de bovinos nos EUA deve cair 55% A/A e 21% T/T em uma comparação muito difícil. Esperamos que os destaques sejam (i) a melhora do faturamento e das margens do Friboi, devido ao alívio dos preços do gado no Brasil aliado ao aumento dos preços da carne bovina (mercado interno e externo, impulsionado principalmente pela China) e (ii) operações de aves (Seara e PPC), ambas positivamente afetadas pela maior demanda interna (mercados norte-americano e brasileiro) e de exportação após a gripe aviária no Hemisfério Norte e a crise Rússia/Ucrânia.

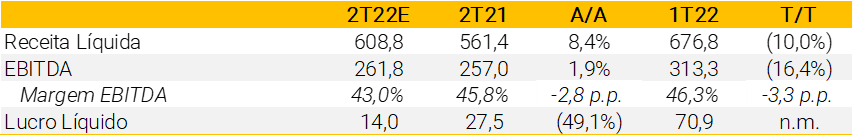

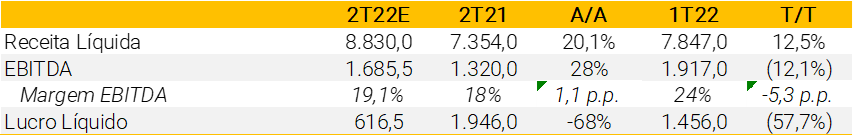

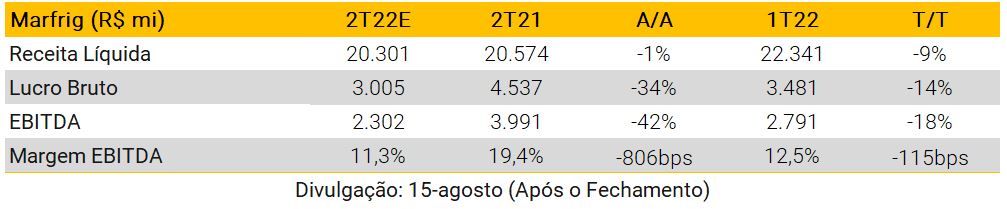

Marfrig (MRFG3) – Compra

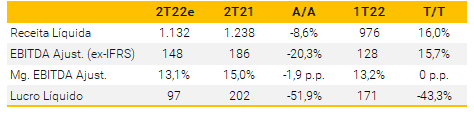

A alta exposição da Marfrig ao mercado norte-americano de carne bovina será o principal impulsionador dos resultados da empresa no 2T22, na nossa opinião. Após a virada do ciclo do gado nos EUA, que resultou no aperto na oferta de gado e, portanto, em custos mais altos para os frigoríficos, juntamente com a acomodação dos preços da carne bovina, se traduzirá em uma forte compressão de margem, em nossa visão. Como resultado, esperamos que a margem EBITDA Aj. da América do Norte deve cair para 12,5% (de 24,5% no 2T21 e 15,0% no 1T22). Por outro lado, estamos projetando que a margem EBITDA Aj. na América do Sul aumentará para 8,1% (de 3,6% no 2T21 e 6,4% no 1T22) devido ao alívio nos custos do gado e aos fortes preços, tanto no mercado interno quanto no externo (principalmente impulsionado pela China).

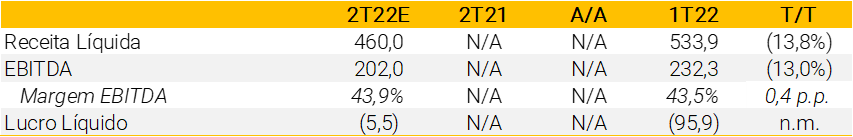

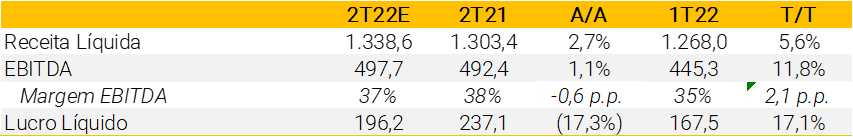

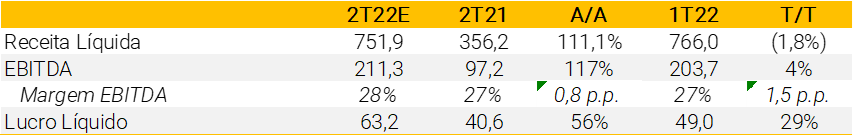

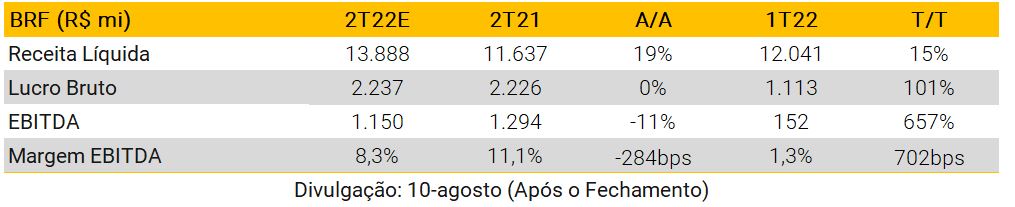

BRF (BRFS3) – Neutro

Após reportar o menor nível de margem da história no 1T22, acreditamos que a BRF deixou o pior para trás após reajustes na cadeia de suprimentos. Embora prevejamos que o alívio nos preços das commodities seja mais evidente no 3T22, esperamos uma melhora sequencial impressionante liderada pelo Brasil e Halal DDP, juntamente com as Exportações Diretas positivamente afetadas pela interrupção global no fornecimento de aves devido à gripe aviária no Hemisfério Norte e a crise Rússia/Ucrânia. A Ásia será novamente o destaque negativo do trimestre, em nossa opinião, principalmente devido ao apetite mais fraco da China.

Metais e Mineração

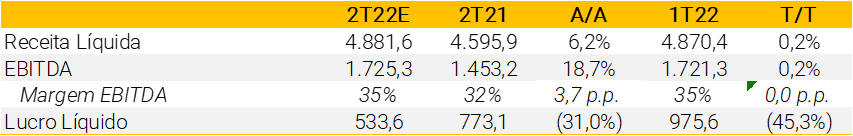

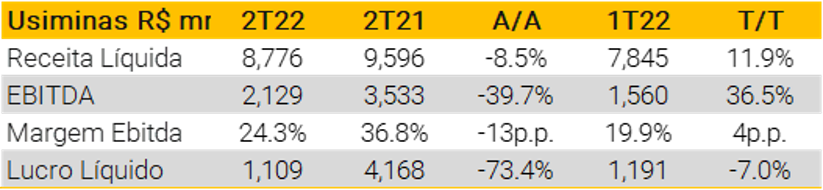

Usiminas (USIM5) – Neutro

Projetamos mais um bom trimestre para a Usiminas em relação ao 1T22. No segmento de Siderurgia, esperamos melhores volumes devido a maiores volumes domésticos e menores volumes de exportação, compensados por maiores CPV/ton (+10% T/T). Destacamos EBITDA forte para o segmento quando comparado às margens históricas, porém menor A/A. Na mineração, maiores volumes (2,2 milhões de toneladas, +37,0% T/T) parcialmente compensados por maiores custos de frete devem afetar o resultado dos segmentos, em nossa opinião. Permanecemos Neutros na Usiminas devido a um ambiente macroeconômico mais fraco.

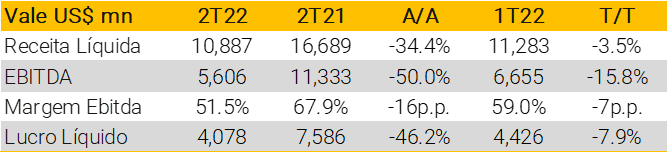

Vale (VALE3) – Compra

Esperamos preços realizados significativamente menores (US$ 115/t, -17% T/T) parcialmente compensados por volumes sazonalmente maiores (64,3 milhões de toneladas) no 2T22 conforme divulgado no relatório de produção da Vale, e também um aumento nas vendas de Pellets (8,8 mi t) A/A. Com relação aos custos, projetamos um C1/t e frete mais altos principalmente devido à inflação de custos. Estimamos um EBITDA de US$ 5,2 bilhões para o segmento de minério de ferro. Com relação aos Metais Básicos, também estimamos um EBITDA menor no trimestre (US$ 628 milhões) impactado principalmente pelos altos preços de níquel e cobre, compensados por menores volumes de vendas de níquel e cobre. Destacamos também a revisão do guidance para 2022 tanto para minério de ferro quanto para cobre. Mantemos nossa recomendação de Compra na ação.

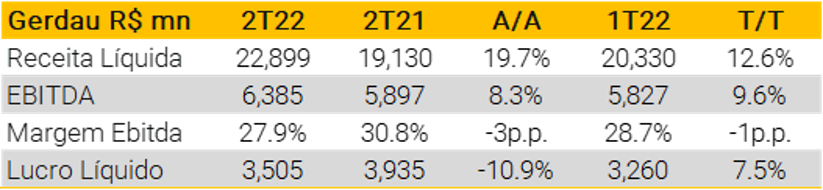

Gerdau (GGBR4) – Compra

Estimamos outro conjunto de bons números no 2T (+10% Ebitda de aumento no 2T22 vs 1T22). Em nossa opinião, maiores volumes domésticos compensados por pressões de custo devem contrair ligeiramente as margens. No Brasil BD, esperamos: (i) margens ainda saudáveis (embora em queda), (ii) maiores embarques para os segmentos de construção e industrial, (iii) aumento de preços e custos devido aos preços mais altos do aço e inflação de custos (principalmente em preços do carvão e da sucata). No BD dos EUA, projetamos: (i) volumes estáveis, (ii) preços mais altos (em dólares) e (iii) margens mais altas (Margem Ebitda de 34% no 2T22). Com relação aos Aços Especiais, esperamos melhores volumes devido ao alívio dos impactos da escassez de semicondutores no setor automotivo. Mantemos nossa recomendação de Compra na ação.

CSN Mineração (CMIN3) – Compra

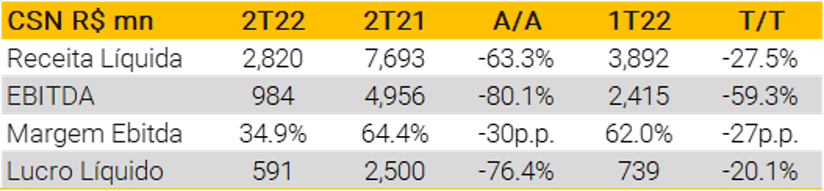

Esperamos que a CMIN apresente melhores volumes no 2T principalmente devido à sazonalidade, mas menor Ebitda. Projetamos um EBITDA de R$ 984 milhões (-59% QoQ; -80% A/A), com maiores embarques T/T (7,5 mi t) e menores preços realizados de minério de ferro (US$ 70/t). Do lado dos custos, é importante destacar os efeitos negativos do aumento das despesas com fretes neste trimestre. Acreditamos que o mercado deve prestar atenção na teleconferência a questões operacionais da operação da CMIN, juntamente com a dinâmica de preços e descontos de qualidade do minério de ferro. Mantemos nosso rating de Compra (R$7.80/ação TP) em função de nossa expectativa de níveis saudáveis para os preços do minério de ferro daqui para frente e dos projetos de expansão da CMIN.

Aura Minerals (AURA33) – Neutro

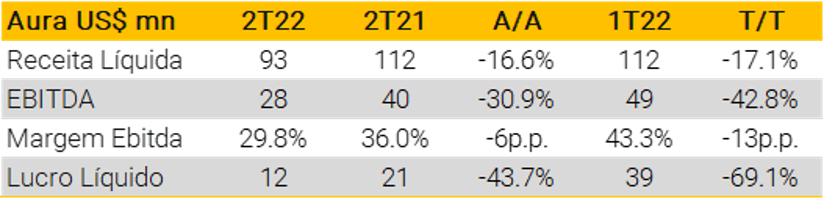

Esperamos que a Aura Minerals apresente resultados mais fracos devido à queda de produção no trimestre, conforme relatado no último relatório de produção (55,6k GEO, -9% T/T). Estimamos US$ 93 milhões de Ebitda neste trimestre (-17% T/T). A Administração reforçou a expectativa de aumento de produção nos próximos dois trimestres e reiterou o guidance de produção para o ano (260-290 kGEO). Outra indicação positiva foi a redução dos custos do EPP e do Projeto Almas a caminho de serem entregues no prazo e dentro do orçamento. Acreditamos que o mercado deve prestar atenção durante a teleconferência sobre a estratégia de crescimento da mina ao longo do ano. Mantemos nosso rating Neutro no nome (R$ 50/BDR TP).

Companhia Brasileira de Alumínio (CBAV3) – Compra

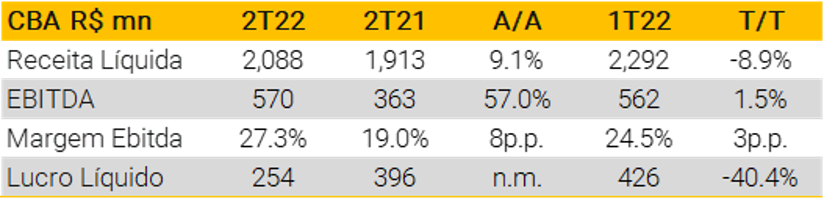

Em nossa visão, a CBA deve se beneficiar dos maiores volumes de vendas, maiores prêmios e menores impactos de hedge neste trimestre. Para a divisão Alumínio, esperamos R$ 627 milhões de Ebitda, com expectativa de maiores volumes (+13% T/T) e prêmios maiores (+US$ 410/ton para Primário e US$ 1.503/ton para Downstream, ambos comparados aos preços de Alumínio da LME). Para os segmentos de energia e níquel, esperamos Ebitda negativo de R$ 52 milhões e R$ 13 milhões, respectivamente. No entanto, ainda vemos margens melhorando de 25% no 1T22 para 27% no 2T22. Mantemos nossa classificação de Compra em função de nossa expectativa de níveis saudáveis para os preços do alumínio e projetos de expansão da CBA.

Petróleo e Gás

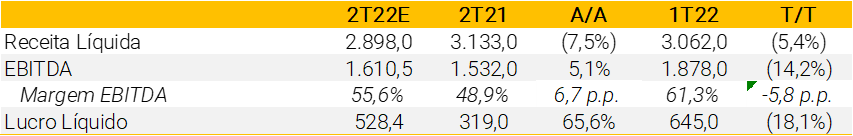

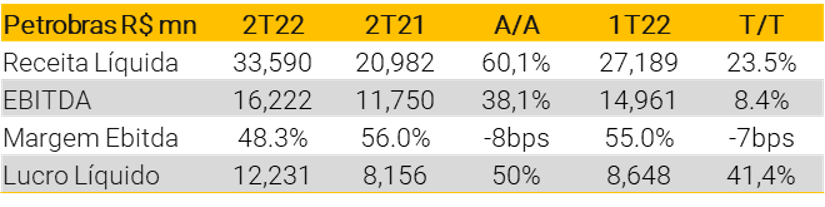

Petrobras (PETR4) – Compra

Esperamos mais um trimestre sólido para a Companhia, impulsionado por um aumento nos preços médios do Brent (+15% T/T), compensado apenas parcialmente por um BRL mais forte (média R$ 4,97/USD, -4% T/T).

Estimamos um EBITDA Ajustado de US$ 16,0 bilhões, 7% acima do consenso de mercado e 8% acima do trimestre anterior. A margem EBITDA de E&P deve permanecer sólida (71%), enquanto esperamos margens saudáveis no RTC, apesar de não seguir estritamente a paridade de preços internacionais (já que a Companhia esgota seus estoques antigos com custos mais baixos). Além disso, a margem G&P ainda deve ser pressionada, sustentada pelo alto preço de importação do GNL e menor disponibilidade de gás da Bolívia. Durante o trimestre, a Petrobras também faturou ~US$ 6 bilhões em investimentos e compensações para Sépia e Atapu, o que deve impulsionar o pagamento de dividendos.

Durante a teleconferência, os investidores devem ficar atentos à mensagem que o novo CEO, Sr. Caio Paes de Andrade, trará ao mercado. Outras potenciais fontes de interesse são: (i) próximos movimentos relacionados a anúncios de dividendos; (ii) margens sobre G&P daqui para frente; (iii) sinais de inflação de custos, e; (iv) atualizações do plano de desinvestimentos.

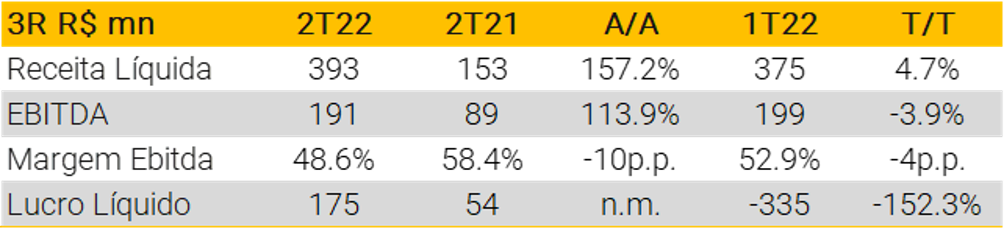

3R Petroleum (RRRP3) – Compra

Em nossa opinião, a 3R deve se beneficiar de maiores volumes de vendas e maiores preços de petróleo realizados neste trimestre. Este será o primeiro trimestre com resultados divulgados para o cluster do Recôncavo, mas ainda não um trimestre completo, pois o negócio foi fechado no início de maio. O custo de operação para este cluster deve ser alto, devido ao backlog de despesas operacionais da Petrobras. Macau é outro cluster em que o custo de levantamento deve ser pressionado, devido à menor diluição dos custos fixos devido à menor produção. Para os demais clusters, estimamos EBITDA estável para ligeiramente superior no trimestre. Mantemos nossa classificação de compra em 3R e mantemos nossa visão positiva para os preços do petróleo.

Papel e Celulose

Klabin (KLBN11) – Compra

Esperamos mais um bom trimestre para a Klabin, apesar da parada para manutenção em Monte Alegre ter um pequeno impacto no custo e no volume de vendas (principalmente de papelão). Mas o volume de vendas ainda deve estar em alta, apoiado pelo ramp up do Puma 2. No geral, os preços dos produtos devem estar mais próximos da estabilidade em relação ao trimestre anterior, enquanto as margens devem ser pressionadas pela inflação de custos. No segmento de Celulose, este deve ser mais um bom trimestre em termos de preço de venda, parcialmente compensado por maiores custos caixa (madeira, química, óleo combustível). Mantemos nossa classificação de compra na ação.

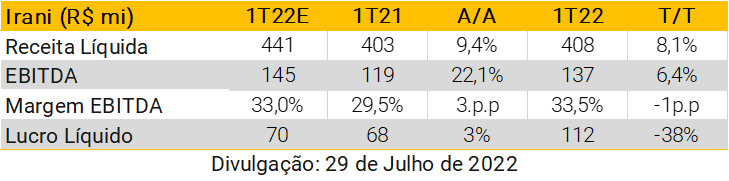

Irani (RANI3) – Neutro

Esperamos mais um bom trimestre para a Klabin, apesar da parada para manutenção em Monte Alegre ter um pequeno impacto no custo e no volume de vendas (principalmente de papelão). Mas o volume de vendas ainda deve estar em alta, apoiado pelo ramp up do Puma 2. No geral, os preços dos produtos devem estar mais próximos da estabilidade em relação ao trimestre anterior, enquanto as margens devem ser pressionadas pela inflação de custos. No segmento de Celulose, este deve ser mais um bom trimestre em termos de preço de venda, parcialmente compensado por maiores custos caixa (madeira, química, óleo combustível). Mantemos nossa classificação de compra na ação.

Saúde

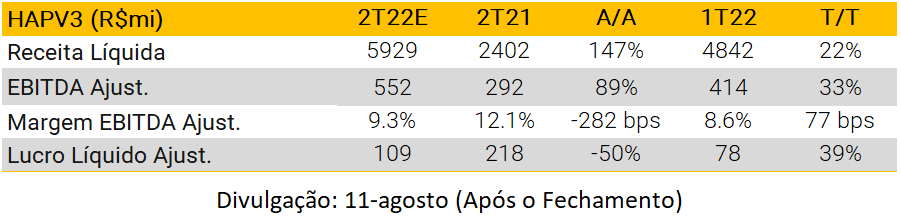

Hapvida (HAPV3): Compra

Esperamos que a Hapvida apresente resultados neutros no 2T22, com margens e adições líquidas mostrando alguns bons sinais após um período difícil. Este será o primeiro trimestre em que a Hapvida consolidará o GNDI por todo o período, causando grandes mudanças tanto no comparativo anual quanto no trimestral. Prevemos que a empresa adicione 91 mil planos de saúde ao seu portfólio, revertendo uma tendência negativa nesse aspecto. Por outro lado, os tickets ainda devem pressionar o faturamento, já que a maior parte dos reajustes de preços acontecerá no meio do ano. Esperamos que a sinistralidade diminua 1,3 p.p. T/T, para 71,6%, principalmente devido à redução dos impactos relacionados ao Covid-19 e à integração gradual das aquisições, embora parcialmente compensados pelos impactos da temporada de gripe. A margem EBITDA ajustada pode apresentar uma melhora semelhante à da sinistralidade no comparativo trimestral, e o lucro líquido ajustado ainda deve ser pressionado pelas despesas financeiras.

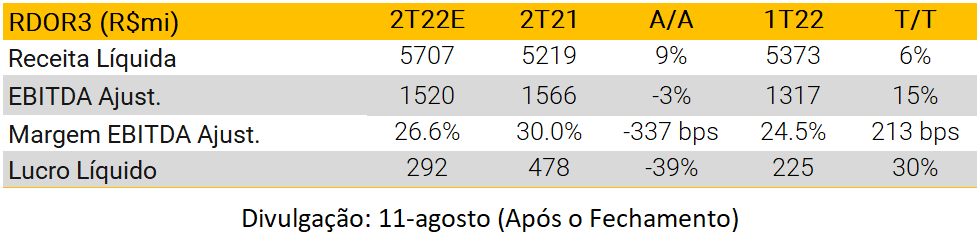

Rede D’Or (RDOR3): Compra

Esperamos que a Rede D’Or apresente resultados ligeiramente positivos no 2T22, com melhorias de receita (+9% A/A; +6% T/T) alavancadas principalmente por (i) sazonalidade, que afeta positivamente as taxas de utilização do 2T e 3T; (ii) normalização da demanda, com procedimentos eletivos e ocupação de leitos de volta ao patamar de 2019; e (iii) tickets estáveis na comparação trimestral, impactados por aquisições recentes. A margem EBITDA ajustada pode ser impactada positivamente (+213 bps T/T) pela maior alavancagem operacional e pelas iniciativas de eficiência de custos implementadas. O resultado financeiro da empresa deve ser pressionado pelo alto endividamento líquido e taxas de juros, prejudicando o lucro líquido, mas ainda refletindo os ganhos operacionais no trimestre (R$292M; -39% A/A; +30% T/T).

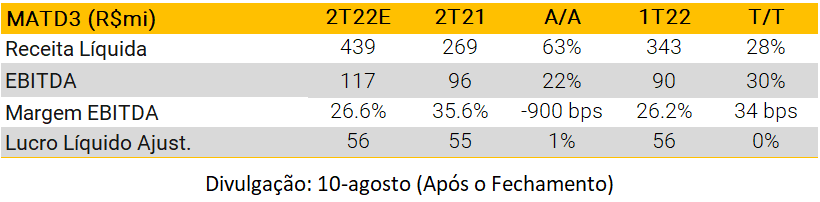

Mater Dei (MATD3): Compra

Esperamos que a Mater Dei apresente resultados ligeiramente positivos no 2T22, com receitas aumentando gradualmente (+28% T/T) à medida que a empresa lança suas expansões, integra ativos adquiridos e normaliza as taxas de utilização entre os ativos. Os ativos recém-adquiridos e inaugurados ainda não estão totalmente operacionais, pressionando a margem EBITDA ajustada, em 26,6% (estável T/T). Como a empresa possui uma posição de dívida líquida, o lucro líquido ajustado será pressionado pelas despesas financeiras.

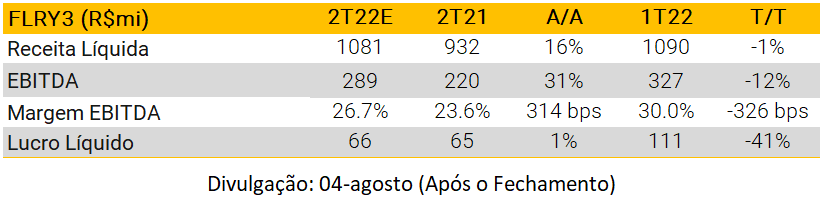

Fleury (FLRY3): Neutro

Esperamos que o Fleury apresente resultados neutros no 2T22, com receita mantendo o ritmo de crescimento de mais de 15% em todas as marcas e testes Covid-19 perdendo representatividade nos resultados. Esperamos que a margem EBITDA cresça 314 bps A/A, com queda de 326 bps T/T devido a despesas relacionadas a novos negócios. Projetamos que o lucro líquido seja impactado negativamente pelas despesas financeiras, tendo em vista que a empresa possui um saldo de dívida líquida e estamos em meio a um ciclo de alta de juros. Ressaltamos que em 30 de junho o Fleury anunciou que celebrou um acordo para incorporar o Pardini e, portanto, esperamos que os investidores analisem os resultados de forma agregada.

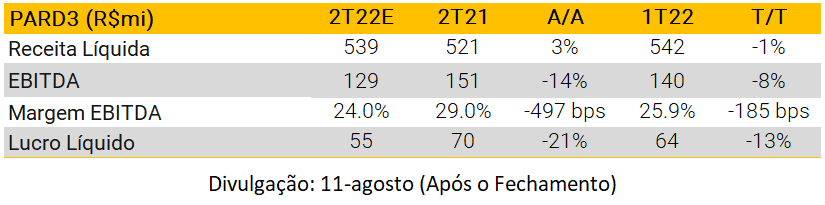

Pardini (PARD3): Neutro

Esperamos que o Pardini apresente resultados neutros no 2T22. Projetamos uma receita estável A/A, com contribuições positivas das aquisições de IACS e Paulo Azevedo, mas negativas de testes Covid-19 – que estão se tornando menos relevantes – e testes toxicológicos – que foram atipicamente altos no 2T21. A margem EBITDA deve ser impactada por despesas pontuais relacionadas à fusão com o Fleury e a menor participação dos testes de Covid-19 na receita da companhia. Projetamos um lucro líquido de R$55M para o trimestre, com pouco impacto das despesas financeiras.

Hypera (HYPE3): Compra

Esperamos que a Hypera apresente resultados positivos no 2T22, com crescimento de dois dígitos por mais um trimestre com alguma contribuição da aquisição das marcas da Sanofi e do aumento de preços autorizado pela CMED. A margem EBITDA ajustada deve ser pressionada (i) pelos altos custos de materiais, especialmente A/A e (ii) pelas maiores despesas de marketing típicas do 2T. Com relação ao resultado final, esperamos que a empresa sofra alguma pressão pela sua alta alavancagem financeira e taxas de juros.

Blau (BLAU3): Compra

Esperamos que a Blau apresente resultados ligeiramente positivos no 2T22, impulsionados principalmente pela normalização do fornecimento de imunoglobulina. Projetamos que a receita retorne ao nível do 2T21 (+16% T/T) impulsionada por biológicos – especialmente imunoglobulina e alfaepoetina. A margem EBITDA deve ser impactada negativamente por maiores custos de materiais, mas as receitas financeiras de instrumentos de hedge podem compensar a compressão da margem, resultando em um lucro líquido de R$110M

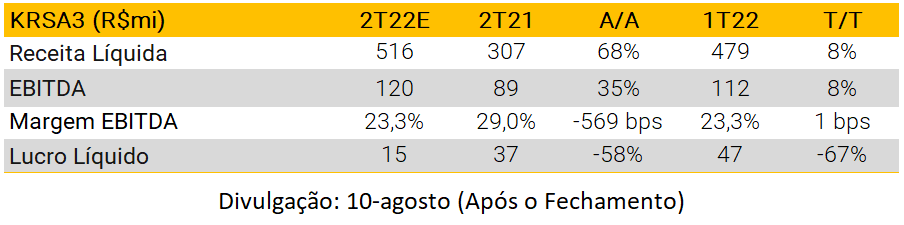

Kora Saúde (KRSA3): Compra

Esperamos que a Kora Saúde registre um alto crescimento de receita (+68% A/A; +8% T/T) alavancado pelas aquisições concluídas nos últimos 12 meses e pela normalização gradual dos níveis de utilização dos leitos, à medida que os casos de Covid-19 deixam de ser um problema. A margem EBITDA ajustada deve permanecer estável, uma vez que os ativos adquiridos recentemente apresentam margens menores, o que pode compensar os ganhos de alavancagem operacional em um primeiro momento. As despesas financeiras devem continuar sendo uma grande fonte de pressão para o lucro líquido ajustado, dada a alavancagem financeira da empresa e o nível atual das taxas de juros.

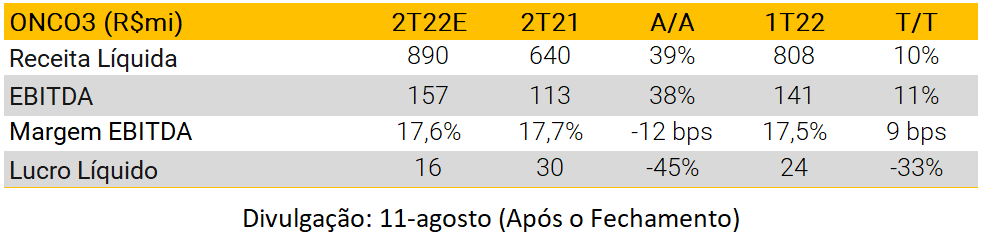

Oncoclínicas (ONCO3): Compra