Última atualização em 14/03/2022

Estamos adicionando as prévias das seguintes empresas neste relatório, vamos atualizá-lo semanalmente à medida que as prévias ficarem disponíveis:

– Saúde: Hapvida (HAPV3), GNDI (GNDI3), Rede D’Or (RDOR3), Kora Saúde (KRSA3); Oncoclínicas (ONCO3); Alliar (AALR3).

– Construtoras: Cyrela (CYRE3), EZTec (EZTC3), Even (EVEN3), Trisul (TRIS3), Lavvi (LAVV3), Melnick (MELK3), Cury (CURY3), Direcional (DIRR3), MRV (MRVE3), Plano & Plano (PLPL3).

A temporada de resultados do quarto trimestre de 2021 (4T21) se iniciou no dia 2 de fevereiro de 2022. Nesse último trimestre, os mercados no Brasil andaram na contramão do mundo.

Domesticamente, como no terceiro trimestre do ano passado, incertezas em torno da trajetória fiscal e da alteração do teto de gastos, pressões inflacionárias levando a taxas de juros mais altas, projeções de crescimento econômico mais baixas – para 0% – para 2022 e tensões políticas crescentes pressionaram ativos brasileiros. Fora do Brasil, o anúncio do Federal Reserve sobre a necessidade de antecipar o aumento nas taxas de juros dos EUA, preocupações com a nova variante Ômicron, a crise energética global e a disrupção nas cadeias de produção afetaram os mercados globais.

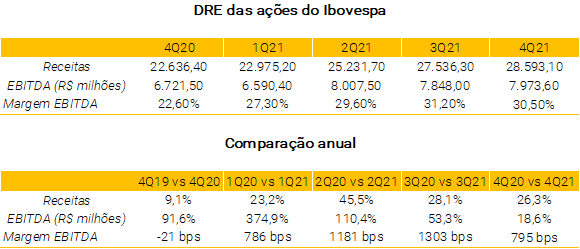

Como resultado, o índice Ibovespa corrigiu -5,5% durante o quarto trimestre deste ano em Reais. Em Dólares, a queda foi mais acentuada em -7,3%, comparado com uma alta robusta de +10,6% do S&P 500 e um retorno de +6,4% dos mercados globais, medido pelo MSCI ACWI em dólares.

O Macro deve seguir desafiador… mas a história Micro ainda segue sólida

Com a piora no Macro cenário doméstico, mesmo com a alta nos preços de algumas commodities, como o minério de ferro e petróleo, as projeções de lucros para daqui a 12 meses, 2023 e 2024, começaram a estagnar e cair marginalmente. Ainda assim, o mercado espera um desempenho misto nos resultados das empresas nesse último trimestre de 2021.

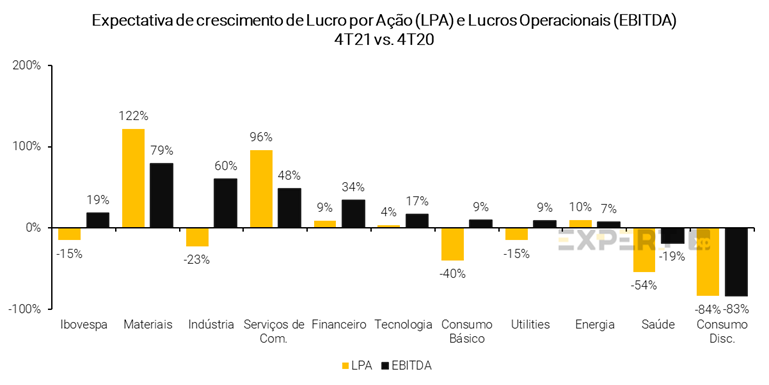

Em relação ao mesmo período de 2020, o mercado espera uma queda do Lucro por Ação (LPA) das empresas do Ibovespa em -15,1%, explicado pela piora do cenário macroeconômico, comparado com um início consistente de recuperação econômica no final de 2020, e uma queda nos preços das commodities.

Já em relação ao Lucro Operacional (EBITDA) das empresas, o mercado espera +18,6% de crescimento. E para a receita, o consenso espera uma desaceleração do 3T21 mas ainda com um sólido crescimento de +26,3%.

Dentre as empresas que cobrimos na XP, esperamos que os seguintes setores sejam destaques:

- Bancos sob a nossa cobertura devem apresentar resultados sólidos, se beneficiando do aumento das taxas de juros;

- Educação, principalmente no setor de ensino superior, beneficiado pela baixa admissão histórica observada no 2T e 4T;

- Siderúrgicas, que, mesmo com a queda nas vendas domésticas e a contração de margens devido ao aumento no custo com carvão, os preços ainda estão em patamar elevado, beneficiando os resultados;

- Petróleo e Gás, beneficiado pelo aumento no preço do barril de petróleo, aliado com a desvalorização do real;

- Shoppings, que, com a vacinação em massa e a maior flexibilização das restrições, devem apresentar resultados positivos em seu desempenho operacional;

- Farmácias, uma vez que as companhias devem se beneficiar da demanda mais forte por medicamentos e testes de Covid durante o trimestre, devido à disseminação da variante Ômicron e do surto de influenza;

- Varejistas do setor de alta renda, já que o 4T é sazonalmente um trimestre forte para o setor devido às compras de final de ano, e a deterioração do cenário macroeconômico afeta menos o setor de alta renda.

Abaixo são as estimativas de crescimento de Lucro por Ação (LPA) por setor para esse trimestre, segundo o consenso da Bloomberg:

Além disso, nessa temporada de resultados, esperamos que as empresas continuem dando uma importância crescente à agenda ESG (Ambiental, Social e Governança) e evoluindo na divulgação de dados por meio de seus relatórios e teleconferências, principalmente com os investidores demandando cada vez mais um posicionamento e ações por parte das companhias. Em se tratando das empresas brasileiras, embora haja claramente muito a ser feito sobre o assunto, do lado positivo, em 2021 vimos uma mudança, uma aceleração significativa na busca por investimentos ESG e esperamos que esse movimento persista e evolua ainda mais neste ano, o que acreditamos que será evidenciado ao longo desta temporada de resultados, pelo foco cada vez maior das empresas na adesão de uma agenda ESG.

Abaixo destacamos nossa visão detalhada em relação ao que esperar para cada um dos setores da Bolsa e das empresas sob a cobertura da XP.

O que esperar para cada um dos setores

Agronegócio – Açúcar e Álcool

Para A&A (Açúcar e Álcool), após um ano marcado por uma seca histórica, geadas severas e, posteriormente, inúmeras queimadas que afetaram as lavouras de cana-de-açúcar, o clima parece favorável e esperamos uma leve recuperação da produtividade, de modo que a produção brasileira de açúcar (que define o preço de referência mundial) aumentará em 2022/23, mas não tanto quanto o esperado. Com a produção da Índia já afetada por seu mandato de etanol, enquanto a Tailândia deve aumentar as exportações, a oferta e a demanda mundial de açúcar continua sendo um problema, principal razão para os preços permanecerem historicamente altos para o setor.

A maioria dos players já fez hedge de suas posições de açúcar para o ano, mas devido aos preços mais altos do etanol, esperávamos que o mix de produção se inclinasse para o combustível verde, mas isso pode mudar se o governo decidir alterar os impostos sobre o preço da gasolina. Como em todas as outras safras, a pressão de custos deve ajudar a sustentar os preços em patamares mais altos, mas enquanto os preços do petróleo e do gás natural continuarem em alta, não há muito espaço para pessimismo no setor de A&A.

Agronegócio – Grãos

A acomodação esperada para os preços da maioria das commodities agrícolas deve ser adiada para 2023 devido (i) à piora das perspectivas climáticas (La Niña), refletindo em secas aliadas a ondas de calor acima da média em algumas regiões do Centro-Oeste e principalmente o Sul do Brasil, que levaram a revisões do tamanho da safra com algumas regiões do Sul relatando 50% de quebra de safra; (ii) a manutenção do ritmo de crescimento mais acelerado da China, impulsionando a demanda por commodities agrícolas; (iii) perspectiva climática também desafiadora para a safra dos EUA, com possibilidade de secas e também pressionada por maiores preços de fertilizantes; e (iv) tensões entre Rússia e Ucrânia que podem impactar as exportações agrícolas e de fertilizantes desses países. As empresas que têm operações no Sul podem ter perda de produtividade, mas a alta dos preços das commodities é favorável, por isso continuamos otimistas para os resultados do 4T21 e 2022. A pressão de alta sobre fertilizantes, por outro lado, pressionará as margens e isso ajuda a sustentar os preços em níveis mais altos.

Bancos

Vemos um trimestre positivo para os grandes bancos neste último trimestre de 2021, impulsionado principalmente por: i) mix de crédito mais rentável; ii) receita de serviços; e iii) consumo de cobertura. Esperamos que a Margem Financeira seja beneficiada pelo mix de crédito mais rentável, com destaque para o crescimento das carteiras de cartão de crédito, cheque especial e rural, mas parcialmente compensada pelo maior custo de captação devido ao aumento da Selic. As receitas de serviços devem continuar se beneficiando da retomada da atividade econômica com destaque para adquirência, compensando a queda de receitas com o mercado de capitais.

Além disso, os índices de cobertura devem continuar reduzindo, mas as provisões devem crescer em linha com a carteira de crédito. No entanto, o destaque negativo devem ser as maiores despesas de pessoal, uma vez que o reajuste salarial dos bancários (11%) incidirá sobre o trimestre inteiro. Com isso, esperamos que o Itaú seja o destaque no trimestre impulsionado pelas carteiras de cartão de crédito e cheque especial, porém acreditamos que investidores continuarão se atentando à qualidade dos balanços, em especial para a evolução da inadimplência e índice de cobertura.

Bebidas

O setor de bebidas teve um forte início de 2021, com aumento da produção de bebidas alcoólicas (ref. IBGE) nos primeiros 5 meses do ano, garantindo um crescimento de 12,4% no primeiro semestre de 2021. No mesmo período, as vendas de cerveja da AmBev para sua operação brasileira aumentaram 14,3% A/A, superando seus pares. No entanto, devido ao agravamento do cenário macroeconômico para o Brasil, preocupações com novas variantes do Covid e a possibilidade de eventos sociais, há muito esperados, serem cancelados novamente, o foco do setor passou de volume para pressão de preços para garantir melhores margens. Embora o on-trade demore mais do que o esperado para retomar sua dinâmica de consumo, o off-trade continua sendo o canal principal para a maioria das indústrias, mas uma inflação persistente e crescente começou a corroer o poder de compra dos consumidores, e esperamos um 4T21 mais fraco.

A taxa de câmbio e os preços das commodities sustentarão as margens da AmBev pressionadas, não apenas no 4T21, mas ao longo de 2022, porém esperamos que o BEEs tenha um impacto significativo no próximo ano, especialmente com mais de 80% dos clientes ativos já usando sua plataforma. Isso permite que a AmBev tenha uma estratégia de precificação mais eficiente ao mesmo tempo em que melhora a qualidade do serviço prestado aos clientes, principalmente ao agregar novas empresas à sua base. No 4T21, estimamos que o volume de Cerveja Brasil diminua 5% A/A devido à já mencionada piora do cenário macro e das perspectivas de Covid. No entanto, estimamos um aumento de 10% A/A nos preços, o que deve compensar o menor volume e elevar a receita líquida em 5% A/A no trimestre.

Bens de Capital

Esperamos resultados mistos para o setor Industrial, com algumas empresas se beneficiando de uma forte perspectiva de demanda estrutural na receita líquida, embora o aumento de custos ao longo do 4T21 deva pressionar as perspectivas de rentabilidade de alguns nomes.

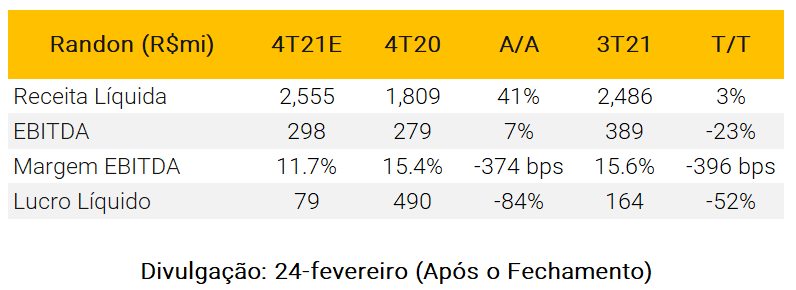

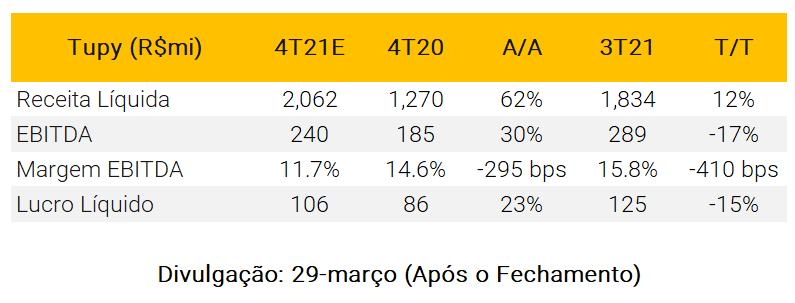

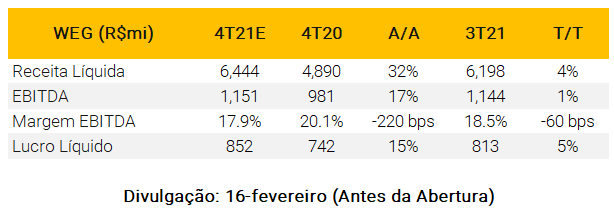

Para a WEG, esperamos que as receitas sigam as tendências positivas observadas nos últimos trimestres (+32% A/A [ano contra ano] e +4% T/T [trimestre contra trimestre]), com a margem EBITDA contraindo devido ao aumento de matérias-primas e mix de produtos, no lado negativo (EBITDA +17% e +1% A/A e T/T, respectivamente). Para a Embraer, esperamos que a companhia fique em linha com o guidance previamente divulgado para o ano de 2021 em relação à receita e EBITDA (receita líquida de ~US$4.3 bilhões para 2021 vs. indicações prévias de ~US$4.0 – 4.5 bilhões). Finalmente, para as empresas de Autopeças, destacamos: (i) os fortes indicadores de demanda da Randon, com receita líquida em 2021 de ~R$9 bilhões +7% vs. o guidance pré-anunciado pela empresa; e (ii) indicação de recuperação de receita da Marcopolo (+38% T/T; estável A/A), com margem EBITDA melhorando para ~4% ao longo do 4T21 (embora ainda abaixo do nível de ~10% reportado um ano atrás).

Construtoras

Esperamos que as construtoras de baixa renda da nossa cobertura apresentem um crescimento robusto da receita, uma vez que continuam reportando fortes vendas líquidas, aumentando a participação de mercado no programa de habitação Casa Verde e Amarela. Do lado negativo, esperamos que a compressão da margem bruta continue, devido ao aumento dos custos de construção, especialmente para nomes com foco no faixa 2, pelo menor ticket médio. Para os players de média e alta renda, acreditamos que os recentes aumentos de preços devem ter um leve impacto na velocidade líquida de vendas no 4T21. No entanto, os players de alta renda devem apresentar margens relativamente estáveis, pois vemos os desenvolvedores como capazes de repassar marginalmente os custos mais altos para os preços unitários.

Educação

Os trimestres pares costumam ser mais tranquilos para as empresas de ensino superior, pois no 2T e 4T as admissões são historicamente baixas – com exceção do 2T21, que foi afetado por uma temporada de admissão mais longa causada principalmente pelo atraso no ENEM. Portanto, no segmento de ensino superior, esperamos ver algum aumento na receita T/T, juntamente com margens estáveis.

Na Vasta (vertical de sistemas de ensino da Cogna), esperamos ver uma grande melhora tanto no faturamento quanto nas margens, uma vez que o ciclo comercial 2021-2022 da empresa aconteceu quase que inteiramente no 4T21 e o ACV já aponta para um crescimento orgânico de 22% A/A (+35% considerando a aquisição dos sistemas de ensino da Eleva), e conforme a receita aumenta, a alavancagem operacional deve ajudar na expansão da margem.

Elétricas e Saneamento

Do lado das distribuidoras de energia, os resultados do 4T21 volumes de venda de energia foram pressionados por temperaturas mais baixas e pela desaceleração na economia. Quanto às geradoras, esperamos que os resultados sejam impactados negativamente pelo GSF menor (medida do risco hidrológico, refletindo a menor incidência de chuvas no trimestre), com potenciais upsides sendo capturados dependendo da estratégia de comercialização de cada companhia. Por fim, não deverá haver grandes surpresas no segmento de transmissão de energia. Quanto às companhias de saneamento, os resultados devem ser impactados negativamente por custos com energia elétrica mais elevados e volumes ligeiramente mais fracos A/A.

Frigoríficos

As perspectivas permanecem mistas devido a diversificações industriais e de proteína, incorrendo em um desempenho diferente no trimestre. Na América do Norte, a demanda continua forte tanto para o mercado interno quanto para o mercado externo, levando a uma visão positiva para o 4T21 e possivelmente de mais um recorde para a carne bovina, também positiva para aves, mas as margens devem se acomodar em suínos. Na América do Sul, a produção do Brasil foi afetada pela paralisação das exportações de carne bovina para a China e, apesar dos preços mais altos, deve ter um efeito devastador nas margens das indústrias dessa carne; a Argentina manteve muitos cortes de carne bovina com os preços congelados e, apesar de permitir um aumento no volume exportado, ainda não voltou ao pico de desempenho; o Paraguai também é afetado pelo atraso da China em retomar as importações de carne bovina do Brasil, já que o país está se concentrando em outros mercados e afetando as exportações do Paraguai; o Uruguai, por outro lado, segue positivo com bom acesso à China e também devido aos preços mais altos dos EUA, com prêmio pela carne orgânica. Para aves e suínos, em parte devido à recuperação das exportações, mas também devido à uma sazonalidade de consumo mais forte, projetamos um trimestre de melhora, porém, com a piora das safras de milho e soja no Sul do Brasil, devemos esperar que a pressão de preços e custos permanecerá em 2022, corroendo margens, já que o repasse de preços deve ser desafiador devido à inflação persistente afetando os consumidores.

Mineração e Siderurgia

O quarto trimestre de 2021 deve apresentar resultados mais difíceis para o segmento de minério de ferro, fruto da queda do preço de venda da commodity (média de US$111 por tonelada, -33% ante o terceiro trimestre de 2021) parcialmente compensado pelo arrefecimento dos custos de frete (-15% em relação ao 3T21) e pela maior diluição de custos fixos dado o volume mais alto de produção e vendas no 4T21. Já as siderúrgicas, devem reportar outro resultado forte. Apesar da queda nas vendas domésticas e a contração de margens devido ao aumento no custo com carvão, os preços ainda estão em patamar elevado, resultando em bons números. As atenções nas teleconferências devem se voltar para a situação na China, cujos cortes de produção no setor industrial, somados às incertezas no segmento de construção civil, levaram a forte redução no preço do minério de ferro no 4T, mas que do fim de dezembro para janeiro se recuperou de forma intensa (atualmente rodando próximo a US$ 130 por tonelada) com as medidas de estímulo anunciadas pelo governo chinês.

Papel e Celulose

A celulose de fibra curta (“BHKP”), em dólares, apresentou significativo recuo no trimestre (US$ 570 por tonelada, -12% ante o trimestre anterior), impactado pelo receio do mercado em relação ao incremento de volumes oriundo do ramp up da nova planta de celulose da Bracell e a desaceleração da produção de papel na China, devido aos impactos da Covid. No entanto, esperamos que a desvalorização do real frente ao dólar compense parcialmente o movimento de queda da celulose. No segmento de papéis para embalagens, os volumes devem apresentar ligeira queda, mas os preços devem continuar estáveis. Por sua vez, as margens devem apresentar retração causada por um aumento generalizado no custo de produção. Nas teleconferências de resultados, o mercado deve continuar buscando informações sobre a evolução dos projetos de expansão de capacidade da commodity (além da Bracell, o projeto Mapa da Arauco e a nova planta da UPM no Uruguai), juntamente com o nível de atividade econômica na China.

Petróleo e Gás

O aumento do preço médio do Brent no trimestre (US$ 79,5 o barril – “bbl”), +8,6% ante o trimestre anterior), aliado à desvalorização do real, resultou em forte aumento dos preços do petróleo denominados em moeda local (R$ 444/bbl, +15,9% T/T) e isso deve impulsionar os resultados das empresas brasileiras de Óleo e Gás. A Petrobras deve entregar mais um trimestre de forte geração de caixa aliada aos recebíveis dos desinvestimentos, com destaque para a venda da refinaria Landulpho Alves (“RLAM”). A empresa também começará a pagar dividendos trimestrais, e acreditamos que isso deve estar no centro das atenções durante a teleconferência de resultados. Outros temas importantes que acreditamos que os investidores irão explorar durante a teleconferência são: (i) novidades sobre vendas de ativos; (ii) atualizações dos planos de investimentos; (iii) sinais de inflação de custos; (iv) negociações dos preços de gás.

Saúde

O quarto trimestre geralmente é de baixa utilização de serviços de saúde, devido ao período de festas de fim de ano, o que significa que geralmente podemos esperar menores taxas de ocupação de leitos dos hospitais, menor demanda por diagnósticos e exames de imagem e menor sinistralidade das operadoras. No entanto, vimos a disseminação da Ômicron, bem como da gripe, aumentando no final do trimestre, o que pode compensar parte do impacto acima mencionado. Além disso, vale ressaltar que no 4T20 houve um acúmulo de procedimentos eletivos, que elevou a demanda por serviços de saúde, portanto esperamos que o resultado do 4T21 seja algo entre o que vimos no 4T20 e no 4T19 em termos de utilização e margens.

As empresas farmacêuticas seguem uma tendência quase independente em relação às prestadoras e operadoras de saúde, e esperamos que apresentem algum crescimento de receita trimestral com margens estáveis.

Shoppings e Propriedades Comerciais

No geral, esperamos que as empresas de shoppings continuem recuperando os resultados de forma robusta no 4T21, em grande parte devido à flexibilização das restrições pela implementação da vacinação, o que deve impactar positivamente seu desempenho operacional (vendas/m² e aluguel/m²) e P&L no trimestre. Para galpões e centros de distribuição, continuamos vendo a demanda aquecida por ativos bem localizados e de alta qualidade, explicada pelos players de logística e e-commerce, que devem continuar impulsionando os resultados da LOG CP. Por fim, a JHSF deve apresentar bons resultados, impulsionados pelos segmentos de incorporação (complexo Boa Vista) e o segmento de shoppings superando significativamente a performance dos níveis do 4T19 (o que deve mais do que compensar os impactos em seus segmentos de restaurantes e hotelaria).

Small Caps

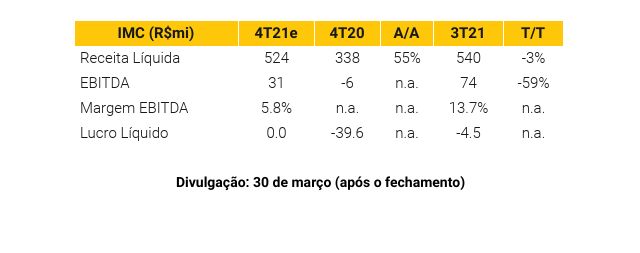

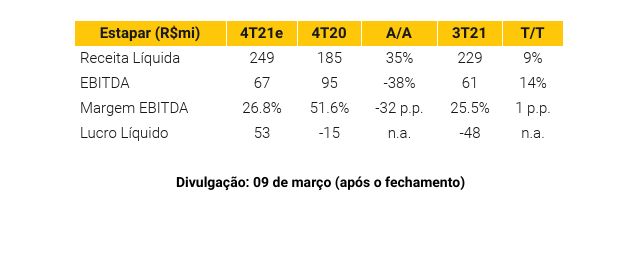

Dentro do universo de cobertura Small Caps, esperamos um trimestre positivo para as empresas do setor de bens de capital (Kepler Weber, Mills e Priner), impulsionado por fortes indicadores operacionais, juntamente com um aumento na demanda de seus respectivos mercados. Esperamos resultados robustos para empresas varejistas (como Grendene e Vulcabras) e distribuidoras (Allied), beneficiadas pela sazonalidade positiva do fim de ano – por outro lado, destacamos o risco dos impactos da variante Ômicron da Covid nos números do 1T22. Por fim, para os setores de estacionamentos (Estapar) e restaurantes (IMC e Burger King Brasil), esperamos resultados melhores que o 3T21, porém ainda em recuperação em função de um cenário desafiador de restrições de mobilidade que afeta essas empresas.

Tecnologia

Esperamos que as empresas brasileiras de tecnologia sob nossa cobertura (LWSA3, TOTS3, BMOB3, G2D e POSI3) apresentem resultados sólidos referentes ao quarto trimestre de 2021. Acreditamos que as melhores performances neste trimestre, principalmente no que se refere ao crescimento da receita, serão Positivo e Bemobi. A primeira sendo positivamente impactada no trimestre com ganhos advindos da licitação de urnas eletrônicas no trimestre no segmento de instituições públicas; já a segunda aumentando o patamar de receita em R$60 milhões (~+50%) com a incorporação de duas novas empresas (Tiaxa e M4U) no trimestre. Todavia, vale destacar que as empresas do setor de tecnologia, com duration alto, vem sendo negativamente impactadas com o movimento de alta da curva de juros e incertezas quanto ao cenário macroeconômico em 2022.

Telecom

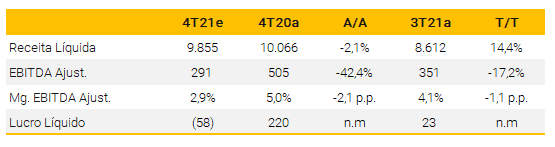

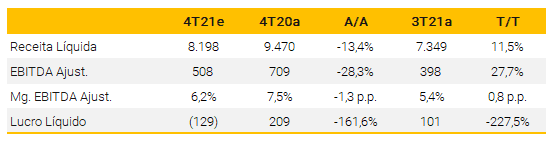

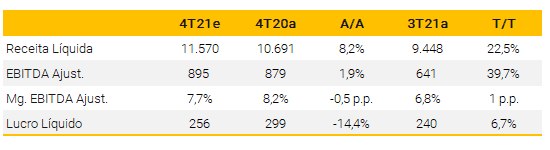

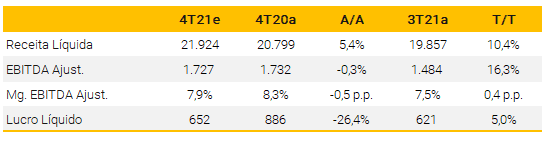

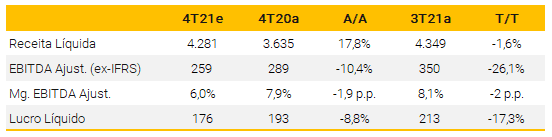

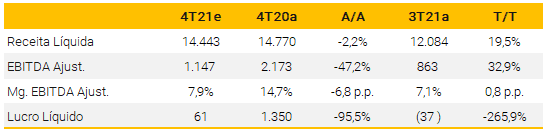

No setor de telecomunicações, temos uma visão mista dos resultados do quarto trimestre dos provedores de internet (ISPs) brasileiros sob nossa cobertura (BRIT3, FIQE3 e DESK3). Unifique e Desktop devem reportar um forte crescimento de receita, tanto para adições líquidas orgânica e inorganicamente. Em relação à Brisanet, a empresa já divulgou resultados operacionais fracos no quarto trimestre, sinalizando um ambiente macroeconômico mais desafiador na região Nordeste, bem como uma competição mais acirrada. Por fim, ao que se refere às incumbentes, esperamos que TIM apresente referentes sólidos em patamar parecido com o terceiro trimestre, refletindo a reabertura da economia e aumento da mobilidade, além do retorno do auxílio emergencial. O segmento de telefonia móvel, principalmente o pré-pago, possui uma correlação grande com a renda disponível.

Transportes

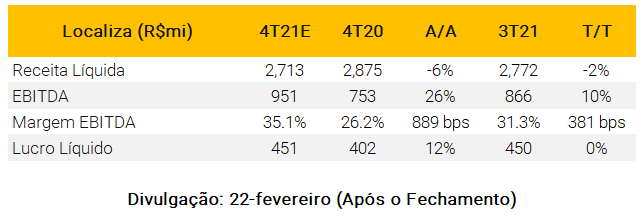

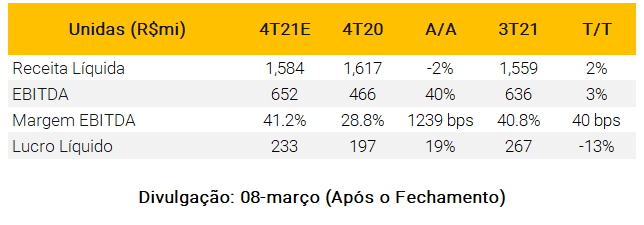

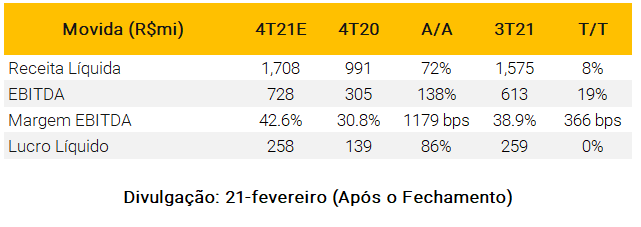

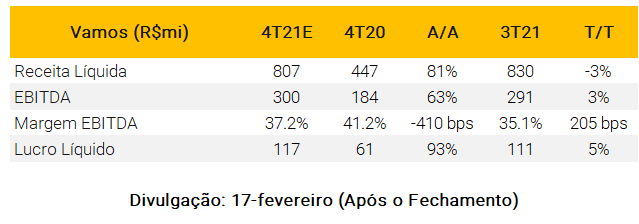

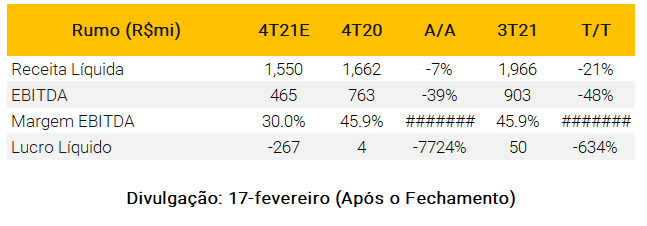

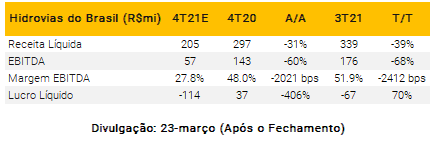

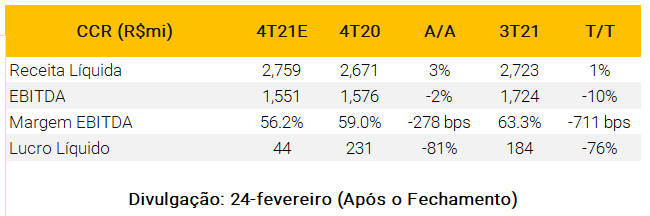

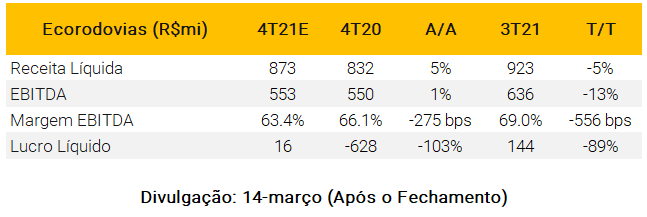

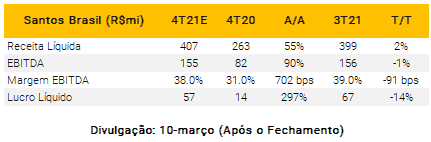

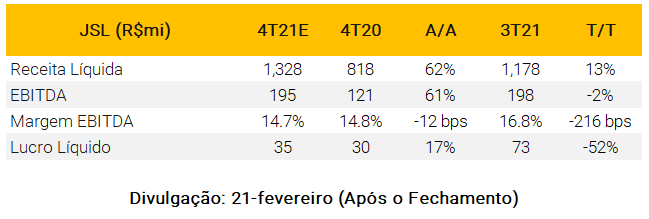

Destacamos: (i) uma evolução positiva no setor de Aluguel de Carros, com os três players listados continuando a apresentar fortes aumentos de preços no trimestre, seguindo a tendência liderada inicialmente pela Localiza (tarifa RaC +13% T/T em média para Localiza, Unidas e Movida). Acreditamos que isso ajuda a aliviar as preocupações do mercado em relação aos níveis de retorno do setor, devido ao forte aumento nos preços dos carros novos. No final das contas, vemos resultados ainda sustentados pelo forte impulso de Seminovos (possivelmente indicando uma alta em relação aos números do consenso de 2022); e (ii) um trimestre fraco para ferrovias/hidrovias, com resultados tanto da Rumo quanto da Hidrovias do Brasil prejudicados pelas fracas exportações de milho e altos preços do diesel (EBITDA -39% e -60% A/A, respectivamente). Ressaltamos que esse momento negativo deve ter algum impacto na perspectiva de preços para 2022, principalmente para a Rumo, embora os resultados de 2022 em diante devam melhorar significativamente em uma perspectiva normalizada para as exportações de grãos.

Varejo

Esperamos uma temporada de resultados mistos para o varejo, com algumas empresas reportando resultados sólidos mesmo diante da deterioração macroeconômica enquanto outras companhias devem sofrer com o menor poder de compra dos consumidores. Destacamos que o 4T é sazonalmente um trimestre forte para o setor devido às compras de final de ano, enquanto o ano de 2020 oferece uma base de comparação fácil por conta do impacto da pandemia nos eventos sociais.

Devemos ver resultados mistos para as varejistas tradicionais, com aquelas focadas no público de alta renda como o principal destaque, uma vez que elas devem continuar a reportar resultados sólidos, tanto em termos de crescimento de receita quanto em rentabilidade. Acreditamos que o restante das empresas devam enfrentar desafios relacionados a pressão de custos (como é o caso da Natura&Co. e a Alpargatas) e demanda mais fraca devido ao cenário macro mais desafiador (C&A).

As farmácias devem reportar fortes resultados, uma vez que as companhias devem se beneficiar da demanda mais forte por medicamentos e testes de Covid durante o trimestre, devido à disseminação da variante Ômicron e do surto de influenza.

Quanto ao segmento de e-commerce, esperamos uma dinâmica desafiadora em termos de crescimento de receita, por conta da menor renda disponível para a compra de produtos de categorias como linha branca/eletrônicos, enquanto a rentabilidade deve continuar pressionada devido às pressões de custos e competição mais agressiva. Entretanto, ressaltamos que a Americanas deve se destacar frente a seus pares devido a sua menor exposição às categorias mencionadas anteriormente e uma base de comparação mais fácil.

Por fim, esperamos resultados fracos para as varejistas alimentares, uma vez que a inflação elevada continua a reduzir o poder de compra dos consumidores, enquanto a recuperação do canal B2B foi impactada pela disseminação da variante Ômicron. Esperamos que os hypermercados continuem a reportar resultados fracos devido à perspectiva desafiadora para as categorias não-alimentares, enquanto o Extra realizou uma forte queima de estoques para transferir suas lojas ao Assaí. Finalmente, o atacarejo deve permanecer como o formato mais resiliente, apesar de também ser impactado pelo cenário macro.

Abaixo consolidamos as nossas estimativas do 4T21 das empresas da cobertura, organizadas por setor. Para facilitar a leitura, recomendamos o uso da ferramenta “Navegue pelo conteúdo” localizada à esquerda.

Agro – A&A

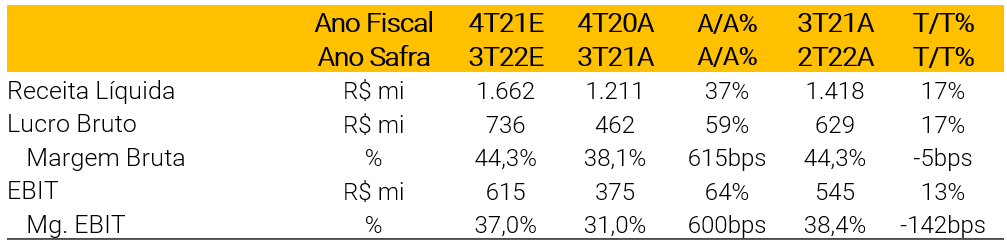

São Martinho (SMTO3) – Compra

Para a São Martinho, estimamos um aumento de 37% na receita líquida A/A devido principalmente ao aumento da receita de etanol, impulsionada por um aumento de preço médio de 63% A/A, mas também devido aos maiores preços do açúcar (+23% A/A), embora estimamos um menor volume de açúcar no trimestre (-17% A/A). Esperamos que o crescimento de receita mencionado mais do que compense os custos mais altos e, portanto, projetamos um aumento de margem bruta de 615 bps A/A. Por fim, o aumento do faturamento aliado à expansão da margem bruta deve impulsionar o EBIT em 64% A/A no 3T22 em nossa visão.

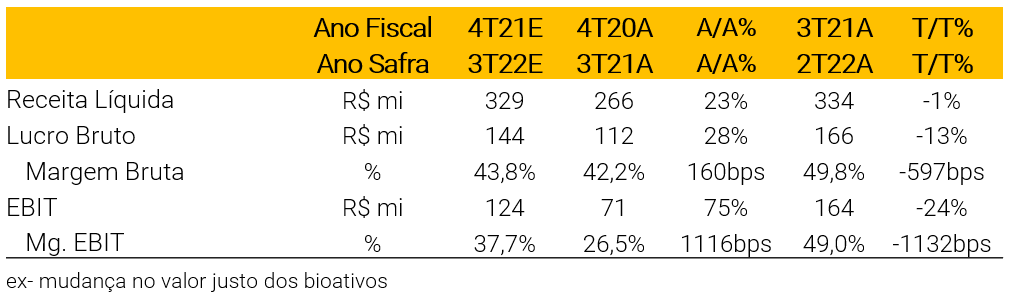

Jalles Machado (JALL3) – Compra

Para a Jalles Machado, apesar de uma queda de 29% nas vendas de açúcar orgânico devido à falta de contêineres afetando as vendas da empresa, estimamos um aumento de 23% na receita líquida A/A principalmente em função de maiores receitas de etanol, impulsionadas por um volume médio maior de 18% A/A, juntamente com um aumento de preço médio de 52% A/A, mas também devido ao aumento dos preços do açúcar (+12% A/A), embora estejamos estimando um menor volume de açúcar no trimestre (-16% A/A). Esperamos que o crescimento de receita mencionado mais do que compense os custos mais altos e, portanto, projetamos um aumento na margem bruta de 160 bps A/A (ex-mudanças no valor justo de bioativos). Por fim, o aumento do faturamento aliado à expansão da margem bruta deve aumentar o EBIT em 75% A/A, em nossa visão (ex-mudanças no valor justo dos bioativos).

Agro – Grãos

AgroGalaxy (AGXY3) – Compra

Vale ressaltar que não consideramos nos resultados do 4T21 da AGXY (e, portanto, de 2021) a recente aquisição da Agrocat. Projetamos um aumento significativo na receita líquida de 42% A/A, impulsionado tanto pelo aumento de lojas, mas também devido a um forte aumento no SSS (estimamos a receita de insumos por loja aumentando 39% A/A no 4T21). Projetamos ainda um aumento de 244 bps na margem bruta, pois estimamos uma margem bruta de receita de insumos de 19,2% (+190 bps YoY), impulsionada por uma maior participação de especialidades no mix de vendas e margem bruta de grãos de 3,5 % (vs. -4,2% no 4T20). O referido aumento na receita líquida e na margem bruta elevará o EBITDA da AGXY para R$ 262 milhões, em nossa visão, representando um crescimento de 85% A/A e um aumento de margem EBITDA de 281 bps.

BrasilAgro (AGRO3) – Compra

Na divisão agro da BrasilAgro, estimamos um aumento de 12% na receita líquida A/A devido principalmente aos maiores preços de milho e soja. No entanto, esperamos que a margem bruta se acomode de 58,5% no 2T21 (base de comparação mais alta) para 34,7% no 2T22 com custos de produção mais altos, levando o lucro bruto e o EBITDA a cair 33% e 36% A/A, respectivamente. Ainda assim, a empresa anunciou a venda de duas fazendas, somando 7.139 ha (4.126 ha cultiváveis) a serem reconhecidas no 2T22 (FY 4T21), ambas com TIR muito positivas de 19,9% e 56,5%. Essas vendas de fazendas impulsionarão os resultados consolidados da empresa, em nossa visão – receita líquida para R$ 590 milhões (+396% A/A), lucro bruto para R$ 503 milhões (+624% A/A) e EBITDA para R$ 491 milhões (+84% A/A). Acreditamos que a empresa poderá continuar com sua estratégia de reciclagem de portfólio com retornos interessantes e projetamos em nossas estimativas que a BrasilAgro reciclará 2% do portfólio nos próximos anos.

Boa Safra (SOJA3) – Compra

Projetamos um forte aumento de 86% A/A na receita líquida impulsionado por (i) um aumento de volume médio de 14% nas sementes vendidas; (ii) aumento médio de 53% no preço das sementes vendidas; (iii) aumento médio de 25% no volume de soja em grão comercializado; e (iv) aumento médio de 76% no preço da soja em grão vendida. No entanto, projetamos uma queda de margem bruta de 22,6% no 4T20 para 12,5% no 4T21, uma vez que a empresa antecipou parte da receita do 4T21 para o 3T21 devido a um plantio antecipado no ano passado, implicando em maiores custos no 4T21. Portanto, projetamos lucro bruto praticamente estável no 4T21 vs. 4T20. Por fim, esperamos que a compressão da margem bruta impacte negativamente o EBITDA da empresa, que projetamos queda de 5% A/A no 4T21.

Bancos

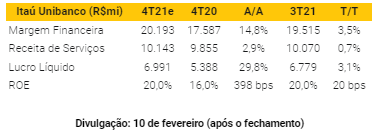

Itaú Unibanco (ITUB4) – Neutro

Esperamos que a margem financeira do Itaú se beneficie da mudança de mix de crédito mais rentável (15% A/A e 3% T/T, atingindo R$ 20,2 bilhões), impulsionado principalmente pelas linhas de cartão de crédito e cheque especial. Com relação à receita de tarifas, esperamos que os volumes sejam beneficiados pela retomada da atividade econômica, compensando o desempenho mais fraco do IB no trimestre. Em relação à qualidade dos resultados, esperamos uma inadimplência se elevando 20bps T/T, mas ainda em níveis controlados, e vemos espaço para consumo de cobertura. Por fim, o reajuste salarial (11%) deve impactar nas despesas de pessoal, totalizando um retorno sobre patrimônio líquido (ROE) de 20% e esperamos que o Itaú seja o destaque do setor no 4T21.

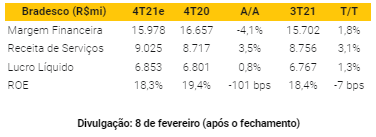

Bradesco (BBDC4) – Neutro

Esperamos que a margem financeira do Bradesco se beneficie da mudança de mix de crédito mais rentável com PFs e PMEs (-4% A/A e 2% T/T, atingindo R$ 16,0 bilhões), porém impactado pelo aumento da Selic. No segmento de seguros, esperamos uma recuperação gradual da sinistralidade. Em relação à qualidade dos resultados, esperamos uma inadimplência se elevando 26bps T/T, mas ainda em níveis controlados, e vemos espaço para consumo de cobertura (280% XPe vs. 297% do 3T21). Por fim, esperamos que o reajuste salarial (11%) impacte nas despesas de pessoal do Bradesco, totalizando um retorno sobre patrimônio líquido (ROE) de 18,3% para o Bradesco no 4T21.

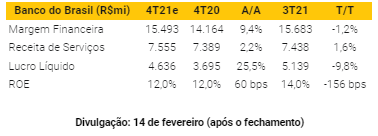

Banco do Brasil (BBAS3) – Compra

Esperamos que a margem financeira do Banco do Brasil seja pressionada pelo aumento do custo de captação devido ao aumento da Selic (-1% T/T e 9% A/A, atingindo R$ 15,5 bilhões), mas que a carteira seja beneficiada principalmente pelas concessões de empréstimos rurais. Em relação à qualidade dos resultados, esperamos uma inadimplência se elevando 22bps T/T, mas ainda em níveis controlados, e consumo do índice de cobertura (300% XPe vs. 323% do 3T21). Por fim, esperamos aumento nas despesas de pessoal em função do reajuste salarial dos bancários (11%), totalizando um retorno sobre patrimônio líquido (ROE) de 12% no 4T21.

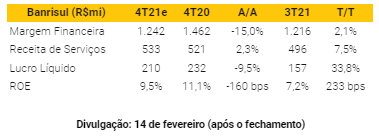

Banrisul (BRSR6) – Compra

Esperamos que o Banrisul se beneficie das concessões de empréstimos rurais e de menores provisões, no entanto, o aumento do custo de captação devido ao aumento da Selic deve pressionar a margem financeira (-15% A/A e 2% T/T, atingindo R$ 1,2 bilhão). Considerando o crescimento mais tímido da carteira de crédito e níveis de inadimplência ainda controlados, vemos espaço para o Banrisul consumir índice de cobertura e compor menos provisões. Por fim, esperamos que o reajuste salarial (11%) impacte nas despesas de pessoal do Banrisul, totalizando um retorno sobre patrimônio líquido (ROE) de 9,5% no 4T21.

Bebidas

Ambev (ABEV3) – Compra

Estimamos que o volume de Cerveja Brasil diminua 5% A/A devido à já mencionada piora do cenário macro e das perspectivas da Covid. No entanto, estimamos um aumento de 10% A/A nos preços, o que deve compensar o menor volume e elevar a Receita Líquida em 5% A/A no trimestre.Apesar de um 4T21 mais fraco do que antes estimado, estimamos que o volume de Cerveja Brasil cresça 6,5% A/A em 2021, que juntamente com um sólido aumento de Receita Líquida/hl de 10% (aumento de preço, canal de vendas e mix de produtos e gestão de receita) impulsionará a Receita Líquida para um crescimento de 17,2% A/A, em nossa visão

Bens de Capital

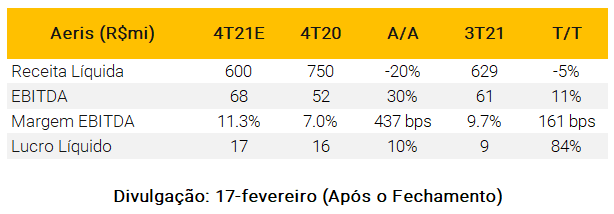

Aeris (AERI3) – Neutro

Esperamos que os resultados da Aeris no 4T21 estejam em linha com o guidance pré-anunciado pela empresa para o ano de 2021. Projetamos receita líquida de ~R$600 milhões (-20% A/A; -5% T/T), devido à desaceleração de produção (-5% T/T), com vendas no ano fiscal de 2021 de ~R$2,5bi, em linha com o ponto médio do guidance da empresa de ~R$2,55bi (R$2,4-2,7bi). Além disso, esperamos que a margem EBITDA cresça no 4T21, suportada pelo reconhecimento de receitas compensatórias associadas a linhas de produção não operacionais, implicando EBITDA ajustado de R$250mi para o ano de 2021 (em linha com o ponto mais alto do guidance anunciado pela Aeris de R$200-250mi).

Embraer (EMBR3) – Compra

Esperamos que a Embraer apresente resultados sólidos durante o 4T21, com a receita líquida e o EBITDA do trimestre implicando em números do ano inteiro em linha com o guidance de vendas pré-anunciado da empresa entre US$ 4,0 – 4,5 bilhões e margem EBITDA variando entre 8,5-9,5%. Projetamos: (i) faturamento de US$ 1,4 bilhão, com receita líquida de US$ 4,3 bilhões em 2021 (em linha com o a indicação média do guidance de US$ 4,25 bilhões); e (ii) EBITDA de US$ 135 milhões implicando margem EBITDA de 9,5% (+125bps T/T | +160bps A/A), resultando em um EBITDA ajustado para o ano de 2021 de ~US$ 390 milhões e margem EBITDA de 9,1% (vs. guidance de 8,5-9,5% para 2021).

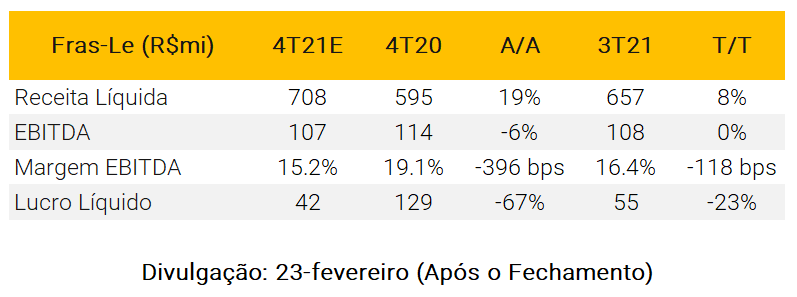

Fras-le (FRAS3) – Neutro

Esperamos que a Fras-le apresente resultados sólidos no 4T21, com crescimento orgânico de 19% A/A (+8% T/T) refletindo (i) forte desempenho do mercado externo (+34% A/A), beneficiado pela depreciação do real, e (ii) desempenho resiliente do mercado de reposição, impulsionando as vendas domésticas +11% A/A. Além disso, observamos que a receita líquida do ano fiscal de 2021 de ~R$ 2,6 bilhões deve superar as indicações do guidance previamente anunciado de ~R$ 2,4 bilhões. Esperamos: (i) faturamento de ~R$708 milhões; e (ii) EBITDA de R$ 107 milhões (estável A/A e -6% T/T), com margens em um nível de ~15% (margens em níveis acima do normal entre 3T20-4T20 devido a um descasamento temporário de receita unitária e reconhecimento de custos , implicando em comparação A/A injusta).

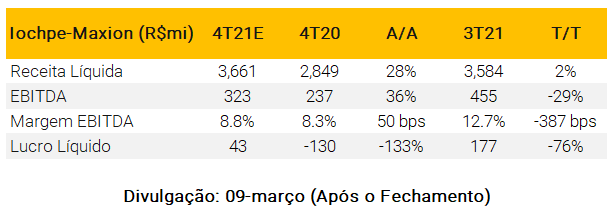

Iochpe-Maxion (MYPK3) – Compra

Apesar de prevermos um desempenho de receita positivo, beneficiado por um melhor ponto de vista de preços e depreciação do real ao longo do 4T21, esperamos que um impacto sazonal nos volumes da Iochpe-Maxion (geralmente menor atividade industrial em dezembro) leve a uma contração de margem em base trimestral (-390bps e +50 bps A/A). Esperamos receita líquida de ~R$3,65 bilhões +28% A/A e estável T/T, com EBITDA de ~R$320 milhões +36% A/A e -30% T/T, com queda sequencial vs. o 3T21 explicado pelo impacto sazonal acima mencionado nos volumes devido à menor atividade em dezembro (margem de 8,8% no 4T21 vs. 12,7% no 3T21 e 8,3% no 4T20).

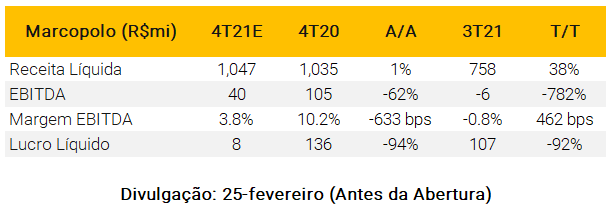

Marcopolo (POMO4) – Neutro

Esperamos que os resultados da Marcopolo no 4T21 comecem a mostrar uma recuperação no faturamento e nas margens, embora ainda afetados pelos impactos relacionados à pandemia nos volumes. Esperamos uma receita líquida de ~R$1,0 bilhão estável em relação ao ano anterior e +38% vs. o 3T21, com a produção apresentando uma melhora sequencial em relação ao último trimestre (+35% e -5% no comparativo anual). Do lado da rentabilidade, esperamos que a margem EBITDA em 3,8% cresça ~460bps vs. 3T21 (-630bps vs. 10.2% no 4T20), embora ainda abaixo de um nível normalizado de ~12%.

Randon (RAPT4) – Compra

Esperamos que os resultados da Randon no 4T21 continuem refletindo o sólido momento operacional das vendas de implementos rodoviários no Brasil (+8% A/A no 4T21, segundo a ANFIR), com receita líquida de ~R$2,55bi implicando vendas anuais de ~R$9 bilhões, +7 % vs. o guidance pré-anunciado da empresa. Do lado negativo, esperamos que a pressão de custos de matérias-primas impulsione a redução da margem EBITDA de 370bps A/A e 400bps T/T, com EBITDA de R$298 milhões +7% A/A (-23% T/T).

Tupy (TUPY3) – Compra

Esperamos que a Tupy apresente resultados neutros no 4T21, com a consolidação da Teksid impulsionando o crescimento sequencial da receita líquida de 12% T/T e contração de margem de 410bos T/T, dados seus piores níveis de rentabilidade em relação à Tupy. Esperamos: (i) receita líquida de ~R$2,0 bilhões (+62% e +12% A/A e T/T, respectivamente), refletindo a consolidação da Teksid ao longo do 4T21, parcialmente compensado pelo desempenho mais fraco dos volumes (dado a menor atividade em dezembro); e; (ii) EBITDA de ~R$240 milhões, com redução da margem EBITDA (410bps T/T) como resultado da consolidação da Teksid (margem EBITDA de um dígito baixo, com expectativa de melhora pós-aquisição) e menor alavancagem operacional vs. 3T21.

WEG (WEGE3) – Compra

Esperamos que a WEG apresente bons resultados no 4T21, com receita de ~R$6,4 bilhões aumentando 32% A/A (+4% T/T), refletindo (i) um cenário sólido de demanda por produtos de ciclo curto, (ii) forte carteira construída nos últimos anos para produtos de ciclo longo e (iii) depreciação do real. Além disso, projetamos EBITDA em R$ 1,15 bilhão (+17% A/A), com margens em 17,9% contraindo A/A e T/T (220bps e 60bps, respectivamente), principalmente devido a pressões de custo de matéria-prima e mix de produtos. Por fim, esperamos um lucro líquido de ~R$850 milhões, +15% A/A.

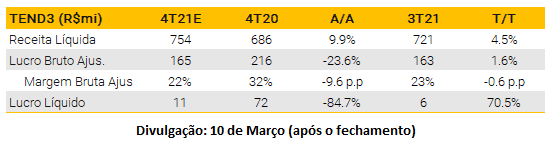

Construtoras

Tenda (TEND3) – Compra

Esperamos resultados financeiros fracos no 4T21, embora a Tenda tenha anunciado dados operacionais sólidos, em grande parte impulsionados por lançamentos robustos de R$ 836 milhões no 4T21 (+32% T/T). Além disso, as vendas líquidas atingiram R$ 781 milhões no trimestre (+1,4% T/T) e a velocidade de vendas permaneceu positiva, em 31,9% no 4T21 (-1,1pp T/T). No lado financeiro, esperamos receita líquida de ~R$ 754 milhões (+9,9% A/A e +4,5% T/T) e margem bruta de 21,9% (-9,6 pp A/A e -0,6 pp T/T), impactada negativamente por custos sob pressão. Portanto, esperamos um lucro líquido de R$ 11 milhões (-84,7% A/A e +70,5% T/T).

Direcional (DIRR3) – Compra

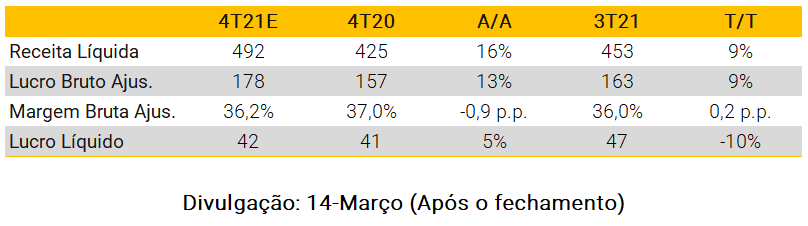

A Direcional apresentou resultados mistos em sua prévia operacional do 4T21 devido ao fraco desempenho de lançamentos atingindo R$ 633 milhões (-31,6% vs. 3T21). Além disso, as vendas contratadas líquidas atingiram R$ 537 milhões (+2,4% T/T). Dito isso, a VSO manteve o mesmo patamar do 3T21 de 17%. No segmento de média renda (Riva) os resultados foram impactados tanto nos lançamentos que atingiram R$ 297 milhões (-36,6% T/T) quanto nas vendas líquidas que atingiram R$ 175 milhões (-2,4% T/T). Além disso, a VSO atingiu 19% (-2 p.p. vs. 3T21). Dito isso, esperamos resultados financeiros neutros da Direcional com receita líquida de R$ 492 milhões (+9% T/T) e margem bruta ajustada atingindo 36,2% (+0,2 p.p. vs. 3T21). Por fim, esperamos um lucro líquido de R$ 42 milhões (-10% T/T e 5% A/A).

MRV (MRVE3) – Compra

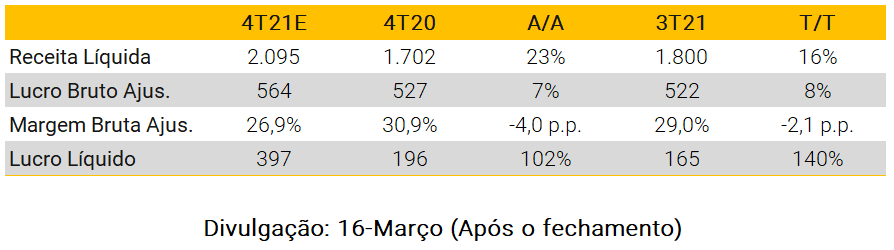

Esperamos resultados positivos para a MRV, pois a empresa apresentou fortes números operacionais no 4T21, com lançamentos atingindo R$ 3,2 bilhões (+52% A/A e +55% T/T) e vendas líquidas subindo atingindo R$ 2,4 bilhões (+18% A/A e +19% T/T) impulsionado pela venda de projetos da AHS (subsidiária norte-americana) e pela resiliência do segmento de baixa renda no Brasil. Com isso, esperamos uma receita líquida de R$ 2 bilhões (+16% T/T e +23%). Em suas operações no Brasil, esperamos ver os custos sob pressão devido à forte inflação dos custos de construção, levando a margens brutas ajustadas de 26,9% (-4,0 p.p. A/A e -2,1 p.p. T/T). Nas operações no exterior vemos a AHS ganhando mais relevância o que leva a um lucro líquido maior no 4T21 de R$ 397 milhões (+102% A/A e 140% T/T).

Plano & Plano (PLPL3) – Compra

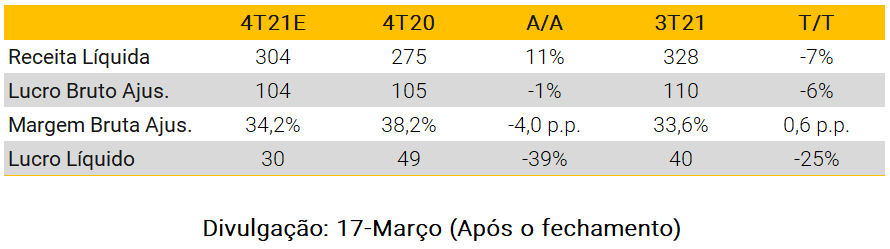

Plano & Plano apresentou dados operacionais sólidos em sua prévia no 4T21, impulsionado principalmente por vendas recordes, atingindo R$305 milhões no 4T21 (+7,1% A/A). Com isso, a velocidade líquida de vendas atingiu um sólido patamar de 39,2% vs. 43,0% no 3T21 (LTM). Além disso, os lançamentos aumentaram (+7,0% A/A), atingindo R$ 565 milhões no 4T21, refletindo a sólida demanda no segmento de baixa renda apesar do cenário macro desafiador. Apesar da Plano & Plano ter reportado dados operacionais sólidos, esperamos compressão da margem bruta, explicada pela inflação dos custos de construção com a margem bruta ajustada atingindo 34,2% (-4 p.p. A/A). Com isso, estimamos lucro líquido de R$ 30 milhões (-39% A/A e -25% T/T).

Cury (CURY3) – Compra

A Cury apresentou números operacionais resilientes no 4T21 impulsionados por lançamentos que atingiram R$ 788 milhões (+16,8% A/A e +9,4% T/T). A receita líquida atingiu R$ 611 milhões, o que representa uma pequena queda na comparação com o 3T21, mas compensada na comparação A/A (-10,4% T/T e +51,1% A/A). Dito isso, a Cury elevou seu preço médio unitário de 2020 para 2021 atingindo R$ 202 mil por unidade (+18% A/A) como consequência de sua estratégia de operar nos níveis mais altos do programa CVA. Esperamos sólidos resultados financeiros da Cury no 4T21 com receita líquida atingindo R$ 495 milhões (+8% T/T e +43% A/A) e margens brutas atingindo 36,3% (-2,1 p.p. T/T). Por fim, estimamos um lucro líquido de R$ 66 milhões (-2% T/T e -3% A/A)

Cyrela (CYRE3) – Compra

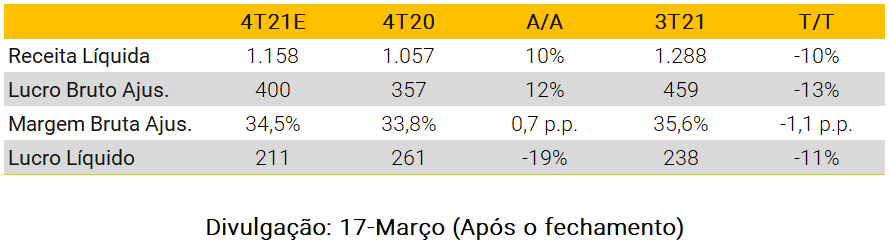

Esperamos resultados resilientes na Cyrela, impulsionados principalmente por lançamentos sólidos, atingindo R$ 2,55 bilhões (+16% T/T) no 4T21. Além disso, as vendas contratadas líquidas cresceram (+15,3% T/T), atingindo R$ 1,57 bilhão no 4T21, levando a um VSO saudável no trimestre, atingindo 44,0% no 4T21 vs. 49,6% no 3T21 (LTM). Além disso, as vendas de lançamentos e estoques representaram 51% e 49% das vendas totais, respectivamente. Assim, refletindo a sólida demanda do segmento de média e alta renda e pelos produtos Cyrela, apesar das preocupações com as perspectivas de juros imobiliários. Dito isso, esperamos receita líquida de R$ 1,15 bilhão (+10% A/A) e margens brutas ajustadas atingindo 34,5% (+0,7 p.p. A/A e -1,1 p.p. T/T). Além disso, estimamos lucro líquido de R$ 211 milhões (-11% T/T).

EZTec (EZTC3) – Compra

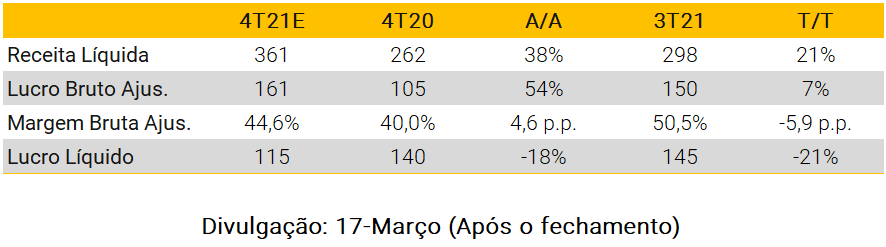

Esperamos resultados financeiros neutros para a EZTec, uma vez que a empresa divulgou dados operacionais mistos no 4T21, lançando R$ 491 bilhões (+28,9% A/A e +6,7% T/T). Este volume foi composto por 4 projetos (In Design Ipiranga, Fit Casa Estação Oratório, Unique Green e Pin Osasco). No entanto, a empresa atingiu apenas 76,5% do guidance do biênio (R$ 4 bilhões de lançamentos), explicado pelo cenário macro desafiador com taxas de juros mais altas e pela pandemia de COVID-19. As vendas contratadas líquidas cresceram (+38,7% T/T), atingindo R$ 369 milhões no 4T21. Isso levou a uma leve queda de velocidade de vendas de 11,6% vs. 14,0% no 4T20. Dito isso, estimamos receita líquida de R$ 361 milhões (+21% T/T) e margens brutas ajustadas impactadas de 44,6% (-6 p.p. vs. 3T21). Por fim, estimamos lucro líquido de R$ 115 milhões (-21% T/T).

Even (EVEN3) – Neutro

Esperamos resultados financeiros neutros da Even no 4T21, pois a empresa divulgou dados operacionais neutros no 4T21, explicados por lançamentos que aumentaram +68% A/A (% EVEN), atingindo R$809 milhões no 4T21 e vendas contratadas líquidas atingindo R$400 milhões no 4T21 vs. R$ 277 milhões no 3T21 (+44% T/T), como resultado, impactando negativamente a VSO no trimestre, atingindo 13% no 4T21. Com isso, esperamos um receita líquida de R$ 431 milhões (-18% T/T), margem bruta ajustada de 34,3% (+4,2 p.p. T/T) e lucro líquido de R$ 55 milhões (+4% T/T).

Trisul (TRIS3) – Compra

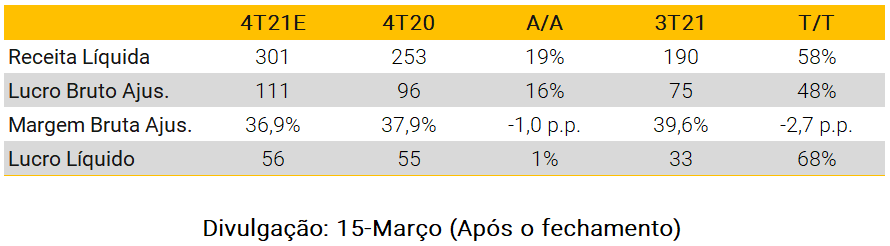

Esperamos resultados financeiros positivos da Trisul no 4T21, embora a empresa tenha divulgado dados operacionais mistos no 4T21, impulsionados por lançamentos sólidos, atingindo R$ 660 milhões (+56% A/A), totalizando R$ 1,7 bilhão em 2021 vs. R$ 1,0 bilhão em 2020 (+ 70% A/A). No entanto, as vendas contratadas líquidas caíram (-29% A/A e -1% T/T), atingindo R$ 164 milhões no 4T21. A VSO dos lançamentos foi impactada negativamente, pois parte significativa dos lançamentos da Trisul (~75% do VGV) ocorreu no final do trimestre, o que afeta o indicador. Ao todo, esperamos receita líquida de R$ 301 milhões e um leve impacto na margem bruta ajustada atingindo 36,9% (-2,7 p.p. T/T). Além disso, estimamos lucro líquido de R$ 56 milhões (+68 % T/T e +1% A/A).

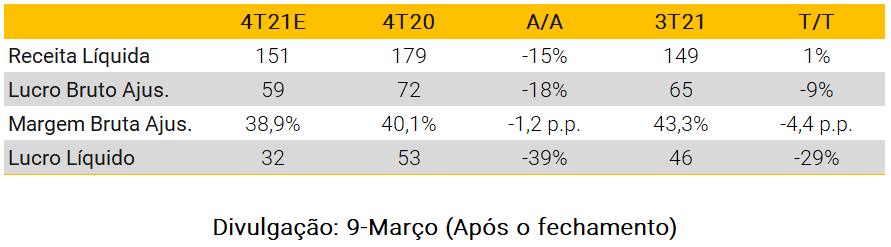

Lavvi (LAVV3)

No 4T21 a Lavvi reportou resultados ligeiramente negativos em sua prévia com vendas líquidas atingindo R$ 109 milhões (-8,3% T/T e -56,1% A/A). Do lado dos lançamentos, a Lavvi finalizou o lançamento do Grand Vitrali, empreendimento residencial de alto padrão com 408 unidades, que impulsionou os lançamentos da empresa para R$ 211 milhões. Dito isso, vemos reação negativa na VSO atingindo 22% no 4T21 (-5 p.p vs. 3T21). Esperamos, então, resultados ligeiramente negativos do lado financeiro, com receita líquida atingindo R$ 151 milhões (+1% T/T e -15% A/A) e margens brutas atingindo 38,9% (-4,4 p.p. T/T). Por fim, estimamos um lucro líquido de R$ 32 milhões (-29% T/T e -39% A/A).

Melnick (MELK3) – Compra

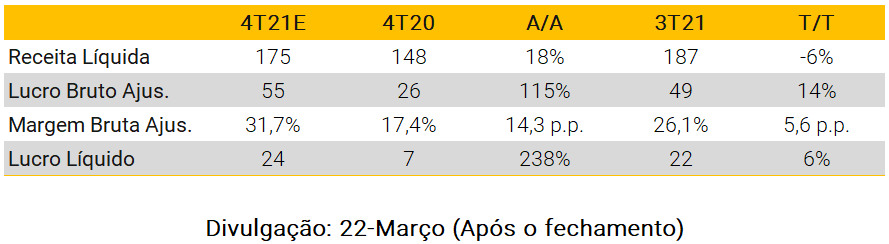

Esperamos resultados financeiros ligeiramente positivos, uma vez que a Melnick apresentou dados operacionais sólidos no 4T21, explicados por lançamentos que aumentaram 142% A/A (% MELK), atingindo R$ 213 milhões no 4T21. Além disso, as vendas contratadas líquidas cresceram (+97% T/T), atingindo R$ 195 milhões no 4T21 vs. R$ 99 milhões no 3T21. Portanto, impactando positivamente a VSO no trimestre, atingindo 16% no 4T21 vs. 9% no 3T21. Com isso, esperamos receita líquida de R$ 175 milhões (+18% A/A e -6% T/T) e margens brutas ajustadas de 31,7% (+14,3 p.p. A/A e +5,6 p.p. T/T). Por fim, estimamos lucro líquido de R$ 24 milhões (+6% T/T).

Educação

Yduqs (YDUQ3) – Compra

Esperamos que a Yduqs apresente resultados neutros no 4T21, com quase nenhum impacto de descontos obrigatórios por um lado e custos e despesas mais altos por outro. Esperamos que a receita cresça 19% A/A, principalmente devido (i) à maturação de vagas em faculdades de medicina, (ii) a uma forte redução nos descontos obrigatórios, (iii) a aquisições e (iv) ao crescimento no segmento digital. Esperamos que a margem EBITDA ajustada comprima 1,4 p.p. A/A, à medida que os repasses de polos aumentam e a inflação pressiona os custos com pessoal. Projetamos lucro líquido ajustado de R$59M no trimestre, com aumento trimestral das despesas financeiras líquidas devido ao aumento das taxas de juros. Vale ressaltar que esperamos que os resultados sejam muito menos afetados por itens não recorrentes comparativamente ao ano anterior e ao trimestre anterior.

Cogna (COGN3) – Neutro

Projetamos resultados negativos para o 4T21 para a Cogna, embora consideremos isso amplamente esperado. Esperamos que a receita caia 6% A/A, uma vez que a Kroton – unidade de negócios de ensino superior – passou por uma grande reestruturação e agora está com um número menor de unidades. Por outro lado, a Vasta – unidade de negócios de ensino fundamental – recentemente registrou um ACV (valor anual do contrato) de R$1B para o ciclo de 2022, traduzindo-se em um crescimento de receita de 35% em relação ao ciclo de 2021 (+22% organicamente). Parte do ACV é reconhecida no primeiro trimestre do ciclo (4T), e assim compensará parcialmente a queda de receita da Kroton. Projetamos EBITDA ajustado em 26,7% (+32,8 p.p. A/A), uma vez que o crescimento da Vasta promove a alavancagem operacional e a Kroton deixa de arcar com o ônus do redimensionamento das operações. Esperamos que o lucro líquido ajustado ainda seja negativo e fortemente afetado pelas despesas financeiras líquidas, dado o alto endividamento da empresa.

Ânima (ANIM3) – Compra

Esperamos resultados neutros no 4T21 para a Anima, com forte crescimento de receita, mas baixa margem EBITDA, típico da empresa no quarto trimestre. Esperamos que as receitas aumentem 116% A/A devido principalmente à aquisição da Laureate, concluída no 2T21. Na margem EBITDA ajustada, projetamos 1,1 p.p. de expansão A/A à medida que as sinergias da aquisição já começaram a ser capturadas. Esperamos que a empresa registre um prejuízo líquido ajustado de R$ 99M devido ao grande montante de dívida que a empresa possui no balanço e alta de taxas de juros.

Ser Educacional (SEER3) – Neutro

Esperamos que Ser apresente resultados ligeiramente positivos no 4T21, com forte crescimento de receita e margens um pouco comprimidas. Projetamos que as receitas aumentem 14% A/A, impulsionadas por uma forte temporada de captação no 2S21 e por aquisições feitas nos 12 meses anteriores. Esperamos uma redução de 1,3 p.p A/A na margem EBITDA ajustada, para 21,7%, uma vez que a empresa vem aumentando gastos para permitir um maior crescimento futuro. Esperamos lucro líquido ajustado de R$24M, com algum efeito do resultado financeiro, porém notamos que a Ser é a empresa com menor alavancagem do setor, o que mudará no 1T22 com a conclusão da aquisição da FAEL, anunciada em maio 2021 com EV de R$298M (R$280M pagos no fechamento).

Energia e Saneamento

AES Brasil (AESB3) – Compra

Atualizamos nossas estimativas incorporando os resultados do 3T21 e atualizamos nossas premissas macroeconômicas. Nosso novo preço-alvo para 2022 é de R$15/ação (de R$16/ação anteriormente). O 4T21 foi marcado por um volume maior de chuvas, e como consequência uma melhora do nível dos reservatórios do país. Apesar disso, esperamos que a geração hídrica do trimestre seja impactada negativamente pelo GSF pior no ano, uma tentativa da ONS de preservar os reservatórios para a próxima estação seca. Com relação às outras fontes de energia, esperamos que os ventos e a irradiação solar no trimestre tenha sido relativamente piores A/A devido ao maior volume de chuvas no trimestre.

Cesp (CESP6) – Compra

Atualizamos nossas estimativas incorporando os resultados do 3T21 e atualizamos nossas premissas macroeconômicas. Nosso preço-alvo se manteve R$33/ação. O 4T21 foi marcado por um volume maior de chuvas, e como consequência uma melhora do nível dos reservatórios do país. Apesar disso, esperamos que a geração hídrica do trimestre seja impactada negativamente pelo GSF pior no ano, uma tentativa da ONS de preservar os reservatórios para a próxima estação seca.

Copasa (CSMG3): Venda

Atualizamos nossas estimativas incorporando os resultados do 3T21. Não enxergamos grandes fontes de surpresas para os resultados da Copasa no 4T21, os quais devem refletir a sazonalidade de volumes de água e esgoto do período. Mantemos nossa recomendação de Venda nas ações com preço-alvo de R$15/ação.

CTEEP (TRPL4) – Neutro

Incorporamos os resultados do 3T21 e o ciclo de reajuste anual 2021/22. Nosso preço-alvo se manteve em R$26/ação. Não deve haver grandes surpresas nos resultados do 4T21 no segmento de transmissão de energia.

EDP (ENBR3) – Compra

Atualizamos nossas estimativas incorporando os resultados do 3T21 e atualizamos nossas premissas macroeconômicas. Nosso preço-alvo se manteve R$22/ação. Para o 4T21, no segmento de distribuição, os resultados refletirão, a redução de -1,5% no volume de energia, dividido em -3,0% para a EDP São Paulo e -0,9% para a EDP Espírito Santo. Quanto ao segmento de geração, esperamos que os resultados sejam impactados negativamente pelo GSF mais baixo no ano, potencialmente mitigado pela estratégia de comercialização da companhia.

Engie (EGIE3): Neutro

Atualizamos nossas estimativas incorporando os resultados do 3T21 e atualizamos nossas premissas macroeconômicas. Nosso preço-alvo se manteve R$49/ação. O 4T21 foi marcado por um volume maior de chuvas, e como consequência uma melhora do nível dos reservatórios do país. Apesar disso, esperamos que a geração hídrica do trimestre seja impactada negativamente pelo GSF pior no ano, uma tentativa da ONS de preservar os reservatórios para a próxima estação seca. Com relação às outras fontes de energia, esperamos que os ventos e a irradiação solar no trimestre tenha sido relativamente piores A/A devido ao maior volume de chuvas no trimestre.

Sanepar (SAPR11): Neutro

Atualizamos nossas estimativas incorporando os resultados do 3T21. Nosso preço-alvo se manteve R$26/unit. Não enxergamos grandes fontes de surpresas para os resultados da Sanepar no 4T21, os quais devem refletir a sazonalidade de volumes de água e esgoto do período.

Taesa (TAEE11): Neutro

Incorporamos os resultados do 3T21 e o ciclo de reajuste anual 2021/22. Nosso novo preço-alvo é de R$39/unit (R$38/unit anteriormente). Não deve haver grandes surpresas nos resultados do 4T21 no segmento de transmissão de energia.

Frigoríficos

JBS (JBSS3) – Compra

Apesar de uma queda sequencial na carne bovina dos EUA devido à sazonalidade, esperamos que a operação ainda surpreenda com margens bem acima dos níveis históricos, enquanto esperamos que a carne suína dos EUA continue se recuperando A/A. Além disso, esperamos que a PPC reporte um forte aumento A/A, tanto para as margens quanto para o faturamento. Portanto, prevemos que a receita líquida das operações dos EUA aumente 15% no comparativo anual (-10% T/T), enquanto esperamos que as margens bruta e EBITDA aumentem 365bps e 579bps A/A, respectivamente (-473bps e -233bps T/T). Para o Brasil, apesar dos impactos da proibição de importação de carne bovina da China, esperamos que a receita cresça 21% A/A. Apesar das melhores margens A/A e T/T para o Friboi, a Seara ainda está atrasada, em nossa visão, e por isso projetamos margens praticamente estáveis para as operações no Brasil. No total, projetamos bons resultados para o 4T21, com receita líquida consolidada crescendo 22% A/A enquanto a margem EBITDA deve aumentar 354 bps, levando o EBITDA a aumentar 68% no trimestre.

Marfrig (MRFG3) – Compra

Estimamos as operações na América do Norte ainda fortes, apresentando um forte aumento de 28% A/A na receita líquida no trimestre, com margens bem acima dos níveis históricos (margem bruta e EBITDA de 22,0% e 19,1% respectivamente no 4T21). Para a América do Sul, esperamos que um volume menor afetado negativamente pela proibição de importação de carne bovina da China seja mais do que compensado por preços mais altos e, portanto, estimamos um aumento de 25% A/A (-2% T/T) no faturamento. No entanto, esperamos que os custos mais altos continuem afetando a operação e, portanto, projetamos que a margem bruta e EBITDA caiam significativamente 475bps e 385bps, respectivamente, no trimestre. No total, estimamos que a receita líquida consolidada cresça 31% A/A (+1% T/T) no 4T21, com margens bruta e EBITDA aumentando 336bps e 853bps A/A, respectivamente, impulsionadas pelas fortes operações na América do Norte.

BRF (BRFS3): Neutro

Estimamos que a receita líquida cresça 13% A/A no 4T21, impulsionada por um aumento no preço médio de 13% (Brasil +9%, DDP Halal +20%, Exportações Diretas +36% e Ásia +4%). Apesar do aumento relevante no faturamento consolidado, esperamos uma queda de 41% no lucro bruto da Ásia, impulsionado por pressões de custos persistentes, que esperamos compensar a expansão da margem de outras BUs, levando a margem bruta consolidada a cair 120 bps no trimestre. No entanto, esperamos que a diluição das despesas de SG&A no Brasil, DDP Halal e Exportações Diretas elevem a margem EBITDA consolidada em 110 bps A/A, levando a empresa a fechar 2021 com um EBITDA de R$ 5,9 bilhões.

Mineração e Siderurgia

Vale (VALE3) – Compra

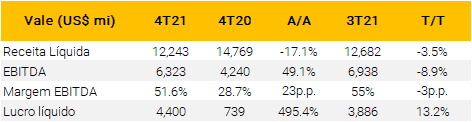

Esperamos preços realizados significativamente mais baixos (US$ 100/t, queda de 20% no trimestre) compensando volumes sazonalmente maiores (86 milhões de toneladas) no quarto trimestre. Com relação aos custos, projetamos um custo C1 e frete mais baixos, devido aos maiores volumes diluindo os custos fixos no período. Temos um EBITDA de US$ 5,4 bilhões para o segmento de Minério de Ferro. Com relação aos Metais Básicos, temos um EBITDA maior no trimestre (US$ 1.030 milhões) recuperando os impactos da greve no Canadá. Em Carvão, esperamos números melhores devido aos preços mais altos (alta de 40% no trimestre).

Gerdau (GGBR4) – Compra

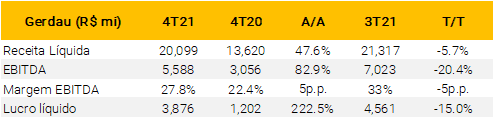

Estimamos resultados ainda fortes no quarto trimestre, já que um real mais desvalorizado deve ajudar as receitas, apesar de volumes menores e pressões de custo devem contrair ligeiramente as margens. No Brasil, esperamos margens ainda saudáveis, apesar de volumes mais fracos, exportações mais altas devem compensar a queda nas vendas domésticas, preços devem cair levemente e custos aumentarem devido aos preços mais altos de insumos. Nos Estados Unidos, projetamos volumes, preços (em dólares) e margens estáveis. Com relação ao segmento de Aços Especiais, esperamos um impacto ainda negativo da escassez de semicondutores no setor automotivo. Mantemos nossa recomendação de Compra para Gerdau.

Usiminas (USIM5) – Neutro

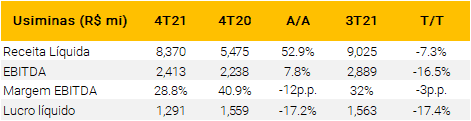

Projetamos números mais fracos no quarto trimestre, em comparação ao terceiro trimestre. No segmento de Siderurgia, esperamos preços estáveis e volumes menores, compensados por custos mais baixos. Projetamos novamnete um EBITDA forte para o segmento quando comparado às margens históricas. Na Mineração, os custos mais altos e a forte queda nos preços do minério de ferro (média de US$ 111/t, queda de 33% no trimestre) devem afetar negativamente os resultados do segmento, em nossa opinião. Mantemos nossa recomendação Neutra.

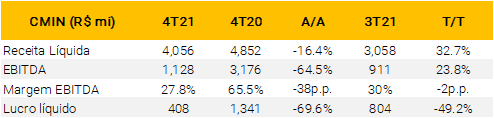

CSN Mineração (CMIN3) – Compra

Esperamos que a CMIN apresente números um pouco melhores no quarto trimestre, apesar da queda nos preços do minério de ferro (média spot de US$ 111/t vs. US$ 162/t no 3T). Projetamos um EBITDA de R$ 1,1 bilhão (+23% T/T; -64,5% A/A), com embarques sazonalmente maiores (10,5 milhões de toneladas) e custos de frete menores, mais do que compensando a queda nos preços. Do lado dos custos, é importante destacar o efeito positivo dos embarques mais altos reduzindo o custo por tonelada. Acreditamos que o mercado deve estar atento na teleconferência aos impactos da chuva na operação da companhia, juntamente com a dinâmica de preços e descontos de qualidade do minério de ferro. Mantemos nossa recomendação de Compra (preço-alvo de R$14/ação) com base em nossa expectativa de níveis saudáveis para os preços do minério de ferro no futuro e seus projetos de expansão.

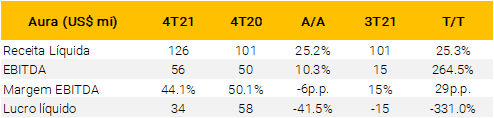

Aura Minerals (AURA33) – Compra

Esperamos que a Aura Minerals divulgue resultados mais fortes, após uma recuperação de produção no trimestre, conforme relatado no último relatório de produção (78kGEO, 26% T/T). Também destacamos que os preços mais altos de cobre no período devem ajudar no desempenho da Aura. À medida que a produção se recupera, o custo por onça deve se contrair trimestralmente. Acreditamos que o mercado deve prestar atenção na teleconferência da empresa para entender melhor os teores nas minas e o crescimento da produção nos projetos de Aranzazu, Matupá e Almas. Temos recomendação de Compra em Aura.

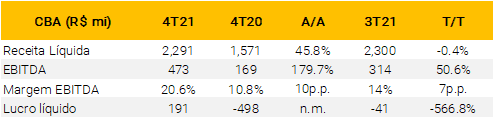

CBA (CBAV3) – Compra

Em nossa opinião, a CBA deve se beneficiar do bom momento dos preços do alumínio no quarto trimestre, embora essa alta deva ser parcialmente compensada pela estratégia de hedge da CBA. Esperamos volumes estáveis devido à demanda ainda forte de embalagens no Brasil. Do lado negativo, esperamos algum impacto da crise de energia resultando em maiores custos de energia para a CBA durante o período, embora esse efeito deva ser significativamente menor do que no terceiro trimestre. Adicionalmente, alguma inflação nos custos ex-energia deve impactar as margens. Portanto, esperamos um EBITDA de R$ 473 milhões para o período que inclui a repactuação não recorrente do GSF de R$ 140 milhões. Mantemos nossa recomendação de Compra com base em níveis saudáveis para os preços do alumínio no futuro e seus projetos de expansão.

Papel e Celulose

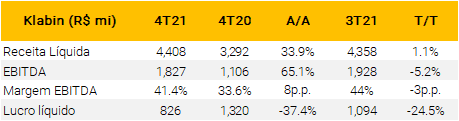

Klabin (KLBN11) – Compra

Como a Klabin vem de resultados sólidos no trimestre passado, projetamos números um pouco mais fracos no quarto trimestre. Acreditamos que os preços devem permanecer elevados em geral, compensados por um aumento nos custos caixa. No negócio de Celulose, destacamos a estratégia da Klabin de reduzir a exposição à China. Para o segmento, estimamos uma queda nos preços, em função de maiores descontos para igualar os preços da China, e volumes estáveis, resultando em um EBITDA mais baixo no período. Em relação ao negócio de Papel, ainda vemos preços mais altos (alta de 6% no trimestre) como o principal impulsionador do segmento, porém custos de produção mais altos devem pressionar as margens. Por fim, em Embalagens, projetamos uma queda nas margens em razão dos preços estáveis e custos de produção mais altos, compensados por custos mais baixos de aparas. Temos uma recomendação de Compra para a Klabin, suportada principalmente pela forte demanda por papel/embalagens daqui para frente e à recuperação dos preços de celulose.

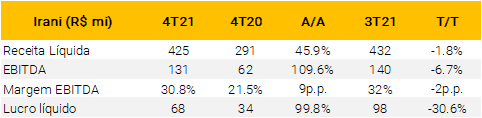

Irani (RANI3) – Compra

Estimamos mais um trimestre sólido, apesar dos volumes de papel para embalagens e papelão ondulado mais baixos, com a companhia ainda operando perto da capacidade total. Além disso, esperamos margens estáveis no trimestre, impulsionadas pela queda nos preços de aparas no período, compensados por custos mais altos de produtos químicos e mão de obra. Portanto, esperamos um quarto trimestre um pouco mais fraco na comparação trimestre, devido a volumes menores e preços estáveis. Adicionalmente, projetamos números ligeiramente melhores para o segmento de resinas no trimestre devido aos melhores preços. Mantemos nossa recomendação Neutra na Irani, por conta de um ambiente macro doméstico mais fraco e preocupações com a contração da margem no futuro.

Petróleo e Gás

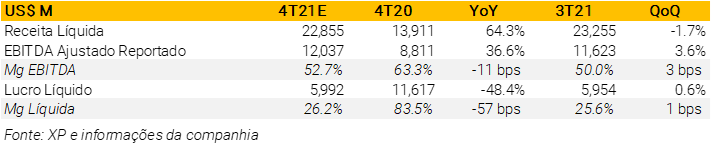

Petrobras (PETR4) – Compra

Esperamos mais um trimestre sólido para a Companhia, impulsionado pelo aumento dos preços do petróleo (+8,6% T/T) e pela desvalorização do real frente ao dólar (5,4% A/A). Estimamos um EBITDA Ajustado de US$ 12 bilhões, em linha com o consenso de mercado e apresentando um leve aumento trimestral (+3,6%). O EBITDA de Exploração e Produção (E&P) deve continuar apresentando uma margem sólida (72%), enquanto RTC ainda deve apresentar margens saudáveis, apesar de não seguir estritamente a paridade de preços internacional (já que a empresa utiliza seus estoques antigos com custos mais baixos).

Saúde

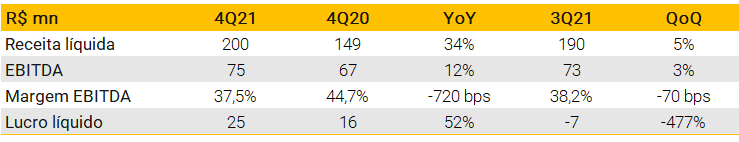

Hapvida (HAPV3) – Compra

Esperamos que os resultados do 4T21 reflitam a diminuição contínua das infecções por Covid-19, com um pequeno pico de casos (mais leves) durante a temporada de festas. Prevemos que as receitas aumentem 13% A/A, impulsionadas pelas aquisições da Premium e da Promed, combinadas com fortes adições líquidas T/T. Esperamos algum impacto no faturamento causado pelo ajuste de preço negativo dos planos individuais, o que também deve pressionar a sinistralidade. Projetamos que a sinistralidade caixa diminua 3,4 p.p. T/T, para 64,5%, principalmente devido a menores custos relacionados à Covid-19. Vemos a empresa apresentando margem EBITDA ajustada de 16,5% (-2,5 p.p. A/A; +3,9 p.p. T/T), refletindo a tendência da sinistralidade caixa, resultando em lucro líquido ajustado de R$ 234M.

GNDI (GNDI3) – Compra

Assim como a Hapvida, os resultados do GNDI no 4T21 devem refletir uma melhora T/T nos custos médicos, após um alívio no número de casos de Covid-19. Esperamos que as receitas aumentem 16% A/A, apoiadas pelas aquisições feitas nos 12 meses anteriores, combinadas com adições líquidas orgânicas. Projetamos a sinistralidade caixa em 76,4% (+5,0 p.p. A/A; -3,6 p.p. T/T), não mais carregando um fardo pesado de casos de Covid-19, mas ainda acima dos níveis históricos dado que a empresa abriu um número significativo de leitos hospitalares ao longo de 2021. Esperamos um lucro líquido ajustado de R$ 56M, com despesas financeiras líquidas impactando devido (i) ao alto endividamento da empresa, e (ii) ao aumento das taxas de juros.

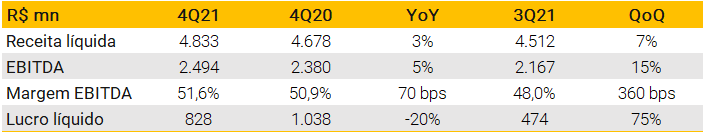

Rede D’Or (RDOR3) – Compra

Esperamos que os resultados do 4T21 da Rede D’Or reflitam a sazonalidade regular do segmento hospitalar, com menor demanda por procedimentos eletivos no quarto trimestre – ao contrário do 4T20, quando houve uma grande quantidade de procedimentos reagendados devido à primeira onda de casos de Covid-19. Esperamos uma margem EBITDA ajustada em 24% (-3,5 p.p. A/A; -4,6 p.p. T/T) impactada pela menor alavancagem operacional, embora esperemos que a margem EBITDA reportada fique estável T/T devido a menores itens não recorrentes relacionados à Covid-19. Esperamos um lucro líquido de R$ 280M, com pressão das despesas financeiras líquidas devido ao alto endividamento da empresa, mas parcialmente compensado por uma alíquota menor gerada pela distribuição de juros sobre capital próprio (“JCP”) em dezembro.

Kora Saúde (KRSA3) – Compra

Esperamos que o 4T21 reflita uma diminuição gradual das admissões de Covid-19 e uma melhora no número total de leitos da empresa principalmente devido a movimentos inorgânicos – Grupo OTO e ING. Como resultado (i) a participação dos leitos operacionais em relação aos leitos totais deve diminuir T/T, mas ficando em cerca de 1,4 mil (vs. 1,25 mil leitos no 3T21), e (ii) uma ligeira queda no ticket médio T/T. Na Margem EBITDA ajustada, estimamos uma queda de 8,6 p.p. A/A, para 25,6%, principalmente devido à uma base de comparação muito forte, uma vez que o 4T20 foi beneficiado por uma substancial carteira de procedimentos eletivos que haviam sido postergados devido à primeira onda de infecções por Covid-19. Por fim, estimamos um lucro líquido de R$3M, impactado principalmente pelo resultado financeiro, o qual foi impulsionado pelo alto endividamento líquido da empresa (R$ 1,7B ao final do 3T21 considerando arrendamentos) e aumento das taxas de juros.

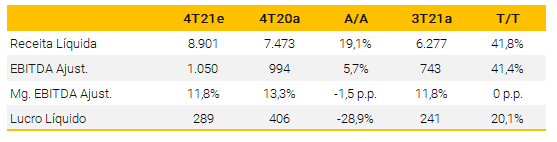

Oncoclínicas (ONCO3) – Compra

Esperamos que o 4T21 seja um trimestre sólido para a Oncoclínicas, dado que o segmento de oncologia tem mostrado resistência a choques externos ao longo da pandemia. Estimamos melhorias no ticket médio e no número de procedimentos (+2% e +10% T/T, respectivamente) auxiliados pela consolidação da Cebrom no trimestre. Apesar de estimarmos uma pequena queda nos procedimentos de alta complexidade em função da sazonalidade do quarto trimestre, as margens brutas devem permanecer estáveis no T/T, à medida que a empresa continua ganhando escala. Projetamos redução de 1 p.p. no EBITDA ajustado A/A como resultado de aquisições e aumentos salariais. Esperamos um lucro líquido ajustado de R$61M, uma vez que a empresa não apresentou uma dívida líquida significativa em seu balanço ao longo do trimestre.

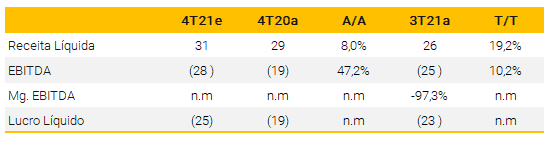

Alliar (AALR3) – Neutro

Esperamos que a Alliar apresente resultados neutros no 4T21, com receitas estáveis tanto no comparativo anual quanto no trimestral, uma vez que os testes Covid-19 podem não aumentar as receitas do 4T21 da mesma forma que no 4T20, mas esperemos uma recuperação parcial nos exames de imagem que deve compensar este efeito. Esperamos que a margem EBITDA ajustada reduza 2 p.p. A/A devido à inflação de custos e despesas aliada à sazonalidade negativa típica do quarto trimestre. Projetamos um lucro líquido de praticamente zero, devido ao alto endividamento da empresa e taxas de juros crescentes. Observamos que recentemente a empresa foi alvo de uma OPA (Oferta Pública de Aquisição) e há uma discussão em andamento sobre se haverá uma OPA oferecendo direitos de tag-along (garantia de venda das ações) aos acionistas minoritários, portanto, não esperamos que os resultados tenham impacto significativo sobre o preço das ações.

Pardini (PARD3) – Neutro

Esperamos resultados positivos do Pardini no 4T21, com impulso do Covid-19 nas receitas e margens principalmente durante o período de festas de fim de ano. Esperamos que as receitas aumentem 2% A/A já contabilizando a aquisição da IACS que foi concluída em 11 de novembro e, portanto, contribuirá para os resultados de meio trimestre. Na margem EBITDA esperamos uma ligeira expansão de 0,4 p.p. A/A devido à maior alavancagem operacional, mas vemos o lucro caindo 10% A/A à medida que as taxas de juros continuam subindo e pressionando os resultados financeiros.

Fleury (FLRY3) – Neutro

Esperamos que o Fleury apresente resultados neutros no 4T21, com receitas aumentando 9% A/A devido às contribuições do Covid-19 (especialmente em dezembro) e novos negócios. A margem EBITDA deverá diminuir 6,3 p.p. A/A dada a menor rentabilidade dos testes Covid-19 e de novos negócios – que esperamos ter margens mais baixas por um longo período. O lucro deve ser impactado negativamente por taxas de juros mais altas e esperamos que ele diminua 50% A/A.

Hypera (HYPE3) – Compra

Esperamos que a Hypera apresente resultados ligeiramente positivos no 4T21, apesar de um viés de alta na demanda por vitaminas e remédios para gripe, uma vez que a empresa opera com maior nível de estoque nos seus clientes. Projetamos crescimento de 43% A/A nas receitas, principalmente devido à aquisição do portfólio da Takeda, que foi concluída em janeiro de 2021. Esperamos que a margem EBITDA aumente 5,1 p.p. A/A à medida que a empresa expande a receita e dilui os custos fixos. Projetamos crescimento de 21% A/A no lucro líquido, mas diminuição de 16% QoQ, devido (i) a uma maior carga tributária devido ao aumento do lucro tributável da empresa, e (ii) maior endividamento e taxas de juros mais altas.

Blau (BLAU3) – Compra

Esperamos que a Blau apresente resultados positivos no 4T21, com crescimento em todas as linhas de negócios, exceto especialidades. Esperamos que as receitas aumentem 3% A/A com efeito positivo da licitação de Alfaepoetina e da retomada das exportações. Na margem EBITDA esperamos uma compressão de 6 p.p. A/A devido (i) ao efeito do câmbio nos custos e (ii) às maiores despesas com vendas e P&D. Projetamos lucro estável A/A, sem o efeito positivo de derivativos desfrutado pela empresa no 3T21.

Small Caps

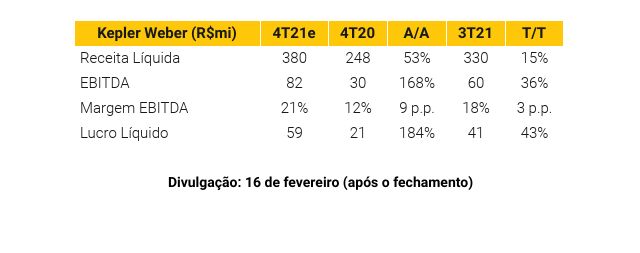

Kepler Weber (KEPL3) – Compra

Esperamos resultados positivos para Kepler, refletindo a manutenção da robustez de sua carteira de pedidos, uma vez que os produtores do agro seguem capitalizados após mais uma safra forte – e portanto possuiriam os fundos para realizar um investimento grande como é o caso de um silo. Consequentemente, esperamos que a receita líquida da companhia continue em expansão como vimos nos trimestres anteriores, impulsionada sobretudo pelo segmento de Armazenagem, e atinja cerca de R$ 380 milhões no 4T21, um aumento de 53% versus o 4T20 e 15% versus o 3T21. Adicionalmente, também projetamos uma ligeira melhora nas margens financeiras da companhia, na medida em que os preços do aço, sua matéria prima mais relevante, se estabilizaram ao longo das últimas semanas, conforme demonstrado na figura abaixo, além de outras iniciativas de gestão de custos. Consequentemente, esperamos um aumento de 3 pontos percentuais na margem bruta, a qual poderia atingir os 21% no trimestre. Finalmente, esperamos que a Kepler entregue um alto lucro líquido, na casa dos R$ 59 milhões, um aumento de 43% na comparação trimestral.

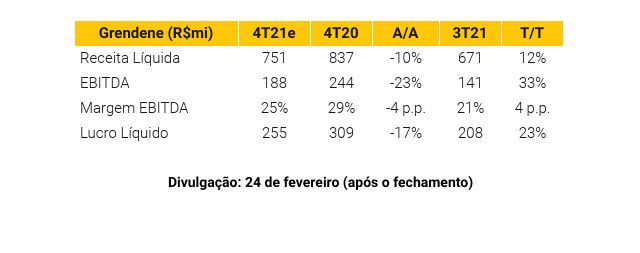

Grendene (GRND3) – Neutro

Para Grendene, esperamos um resultado robusto, positivamente impacto pela sazonalidade do setor, mas também beneficiado pela proposta de valor das marcas da companhia. Diante de um cenário macroeconômico doméstico mais desafiador, o preço médio mais atrativo das suas principais marcas versus os concorrentes pode se tornar um diferencial interessante. Nesse sentido, esperamos que a receita líquida atinja R$ 751 milhões, um aumento de 12% na comparação trimestral (T/T) mas ainda cerca de 20% abaixo na comparação anual (A/A). Isso acontece devido ao fato de que o 4T20 foi marcado por uma forte base comparativa, uma vez que a empresa teve que realizar paradas em suas fábricas no começo da pandemia durante o 2T20 e acabou postergando vendas para o segundo semestre, o que tornou a receita de final de ano maior do que o esperado. No que tange às margens, entendemos que a pressão de custos continua sendo uma realidade, sobretudo devido ao aumento dos preços do PVC, a matéria prima mais importante para os chinelos e sandálias da Grendene. Ainda assim, esperamos uma ligeira melhora sequencial nas margens devido aos efeitos da alavancagem operacional (melhora nas margens por conta do aumento da receita e diluição dos custos fixos), aliado ao efeito da sazonalidade já mencionada, com uma margem bruta estimada de 47% e uma margem EBITDA de 25%.

Burger King Brasil (BKBR3) – Compra

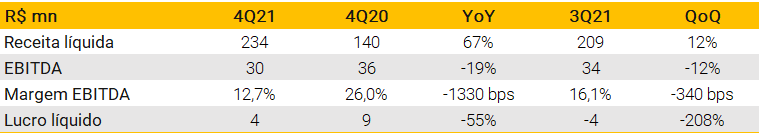

Esperamos resultados positivos para BK, ainda afetados pelas restrições de mobilidade impostas pela Covid-19, além das pressões de custo por conta da alta dos preços da carne bovina, mas com as receitas já acima dos níveis pré-pandêmicos em termos nominais. Destacamos aqui os efeitos positivos do delivery e do drive-thru, que geralmente tem tickets médios por pedido mais elevados, e nesse sentido esperamos que a receita líquida atinja R$ 860 milhões no trimestre, um aumento de 7% versus o período comparável em 2019 e 21% acima da receita do 3T21. Em termos de margens, esperamos que a margem bruta se mantenha praticamente estável, mas estimamos uma ligeira melhora na margem EBITDA, sobretudo devido a economias em despesas relacionadas à estratégia de digitalização. Finalmente, neste trimestre, projetamos que a empresa volte a gerar lucro líquido, com uma estimativa de R$ 4 milhões.

IMC (MEAL3) – Neutro

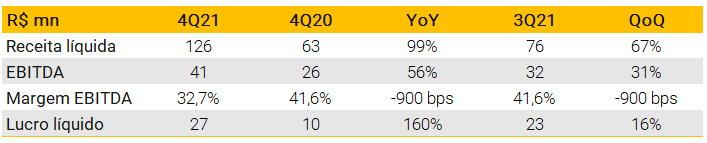

Esperamos resultados mistos para IMC. Do lado positivo, prevemos um crescimento de receita importante devido à abertura de lojas, principalmente do KFC e da Pizza Hut, além do aumento do fluxo nas unidades devido ao relaxamento das restrições de mobilidade por conta da pandemia. Do lado negativo, estimamos que suas margens financeiras ainda estariam sob recuperação, com destaque para despesas gerais e administrativas potencialmente mais altas na divisão brasileira das operações neste trimestre. Nesse sentido, esperamos que a receita líquida consolidada da companhia atinja R$ 524 milhões de reais (-3% T/T, +55% A/A e +27% versus o 4T19), com os dois grandes destaques sendo a performance dos postos de gasolina pertencentes ao Frango Assado e das marcas Pizza Hut e KFC. Por outro lado, as marcas da IMC nos Estados Unidos devem ser negativamente impactadas em termos de vendas por conta da sazonalidade de inverno do mercado americano, conforme esperado. No que tange às margens, nós estimamos uma margem EBITDA consolidada de 6% aliada à uma margem de 2% para o Brasil, especificamente, sendo que este último estaria sendo afetado pelas já mencionadas despesas gerais e administrativas mais altas.

Estapar (ALPK3) – Neutro

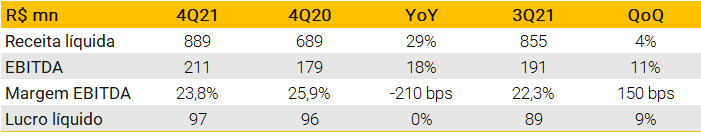

Esperamos resultados em recuperação para Estapar, devido ao aumento nos níveis de mobilidade urbana à medida que as restrições impostas pela Covid-19 são relaxadas, conforme demonstrado na imagem abaixo. Neste trimestre e nos próximos, aguardamos a evolução da performance de projetos que iniciaram operações pouco antes da pandemia começar, e que portanto ainda não atingiram seu potencial completo, notadamente nos casos dos estacionamentos no aeroporto de Congonhas em São Paulo e no Parkshop na Bahia. Nesse sentido, esperamos que a receita líquida da companhia atinja cerca de R$ 249 milhões, um aumento de 9% na comparação trimestral (T/T) e já representando 89% do período comparável em 2019, conforme divulgado na prévia operacional da companhia. Adicionalmente, nós esperamos uma ligeira melhora na margem bruta (com IFRS e com Depreciação) da companhia, a qual estimamos que deve atingir 27,5%, beneficiada pela alavancagem operacional. Finalmente, esperamos um EBITDA (com IFRS e sem Ajustes) de R$ 67 milhões, levando a uma margem de 26,8%, ligeiramente acima dos 25,5% do 3T21.

Vulcabras (VULC3) – Compra

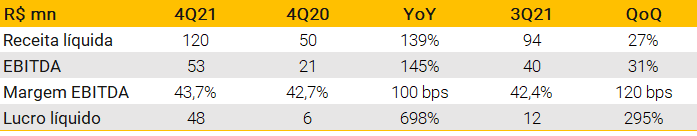

Para Vulcabras, esperamos que a receita líquida fique próxima dos R$ 620 milhões, um aumento de 35% versus o 4T20. Quanto às margens, entendemos que elas devem ficar bem parecidas com aquelas do trimestre passado (3T21) uma vez excluídos os ganhos fiscais não recorrentes, ou seja, esperamos uma margem bruta de 36% com uma margem EBITDA de 19%. Olhando para a frente, esperamos que a Vulcabras seja beneficiada principalmente pela performance da Mizuno. Por um lado, agora que a produção da marca já está rodando normalmente, entendemos que ela deveria oferecer margens melhores. Por outro lado, à medida em que a marca ganha relevância em termos de vendas versus o portfólio consolidado, a empresa deveria se beneficiar de um efeito mix positivo.

Transportes

Localiza (RENT3) – Compra

Esperamos que a Localiza apresente bons resultados no 4T21 (prevemos que o EBITDA cresça 26% A/A para R$ 951 milhões). Os resultados devem seguir a tendência de: (i) volumes ainda reduzidos em Rent-a-Car (RAC) e Seminovos no contexto da atual crise de desabastecimento automotivo; compensado por (ii) tendências de preço positivas no RAC; e (iii) margem EBITDA forte [embora decrescente] de Seminovos, uma vez que os altos preços dos carros novos continuam a aumentar os preços dos carros usados (e menor depreciação efetiva).

Unidas (LCAM3) – Compra